Содержание

Реальный инвестиционный кейс или как я зарабатываю на Сбербанке 30 000 рублей в месяц

Я инвестор. Инвестирую очень давно, еще с 1997-го года. Инвестиции позволяют мне наращивать капитал быстрее инфляции и дают мне пассивный источник дохода.

Читайте до конца, и вы узнаете, каким образом мне удается зарабатывать на Сбербанке 30000 рублей в месяц. Покажу все расчеты. Приведу доказательства.

Почему Сбербанк?

Все мы, конечно, знаем, что Сбербанк является основным выгодоприобретателем от развернувшейся кампании отзыва лицензий у банков, которая стартовала с приходом на пост председателя ЦБ Эльвиры Набиуллиной, потому что, зачастую именно Сбербанк выплачивал застрахованные АСВ денежные средства вкладчикам банков, чьи лицензии были отозваны. И во многих случаях эти деньги вместе с вкладчиками оседали в Сбербанке. Поэтому, на фоне частого отзыва лицензий у различных других банков, доверие к Сбербанку только крепло. И это отражалось на росте клиентской базы как физических, так и юридических лиц. Кстати, до сих пор подобный эффект от данной кампании по отзыву лицензий у банков не исчерпан.

Кроме того, Сбербанк в последние годы показывает рост эффективности бизнеса, прибыли и выручки. Это связано с почти монопольным положением на рынке и качественным управлением команды Германа Грефа.

Мне очевидно, что почти все услуги и продукты Сбербанка дороже, чем у конкурентов, а процентные ставки по вкладам одни из самых маленьких. Это возможно благодаря общему имиджу бренда и широчайшему охвату населения. Поэтому Сбербанк показывает отличные результаты по прибыли и эффективности банковского бизнеса.

Собственно, поэтому я владею акциями Сбербанка, но не пользуюсь его услугами.

Моя история со Сбербанком

Акции Сбербанка я начал накапливать еще в 2014 году. Потом, при снижении курса акций в 2015 году, я увеличил свой пакет акций довольно существенно. На уровнях 75-80 рублей за обыкновенную акцию. Это были хорошие уровни. Видно по графику. В последующие годы, на всех коррекциях и снижениях курса акций Сбербанка, я увеличивал количество этих бумаг в своем портфеле, если были свободные инвестиционные деньги. В последний раз я это сделал в 2018 году на новостях о санкция против российских госбанков.

Сбербанк акции обыкновенные:

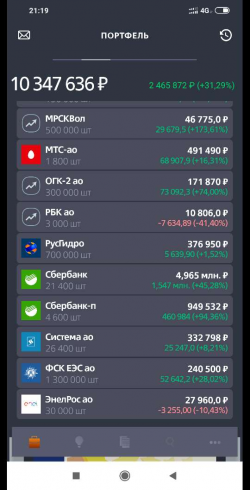

21400шт. по текущему курсу это = 4,9млн. руб.

Сбербанк акции привилегированные:

4600 шт. по текущему курсу это = 0,9 млн. руб.

Это скриншот моего инвестиционного портфеля в приложении ВТБ Мои инвестиции:

На моем канале вы можете посмотреть ролик, где я показываю дивидендную и общую доходность по моему портфелю акций на ИИС:

Так вот, как же мне удается зарабатывать ежемесячно по 30000руб на Сбербанке?

Летом 2019 года Сбербанк выплатил своим акционерам дивиденды за 2018год в размере 16 руб. на одну акцию. И на обыкновенную, и на привилегированную. Привилегированные акции дешевле. Но дивиденды по тем и другим платятся одинаковые.

Сбербанк акции обыкновенные:

21400шт. * 16 руб. = 342400 руб.

Сбербанк акции привилегированные:

4600 шт. * 16 руб. = 73600руб.

Всего: 416000 руб. – 13% = 361920руб.

13% налога автоматически вычел мой брокер ВТБ. И, таким образом, я получил чистыми на свой счет 362000руб.

Если разделить полученную сумму на 12 месяцев получится, что Сбербанк заплатил мне дополнительный доход, который можно считать пассивным в размере 30000руб в месяц. Вот так я зарабатываю на Сбербанке 30000 рублей в месяц. Что, кстати, сравнимо с получением дохода от аренды квартиры в Москве. При этом, вложенная сумма существенно меньше стоимости подобной квартиры. И никаких забот по поиску арендаторов.

Сейчас я предлагаю вам дочитать статью до конца, и вы узнаете:

Есть ли смысл в наше время покупать акции Сбербанка, чтобы получать пассивный дивидендный доход?

Очевидно, чтобы получать эти деньги, мне пришлось вложить немалую сумму денег. Но и совсем не ту сумму, которую мы с вами рассчитали по текущей стоимости акций. За время инвестиций акции Сбербанка росли в цене. И начальная сумма инвестиций была существенно меньше.

Кроме того, дивидендная доходность к текущей цене обыкновенных акций Сбербанка составляет почти 7% годовых. Сейчас не везде можно открыть вклад с такой процентной ставкой. А дивидендная доходность привилегированных акций – 7,7% годовых, что еще интереснее.

Прогноз по дивидендной выплате на одну акцию за 2019 год составляет 20-22рубля, вместо 16 рублей годом ранее. А это рост дивидендного дохода более, чем на 20%.

И не забываем, что бизнес Сбербанка растет и процветает, и вместе с ним росли и растут акции.

Конечно же, я просто обязан сказать и о рисках инвестиций в акции Сбербанка, а то как-то все слишком хорошо и гладко получается.

Минусы, риски, слабые стороны:

- санкционная риторика затихла, но риски не исчезли полностью,

- банк показывает хорошие финансовые результаты, но темпы роста уменьшаются,

- кампания по отзыву Центральным Банком банковских лицензий явно пошла на спад,

- на пятки Сбербанку наступают продвинутые в области финтеха, частные банки, например Тинькофф,

- акция из растущей + дивиденды превращается в дивидендную.

Таким образом, возможно, что лучшие времена для держателей этого актива уже прошли.

Вы также можете посмотреть обзор моего счета ИИС, в нем я расскажу об активах на моем ИИС.

Это моя история владения акциями Сбербанка и мое личное инвестиционное мнение относительно будущего бумаги. И конечно же, данная статья не является рекомендацией.

Инвестиции в Сбербанке для физических лиц: вкладываем и зарабатываем в приложении от «Сбера»

Считаете, что инвестиции — только для бизнесменов и финансистов с миллионными счетами? А вот и нет. Стать начинающим инвестором может абсолютно каждое физлицо. Можно открыть брокерский счет, имея в кармане всего 1 000 рублей. Финтолк рассказывает, как начать инвестировать в приложении «Сбербанк Инвестиции» новичку.

Почему для инвестиций стоит выбрать Сбербанк?

Инвестиции — это вложение денег с целью получить прибыль. Инвестировать можно в акции, облигации, недвижимость, валюту. Просто положить деньги на счет под проценты — тоже инвестиция.

Начать путь инвестора может каждый гражданин России с 18 лет. Для этого нужно выбрать брокера. Брокер — это тот, через кого вы будете совершать свои денежные операции. Сбербанк — это как раз брокер. Брокерский счет — это ваш кошелек, где хранятся ваши активы.

Инвестировать в Сбербанке легко, даже если ваши финансовые познания минимальны. У Сбербанка масса разнообразных инвестпроектов. Можно выбрать готовое решение, вам не придется следить за котировками, высчитывать проценты на налоги. Всё это за вас делает брокер.

Какие услуги доступны для инвесторов в Сбере?

Со Сбербанком можно торговать на фондовом и валютном рынках, покупать и продавать акции и облигации в иностранной валюте, иметь доступ к фьючерсам и опционам (это рисковые активы для грамотных инвесторов).

Всего Сбербанк предлагает семь видов услуг для инвесторов:

- акции российских компаний на Московской фондовой бирже;

- облигации российских компаний;

- товарные фьючерсы;

- опционные контракты на фьючерсы, акции, фондовые индексы и иностранную валюту;

- операции с еврооблигациями на внебиржевом рынке;

- акции иностранных компаний (США, Европа);

- инвестиции по секторам экономики — ETF.

«Сбербанк Инвестиции»: делаем первые шаги

С чего начать и как заработать? Куда вложить деньги в 2021 году? Первым делом надо стать клиентом Сбербанка и открыть счет. Инвестировать со Сбербанком можно через обычный брокерский счет или через индивидуальный инвестиционный счет (ИИС).

Важно понимать, что особенность инвестиционных вкладов Сбербанка — их непредсказуемость. Итогом вложений может стать крупная прибыль и ощутимый капитал, а может случиться и так, что ваши ожидания попасть в топ самых богатых людей в мире окажутся напрасными. На официальном сайте Сбербанка указано, что средний минимальный доход для инвестора составит 8 % при небольшом уровне риска.

Доход при инвестировании складывается из двух вещей: это дивиденды (часть прибыли компании, которую распределяют между держателями акций) и прибыль от продажи ценных бумаг (разница между ценой продажи и покупки).

Как открыть личный кабинет в Сбербанке

Каждый клиент Сбербанка может создать свой личный кабинет. Это можно сделать в офисе банка, на сайте, с терминала или банкомата.

Нужно пройти процедуру регистрации, для которой вам понадобятся действующая банковская карта Сбербанка и номер мобильного.

На компьютере заходим на сайт Сбербанка, нажимаем на кнопку «Регистрация», в окне, которое откроется следом, указываем номер телефона и карту. После этого придет СМС с кодом. Вносим его в специальную графу. Попадаем на страницу для логина и пароля. Придумываем их, а также вводим здесь адрес своей электронной почты. Завершаем регистрацию.

В банкомат или терминал вставляем банковскую карту, вводим пин-код, запрашиваем печать идентификатора и пароля. Банкомат выдаст вам чек с реквизитами для доступа к Сбербанку через интернет.

Если вы не дружите с интернетом, сходите в офис банка. Сотрудник все сделает сам. Не забудьте взять с собой паспорт.

Таблица. Комиссии и тарифы

Будьте внимательны, в тарифе «Самостоятельный» произошли изменения с 1 февраля 2020 года.

Комиссии для заявок онлайн. Процент от оборота за торговый день, без учета накопленного купонного дохода (НКД) и комиссий торговой системы (ТС).

| Тариф «Самостоятельный» | Тариф «Инвестиционный» | |

| При объеме сделок до 1 000 000 ₽ | 0,06 % | 0,3 % |

| 1 000 001–50 000 000 ₽ | 0,035 % | 0,3 % |

| 50 000 001 ₽ и выше | 0,018 % | 0,3 % |

Комиссии для заявок, поданных по телефону. Процент от оборота за торговый день, без учета накопленного купонного дохода и комиссий торговой системы.

| Тариф «Самостоятельный» | Тариф «Инвестиционный» | |

| При объеме сделок до 250 000 ₽ | 0,3 % | 0,3 % |

| 250 001–1 000 000 ₽ | 0,06 % | 0,3 % |

| 1 000 001–50 000 000 ₽ | 0,035 % | 0,3 % |

| 50 000 001 ₽ и выше | 0,018 % | 0,3 % |

При покупке и продаже биржевых паевых фондов и ETF со стандартными условиями обращения в ТС ФР МБ комиссия не взимается.

Комиссии при торговле на валютном рынке. Процент от оборота за торговый день, без учета комиссий торговой системы.

| Тариф «Самостоятельный» | Тариф «Инвестиционный» | |

| При объеме сделок до 100 000 000 ₽ | 0,2 % | 0,2 % |

| 100 000 001 ₽ и выше | 0,02 % | 0,2 % |

Комиссии на срочном рынке Московской биржи. Цена за контракт, без учета комиссий торговой системы.

| Тариф «Самостоятельный» | Тариф «Инвестиционный» | |

| За совершение срочных сделок | 0,5 ₽ | 0,5 ₽ |

| За принудительное закрытие позиций | 10 ₽ | 10 ₽ |

Комиссии на внебиржевом рынке ценных бумаг (ТС ОТС). Процент от оборота за торговый день, без учета накопленного купонного дохода.

| Тариф «Самостоятельный» | Тариф «Инвестиционный» | |

| Покупка любых инструментов, за исключением структурированных нот и структурных облигаций | 0,17 % | 1,5 % |

| Продажа любых инструментов, за исключением структурированных нот и структурных облигаций | 0,17 % | 0,1 % |

| Покупка структурированных нот и структурных облигаций | 1,5 % | 1,5 % |

| Продажа структурированных нот и структурных облигаций | 0,17 % | 0,1 % |

Как открыть брокерский счет

Самый простой способ для начинающего инвестора — открыть брокерский счет в «Сбербанк Онлайн». Вот пошаговая инструкция. Заходим во вкладку «Прочее» и нажимаем кнопку «Открыть брокерский счет». Счет открывается бесплатно.

Не хотите через мобильник — начните торговать через платформу QUIK. Для этого откройте счет на сайте в личном кабинете «Сбербанк Онлайн».

Находим раздел «Инвестиции», дальше — «Брокерское обслуживание».

Нажмите кнопку «Открыть брокерский счет». Затем выбирайте рынок. Фондовый и валютный уже есть в списке. Можно в дополнение к ним выбрать «Срочный» (просто поставить галочку напротив). Тогда вы сможете торговать через Сбербанк фьючерсами и опционами.

Можно дать согласие или отказаться от услуги овернайт. По этой опции ваши акции смогут одалживать другие клиенты брокера. В результате вы можете получить прибыль, но можно и прогореть. Здесь есть доля риска. Если услуга не нужна, ставьте галочку напротив слов «Не размещать».

Дальше заполняем традиционные данные: страна, гражданство, паспорт, телефон, электронка. Жмем на кнопку «Подписать заявление». Через день-два придет СМС об открытии брокерского счета и письмо на электронную почту.

Минимального порога для входа на биржу в Сбербанке нет. Можно открыть брокерский счет и с нулевым балансом. Но для начала торговли нужно положить на счет минимум 1 000 рублей.

Как выбрать тариф для инвестирования с минимальной комиссией

Прежде чем начать торговлю, нужно выбрать тариф для обслуживания вашего брокерского счета. Сбербанк предлагает на выбор два тарифа. При регистрации брокерского счета у всех по умолчанию стоит «Инвестиционный». Однако на самом деле этот тариф подходит для продвинутых инвесторов. За него берут комиссию выше. При объеме сделок до миллиона рублей комиссия составляет 0,3 % от суммы сделки.

Новичку лучше выбрать тариф «Самостоятельный». Здесь нет платы за обслуживание счета. Комиссия при сделках на фондовом рынке до миллиона — 0,06 %. Плюс при всех сделках к этой сумме придется добавить еще 0,01 %. Это комиссия биржи.

Торговать на валютном рынке дороже. Процент берут от суммы, на которую вы наторговали за день. По инвестиционному тарифу это 0,2 %, по самостоятельному — 0,02 %.

На срочном рынке Московской биржи берут плату за контракт. Эта цена одинаковая для обоих тарифов. За каждую срочную сделку вы платите по 50 копеек, за принудительное (по инициативе брокера) закрытие позиций — 10 рублей.

На внебиржевом рынке комиссию тоже берут как процент от оборота за день. Для самостоятельного тарифа при покупке облигаций комиссия равна 0,17 %, для инвестиционного — 1,5 %. При продаже цифры будут одинаковые — 1,5 %.

Важно! Ваши сбережения лежат на депо-счете. Это настоящий счет (в отличие от демо-счета). За ведение этого счета брокер берет 149 рублей в месяц. Если сделок не было, ничего не берут.

Деньги с депо-счета удобно выводить на карты Сбербанка. Это без комиссии. Если же вы переведете их на карту другого банка, с вас возьмут 2 % комиссии от суммы перевода.

Как установить «Сбербанк Инвестор» и торговать на телефоне

Приложением «Сбер Инвестор» можно пользоваться, даже если в инвестировании вы полный ноль. Если к настоящей торговле приступать страшно, можно потренироваться на демо-счете брокера. Демо = демонстрационный. Это учебный счет с игровыми рублями, где вы научитесь правильно и хорошо работать с ценными бумагами и получать доход. Пользоваться им можно сразу после установки приложения на смартфон в течение 30 дней.

Приложение загружаем на смартфон через Google Play или App Store. Чтобы приложение заработало в полную силу, на сайте Сбербанка нужно заполнить заявку и отправить ее брокеру. Вам позвонят из банка и пригласят в офис подписать договор на брокерское обслуживание.

Вместе с договором брокер выдаст вам логин и пароль для входа в «Сбербанк Инвестор». После первого ввода данных нажмите кнопку «Сохранить пароль», в следующий раз входить в приложение вы будете автоматом. При желании пароль можно менять. Можно поменять и настройки, например, сменить тариф.

Внимание! Сделать это можно только с компьютера.

Заходим в «Сбербанк Онлайн», открываем вкладку «Прочее», затем «Брокерское обслуживание» и «Управление счетами», далее «Тарифный план». Нажимаем кнопку «Редактировать» и меняем тариф на нужный. После этого сформируется заявление на смену тарифа. На телефон придет СМС с кодом для подтверждения. Вводим код, получаем уведомление, что заявление на рассмотрении. Через два дня тариф должен поменяться.

Чтобы приступить к торгам, на андроидах нужно ввести два кода со скретч-карты (ее вам даст брокер в банке). Для айфона специальный код вам пришлют в СМС. Графики и подгрузка котировок в «Сбербанк Инвестор» не отстает от реальных торгов, главное, чтобы вас не подвел интернет. Во вкладке «Мои счета» вы найдете свой портфель. Здесь будут отображаться ваши деньги и акции.

Важно! Во вкладке «Прочее и ознакомиться с FAQ (часто задаваемые вопросы)» вы найдете много полезного для новичка.

Как купить или продать акцию

Как купить акции

Чтобы купить акцию, зайдите во вкладку «Рынок». Здесь вы увидите котировки по всем основным инструментам: акции, облигации, фонды, валюта, внебиржевой рынок.

При выборе акции вы увидите цену и информацию о ней. Нажимаем «Купить». Ждем СМС с подтверждением. Пишем сумму операции, подтверждаем покупку. Деньги на покупку спишут с брокерского счета. Для этого сначала их нужно туда положить.

Как продать акции

Открываем вкладку «Заявки», там будет информация о совершенной сделке. А в портфеле вы увидите саму акцию. Процедура продажи такая же, как и покупки, только вместо «Купить» нажимаем «Продать».

Как пополнить брокерский счет

Пополнить брокерский счет можно в интернет-банке Сбербанк, в мобильном приложении «Сбербанк Онлайн», в офисе банка, с карт других банков.

В мобильном приложении нужно найти вкладку «Инвестиции и пенсии» и выбрать счет для пополнения. Выбираем брокерский. Указываем сумму и карту, с которой вы хотите перевести деньги. Нажимаем кнопку «Пополнить счет». Какие-то секунды — и всё на брокерском счете.

Как закрыть брокерский счет

Расторгнуть договор брокерского обслуживания можно в приложении «Сбербанк Онлайн» или в офисе банка. В «Сбербанк Онлайн» заходим в раздел «Инвестиции», далее в «Брокерское обслуживание». Выбираем активный брокерский счет и жмем «Закрыть». Подтверждаем операцию, деньги со счета отправляем на нужную вам карту или счет.

Если решите пойти в офис, возьмите паспорт. В отделении банка вас попросят заполнить заявление с распоряжением на закрытие. Запрос рассматривают до 5 дней. Когда решение примут, вам придет СМС.

Важно! При закрытии счета все незавершенные сделки автоматически прекращают, сам счет закроют в течение 2 рабочих дней. Справку о доходах вы получите через месяц после закрытия счета.

Куда можно вложить деньги физическому лицу в Сбере

У Сбербанка много готовых решений для инвестиций. Не хотите вникать во все тонкости инвестирования — не надо. Выбирайте открытые паевые инвестиционные фонды (ОПИФ) — целые наборы акций разной направленности.

Или откройте индивидуальный инвестиционный счет.

Подумайте и о будущей пенсии. В этом случае вложите деньги в индивидуальный пенсионный план (ИПП). С ним нет риска уйти в минус. По закону доходность плана не может быть отрицательной. Еще с него получают налоговый вычет 13 %.

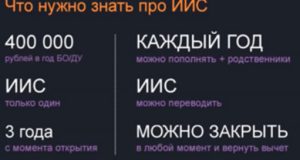

ИИС

Индивидуальный инвестиционный счет позволяет зарабатывать на инвестициях как на обычном брокерском счете или может стать альтернативой депозиту. Большой плюс, что с вложений можно получить налоговый вычет 13 % от суммы вложений за год. Максимум 52 000 рублей, если пополнить счет на 450 000 рублей. Также вы будете получать около 5–8 % дохода. Таким образом, ваш средний доход в год составит порядка 18–21%.

Индивидуальный инвестиционный счет открывается минимум на три года, снимать средства нельзя.

Инвестиции в драгоценные металлы

Монеты, слитки и счета — все это инструменты для долгосрочных инвестиций. У Сбербанка более 2 800 памятных монет. Выбрать их можно на сайте. Также есть инвестиционные монеты, их можно купить или продать в офисах банка. Операции с монетами, в отличие от слитков, не облагают НДС, для их продажи не нужны никакие справки и сертификаты.

Банк покупает такие монеты в любом состоянии, даже с царапинами и без капсул.

Можно открыть обезличенный металлический счет и начать с покупки всего 0,1 грамма. Металл хранится на счете, в любой момент его можно продать. Можно купить золото, серебро или платину в слитках, начиная с покупки 1 грамма. Исторически металлы всегда дорожают. Например, золото за последние 10 лет подорожало вдвое.

Фонды

Можно инвестировать в паевые (ПИФы) или в ETF — готовые инвестиционные фонды, которые вкладывают средства инвесторов сразу в несколько инструментов.

ПИФ — фонд, инвесторы которого — собственники долей в имуществе в зависимости от размеров паев. ETF — фонд, акции (паи) которого свободно торгуются на бирже. В отличие от ПИФ акции ETF можно свободно купить или продать на бирже. Комиссия при приобретении ПИФов выше, чем в случае с ETF.

Инвестиции в акции

Можно покупать отдельные акции, которые представлены у брокера. Покупаете акцию компании — становитесь совладельцем доли, а значит, имеете право на получение дивидендов. Акции можно продать по более выгодной цене и получить прибыль на разнице от цены покупки.

При инвестировании важно обратить внимание на степень риска. При торговле через «Сбербанк Инвестор» можно выбрать его уровень:

- низкий — стоит выбрать, если вы не разбираетесь в инвестициях. При низком уровне вам предложат, например, вложиться в облигации;

- умеренный — уровень предполагает потенциальный доход от 10 %;

- высокий — доход от 15 %. Срок вложений при этом составит от 3 лет.

В отличие от депозита акции можно продавать или получать прибыль в виде дивидендов. Главное — понять, что для вас будет наиболее выгодно и оптимально. Можно получить весомую прибыль, купив акции по одной цене и перепродав дороже. А можно купить и просто ждать отчетного периода, сверяясь с календарем дивидендов, чтобы получить свою прибыль.

Депозиты в Сбербанке: гарантированные инвестиции с защитой

Если риск — это не ваше и при слове «инвестиции» вас коробит, остановитесь на депозитных вкладах. Да, это тоже инвестиции, причем безрисковые, своего рода защита ваших средств. Сколько положите, столько заберете, плюс проценты набегут. Процесс оформления инвестиционного депозита не отнимет много времени.

Сегодня у Сбербанка есть ряд вкладов:

- «Сохраняй» (можно пополнять счет и снимать деньги в любой момент);

- «Пополняй» (только пополнение, снятие невозможно);

- «Умножай» (нельзя ни пополнять счет, ни снимать с него).

Есть специальные вклады для пенсионеров и даже инвестиции для школьников.

Если вы хотите позаботиться о будущем своих детей, откройте вклад СберKids. Вклад открывают на имя ребенка, и все деньги на счету — его.

С 14 лет ребенок может снимать проценты по вкладу, а с 18 лет пользоваться всей суммой. Такой вклад нельзя арестовать. При разводе родителей денежные средства не делят. Вклад могут пополнять дедушки и бабушки ребенка. Счет можно открыть в рублях или долларах. Начальная сумма 1 000 рублей или 100 долларов. Пополнять вклад можно на любые суммы и в любое время. Ставка 2,9 % в рублях и 0,4 % в долларах.

Если вас интересует вопрос, куда вложить деньги под проценты пенсионерам, обратите внимание на вклад «Пенсионный Плюс». Ставка по вкладу — 3,67 %. Чтобы открыть счет, нужен всего 1 рубль. Срок вклада — 3 года с возможностью пополнения.

Закрыть инвестиционный депозит так же просто, как и открыть. Однако, если нарушить сроки вклада, можно потерять проценты.

Плюсы и минусы инвестирования через брокера «Сбербанк Инвестиции»

*«Доходный курс Онлайн» — это программа, которая сочетает в себе страхование жизни и инвестиции в ценные бумаги, при этом полностью исключает риск потери вложенного капитала. Вы решаете, какую сумму и на какой срок вы хотите вложить, и выбираете подходящую вам стратегию. Часть суммы работает на защиту вашего взноса, а часть — на получение дохода.

Дополнительные опции от Сбера

Зафиксировать полученный доход. Если вы инвестируете со Сбером, то в любой момент, как только получите первую прибыль, сможете зафиксировать ее размер. Тогда уже никакие обстоятельства не изменят размер дохода.

Поменять фонд. В случае появления более выгодной программы вложения денег можно сменить фонд и сохранить при этом уже полученные средства на счету.

Ручная фиксация. Доходы от акций или дивиденды позволяют в перспективе увеличивать размер прибыли.

Получить часть дохода. Если наступил страховой случай, можно получить часть прибыли до окончания срока инвестиций.

Автопилот. На инвестсчете можно самостоятельно указать параметры, которые фиксируют средства, полученные от вклада.

Увеличить сумму вклада. В течение года можно добавлять средства к инвестициям (сумма пополнения в год ограничена миллионом рублей).

Воспользоваться этими опциями можно в приложении «Сбербанк Инвестор» или на официальном сайте банка.

Заключение

Стать инвестором со Сбербанком просто. Войдите в число клиентов банка, скачайте приложение для инвестирования. Потренируйтесь на демо-режиме. Сходите в банк, откройте свой брокерский счет и заключите договор на брокерское обслуживание.

Выберите подходящий и выгодный тариф для торговли. Изучите все возможности, которые открывает для вас брокер. Определите комфортный для вас по степени риска вид инвестирования. Для начала можно вложиться в облигации или паевые фонды, а может быть, просто открыть депозит или ИИС.

Прежде чем начать работу с брокером, взвесьте для себя все плюсы и минусы работы с ним, сравните условия, тарифы, комиссии с предложениями конкурентов. Примите взвешенное решение и действуйте!

Если у вас есть вопросы, задайте их нам в комментариях. У нас есть эксперты — практики инвестирования, которые помогут нашим читателям советом.

Сбербанк Инвестор от брокера Сбербанк: что там хорошего

На рынке наметилась устойчивая тенденция к упрощению доступа клиентов на биржу. Ведущие брокеры стараются сделать процесс открытия брокерского счета и торговли максимально удобным и понятным. И, конечно, Сбербанк, самый крупный брокер, тоже не является исключением.

Раньше для заключения договора на брокерское и депозитарное обслуживание требовалось обязательно приходить в офис, а сейчас это можно сделать онлайн, не выходя из дома. Еще несколько лет назад невозможно было совершить ни одной сделки без освоения программы QUIK, интерфейс которой отпугивал новичков, а процесс установки и настройки этого терминала отбивал всю охоту к инвестированию.

Сейчас же у многих брокеров появились удобные и интуитивно понятные мобильные приложения, разобраться в которых под силу каждому. Самое распиаренное из них – «Тинькофф Инвестиции» от «Тинькофф Брокер», однако подобные продукты есть и у «Альфа-Банка», и у «Открытия», и у «ВТБ» и т.д. Темой сегодняшней статьи будет мобильное приложение «Сбербанк Инвестор».

Мы рассмотрим механизм открытия брокерского счета в Сбербанке, его пополнение, покупку ценных бумаг и валюты и вывод денежных средств на банковский счет. Также остановимся на некоторых особенностях индивидуального инвестиционного счета в Сбербанке, проанализируем комиссии, выявим достоинства и недостатки. В качестве примера мы купим 1000 долларов США с помощью приложения «Сбербанк Инвестор».

Перед прочтением статьи полезно будет освежить в памяти обзоры других брокеров: «Открытия» (рассматривалась покупка валюты через QUIK), «Альфа Директ» (покупка валюты с помощью терминала «Альфа Директ»), «Промсвязьбанка» (покупка ОФЗ через webQUIK), а также «Тинькофф Брокер» с их мобильным приложением «Тинькофф Инвестиции».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Брокерский счет в Сбербанке. Достоинства

1 Простота открытия брокерского счета в Сбербанке.

Проще всего открыть брокерский счет в Сбербанке через «Сбербанк Онлайн». Чтобы получить доступ в «Сбербанк Онлайн», нужно иметь какую-нибудь карту Сбера. Простые условия бесплатного обслуживания есть у «СберКарты» (бесплатна при покупках от 5000 руб./мес. или при неснижаемом остатке от 20 000 руб., а также при получении на нее пенсии, зарплаты, или просто для лиц пенсионного возраста).

Кнопка «Открыть брокерский счет» скрывается в разделе «Прочее» – «Брокерское обслуживание»:

Далее выбираем интересующие нас рынки: Фондовый (для покупки/продажи акций, облигаций, ETF, ПИФов, депозитарных расписок), Валютный (для покупки/продажи долларов и евро) и Срочный (для покупки/продажи фьючерсов и опционов. Данный рынок считается высокорисковым, поэтому новичкам сразу туда лезть не стоит).

Лучше проставить галочки во всех полях, даже если что-то вам на данный момент не нужно, вдруг потом понадобится. У Сбербанка нет платы за обслуживание при отсутствии сделок.

Затем нужно выбрать один из двух тарифов, «Инвестиционный» или «Самостоятельный», подключение обоих тарифных планов бесплатно. На тарифе «Инвестиционный» установлена единая комиссия за сделки на фондовой секции Московской Биржи в 0,3%. На «Самостоятельном» тарифе комиссия за сделки меньше, при обороте до 50 000 руб./день она составит 0,165%, при обороте от 50 000 до 500 000 руб. — 0,125%, при больших оборотах комиссия ещё ниже. Повышенную комиссию обладатели «Инвестиционного» тарифа платят за возможность оформления подписки на аналитические обзоры команды Сбербанка. Комиссии за сделки на Срочном рынке (0,5 руб. за контракт и 10 руб. за принудительное закрытие позиции) и на Валютной секции (0,3%) на обоих тарифах одинаковые:

UPD: 16.04.2019

С 1 апреля Сбербанк существенно снизил комиссию за сделки на Московской Бирже на тарифе «Самостоятельный». Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

На обоих тарифах есть комиссия за депозитарий (за хранение ценных бумаг), которая составляет 149 руб./мес. (взимается, если в данном месяце были сделки покупки или продажи ценных бумаг; если таких операций на фондовом рынке не было, то и комиссии нет).

UPD: 06.09.2019

С сентября “Сбербанк” объявил об отмене комиссии за депозитарное обслуживание в 149 руб./мес.:

Я выбрал тариф «Самостоятельный». Далее необходимо указать счета для вывода денежных средств с брокерского счета. Для этих целей лучше открыть в «Сбербанк Онлайн» сберегательные счета, с которых можно снимать денежные средства без комиссии, без отлежки и без ограничений по суммам. Можно указать и карточные счета, а перед обналичкой самостоятельно переводить денежные средства на сберегательные счета. Вывод денежных средств с брокерского счета на счета в других банках у Сбербанка не реализован:

На следующем шаге можно запретить Сбербанку использование своих ценных бумаг для сделок овернайт, т.е. не давать их банку в долг. Если разрешить, то будем получать дополнительный доход до 2% годовых:

Я отметил, что меня не интересует получение дополнительного дохода, пускай мои бумаги будут при мне. При банкротстве брокера с ценными бумагами, которые находятся в депозитарии, ничего не случится, их просто нужно будет перевести в другой депозитарий, а вот с бумагами, которые были отданы брокеру в долг, все будет гораздо сложнее. В этом случае выцарапывать свои бумаги придётся в рамках процедуры банкротства, и вполне возможно, что вы их больше не увидите. Впрочем, вероятность банкротства Сбербанка стремится к нулю.

Использование заемных средств брокера для торговли очень часто влечет к сливу депозита. Я рекомендую использовать для торговли только собственные средства, никаких плеч, поэтому не ставим галочку в поле «Хочу использовать заемные средства для фондового рынка»:

Сбербанк предлагает открыть заодно и индивидуальный инвестиционный счет (ИИС). У меня он уже открыт у другого брокера, а один человек может иметь только один ИИС, поэтому я отметил, что мне ИИС в Сбербанке не требуется:

Затем проверяем персональные данные (они подставляются автоматически), указываем цель открытия брокерского счета (например, «для сохранения накоплений» или «для получения дополнительного дохода») и подтверждаем, что мы являемся налоговым резидентом только РФ. Дальше нужно нажать на кнопку «Отправить заявление» и подтвердить смс-паролем:

Теперь остается только ждать, Сбербанк обещает открыть брокерский счет в течение 2-х рабочих дней:

На следующий день Сбербанк прислал смс о том, что брокерский счет открыт, и сообщил код договора (который будет являться логином для входа в приложение «Сбербанк Инвестор»), вторым смс пришел временный пароль.

2 Бесплатный торговый терминал.

Далее выбираем способ, с помощью которого мы будем совершать сделки.

Можно установить программу QUIK на свой ПК:

Можно ничего не устанавливать и пользоваться браузерной версией webQUIK с любого компьютера:

Можно воспользоваться мобильным приложением QUIK:

Нас же сегодня будет интересовать мобильное приложение «Сбербанк Инвестор», которое специально предназначено для новичков (довольно подробная инструкция уложилась всего в 28 страничек, где большую часть занимают картинки). Никаких хитростей в установке нет, нужно просто скачать приложение из Google Play или App Store. При первом входе необходимо изменить присланный пароль на свой собственный, логином выступает код договора.

Прелесть брокера Сбербанк заключается в том, что все способы подачи поручений бесплатны, и можно пользоваться хоть всеми ими одновременно.

3 Быстрое пополнение брокерского счета.

Пополнить брокерский счет рублями можно в «Сбербанк Онлайн», а вот для пополнения валютой придется прогуляться до отделения:

Пополнение брокерского счета в интернет-банке Сбера осуществляется из раздела «Прочее» – «Брокерское обслуживание» (там же мы подавали заявку на открытие брокерского счета).

Мы хотим купить доллары за рубли, поэтому в графе «Торговая площадка» должен стоять валютный рынок, сумма пополнения в нашем случае равняется 68 000 руб., операцию нужно будет подтвердить с помощью смс-пароля:

4 Покупка валюты/ценных бумаг с помощью «Сбербанк Инвестор».

Открываем приложение «Сбербанк Инвестор». В разделе «Мои счета» (внизу экрана должна быть активна иконка в виде кошелька) видим, что наши 68 000 руб. уже зачислились (прошло буквально несколько минут с момента пополнения).

Нажимаем на иконку «Рынок» (рядом с иконкой «Мои счета») и перед нами открывается раздел, в котором и совершаются все сделки на бирже (на скриншоте ниже активен раздел «Акции»). Нас же интересует валюта, поэтому щелкаем именно на этой вкладке.

Нам нужны доллары, и побыстрей, поэтому щелкаем на инструменте USDRUB_TOD (при совершении сделки на USDRUB_TOM поставка валюты будет только на следующий рабочий день):

Видим текущую биржевую цену – 65,6625 руб. за доллар, нажимаем «Купить»:

При нажатии на кнопку «Продать» или «Купить» на любом инструменте (не только на валюте, но и при попытке совершить операции с акциями, облигациями, ETF и т.д.). система запросит пароль из смс (таким образом случайно совершить сделку, не туда нажав, не получится, к тому же повышается безопасность).

Наконец-то мы добрались до финального шага. Для того, чтобы сделка покупки валюты совершилась по текущей биржевой цене, ставим галочку «По рынку» (заявка берется с запасом в 0,3% от текущей цены, но исполнится она все равно по лучшей цене. Это сделано на случай небольших колебаний цены за время, пока мы будем вводить все данные, на фондовом рынке запас берется в 2%). Если эту галочку не ставить, то можно назначить свою цену заявки, сделка совершится, когда рыночная цена до нее дойдет.

Указываем необходимое нам количество лотов (минимум 1 лот, который соответствует 1000 единиц валюты, в нашем случае 1000$) и нажимаем «Купить», затем подтверждаем операцию.

Вот и все, наша сделка совершилась по текущей биржевой цене 65,66 руб. за один доллар, т.е. мы купили 1000 долларов за 65 660 руб.

Механизм покупки ценных бумаг ничем не отличается от покупки валюты. Сделки и заявки можно посмотреть в разделе «Заявки» (должна быть активна иконка в виде часиков внизу экрана):

Обычная комиссия за сделку на валютной секции составляет 0,3% + 25 рублей (комиссия биржи за сделку менее 50 лотов). До 31 марта Сбер прощает свою комиссию в 0,3%. В результате покупка валюты обошлась нам в 25 рублей комиссии биржи (было 68 000 руб., 65 660 мы потратили на валюту, 25 руб. на комиссию биржи, осталось 2315 руб.):

Реальный курс покупки составил 65,685 руб. за доллар, если учесть еще комиссию 0,3% (197 руб.), которая будет действовать с апреля 2019, то реальный курс будет 65,882 руб. за 1 доллар.

Получилось значительно выгоднее, чем покупать валюту в отделении Сбербанка (на тот момент курс был 67,17):

«Альфа» предлагала купить доллары в «Альфа-Клике» по 66 руб.:

«БКС Банк» ближе всех подобрался к Сберу с курсом 65,85:

В общем, покупка валюты через приложение «Сбербанк Инвестор» выглядит вполне привлекательно, а во время действия акции по отмене комиссии вообще вне конкуренции.

UPD: 04.09.2020

В августе 2020 у брокера Сбербанк появилась возможность покупки/продажи иностранных акций (в том числе и на ИИС), правда, не за доллары на Санкт-Петербургской бирже, а за рубли на Московской бирже. Тарифы аналогичны тарифам для российских бумаг. Скрытые комиссии и сборы отсутствуют. Котировки будет поддерживать маркетмейкер, так что можно не переживать за актуальность цены:

Поначалу для торговли доступны 19 наиболее ликвидных акций крупных эмитентов (среди которых Amazon, Visa, Netflix, Twitter, Facebook, Alphabet и др.), данный перечень будет постепенно расширяться:

А вот дивиденды будут выплачиваться в долларах. Налогообложение дивов такое же, как при покупке акций на Санкт-Петербургской бирже: либо 30% автоматически без подписания формы W-8BEN (служит для подтверждения, что вы не являетесь налоговым резидентом в США), либо при ее подписании 10% автоматически и 3% самостоятельно с заполнением декларации:

При долгосрочном владении (более 3 лет) льгота на налогообложение также будет распространяться на иностранные акции, купленные на Московской бирже.

Все подробности о механизме торговли иностранными акциями можно посмотреть в соответствующем разделе на сайте Московской Биржи.

1500 руб. за кредитку «ОТП Банка», 1000 руб. за бесплатную карту «Кэшбэк» от «Райффайзенбанка», 1000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, 1500 руб. за Tinkoff Black, 4000 руб. за Tinkoff Platinum, 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Пользу» от «Хоум Кредит», 3000 руб. за Opencard, 8000 руб. за Citi Select, 1000 руб. за «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

5 Вывод денег на банковский счет без комиссии.

Вывод средств с брокерского счета Сбербанка на свои счета в Сбербанке осуществляется без комиссии. В приложении «Сбербанк Инвестор» заявки на вывод подаются из раздела «Прочее» – «Выводы», там нужно просто указать необходимые суммы (в нашем случае это 1000 долларов США и оставшиеся 2315 рублей) и подтвердить операцию:

Сбер сообщает, что деньги доберутся до банка не позже следующего рабочего дня, но по факту уже к вечеру они красовались на сберегательных счетах, полностью готовые к обналичке:

6 Отсутствие комиссии за неактивность.

У Сбербанка нет абонентской платы за ведение брокерского счета или за какие-либо дополнительные услуги (например, за торговый терминал), так что нет сделок – нет комиссии.

7 Возможность открытия ИИС.

Индивидуальный инвестиционный счет в Сбербанке открывается точно так же, как и обычный брокерский счет (Сбер как раз предлагал нам его открыть), методика покупки ценных бумаг и комиссии ничем не отличаются от обычного брокерского счета.

ИИС в Сбербанке не обязательно пополнять сразу при открытии, он вполне может побыть нулевым до часа Х (например, до пополнения в конце третьего года и начале четвертого и последующего получения двух вычетов, подробнее читайте в статье “Как открыть ИИС и купить ОФЗ. Считаем доходность облигаций”).

На ИИС Сбербанка можно сделать так, чтобы купоны и дивиденды зачислялись не на сам ИИС, а сразу на банковский счет.

8 Надежность брокера.

На денежные средства на брокерских счетах не распространяется страховка АСВ, поэтому лучше останавливать свой выбор на надежных брокерах. Объективных критериев надежности, конечно, не существует, но на данный момент поверить в то, что со Сбербанком что-то может случиться, крайне трудно.

“Большие деньги” доверяют Сберу, любопытно смотреть депозитную линейку Сбербанка для экстра премиальных клиентов, где минимальная сумма депозита составляет 300 000 000 руб.

9 Большое количество отделений Сбербанка.

Именно брокерское обслуживание осуществляется только в некоторых офисах Сбербанка, однако для обычного пополнения брокерского счета, а также обналичивания денежных средств подойдет любое отделение Сбербанка.

10 Остатки на брокерском счете учитываются в «Сбербанк Премьер».

С осени 2018 для выполнения критериев бесплатности пакета “Сбербанк Премьер” (основные плюшки — это неограниченные проходы в бизнес-залы по программе Priority Pass и бесплатная страховка на всю семью при совместном путешествии, включая поездки по России) учитываются ещё и остатки на брокерском счете, открытом в Сбербанке (включая ИИС). Необходимые суммы для Москвы — это минимум 2,5 млн руб. или эквивалент в иностранной валюте на последний день месяца, для регионов — 1,5 млн руб.

UPD: 08.07.2021

11 Отсутствие комиссии за сделку со своими БПИФ.

Под управлением «Сбер Управление Активами» на данный момент есть 6 биржевых ПИФов (подробнее тут), которые можно купить или продать без стандартной комиссии за сделку (0,06% на тарифе «Самостоятельный» и 0,3% на тарифе «Инвестиционный»), нужно будет отдать только комиссию биржи (0,01%). Мелочь, конечно, а приятно:) Помимо этого, с 1 июля 2021 временно отменена комиссия за сделки и по всем остальным БПИФ и ETF, доступным на Московской бирже.

БПИФ – это российский аналог ETF, но с более простой структурой (об особенностях этого инструмента можно почитать в статье «Биржевой ПИФ Сбербанка SBMX: первый российский ETF»). Суть работы ETF со стороны выглядит очень просто и понятно: ETF-фонды инвестируют в какой-либо набор акций, облигаций или других активов согласно заранее продуманному алгоритму, позволяющему рассчитывать на получение доходности. Далее эти фонды выпускают собственные акции, которые мы можем купить на бирже. Стоимость одной такой акции равняется стоимости приобретенных активов, поделенной на количество выпущенных акций.

За свою работу по следованию алгоритму ETF-фонд (БПИФ) получает небольшую комиссию с покупателей своих акций (комиссия не взимается единомоментно, а учитывается в стоимости акций). Если инструмент, в который инвестирует ETF, растет, то, соответственно, пропорционально растет и цена нашей акции.

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% (+105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.) против 0,165-0,125% у Сбера (+149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» – 0,05% (+ с осени 2018 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц), у «Альфы» – 0,06% (+0,04% в год за депозитарий), у «Открытия» 0,057% (+ 10 руб./мес. за депозитарий, + есть ещё комиссия при активах менее 50 000 руб.). У «Тинькофф Брокер» на тарифе «Инвестор» комиссия 0,3% + 99 руб./мес., в котором были сделки.

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% + 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2019

С апреля 2019 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2019

С сентября 2019 депозитарная комиссия в 149 руб./мес. была отменена.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Аналогично приложению «Тинькофф Инвестиции», стабильность работы приложения «Сбербанк Инвестор» тоже оставляет желать лучшего, хотя подобных отзывов про Сбер все-таки на порядок меньше, чем про «Тинькофф». В основном, проблемы наблюдаются при серьезных движениях на рынке.

Источник https://smart-lab.ru/blog/563294.php

Источник https://fintolk.pro/investitsii-v-sberbanke-dlya-fizicheskih-lits/

Источник https://hranidengi.ru/sberbank-investor-ot-brokera-sberbank/

Источник