Содержание

Прогноз по цене акций Магнит на 2022 год

Менеджмент Магнит является открытым для общения с миноритарными акционерами, что довольно редко на нашем рынке. Регулярно проводятся встречи и конференции, менеджмент отвечает на вопросы. Встречи проводятся через канал на ютубе, например, ВТБ Мои Инвестиции.

Магнит является одним из крупнейших ритейлеров в нашей стране. При этом темпы роста находятся на очень высоком уровне (около 7-10% в год).

В 2021 г. Магнит совершил крупную покупку, поглотив Дикси. Но сделка происходила в долг, поэтому такая покупка вызывает некоторые вопросы. Тем более, что бизнес Дикси имеет небольшую рентабельность.

В 2021 г. банк ВТБ продал свой пакет Магнита (17,28%) наполовину в рынок и наполовину фонду Александра Винокурова (Marathon Group). Собственно это теперь владает 29,75% всех акций Магнита.

Дивиденды Магнита пока что очень щедрые, однако выплаты идут за счёт наращивания долга. Возможно, в будущем эта тенденция прекратится.

Магнит экономит на CAPEX по сравнению с X5, что может вызвать существенное отставание со временем от главного конкурента.

В целом бизнес устойчивый и надёжный. Но есть компании в секторе ритейла и поинтересней. Например, тот же X5 перспективнее и дешевле.

Стоит ли покупать акции Магнит

Стоит ли держать и покупать акции Магнит? Это во многом зависимости от текущей цены и стоимости других компаний. На фоне 2021 г. Магнит кажется не таким привлекательным на форе больших дивидендных доходностей в голубых фишках (Газпром, ЛУКОЙЛ, Сбербанк, ГМК Норникель).

Этот бизнес не зависит от цены на нефть и геополитики (хотя конечно все взаимосвязано). В периоды высокой инфляции ритейлеры не являются защитным активом, но с другой стороны, инфляция в 2022 г. должна замедлится.

Риски у Магнит связаны с проигрыванием борьбы за первое место и снижение дивидендов. Компания вряд ли сможет всегда платить их в долг.

В целом акции компании Магнит очень привлекательны для долгосрочного инвестирования, отлично подойдут для любых инвестиционных портфелей (дивидендных, пенсионных).

Торговать акциями Магнит на Московской бирже может любое физическое лицо. Ниже приведена краткая инструкция.

Как купить акции Магнит частному инвестору

Купить акции Магнит можно через брокерский счёт. Открыть его можно у фондовых брокеров (сам работаю через них):

- Финам

- БКС Брокер

Пошаговая инструкция покупки акций на бирже:

- Регистрация у брокера;

- Открытие брокерского счёта (в личном кабинет брокера);

- Пополнение;

- Покупка акций Магнит через торговый терминал;

Дадим дополнительный комментарий к 4 пункту. Брокер предоставит доступ к торговому счёту через терминал (программа для торговли на бирже). Для компьютера самой распространенной является программа Quik (Квик). Есть также приложения для смартфонов/планшетов на Android и iOS. Например, у компании Финам оно называется «Финам Трейд».

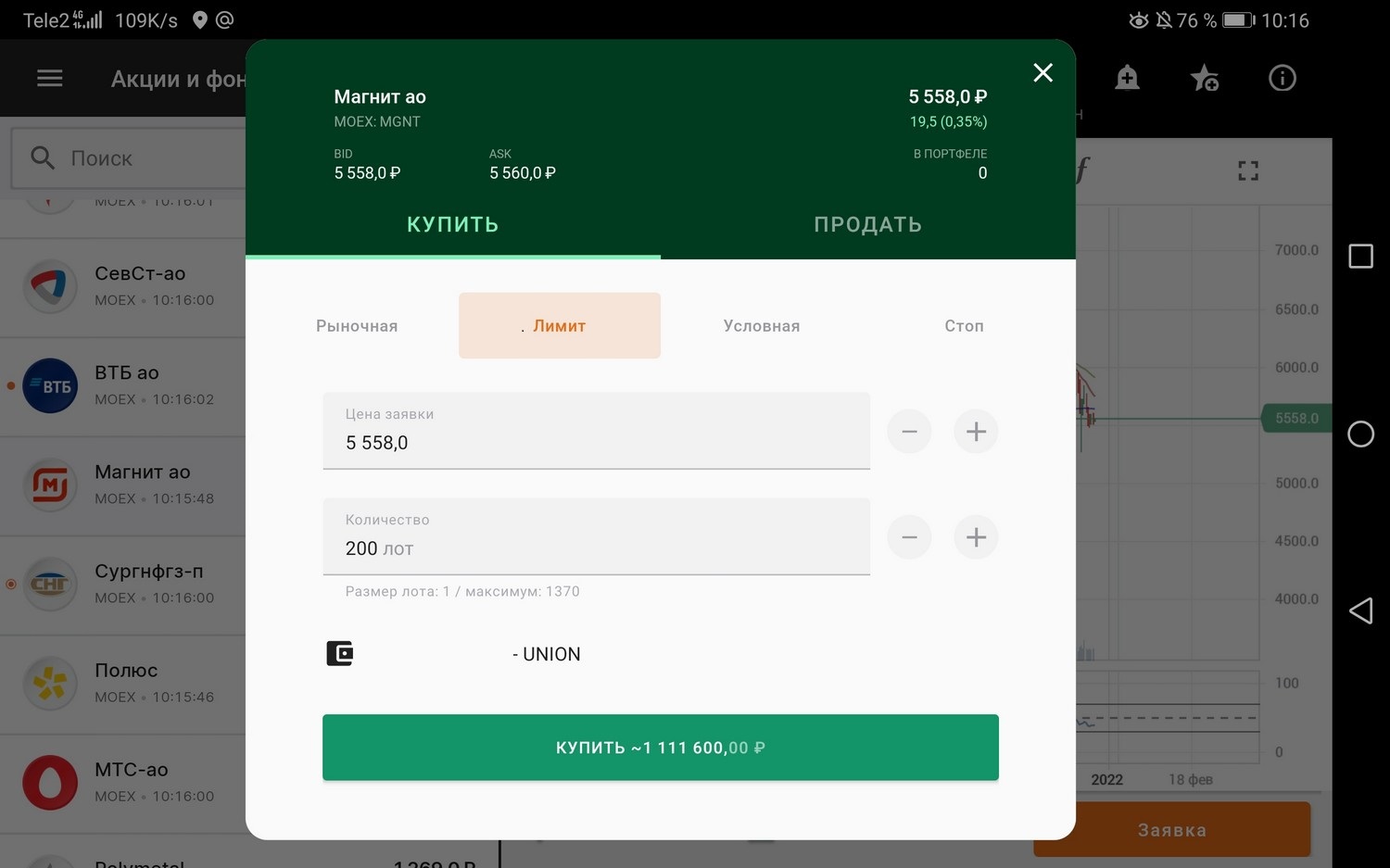

Так выглядит интерфейс при покупке акций Магнит (MGNT) через приложение «Финам Трейд»:

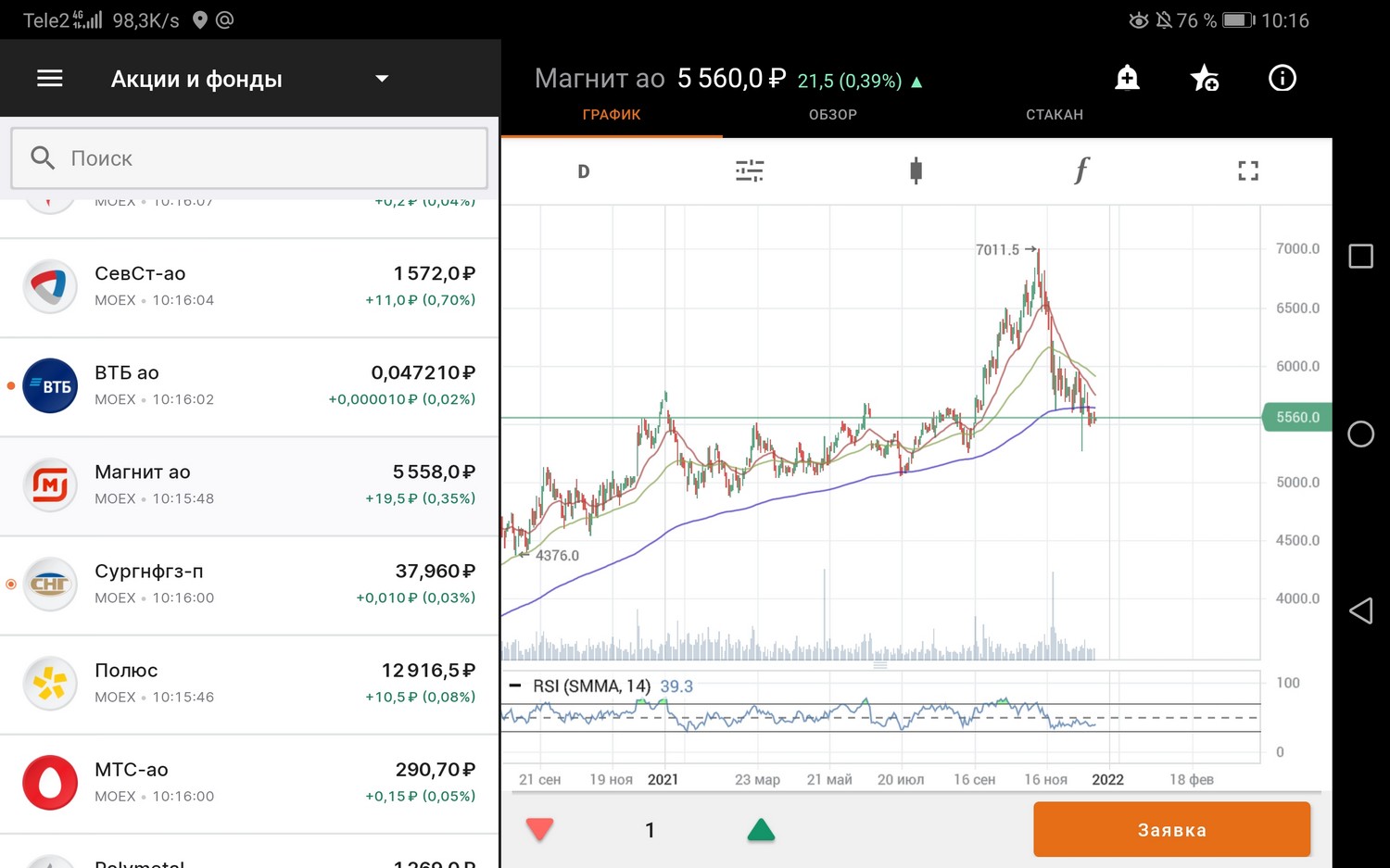

Также в приложении есть удобная возможность просмотреть текущий график торгов:

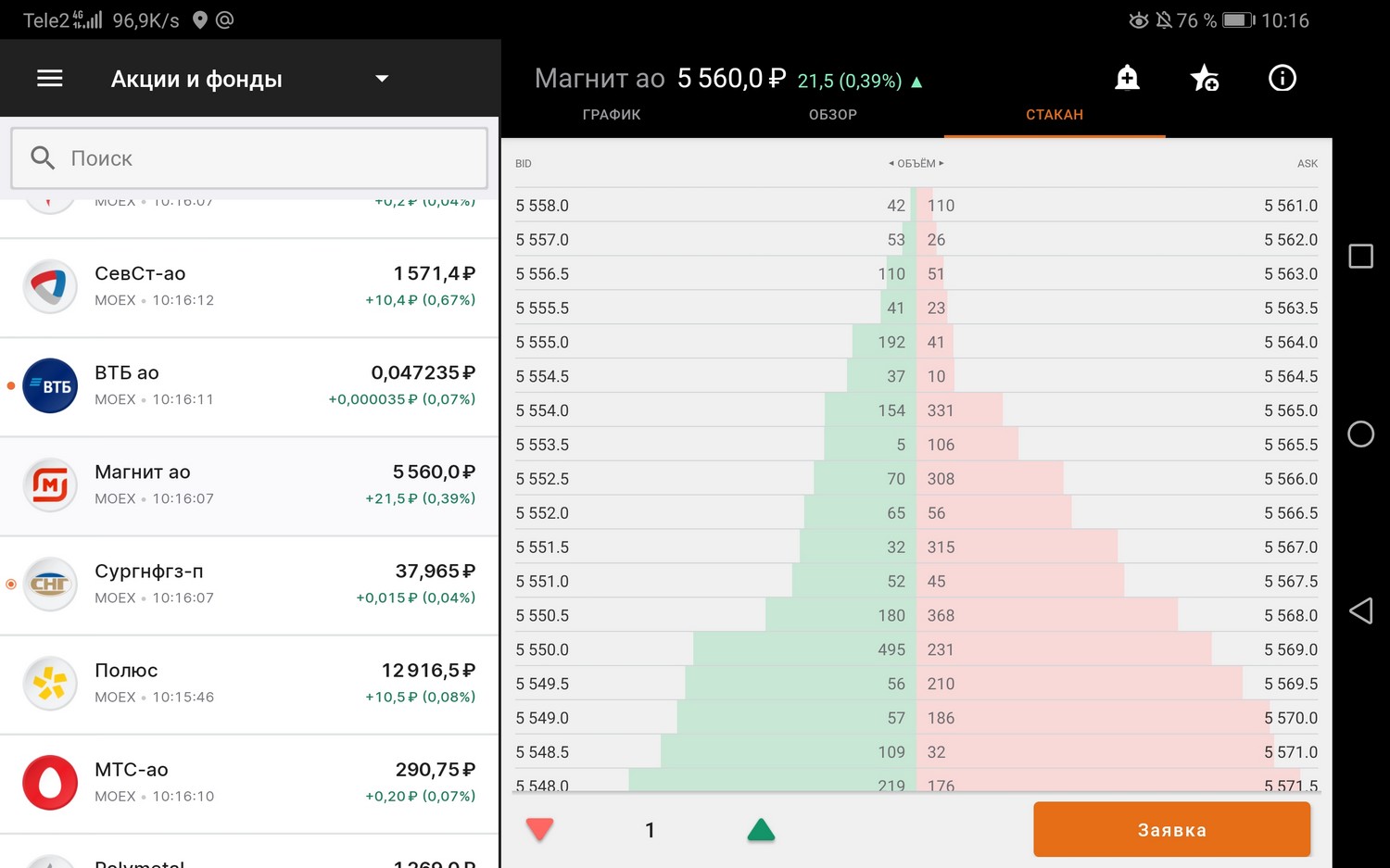

Есть удобное представление биржевого стакана:

Также есть возможность купить акции Магнит через звонок брокеру. Можно оставлять заявки по телефону.

Информация о дивидендах Магнит

Таблица с полной историей дивидендов с указанием размера выплаты, даты закрытия реестра:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 251.33 (прогноз) | 25 декабря 2022 | 21.12.2022 |

| 203.28 (прогноз) | 25 июня 2022 | 22.06.2022 |

294.37  | 31 декабря 2021 | 29.12.2021 |

| 245.31 | 25 июня 2021 | 23.06.2021 |

| 245.31 | 8 января 2021 | 06.01.2021 |

| 157 | 19 июня 2020 | 17.06.2020 |

| 147.19 | 10 января 2020 | 08.01.2020 |

| 166.78 | 14 июня 2019 | 11.06.2019 |

| 137.38 | 21 декабря 2018 | 19.12.2018 |

| 135.5 | 6 июля 2018 | 04.07.2018 |

| 115.51 | 15 сентября 2017 | 13.09.2017 |

| 67.41 | 23 июня 2017 | 21.06.2017 |

| 126.12 | 23 декабря 2016 | 21.12.2016 |

| 84.6 | 23 сентября 2016 | 21.09.2016 |

| 42.3 | 17 июня 2016 | 15.06.2016 |

| 179.77 | 8 января 2016 | 06.01.2016 |

| 88.4 | 9 октября 2015 | 07.10.2015 |

| 132.57 | 19 июня 2015 | 17.06.2015 |

| 152.07 | 30 декабря 2014 | 26.12.2014 |

| 78.3 | 10 октября 2014 | 08.10.2014 |

| 89.15 | 13 июня 2014 | 10.06.2014 |

| 46.06 | 9 августа 2013 | 09.08.2013 |

| 55.02 | 5 апреля 2013 | 05.04.2013 |

| 21.15 | 27 июля 2012 | 27.07.2012 |

| 18.26 | 13 апреля 2012 | 13.04.2012 |

| 5.18 | 13 апреля 2012 | 13.04.2012 |

| 4.67 | 6 мая 2011 | 06.05.2011 |

| 6.57 | 6 мая 2011 | 06.05.2011 |

| 10.06 | 7 мая 2010 | 07.05.2010 |

| 1.46 | 8 мая 2009 | 08.05.2009 |

| 4.76 | 8 мая 2009 | 08.05.2009 |

*Примечание: Московская биржа работает по системе торгов Т+2. Это означает, что расчёты при покупке и продаже акций происходят через 2 рабочих дня. Поэтому для попадания в реестр акционеров и получение дивидендов необходимо быть акционером на 2 дня раньше отсечки.

Как купить акции Магнита и получать дивиденды

Желание стать акционером солидной компании посещает каждого инвестора. Но выбор актива представляется многим непростой задачей. Изобилие ценных бумаг заставляет задуматься о том, как поведут себя котировки активов в краткосрочной и долгосрочной перспективе. Поэтому на вопрос о том, стоит ли покупать акции Магнита, Сбербанка, Газпрома или других эмитентов, однозначного ответа нет. Всё зависит от того, какие цели вы преследуете.

Данные о ценных бумагах эмитента

Чтобы принимать обоснованное решение о приобретении акций, нужно не только озаботиться выбором благоприятного момента для покупки. Следует чётко представлять потенциал приобретённых активов, понимать, каким способом на них можно заработать.

Если в приоритете игра на повышение котировок, то главное – вовремя «сбросить» подорожавшие акции и зафиксировать прибыль. В тех случаях, когда ставка делается на получение дивидендов, придётся досконально изучить финансовое положение эмитента. На практике этим занимаются в основном крупные институциональные инвесторы. Рядовые граждане обычно ограничиваются знакомством с годовыми отчётами организации за последние 1–3 года и чтением заслуживающей внимания аналитики.

Перед тем как выяснять, где купить акции Магнита, разберитесь, что она из себя представляет. В настоящий момент это один из крупнейших сетевых ритейлеров РФ, имеющий 20,86 тыс. магазинов по всей стране. Его выручка за 1 квартал 2020 г. составила 376,0 млрд. руб., валовая прибыль – 85,2 млрд. руб., валовая маржа – 22,7%.

С момента основания до 2018 г. Магнитом владел краснодарский бизнесмен Сергей Галицкий. В результате громкой сделки холдинг сменил хозяина, и сейчас структура собственников акций выглядит так:

- 29,10% – финансовая группа ВТБ;

- 11,82% – инвестиционная компания Marathon Group;

- 3% – бывший владелец фирмы;

- более 56% – частные инвесторы и юридические лица.

Большая часть ценных бумаг компании свободно обращается на фондовом рынке. Соответственно, динамика курса акций Магнита подчиняется рыночным законам спроса и предложения.

Динамика курса ценных бумаг

Первичное размещение акций Магнита случилось в 2006 г. на ММВБ (тикер MGNT). Тогдашнее IPO завершилось с вполне приемлемым результатом: было продано 18,4% обыкновенных акций, компании удалось привлечь инвестиций на 368,4 млн. долл. США. Вторичное размещение в 2009 г. оказалось успешнее: удалось реализовать более 51% акций на сумму 369,2 млн долл. США.

Бумаги ритейлера включены в основные биржевые индексы Московской биржи: голубых фишек, широкого рынка, потребительского сектора и другие. Интересно проследить динамику акций Магнита за последние 5 лет. Котировки достигали максимума в августе 2015 г. – тогда за акцию давали более 12275 руб. Исторический минимум случился в феврале 2020 г. – ценная бумага подешевела до 3160 руб. Понятно, что далеко не всем инвесторам удалось заработать на акциях ритейлера, зато грамотные трейдеры неплохо поживились за счёт такого впечатляющего ралли.

От чего зависят котировки

Хотя компания ещё продолжает трансформацию бизнес-модели, позитивные сдвиги уже видны: вырос средний чек, снизилась себестоимость производимых товаров, увеличилась эффективность действующих торговых точек. Благоприятны и прогнозы по прибыли холдинга. Всё это позитивно сказалось на динамике акции Магнита: их стоимость за январь – апрель 2020 г. варьировалась с 3445,50 руб. до 3690,00 руб. Впрочем, волатильность бумаги высокая: сегодня она может стоить 2705,00 руб., а завтра – на 15% дешевле.

Сказанное означает, что данный актив интересен, в первую очередь, агрессивным игрокам. Причём заработать можно как на росте, так и на снижении цен. Стоимость акции Магнита сегодня составляет 3705,50 руб., прогнозы по доходности – 12,86%, ожидаемая динамика котировок – положительная. В преддверии выплаты дивидендов в размере 157 руб. на акцию аналитики советуют покупать бумагу.

Где и как купить акции Магнита частному лицу

Технических сложностей для приобретения ценных бумаг компании нет. Чтобы купить акции Магнита, физическому лицу нужно:

- заключить с брокером договор (подойдёт как ИИС, так и обычный брокерский счёт);

- перевести деньги на вновь открытый счёт;

- подать заявку на приобретение пакета ценных бумаг;

- получать ежегодные дивиденды на акции Магнита. В 2020 г. их ближайшая выплата ожидается 19 июня.

Как видите, ничего сложного здесь нет.

Последовательность действий при покупке акций

Прежде чем принимать решение о приобретении актива, нужно узнать его текущие котировки. Это можно сделать на интернет-ресурсах новостной и финансовой специализации:

- ru – портал МосБиржи, для просмотра котировок достаточно ввести тикер ценной бумаги MGNT в строку поиска;

- interfax.ru, rbc.ru, ru.investing.com, smart-lab.ru, stocknavigator.ru – сайты позволяют не только узнать котировки, но и получить прогнозы ведущих аналитиков, касающиеся изменения их стоимости в перспективе.

Чтобы купить акции Магнита, физическому лицу стоит воспользоваться помощью своего брокера. У него можно приобрести ценные бумаги по цене биржи, а также в кредит (если вы торгуете «с плечом»).

Покупка с упрощённой идентификацией

Если нет желания открывать брокерский счёт, можно воспользоваться другим способом: купить активы через личный кабинет в банке или с помощью электронного кошелька. В этом случае клиент:

- выбирает ценную бумагу, заполняет заявку на её покупку;

- вводит код из СМС, подтверждающий намерение совершить сделку;

- переводит деньги с банковской карты или электронного кошелька;

- получает отчёт об операции на указанный электронный адрес.

При таком способе приобретения акций комиссия будет выше, чем в случае покупки активов через брокера. Зато сделку можно совершить в несколько кликов, и никуда ходить не придётся.

Выплата дивидендов

Традиционно Магнит выплачивал дивиденды по своим акциям ежеквартально. В 2020 году отступления от правил не ожидается. В прошлые периоды дивидендная доходность варьировалась от 3 до 5% годовых, сейчас говорят о 4%. Тем не менее, за счёт регулярных выплат на бумаги компании существует стабильный спрос. Однако значительная волатильность котировок актива может свести на нет весь профит от дивидендов.

Тем, кто всё-таки решит приобрести акции Магнита, следует изучить график выплаты дивидендов. В 2020 году закрытие реестра акционеров произойдёт 17 июня и 13 октября, следовательно, купить ценные бумаги холдинга нужно до наступления этих дат.

Если вам нужна БЕСПЛАТНАЯ юридическая консультация, задайте свой вопрос по телефону

Акции Магнит (MGNT) на бирже. Стоит ли покупать акции в 2020 году?

Магнит — российская холдинговая компания, занимающаяся розничной торговлей. В 2020 году «Магнит» насчитывает более 20 000 торговых точек, которые расположены более чем в 3 700 населенных пунктах РФ

По капитализации среди российских компаний занимает 24 место.

О компании Магнит

История ретейлера Магнит

История ритейлера начинается в 1994 году, когда Сергей Галицкий основал компанию «Тандер». Тогда компания занималась оптовой торговлей товарами бытовой химии.

Уже позже ставка была сделана на развитие розничной сети, и оптовые магазины были закрыты.

«Магазин Низких Тарифов» или сокращенно Магнит появился как бренд через 4 года после основания “Тандер”. Под этим именем началось активное развитие сети на юге России.

В 2005 году “Магнит” насчитывает 1500 магазинов по всей стране и обгоняет по выручке “Пятерочку”, а через год компания выходит на московские биржи ММВБ и РТС и вскоре запускает новые форматы магазинов — гипермаркеты.

«Магнит» развивался с невероятной скоростью, показывая постоянный рост выручки, прибыли и котировок соответственно. В 2015 году сеть перешагнула отметку в 10000 магазинов, а стоимость одной акции вплотную подошла к 13000 рублей за штуку, но уже в в 2016 компания впервые показала снижение прибыли, а в 2017 чистая прибыль упала еще на 35%.

В феврале 2018 года мы узнаем, что бессменный руководитель — Сергей Галицкий принял решение продать большую часть своей доли в компании банку ВТБ.

Причиной “заката” стала неспособность ритейлера идти в ногу со временем. Потребитель начал меняться, и штамповка новых магазинов, напоминавших по виду жестяные коробки, оказалась неэффективной стратегией. Помимо этого, как отмечают аналитики, тяжелая макроэкономическая ситуация и отставка некоторых менеджеров усугубила ситуацию .

Сейчас «Магнит» активно инвестирует в обновление магазинов, продолжает открывать новые и пытается не отставать от быстро меняющегося мира.

Ритейлер входит в список крупнейших публичных компаний рейтинга Global 2000 Forbes и является работодателем для более чем 300 000 человек.

Как устроен бизнес Магнита

Мультиформатная бизнес модель включает в себя 3 типа магазинов:

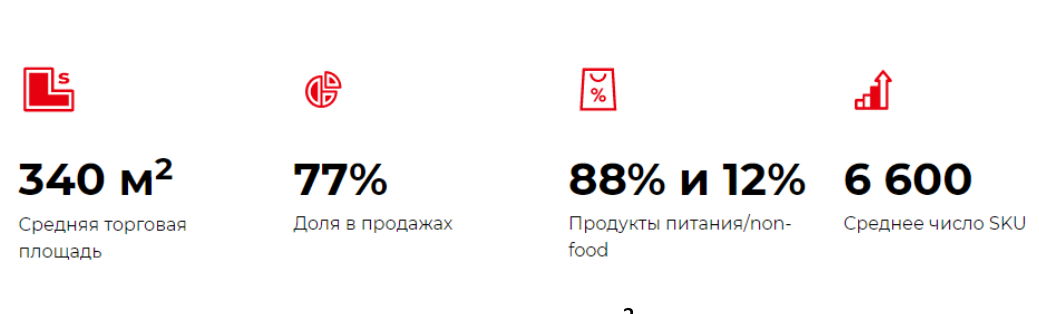

Магнит “у дома”

Это небольшой магазин с самыми необходимыми продуктами питания и непродовольственными товарами

Средняя площадь таких магазинов составляет 340 м 2 , и именно Магнит “у дома” приносит компании большую часть выручки — 77%

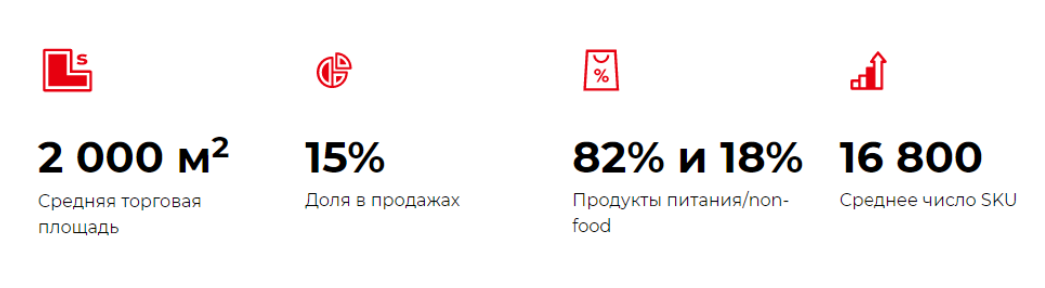

Супермаркеты

Крупные магазины со средней площадью 2000 м 2 . В свою очередь делятся на «Магнит Семейный», суперсторы и «Магнит Опт»

Доля в продажах составляет 15%

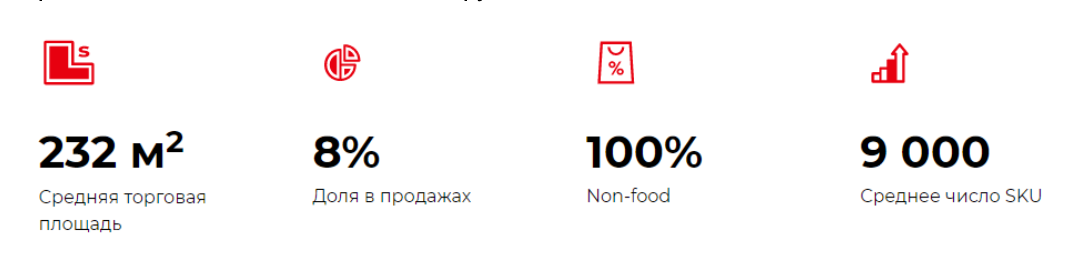

Косметикс

В магазинах продается косметика в том числе собственных торговых марок, бытовая химия, парфюмерия, средства гигиены, хозяйственные товары.

Средняя площадь — 232 м 2 , а доля выручки — 8%

Другие форматы

Сюда входят аптеки, сити-сторы, алкогольные магазины и другие.

Все вышеперечисленное относится к розничному бизнесу Магнита. Есть еще оптовый сегмент, но его доля от общей выручки занимает всего 2,7%.

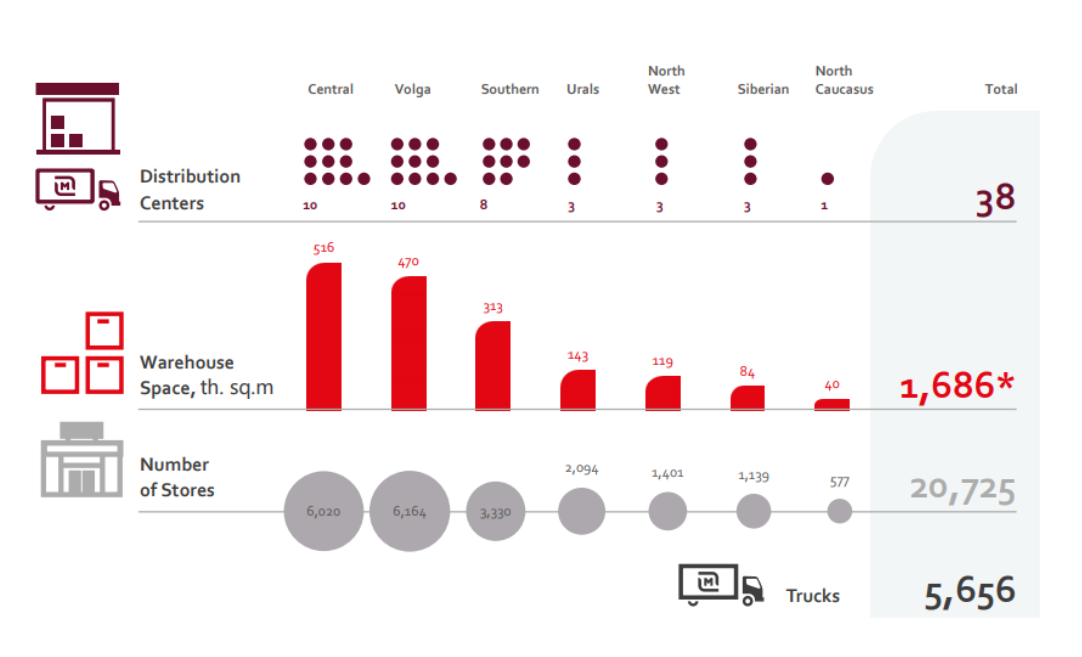

Огромное кол-во магазинов, а Магнит занимает первое место среди российских ритейлеров по их числу, обслуживается при помощи широкой логистической сети.

На конец 2019 у компании было 38 распределительных центров в 7 федеральных округах и 5656 грузовиков:

Стоит упомянуть, что Магнит не просто является посредником между поставщиком и потребителем, но обладает широкой сетью собственного производства из 15 предприятий:

В общем, экосистема у ритейлера действительно масштабная, а это не может не вести к сложностям в ее управлении и сбоям в поставках и других организационных моментах.

Менеджмент, разумеется, знает о своих проблемах и планирует их решать. Нам остается надеяться, что так оно и будет.

В стратегии развития компании стоит выделить несколько основных моментов:

- Руководство стремиться улучшить восприятие «Магнита» покупателями. Для этого осуществляется постоянный редизайн сети магазинов, увеличивается доступность товара на полке (вследствие чего растут запасы), идет пересмотр многих товарных позиций, планируется внедрение продукции под собственным брендом — ”Магнит”

- Ожидается серьезная модернизация устаревшей системы логистики с использованием информационных технологий.

- Совершаются первые шаги в сфере электронной коммерции. К 2021 году менеджмент планирует создать и запустить работающую систему

Продуктовый ретейл: текущая ситуация

Продуктовый ритейл — это очень стабильный сектор. Люди всегда ходят в магазины и покупают еду и товары первой необходимости. Но динамика роста разнится в зависимости от экономической ситуации в стране.

Как повлияет текущая ситуация на рынке на российских ритейлеров? С одной стороны мы видели рекордный наплыв покупателей в первую неделю режима самоизоляции, с другой с 30 марта по 5 апреля трафик упал на 20-30% по сравнению с неделей 16 — 22 марта (сообщают Ведомости ).

Карантин как минимум повлечет за собой новые непредвиденные расходы и остановку экспансии торговых сетей. Для Магнита возможна потери доли рынка вследствие того, что покупатели уйдут в онлайн, привыкнут и перестанут ходить в физические магазины после нормализации ситуации.

Но давайте обратимся к истории, чтобы понять долгосрочную тенденцию.

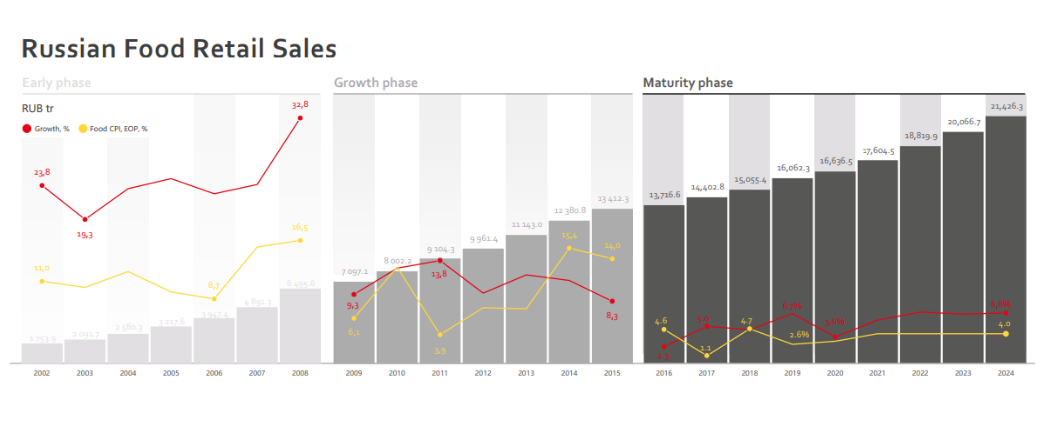

Начиная с 16 года мы видим крайне низкие темпы роста (красная линия на графике), что связано с падением реальных располагаемых доходов населения. РРД россиян по прежнему не восстановились до докризисного уровня 13 года.

Минэкономразвития прогнозирует рост реальных располагаемых доходов в 2020 году на 1,5%, но компании в секторе и многие независимые аналитики отмечают, что общая тенденция все равно негативная — доходы если и растут, то очень слабо, а з а чертой бедности оказывается все больше людей.

Тем не менее рост рынка розничной торговли поддерживается инфляцией . По итогам 2019 года оборот в секторе составлял 16 трлн. рублей.

По прогнозам к 2024 он достигнет 21,4 трлн.

Очевидно, что низкая динамика спроса не дает магазинам увеличивать прибыль за счет повышения цен на товары, и на ум приходят два решения текущей проблемы:

1. Инвестиции в передовые технологии, способные увеличить эффективность бизнеса

Как отмечают аналитики “в условиях стагнации рынка выигрывает та компания, которая наиболее активно инвестирует в свое развитие, потому что она выигрывает не за счет растущего рынка, как это было в начале нулевых, а за счет доли тех компаний, которые этого не делают”. ( Infoline )

Угадайте, к какому типу компаний мы отнесем “Магнит”

2. С окращение операционных расходов

Чтобы разобраться, удается ли менеджменту грамотно управлять операционными расходами, давайте взглянем на отчетность за 2019 год и оценим, как компания себя чувствует в условиях низкого роста спроса и низкой маржинальности.

Магнит: финансовое положение

Показатели

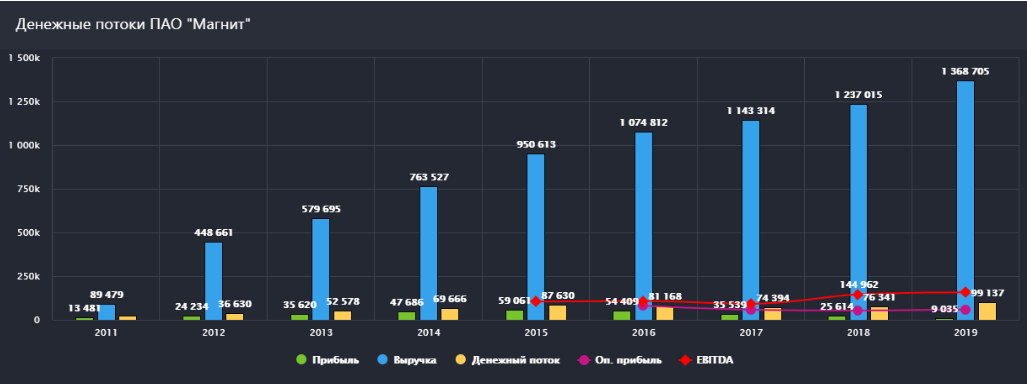

Общая выручка компании постоянно растет. в 2019 показатель составил 1 368 705 млн. руб., что на 10,6% выше чем годом ранее:

Чистая розничная выручка в 2019 г. выросла на 9,5% год к году и составила 1 333 млрд руб.

Темп роста выручки набирает обороты, и нам важно понять за счет чего наблюдается рост.

Есть 2 фактора влияющие на динамику — открытие новых магазинов и LFL (Like for like) продажи.

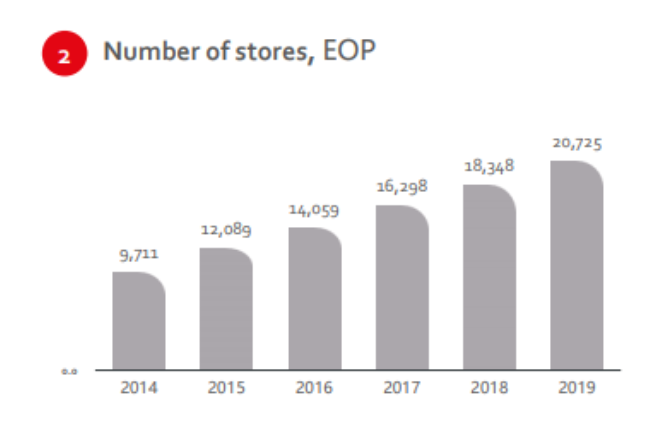

Количество магазинов Магнита увеличилось на 12,7% до 20725:

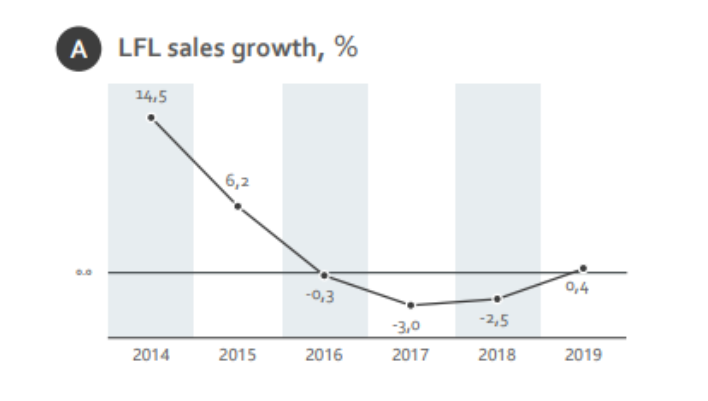

А LFL продажи — выручка компании без учета новых открытых за отчетный период магазинов выросла всего на 0,4%:

Как видно из графика показатель вышел из отрицательной зоны. Это говорит о том, что Магнит как минимум перестал терять покупателей.

Положительное влияние оказала развернутая в середине 19 года программа лояльности.

Но как-бы то ни было сейчас LFL продажи выглядят слабо. В 2020 году менеджмент планирует открыть уже меньшее кол-во магазинов. Если LFL продажи не начнут расти по итогам 2020 года прирост выручки будет значительно меньше.

Валовая прибыль выросла всего на 5,4% и составила 312 млрд. против 296 млрд. годом ранее. Это связано с тем, что в бизнесе увеличилась доля низкомаржинального оптового сегмента, выросли потери, снизилась торговая маржа.

Дальше рассмотрим показатель EBITDA, который вырос на 1,6% год к году и составил 147,3 млрд. рублей. Рост крайне незначительный, поскольку у компании в 2019 году увеличились операционные расходы почти на 11,5%, и это не могло не отразится на маржинальности.

Пока менеджменту не удается увеличивать эффективность бизнеса за счет имеющихся ресурсов. Маржинальность EBITDA с 11,7% упала до 10,8%, а увеличившиеся расходы на амортизацию за счет единоразовых списаний и обслуживание долгов “добили” прибыль.

В итоге чистая прибыль компании составила 9,6 млрд. против 24,1 млрд. в 2018 году, сократившись на 60,4%.

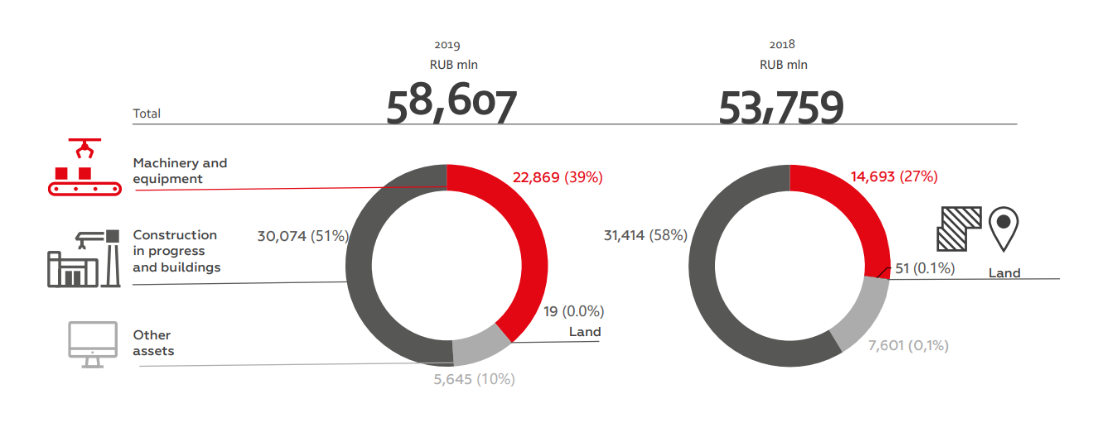

Инвест. программу менеджмент ведет достаточно активно. Капитальные затраты выросли до 58,6 млрд:

Магнит ускорил программу редизайна и, как мы уже знаем, открывал большое кол-во новых магазинов. У Магнита остается большая база старых магазинов, которые необходимо обновлять. Это можно считать минусом, поскольку те же деньги можно было бы направить на внедрение технологичных решений, модернизацию логистической сети, развитие E-commerce направления.

В 2020 году менеджмент планирует направить на кап. затраты 60-65 млрд. руб . Ставка будет сделана на редизайн старых магазинов и открытие новых более маржинальных формата дрогери (косметикс).

На инвестиции ушел весь операционный денежный поток и для того, чтобы выплатить дивиденды и совершить обратный выкуп акций пришлось брать долги.

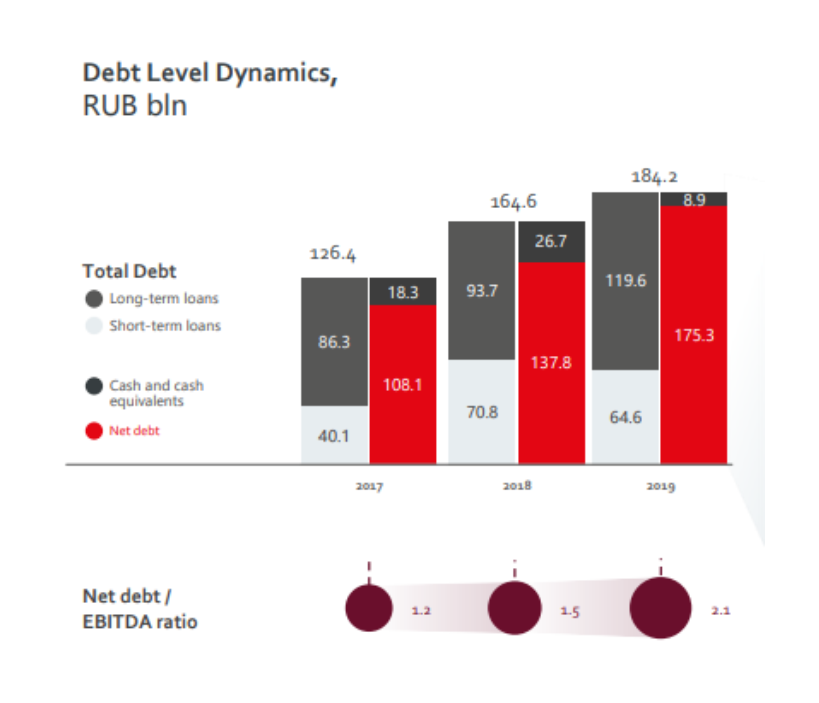

Чистый долг увеличился на 27% до 175,3 млрд.

Чтобы в динамике взглянуть на долг воспользуемся показателем EBITDA, который рассчитан по старым стандартам (83,1 млрд.), и которым руководствуется менеджмент компании:

Как мы видим отношение Netdebt/EBITDA превысило двойку.

Рост этого показателя наблюдается не первый год и это определенно плохой знак, который дает нам понять, что компания генерирует прибыль медленнее, чем накапливает долги.

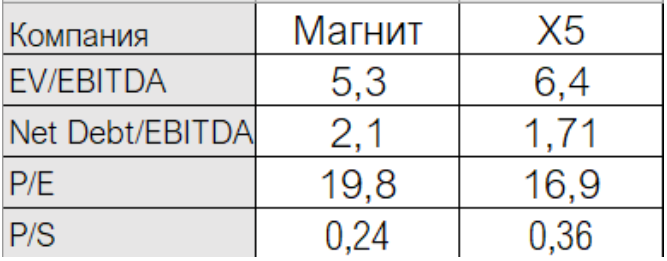

Давайте теперь взглянем на другие мультипликаторы и сравним Магнит с конкурентами.

Мультипликаторы: Магнит vs. X5 Retail Group

Ниже приведены мультипликаторы, рассчитанные для Магнита и главного конкурента по стандартам отчетности IAS 17:

Рынок оценивает X5 дороже чем Магнит, но отношение чистого долга к EBITDA и цены акции к ее прибыли смотрится лучше.

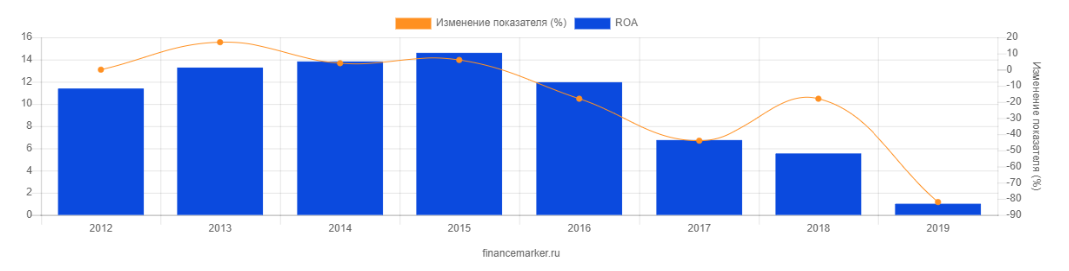

Интересно также взглянуть на рентабельность компании. Ниже представлена ROA — отношение чистой прибыли к активам. Видим явный нисходящий тренд.

По ROE (рентабельность капитала) и ROS (рентабельность выручки) динамика схожая.

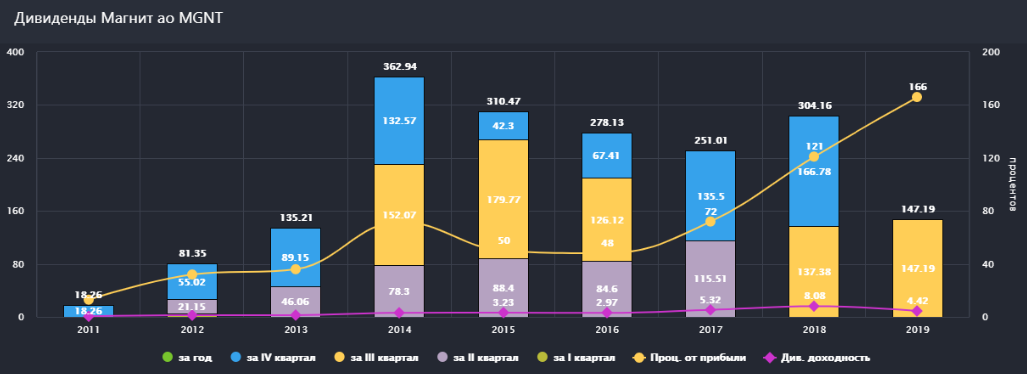

Дивиденды Магнита

Раньше магнит направлял на дивиденды 40-60% чистой прибыли. После смены контролирующего акционера какой-то конкретной див. политики выбрано не было, но менеджмент планирует осуществлять дивидендные выплаты 2 раза в год — в январе и июне.

Годовая дивидендная доходность за 2018 г. составила 304 р. на акцию, а по итогам 4К 2019 менеджмент выразил намерение не снижать дивидендные выплаты:

За 9 месяцев 19 года уже выплатили 147,19 рублей, ожидается еще одна выплата в размере 150 рублей.

При текущей цене див. доходность за 2019 год составит почти 9%.

Выводы

Магнит определенно показывает достаточно слабые результаты. Неизвестно удастся ли новому менеджменту снова сделать компанию эффективной.

Мы видим, что ведуться разговоры о внедрении новых технологий, строятся планы, инвестируются деньги, но не видим реального выхлопа.

Пока что компания отстает от X5 по всем параметрам, но предлагает дивиденды почти в 2 раза выше и вместе с тем не совсем понятные перспективы.

Источник https://vsdelke.ru/investoru/prognoz-akciy-magnit.html

Источник https://npf24.ru/kak-kupit-aktsii-magnita/

Источник https://investfuture.ru/articles/id/aktsii-magnit-mgnt-na-birzhe-stoit-li-pokupat-aktsii-v-2020-godu

Источник