Netflix: Самая прибыльная инвестиция последних лет

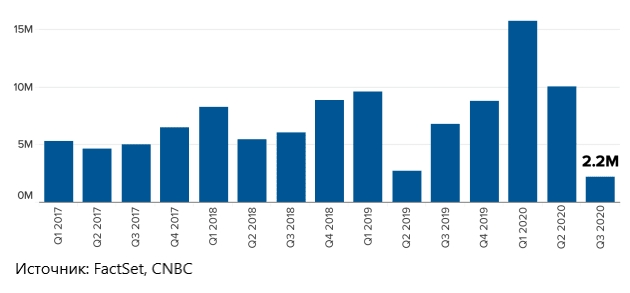

Отчетность Netflix за 3К 2020, ожидаемая инвесторами в качестве барометра текущего состояния экономики, этих самых ожиданий не оправдала: EPS компании по итогам квартала составила $1.74 против ожидаемой $2.14, количество подписчиков увеличилось на 2.2 млн против 6.8 млн за аналогичный период прошлого года. Только выручка превысила ожидаемые $6.38 и составила $6.44 млрд. Акции компании снизились на 5.9% на вечерней сессии.

Тем не менее, Netflix остается одной из самых (если не самой) доходных инвестиций со времен пузыря доткомов конца 90-х гг. Акции Netflix с момента IPO в 2002 году к текущему времени выросли в 491 раз, т.е. $1000, вложенных в акции Netflix во время IPO, принесли бы доход $490,000. Впечатляющий результат, который не смогли превзойти даже Apple, Amazon, Microsoft.

За 23 года компания выросла из сервиса по прокату DVD-дисков с доставкой по почте до мирового лидера потокового видеосервиса с 193 миллионами подписчиков в 190 странах и собственным производством фильмов, получающих премии «Оскар».

Netflix присутствует во всех крупнейших странах, кроме Китая, а также территории Крыма и КНДР. В России русскоязычная версия запущена 15 октября этого года. Перспективы компании, вроде бы, очевидны – подписчиками Netflix в США является 22% населения страны. Если уровень проникновения Netflix в мире достигнет хотя бы 5%, это будет означать подключение еще около 200 миллионов пользователей, исходя из населения планеты в 7,8 млрд человек, и почти удвоение выручки.

Но получится ли у Netflix создавать контент, адаптированный под локальных пользователей при растущей конкуренции со стороны как глобальных сервисов (Disney+, Roku, Apple TV, Amazon Prime Video, HBO Max, Comcast), так и местных?

Удержание лидерства и номинации на Оскар дорого обходятся компании – несмотря на растущую прибыль, свободный денежный поток компании являлся отрицательным в течение 5 лет с 2015 года. За 9 месяцев текущего года свободный денежный поток стал положительным и достиг $2.9 млрд.

Финансирование деятельности в результате отрицательного свободного денежного потока осуществляется за счет увеличения долговой нагрузки Netflix, которая выросла относительно капитала с 43% на конец 2015 до 195% по итогам 2019 и в 3К 2020 составила 155%.

Расходы на выплату процентов по долгу за текущие 12 месяцев, включая 3К 2020, составляют существенные $748 млн и занимают 18% от операционной прибыли до вычета процентов и налогов в размере $4.1 млрд.

Подобная ситуация не допускает дальнейшего увеличение долговой нагрузки для финансирования дефицита бюджета, что повлияет на сокращение финансирования выпуска нового контента и возможное дальнейшее снижение выручки и доли рынка.

Капитализация Netflix составляет $232 млрд, но за последние 5 лет компания ничего не заработала для акционеров, а также не выплачивает дивиденды. За последние 12 месяцев, включая 3К 2020, свободный денежный поток был положительным в размере $645 млн, но компания расходует значительные суммы на создание контента, которые амортизируются не в полной мере, т. е. не полностью включаются в расходы, вследствие чего возникал кассовый разрыв, который финансировался привлечением долга.

Не думаю, что не полностью амортизированный контент в дальнейшем еще принесет существенные доходы, т. к. зрителям интересен новый контент, и сериалы не будут пересматривать заново, может еще раз посмотрят понравившийся фильм и в итоге переключатся на Disney+ с его коллекцией «Звездных войн» или на другой стриминг-сервис.

Допустим, Netflix полностью амортизирует новый контент в течение квартала или года, как это уже было во 2К и 3К 2020, и тогда свободный денежный поток будет примерно равен чистой прибыли за минусом капитальных расходов. При средних за 5 лет темпах роста EPS, составляющих 44%, оценка акций компании аналитиками выглядит следующим образом:

Даже при прогнозе снижения темпов роста EPS наполовину в течение 5 лет сохраняется существенный потенциал роста акций компании при условии сохранения положительного денежного потока. А если еще приобретать акции с дисконтом на коррекциях и периодически докупать, то акции Netflix могут стать перспективной частью долгосрочных инвестиционных портфелей. Но не забывайте периодически анализировать финансовые показатели и деятельность компании, чтобы быть уверенным в правильности решений.

Врагу не сдаётся наш гордый Варяг!

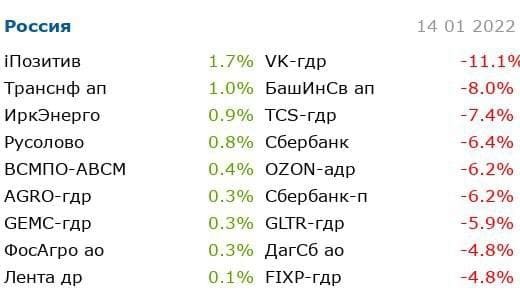

В конце прошлой недели на российском фондовом рынке лилась кровь.

Переговоры Россия-НАТО закончились ничем. Звенящая тишина простояла за закрытыми дверями недолго. Сперва представители российского МИДа высказались в духе “когда заканчиваются слова, начинают говорить орудия”. Американские конгрессмены традиционно ответили мантрами про отключение нашей страны от SWIFT и санкциями на госдолг, но сдобрили их щепоткой куда более прикладных, реальных и дерзких угроз.

Страховка от дефолта России (CDS) выросла за пятницу на 3.8%, доллар с топтания в районе 74.5 задёрнулся выше 76, индекс RGBI потерял сразу пару процентов, доходности ОФЗ почти взяли штурмом двузначную отметку…Кровавая баня началась!

Первыми, конечно же, повалились банки, в отношении которых слово “санкции” было сказано персонально. Драматичнее всех начал крушиться Сбер, как основной прокси на Россию. Биржевой стакан ломился от офферов убегающих нерезидентов, Зелёный похудел на 12,5% за неделю. Аналогичная участь постигла ВТБ. Нерезов там поменьше, поэтому и падение было не таким впечатляющим, но -5% за неделю — это больно. За старшими товарищами пошёл Тинькофф, доказывая, что он всё-таки банк, а не технологическая компания: — 6,2% за неделю.

Хотя может Тинькофф и не банк, ибо финтехи тоже дружно зашагали вниз. Яндекс отдал за неделю 5,5% капитализации, OZON неприличные 13,5% (исторический минимум). К падению VK инвесторы уже начинают относиться как к само собой разумеющемуся событию, но потерять за неделю 14,2% стоимости (исторический минимум) после того, как ты и так уже потерял четверть капитализации за месяц — это талант.

Ритейлеры держались чуть достойнее, но тоже сдались под натиском общерыночных тенденций. От скромных -3% в МВидео до -6,9% за неделю в X5 Group. Совершенно ошеломительно на этом фоне смотрелась драма в FixPrice, скатившимся за неделю на 19,4%.

Новоиспечённые IPOшники российского рынка поддержали бывалых. ЦИАН за одну только пятницу выдохнул на 6% капитализации, обновив исторический минимум.

Ренессанс смог за день упасть только на 4%, но также добрался до рекордно минимальной цены.

Но были в этом хит-параде падших и позитивные пятна. Причём как в метафизическом смысле, так и буквально:

Лидером роста в пятницу стали Positive Technologies. Компания единственной из всего российского рынка смогла прибавить более 1% за день. То, что раньше ставили Позитиву “в вину” — санкции и отсутствие иностранных институционалов при размещении, теперь стало козырем в рукаве: в капитале только российские физики, бизнес не зависит от иностранных доходов, да и в случае реальной конфронтации с Западом кибербез явно получит дополнительный импульс: государство наверняка окажет поддержку столь чувствительной отрасли. Так что можно рассматривать бумагу как защитный актив на волатильном и непредсказуемом рынке. Информационная безопасность — новая нефть!

Кстати, котировки самих нефтяников поддержала дорожающая Brent. Лукойл и ГПН скорректировались на символический 1%, Татнефть и Роснефть вообще закрыли неделю в плюсе (правда, также символическом).

Внушительным ростом на 7,8% за неделю отметился ПИК. Но бумага за последние пол года была и на 1500, и ниже 1000, поэтому очевидным кандидатом на лонг компанию не назовёшь.

Против рынка также рос ФосАгро прибавив около 2% за неделю. Компания в последний год крайне стабильна и растёт “при любой погоде”.

Короче, неделька выдалась нервной. Упали не только лишь все. Тем пристальнее стоит следить за теми, кто смог противостоять обвалу и вырасти в условиях паники, хаоса и тотальной распродажи.

P.S. Среди выросших в цене на прошлой неделе оказались также акции Белуги, но оно и неудивительно в такой нервной обстановке! Тут и комментировать нечего =)

Там посты выходят раньше

Что чувствовали люди, когда потеряли 50% всех своих накоплений?

Мне всегда было интересно узнать, что чувствуют люди во время финансовых кризисов, какие действия принимают, как влияют на их решения эмоции и насколько сложно не поддаваться панике. И я не имею в виду трейдеров, которые прогорели на своих спекуляциях, изначально взяв на себя слишком большой риск, рассчитывая на высокую доходность. Эти истории ничем не примечательны, разве что своими кричащими заголовками в СМИ: “Трейдер вышел в окно, когда узнал, что все потерял, да ещё остался должен”.

Мне интересно, как справляются с кризисами консервативные долгосрочные инвесторы, которые, имея на счету приличный капитал, буквально за несколько дней лишаются сумм, равных нескольким годовым бюджетам семьи. И если для молодых людей на стадии накопления любой кризис — это окно возможностей, шанс купить акции с хорошей скидкой, то вот для тех людей, которые живут на доход с капитала и регулярно делают изъятия — это катастрофа. В нашей стране подавляющее большинство пенсионеров выживает на государственную пенсию. Можно сказать, что они постоянно находятся в состоянии финансовой катастрофы, если не позаботились о своей пенсии заранее и дети им не помогают.

Поэтому я отправился искать такие истории на зарубежные форумы. Нашел замечательную тему на форуме Боглхедов «Паника и выживание в 2008-2009 годы». Боглхеды — это инвесторы, вдохновленные идеями Джона Богла, которые придерживаются консервативных стратегий инвестирования в индексные фонды. Вообще полезно перечитывать такие темы в моменты когда рынок летит в пропасть и вам становится очень страшно. Зачем это делать?

Писатель Ричард Пауэрс выразился так: «Самые сильные в мире аргументы не изменят мнение ни одного человека. Единственное, что может это сделать — хорошая история». Полезно заглянуть в прошлое и узнать, что почти всё, с чем мы сталкиваемся сегодня — уже было пережито другими людьми. Соответственно, мы можем эффективнее действовать в моменты паники, если будем знать как действовали люди в прошлом и к чему привели эти действия спустя время.

Я перевел несколько сообщений с форума Боглхедов, которые показались мне наиболее интересными.

Кризис 2008 года

Пост одного американского пенсионера в разгар кризиса 2008 года.

Это слова Джима, которому в 2008 году было 75 лет. Напомню, что это не трейдер, это американский пенсионер, который живет на доход с активов, размещенных в фондах акций и облигаций. На следующий день он пишет следующий пост на форуме:

Спустя 2 года в этой же теме Джим написал ещё одно сообщение:

Забавно, что Джиму, которому на сегодняшний день 89 лет, задает вопросы “молодежь”:

Ответ Джима был следующим:

Как оставаться в здравом уме и не поддаваться панике?

Ещё одно сообщение (10 октября 2008 год), которое будет полезно прочитать в моменты наибольшего страха на фондовом рынке.

А если обвал случился во время стадии накопления?

Не знаю возраст парня, но во время кризиса 2008 года он ещё работал. Мне понравились его мысли. Вот что он пишет:

Какой риск вы на самом деле готовы на себя взять?

Большинство людей на самом деле не осознает свою терпимость к риску до тех пор, пока не потеряет 50% стоимости своих акций. Об этом говорят Боглхеды, которые прошли кризис, может даже и не один. У всех разная терпимость к риску, поэтому я не устану говорить о том, что не существует универсальных инвестиционных советов и стратегий.

Ещё одно сообщение с этого форума:

А какой же вывод?

Я не думаю, что этот пост будет актуальным сегодня, когда рынки растут, а долгосрочные инвесторы наблюдают положительную динамику своего портфеля за прошедшие несколько лет. Я пишу этот пост, чтобы вернуться к нему в тот момент, когда настанут тяжелые времена и рынки охватит всеобщая паника.

А на счет рисков скажу следующее: все мы разные, но лучше недооценить свою терпимость к риску, чем переоценить и быть раздавленным.

И, конечно же, Стасян, на торговле

Стасян сидит на торговле, Дима и Оля — на креативах, а это секси помощница Вика, она сидит на . догадайтесь сами на чем сидит Вика 🙂

А это Рамазан Гаджиев проводит экскурсию по своему Челябинскому «офису».

Осенью Рамазан закупил рекламу и начал проповедовать успешный успех. Парень предлагал удивительную схему «инвестиций»: пользователи должны были обращаться к нему в личку за инструкциями и выслать на карту деньги, чтобы через пару недель получить всю сумму плюс 30% сверху.

Челябинские инвесторы наживку понюхали, заценили, заглотили и повалили валом. От предложений выслать денег, личка Рамазана распухала прямо на глазах.

И молодой человек действительно возвращал людям переводы с бонусами и через сарафанное радио быстро раскрутился (сильнее всего – в Саткинском районе Челябы). По ходу дела Рамазан активно делился фотками своей роскошной жизни, а в декабре внезапно перестал выходить на связь с вкладчиками и принялся чистить страницу. Всего от Рамазана пострадали около двух тысяч человек.

И в добавок, как оказалось, отец Рамазана, Минатула Гаджиев возглавляет управление экономической безопасности в Средневолжском линейном управлении МВД на транспорте.

А вы говорите в России денег нету, а только в Челябе, далеко не самом богатом городе, за пару месяцев неспешной рекламы нашлось 2000 буратосов, с лишними деньгами, которые занесли их трейдеру Стасяну 🙂

Налог с доходов от иностранных акций

Эта статья посвящена налогам c доходов от инвестиций.

При работе с акциями Российских компаний (они должны быть зарегистрированы на территории РФ), налог платить не нужно, он рассчитывается и списывается автоматически по истечению календарного года. Обратите внимание, есть некоторые компании, которые торгуются на Московской бирже, а зарегистрированы за рубежом.

По умолчанию, иностранные компании оплачивают налог за вас, сразу в налоговую инспекцию, однако для вас этот налог с полученной прибыли составит целых 30%. Для того чтобы не терять потенциальную прибыль, брокеры предлагают заполнить форму W-8BEN, после отправки которой, налог составит уже 13%, однако отчитываться перед налоговой нужно будет самостоятельно.

До какого числа нужно отчитаться перед налоговой?

Налоговую декларацию необходимо заполнить и отправить до 30 апреля года, следующего за тем, в котором вы получили доход. А заплатить НДФЛ необходимо до 15 июля года, следующего за тем, в котором вы получили декларируемый доход.

В прошлом году делали уже программу для уплаты налогов, и она была абсолютно бесплатной, в свободном доступе. В этом году пишем совершенно новую программу, так как изменились форматы( и старая больше не работает. Еще не решили будет ли она полностью бесплатной, либо платной.

В данный момент доделываем написание программы по автоматическому созданию файла формата .dc1 для отправки в налоговую на основе отчета о доходах от брокера Тинькофф Инвестиции. А вообще много кто пользуется ВТБ, Альфа Банк, Сбербанк? Тоже можем добавить их в программу.

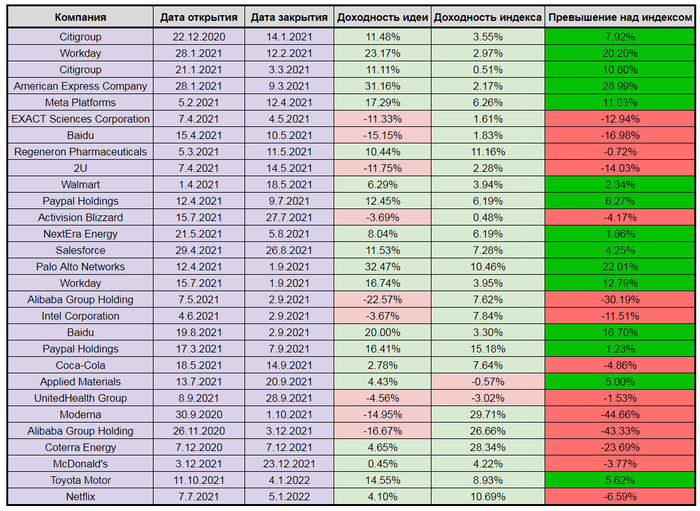

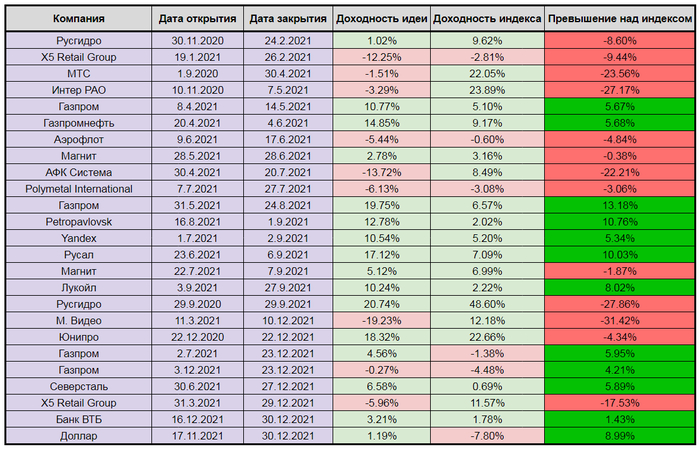

Я проанализировал 54 инвест-идеи от БКС, и у меня плохие новости

В прошлом году я уже анализировал инвест-идеи от ВТБ: Я проанализировал 33 инвест-идеи от известного российского инвестиционного дома, и у меня плохие новости и на первый взгляд их результаты были очень хороши. Но оказалось, что обычная инвестиция в индекс широкого рынка дала бы лучший результат, нежели торговля по инвест-идеям. Что же, прошёл год, и сегодня я взял другой российский инвестиционный дом, название которого состоит из трёх букв.

Брокер БКС любезно делится результатами своих инвест-идей у себя на сайте. Не скрывает ни побед, ни поражений. За что ему спасибо. Я взял эту публичную информацию и отсортировал по времени. Я также добавил к результатам полученные дивиденды — они по непонятным мне причинам в доходности идей не отражались. Все инвест-идеи, которые закрывались в период с 05.01.2021 по 05.01.2022 (даже если они были открыты ранее) попали в сегодняшний зачёт. Ни налоги, ни комиссии по сделкам здесь не учитываются, хотя они, очевидно, немного срежут результат. Получилось 54 инвест-идеи: 29 идей для зарубежного рынка акций и 25 идей для российского рынка акций.

И сегодня у нас два отдельных зачёта.

Зарубежные инвест-идеи

В данной таблице все 29 инвест-идей по зарубежному рынку за прошедший год. Отсортированы они по дате закрытия. На первый взгляд выглядит очень неплохо! Всего 9 идей из 29 закрыты в минус. И 20 идей принесли прибыль. Но вот ведь незадача: если бы человек в момент публикации покупал бы ETF на S&P500 с реинвестицией дивидендов и продавал бы его в день закрытия идеи, то в 27 случаях из 29 он бы оказался в плюсе!

Окей, может быть доходность идей настолько велика, что перекрывает убыток от неудачных сделок? В 15 случаях из 29 действительно идея опережала широкий рынок и в 14 случаях — отставала от него. Правда, отстающие от рынка идеи отставали значительно. Так например, ставка на производителя прививки Moderna принесла -15%, но рынок за это время вырос на 30%. Так что отставание от рынка составляет целых 45%.

Средний результат инвест-идей составил +5,3%. А средний результат рынка на этих же промежутках составил +7,5%.

Инвестор, который в своем портфеле решил бы реализовать каждую идею на $1000, превратил бы свои $29000 в $30552.

Инвестор, который вместо идей БКС каждый раз выбирал бы ETF на S&P500, превратил $29000 в $31173.

А вот инвестор, который бы просто купил индексный фонд в момент открытия первой идеи (08.09.2020) и продержал бы до сегодняшнего дня, имел бы результат +41,5% при выборе западного ETF CSPX или +38% при выборе российского аналога — фонда-прокладки VTBA*.

* Фонд FXUS показал +38,9%, но в расчете не участвует, т.к. это фонд на другой индекс, не на S&P500, фонд TSPX имеет историю торгов с декабря 2020 года, поэтому в расчете не участвует, фонд SBSP показал примерно такую же динамику как и VTBA.

Российские инвест-идеи

Может быть, домашний рынок для аналитиков БКС более понятен? Может, здесь удалось показать лучший результат?

В данной таблице все 25 инвест-идей по домашнему рынку за прошедший год. Здесь 9 идей из 25 закрыты в минус. И 16 идей принесли прибыль. Правда, в 19 таких случаях ставка на широкий рынок через БПИФ на индекс Мосбиржи с реинвестицией дивидендов принесла бы прибыль.

Что по доходности? Может, ракеты выстреливали? В 12 случаях из 25 идея опережала широкий рынок и в 13 случаях — отставала от него.

Например, ставка на Русгидро на целый год с 29.09.2020 по 29.09.2021 принесла целых +20,7% с учётом выплаченных дивидендов! Правда, рынок вырос за это время на 48,6%.

Средний результат инвест-идей составил +3,7%. А средний результат рынка на этих же промежутках составил +7,6%.

Инвестор, который в своем портфеле решил бы реализовать каждую идею на 10000₽, превратил бы свои 250'000₽ в 259'175₽.

Инвестор, который вместо идей БКС каждый раз выбирал бы БПИФ на индекс Мосбиржи, превратил 250'000₽ в 267'000₽.

А вот инвестор, который просто купил индексный фонд в момент открытия первой идеи (29.09.2020) и продержал до сегодняшнего дня, заработал бы от +38,3% (самый низкий результат у FXRL) до +39,2% (самый высокий результат у VTBX и SBMX).

Вывод

Идеи крупных инвест-домов на растущем рынке показывают положительный результат. Но выглядит это как подбрасывание монетки. Результативность идей против широкого рынка, а не против нуля — всегда варьируется около 50%. Орёл или решка?! Качество аналитических команд от смены аббревиатур "ВТБ" на "БКС" слабо меняется. При инвестициях в фондовый рынок, вы должны понимать, что брокеру выгоден активный клиент, который недолго удерживает свою позицию и постоянно делает перестановки в портфеле, "реализовывая" такие вот идеи.

Если вам действительно важна долгосрочная доходность от ваших инвестиций, то ставка на широкий рынок и действительно длинные инвестиции выглядят как неплохое решение.

Если вам важно получать острые эмоции, то в таком случае "реализация инвест-идей" может стать неплохим выбором.

Jak kupić akcje Netflixa? Wszystko o inwestowaniu w spółkę Netflix [Poradnik]

Netflix jest firmą oferującą dostęp do serialów i filmów w ramach stałego miesięcznego abonamentu. Poza oferowaniem platformy strumieniującej produkcje telewizyjne i filmowe, Netflix zajmuje się również tworzeniem własnych produkcji filmowych oraz seriali. Obecnie usługi spółki są dostępne niemal na całym świecie. W kwietniu 2020 r. Netflix posiadał 182 miliony aktywnych subskrypcji na całym świecie, a kapitalizacja rynkowa spółki wyniosła 186,78 miliardów dolarów.

Wykres – Akcje Netflixa

Podstawowe informacje o spółce Netflix

| Logo | |

| Nazwa | Netflix |

| Siedziba | Los Gatos, Kalifornia, USA |

| Data założenia | 29 sierpnia 1997 |

| Symbol giełdowy | NFLX |

| Branża | rozrywka, media |

| Kapitalizacja (na dzień 28 kwietnia) | 186,78 mld USD |

| Dywidenda | – |

| Strona www | www.netflix.com |

CEO Netflix – Reed Hastings

Reed Hastings, CEO Netflix.

Dyrektorem generalnym spółki jest Reed Hastings. Poza zarządzaniem Netflixem, Reed Hastings zasiada również w radzie nadzorczej Facebooka. W latach 2007 – 2012 zasiadał w radzie nadzorczej Microsoftu.

Pierwsza firma, którą założył Reed Hastings nazywała się Pure Software. Produkowała oprogramowanie, a jej pierwszym produktem było narzędzie do znajdowania błędów w kodzie. Firma rozwijała się bardzo dynamicznie, podwajając swoje przychody przez 4 lata z rzędu. Reed Hastings opuścił firmę po jej przejęciu przez Rational Software.

Następnie w 1997 roku powstał Netflix. Współzałożycielem był Marc Randolph.

Historia powstania i rozwoju firmy Netflix

Netflix kojarzy nam się ze świeżym, innowacyjnym start-upem, jednak jest to firma istniejąca już 22 lata na rynku. Początkowo była to wysyłkowa wypożyczalnia płyt DVD, co w momencie powstawania firmy również było dość nowatorskim modelem biznesowym, opartym na nowych technologiach (płytach DVD zamiast kaset VHS).

Rozszerzenie działalności

W 2010 roku Netflix rozszerzył swoją działalność o usługi strumieniowania filmów i serialów online. Od 2013 roku firma tworzy własne produkcje filmowe. Pierwszą produkcją Netflixa był serial House of Cards z Kevinem Spacey w roli głównej. Od tego czasu Netflix bardzo dynamicznie rozwija swoją gałąź produkcji filmowej. W 2016 roku firma wypuściła 126 autorskich produkcji firmowych, więcej niż jakakolwiek inna sieć telewizyjna. W 2019 roku Netflix zatrudniał blisko 7000 pracowników. Tak dynamiczny rozwój firmy sprawia, że wiele osób zastanawia się nad tym czy i jak kupić akcje Netflixa.

Zyski i zadłużenie

Mocne zorientowanie firmy na produkcji dobrych jakościowo serialów i filmów skutkuje dość dużym zadłużeniem firmy. W 2019 roku wynosiło ono 12 miliardów dolarów.

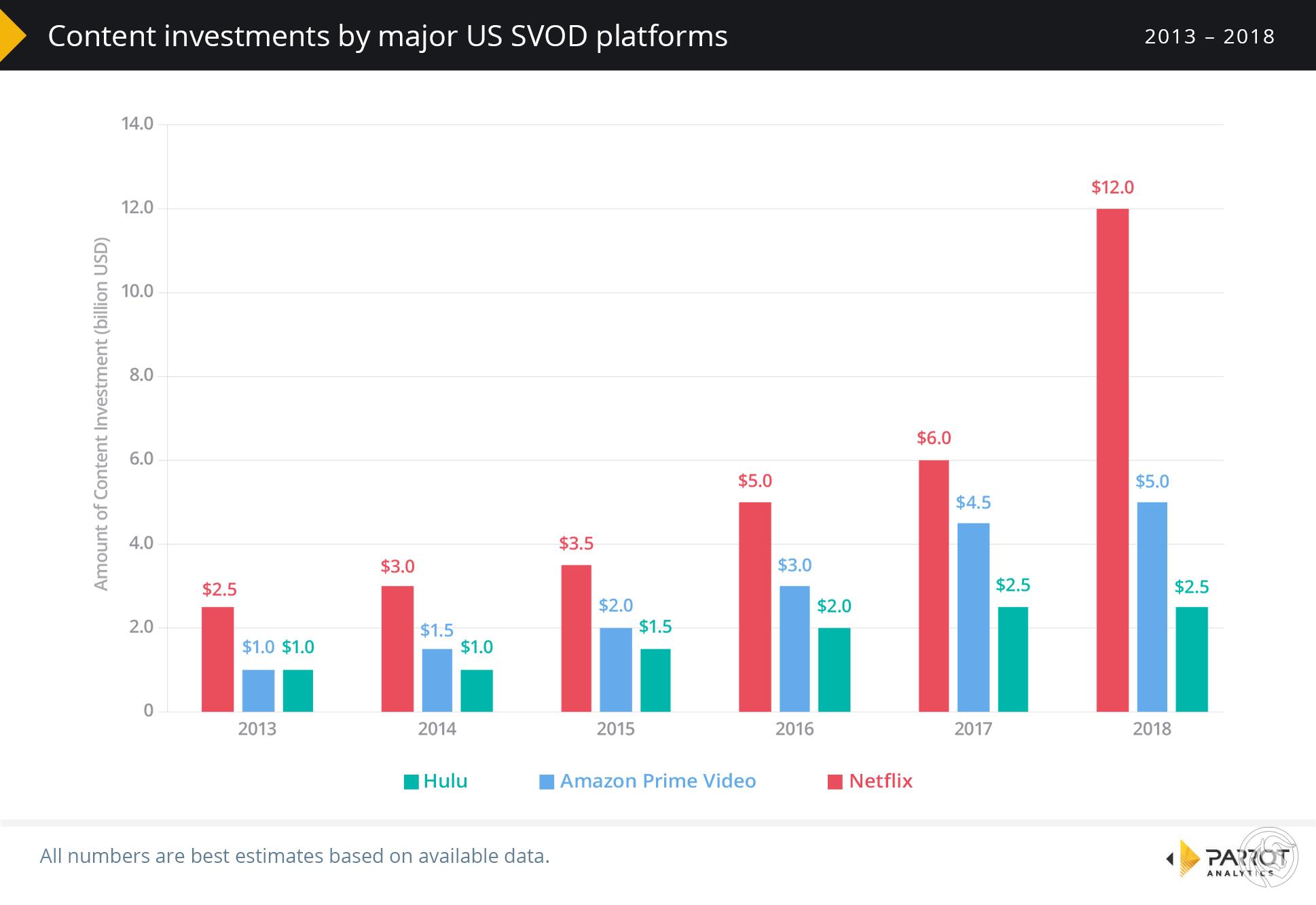

Na wykresie poniżej przedstawiono nakłady na tworzenie produkcji własnych trzech gigantów VOD (Netflixa, Amazona i Hulu) na przestrzeni ostatnich lat.

Przychód firmy za rok 2019 to 20 miliardów dolarów, z czego zysku netto zostało Netflixowi 1,8 miliarda.

Wybrane produkcje własne

House of Cards

Pierwszy serial wyprodukowany przez Netflix. Serial bazuje na powieści Michaela Dobbsa. Premiera pierwszego sezonu miała miejsce w lutym 2013 r. Fabuła serialu toczy się wokół postaci głównego bohatera, Francisa Underwood (granego przez Kevina Spacey). Francis Underwood jest rzecznikiem dyscypliny partyjnej Partii Demokratycznej w Kongresie USA. W trakcie trwania serialu obserwujemy jego polityczne potyczki i rozgrywki oraz drogę do coraz większej władzy.

- Budżet: 60 mln USD / sezon

- Ilość sezonów: 6

Orange is new black

Serial powstał w oparciu o książkę “Dziewczyny z Danbury. Orange Is the New Black”. Oglądając serial śledzimy historię Piper Chapman (Taylor Schilling) osadzonej na 15 miesięcy w żeńskim więzieniu. Przyczyną osadzenia Piper Chapman jest walizka pełna pieniędzy z transakcji narkotykowych byłej dziewczyny Piper, Alex Vause (Laura Prepon). Serial przedstawia losy współwięźniarek, które reprezentują cały przekrój społeczeństwa oraz ich wzajemne relacje.

- Budżet: 50 mln USD / sezon

- Ilość sezonów: 7

Wiedźmin (The Witcher)

Serial powstał na podstawie książek Andrzeja Sapkowskiego o wiedźminie. Akcja toczy się w krainie Kontynent, inspirowanej średniowieczem. Głównym bohaterem jest Geralt z Rivii (Henry Cavill), najemny łowca potworów zakochany w księżniczce Cirilli (Freya Allan) oraz czarodziejce Yennefer (Anya Chalotra). Dotychczas w grudniu 2019 r. pojawił się pierwszy sezon serialu. Premiera kolejnego sezonu planowana jest na rok 2021.

- Budżet: 70 mln USD / sezon

- Ilość sezonów: 1 (kolejne w produkcji)

Konkurencja Netflixa

O udział na rynku VOD walczą także takie firmy jak Amazon, Hulu, Disney oraz Apple.

Amazon

Największym konkurentem Netflixa jest obecnie Amazon. Usługa VOD Amazon Prime Video ma obecnie 97 milionów płacących subskrybentów. Amazon podobnie jak Netflix, również tworzy swoje własne produkcje. Najbardziej popularne to “The Marvelous Mrs. Maisel” oraz “Transparent”.

Hulu

Z 79 milionami aktywnych subskrypcji Hulu plasuje się na trzecim miejscu udziałów w torcie globalnego rynku VOD. Hulu podobnie jak Netflix zaczynała swoje istnienie od świadczenia usług wypożyczania płyt DVD. Dopiero z czasem przeszła na strumieniowanie cyfrowe produkcji filmowych.

Disney

Usługa VOD autorstwa Disneya nazywa się Disney+. W ofercie znajdziemy wszystkie filmy oraz seriale wyprodukowane przez giganta branży filmowej. Ponadto Disney+ w ofercie posiada produkcje Pixar, Marvel, Star Wars, Natonal Geographics oraz 21st Century Fox. Na Disney+ obejrzymy także wszystkie sezony Simpsonów.

Poza tym na rynku jest dużo mniejszych graczy, z których każdy na razie ma długą drogę do przebycia, by dogonić opisanych wyżej gigantów.

Udział w rynku

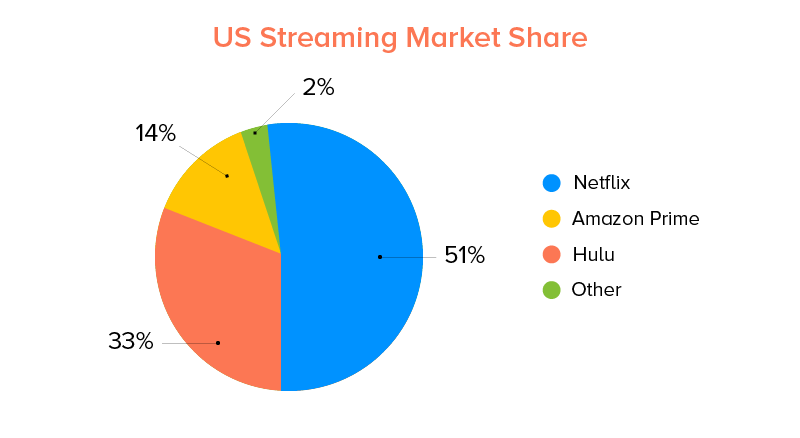

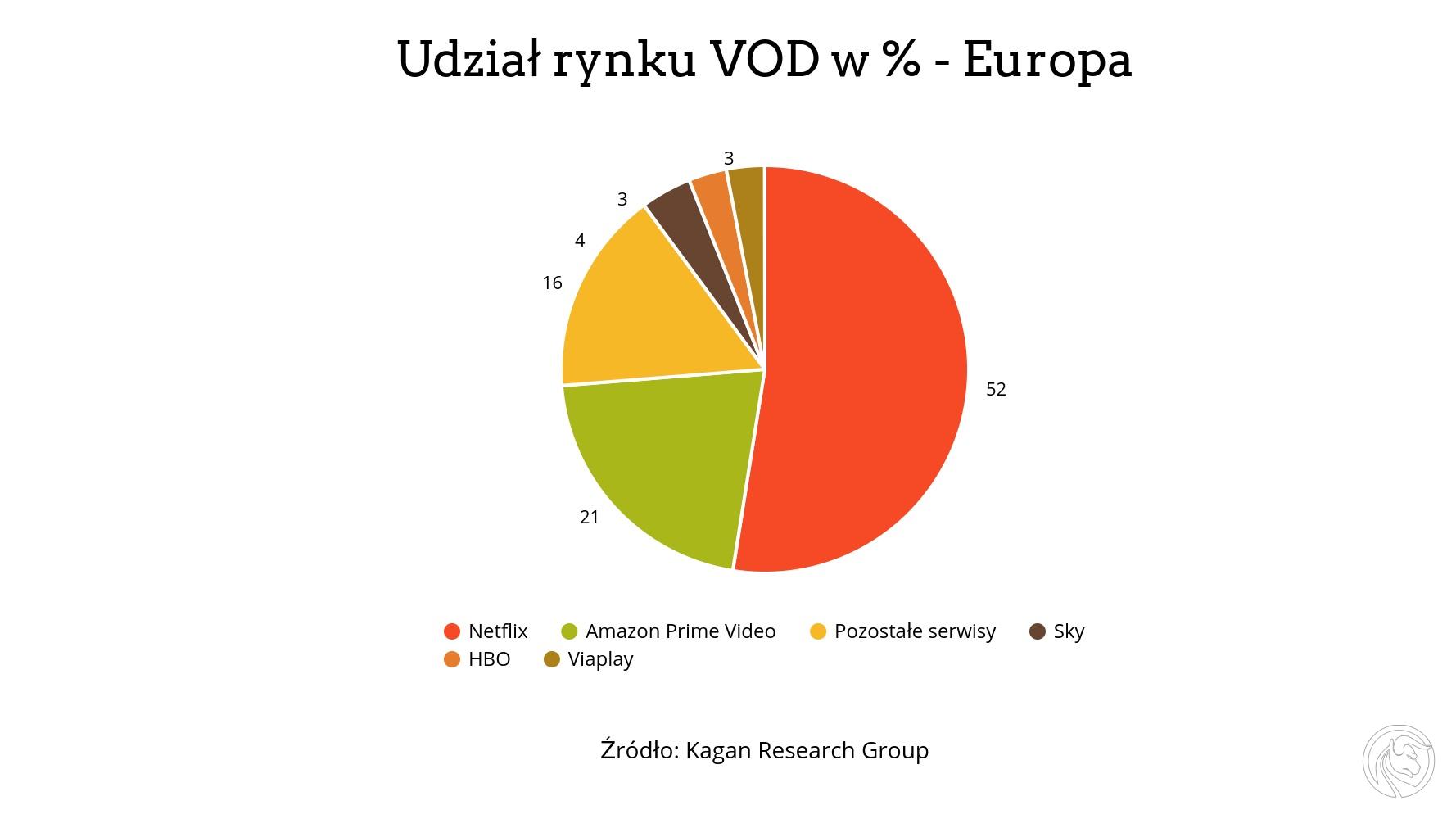

Zarówno w USA jak i w Europie Netflix jest niekwestionowanym liderem całego rynku VOD (Video on demand – video na życzenie).

W USA, wg danych na rok 2019, mamy 158,8 mln użytkowników opłacających subskrypcje Netflixa, co daje 77% udziału w rynku liczącym 208 mln użytkowników. Drugi największy konkurent, Amazon video, cieszy się penetracją rynku w 46%. Trzeci wielki gracz, Hulu, kontroluje 36% amerykańskiego rynku VOD. Warto zaznaczyć, że wielu użytkowników opłaca subskrypcję w kilku serwisach VOD na raz.

W Europie Netflix kontroluje 52% rynku. Drugim największym graczem na rynku VOD jest Amazon (21% rynku). Pozostałe firmy reprezentują po kilka procent udziału w rynku.

Filozofia firmy

Netflix wyróżnia się nietypową filozofią zarządzania firmą opartą o dwie nadrzędne wartości – Wolność i Odpowiedzialność.

Zatrudnianie najlepszych

Netflix osiąga ten cel dwoma drogami. Z jednej strony opłaca wszystkich pracowników (również szeregowych) powyżej średniej z branży. Oferując atrakcyjne wynagrodzenia przyciąga zainteresowanie najlepszych z najlepszych kandydatów na dane stanowisko. Z drugiej strony bez ogródek zwalnia osoby, które się nie sprawdzają, oferując im bardzo sowite odprawy (często sześciocyfrowe). W ten sposób zachowując się fair wobec swoich byłych pracowników, robi miejsce dla osób bardziej dopasowanych do danego stanowiska.

Wolność i odpowiedzialność

Mając zespół składający się z najlepszych możliwych osób, drużynę marzeń, zarząd Netflixa wychodzi z założenia, że zatrudniając dorosłe, utalentowane jednostki, logicznym jest dać im wolność w realizacji swoich obowiązków. Dzięki temu zespół może się wykazać swoimi talentami w najszerszym zakresie i szybko reagować na szanse i zagrożenia jakie się pojawiają.

Minimum biurokracji

Składając odpowiedzialność i wolność w ręce swoich pracowników, Netflix może drastycznie ograniczyć ilość korporacyjnych procedur. Dla przykładu pracownicy Netflixa mogą brać urlop w dowolnym wymiarze dni i w dowolnym czasie. Jedyny przypadek, w którym są zobowiązani do kontaktu z działem HR, to sytuacja w której chcą wziąć wolne na więcej niż 30 dni z rzędu.

Funkcjonowanie według takich zasad pozwoliło Netflixowi nadążać za dynamicznym tempem wzrostu branży VOD i wypracować pozycję niekwestionowanego lidera.

Jak kupić akcje Netflixa

Mamy kilka możliwości, aby zainwestować w Netflix. Pierwszym jest kupienie akcji na giełdzie amerykańskiej bezpośrednio przez polski dom maklerski.

Kolejną możliwością jest inwestycja przez CFD, która daje nam bezpośrednią i wyłączną ekspozycję na akcje Netflixa oraz możliwość inwestowania z dźwignią.

Możemy również kupić akcje Netflixa za pomocą ETF-ów. Godne zainteresowania są następujące ETFy:

[FNGS] MicroSectors FANG+ ETN

-

- Opłaty roczne: 0.58%

- Emitent: BMO Financial Group

ETF technologiczny, zawierający w swoim składzie spółki gigantów technologicznych. FANG to skrót od akcji Facebooka, Amazona, Apple, Netflixa oraz Google. Dodatkowo w ETFie znajdują się akcje Alibaby, Baidu, NVIDIA, Tesli oraz Twittera. Procentowy udział poszczególnych spółek w tym ETFie przedstawia tabela poniżej.

TWTR Twitter Inc 12.88% TSLA Tesla Inc 12.17% AAPL Apple Inc 9.99% FB Facebook Inc 9.82% GOOGL Alphabet Inc 9.74% BABA Alibaba Group Holding Ltd 9.55% NFLX Netflix Inc 9.18% AMZN Amazon.com Inc 9.15% BIDU Baidu Inc 8.97% NVDA Nvidia Corp 8.55% [IEME] iShares Evolved U.S. Media and Entertainment ETF

-

- Opłaty roczne: 0.18%

- Emitent: iShares

ETF zawierający w swoim składzie spółki rozrywkowe i medialne. Największy udział procentowy w tym ETFie mają akcje Netflixa. Znajdziemy w nim również spółki takie jak Disney, Electronic Arts, Fox Corp i Discovery. Szczegółowa lista spółek wchodzących w skład ETFu znajduje się poniżej.

NFLX Netflix Inc 8.00% ATVI Activision Blizzard Inc 6.81% CMCSA Comcast Corp 6.20% CHTR Charter Communications INc 6.01% DIS Walt Disney Co 5.19% EA Electronic Arts Inc 4.59% LBRDK Liberty Broadband Corp 4.44% FOXA Fox Corp 3.77% IAC IAC/InterActiveCorp 2.87% DISCK Discovery Inc 2.77% [PBS] Invesco Dynamic Media ETF

-

- Opłaty roczne: 0.63%

- Emitent: Invesco

Fundusz oferuje ekspozycję na spółki medialne z rynku USA. Największy procentowy udział w składzie tego ETFu mają Snapchat, Netflix, Spotify, Facebook, Google, Siri, Twitter. Szczegółowa tabela 10 największych spółek wchodzących w skład Invescro Dynamic Media ETF poniżej.

SNAP SNAP INC 6.45% NFLX Netflix INc 6.38% SPOT Spotify Technology SA 6.02% FB Facebook Inc 6.00% GOOGL Alphabet Inc 5.61% INFO IHS Markit Ltd 4.96% SIRI Sirius XM Holdings Inc 4.78% TWTR Twitter Inc 4.57% MTCH Match Group Inc 4.01% IAC IAC/InterActiveCorp 3.61% Gdzie i jak kupić akcje Netflixa

Możemy je kupić za pośrednictwem domów maklerskich oraz brokerów foreksowych. Poniżej znajduje się lista wybranych brokerów oferujących akcje, CFD na akcje lub ETF z Netflixem w swojej ofercie.

Jak kupić akcje Netflixa: Brokerzy oferujący akcje i CFD na akcje

* oferta Plus500 CY, kupno i sprzedaż CFD na akcje Netflix dostępne w Plus500

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Tradycyjne akcje a kontrakty CFD

Jak kupić akcje Netflixa, czyli jaki instrument jest lepszy – tradycyjne akcje czy kontrakty CFD? Na to pytanie nie ma jednoznacznej odpowiedzi. W praktyce wszystko zależeć będzie od naszych oczekiwań, strategii, a także perspektywy czasowej planowanej inwestycji.

Tradycyjne akcje CFD na akcje Horyzont czasowy inwestycji długi krótki Dźwignia finansowa brak max. 1:5 (zależy od waloru) Punkty swap brak tak Możliwość gry na spadki nie tak Jeśli uważamy, że cena akcji będzie rosła w długim horyzoncie czasu, to z pewnością lepszym wyborem wydają się być tradycyjne akcje – nie korzystamy tutaj z dźwigni finansowej i przez to w przypadku powodzenia zarabiamy mniej, ale jednocześnie ryzykujemy mniej i nie ponosimy kosztów z tytułu opłat przetrzymywania pozycji (punkty swapowe).

W przypadku krótkoterminowej spekulacji instrumenty CFD pozwalają zmaksymalizować zysk. Mimo, że z reguły opłaty są wyższe, niż w przypadku tradycyjnych akcji, to mechanizm dźwigni finansowej pozwala generować wyższy zysk przy mniejszej zmienności instrumentu. Dodatkowo, mamy możliwość obstawiania spadków kursu.

Источник https://pikabu.ru/story/netflix_samaya_pribyilnaya_investitsiya_poslednikh_let_7784579

Источник https://forexclub.pl/ru/jak-kupic-akcje-netflixa-wszystko-o-inwestowaniu-w-spolke-netflix-poradnik/

Источник

Источник