Содержание

Акция

Акция – это ценная бумага, которая является удостоверяющим документом о внесении средств в компанию. Акция своего рода документ, которая даёт право владельцу (акционеру) на получение доли прибыли той или иной компании. Акции могут служить источником как инвестиционного заработка, так и спекулятивного.

пример акций компаний

пример акций компаний

Рынок акций – уже давно электронный.

Раньше, покупая долю в компании, вы получали акцию как физический носитель. От сюда и название – ценная бумага. В наше время, все торговые операции происходят в электронном виде. Физических носителей, именно как “бумаг” уже не осталось. Если вы хотите купить или продать акции – вы это делаете в электронном формате без бумажного оборота.

Несмотря на этот факт, акции все равно считаются ценной бумагой. Когда в действительности, никаких бумаг давно уже нет.

Кому принадлежат акции?

Акции принадлежат компаниям, имеющим следующие аббревиатуры: ОАО, ЗАО, АО, ПАО и другие.

Компания может владеть всей долей акций, однако эти доли могут быть проданы другим физическим или юридическим лицам. Так же, компания может продать эти акции на бирже, через процедуру первичного размещения (IPO). Читать Вики на тему IPO.

Где можно купить акции?

Акции можно купить на бирже. Чаще акции компаний торгуются на биржах своей страны. Например, компания Газпром торгуется на российской фондовой бирже.

Однако, иногда бывает такое, что акция может торговать на фондовой бирже другой страны. Например акции компаний Тинькофф торгуются на франкфуртской бирже (FRA)

Иногда компания может разместить часть акций бирже своей страны, а часть на фондовой бирже другой страны. Например, компания Yandex торгуется как на рынке США, так и на Российском фондовом рынке.

На бирже торгуются, акции публичных компаний. Акции закрытых компаний, купить на бирже нельзя.

Регуляция рынка акций.

Вся деятельность на рынке ценных бумаг, регулирует ФЗ “О ценных бумагах”. Все это контролирует центральный банк и подкротроные ему организацией. Такие как Федеральная Служба по Финансовым Рынкам (ФСФР).

Кроме того, регулятором выступает сама биржа и её регламент работы. Например, биржа может ограничивать торги какой-то бумаги, по распоряжению Центрального Банка.

Цель выпуска акций на биржу

Предположим есть компания и у компании есть хорошая идея сделать какой-то продукт. Однако, у компании нет собственный средств для реализации. Тогда компания может взять кредит, либо найти инвестора. Зачастую компания, не находит инвесторов, а кредит её не выгоден. Тогда компания может выйти на IPO. IPO – (Initial Public Offering) или первичное размещение акций. После чего, компания либо проходит процедуру листинга и выходит на биржу.

После выхода компании на IPO, определенное количество ее акций размещается на бирже. За счет этого, компания получает большей инвестиций.

Важно запомнить – акции на бирже торгуются не все. Контрольный пакет остаётся (чаще всего) у компании.

Выход компании на IPO

Процедура IPO, гораздо сложнее чем ICO (крипторынок). Для прохождения процедуры первичного размещения, компания проходит аккредитации различных банков. В процессе этого, банки подсчитывают активы компании, ее расходы, долги и многое другое.

Тщательный анализ компании необходим, во избежание переоценки ее стоимости и дальнейшего краха стоимости бумаг. Очень часто на криторынке происходит следующая картина.

Крах после размещения

Обвал акций после IPO

Сейчас подобное встретить очень трудно. Однако примеры вы можете посмотреть на крипторынке. Раньше подобные падения, посте IPO случались на Фондовой бирже очень часто. Мошенники обещали бурный рост стоимости акций, привлекали инвестиции. Однако, в самом начале торгов, акции резко “сливались” и их стоимость падала в разы.

Происходило это из-за огромной переоценки компании. Ныне, что бы выйти на биржу, компания проходит кучу аудита и анализа, со стороны как регулятора, так и самой биржи.

Какими бывают акции?

Акции бывают 2 типов. Обычные и привилегированные.

АО – акция обыкновенная. АП (или ПРЕФ) – привилегорованые

Привилегированные акции, отдают приоритет выплате дивидендов. Владея “Преф” акцией, дивиденды будут получены раньше, чем по “АО”. Также владелец “АП”, получает право на гарантированную выплату. Размер дивидендов остается фиксированным.

Дивиденды – это право компании, но никак не обязанность. Такие компании, как Google, Yandex, не платят дивиденды. Часто это объясняется тем, что компании только начали развиваться. А отсутствие дивидендных выплат, компенсируется курсовой стоимостью бумаги. Акции без широко используются для спекулятивного дохода.

Какие акции лучше? Привилегированные или обычные?

Здесь всё зависит от задачи трейдера / инвестора.

Привилегированные акции:

- Гарантированы большие дивиденды.

- Участие в банкротстве компании и разделе имущества (если случится)

- Медленный рост бумаг (следовательно, отсутствие спекулятивного дохода)

Акции обыкновенные.

- Не гарантируются дивиденды вообще.

- Нет участия в банкротстве компании и разделе имущества.

- Быстрый рост или падение бумаг. (следовательно, наличие спекулятивного дохода.)

Вывод: Если трейдер хочет заработать на спекуляциях (например купил в Феврале – продал в Апреле, а на разницу поехал в ГОА). Ему следует выбирать акции обыкновенные. Они быстрее растут в стоимости (либо падают), их легче и проще продать и купить.

Если трейдер хочет заработать на дивидендах и инвестициях (например вложит 2 миллиона в акции Газпрома на 10 лет). Ему лучше выбирать привилегированные акции.

Акция – рисковый актив!

Акция – это рисковый актив, стоимость которого, определяет случай и какие-то события. При благоприятном исходе, акции могут взлететь в цене. И обратно, на негативных событиях, могут очень сильно обвалиться. В тот момент, когда в облигациях, доход не зависит от случая, акции его гарантировать не могут.

Риск примерно равен доходности. Доход, напрямую зависит от риска. Больше рискуете – больше зарабатываете. C меньшим риском – снижается доходность .

Как правило, чем больше в портфеле акций, тем более данные портфель считается рискованным.

Как купить акции?

Разберём пример для российского рынка. Покупка акций сейчас, осуществляется следующим образом. У вас имеется определенный капитал. С эти капиталом, вы обращаетесь к брокеру. Брокер должен иметь лицензию ЦБ.

Например такую.

Брокер должен подчиняться ФЗ “О ценных бумагах”. Брокер, имея доступ к бирже, сводит вас с продавцом ценной бумаги или другого актива.

Все сделки на бирже осуществляет брокер.

Теперь, обладая ценной бумагой, на ней можно заработать. Заработать на акции, можно либо путём спекуляций (купили, после роста продали). Либо за счёт дивидендов. Сумма дивидендов зависит от компании и начисляется 1 раз в год.

Можно ли потерять все на акциях?

После покупки акций можно понести определенные потери. Все же, потерять весь свой капитал практически невозможно, если трейдер не использует кредитное плечо. Разберем, как могут выглядеть потери на этом рисунке

Купили бумагу по 10 долларов, продали по 1 доллару.

Купив акцию по цене 10$, в будущем ее цена упала до 1$. В зависимости от объема, набранной позиции, размер убытка будет разным. С одной акции, потери составили бы 9$, соответственно при 10 и 100 акциях, потери составили бы 90$ и 900$.

Вполне возможно, что актив может упасть намного ниже. Есть акции стоимость, которых всего несколько центов. Также есть бумаги, цена которых ниже одной копейки.

Акция может значительно просесть в цене, но потерять все будет сложно. Все эти рассуждения о покупке по 10 долларов и продаже по 1 центу – ерунда полная. На деле, нужно быть очень глупым человеком, что бы всё падение отсиживаться на заборе. Такое падение на всю стоимость актива – может занять годы. Вы явно закроете свою позицию за это время. Однако потери – возможны.

Инвестирование в акции.

Людей, которые вкладывают свои деньги в акции, называют – инвесторами. В данный момент, инвестирование – это популярное направление. Безусловно, очень хорошо, что люди смотрят в сторону акций, иных активов, изучают фондовый рынок в целом. Поскольку, исторические сведения показывают, что многие компании в будущем вырастают и становятся намного дороже.

Существует пример, когда бабушка купила 7000 акций “Газрома” в свое время. Сейчас уже ее внук, продал эти акции, купив себе квартиру. Покупка акций происходила по очень низким ценам – за копейки.

Желаем и вам удачно войти на рынок акций, по самым низким ценам!

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно? “Трейдинг для чайников” – бесплатное обучение рынкам.

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Что такое IPO и как бизнесу выйти на биржу

Когда компания развивается успешно и предприниматели чувствуют силы, что могут уверенно масштабировать своё дело, они начинают искать дополнительный капитал. Можно взять кредит, а можно выпустить акции для обращения на фондовой бирже. В этой статье мы разберём второй вариант и расскажем, как разместить IPO.

Что такое IPO

Первичное публичное размещение акций, или IPO (Initial Public Offering), — первая публичная продажа акций компании неограниченному кругу лиц. Компания выпускает акции и размещает их на бирже, а любой желающий инвестор или инвестиционный фонд может приобрести бумаги. Процесс этот затратный, однако если размещение акций пройдёт успешно, компания сумеет привлечь дополнительные средства для развития бизнеса.

Как выйти на биржу. Предварительный этап

Представьте, вы решили выпустить IPO и выйти на биржу. Что вы будете делать? Для начала советуем вам запастись терпением. Предварительный этап может занимать от нескольких месяцев до нескольких лет.

Для чего нужен предварительный этап? За это время вы должны оценить свой бизнес, структуру активов и корпоративного управления, посчитать, по какой цене и сколько акций следует выпустить, и определить будущую капитализацию компании.

Такой глубокий анализ поможет вам оценить, стоит ли выходить на IPO. Если вы решаете, что вы идёте до конца, то компания подписывает договор с андеррайтером и начинается следующий этап.

Андеррайтер — это организация на рынке ценных бумаг, которая следит за выпуском акций и их дальнейшей перепродажей.

Затем на сцену выходит андеррайтер, именно он занимается всей рутиной и готовит документы для вывода акций на биржу. Андеррайтер оценивает компанию и с учётом рыночных условий определяет параметры предстоящего IPO: сколько всего акций будет выпущено и по какой начальной цене, а также когда лучше всего выпустить бумаги на биржу.

В этот же момент вам необходимо выбрать, на какой фондовой бирже будут размещены акции и кто будет брокером.

Андеррайтер готовит инвестиционный меморандум, в котором указывается подробная информация о компании:

- данные о руководстве и акционерах;

- финансовая отчётность;

- дивидендная политика;

- причины для привлечения дополнительных средств.

Инвестиционный меморандум направляется в регулирующий орган той страны, в которой пройдёт IPO. В России работу на фондовых биржах контролирует Банк России, в США — комиссия по ценным бумагам и биржам (SEC).

Когда документы готовы, назначается дата публичного размещения акций и запускается рекламная кампания. С помощью её представители компании стремятся повысить интерес инвесторов к размещаемым бумагам.

Основной этап

При проведении рекламной кампании представители бизнеса собирают предварительные заявки на покупку акций. Андеррайтер анализирует эти данные и понимает, сколько акций и по какой цене готовы купить инвесторы. Кстати, он сам может выкупить акции до IPO и перепродать их после размещения.

Завершающий этап

Финальный этап, или листинг, — это начало обращения ценных бумаг на бирже. Именно с началом торгов на бирже становится окончательно ясно, насколько эффективным оказалось IPO. Если цена бумаг адекватна рыночным условиям, то эмитент может рассчитывать на формирование стабильной репутации на фондовом рынке и на повышение своей капитализации.

Выход на IPO — это длительный процесс, но, преодолев все трудности, вы сможете привлечь дополнительные средства для развития компании и повысить капитализацию бизнеса.

Все про Акции

У многих инвесторов на начальном этапе появляется идея создания собственного бизнеса. Но статистика такова, что 90% стартапов «умирают» уже в 1-ый год после запуска. Не всем удается пройти «долину смерти» и вывести бизнес на уровень рентабельности. Попасть в 10% счастливчиков предельно сложно и стоит ли вообще рисковать? Ведь можно вложиться в уже имеющийся, стабильно работающий бизнес и получать доход с него. Самый простой и доступный способ вложиться в бизнес действующей компании – это приобрести в ней долю путем покупки акций компании на бирже или за ее пределами.

В одном из своих ежегодных посланий Уоррен Баффет написал: «Владение акциями – это в значительной степени игра с позитивной суммой. На самом деле даже терпеливая и рассудительная обезьяна, которая соберет портфель путем метания 50 дротиков в мишень с компаниями из индекса S&P 500, со временем получит дивиденды и прирост капитала, если не изменит своего первоначального выбора». Но раз все так просто, почему на этом не зарабатывают все, в чем-то есть подвох? Рассмотрим все по порядку и на простом языке.

Что такое акция?

Акция — это ценная бумага, подтверждающая право ее владельца на часть доли определенной компании. Доход владельца акции возможен за счет роста цены бумаги и периодически выплачиваемых бонусов (дивидендов).

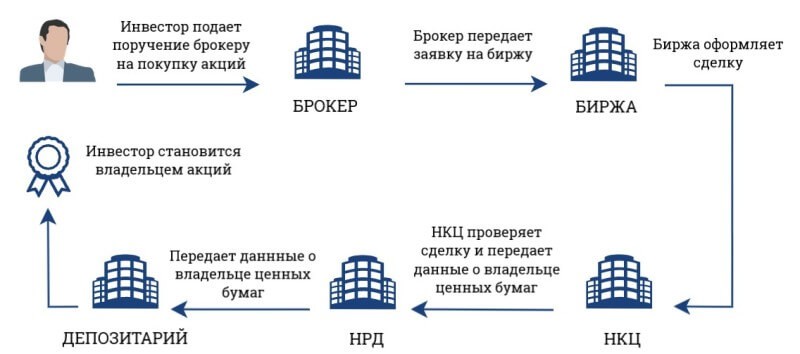

Простыми словами, когда инвестор приобретает акцию, он покупает часть компании и становится ее совладельцем, соразмерно приобретенной доле. К примеру, если инвестор купит акции компании «Лукойл» (тиккер — LKOH) на Московской бирже, то он становится настоящим владельцем этой компании. Права такого инвестора учитываются в реестре акционеров или депозитарии. Полная схема отображена ниже:

До 2002 года акции эмитентов РФ могли быть выпущены в документарной форме (в форме бумажных сертификатов). Сейчас «потрогать» акцию уже не получится, все они являются бездокументарными и хранятся в «виртуальной» форме. Согласно законодательству РФ (Гражданский кодекс РФ, ФЗ «О рынке ценных бумаг», ФЗ «Об акционерных обществах») учет всех акций компании осуществляется в форме реестра акционеров, который ведет специализированный регистратор (в России по состоянию на сентябрь 2021 года их осталось 30). В реестре каждому акционеру открывается свой лицевой счет. Между тем для торговли на бирже в реестре акционеров открывается отдельный счет для НРД (Национальный расчетный депозитарий), а «внутри» НРД открываются субсчета депозитариев, которые обслуживают брокеров в части учета как акций, принадлежащих самому брокеру, так и акций, принадлежащих его клиентам.

Виды акции:

- Обыкновенные;

- Привилегированные (не голосующие или с особыми правами, которые указываются в уставе компании).

Основные отличия отображены в таблице:

* есть уникальные примеры когда ситуация выглядит обратным образом (например привилегированные акции Ленэнерго торгуются в разы выше обыкновенных, это объясняется тем, что согласно устава этой компании 10% чистой прибыли направляется на выплату на привилегированные акции, которых значительно меньше чем обыкновенных, в связи с этим дивидендная доходность «префов» значительно выше).

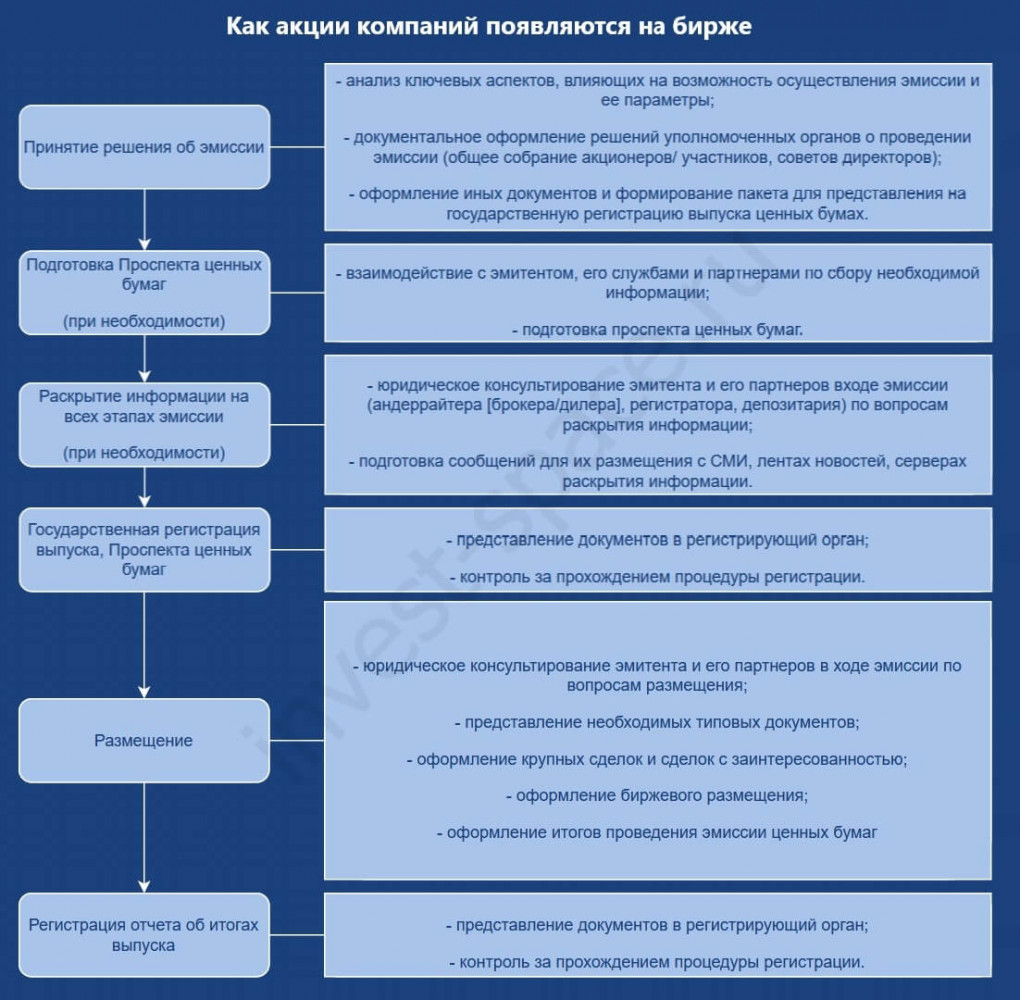

Как акции появляются на бирже?

Для компании выход на биржу этого своего рода венец в развитии, подчеркивающий ее известность и востребованность на рынке. В большинстве случаев первичное размещение акции (IPO) связано с привлечением дополнительных денежных средств, для решения определенных задач. Под задачами может подразумеваться: привлечение капитала под развитие, фиксация прибыли ранних инвесторов и/или владельцев, повышение репутации и узнаваемости бренда. Все основные этапы процесса появления акции компании на фондовой бирже отображены ниже:

К примеру, компания Facebook начала торговаться на бирже NASDAQ в 2012 году. Основной владелец компании (Марк Цукерберг) решил продать 337 млн. акции по цене $38 за штуку. В связи с большим спросом на акции при IPO, было принято решении продать на 84 млн. акции больше. Даже дополнительная эмиссия (выпуск) ценных бумаг оказалась почти мгновенно выкупленной, что по итогу принесло владельцам компании почти $16 млрд. Ажиотаж при размещении спровоцировал сильную перекупленность, из-за чего спекулянты позже «укатали» стоимость акции с $38 (пиковое значение в первый день торгов) до $20 спустя 68 дней после начала торгов.

| Торговые дни после IPO акции Facebook | Цена к закрытию | Изменение цены |

| Первый день торгов | $38.23 | +0.6% |

| 1 | $34.03 | -10% |

| 2 | $31.00 | -18% |

| 6 | $28.84 | -24% |

| 8 | $29.60 | -22% |

| 9 | $27.72 | -27% |

| 68 | $20.011 | -47% |

В результате инвестиционный банк Morgan Stanley, выступивший ранее лидирующим организатором размещения на IPO начал активно скупать ценные бумаги социальной сети, стараясь стабилизировать котировки на приемлемом уровне, если бы не они, то акции могли показать еще большее падение.

Несмотря на это, спустя практически 10 лет, акции FB котируются на отметке $300. Те, кто додержал акции технологического гиганта до сегодняшних дней, оказались в «шоколаде».

В широкие массы людей «продвигается» идея: «рынки всегда растут» и если брать длительный горизонт, то это действительно так. Многое зависит от точки входа, бывало, что американские рынки не росли на целое десятилетие, а японский индекс и вовсе десятилетиями падал.

Как зарабатывают на акциях?

Как уже упоминалось ранее, заработок с акции для инвестора или трейдера = (цена продажи акции – цена покупки) + дивиденды. При этом можно отметить 3 варианта работы с акциями:

- Инвестирование;

- Трейдинг;

- Дивидендная стратегия.

Рассмотрим каждый вариант по отдельности.

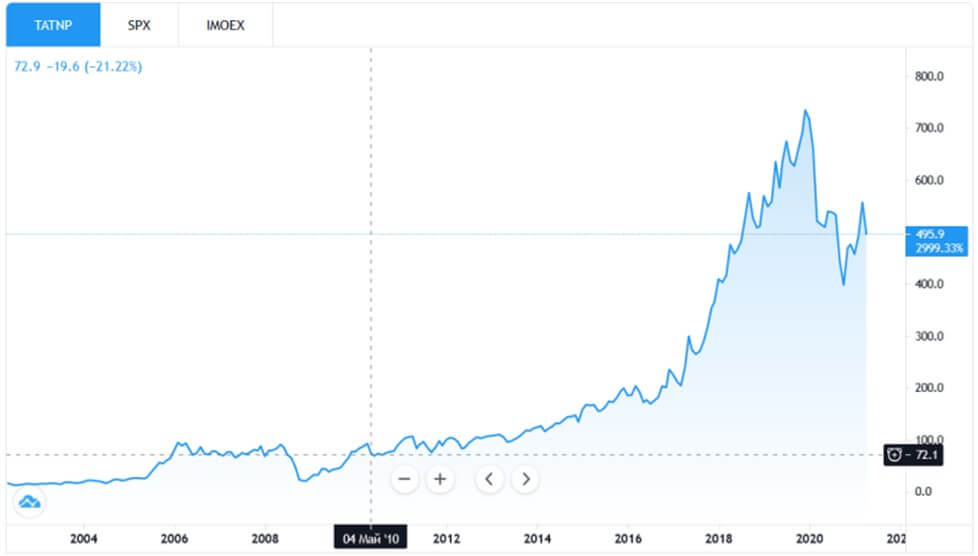

Под этим типом работы предполагаются долгосрочные вложения в акции компании. К примеру, акции «Татнефть ап» (TATNP) в мае 2011 года стоили в районе 80 рублей, спустя 10 лет ценные бумаги находятся на отметке 500 руб.

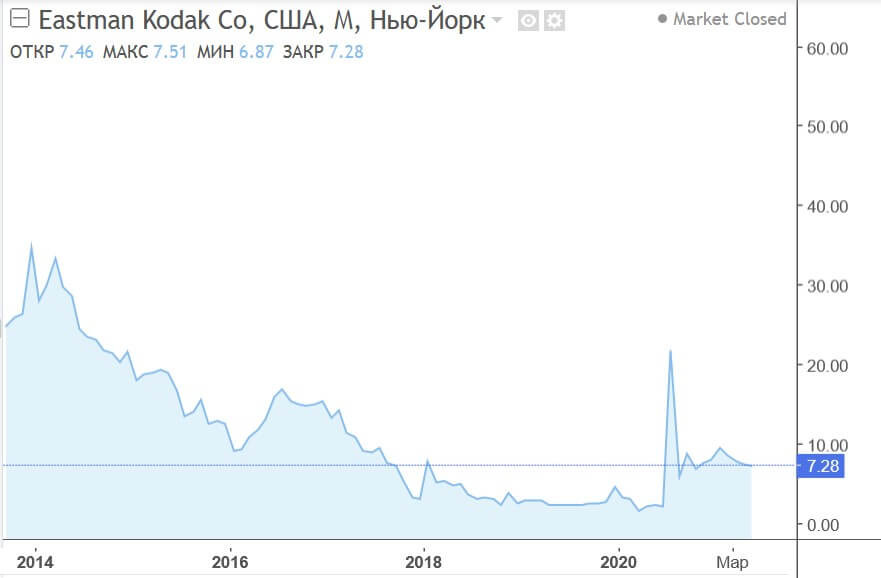

Таких примеров много, рост стоимости акций некоторых компаний действительно впечатляет, но главное не поддаваться искушению и не «бежать» к брокеру для открытия счета. Важно знать о «точке входа», моменте, когда приобретается ценная бумага. Если купить на «пике», не факт что цена продолжит увеличиваться и «даст» высокую доходность, которая была ранее. Яркий тому пример акции компании KODAK. Кажется еще недавно ее позиции на рынке казались незыблемыми, но с появлением цифровых фотоизображений высокого качества на смартфонах, интерес к компании и ее акциям значительно убавился. Те, кто покупал акции на «пике», по-прежнему не могут их «скинуть» по достойной цене, а держать их дальше рискованно, так как перспектив для роста компании не наблюдается.

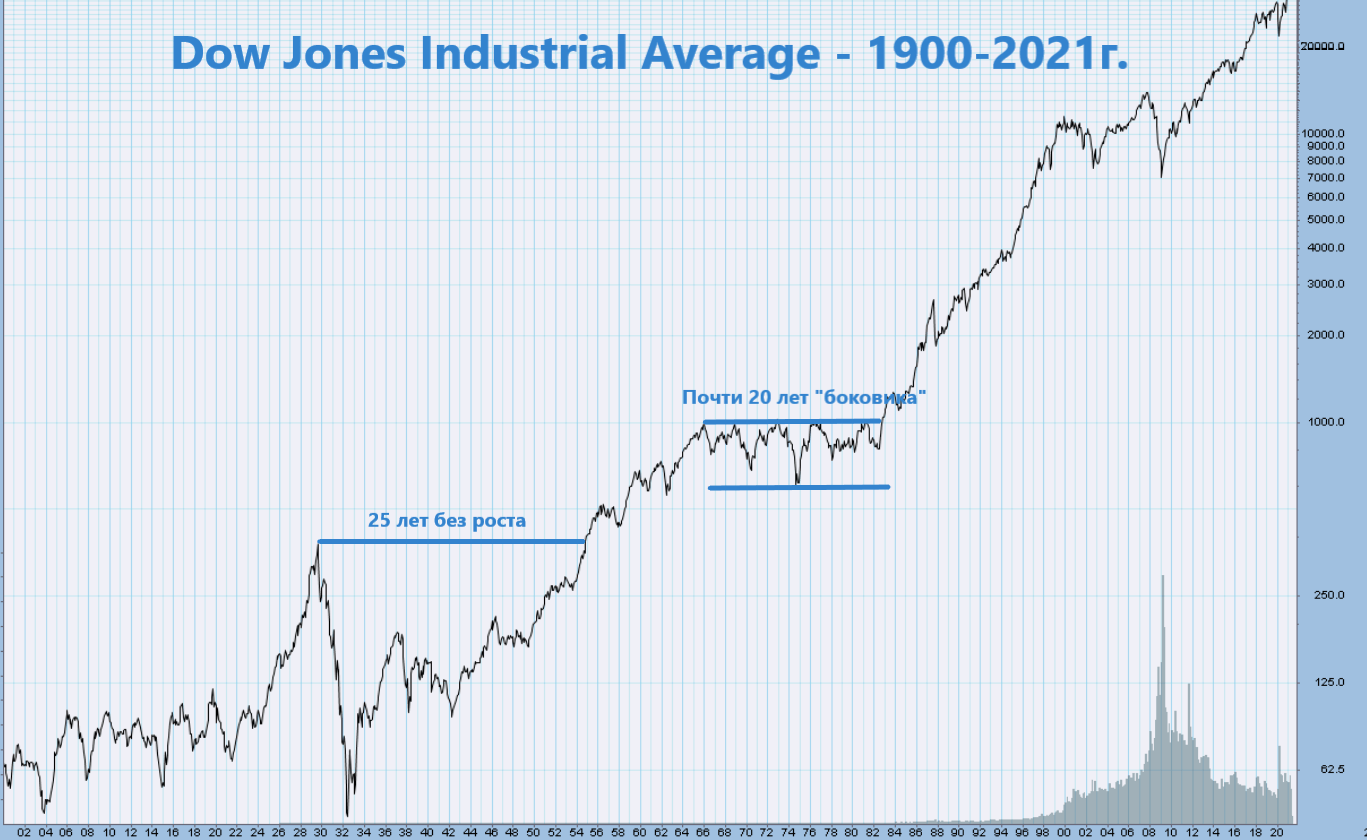

В данном случае на помощь приходит диверсификация акционного портфеля. Ее можно проводить не только по секторам (сырьевой, биотехнологический, IT, финансовый и т.д.), но и по странам (Россия, США, Великобритания и т.д.). Правда и здесь не все так просто, «рынок» может находиться в «боковике» или «падать» десятилетиями. Наглядно это можно оценить по «промышленному индексу Доу-Джонс» (DJIA).

Исходя из графика, можно смело ставить под сомнение высказывания экспертов и блогеров о том, что рынок всегда растет. Исходя из описанного ранее, логично проводить диверсификацию всего инвестиционного портфеля и не задействовать все денежные средства исключительно в акциях. Стоит рассмотреть иные финансовые инструменты.

Под трейдингом понимается торговля на валютном и фондовом рынке с целью получения прибыли. Тех, кто занимается трейдингом называют трейдерами.

Согласно исследованиям, опубликованным на сайте yale.edu (одного из самых престижных университетов мира — Yale University) на дистанции в несколько лет стабильно зарабатывать удается только 8,5% трейдеров. Чем больше временная дистанция, тем меньше этот процент.

Для понимания отличий трейдеров от инвесторов, стоит обратить внимание на сравнительную таблицу:

Отличия при работе с акциями

Трейдер

Инвестор

Кол-во сделок с ценными бумагами

На повышение (long) и понижение (short)

На повышение (long)

Трейдинг это сложная и нервная работа, которая отбирает уйму времени и здоровья, а иногда опасные спекуляции приводили и к суициду, в силу больших потерь на бирже. На протяжении длительного периода времени большинство трейдеров проигрывают фондовым индексам, что также подтверждает статистика успешности активно управляемых и пассивных фондов.

Биржевой или фондовый индекс — это виртуальный набор ценных бумаг, собранный по какому-либо признаку. Он вычисляется на основе цен определённой группы ценных бумаг — «индексной корзины». К примеру, на Московской бирже есть индекс «голубых фишек» — MOEXBC, куда входит 15-ть наиболее ликвидных эмитентов российского фондового рынка: «Сбербанк», «Газпром», «Яндекс», «Лукойл» и т.д. Выражение «голубые фишки» пришло из казино, где фишка с максимально допустимым номиналом по стоимости была окрашена в голубой цвет.

Купить акции индекса нельзя, если только набирать в собственный портфель каждую ценную бумагу по отдельности, но это будет невыгодно по причине больших комиссий и высокой стоимости. На помощь приходят биржевые фонды, некоторые из которых полностью состоят из бумаг определенного индекса.

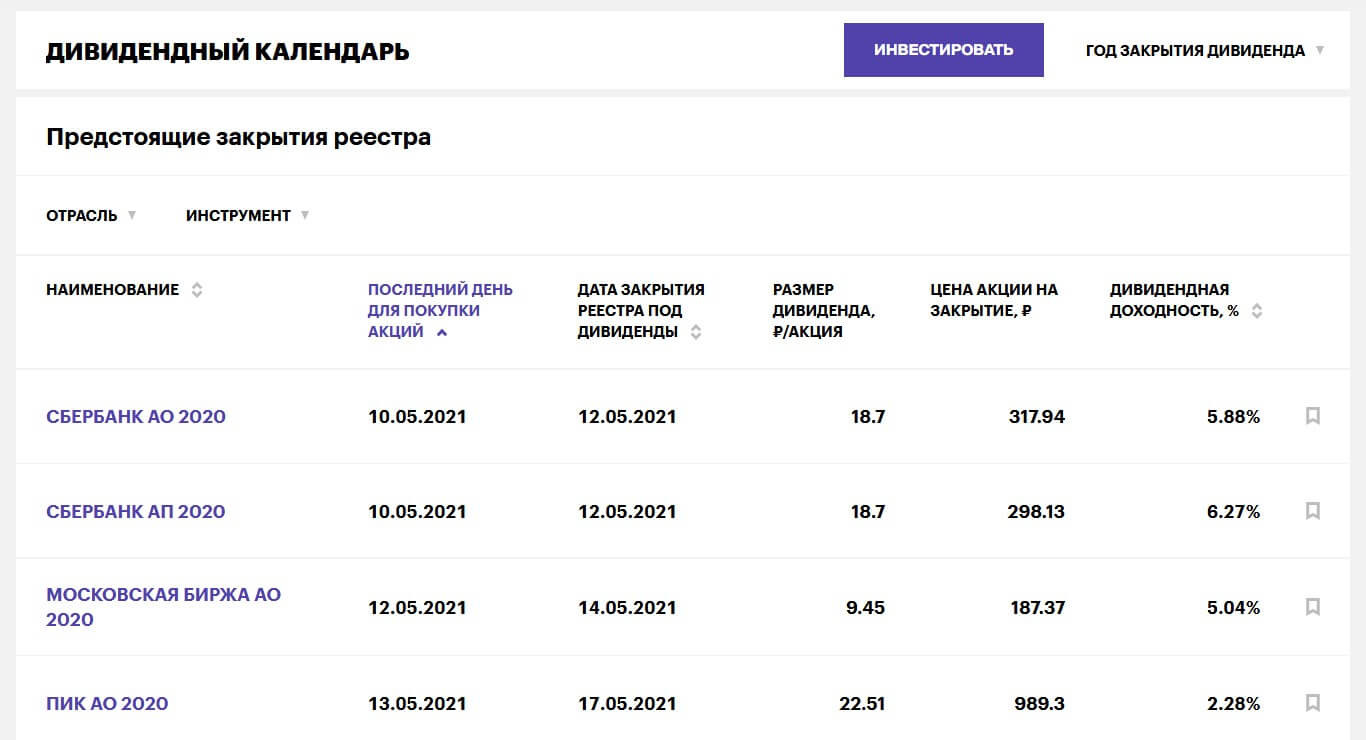

Дивиденды – как сейчас модно говорить это возврат стоимости акционерам, в форме части прибыли организации, которая распределяется между акционерами в зависимости от типа и количества акций, находящихся у них в собственности. Решение о выплате дивидендов принимается Общим собранием акционеров по предложению Совета директоров. Размер дивидендов часто привязывается к чистой прибыли, EBITDA и/или денежному потоку компании. Компании могут выплачивать дивиденды со всей прибыли, ее части или отказаться от выплат в пользу развития компании (реинвестирование). Инвесторы позитивно воспринимают отсутствие дивидендов и реинвестирование прибыли обратно в компанию для ее развития в случаях, когда у компании высокие темпы роста и это сулит дополнительной выгодой для компании в будущем, в форме увеличения доли рынка, выручки и т.д. В отраслях, где инвестиционный цикл «на излете» («дойные коровы» по матрице Бостон Консалтинг Групп) инвесторы хотят видеть высокий уровень дивидендных выплат. Размер предстоящих дивидендов российских компаний можно увидеть в дивидендном календаре. Информацию по дивидендам можно найти на главной странице нашего сайта, в блоке «Лидеры по доходности».

На указанных ранее ресурсах можно также отслеживать дату закрытия реестра, это «отсечка». По ней компания понимает, кто является ее акционерами и кому конкретно нужно выплатить дивиденды. Зная день отсечки, можно не владеть акциями целый год, а купить их перед датой закрытия реестра. Главное не забыть про режим торгов Т+2, действующий на Московской бирже, то есть купил акции сегодня, а собственником станешь только через 2 рабочих дня.

Пример, как можно попасть под дивидендную отсечку. Рассмотрим на примере акций «Сбербанка», который выплачивает дивиденды за 2020 год:

- 10 мая 2021г. – можно купить акции компании до этого дня включительно. Это позволит попасть в реестр акционеров.

- 11 мая 2021г. – можно продать акции, так как отметка в реестре уже есть.

- 12 мая 2021г. – сформирован список акционеров.

- 26 мая 2021г. – начало выплаты дивидендов.

Но не все так просто, важно знать о «дивидендном гэпе».

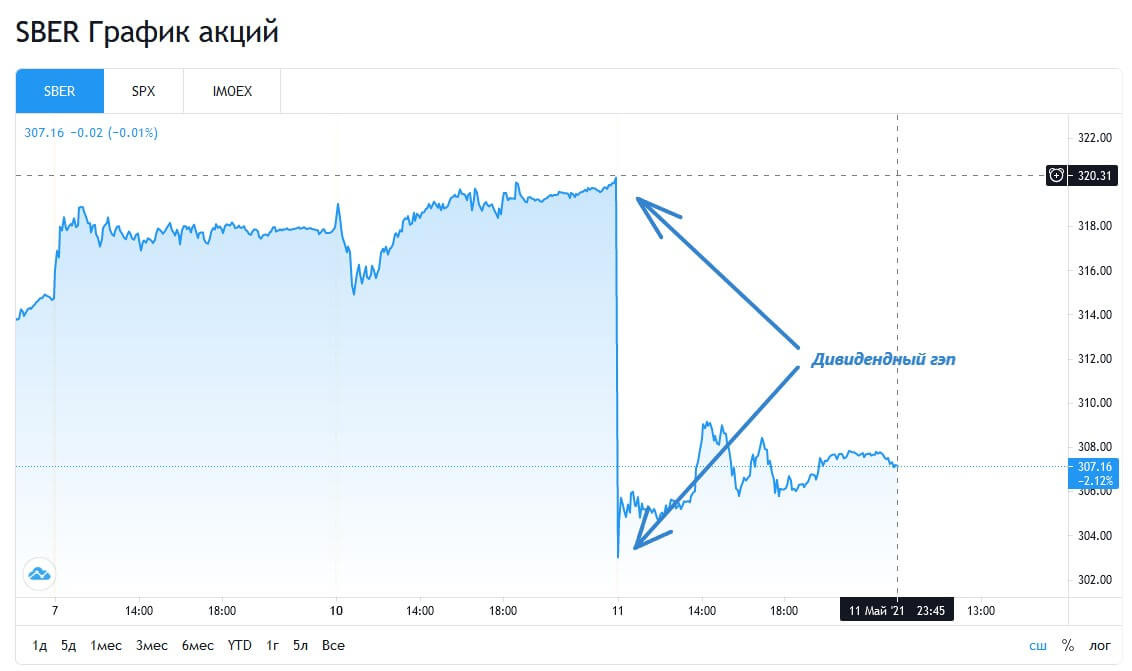

Дивидендный гэп – это разрыв в стоимости акции, который появляется в день отсечки по причине изъятия из компании части ее прибыли, тем самым капитализация падает размер активов на балансе компании (уходят денежные средства), что влечет за собой падение капитализации. В большинстве случаев размер гэпа соответствует выплаченным дивидендам. К примеру, выплатили 5% дивидендов на акцию, то стоит ожидать падения стоимости на аналогичный размер. Если стоимость акции превысит точку, при которой была сделана «отсечка», то можно говорить о «закрытии дивидендного гэпа».

Исторически в среднем дивидендный гэп на российском рынке закрывается в течение 90 дней, но надо учитывать, что такое правило не всегда работает, особенно это касается компаний, которые выплачивают разовый дивиденд в силу каких-то доходов не от основной деятельности. Примером могут быть дивиденды от Центрального телеграфа, который продал здание и выплатил спец дивиденды, в таком случае акции могут восстанавливаться значительно дольше.

Основные варианты работы с акциями рассмотрели, теперь необходимо обратить внимание на риски.

Что влияет на цену акции?

Цена на акции на рынке формируется исходя из спроса и предложения. На спрос и предложение акции могут влиять внутренние (касающиеся компании) и внешние факторы.

Основные факторы, влияющие на стоимость акции:

- Финансовые результаты. Наиболее сильное влияние на динамику стоимости акций оказывают текущие финансовые результаты деятельности компании и ее будущие перспективы. К примеру, 20.05.2021 ПАО Мечел на своем сайте раскрыл информацию о финансовых и производственных результатах за 1 квартал 2021 года согласно которым EBITDA выросла на 39% (относительно 1 кв. 2020 г.), компания показала прибыль 7,9 млрд руб. (против убытка 36, млрд руб. в 1 кв. 2020 г.), что привело к сильному росту (более 30% за 2 дня) привилегированных акций Мечела в силу ожидания высоких потенциальных дивидендов по итогам 2021 г.

- Перспективы компании (сектора). В период массовых локдаунов 2020 года стало очевидно, что в будущие несколько кварталов технологические интернет компании, e-commerce, компаний здравоохранения ждет значительный рост доходов, что привело к существенной переоценке акций таких секторов экономики. Одним из символов сумасшедшего кратного роста акций того времени стали акции компании Zoom Video Communications, которые с $70 за акцию в начале 2020 г. выросли до отметки выше $500 за акцию к осени 2020 г.

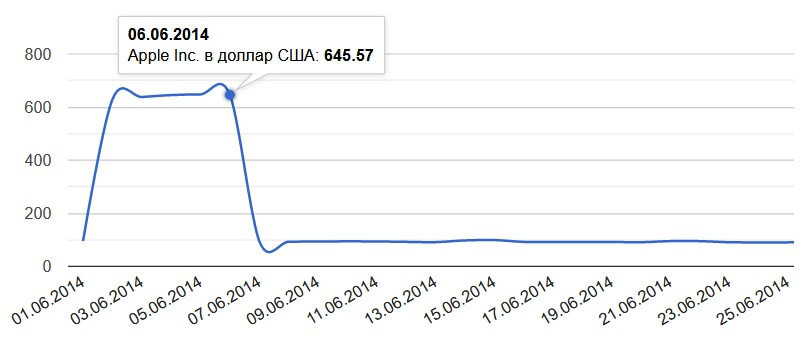

- Сплит. Сплит – это процесс дополнительного дробления акции. Происходит увеличение количества ценных бумаг определенной компании, торгующихся на рынке, путем снижения их стоимости, но при этом неизменной капитализации. На графиках обычно изображается буквой «S». К примеру, в июне 2014 года акции Apple стоили $645, компания решила осуществить сплит 1 к 7. Таким образом, на рынке стало в 7 раз больше акции данного эмитента. Логично, что цена упала также в 7 раз. Не всем было «по карману» приобрести акции «яблочного» гиганта за $645. Но после сплита, когда акции стоили в район $90, многим понравилась идея добавить этого эмитента в свой портфель.

- Buyback. Байбэк — это процесс, в котором компания выкупает собственных акции с фондовой биржи или напрямую у акционеров.

- Дивидендный гэп (данный вопрос рассматривался ранее).

- Отчетность. Стоимость акций в большинстве случаев меняется после публикации компанией финансовой отчетности. Если результаты превосходят ожидания, то стоимость акций растет, а если оказываются ниже — падают.

- Ожидания. В мире финансов часто используется фраза: «Buy the rumor, sell the fact» (перевод: покупай на слухах/ожиданиях, продавай на фактах). К примеру, в мае 2021 года ожидался испытательный полет корабля SpaceShipTwo. Но руководство Virgin Galactic вновь отказалось назвать точную дату полета. На этих новостях акции Virgin Galactic снова упали, на этот раз сразу на 20% в течение 10 минут, что привело к временной остановке торгов по данному эмитенту на Санкт-Петербургской бирже.

- Дополнительная эмиссия акций.

- Новостной фон. Новостной фон прямым образом воздействует на цены акции компании. К примеру, в 2020 году Министр энергетики РФ Новак досрочно покинул заседание мониторингового комитета «ОПЕК+». В этот день стоимость нефти марки «brent» упала на 2%. Возникший в переговорах «ОПЕК+» кризис, в дальнейшем плачевно сказался на всем нефтегазовом секторе российских компаний.

- Прогнозы. Топовые аналитики могут серьезно влиять на стоимость акции, так как к ним прислушивается большое количество инвесторов.

- Политика и геополитика – это основные факторы, которые невозможно предсказать ни одним из существующих видов анализа акции.

Способы анализа акций

На рынке обращаются акции десятков тысяч компаний. На первом этапе начинающему инвестору крайне трудно проводить анализ самостоятельно. В большинстве случаев, новички прислушиваются к мнению экспертов и это правильно, главное понимать, что эти аналитики всегда преследуют какую-то цель. Под целью может пониматься привлечение новых клиентов, влияние на цену актива через большую аудиторию и т.д. Без полного погружения в вопрос анализа акции, не удастся профессионально составить собственный инвестиционный портфель. К примеру, инвестору помогают мультипликаторы, которые позволяют сравнивать компании из одного сектора экономики между собой.

При анализе не стоит отталкиваться исключительно от цены на акцию (нельзя стремиться покупать сильно выросшие акции в надежде на дальнейший рост (см. акции GAME Stop)), или покупать то, что сильно упало (см. акции Аптеки 36,6 которые с 2000 рублей за акцию снизились до 13,6 рубля за 14 последних лет)), нужно рассматривать саму компанию, ее перспективы. При этом сравнение различных компаний корректно проводить только из аналогичного сектора. К примеру, будет в силу понятных причин нелогично сравнивать компании по годовым прибылям из сектора IT c нефтегазовыми.

Существует 2 основных вида анализа акции:

- Фундаментальный.

- Технический.

Оба вида анализа пытаются определить, куда «двинется» цена, но делают это по-разному. Фундаментальный анализ подходит для инвестиций, технический — для трейдинга. Рассмотрим оба вариант по порядку. Нередко говорится что фундаментальный анализ помогает выбрать объект инвестиций, а технический определить время для приобретения такого объекта.

Фундаментальный анализ

Фундаментальный анализ – это всесторонний анализ эмитента, его производственных и финансовых результатов, в т.ч. путем выстраивания будущих денежных потоков, с оценкой стоимости компании по DCF перспектив развития, технологичности и современности применяемых методов корпоративного управления, сектора экономики в которой осуществляет деятельности компания, сравнение с аналогами, применимости к ESG-инвестированию. В том числе анализируются:

- Финансовые отчеты, где важны показатели: выручка, прибыль, ebitda, капитал и долговая нагрузка;

- Мультипликаторы финансовой отчетности. Основные мультипликаторы, на которые стоит обращать внимание: EPS (доход на акцию), EV/EBITDA (один из самых излюбленных мультипликаторов у аналитического сообщества, позволяющий учесть в оценке и сравнении акций различных компаний чистый долг и операционный денежный поток компании) P/E (отношение текущей рыночной стоимости компании к ее чистой прибыли), P/S (отношение рыночной цены акции к выручке, приходящейся на одну акцию), P/B или P/BV (отношение рыночной капитализации компании к ее балансовой стоимости активов);

- Маржинальность деятельности (в особенности для акций value): ROE (отношение чистой прибыли к собственному капиталу), ROA (отношение чистой прибыли к активам) и ROS.

Технический анализ

Технический анализ — изучает движения цены финансовых инструментов и объем их торгов. На основании прошлых данных, аналитики прогнозируют будущее движение цен. Данный вид анализа не подходит для начинающих инвесторов, так как сходу понять, что такое «таймфрем», «боковик», «стоп-лосс», «тейк-профит» и многое другое — крайне сложно.

Технический анализ как написано выше чаще применяется для интрадей (внутридневной, спекулятивной) торговли. Для более мягкого вхождения в тему, новички, могут начать с прочтения книг об одном из самых известных спекулянтов Джессии Ливерморе («Воспоминания биржевого спекулянта», «Как торговать акциями»). Также ранее было обозначено, что спекулятивная торговля согласно исследованию YALE University удается лишь небольшому кругу людей, в связи с этим предлагается рассматривать технический анализ, основанный на изучении графиков, цен, индикаторов (стохастики, экспоненциальные скользящие средние, конвергенции / дивергенции и пр.) исключительно для определения момента вхождения в акции после принятия инвестиционного решения по итогам проведения фундаментального анализа по акции.

Различия депозитарных расписок и акции

Не все инвесторы понимают, что конкретно покупают. Речь не об анализе актива, а о способе его владения. Можно купить акцию или ее депозитарную расписку. Депозитарная расписка – это ценная бумага, удостоверяющая право собственности на акции компании. В чем же разница с акциями? В стране, где зарегистрирована компания выпускаются акции, если компания хочет выйти на иностранный рынок ценных бумаг придется регистрировать и выпускать депозитарные расписки, акции торгуются только в той стране, где они выпущены. Часто для депозитарных расписок устанавливаются количественные ограничения (для компаний РФ – не более 25% от акций). Владелец расписок имеет аналогичные права, что и собственник акций, в том числе и на получение дивидендов. При покупке депозитарных расписок дополнительно возможно налогообложение с курсовой разницы, если ценная бумага находилась во владении менее 3 лет.

К примеру, OZON — является третьим по обороту онлайн-магазином России. Большая часть компании, 38,2% акций принадлежит АФК «Система», 33% — инвестиционному фонду Barring Vostok и большинством россиян воспринимается как отечественная. Правда зарегистрирована она на Кипре, вот такая отечественная компания. В 2020 году «ОЗОН» получил листинг на Московской бирже и NASDAQ. Покупая бумаги OZON на Мосбирже, большинство ряд инвесторов уверены, что покупают акции, но по факту приобретают депозитарные расписки.

Источник https://xn—-dtbjkdrhdlujmd8i.xn--p1ai/azbuka/akciya/

Источник https://academyopen.ru/journal/444

Источник https://invest-space.ru/instruments/akcii

Источник