Содержание

Как начать инвестировать в акции: инструкция для новичков, советы и способы вложения денег

Люди и компании, обладающие свободными денежными средствами, часто задумываются о возможности их приумножения. Для этого можно пользоваться разными методами инвестирования. Инвесторы обычно выбирают такие направления, которые отличаются не слишком высокими рисками. Дополнительно они ориентируются на сферы, в которых хорошо разбираются. Если вложения планируются начинающим инвестором, то достаточно часто выбор останавливается на инвестировании в акции. При таких условиях следует разобраться, в чем выгода такого вложения, как правильно выбрать ценные бумаги, а также как совершается непосредственная сделка по их покупке.

Выгодно ли вкладывать средства в акции?

Многие люди, которые желают увеличить имеющийся капитал, задумываются о том, как научиться инвестировать в акции. Если действительно хорошо разобраться в этом процессе, то можно получать довольно высокий доход от деятельности.

В России инвестирование в ценные бумаги считается не слишком востребованным процессом, что связано с низкой финансовой грамотностью граждан и даже владельцев компаний. Такой вид инвестиций считается сложным, а также многие фирмы отказываются от выплаты дивидендов по ценным бумагам.

Целесообразность вложения денег зависит от того, какую цель пытается достичь инвестор. Дополнительно учитывается, какой способ инвестирования для этого выбирается. Если планируется получать высокую прибыль, то акции считаются прекрасным выбором.

Какую прибыль можно получить?

Если инвестор принимает решение инвестировать в акции, то он сможет рассчитывать на действительно высокую прибыль. Доход может значительно опережать инфляцию, а вложенный капитал при этом останется в сохранности.

Никто не может знать, какой именно доход будет получен от ценных бумаг той или иной компании. Прибыль зависит от того, какой доход в год будет получен непосредственным эмитентом.

Основной доход инвестора формируется за счет перепродажи купленных ценных бумаг, так как разница между покупной и продажной ценой может быть значительной. Прогнозы относительно прибыльности можно составить путем изучения финансовой документации предприятия, акции которого планируется приобрести.

Какие акции целесообразно покупать?

Многие инвесторы задумываются о том, как правильно инвестировать деньги в акции. Для этого первоначально важно грамотно выбрать сами ценные бумаги, которые будут приобретены. Допускается выбирать сразу несколько видов акций, что позволяет сформировать диверсифицированный инвестиционный портфель. Такой подход к вложению денег позволяет сохранить капитал в целостности, а также оперативно его увеличить.

Есть возможность инвестировать в акции нескольких видов:

- Обыкновенные акции. По-другому они называются простыми. При их наличии акционер может получать дивиденды или доход от продажи ценных бумаг, для чего ему придется становиться участником фондового рынка. Прибыль, полученная компанией-эмитентом, распределяется между держателями акций, поэтому доход инвестора зависит от успешности работы предприятия. Для этого учитывается, какова доля конкретного инвестора в активах организации. Если инвестор планирует получать доход от перепродажи, то его прибыль зависит от разницы между покупной и продажной ценой. Если инвестор получает в собственность больше 10% всех акций компании, то он может участвовать в управлении предприятием: голосовать на собрании акционеров при принятии тех или иных управленческих решений. Если у инвестора имеется больше 50% акций, то он имеет решающий голос при принятии важных решений.

- Привилегированные акции. Наиболее часто граждане и компании предпочитают инвестировать в акции этого вида. Это обусловлено тем, что такие ценные бумаги обладают некоторыми значимыми преимуществами. К ним относится то, что доход в первую очередь распределяется между акционерами. Размер дивидендных выплат представлен определенным неизменным процентом от прибыли или твердой суммы средств. Если компания объявляет себя банкротом или закрывается по разным причинам, то у инвесторов имеется приоритетное требование на погашение убытков.

- Акции компаний, выпускающих известные бренды. Такие ценные бумаги по-другому называются «голубыми фишками». По ним акционеры могут рассчитывать на стабильный и высокий доход, а также на крупные дивиденды. Такие акции отличаются высокой ликвидностью, поэтому их можно оперативно и выгодно продать. Такие вложения редко бывают убыточными. Если вкладчик решает инвестировать в акции российских компаний, то важно убедиться в стабильности и надежности этих предприятий, причем даже том в случае, если они выпускают раскрученный и известный товар.

Вложение денег в любые ценные бумаги связано с определенным риском, поэтому полностью застраховать себя от убытков инвесторы не могут. Более рискованными такие вложения будут в период кризиса в стране, но при грамотном подходе к выбору самих бумаг можно рассчитывать на высокую прибыль.

Варианты вложения денег

За счет высокой выгодности данного вложения многие инвесторы задумываются о том, как начать инвестировать в акции. Для этого можно воспользоваться несколькими способами:

- покупка ценных бумаг, для чего инвестору требуется становиться участником на фондовой бирже;

- использование прямых инвестиций в перспективный и актуальный бизнес, для чего приобретаются акции непосредственно у организации-эмитента;

- покупка паев в ПИФах, но при этом важно грамотно выбирать данные инвестиционные фонды, чтобы они были надежными и стабильными.

Каждый новичок интересуется тем, как правильно инвестировать в акции. Если у инвестора отсутствует опыт в предпринимательской деятельности, но при этом имеется значительный стартовый капитал, то целесообразно обратиться к фондовому рынку. На нем свободно обращается большое количество ценных бумаг, поэтому вкладчик может получить значительную выгоду без непосредственного участия в управлении или развитии какой-либо компании.

Для получения высокой прибыли требуется грамотно выбрать выгодную стратегию, причем новичку желательно обращаться за помощью к брокерским компаниям. Профессионалы смогут решить, какая стратегия считается самой выгодной на основании знаний и количества средств вкладчика.

Какими способами можно получить прибыль?

Инвестировать в акции компании, которая является актуальной и востребованной, можно для достижения разных целей. Инвесторы от такого вложения могут получать как пассивный, так и активный доход. Поэтому первоначально инвестор должен решить, каким способом он будет получать прибыль. Для этого можно пользоваться разными методами:

- регулярное получение дивидендов, но при таких условиях требуется систематически следить за финансовым состоянием компании, так как если она объявит себя банкротом или не будет получать прибыль, то и выплаты акционерам будут невысокими;

- заработок на повышении курса, но этот способ считается актуальным уже для опытных инвесторов, которые могут составить прогнозы относительно повышения или понижения курса конкретных ценных бумаг;

- заработок на понижении курса, для чего акции, полученные от брокерской организации, продаются по высокой стоимости, а после снижения курса приобретаются и возвращаются брокеру.

Если инвестор заинтересован в долгосрочном вложении денег, то оптимально покупать ценные бумаги, принадлежащие успешным и надежным компаниям. Так акционер регулярно может рассчитывать на значительные дивиденды. Если вкладчик желает разобраться в правилах повышения и понижения курса, то он сталкивается с доходными, но в то же время высокорискованными инвестициями.

В какие акции вкладывать?

Если вкладчик работает совместно с брокерской компанией, то специалисты могут порекомендовать, в какие акции инвестировать, чтобы получить наиболее высокую прибыль. Если же инвестор планирует становиться прямым участником на рынке ценных бумаг, то он должен самостоятельно решить, какие акции им будут покупаться.

При выборе ценных бумаг учитываются некоторые нюансы:

- они должны принадлежать надежным и популярным компаниям;

- сама фирма, выпускающая акции, должна создавать и продавать актуальные товары, являющиеся брендовыми и востребованными на рынке;

- желательно вкладывать средства в ценные бумаги разных предприятий, что позволяет снизить риски потерь, если одна из фирм объявит себя банкротом или будет получать убыток от деятельности в течение длительного периода;

- организация должна работать достаточно давно.

Если следовать вышеуказанным рекомендациям, то будет очень просто разобраться в том, в какие акции инвестировать, чтобы не столкнуться со значительными рисками и при этом рассчитывать на высокий доход.

Можно ли вкладывать средства в иностранные фирмы?

Высокий доход могут получать инвесторы, покупающие ценные бумаги, принадлежащие иностранным организациям. Как инвестировать в акции зарубежных компаний? В этом случае будет целесообразным обратиться за помощью к брокерам.

Важно выбрать такую брокерскую компанию, которая напрямую работает с иностранными предприятиями. Дополнительно можно самостоятельно выбрать ПИФы или воспользоваться доверительным управлением.

Как снизить риски?

Инвестирование денег в любое направление непременно связано с высокими рисками. Каждый инвестор желает, чтобы его капитал сохранился и увеличился, поэтому желательно пользоваться определенными рекомендациями, позволяющими снизить риски потери средств:

- предварительно требуется ознакомиться с разными релевантными источниками информации относительно инвестирования, чтобы у самого инвестора имелось много знаний о данной области вложения денег. Это нужно сделать даже в том случае, если он пользуется помощью опытных брокеров;

- перед вложением любой суммы средств рекомендуется детально оценить свои финансовые возможности;

- обязательно используется диверсификация инвестиционного портфеля: приобретаются ценные бумаги разных предприятий, а не одной компании, что позволяет снизить риски потерь при банкротстве одной фирмы;

- новичкам желательно рассчитывать на долгосрочное вложение денег;

- при первых вложениях обязательно следует потратить средства на консультацию специалистов;

- деньги требуется инвестировать регулярно, поэтому раз в месяц рекомендуется приобретать или продавать ценные бумаги.

Опытные инвесторы рекомендуют с каждого дохода откладывать некоторую часть средств на покупку акций, чтобы увеличивать капитал, находящийся в обращении. Если разобраться в том, как инвестировать деньги в акции крупных компаний, то можно стать крупным акционером, обладающим ценными бумагами известных и прибыльных предприятий. Доход только от дивидендов может стать значительным. При существенных изменениях в финансовом положении организации актуально продавать или покупать ее акции в зависимости от прогнозов дальнейшего изменения курса.

Плюсы и минусы

Вложение денег в акции разных предприятий имеет как положительные, так и отрицательные стороны. К несомненным преимуществам такого инвестирования относится:

- акционер получает право участвовать в управлении фирмой;

- вкладчик становится владельцем части крупного и успешного предприятия;

- можно получать как пассивный, так и активный доход, причем выбор зависит от стратегии и желаний самого акционера;

- ликвидность ценных бумаг считается высокой;

- вкладчики защищены от потери средств многочисленными законодательными актами.

Но такое вложение денег имеет и некоторые минусы. Например, доход, получаемый от акций, облагается НДФЛ. Если инвестор пользуется помощью брокера, то брокерская организация выступает налоговым агентом, поэтому сама удерживает и уплачивает средства в инспекцию. Если акционер действует самостоятельно, то он должен сам рассчитывать и уплачивать налог.

К другим недостаткам относится высокий риск потери средств. Если приобретается меньше 10% акций предприятия, то право на управление фирмой является ограниченным. Если у инвестора отсутствуют нужные знания для работы на фондовом рынке, то ему придется пользоваться помощью брокеров, что несет за собой дополнительные траты.

Поэтому граждане и компании, желающие вложить средства в акции других предприятий, должны рационально оценивать все преимущества и недостатки такого инвестирования.

Заключение

Многие люди задумываются о том, как инвестировать деньги в акции. Для этого можно пользоваться разными стратегиями и вариантами вложения денег.

На начальном этапе целесообразно пользоваться помощью брокеров или вкладывать средства в ПИФы. Если инвестор работает на рынке самостоятельно, то он должен тщательно выбирать акции разных предприятий. Такое инвестирование связано с высокими рисками, поэтому к вложению денег важно подходить ответственно.

Куда вложить деньги, чтобы получать ежемесячный доход в 2021-2022 году — ТОП 15 вариантов инвестировать деньги + рабочие советы и личный опыт

Вариантов инвестиций на самом деле огромное количество! Не все из них эффективны, да и что скрывать зачастую встречаются просто мошеннические организации, единственная цель которых заполучить деньги и навсегда с ними скрыться. Знаю об этом не понаслышке!😀

В данной же публикации я постараюсь подробно рассказать вам о наиболее актуальных и проверенных направлений для вложения денег в 2022 году! Ну и конечно, мы на практике постараемся объективно разобраться куда же выгодней и лучше всего вкладывать свои деньги.

Вы также узнаете о том, куда не стоит инвестировать свои деньги, что бы их не потерять!

А самое главное я поделюсь с вами своим жизненным опытом , конкретными примерами и полезными советами , которые позволят вам правильно инвестировать деньги и получать высокий пассивный доход!👍

Вне зависимости от того, какие суммы денег вы собираетесь вкладывать: небольшие или большие — данная статья для вас будет максимально полезна!

К тому же вы узнаете:

- Какие есть варианты инвестиций, какая у них доходность и какой из них выбрать?

- Куда можно выгодно вложить деньги в интернете?

- Как правильно вкладывать деньги, чтобы не прогореть?

- А также о том, куда лучше не инвестировать свои деньги!

Присаживайтесь поудобней и мы будем начинать! Статья получилась немного длинноватой, потому как старался ничего важного не упустить. Надеюсь мне это удалось!😉

1. Что важно знать об инвестициях?

Абсолютной гарантии того, что вы приумножите вложенные деньги никто не дает! Всегда присутствует риск потери денег, даже если это инвестиции с высокой гарантией (например, государственные облигации или банковские вклады).

Об этом нужно помнить всегда, ведь инвестиции как могут принести прибыль, так и убытки!

Во-вторых , прежде чем вкладывать свои деньги куда-либо необходимо на деле оценить какие существуют риски и какую доходность можно будет получить с того или иного вложения.

Обычно риск пропорционален доходу, т.е. чем выше доходность, тем выше риски и наоборот. Но это правило работает отнюдь не всегда.

Но в любом случае, кто не рискует, тот и не зарабатывает. Осмысленно рисковать всегда необходимо!😉

Для того, чтобы вы могли решить для себя стоит или не стоит вкладывать деньги в тот или иной вариант инвестиций, каждый из них мы разберем исходя из следующих наиболее ключевых параметров:

- доходность,

- риск,

- срок окупаемости,

- минимальная сумма инвестиций.

А также рассмотрим все плюсы и минусы каждого варианта инвестиций.

В-третьих , чтобы уменьшить риски, логично будет диверсифицировать свои вложения, т.е. распределить всю сумму инвестиций на части в зависимости от риска и вложить в разные активы.

Например, можно распределить так:

- консервативный портфель (облигации, недвижимость, драгоценные металлы…) — 50% всех средств;

- умеренный портфель (ПИФы, акции, бизнес-проекты…) — 30% всех средств;

- агрессивный портфель (валютный рынок, криптовалюты…) — 20% всех средств.

❗️Важно:

Не нужно вкладывать все деньги только в инструменты с очень высокой доходностью, так как в этом случае и риск потери своих денег тоже будет очень высоким!

А многие люди напротив стремятся получать максимальный доход, но при этом полностью забывают о риске. И в результате из-за жадности остаются ни с чем.

Инвестиции — это прежде всего управление риском! В первую очередь нужно заботиться о том, чтобы не потерять деньги. Прибыль — это дело второе.

Да и если у вас еще мало или еще нет пока опыта в инвестировании, то начинайте инвестиции с минимальных сумм и избегайте высокорисковые активы.

Прочитайте данную статью до конца, так как под конец статьи вы узнаете о других важные правилах инвестирования!👇

И кстати, рекомендую ознакомиться с недавно написанной статьей на нашем ресурсе: как заработать миллион — 13 идей, из нее вы узнаете о конкретных направлениях бизнеса, в которые можно вложить даже небольшие деньги и результате получать высокий доход.

2. Куда лучше вложить деньги в 2022 году — ТОП 15 выгодных вариантов инвестиций

Итак, давайте наконец рассмотрим варианты и определимся, куда можно выгодно вложить деньги, чтобы они приносили доход!

Сразу поделюсь с вами на своем личном примере одним довольно выгодным вложением, позволяющим получать гораздо больше, чем обычные банковские проценты. 😉

Это так называемые ПАММ-счета, в которые инвесторы вкладывают деньги, а профессиональные управляющие в свою очередь вкладывают их в акции компаний, валюту, золото с целью получения прибыли.

При этом управляющие заинтересованы в том, что бы увеличивать ваши деньги, так как только с прибыли они получают вознаграждение за свою работу. Кроме того надёжные управляющие всегда вкладывают существенную сумму собственных денег в ПАММ-счет, которым будут управлять.

Ну и само собой такие управляющие на протяжении длительного периода времени (как минимум 1-2 года) стабильно показывают хорошую доходность.

Например, один из таких счетов Moriarti, самый крупный счет в Альпари на данный момент, в его управлении находится более 170 млн. рублей!

❗️Данный счет на протяжении последних 5 лет он каждый год приносит инвесторам «чистыми» около 30-50% . Согласитесь очень даже неплохо! 😀

Еще один плюс Памм-счетов в том, что минимальная сумма инвестиций здесь практически не ограничена, можно начинать хоть с 3000 рублей.

Дополнительно могу выделить Памм-счет Profit Share, показывающий на длительном периоде очень неплохую доходность:

Доходность памм-счета Profit Share

К другим ПАММ-счетам пока я только присматриваюсь, но пока, по-моему мнению, этот два счета на текущий момент наиболее надежные и предпочитаемые для длительного инвестирования. Если что-то изменится, об этом я сразу обновлю информацию в статье.

Однако, хоть таким образом и можно зарабатывать вполне существенные суммы, тем не менее не стоит забывать о рисках. Все же вкладывайте в ПАММ-счета не более 20-30% от общей суммы ваших инвестиций и обязательно распределяйте риски!

Более подробнее о данном виде инвестиций еще будет расписано ниже в статье, поэтому обязательно дочитайте до конца.

Просмотреть все ПАММ-счета на Альпари можете по данной ссылке.

А сейчас рассмотрим по отдельности каждый из вариантов, куда можно вложить деньги.

Вариант №1: Банковские вклады/накопительные счета

В последние годы ставки по вкладам неуклонно падают вниз и вероятно продолжат падать в будущем.

С распространением банковских дебетовых карт появились еще такой подвид вкладов, как накопительные счета (цели).

С одной стороны, они очень удобны, так как в любой момент можно снять деньги и при этом не потерять на процентной ставке. Но с другой стороны, проценты начисляемые на такие счета, как правило, небольшие (3-6% годовых).

❗️ Однако, если учитывать реальную инфляцию в стране, которая в год России составляет около 10% (официальная около 4%), то вкладывать деньги в банки становится и вовсе бессмысленным делом — так как вам удастся в лучшем случае сохранить свои деньги, а не приумножить их!

К тому же в последнее время ЦБ активно отзывает лицензии у «второсортных» банков, которые в основном и предлагают высокие проценты по вкладам. И если вкладывать в такие банки более 1,4 млн. рублей, то все же есть шанс остаться без денег.

Поэтому если уж и вкладывать свыше 1,4 млн., то только в банки с наиболее высоким рейтингом. Например, надежные банки с госучастием (но как правило, с невысокой процентной ставкой) это:

- Сбербанк

- ВТБ24

- Газпромбанк

- Россельхозбанк

Небольшие суммы (до 1,4 млн. руб) удобно и более выгодно держать к примеру в Тинькофф банке, Альфа-банке… (у меня например, для таких целей открыт счет в Тинькофф — во-первых, там начисляют проценты на остаток 5-6%, во-вторых, дают кешбэк, т.е. возвращают около 1-5% со всех покупок). Не особо много, но все же лучше чем ничего!😀

При этом деньги можно снимать в любое время без опасения потерять проценты, к тому же оплату за обслуживание, если на счете более 30 тыс. руб. не берут. Если сейчас заказать карту в Тинькофф, то можно получить 3 месяца бесплатного обслуживания и 5% годовых на остаток.

Можно рассмотреть также вклады в иностранной валюте, но уже сейчас ставки по депозитам в большинстве развитых стран (Европа, США, Япония…) минимальны либо вовсе отрицательны.

ВЫВОД: не лучший способ вкладывать деньги в банковские вклады, несмотря на простоту данного способа и относительно высокие гарантии. Низкая процентная ставка практически вся «съедается» инфляцией. Подходит только для сохранения денег и накопления небольших сумм. Есть другие гораздо более выгодные варианты!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| 4-8% годовых | минимальный | 12-16 лет | от 10-30 тысяч рублей |

| (⭐️ — низкая) | (⭐️ — низкий) | (⭐️ — очень долгая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Страхуются вклады/счета до 1,4 млн. рублей. Относительно высокая надежность. Минимальный порог для вложений. | (+) Простота открытия и пассивность дохода. Не облагается налогом, если ставка вклада меньше ставки ЦБ + 5%. | (—) Низкая процентная ставка, соизмеримая с инфляцией в стране. | (—) Есть риск потерять деньги (свыше 1,4 млн. р) при банкротстве банка и/или отзыве лицензии. |

Вариант №2: Недвижимость

ОПИСАНИЕ: Недвижимость всегда была в цене, даже в условиях кризиса ее стоимость не сильно падет! Кроме этого недвижимость в отличие от многих активов не подвержена инфляции!

Поэтому это одно из самых перспективных и надежных направлений для вложения денег. На недвижимости сколотили состояния очень многие успешные люди!

Есть несколько основных способов заработать на вложениях в недвижимость. Ниже я приведу конкретные примеры!

Вот собственно 2 способа:

Первый способ — это покупка недвижимости на этапе строительства (котлована) или без отделки. Здесь если необходимо можно обезопасить себя и застраховать за небольшие 1-4,5% все риски (например, не сдача в сроки, банкротство застройщика…).

К примеру, можно приобрести черновую квартиру в хорошем районе за 1,5 миллиона (за 6-12 месяцев до сдачи жилья). Дополнительно примерно 300-500 тыс. уйдет на отделку в квартире и ремонт. После того как квартира будет сдана, ее можно продать примерно за 2,5 миллиона рублей.

В итоге с одной небольшой квартиры можно выручить чистыми около 500 тыс. рублей !

Второй способ — это покупка квартир, домов, коммерческой недвижимости и сдача их в аренду. Особенно это выгодно в крупных городах-миллионниках и курортных городах.

Если говорить о квартирах — то для сдачи в аренду наиболее подходят именно однокомнатные квартиры.

💡Наглядный пример из опыта!

Купив 1-комнатную квартиру в Сочи за 3 млн. рублей, ее в летний сезон можно сдавать за 1,5-3 тыс. рублей в день (в среднем около 50 000 руб/месяц). В остальное время за счет аренды можно получать по 20-30 тыс. рублей.Итого, годовая доходность с недвижимости составляет примерно 8-12% . А это заметно выше, чем банковские вклады. При этом очень важно, что сама недвижимость из года в год растет в цене и не только покрывает инфляцию, но и может принести дополнительный доход при ее продаже!

Так же упомяну, что есть еще один способ зарабатывать на недвижимости — это субаренда, т.е. вы арендуете подешевле недвижимость на длительный период (от 1 месяца) и сдаете его посуточно по более высокой цене. В этом случае вложения требуются минимальные.

Что касается коммерческой недвижимости, то она тоже пользуется большой популярностью. Это могут быть к примеру различные торговые точки, офисы, склады и другие различные помещения.

Некоторые просто выкупают несколько торговых точек на рынке в своем городе, сдают их и получают постоянный пассивный доход — тоже отличный вариант.

В недвижимость действительно вкладываются большие деньги и все потому, что она реально одновременно и выгодный, и надежный актив во всем мире!

Поэтому, к примеру, если у вас стоит вопрос: куда вложить миллион рублей, то рассмотрите в первую очередь недвижимость!🙂

ВЫВОД: Единственный минус пожалуй — это то, что требуются более-менее серьезный начальный капитал для инвестирования. Хоть доходность по недвижимости не супер высокая, но зато есть возможность получать постоянный ежемесячный доход с минимальными рисками.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| 8-20% годовых + рост недвижимости в цене и доход от перепродажи | минимальный | 3-12 лет | от 500 тысяч рублей |

| (⭐️⭐️ — средняя) | (⭐️ — низкий) | (⭐️⭐️ — средняя) | (⭐️ — высокие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Неплохая средняя доходность в сочетании с низкими рисками. Возможность получать пассивный ежемесячный доход с аренды. | (+) Хорошая защита вложений от инфляции, так как недвижимость из года в год растет в цене. При перепродаже можно получить сразу крупный разовый доход. | (—) Низкая ликвидность недвижимости и длительность оформления. | (—) Изначально высокий порог входа — желательно иметь от 1 млн. рублей. |

Вариант №3: Акции

Хоть и акции носят в целом спекулятивный характер, тем не менее если вкладывать деньги в акции с умом, то на них можно вполне прилично заработать!

Получать доход от акций можно следующими способами:

- за счет роста стоимости акций на бирже;

- за счет выплаты дивидендов.

Личный опыт!

Сам недавно решил проверить реально ли зарабатывать на акциях (именно на росте их в цене). Так вот, выбрал 3 компании, которые как минимум за последние 1-2 года росли в цене, и приобрел их акции (точнее CFD) на небольшом «откате», т.е. спаде после роста.В итоге при умеренном риске в 10% всего за чуть более 1 месяц удалось получить доходность примерно 35% !

При инвестировании в акции необходимо следовать определенной стратегии и контролировать риски. Как по мне одна из действительно рабочих, которой кстати пользуются и профессиональные инвесторы (включая те же банки) — это покупка при сильно растущем тренде после небольшого отката цены.

Даже известный всем инвестор Уорен Баффет старается покупать «недооцененные акции» перспективных компаний, т.е. тех чьи акции ненадолго упали в цене.

Можно, конечно, использовать кредитное плечо, т.е. торговать на большие суммы нежели ваш начальный капитал, то доходность можно увеличить в разы!

Но при этом не нужно забывать о рисках, так как они также пропорционально увеличиваются. Поэтому всегда действуйте с умом и контролируйте возможные потери.

Другая отличная стратегия для «ленивых»- это инвестирование на долгосрочный срок (от 3 месяцев до нескольких лет). Суть в том, что вы также выбираете наиболее перспективные акции и вкладываете в них деньги на долгий срок.

Вот конкретный пример на графике:

Как заработать на росте акций — пример Гугл

Так за 3 года акции компании Гугл выросли более чем на 100%!

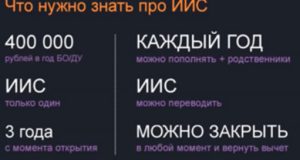

Для этих целей подойдут так называемые «индивидуальные инвестиционные счета» (ИИС), которые например просто можно открыть в том же Тинькофф (по данной ссылке можно инвестировать 1 месяц без комиссии). Кстати, у них очень удобное приложение для инвестиций и довольно низкая комиссия, сам им пользуюсь.😀

☝️К тому же если вы будете инвестировать деньги минимум на 3 года, то сможете получить вычет по НДФЛ (13%), т. е. по сути налоги с доходов платить будет не нужно! Такие льготные условия были разработаны государством для поддержки и развития инвестирования в стране.

Но естественно, есть множество нюансов, которые необходимо учитывать при инвестировании в акции. Риски есть всегда и везде — о них забывать не стоит!

Самый большой риск для акций (для тех кто ставит на их рост) — это финансовый кризис ! В остальное же время акции в целом стабильно растут и показывают хорошую доходность.

Кроме этого нужно понимать, что цена на акции очень сильно зависит от действий спекулянтов, нежели от реального финансового положения компании на рынке.

Также как вариант, можно инвестировать деньги в группу акций, т.е. так называемые индексы (они показывают экономическую ситуацию в стране), например:

- РТС (50 крупнейших компаний в России),

- S&P500 (500 крупнейших компаний США),

- NASDAQ (100 высокотехнологичных компаний США).

Если вы не хотите лично заниматься инвестированием, то есть вариант доверить деньги профессиональным управляющим. О том, как я инвестировал в управляющих на Альпари я уже упомянул в начале статьи! Подробнее об этом направлении я обязательно расскажу чуть ниже в данной статье!

Вложиться же в акции можно легко через Тинькофф Инвестиции.

ВЫВОД: При грамотном управлении акции способны приносить хорошую доходность, в разы превышающую процентную ставку по банковским вкладам. Но при этом они относятся к более рисковым активам.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| 15-100% годовых (изменение цены акций +дивиденды) | зависит от стратегии | 1-7 лет | от 5-10 тысяч рублей |

| (⭐️⭐️⭐️ — средняя/высокая) | (⭐️⭐️ — средний/высокий) | (⭐️⭐️ — средняя) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) При минимальных/умеренных рисках можно получать относительно высокую доходность. | (+) Высокая ликвидность — в любой момент акции можно быстро продать и получить на руки деньги. Низкий порог входа. | (—) Требуются знания. Неконтролируемый риск и «заигрывание» с рынком может привести к существенным потерям. | (—) В случае наступления кризиса акции могут серьезно и в короткие сроки упасть в цене. |

Вариант №4: ПАММ-счета, ПАММ-портфели, доверительное управление и структурные продукты

То есть в этом случае вы доверяете свои деньги трейдерам — тем кто профессионально занимается торговлей на финансовых рынках.

Все что нужно распределить первоначальную сумму инвестиций на части (желательно не менее чем на 3-5) и инвестировать в различных управляющих.

Например, это позволяет брокер Альпари, о котором я уже упоминал выше. Порог входа здесь всего от 10$.

⭐️ О доходности!

Доход здесь можно получать вполне приемлемые — в месяц 3-20% при умеренном риске! Но даже при консервативной торговле 20-30% годовых — это тоже отлично! При большем риске и вовсе можно получать 200-1000% годовых!

ПАММ-счета и ПАММ-порфели для инвестиций необходимо оценивать исходя из как минимум 3-х параметров:

- возраст счета/портфеля,

- прошлая доходность,

- сумма вложенных средств самим управляющим,

- деньги вложенные другими инвесторами.

Вот например один из самых популярных ПАММ-счетов на Альпари, который принес уже инвесторам более 1 млн. долларов :

ПАММ-счет «Moriarti», его доходность за 5 лет составила 135464% (кликните для увеличения)

💡 В данный ПАММ-счет (трейдера) вложено свыше 2,1 млн. долларов , его доходность за 5 лет составила свыше 135 тыс. процентов.

Однако нужно учитывать, что несмотря на то, что в прошлом счета/портфели показывали хорошую доходность, в будущем всегда есть вероятность, что они окажутся убыточными.

Поэтому повторюсь, не вкладывайте все деньги только в одного трейдера! Как минимум распределяйте основную сумму инвестиций на 2-3 разных направления, чтобы минимизировать риски (а также распределяйте среди управляющих, которые торгуют прибыльно долгое время). Если же счета сравнительно новые (менее 6-12 месяцев), то и вовсе разделяйте начальные инвестиции среди 5-10 трейдеров.

Постоянно мониторьте ситуацию и избавляетесь от счетов/портфелей, которые на протяжении длительного периода приносят убытки. В этом весь секрет инвестиций!

Подробнее о том, что такое Памм-счета и как они работают можете просмотреть бесплатный обучающий вебинар от профессионалов своего дела:

Перейти же на сайт Альпари и ознакомиться с Памм-счетами можно по данной ссылке.

С более крупным начальным капиталом можно работать с крупными биржевыми брокерами (к примеру Финам и БКС), которые также предоставляют различные стратегии доверительного управления.

✅Например, на Финам в доверительное управление можно дать от 300 тыс. рублей . На их сайте представлены десятки разноплановых стратегий: консервативных , умеренных и агрессивных .

Конечно же, и брокеры, и управляющие также не могут 100% гарантировать, что вы получите доход.

Тут же хочу рассказать вам пару слов о так называемых «структурных продуктах», потому как они также напрямую связаны с доверительным управлением. Доход тут, как правило, не такой как могут дать Памм-счета, но тем не менее структурные продукты могут принести существенно больше, чем банковские проценты и облигации.

Они предназначены также для новичков, которые хотят приумножить свои деньги. Структурные продукты могут приносить доходность до 100-200% годовых при минимальных рисках (риск жестко ограничен, есть защита капитала — обычно вы рискуете лишь 10% своих вложений).

Суть структурных продуктов в том, что вы также инвестируете деньги в фондовые рынки (точнее в конкретные акции, фьючерсы…), которые как ожидают специалисты будут расти или падать в будущем.

Инвестировать в такие продукты, как правило, возможно от 50 000 рублей (у некоторых брокеров минимальный порог выше) и на срок от 3-х месяцев .

Приведу пример доверительного управление от компании БКС — лидера по торговым оборотам на Московской бирже с максимальной надежностью ААА.

✅БКС предлагает инвестиции в акции Газпрома с гаранированнной доходностью 10% годовых (даже если цена на них упадет) и 100% защитой капитала. В случае же, если цена на акции вырастит, то и вовсе можно получить 14% годовых .

Таким образом есть лишь 2 варианта: вы получите либо 10%, либо 14%. Считай, что рисков нет, кроме собственно банкротства компании. Но это крайне маловероятно, чтобы компания №1 на всем брокерском рынке в России обанкротилась, это подобно тому, что Сбербанк объявит о банкротстве. Потому в этом плане риски практически отсутствуют.

Инвестиции рассчитаны на срок 3 месяца , что тоже вполне удобно. В итоге данный вариант отличная альтернатива депозиту, ставки по которым сейчас существенно ниже. Минус лишь в том, что минимальная сумма вложений составляет 300 тыс. рублей.

Есть, конечно, и другие предложения у БКС и у других компаний, но данное по-моему мнению одно из самых актуальных на данный момент. Тем более оно подойдёт консервативным инвесторам, которые не хотят рисковать и при этом хотят получить хорошую доходность.

ВЫВОД: Доверительное управление сочетает в себе удобство, умеренные риски и среднюю/высокую доходность. Особенно подходит новичкам.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 15% до 200% годовых и выше | зависит от типа стратегии: консервативная, умеренная, агрессивная | 1-8 лет | от 500 рублей |

| (⭐️⭐️⭐️ — высокая/средняя) | (⭐️⭐️ — средний/высокий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Распределив средства по наиболее эффективным управляющим/стратегиям, можно получать хорошую среднюю доходность. Подходит новичкам. | (+) Минимальная сумма для инвестиций (особенно в ПАММ счета) достаточно низкая. Не нужно самому заниматься трейдингом. | (—) Относительно высокие риски по сравнению с облигациями и банковскими депозитами. | (—) Трудно прогнозировать доходность, так как могут быть убыточные периоды. Периодически нужно мониторить управляющих. |

Вариант №5: Облигации

ОПИСАНИЕ: Как вы думаете, куда вкладывают деньги крупные банки? Главным образом в облигации! Да они дают небольшой доход, но зато с высокой гарантией и надежностью. Особенно если брать государственные облигации.

На ряду с банковским депозитами, облигации считаются одним из простых инструментов для инвестирования. Но в отличие от банковских вкладов, ставка по облигациям существенно выше.

Для тех, кто не знает, облигация если по-простому то, это долговая расписка. Только в качестве заемщиков могут выступать как крупные компании, так и государства.

☝️ Кстати, Сбербанк, Тинькофф и другие банки продают национальные государственные облигации. Если вкладывать деньги на 3 года, то можно в среднем получить по ним доходность в 8,5% годовых .

Согласен, не очень много, но ставка уж точно получше, чем по большинству доступных на данный момент банковских вкладов. Тем более в дальнейшем ставки по вкладам могут снизиться.

Можно рассмотреть также облигации крупных надежных компаний — по ним ставки будут выше! Например по облигациям Сбербанка средняя доходность составляет примерно 9,2%-12,2% годовых (зависит от срока).

При этом можно вкладывать и крупные средства в облигации, так как защищенность средств здесь будет повыше, чем например в банковских вкладах, где страхуется только 1,4 млн. рублей.

Также отмечу, что есть и облигации, доходность по которым может составлять десятки и сотни процентов. Но такие облигации имеют низкий кредитный рейтинг (за это их называют «мусорными облигациями»). Хотя они способны приносить достаточно высокий доход, они являются очень рискованным видом вложений.

Облигации также, как и акции можно покупать через индивидуальный инвестиционный счет (ИИС) без необходимости уплаты налога на прибыль (в случае если приобретаете их на срок более 3-х лет).

ВЫВОД: Облигации подходят для тех, кто стремиться получать среднюю доходность с относительно высокой гарантией.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 7% до 15% годовых (по рискованным от 30% до 100% и выше) | зависит от облигаций (по государственным — очень низкий) | 7-12 лет | от 10 тысяч рублей |

| (⭐️⭐️ — средняя/низкая) | (⭐️ — низкий) | (⭐️⭐️ — средняя/низкая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Оптимальная доходность в сочетании с низкими рисками. В любой момент можно продать облигации, не потеряв доход. | (+) Низкий порог входа и доступность. | (—) Относительно не высокая доходность по сравнению с акциями и некоторыми другими активами. | (—) Есть риск банкротства эмитента (особенно касается облигаций с низким рейтингом). Чем ниже кредитный рейтинг, тем меньше доверия к нему. |

Вариант №6: Форекс

Это можно делать как посредством банков, так и онлайн с помощью специализированных брокеров (где кстати, комиссия раз в 10 меньше).

Пример!

К примеру, вы приобрели 10 000 долларов по курсу 57 руб/доллар — в итоге вы вложили в доллары 570 000 рублей. Через время курс достиг 60 руб за 1 доллар, и вы продали доллары.Как результат, после обмена вы получили 600 000 руб, а доход соответственно составил 30 000 рублей (из них комиссия брокера примерно 600-800 рублей).

На Форекс можно торговать как самому, так и дать деньги в управление профессиональным трейдерам (об этом подробно будет расписано в следующем разделе статьи).

При самостоятельном трейдинге валютой очень важно иметь опыт торговли и з нание валютного рынка . Лезь на валютный рынок просто так, в надежде легкой наживы не стоит (а я когда именно так и делал🙂), так как это обычно приводит к серьезным убыткам.

Важно отметить, что при личной торговле нужно следовать проверенной торговой стратегии, в ином случае торговля скорее всего превратиться в казино и приведет к заранее известному печальному результату.

Но другой стороны, если соблюдать риск (мани-менеджмент), управлять эмоциями и торговать исключительно по стратегии, то реально можно на Форекс неплохо зарабатывать. Но этому нужно обучаться!

Хоть и начинать на Форекс можно с минимальных сумм — от 1$, все же нужны более-менее серьезные вложения (желательно от 100 тыс. рублей ), так как даже если у вас получится увеличить за месяц начальный депозит на 10% (что очень хорошо), то прибыль будет не такая уж и большая.

Кого заинтересовал данный метод заработка на валютном рынке, может почитать подробную статью по теме: как заработать деньги на валютном рынке Форекс.

Как по мне, так одна из наиболее эффективных стратегий торговли на дневных барах — это Price Action. В интернете о ней написано множество статей — кому интересно почитайте!

Среди надежных брокеров можете выбрать например, Альпари или РобоФорекс.

ВЫВОД: Рынок Форекс более непредсказуем, чем рынок акций, а значит и более рискован. Тем не менее при умелом инвестировании можно получать высокий доход. Для тех, кто не готов серьезно обучаться, этот вариант не подходит — лучше рассмотреть ПАММ-инвестирование. Об этом речь пойдет ниже!👇

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 15% до 100% годовых и выше | зависит от стратегии (изначально имеет высокий риск) | 1-7 лет | от 100 рублей |

| (⭐️⭐️⭐️ — высокая/средняя) | (⭐️⭐️⭐️ — высокий/средний) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — очень низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) При наличии эффективной стратегии можно получать высокую доходность. | (+) Низкий порог входа и доступность. | (—) Высокие риски, особенно для новичков. Можно в короткие сроки потерять существенные деньги, если не управлять риском. 99% новичков теряю свои деньги. | (—) Требуются обучение: специальные знания и опыт, а также умение управлять эмоциями. Нет гарантии, что в том или ином периоде получите прибыль. |

Вариант №7: Свой/партнерский бизнес

ОПИСАНИЕ: А это, по-моему мнению, один из самых прибыльных способов инвестирования, который может принести вам не одну сотню или даже тысячу процентов дохода!

Конечно, в большинстве случаев бизнес требует личного присутствия. Но с другой стороны, бизнес можно автоматизировать процесс или просто вложить деньги в чей-либо бизнес на этапе развития.

Еще как вариант можно купить готовый бизнес или открыть бизнес по франшизе (в этом случае риски будут гораздо ниже).

При этом даже если вы располагаете небольшим начальным капиталом, то все равно можно открыть свое дело. Многие люди открывали прибыльный бизнес практически без вложений или с минимальными вложениями, поэтому деньги здесь не самое важное, главное — желание и стремление!😀

Я и сам с полного нуля начинал несколько раз успешный бизнес! Кстати, если обратится к статистике, то среди миллионеров около 70-80% — это предприниматели, которые начинали бизнес с нуля!

✅Обратите внимание:

Можно превратить свое хобби в бизнес и никогда в жизни больше не работать, а заниматься любимым делом! Пожалуй, это самый предпочтительный вариант!Как говорил Конфуций:

«Выбери себе работу по душе, и тебе не придется работать ни одного дня в своей жизни!«

А о том, как найти любимую работу/дело жизни — читайте в этой статье.

Если у вас еще нет стабильного источника дохода, то в первую очередь задумайтесь о создании бизнеса, пусть поначалу даже небольшого. Главное в этом деле — не бояться сделать первый шаг !

Подумайте, возможно вы всегда хотели открыть свою автомастерскую, парикмахерскую, магазин спортивных товаров или магазин товаров ручной работы?

Вот еще несколько полезных советов:

- Начинайте с малого (и с минимальных вложений) и постепенно развиваете свой бизнес. На начальном этапе развития бизнеса не вкладывайте сразу большие деньги.

- Выбирайте ниши с минимальной конкуренцией — в них легче начать.

- Если у вас небольшой начальный капитал, то возможно стоит попробовать бизнес в сфере услуг.

Приведу вам также несколько вариантов из моего опыта, как можно с минимальными вложениями начать бизнес, думаю вам будет интересно!👇

Примеры!

Несложно начать свой бизнес и в интернете. Например, можно оказывать услуги или продавать товары через площадки объявлений (самая популярная — Авито). Я как раз с этого и начинал! 🙂Кстати, сейчас очень популярны товары из Китая, где наценка может достигать до 500-3000%. В том числе такие товары успешно продаются и через интернет (одностраничники).

Еще одно направление, где не требуются большие вложения и не так сложно стартовать — это оптовый бизнес через интернет.

При том как в случае оптовых так и розничных продажах, товары не обязательно иметь в наличии — можно работать по схеме дропшиппинга. Главное находить клиентов (бесплатно это можно делать на досках объявлений).

Если коротко, то суть дропшиппинга в том, что вы работаете с поставщиком, который напрямую отправляет товар клиенту. Он реализует свой товар и с этого имеет доход, а вы получаете свою наценку с продажи.

Подробнее о том, как организовать бизнес по дропшиппингу с минимальными вложениями — читайте в отдельной статье!

ВЫВОД: Бизнес способен приносить очень высокую доходность при минимальных вложениях. К тому же, бизнес можно превратить в любимое дело, которым интересно и хочется заниматься!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 30% до 1000% годовых и выше | На начальном этапе высокий риск | от нескольких месяцев до 1-5 лет | от 10 000 рублей (можно даже начинать с нуля ) |

| (⭐️⭐️⭐️ — высокая/средняя) | (⭐️⭐️ — средний/высокий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — низкие/средние) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Одна из самых высоких доходностей среди всех инструментов инвестирования. | (+) Для бизнеса легче найти партнеров и/или соинвесторов. Можно начинать без больших вложений, главное в бизнесе — идея! | (—) Высокие первоначальные риски. 7-8 из 10 начинающих бизнесов закрываются в течение 2-3 лет. Низкая ликвидность — сложно быстро продать бизнес. | (—) Нужно разбираться бизнесе и понимать как он работает, даже если вы вкладываете деньги в «чужой» бизнес. Постоянно нужно обучаться. |

Вариант №8: Паевые инвестиционные фонды

ОПИСАНИЕ: ПИФы можно также отнести к доверительному управлению, о котором мы уже немного говорили.

ПИФы профессионально занимаются инвестиционной деятельностью, вкладывая и управляя деньгами своих вкладчиков (вкладывают в определенные акции, облигации…).

Вкладчиком может стать абсолютно любой человек, для этого нужно приобрести пай (долю) в паевом инвестиционном фонде. В зависимости от того, успешно ли ПИФ управляет инвестициями, пайщики получают прибыль или убыток.

Следует отметить, что деятельность ПИФов регулируется на государственном уровне и как правило, в высокорискованные активы им запрещено инвестировать. Поэтому они считаются более защищенными в отличии о тех же брокеров.

ПИФы обычно дают невысокий доход (обычно от 15 до 30% в год), при небольшом риске. Вот пример доходности некоторых ПИФов за 11 месяцев:

Доходность ПИФов за 11 месяцев

Однако ПИФы не дают гарантированную прибыль в отличие от облигаций и вкладов — также нередко бывают убыточные периоды.

Но в целом если брать период 3-5 лет, то многие ПИФы показываю положительную динамику и приносят прибыль (при условии отсутствия кризиса). Поэтому есть смысл инвестировать в ПИФы на срок от 1 года.

Минимальная сумма инвестиций — от 1 000 рублей. Купить паи можно онлайн, в том числе и через те или иные банки, например Сбербанк.

Если данный тип инвестирования подходит для вас, то имеет смысл выбрать не один ПИФ, а несколько, чтобы распределить возможные риски.

И возьмите за правило, прежде чем инвестировать куда-либо, в том числе в какие-либо конкретные ПИфы, ознакомьтесь с отзывами реальных людей в интернете, а также почитайте, что о них пишут на форумах. Таким простым действием вы обезопасите себя от не надежных и мошеннических организаций.

ВЫВОД: ПИФы можно рассмотреть в качестве альтернативы брокерам, которые также вкладывают деньги в основном в фондовый рынок. При условии отсутствия кризиса они обычно тоже приносят неплохую доходность.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 12% до 30% годовых | умеренный | 3-10 лет | от 1 000 рублей |

| (⭐️⭐️ — средняя) | (⭐️⭐️ — средний) | (⭐️⭐️ — средняя) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Средняя доходность превышает процентные ставки по облигациям и вкладам. | (+) Низкий порог входа, а также контроль деятельности ПИФов государством. | (—) Нет гарантии, что вы получите доход. Присутствует дополнительная «комиссия» (надбавка) за покупку/продажу паев. | (—) Придется уплачивать 13% налог с прибыли — у многих других вложений есть льготные условия налогообложения. |

Вариант №9: Микрофинансовые организации (МФО) и Краудлендинг

ОПИСАНИЕ: Еще один вид вложений — это инвестирование в МФО. Отдача от таких инвестиций в среднем составляет от 12% до 30% годовых. Сюда же можно и отнести краудлендинг, что это такое опишу чуть ниже! 👇

Минимальная сумма, необходимая для для вложения в МФО должна быть не меньше 1,5 млн. рублей (по закону).

Чем дольше срок вложений, тем выше процентная ставка. Минимальный срок во МФО, как правило, составляет 3 месяца.

Следует отметить, что в этом случае отсутствует страхование вкладов, да и целом риски гораздо больше, чем если вкладывать деньги в облигации или в банк под проценты.

Если вы все же решите вкладываться в МФО, то обязательно выбирайте проверенную компанию, которая на рынке работает не один год.

⭐️ Добрый совет!

Смотрите в первую очередь на «возраст» МФО, а не на процентную ставку, которую вам обещают.Ведь лучше вложить деньги в надежную организацию под чуть меньший процент, чем в только что появившуюся МФО с высоким процентом.

Дополнительно не лишним будет посмотреть отзывы и почитать статьи на известных информационных порталах (например, РБК) об той или иной МФО.

Если же хотите знать мое мнение, то по-моему, если у вас есть инвестиции от 1,5 млн. рублей, то уж выгодней и надежней вкладывать деньги в недвижимость, чем в МФО! 😀

Да и к тому же я и сам не беру кредиты/займы (тем более потребительские) и другим не советую!😉

Теперь, что касается краудлендинга (по сути принцип схож с МФО). Если простыми словами, то это прямое кредитование физ. и/или юр. лиц через специальные онлайн площадки. Особенно развит данный вид кредитования зарубежом, но и в России в последнее время он приобретает популярность.

Обычно на таком инвестировании можно заработать до 18-22% годовых, даже с учетом рисков получается гораздо выгоднее обычных вкладов и облигаций!

Среди площадок к примеру можно отметить следующие:

- invest.ozon.ru/investor

- penenza.ru

- jetlend.ru

- starttrack.ru

ВЫВОД: МФО в целом в 1,5-2 раза дают больше доходности, чем банковские вклады. Но при этом есть и риски соответствующие. Да и порог входа мягко говоря немаленький. Краудлендинговые платформы же позволяют совершать инвестиции при небольшом начальном капитале и получать неплохой доход.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 10% до 30% годовых | умеренный | 3-9 лет | от 1 млн. рублей |

| (⭐️⭐️ — средняя) | (⭐️⭐️ — средний) | (⭐️⭐️ — средняя/низкая) | (⭐️ — высокие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Высокая ставка относительно банковским вкладам. | (+) Пассивность дохода. Минимальное участие с вашей стороны. | (—) Очень высокий порог входа. По закону МФО разрешается привлекать у физлиц от 1,5 млн. руб. | (—) Повышенная риск, так как страхование вкладов отсутствует — в случае банкротства никто деньги не вернет. Присутствует мошенничество. |

Вариант №10: Драгоценные металлы

ОПИСАНИЕ: Еще один многим известный вид инвестиций — это вложения в драгоценные металлы, в частности в золото. При этом такие инвестиции отличаются высокой надежностью!

Вкладывать деньги в золото и другие драгоценные металлы особенно актуально вкладывать в период кризиса, так как именно туда перекочевывают деньги из фондового рынка.

Золотые монеты/золотые слитки можно приобрести как в практически в любом банке (Сбербанк, Газпромбанк), так и у брокеров (например, Альпари).

Несмотря на высокую надежность, инвестиции в золото больше подходят для сохранения имеющихся денежных средств, чем для их преумножения. Кроме этого такие инвестиции рассчитаны на более долгосрочный срок от 3-х лет и более.

Цены на золото — график

❗️ За последние 5 лет золото в рублях выросло с 1600 рублей за грамм до 2400 руб/грамм.

Итого доходность за пятилетие составила 50% (в среднем золото росло на 10% в год ) и то такая доходность получилась благодаря серьезному обесцениванию рубля .

Однако, если посмотреть на динамику золота по отношению к доллару, то можно увидеть, что золото после 2012 года существенно упало в цене и на данный момент находится в боковом тренде.

ВЫВОД: Драгоценные металлы (золото) все же имеет смысл покупать либо в кризисное время, либо в долгосрочном плане с целью сохранения.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 3% до 15% годовых (в кризис доходность выше) | Минимальный | 7-20 лет | от 1000 рублей |

| (⭐️ — низкая) | (⭐️ — низкий) | (⭐️ — низкая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Высокая надежность вложений. Практически отсутствует риски обесценивания золота. Легко купить/продать в любой момент. | (+) Драгметаллы (особенно золото) — это «тихая гавань». Инвестиции в них подходят для сохранения средств в период кризиса. | (—) Низкая доходность в период роста и развития экономик. Налог на доход 13% при продаже золота, если срок владения менее 3 лет. | (—) Относительно высокие комиссии банков/брокеров при покупке/продаже драгметаллов, в т.ч. золота. |

Вариант №11: Криптовалюты (биткоин)

ОПИСАНИЕ: Биткоин за последние вырос более чем в раз и, по-видимому, не собирает останавливаться. Уже появляются новые миллионеры, которые разбогатели исключительно на вложениях в биткоин.

Конечно, самое лучшее время для инвестиций было несколько лет назад, когда биткоин стоил около 150-200 долларов.

Некоторые специалисты заявляют, что в будущем биткоин может стоит сотни тысяч долларов и даже возможно дойдет до $ 1 млн.

Другие же утверждают, что биткоин ждет крах. Но несмотря на это некоторые государства (в том числе Россия) задумываются о создании своей национальной криптовалюты, что говорит о том что тема криптовалют в будущем будет очень популярна, а значит вероятно биткоин и прочие криптовалюты будут расти в цене.

Тем более пока криптовалюты показывают устойчивый растущий тренд.

Но нужно понимать, что любая криптовалюта — это очередной пузырь, так как за ним ничего реального не стоит и все же это довольно рисковый инструмент для инвестиций.

Например биткоин всего за день может вырасти или упасть на 10-25% — здесь это вполне обычное явление. А за год вы можете как в 3-10 раз увеличить свои вложения, так и потерять практически все!

ВЫВОД: С одной стороны криптовалюты, слишком рискованный инструмент, а с другой стороны, в случае роста могут принести огромную доходность. Стоит ли в нее или не стоит инвестировать каждый решает сам, одно лишь ясно — однозначно не стоит вкладывать в них все свои деньги!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 20% до 1 000% годовых | повышенный | от 3 месяцев до 1-5 лет | от 100 рублей |

| (⭐️⭐️⭐️ — очень высокая) | (⭐️⭐️⭐️ — очень высокий) | (⭐️⭐️⭐️ — очень высокая) | (⭐️⭐️⭐️ — очень низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) В случае роста криптовалют можно за короткий срок в разы преумножить вложенные средства. | (+) Как правило, отсутствует инфляция в следствии ограниченного количества выпушенной криптовалюты. | (—) Очень высокая волатильность криптовалют, за считанные дни они могут как вырости в цене, так и серьезно рухнуть. Низкая предсказуемость. | (—) Криптовалюты ничем не обеспечены, так как это очередной пузырь. Полное отсутствие гарантий — в случае потери денег никто их не вернет. |

Вариант №12: Интернет проекты (онлайн бизнес)

ОПИСАНИЕ: Интернет развивается огромными темпами, вместе с этим предоставляя возможность каждому из нас зарабатывать в этой глобальной сети.

Важно отметить, что не всегда требуются большие вложения, чтобы раскрутить тот или иной проект в интернете. Некоторые из проектов можно начинать с минимальных инвестиций или вовсе с нуля.

На данный момент популярны следующие направления:

1. Сайты. Создаются информационные сайты и наполняются уникальным контентом.

При минимальных вложениях возможно получать высокую доходность за счет размещения рекламы. Обычно сайт начинает приносить первый доход через 4-6 месяцев.

С 1000 посетителей в сутки в зависимости от тематики можно зарабатывать примерно 200-3000 рублей в день. Разброс очень большой, так как именно от тематики сайта зависит какой доход вы получите.

Заработок на сайтах подойдет даже новичкам, так как можно самому писать статьи, а не заказывать их на биржах копирайтинга.

Но все же в начале нужно будет вникнуть в суть и разобраться в ключевых деталях такого бизнеса.

2. Социальные паблики. Наверняка практически каждый из нас подписан на какое-либо сообщество в социальных сетях (вконтакте, фейсбуке, одноклассниках…).

Тем временем владельцы таких пабликов также зарабатывают главным образом на публикации рекламных постов. В пабликах с миллионами подписчиков стоимость одного рекламного поста может стоит 2-7 тыс. рублей .

Паблики при сравнительно малых вложениях очень быстро окупаются. Хотя сейчас конкуренция в пабликах высокая, но если правильно выбрать тематику паблика, постить качественный и интересный контент и заниматься развитием паблика, то успеха ждать долго не придется!

3. CPA партнерки/арбираж трафика. Суть их в том, что некоторые владельцы бизнеса готовы платить определенный процент с продажи их товаров/услуг.

Например, если человек перешедший по вашей партнерской ссылке откроет расчетный счет в конкретном банке, то можно заработать 2-3 тыс. руб.

Если уметь эффективно привлекать трафик с помощью рекламы, то вполне возможно получать высокую отдачу от вложенных средств. Впрочем, как вы наверняка уже поняли, здесь основные вложения идут именно на рекламу.

Но в этом случае главную роль играет опыт, без него никуда!

4. Онлайн-сервисы. Также можно вложить деньги в создание онлайн-сервиса. К ним можно отнести различные биржи фриланса, доски объявлений, обменники…

Например, очень популярны проекты, которые занимаются обменом электронных денег (по сути их называют обменниками).

К примеру, если вам нужно перевести деньги с Яндекс кошелька на Киви кошелек, то наиболее просто это сделать с помощью обменников. Кстати с помощью обменников можно также приобретать и биткоины.

Обменники в свою очередь берут небольшую комиссию за обмен (обычно 1-5% ). За счет оборотов получается довольно приличный доход.

5. Приложения для iOS/Android. С относительно недавнего времени приложения для Андройд и iOS стали пользоваться очень большой популярностью — это крупный сегмент рынка, где крутятся большие деньги.

Поэтому если у вас есть интересная идея, которая будет пользоваться широким спросом, то возможно стоит попробовать создать свое приложение.

❗️ Например, достаточно популярны приложения по продаже авиабилетов, здесь можно получать вполне приличные партнерские комиссионные от авиакомпаний.

Даже если вы ничего не смыслите в том, как создавать приложения, их можно за вполне небольшие деньги ( 20-30 тыс. рублей ) заказать на биржах фриланса.

Здесь как впрочем и везде, ключевую роль играет именно идея — именно от нее зависит успех или провал приложения.

6. Хайпы. Хайпы — в реальности представляют собой финансовую пирамиду, которая живет за счет средств вложенных в нее.

Такие хайпы предлагают очень высокие проценты ( 1-5% в день ) на вложенные средства, но разумеется они могут функционировать всего несколько дней или недель после чего бесследно исчезают.

Бывают хайпы, которые «живут» несколько месяцев или даже несколько лет, но доходность по ним соответственно в разы/десятки раз ниже.

В любом случае вкладывать в такие хайпы очень рискованно , потому как главным образом зарабатывают создатели этих хайпов и небольшая группа вкладчиков — кто успел вывести деньги с прибылью до момента когда хайп превратился в «скам» (перестал выплачивать деньги).

И все же заниматься инвестированием в хайпы я вам крайне не советую, особенно, если вы в этом особо не разбираетесь.

ВЫВОД: Онлайн проекты — это отличный вариант для тех, кто хочет зарабатывать в интернете. При правильном подходе интернет проекты могут давать высокую доходность при минимуме вложений.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 30% до 500% годовых | умеренный | от 3 месяцев до 2-4 лет | от 500 рублей |

| (⭐️⭐️⭐️ — высокая) | (⭐️⭐️ — средний/высокий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — очень низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Высокая доходность. Вложенные средства могут очень быстро окупиться. | (+) Некоторые проекты можно начинать при минимальных вложениях или вовсе с нуля, вкладывая лишь свое время и усилия. | (—) Есть риск, что проект не выстрелит и не окупит себя. | (—) Потребуется знания. Необходимо самому хорошо разбираться в ключевых нюансах интернет-бизнеса. |

Вариант №13: Венчурные фонды/инвестиции

ОПИСАНИЕ: Венчурные фонды особенно широко развиты за рубежом, в нашей же стране они еще не так популярны, но тем не менее они являются достаточно доходным инструментом инвестирования.

Суть венчурных фондов заключается в том, что они вкладывают деньги исключительно в проекты, которые находятся на стадии развития (стартапа) или даже на стадии идеи.

Отличительная особенность венчурных инвестиций — это очень и очень высокая доходность, они способны приносить тысячи процентов!

Но с другой стороны, лишь 1-2 из 10 проектов выстреливают и приносят огромную прибыль. Но несмотря на это, они обычно с лихвой окупают все вложения в «неудачные» проекты.

☝️ Реальный пример!

Крупнейшие на сегодня компании Apple, Google, Intel… и даже всем известный китайский интернет-магазин Алиэкспресс (Алибаба) начинали с венчурных инвестиций.За 2 года акции компании Apple выросли примерно в 5000 раз ! Так если бы вы инвестировали на стадии становления бизнеса всего 100 000 рублей, через 2 года ваше состояние бы составляло уже 500 млн. рублей .

Вкладывать деньги в проекты в стартапы можно в основном несколькими способами:

- краудинвестинговые и краудлендинговые площадки (подходит новичкам);

- венчурные фонды;

- клубы инвесторов.

ВЫВОД: И все же венчурные инвестиции слабо развиты в России. Да и часто требуются большой стартовый капитал, а среди краудинвестинговых площадок (где порог входа не высокий) часто встречаются мошенники. Между тем венчурные инвестиции способны приносить очень высокую доходность!

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 40% до 3000% годовых | повышенный | от нескольких месяцев до 1-3 года | от 10 000 — 100 000 рублей (в венчурные фонды — от 500 000 долл.) |

| (⭐️⭐️⭐️ — очень высокая) | (⭐️⭐️⭐️ — очень высокий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️ — высокие/средние) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) В случае успеха, можно получить максимально высокую доходность. | (+) Не всегда требуются большие средства, чтобы инвестировать на старте проекта. | (—) Очень высокие риски, большинство начинающих проектов оказываются убыточными. | (—) Широко развито мошенничество — площадки для инвестирования могут оказаться финансовыми пирамидами. |

Вариант №14: Предметы искусства

ОПИСАНИЕ: Еще один необычный способ инвестировать свои деньги — это вложить их в предметы искусства. Это достаточно узкий и специализированный рынок, тем не менее он может приносить хорошую доходность.

Ни для кого не секрет, что те или иные произведения искусства могут стоить сотни и даже миллионы долларов. И если действительно разбираться в искусстве, то на вложениях можно зарабатывать сотни процентов прибыли.

❗️ Единственно важная особенность при этом — такие инвестиции часто требуют больших вложений . Да и к тому же, чтобы получить хорошую доходность необходимо инвестировать на длительный период ( десятилетия ).

Как и вложения в драгоценные металлы, инвестиции в предметы искусства не подвержены инфляции и со временем только будут стоить еще дороже

Да и кризис практически никак не отражается на стоимости предметов искусства.

ВЫВОД: Данный тип инвестиций подходит для тех, кто хоть что-то понимает в искусстве и готов инвестировать деньги в долгосрочном плане.

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| от 20% до 100% годовых и выше | минимальный | обычно от 1 до 3-5 лет | от 100 000 рублей и выше |

| (⭐️⭐️ — средняя/высокая) | (⭐️ — низкий) | (⭐️⭐️ — средняя) | (⭐️⭐️ — высокие/средние) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Можно получить относительно высокую доходность при минимальных рисках. | (+) Высокая надежность. Со временем предметы искусства только растут в цене. | (—) Часто инвестиции в искусство требуют большой начальный капитал и предполагают долгосрочное инвестирование. | (—) Нужно быть специалистом, обладать специфичными знаниями и опытом. |

Вариант №15: Знания и собственное развитие

ОПИСАНИЕ: Как бы это не казалось невероятным, но всегда самое выгодное вложение — это всегда вложение в себя (в развитие конкретных навыков, умений, получение знаний, опыта…).

Нужно понимать, что в первую очередь именно знания/опыт , а не деньги позволяют зарабатывать и преумножать свои.

Думаю не раз вы слышали истории о том, что большинство людей, которые выигрывали миллионы в лотереи, спустя нескольких месяцев или лет снова возвращались к той жизни, которой жили раньше (или даже падали еще ниже).

К тому же часто для того, чтобы чему то научится не требуются и вовсе никакие вложения — главное, чтобы было желание, а все остальное приложится!🙂

⭐️ Личный пример!

Я например, так сам (по видео, статьям…) с нуля научился создавать сайты, раскручивать их в поисковых сетях, эффективно настраивать рекламные кампании в интернете, работать с Фотошопом, начал кое-что понимать в дизайне, научился интернет-маркетингу… все даже не перечесть.В век интернета можно получать необходимые знания абсолютно бесплатно через интернет !

Если же у вас есть свободные денежные средства, то тем более имеет смысл часть из них вкладывать в свое развитие: посещать тренинги, вебинары и семинары.

Одно из самых важных отличий вложения в знания — это то, что никто и никогда не сумеет у вас их отнять. Вы можете потерять все, но только не наработанные навыки и опыт.

Так например, в США проводили эксперимент: профессионального агента по недвижимости полностью без денег несколько раз оставляли в разных городах. И итог всегда был один и тот же — уже через пару месяцев ему удавалось с нуля заработать десятки тысяч долларов.

ВЫВОД: Поэтому если вы еще не знаете куда инвестировать свои деньги, то самый беспроигрышный вариант — это вложить их в себя (хотя бы часть из них). Да и не забываете, что даже неудачный опыт — это тоже крайне ценный опыт! 👍

| Доходность: | Риск: | Окупаемость: | Минимальные вложения: |

|---|---|---|---|

| бесконечная | минимальный | от нескольких недель/месяцев | от 0 рублей |

| (⭐️⭐️⭐️ — очень высокая) | (⭐️ — очень низкий) | (⭐️⭐️⭐️ — высокая) | (⭐️⭐️⭐️ — низкие) |

| ➕ Плюсы и ➖ Минусы: | |||

| (+) Самый важный и самый доходный актив в мире — это знания, навыки и опыт. | (+) Никто не сможет отнять у вас знания и опыт, а вы всегда сумеете превратить их в деньги. | (—) Для многих сложно на первых этап мотивировать себя на обучение. | (—) Не всегда удается сразу превратить свои знания в деньги — для этого необходимо время и опыт. |

3. Золотые правила правильного инвестирования — ТОП-5 советов

А теперь я хочу вас познакомить еще с несколькими очень важными правилами инвестирования, которые помогут вам правильно распоряжаться своими деньгами!

Первое , о чем я уже говорил в начале статьи — так это не хранить все яйца в одной корзине. Особенно данное правило касается вас, если у вас есть большие деньги для инвестиций.

Вместо того, чтобы вкладывать все в один инструмент, распределите сумму поровну на несколько частей. Например, на 3 части и вложите их в недвижимость, акции, в новый бизнес.

Если у вас очень мало денег, то задумайтесь о том, чтобы открыть свое дело.

Второе — большую часть средств (40-60%) старайтесь вкладывать в активы с наименьшим риском, оптимальным выбором между доходностью и риском, как по мне, является недвижимость.

И помните, что риск — это то, о чем нужно думать в первую очередь! Тем более если у вас нет опыта и знаний, то соваться самому и вкладывать все деньги в высокорискованные инструменты: Форекс, акции, биткоины… надеясь, что вы быстро их приумножите — ни в коем случае не стоит.

Поверьте это уже испробованный путь, на котором огромное количество людей потеряли целые состояния!

Третье , я рекомендовал бы всегда иметь « денежную подушку » (заначку), которую вам хватит на 3-6 месяцев в случае потери основного источника доходов.

Она позволит вам пережить неблагоприятное время и найти другие источники дохода.

Четвертое — создайте пассивный доход, чтобы вы могли получать деньги даже тогда, когда не работаете.

Пятое — перед тем, как инвестировать свои заработанные деньги в какую-либо конкретную организацию, почитайте о ней отзывы и комментарии на форумах. Убедитесь, что это реальная компания, а не мошенники.

Также будет отлично, если вы научитесь отдавать 10% от своей прибыли на благотворительность.

✔️Как сказал Сократ:

Есть только одно благо — знание и только одно зло — невежество.

4. Куда вложить деньги, чтобы зарабатывать — конкретные примеры

В данном разделе статьи, я расскажу вам куда бы я по своему опыту вложил деньги, имея в наличии ту или иную сумму инвестиций!

Очень рисковые варианты инвестиции я данных примерах рассматривать не буду. Рассмотрим лишь консервативные и инвестиции с умеренным риском.

— Куда вложить 100 000 — 200 000 рублей?

100 — 200 тыс. рублей — это не такая большая сумма, поэтому я бы скорее всего вложил именно в открытие своего дела или в бизнес своих знакомых. А 10-20 тыс. выделил бы на посещение тренингов и семинаров.

Как вариант, если не хотите инвестировать в бизнес можно рассмотреть облигации. В крайнем случае можно открыть банковский вклад, но от него будет очень мало толку, так как процент только покроет инфляцию.

Если риск позволяет, можно попробовать вложится в структурные продукты брокеров (доверительное управление). Риск у них, как правило, ограничен 10-15% от суммы инвестиций, а заработать можно поболее, чем с облигаций.

— Куда вложить 300 000 — 500 000 рублей?

Тоже относительно не большая сумма по меркам инвестиций. Эту сумму уже можно разделить на 2-3 части и вложить например в бизнес , облигации , золото или доверительное управлени е.

Если есть вариант в рамках данной суммы приобрести недвижимость на этапе строительства, то можно вложиться в нее.

— Куда вложить миллион рублей?

Имея 1 000 000 рублей на руках уже можно попробовать инвестировать в практически любой из инструментов, описанных в данной статье.

На 1 млн. руб. уже вполне реально приобрести черновую квартиру и квартиру на этапе котлована.

Либо как вариант:

- Можно часть денег (100-250 тыс.р.) вложить в акции перспективных компаний, отдать их в доверительное управление, ПАММ-счета/портфели либо вложить в ПИФы.

- А вот 400 000 — 500 000 рублей можно инвестировать в надежные инструменты: различные облигации (сумму также желательно разделить на 3-5 частей), золото, предметы искусства…

- Небольшую сумму в 30 000 — 50 000 я все же вложил бы в криптовалюту, на случай если она серьезна подорожает в ближайшие пару лет.

- На оставшуюся сумму можно попробовать открыть бизнес (в том числе в интернете).

5. Куда лучше не вкладывать деньги, чтобы не прогореть — важные советы, как избежать мошенничества

Под конец статьи поговорим о не менее важном: как не потерять свои деньги и как не попасть на мошенников.

В мире полно людей, которые изобретают различные схемы для отъема денег посредством мошенничества. Особенно в наше время мошенничество обильно процветает в интернете (да и не только!).

Поэтому прежде, чем вкладывать куда-либо деньги, стоит 10 раз проверить, а не останетесь ли вы в итоге с носом.

Как в интернете, так и в реальной жизни люди часто сталкиваются с «супер выгодными» проектами, которые обещают сделать их миллионерами в самое ближайшее время. Организаторы подобных проектов предлагают огромные процентные ставки, быстрые выплаты, очень выгодные условия и т.д. — все лишь бы люди вложили свои деньги.

💡Возьмите на заметку!

Супер выгодные условия — это самый первый признак, что вас скорее всего хотят обмануть! Мошенники любят наживаться на жадности других людей!Деньги не берутся из ниоткуда, если кто-то получает деньги, то обязательно кто-то с ними расстается!

Самый распространенный вид мошенничества — это финансовые пирамиды (вспомните хотя бы Мавроди и его МММ). Визуально может создаваться какая-либо правдоподобная история, будто проект действительно функционирует (оказывает какие-либо услуги), но на деле организаторы данного проекта лишь зарабатывают на вложениях доверчивых людей.

Порой «история» проекта бывает настолько хорошо создана и проработана, что выявить мошенничество простому человеку очень трудно.

☝️Пример — «Кешбери» и «MMCIS» — учитесь на ошибках других!

Еще один пример крупнейшей финансовой пирамиды со времен МММ — «Кешбери» (обещала выплачивать до 400-600% годовых ), она только по предварительным оценкам собрала с людей более 3 млрд. рублей . Данную мошенническую компанию даже рекламировали такие артисты как Меладзе, Басков, Бузова…Другие популярные певцы и актеры такие как Ярмольник, Булдаков, Барбара Брыльска, Анфиса Чехова, Борис Бурда в свое время рекламировали Форекс брокера «MMCIS», которая в последствии также оказалась финансовой пирамидой, обещавшей доходность с инвестиций более 100% годовых.

Потому будьте крайне внимательны, агрессивная реклама (порой даже через известных личностей) — это первый признак того, что что не так с компанией.

Хайпы (о которых мы говорили ранее) по сути построены также на основе финансовой пирамиды и их тоже можно отнести к мошеннической схеме (хотя на них тоже реально зарабатывать, но требуется опыт). Также сюда можно приплюсовать различные казино и другие способы, где обещают «легкие» деньги.

Очередной неоднозначный инструмент инвестиций — это ставки на спорт. Зарабатывать на них в долгосрочном плане реально, но делают это лишь организаторы ставок и 5-10% участников (те кто в теме), а остальные лишь постоянно проигрывают деньги.

Так же выделю еще один вид распространенного мошенничества в интернет — это продажа различных курсов, программ…, которые по обещаниям могут в считанные часы (дни) принести вам невероятные доходы. Купив их — вы на ветер выбросите свои деньги (проверено на собственной шкуре 😀).

Таким образом, инвестировать надо в то, в чем вы хорошо разбираетесь! В ином случае на вас наживутся те, кто хорошо разбирается в том, в чем вы не разбираетесь! Таков мой печальный опыт. 😞

Если вы еще не особо разбираетесь в том или ином объекте инвестиций, то вкладывайте время и деньги (их даже необязательно) прежде всего в свои знания ! Это будет ваше самое выгодное вложение!

6. Заключение

Ну вот вы и узнали о всех наиболее популярных и выгодных направлениях инвестирования денег.

Конечно, вместить в одну статью все варианты и все нюансы инвестиций невозможно, но я постарался сделать статью максимально полезной и интересной для вас!

Надеюсь мой опыт для кого-нибудь из вас оказался хоть немного ценным и вы уже определились с тем, куда вложить деньги! 😀

Еще раз подчеркну, что по-моему опыту, самые выгодные инвестиции — это вложения свое дело/бизнес и знания !

В заключение хочу порекомендовать вам посмотреть очень познавательно видео, в котором Роберт Кийосаки говорит о важности инвестиций (когда-то его книги полностью перевернули мою жизнь?) :

❓❓❓

А как считаете вы, куда лучше вкладывать свои деньги? Не стесняйтесь делиться своим мнением в комментариях!

Благодарю, что дочитали статью до конца! Желаю вам успешных и выгодных инвестиций! 👍💵👍

Как вложить деньги в акции и заработать, что покупать: Газпром, Тесла, Apple и 77 других вариантов

Все слышали о том, что можно вложить деньги в акции и заработать на этом.

Несмотря на широкую известность, очень немногие знают о том, как действительно работают акции, что они могут дать, и как происходит процесс покупки и продажи.

Что касается заработка, то тут всё просто, есть три варианта:

- Заработок на повышении курса (купить подешевле, продать подороже) — long,

- Заработок на понижении курса (берём акции в долг у брокера и продаём по высокой цене, когда курс упадёт выкупаем акции по низкой цене и отдаём брокеру, прибыль наша) — short, .

Почему стоит выбрать инвестиции в акции, и что стоит знать новичку

Главная причина инвестиций в акции – это возможности высокой прибыли. Если вас пугают сопутствующие риски (а они есть при любых видах инвестиций, даже при вкладах в банк), то можно вас и обрадовать и огорчить одновременно.

Полностью разориться на акциях практически невозможно. Конечно, есть вероятность потерять часть средств, но если вы грамотно будете распоряжаться своими знаниями относительно покупки и продажи акций, то вы будете получать в абсолютном большинстве случаев только прибыль.

Что такое акции, обыкновенные и привилегированные акции: разница?

Купленные вами акции − это ваша часть той или иной компании. Акции бывают двух основных типов: обыкновенные и привилегированные.

- Обыкновенные акции дают вам право участвовать в общем собрании акционеров и получать дивиденды. Стоит отметить, что в отношении дивидендов, владельцы обыкновенных акций идут вторыми после привилегированных. Поскольку обыкновенных акций обычно больше, то они более ликвидны, их легче продать.