Содержание

Инвестиции в акции — инструкция по инвестированию, какие выгодно покупать?

Перед тем, как вкладывать деньги в что-либо, потенциальный инвестор должен ответить себе на 2 вопроса: «Сколько можно заработать?» и «Какие риски?».

Планируя инвестиции в акции, ответы на эти вопросы крайне важны, и сегодня мы вместе попытаемся грамотно ответить на них, чтобы показатели пассивной прибыли только увеличивались.

Оглавление:

Что такое инвестиции в акции

Каждый инвестор имеет возможность купить акции фирмы с внутреннего или внешнего рынка. Разумеется, что гиганты, как Facebook, Ebay, Google тоже начинали с этого, что позволило им со временем стать настоящими акулами финансового мира. Высокая ликвидность и достаточно широкий выбор вариантов для желающих купить акции позволяют становиться акционерами практически каждому.

Эксперты достаточно высоко оценивают ликвидность и надежность акций, как инструмента трейдинга. Важно при этом принимать во внимание цикличность процесса и уже запущенные производственные ресурсы.

Юрий Минцев, вице-президент брокерской компании «Брокеркредитсервис», еще в период пост-кризиса в 2009 году научно объяснял – почему не стоит бояться вкладываться в предприятие, например, в то, что специализируется по добыче нефти, даже если его акции дешевеют в разы: «…предприятия, как и прежде, работают — месторождения не испарились, вышки стоят, трубы качают нефть и газ. И генерируют прибыль, которая в итоге достанется акционерам этих компаний».

Разумеется, что основная задача инвестиций в акции — получение прибыли, и специально для этого финансовый инструмент предлагает несколько способов. Я вместе с вами рассмотрю детально каждый, чтобы вы смогли определить для себя наиболее подходящий.

Виды инвестиций в акции

Покупая акции, вы становитесь соучастником долевого капитала компании. Можно посещать заседания, предлагать какие-то проекты, голосовать за что-то. Но вряд ли это приносит прибыль. Говоря о том, что акции должны работать, обращаю ваше внимание на такие виды:

- Обычные;

- Голубые фишки;

- Привилегированные.

Задача каждого — принеси вам наибольшую прибыль.

В сравнении с краткосрочными инвестициями, акции могут принести прибыль через любое время: от месяца до пары лет. И здесь все зависит от ситуации на рынке, насколько курс компании колеблется на фондовых биржах (да-да, это вот те безумные места, где люди что-то кричат, держа в руках карточки, и завороженно смотрят на экраны, постоянно проводят переговоры… Хотя на самом деле, сегодня у них поспокойней).

Отмечу, что в развитых экономиках только для предложения права голоса у человека на руках должно быть минимум 15% всего пакета. А пока наша страна не может этим похвалиться, остается вспоминать, как в 90-х массово все покупали обычные акции с целью получения дивидендов.

Обычные акции

Большинство компаний периодически проводит распродажу (в том числе, и предновогоднюю) своих акционных активов. Делается это с одной главной целью — привлечь капитал извне. Желание самого инвестора понятно — заработать денег, но компания может оставлять за собой право регулировки выплат дивидендов:

- По истечению определенного периода выплаты распределяются согласно долевому участию акционеров;

- Первостепенной важностью для направления прибыли остается развитие компании и выход ее на новый уровень.

Отмечу, что последняя практика была характерна для первых 10 лет развития гиганта Google. А вот часто дивиденды выплачивают компании-производители или предприятия, которые специализируются на добыче чего-то. В Европе лидером по выплатам за 2016 год была компания Ford.

Я советую всем понять еще на старте: доходность определяется курсом цен на рынке, а не размером и частотой выплат.

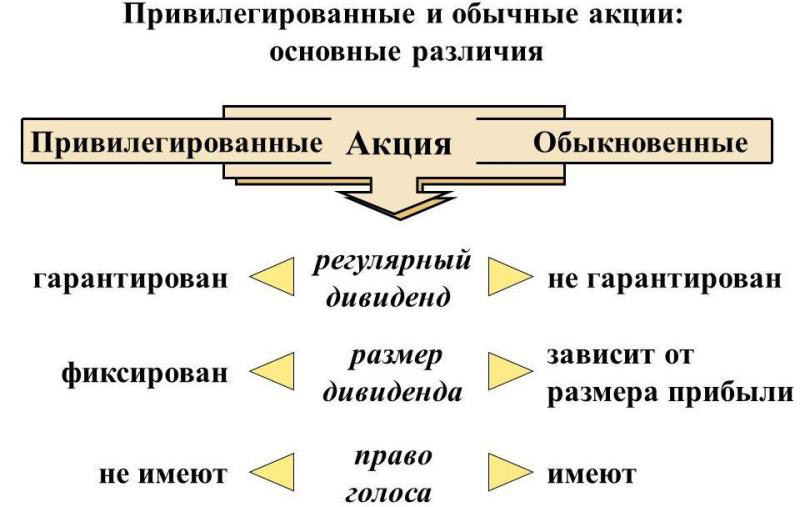

Привилегированные акции

Основная разница с обычной — дает право управлять акционным обществом. Разумеется, что цена на рынке выше, но такой вид ценной бумаги принимается во внимание тогда, когда вопрос «Куда инвестировать деньги» решен с максимальной точностью и инвестор хочет получить исключительное право руководить корпорацией.

Покупая такой пакет бумаг, вкладчик получает еще супер-условия:

- Первостепенное право на выплату дивидендов независимо от суммы прибыли фирмы (исключение составляет минусовый период);

- Если компания «рухнула», привилегированный акционер имеет право на часть капитала или имущества, а только потом все остальное делится между обычными акционерами.

В России закон четко определяет долю таких «мажорных пакетов» – не более четверти от всего капитала. Но если вы хотите быть уверенным в большей ликвидности, проведите параллель с казино.

Голубые фишки

Именно с этого заведения пришло названия фишек, поскольку они наиболее дорогие. Также они выступают индикаторами всего рынка: их рост говорит о росте акций компаний первого и второго эшелона, падение — аналогичное направление финансового развития. Меня всегда удивляло, почему пока нет общепринятых критериев, к какому эшелону отнести акции той или иной компании. Например, Московская биржа регулярно торгует «голубыми фишками» 16 компаний, а в мире наиболее раскрученными считаются The Coca-Cola Company, IBM, Apple, и Ford.

Долгосрочная перспектива этих ценных бумаг — рост, и, как правило, после падения в пунктах, «голубые фишки» снова набирают в плюс. Вместе с этим выделяют и другие их перспективы:

- Высокая ликвидность продиктована длительным сроком на рынке;

- Сложно «потопить» гиганта, а то и вовсе монополию;

- Высокий показатель стабильной и подкрепленной капитализации;

- Большое количество сделок, которые совершает компания.

И если вы пока не знаете, с чего начать инвестирование, предлагаю важных 7 советов, которые помогут определиться с компанией и помогут расслабиться.

Инвестиции в акции для начинающих

Вопрос сложный, но вполне решаемый. Говоря об инвестициях в бизнес, всем хочется получать прибыль, а не забирать дивиденды колбасой или металлом из заводов, поэтому следуйте 7 советам для успеха с этими финансовыми инструментами:

- Изучите компанию. Спросите не только себя, что вы знаете о бренде, но своих знакомых, а еще лучше — экспертов.

- Мониторинг поведения акций на разных биржах.

- Сколько кризисов и взлетов переживала компания.

- Насколько конкурентный рынок.

- Определите максимальную сумму для вложений.

- Просчитайте наперед со специалистом срок и процент окупаемости;

- Купите акции нескольких компаний.

На последнем пункте я всегда настаиваю: не известно, как поведут себя акции на одной бирже, что может спровоцировать рост или падение, но всегда хочется иметь гарантии. Я специально не выделяла это в важный шаг, поскольку хочу остановиться отдельно — способ, как вы будете покупать акции.

Покупка акций напрямую

Если быть точной — напрямую — все равно означает через посредника, но при этом компания торгует акциями на своем балансе специально для таких целей. Многие эксперты, а также те, кто уже успел ощутить «прелесть» прямой покупки, говорят о том, что это хлопотно, не очень быстро, сложнее, чем у брокера и даже финансового не совсем выгодно. Единственный плюс — символическая привязка к тому, что акции покупаются у их непосредственного владельца. Учитывайте и сумму для посредника.

Как правило, сделки проводятся 1 и 15 числа каждый месяц, а возможность заработать на курсе не совсем велика. Сегодня напрямую акции продаются в онлайн-формате, но все равно уступают брокерским услугам.

Услуги брокеров

Основная задача — предоставить частным лицам возможность участвовать в торгах. И все, что вас отделяет от начала активной стадии торгов, поиск грамотного, ответственного и надежного брокера. Далее важно открыть счет, разумеется, что пополнить его и в телефонном или онлайн-формате отдавать распоряжения брокеру о покупке/продаже тех или иных акций.

Услуги брокера априори не могут быть дешевыми. Нет, они конечно могут «стоить 3 копейки», но какой толк с такого специалиста? Согласитесь, нужен не просто посредник, нужен советчик и финансовый аналитик. Плюс, что брокер параллельно работает с несколькими компаниями, изучает их поведение на рынке и может принимать решения, позволяющие инвестору получать стабильную прибыль.

Мониторинг фондового рынка

Как правило, именно специалист проводит фундаментальный и технический анализ привлекательности каждого пакета акций, независимо от их валовой стоимости. Разница — в основном подходе мониторинга. Говоря о фундаментальном, во внимание берутся экономические показатели предприятия, в том числе, отчеты и бизнес-планы.

Технический сосредоточен на анализе котировок бирж и рынков. Другими словами, компания может быть с супер-стратегий и отличными показателями производства, но какая гарантия того, что ее акции будут интересны кому-либо для покупки.

Порой, для привлечения прямых инвестиций, или для продажи акций своей фирмы люди идут на многое. На телевидении США долго работает проект «Shark Tank», где владелец бизнеса напрямую общается с 5 миллиардерами с целью продать часть акционного пакета или получить другие вливания. Эти финансовые гении точно знают, как нужно зарабатывать.

Как заработать на инвестициях в акции

У каждого клиента имеется 3 варианта:

- Купить дешевле — продать дороже. Особенность в длительном сроке «проворачивания» операции.

- Заработок на понижении цены. У брокера берем в долг акции, продаем, когда курс падает — выкупаем назад. Достаточно короткий процесс во времени.

- Классический — дивиденды. Чем больше акций — тем выше процент прибыли.

Как и в случае ставки на портфельные инвестиции, акции характеризуются достаточно высокой прибылью. Разумеется, что любая инвестиция — риск (в том числе, обычный депозит в обычный банк), но грамотный анализ и диверсификация спасает от краха.

Инвестиции в акции привлекают многих, в том числе меня; можно стать участником не только компаний-гигантов, но и вложиться в начинающийся бизнес. При этом плюс, что «выстрелить» может, что угодно, не обязательно производство спагетти или мебели, а, например, кормушки для птиц с функцией отпугивания белок или краска для волос собак.

Я убеждена в том, что нет плохих финансовых идей, есть нечестные. И я убеждена в том, что инвестиции в акции могут нести не только финансовую, но и благотворительную цель, как в случае с краудфандингом, о котором уже свежая информационная порция готова на моем блоге, и ожидает вашей дегустации.

Инвестиции в акции для новичков простыми словами

Многие люди поняли, что инвестиции в акции могут стать прекрасным способом заработка. Действительно, благодаря легкому доступу к технологиям и информации во всем мире стало расти число людей, которые взяли быка за рога и инвестировали непосредственно в фондовый рынок.

Однако, когда мы говорим про инвестиции в акции для начинающих, их решения часто основывается на чьих-то советах или рекомендациях, которые обещают им возможность заработать огромную сумму денег на фондовом рынке.

К сожалению, для многих из тех, кто инвестировал таким образом, результатом было лишь разочарование, потому что они потеряли часть или весь свой капитал, учитывая, что у них не было необходимых знаний и навыков для этого вида заработка. Но, если вы запомните несколько простых правил, вы сможете избежать самых распространенных ошибок новичков.

Что такое акция, и как ее купить

Говоря простыми словами, акция представляет собой собственность в компании. Акции в большинстве случаев покупаются и продаются на фондовом рынке. Лучший способ понять, как работает фондовый рынок, это посмотреть на него, как на аукцион, где есть участники торгов, продавец и аукционист, содействующие совершению сделки.

Когда вы хотите инвестировать в компанию, вы ищете акции, которые, как вы ожидаете, вырастут на средних и длинных средних. И хотя на крупных биржах зарегистрировано несколько тысяч компаний, вам следует сосредоточиться на инвестировании в качественные высоколиквидные акции, пока вы не приобретете достаточные знания и опыт.

При покупке и продаже акций вам понадобится третье лицо, известное как брокер, имеющее лицензию биржи, для проведения транзакции от вашего имени. В зависимости от вашего уровня комфорта вы можете использовать дисконтного брокера, который просто совершает сделки, или можете выбрать консультативного брокера, который предоставит вам совет или рекомендации для инвестирования в фондовый рынок.

Брокерские расходы будут варьироваться в зависимости от того, какого брокера вы используете, и цены варьируются от 500 рублей для исполнительного брокера до 1 процента и более для консультативного брокера.

Как заработать на инвестировании в акции

Инвестируя в фондовый рынок, вы можете заработать одним из двух способов:

- Если цена акций возрастет, вы получите прирост капитала, если продадите акции по более высокой цене. Тем не менее, важно помнить, что, если цена акции упадет с вашей первоначальной цены покупки, вы потеряете деньги.

- В некоторых случаях вы также можете получить часть прибыли компании в виде дивидендов, которые обычно выплачиваются два раза в год, но это зависит от конкретной компании. Имейте в виду, что не все компании платят дивиденды, а лишь те, которые видят в этом способ вознаграждения своих акционеров.

Разве хранить в банке не безопаснее?

Хотя инвестирование в срочный депозит сопряжено с меньшим риском, оно зачастую не является лучшим вариантом, особенно когда дивиденды, которые вы получаете от инвестиций в акции, могут примерно вдвое превышать ставку от депозита. И если учесть потенциальный прирост капитала, который вы получите, если правильно подберете свои акции, вы поймете, почему инвестирование в акции является лучшим вариантом.

Согласно Отчету о долгосрочных инвестициях Russell Investments/ASX за 2018 год, среднегодовая прибыль до вычета налога на денежные вложения по сравнению с акциями за 20 лет до 31 декабря 2017 года составила:

- Денежные вложения: 4,6 процента;

- Акции: 8,8 процента.

Хотя эти цифры являются показателями за прошлый год и не гарантируют, что в будущем ситуация повторится, они действительно дают вам представление о том, какую прибыль приносят долгосрочные инвестиции в акции.

Как начать инвестировать в акции

Прежде чем инвестировать в фондовый рынок, важно понять, почему вы инвестируете, и что вы ожидаете от этого получить, поскольку это поможет вам выработать стратегию и потенциально избежать любых иррациональных решений в будущем.

Поэтому начинающим инвесторам необходимо задать себе 5 ключевых вопросов:

- Как долго я хочу держать деньги на фондовом рынке?

- Какую сумму я собираюсь инвестировать?

- Сколько акций я хочу держать?

- Какова моя терпимость к риску?

- Как я буду учиться инвестировать?

Любому, кого интересуют инвестиции в акции и облигации, важно потратить некоторое время, чтобы получить хотя бы базовые знания и опыт, прежде чем сделать решающий шаг. В противном случае вы рискуете оказаться тем, кто постоянно принимает советы, но не знает, как использовать полученную информацию. Чем раньше вы начнете получать знания и уверенность в том, как инвестировать, тем быстрее вы достигнете точки, в которой вы станете независимым.

Сколько нужно денег, чтобы начать инвестировать

Хотя нет однозначного ответа относительно того, сколько вам нужно, вы можете начать инвестировать в акции практически с любой суммы. Но для успеха вам понадобятся определенные сбережения, чтобы вы могли увеличивать количество приобретаемых вами акций.

При принятии решения о том, сколько вы хотите вложить в инвестиции в акции компании, важно учитывать размер брокерского вознаграждения, которое вы будете платить за каждую транзакцию. Например, если вы покупаете акции на сумму 1000 долларов и платите брокерские услуги на сумму 20 долларов за покупку и продажу, ваши акции должны подорожать на 4 процента, или на 40 долларов, чтобы вы достигли уровня безубыточности.

Какие акции лучше покупать

Для новичков рекомендуется покупать акции 50 крупнейших компаний на фондовом рынке. Это связано с тем, что они, как правило, представляют собой наименьшую степень риска, поскольку являются высоколиквидными, хорошо зарекомендовавшими себя компаниями с историей стабильной прибыли. Их еще называют «голубыми фишками».

При выборе того, в какие акции инвестировать, мы рекомендуем основывать свое решение, принимая во внимание как технический, так и фундаментальный анализ. В то время как многие предпочитают использовать одну форму анализа, лучше использовать обе, так как это сужает выбор акций до управляемого уровня.

Как только вы приобретете знания и опыт, чтобы постоянно получать прибыль, вы можете расширить свои возможности до акций 150 лучших компаний на фондовом рынке.

Дешевый – не всегда хороший

Хотя некоторых из вас могут привлечь инвестиции в акции предприятий за пределами топ-150, мы настоятельно рекомендуем вам избегать покупки сомнительных, но зато дешевых акций. Как показывает практика, акции маленькой компании с шаткой репутацией могут легко лишить вас всей прибыли, полученной ранее.

Покупка 5 000 акций по 20 центов практически точно не будет лучше, чем покупка 15-20 акций по 60 долларов. Когда дело доходит до зарабатывания денег, важно не то, сколько акций у вас есть, а то, насколько каждая акция увеличивается в стоимости.

Также мы хотели бы предостеречь вас от покупки акций только потому, что цена на них сейчас падает. Компания, возможно, объявила о снижении прибыли или изменении своего положения, которое существенно снижает ее шансы на получение прибыли в будущем, что приводит к падению цены ее акций.

Перед покупкой акций настоятельно рекомендуется взглянуть на ценовой график, чтобы оценить историческую эффективность акций конкретной компании. Если в долгосрочной перспективе цена падает, это стоит рассматривать как инвестицию с высоким риском. Большинство брокеров предоставляют вам базовые ценовые графики, на которых вы можете просматривать историю акций.

Многим ли вы готовы рисковать?

Прежде чем рассматривать инвестиции в ценные бумаги акции, очень важно подумать о том, насколько вы готовы рисковать, если цена акций движется в направлении, противоположном тому, что вы ожидаете. Мы говорим об этом потому, что многие люди знают, как покупать акции, но очень немногие знают, как и когда их продавать.

Чтобы обеспечить защиту своего капитала каждый раз, когда вы инвестируете в акции, важно, чтобы вы установили процентный стоп лосс от 10 до 15 процентов в зависимости от волатильности акций. Это означает, что вы решаете, какую часть своего первоначального капитала вы готовы потерять, если цена акций упадет после их покупки.

Вам также нужно взять на себя обязательство продать акции, если их цена действительно упадет; в противном случае потери в одной компании могут уничтожить прибыль в остальной части вашего портфеля. Укрепление дисциплины в управлении инвестициями с самого начала является ключом к долгосрочному успеху на фондовом рынке.

Инвестиции в акции – преимущества

Диверсификация

Инвестиции в акции могут быть диверсифицированы по различным секторам, географическим регионам и даже фазе деловых циклов. Таким образом, инвестор защищен от последствий «ставки всего на одну карту». Волатильность цены в каких-либо конкретных акциях или секторах не может отрицательно повлиять на стоимость портфеля в целом.

Регулируемый риск

В последнее время появилась широкая сфера паевых инвестиционных фондов. Само изобилие этих средств позволяет инвестору выбрать фонд, который точно отвечает его инвестиционным предпочтениям. На сегодняшнем рынке каждый найдет что-то для себя.

Инвестиции в акции ранее были синонимом риска и неопределенности. С появлением портфельных инвестиции это уже не так. Фонды компенсируют рискованные вложения в акционерный капитал наличными и облигациями, предлагая инвестору относительно безопасный продукт.

Ликвидность

Хотя ликвидность не всегда применима для акций частных компаний, она является важным преимуществом для котируемых и публичных акций. Для акций котируемых компаний доступен готовый рынок. Объем и количество транзакций всегда достаточно велики, чтобы гарантировать инвестору готовность к продаже в любое время. Обналичивание возможно в любое время.

Инвестиции в акции – недостатки

Летучесть

Цена акции определяется спросом и предложением. Восприятие инвесторов также играет ключевую роль. Негативные настроения или ложная информация об акциях могут распространяться как лесной пожар. Это непреднамеренно влияет на цену. Восприятие инвестора – это случайная переменная, которой невозможно управлять.

Кроме того, компании работают в экосистеме и подвержены деловым циклам, неблагоприятной государственной политике и специфическим для отрасли нарушениям. Поэтому инвесторам, не склонным к риску, может быть некомфортно вкладывать свои средства в такие инвестиции.

Предвзятость менеджеров

Инвесторы не имеют прямого контроля над инвестиционными фондами, в которые они вкладывают деньги. Ими управляет управляющий фондом, который от своего имени делает взносы в различные акции. Не будет неправильным сказать, что инвесторы остаются во власти мудрости управляющего их фондом. Большинство менеджеров привыкли к тому или иному типу инвестирования и следуют схожим схемам.

Кроме того, в определенной степени на распределение влияют личные предпочтения и убеждения менеджера. У инвесторов нет другого выбора, кроме как положиться на своего менеджера. Таким образом, необходимо покончить с несколькими фондами акций, чтобы покончить с влиянием менеджеров.

Чрезмерная диверсификация

Хотя диверсификация помогает устранить несистематические риски, существует также риск чрезмерной диверсификации. Если, с одной стороны, диверсификация помогает избежать убытков, чрезмерная диверсификация также может ограничивать возможности роста. Фонд может быть диверсифицирован до такой степени, что он перестанет приносить дополнительную прибыль и будет только усреднять результаты.

В таких случаях инвестор просто копирует индекс. Эффективная стратегия диверсификации – это стратегия, при которой акции тщательно отбираются, чтобы использовать их потенциал роста. Слепое добавление акций в портфель не приведет ни к чему хорошему.

10 важных правил инвестирования в акции

Приманка больших денег на инвестировании в акции уже давно привлекает инвесторов. Однако зарабатывать деньги таким способом очень нелегко, это требует не только терпения и дисциплины, но и хорошего понимания рынка.

К этому следует добавить тот факт, что волатильность фондового рынка в последние несколько лет привела инвесторов в замешательство. Они сталкиваются с дилеммой: инвестировать дальше, держать имеющиеся акции или продавать их. Специально для удобства наших читателей, мы подобрали 10 самых простых, но вместе с тем важных правил, которые нужно знать каждому, кто хочет осуществить денежные инвестиции в акции.

- Избегайте стадного инстинкта

Решение типичного покупателя обычно сильно зависит от действий его знакомых, соседей или родственников. Если все вокруг инвестируют в определенную акцию, многим хочется поступить также. Но эта стратегия неизбежно приведет к обратным последствиям в долгосрочной перспективе.

Вам всегда следует избегать стадного инстинкта, если вы не хотите потерять свои с трудом заработанные деньги. Величайший инвестор в мире, Уоррен Баффет (Warren Buffett), однажды сказал: «Бойтесь, когда другие проявляют жадность. Будьте жадными, когда другие боятся».

- Всегда принимайте обоснованное решение

Перед инвестированием в акции всегда следует проводить надлежащие исследования. Но это редко делают. Инвесторы обычно выбирают объекты, исходя исключительно из имени компании или отрасли, в которой она работает. Это в корне неверный поход, всегда нужно проводить собственное исследование.

- Инвестируйте в бизнес, который вы понимаете

Никогда не вкладывайте деньги в акции. Вместо этого инвестируйте в бизнес, который вы понимаете. Другими словами, прежде чем инвестировать в компанию, вы должны знать, чем занимается компания.

- Не пытайтесь подловить момент

Одна вещь, которую даже Уоррен Баффет не делает, — это попытаться определить подходящее время для инвестиций, хотя у него и есть очень хорошее понимание уровня цен, подходящих для отдельных акций. Большинство инвесторов, однако, делают прямо противоположное, и, в результате, теряют свои с трудом заработанные деньги.

Как показывает многолетний опыт, рассчитать время для вхождения на рынок практически невозможно, за всю историю гораздо больше людей из-за этого потеряли свои деньги, чем смогли заработать состояние.

- Следуйте дисциплинированному инвестиционному подходу

Исторически было засвидетельствовано, что даже во время грандиозных «булл ранов» присутствовали элементы панических настроений. Волатильность, наблюдаемая на рынках, неизбежно заставляла инвесторов терять деньги.

Тем не менее, инвесторы, которые вкладывают деньги систематически, в правильные акции и терпеливо удерживают свои вложения, были вознаграждены прибылью. Следовательно, разумно сохранять терпение и следовать дисциплинированному инвестиционному подходу, а не поддаваться веяниям рынка и принимать поспешные и необдуманные решения.

- Не позволяйте эмоциям влиять на ваше видение

Многие инвесторы теряют деньги из-за своей неспособности контролировать эмоции, особенно страх и жадность. На бычьем рынке трудно удержаться от приманки быстрого богатства. Жадность усиливается, когда инвесторы слышат истории о невероятных доходах на рынке за короткий период времени.

Вместо того, чтобы постепенно накапливать богатство, многие инвесторы рискуют и принимают поспешные решения, а потом прогорают, когда настроения на рынке неожиданно меняются. На медвежьем рынке, с другой стороны, многие инвесторы паникуют и продают свои акции по самым низким ценам. Таким образом, страх и жадность – это худшие эмоции при инвестировании, и лучше не руководствоваться ими.

- Создавайте разнообразный портфель

Диверсификация портфеля по классам активов является ключевым фактором для получения оптимального дохода от инвестиций с минимальным риском. Не сосредотачивайтесь на чем-то одном, в 2019 году множество вариантов для инвестиций. К примеру, тот же Bitcoin или Ethereum. Уровень диверсификации зависит от степени риска каждого инвестора.

- Придерживайтесь реалистичных ожиданий

Нет ничего плохого в том, чтобы надеяться на «лучшее» от ваших инвестиций, но вы можете столкнуться с проблемами, если ваши финансовые цели основаны на нереалистичных предположениях. Например, многие акции принесли более 50% прибыли за последние годы.

Тем не менее, это не означает, что вы всегда должны ожидать такой прибыли. Поэтому, когда Уоррен Баффет говорит, что зарабатывать более 12 процентов акций – это просто глупая удача, и вы смеетесь над этим, вы, несомненно, навлекаете на себя неприятности.

- Инвестируйте только «лишние» деньги

Если вы хотите рисковать, инвестируя в акции, делайте это не на последние деньги, а на те, которые вы можете позволить себе потерять. Не обязательно, что вы потеряете деньги, ваши инвестиции могут принести вам огромные выгоды, но никогда нельзя быть уверенным на сто процентов, что вы не лишитесь своих денег. Именно поэтому инвестировать можно только в том случае, если у вас есть избыток средств.

- Регулярно мониторьте ситуацию

Мы все живем в огромной деревне, где каждое важное событие, происходящее в любой части мира, оказывает влияние на наши финансовые рынки. Следовательно, вы должны постоянно следить за состоянием вашего инвестиционного портфеля.

Если вы не можете регулярно просматривать свой портфель из-за нехватки времени или недостатка знаний, вам следует обратиться за помощью к хорошему специалисту по финансовому планированию.

Как и с чего начать инвестирование в акции

На финансовых рынках инвестиции в акции занимают особое место. Именно этот вид вложений обеспечивает достаточно большую доходность (несколько десятков процентов годовых). Однако инвестору необходимо понимать, что зарабатывать на ценных бумагах возможно только при условии определенного уровня финансовой грамотности и грамотного распределения рисков.

Содержание

Что такое инвестиции в акции

Акции являются одной из самой распространенных разновидностей ценных бумаг. Они представляют собой финансовые документы, которые дают владельцу право на:

- получение прибыли (дивидендов) от деятельности компании пропорционально номиналу;

- владение имуществом фирмы (в случае прекращения ее деятельности);

- участие в управлении корпорацией, голосование при принятии важных решений.

Акции выпускаются (эмитируются) компанией и реализуются по цене, указанной по номиналу. Впоследствии держатель может продать свои ценные бумаги любому другому лицу или самой компании по рыночному курсу. Именно за счет положительной разницы между покупкой и продажей актива реально получать доход от инвестиций. Упрощенно говоря, компания привлекает средства за счет выпуска акций. Взамен она предоставляет право инвесторам на часть дохода в соответствии с суммой их изначальных вложений.

При этом держатель получает прибыль и за счет дивидендов – процентов, которые выплачивает компания пропорционально общему количеству акций, находящихся в собственности конкретного человека. Доход формируется в виде денег, акций или других активов. Выбор формы выплаты и размера дивидендов зависит от решения совета директоров.

Стоимость акций определяется по-разному:

- бухгалтерский подход предполагает деление общей стоимости активов компании на число выпущенных акций;

- рыночный подход определяет стоимость через соотношение спроса и предложения на фондовом рынке;

- также стоимость можно определить и исходя из реального дохода организации.

Существует большое количество критериев классификации акций. На практике чаще всего эти ценные бумаги делят на 2 категории:

- обыкновенные предоставляют возможность их держателю голосовать на общем собрании акционеров (количество голосов точно равно количеству акций);

- привилегированные не дают право голосования, но предоставляют более широкие возможности для получения прибыли (повышенные дивиденды, первая очередь при получении имущества организации в случае ее ликвидации и т.п.).

Также с точки зрения того, как зарабатывать на акциях, важно знать о наиболее надежных, прибыльных ценных бумагах. Обычно это акции самых крупных компаний, которые демонстрируют уверенные экономические показатели в долгосрочной перспективе. Такие активы принято называть голубыми фишками – по аналогии с деятельностью казино, в которых самыми дорогими по стоимости являются именно голубые фишки.

Примерами таких компаний международного уровня являются:

- Coca-Cola;

- Google;

- Microsoft;

- Apple и некоторые другие.

Отечественные голубые фишки – это такие компании, как:

- Сбербанк;

- Роснефть;

- Газпром;

- ВТБ и др.

Важно понимать, что такие акции не всегда дают высокий доход, однако они обеспечивают инвестора стабильной прибылью на протяжении длительного периода. Риски вкладов при этом минимальные, поэтому многие держатели предпочитают пользоваться именно голубыми фишками.

Инвестирование в акции: пошаговая инструкция

Процесс инвестирования начинается с тщательно изучения условий совершения вложений. Для этого нужно принять решение о:

- сумме покупки;

- компании, которая продает акции;

- стратегии торговли;

- допустимых и недопустимых рисках.

После того, как получены ответы на все эти вопросы, инвестор может приступать к приобретению акций. Сделать это можно разными способами:

- На специализированных порталах, в интернет-магазинах акций.

- На сайтах брокеров, которые оказывают услуги по обслуживанию инвестиционного счета.

- На сайтах банков, которые также дают возможность открыть инвестиционный счет.

При приобретении ценных бумаг инвестор создает личный кабинет, принимает соглашение, открывает счет и переводит туда определенную сумму денег. Затем можно приступать к торговле.

Популярные стратегии

Прежде чем вложить деньги в акции, инвестору предстоит сделать очень важный выбор, связанный со стратегией инвестирования, т.е. необходимо изучить правила покупки и продажи ценных бумаг в зависимости от наступления различных событий (колебания курса, негативные и позитивные экономические события, связанные с деятельностью компании).

Держим акции

Это наиболее простая стратегия, которую выгодно применять новичкам. Если вкладчик еще не успел разобраться с закономерностями работы реального фондового рынка, ему предпочтительно просто купить бумаги и «забыть» про них на долгое время – несколько лет или даже десятилетий. Единственное важное требование – следует приобретать только самые надежные активы, т.е. именно голубые фишки.

Обычно вкладчики инвестируют в акции тех компаний, чьи товары или услуги пользуются неизменным спросом на протяжении последнего времени (в течение многих лет). Затем держатель начинает увеличивать свой пакет, а также расширять портфель за счет бумаг других компаний (это делается для распределения рисков). При этом важно не торопиться реализовывать активы даже при условии кратковременного падения рыночного курса. Акции просто должны «ждать» наилучшего момента, который практически гарантированно наступит спустя несколько лет.

Стратегия Баффета

Это авторская стратегия одного из самых известных инвесторов с мировым именем, который до сих пор проживает в США (размер состояния на июнь 2018 года оценивается в 84 млрд $). Предполагает комплексный подход к инвестированию на основе таких правил:

- Перед совершением вложения необходимо тщательно изучить работу компании, ее успешных и не окупившихся проектов.

- Важно достаточно хорошо разбираться в том виде бизнеса, которым занимается фирма. Тогда инвестор с большой вероятностью сможет сделать правильный выбор относительно прогнозов развития.

- Лучше вкладывать средства в те корпорации, которые уже хорошо зарекомендовали себя на рынке и имеют свой бренд.

- Две составляющие успеха фирмы – ее менеджмент и продукт, на который есть стабильный рыночный спрос.

Стратегия Грэхема

Это тоже авторская стратегия, которая была разработана американским профессиональным инвестором Бенджамином Грэхемом (1894 – 1976 гг.). Его подход основан на 2 простых правил, доступных для понимания любому человеку:

- приобретать ценные бумаги необходимо в тот момент, когда они продаются дешевле активов компании на 30-60%;

- продавать их нужно тогда, когда рынок переоценил акции по сравнению с активами также на 30-60%.

Для применения этой стратегии инвестору необходимо научиться объективно оценивать активы компании в соответствии с текущей рыночной ситуацией. Поэтому эти правила в большей степени подойдут для более опытных вкладчиков.

Доходность от вложений

Инвестору следует научиться прогнозировать возможную доходность от сделок с ценными бумагами в обозримой перспективе (1-2 года, 3-5 лет). На практике выделяют несколько показателей доходности:

- дивидендная определяется как отношение суммы годового дохода по акции к ее стоимости;

- текущая определяется текущим дивидендом к сегодняшней стоимости актива (по рыночному курсу);

- полная высчитывается как сумма дохода, полученного по дивиденду и за счет положительной/отрицательной разницы рыночных котировок за определенный период времени (месяц, год и т.п.);

- конечная доходность рассчитывается как размер всей прибыли, полученной за все время, в течение которого ценная бумага была в собственности у инвестора.

Уровень доходности удобно определять процентами годовых (подобно банковскому депозиту). Обычно прибыль составляет более 10% годовых.

ТОП 5 компаний с прибыльными акциями

Если говорить о конкретных компаниях, в акции которых инвестор может вложить свои средства, можно назвать несколько крупных корпораций с наиболее надежными показателями экономического развития.

Открытие

За последний год бумаги подешевели почти на 60%, поэтому текущий момент для их приобретения сегодня один из лучших. Цена 1 акции составляет около 679 рублей. Деятельность банка взята под контроль государства – в последнее время ЦБ провел ряд мероприятий по санации, чтобы компания продолжала свою работу на рынке. Поэтому есть серьезные основания говорить о том, что банк продолжит развиваться в ближайшем будущем.

Газпром

За последний год ценные бумаги увеличились в цене на 18,88% и продолжают расти. Многие аналитики прогнозируют дальнейший уверенный тренд на рост, что связано с постепенным увеличением мировых цен на углеводородное топливо. Сегодня 1 акция стоит порядка 142 рублей.

Сбербанк

В настоящий момент демонстрирует одни из лучших показателей доходности – более 49% годовых для привилегированных и более 46% годовых для обычных акций. Стоимость 1 ценной бумаги сегодня составляет примерно 185 рублей, постепенно рыночная цена увеличивается.

Аэрофлот

За последний год рыночная стоимость бумаг просела на 27,68%, поэтому текущий момент особенно выгоден для приобретения. Компания демонстрирует уверенное развитие и устойчивый рост, в настоящий момент дивиденды по ценным бумагам рассчитываются исходя из доходности 12,81% годовых. Стоимость одной бумаги примерно 143 рубля.

GoldMan Capital

Эта компания не реализует ценные бумаги. Она осуществляет консультации по стратегиям инвестирования, фондовому рынку для физических лиц. Услуги включают в себя все этапы финансовой деятельности – от выбора активов и стратегии вложений до формирования конкретного портфеля ценных бумаг и проведения торгов.

Как заработать на инвестициях в акции: 5 эффективных советов

Определение конкретной компании, стратегии и суммы покупки – это первые шаги инвестирования. В процессе дальнейшей деятельности инвестору следует учитывать такие принципы:

- Нужно сразу оценить свои цели и реальные возможности. Если нет достаточного времени для обучения, лучше передать деньги в доверительное управление.

- Если же есть желание инвестировать средства самостоятельно, необходимо тщательно изучить как работу самой компании, так и состояние рыночной ниши, в которой она занята.

- При покупке ценных бумаг следует максимально распределять свои риски – не стоит вкладывать все деньги только в 1 фирму.

- Рыночная ситуация постоянно меняется, поэтому нужно заранее продумать, как определить момент продажи бумаг.

- После выбора стратегии необходимо четко следовать ее правилам, а не менять их всякий раз в зависимости от колебаний цены.

Акции и другие ценные бумаги действительно дают возможность заработать, причем получаемый доход теоретически ничем не ограничен. Однако инвестору следует понимать, что деятельность связана с высокими рисками и не гарантирует получение прибыли. Поэтому не стоит вкладывать те суммы, потеря которых может привести к существенному ухудшению финансового положения.

Источник https://www.gq-blog.com/investicii/invest/investicii-v-akcii.html

Источник https://ruscoins.info/investicii/investicii-v-akcii-dlya-novichkov-prostymi-slovami-24569/

Источник https://finswin.com/vlozheniya/kuda/investicii-v-akcii.html

Источник