Справка о доходах по форме ВТБ 24 содержание, какое назначение и преимущества

В ВТБ 24 для ипотеки справка по форме банка требуется не всегда. Обычно доход таким образом подтверждают те заемщики, которые помимо официальной заработной платы получают еще и дополнительную сумму, что называется в конверте. В итоге величина облагаемого налогом дохода выходит меньше реального заработка клиента. Остановимся на нюансах оформления этого документа и попробуем определить, есть в нем преимущества.

Что указывается в справке по форме банка

Вся интересующая кредитную организацию информация присутствует в заявлении-анкете, однако, сведения о доходе указываются в нем в обобщенном виде. Чтобы кредитор имел подтверждение стабильности дохода заемщика и его величины, одним из основных документов приложения выступает справка о доходах. ВТБ 24 принимает как унифицированные формы справок 2-НДФЛ, так и справки, заполненные работодателями по форме банка.

Официально трудоустроенный гражданин, имеющий стабильный ежемесячный заработок, может предоставить кредитору форму 2-НДФЛ и при этом проблем с оформлением кредита не возникнет. Клиенты же, которые не в состоянии предоставить законодательно утвержденную форму, имеют возможность скачать справку по форме банка на сайте ВТБ 24 либо взять бланк непосредственно в отделении кредитной организации.

Общее содержание справке по форме банка

В целом содержание документа практически не отличается от содержания формы 2-НДФЛ, однако, последнюю в состоянии предоставить далеко не все работодатели. Форма банка в данном случае не предусматривает выведение сведений в печатном виде из бухгалтерской программы работодателя, поэтому заполнить справку разрешается от руки.

Условно информацию, указываемую в данном документе, можно разделить на следующие блоки:

- Сведения о работодателе и его сотруднике. В этой части указываются:

- ФИО сотрудника (потенциального заемщика банка);

- период осуществления трудовой деятельности (с какого числа заемщик принят на работу);

- должность сотрудника;

- полное наименование организации (ИП);

- основные реквизиты работодателя (ИНН, ОКПО);

- юридический и фактический адрес работодателя.

- Сведения о величине дохода сотрудника. В этом блоке указывается размер заработной платы заемщика помесячно за период, не превышающий год. При этом работодатель должен указать чистый доход заемщика, то есть после удержания НДФЛ, страховых взносов и иных платежей, например, алиментов.

- Реквизиты, подтверждающие достоверность предоставленной информации, включающие ФИО, а также личные подписи руководителя и главного бухгалтера организации. Помимо этого, при наличии таковой в документ ставится печать.

- Сведения, предупреждающие о порядке визирования документа.

Здесь содержится информация от ВТБ 24, из содержания которой следует, что:

- При отсутствии у работодателя должности главного бухгалтера, документ визируется руководителем с одновременным предоставлением по месту требования документа, подтверждающего данный факт (например, справка или копия приказа);

- При отсутствии на момент оформления документа руководителя или главного бухгалтера подписи вправе поставить исполняющие их обязанности работники с параллельным предоставлением документов, подтверждающих факт возложения полномочий на время отсутствия указанных в справке лиц.

Что еще потребуется заемщику для получения кредита

Справка какой бы формы она ни была – хотя и основополагающий, но не единственный документ, который запрашивает ВТБ 24 для рассмотрения заявки на предоставление ипотечного или иного вида кредита. Помимо дохода, потенциальный заемщик обязан подтвердить соответствие своей кандидатуры другим требованиям кредитора, в частности удостоверить гражданство, прописку и стаж.

С этой целью в банк предоставляются следующие документы:

- паспорт гражданина РФ, содержащий актуальные сведения о постановке гражданина на регистрационный учет и семейном положении;

- военный билет, если заемщик – мужчина в возрасте до 27 лет;

- СНИЛС;

- Заверенная копия трудовой книжки заемщика, если истребуемая им сумма кредита превышает 500000 рублей.

К последнему из этого перечня документу предъявляются особые требования. Чтобы копия трудовой соответствовала своему назначению, в ней должны содержаться:

- надпись «копия верна» на каждой страничке;

- ФИО, должность и подпись заверяющего документ лица;

- полная дата удостоверения документа (копия не должна быть заверена ранее, чем за 30 дней до подачи кредитору);

- две надписи в конце документа о том, что сотрудник продолжает работать у данного работодателя и что оригинал трудовой книжки хранится в организации.

Когда нужно оформлять справку по форме ВТБ 24

В этой связи заполнить справку ВТБ 24 по форме банка целесообразно в тех случаях, когда:

Райффайзенбанк справка по форме банка о доходах: образец бланка и заполнения

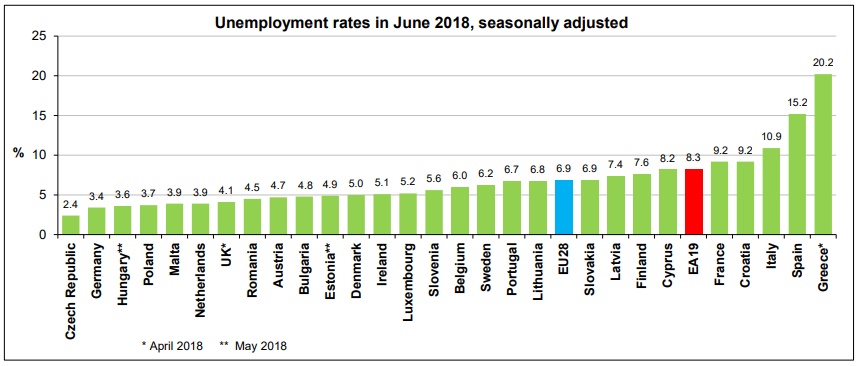

Ни для кого не секрет, что для большинства кредитных продуктов требуются документы, подтверждающие уровень дохода заемщика. Как правило, такой официальной бумагой служит форма 2НДФЛ, отражающая уплаченные налоги и полученные доходы за последние несколько месяцев. Однако, такую справку получить можно не во всех случаях. Поэтому существует другой способ обозначить свое финансовое положение перед кредитным учреждением. В Райффайзенбанк справка по форме банка для ипотеки или кредита замещает официальный документ 2-НДФЛ, подтверждающий доходы физического лица. Рассмотрим, как она выглядит, а также особенности ее заполнения.

Для чего предназначена в Райффайзенбанк справка по форме банка?

Изучая обратившегося за займом клиента, специалисты банка рассматривают не только его кредитную историю, но и его текущее состояние финансов. Пристальное внимание уделяется наличию постоянного рабочего места, трудовому стажу, а также уровню и постоянству заработной платы. Предоставив кредитору соответствующие сведения, заемщик имеет более высокие шансы на положительный отклик по своей заявке, а также взять кредит или ипотеку на пониженных процентных ставках и гибких условиях.

В свою очередь, вопросы подобного характера способна решить справка 2НДФЛ, которую гражданин получает у своего работодателя. Только основным нюансом является то, что в нее заносятся сведения о денежных средствах, подлежащих налоговому учету. Если труд сотрудника оплачивается «черным» или «серым» способом, то выданные суммы не являются налогооблагаемыми. А значит они нигде не проходят, кроме внутреннего учета компании. Как следствие, такие работники не смогут взять форму 2НДФЛ вовсе. Или получат ее лишь с отражением в ней частичных доходов. Поэтому показать с ней реальную картину получаемых ежемесячно средств не получится.

Каков выход из такой ситуации?

Казалось бы, лица, работающие в компаниях без «белой» зарплаты ограничены в своих возможностях. Тем не менее, по правилам многих финансовых организаций заемщики могут использовать банковский образец бланка. Таким образом, в Райффайзенбанк справка по форме банка и 2НДФЛ являются взаимозаменяемыми документами. Предоставление любого их них является делом выбора самого клиента. Такая альтернатива крайне удобна, поскольку, без последствий для сотрудника и работодателя можно отразить доходы разного характера.

Особенности заполнения.

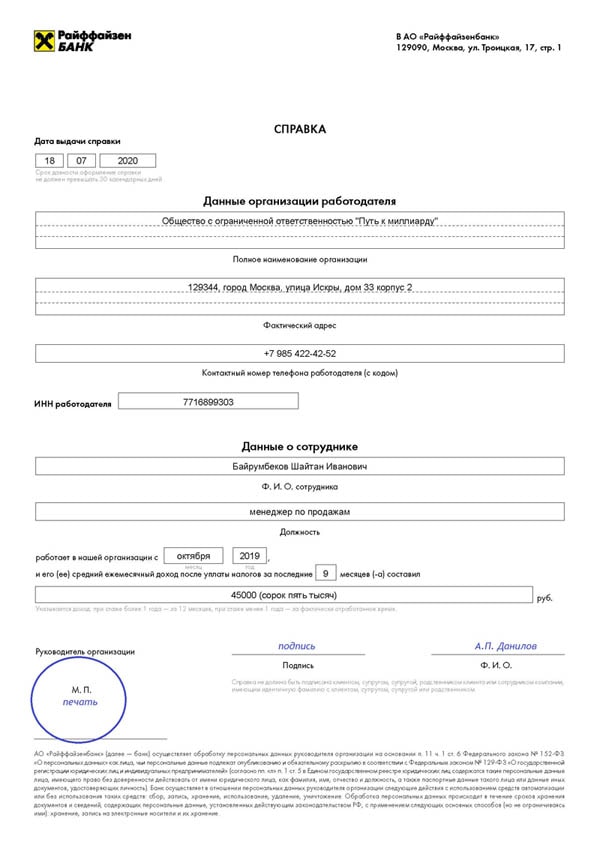

Относительно справки 2НДФЛ бланк банка имеет упрощенный вид. Документ состоит из одного листа формата А4 с несколькими разделами, в которых необходимо отразить:

- Когда была выдана справка;

- Название компании-работодателя, ее фактическое место нахождения, ИНН, а также телефонный номер;

- ФИО и занимаемая должность сотрудника-заемщика;

- Дату трудоустройства в организации;

- Среднемесячный доход за крайние месяцы.

Стоит отметить, что документ в обязательном порядке должен быть заверен подписью руководителя и печатью предприятия. В противном случае в банке справке будет присвоен статус «недействительна».

Прежде чем будет подана в Райффайзенбанк справка по форме банка, следует помнить о правилах ее заполнения:

- Срок давности документа ограничен 30 календарными днями с момента ее выдачи;

- Допускается заполнение справки в электронном, а также рукописном формате;

- Исправления и ошибки при составлении не разрешаются;

- Каждое поле бланка должно быть заполнено без пропусков и исключений;

- Сумма дохода указывается с учетом уплаченных налогов;

- Внесенные сведения должны быть правдивыми и соответствовать действительности;

- Справка не подписывается самим заемщиком, его супругом, близкими родственниками, а также однофамильцами;

- Размер доходов в месяц указывается за один год, если лицо отработало в компании столько или больше времени;

- Если стаж в организации составляет менее года, то вносятся сведения за отработанный период, но не менее чем за 3 месяца.

Образец справки по форме банка Райффайзенбанк.

Ниже представлен образец заполнения справки по форме банка Райффайзенбанк, с которым можно ознакомиться и при необходимости скачать. Вариативность отражаемой информации зависит от каждого конкретного случая, но общий подход к заполнению соответствует примеру.

Райффайзенбанк справка по форме банка скачать бланк.

Чистый бланк для подтверждения своих доходов по образцу банка заемщик может получить:

1. На сайте www.raiffeisen.ru:

- Перейти в меню «Кредиты»;

- Выбрать «Документы для получения»;

- Раскрыть список «Для новых клиентов»;

- Перейти по соответствующей ссылке и скачать справку по форме банка Райффайзенбанк.

2. У сотрудников банка:

Для этого необходимо прибыть в подходящий по расположению офис Райффайзенбанка и обратиться к любому специалисту, который, в свою очередь, выдаст распечатанный шаблон.

3. Скачать справку по ссылке ниже:

Стоит отметить, что документ имеет редактируемый формат pdf. Поэтому для заполнения в электронном виде справка в ворде не требуется.

С чем может столкнуться клиент при предоставлении справки?

Стоит учитывать, что получение сотрудником самой справки у работодателя не гарантировано во всех случаях. Барьером для этого могут выступить:

- Опаска руководства утечки финансовой информации об «оптимизации налогообложения», а также раскрытие серых схем выплаты зарплаты работникам;

- Отказ в предоставлении документа увольняемым сотрудникам;

- Наличие удержаний по исполнительным документам более половины зарплаты.

Вместе с тем, имея на руках готовый документ, это не гарантирует стопроцентного получения кредита в банке. Если направлена в Райффайзенбанк справка по форме банка, то заявка и вся документация подвергается детальной проверке. В результате проведенных мероприятий клиенту может быть отказано:

Сбер справка по форме банка: для кредита и ипотеки

Во время оформления ипотечного кредита, клиентам банка Сбера требуется предоставить большое количество документов. Среди них встречается много справок, в том числе и о доходе. Они необходимы по той причине, что платежеспособность заемщика является одним из основных требований предоставления ипотеки. В качестве подтверждения своего уровня заработка заемщику часто нужно оформить 2-НДФЛ. Но иногда случаются такие ситуации, когда организация не может выдать такой документ сотруднику. В этом случае используется справка о доходах по форме банка.

Основные сведения о справке о доходах

Справка по форме банка Сбера практически ничем не отличается от документа по доходам 2-НДФЛ в плане содержащейся в ней информации. В документе содержатся сведения о заработке заемщика, о работодателе. Отличительная черта двух таких справок кроется в том, кто предоставляет информацию. В бумаге, оформленной по формату, установленному Сбером, сведения предоставляются работодателем. А в справке о доходе 2-НДФЛ информация выдается налоговой службой России. Поэтому такой документ кредитором всегда принимается.

Справка по форме банка представляет собой специальный бланк, у которого есть определенное название «Справка для оформления кредита/поручительства». Она используется в тех случаях, когда кредитополучатель не может при оформлении ипотеки подтвердить свои доходы, предъявив бумагу государственного образца. В Сбере специалисты прекрасно понимают, что многие граждане получают часть своей заработной платы неофициально или же на их рабочем месте не имеется возможности оформления 2-НДФЛ. Поэтому чтобы оценить финансовое состояние клиентов была создана возможность получить справку по форме банка. И важно производить ее заполнение внимательно, чтобы она была принята.

Для чего необходима справка по форме Сбера

Есть множество ситуаций, когда в Сбере может потребоваться предъявление справок о доходах по форме банка:

- Показатель официального дохода кредитополучателя ниже фактической, что является препятствием для оформления ипотеки;

- Заемщик ведет неофициальную трудовую деятельность;

- Кроме официального заработка имеются другие источники дохода, которые необходимо подтвердить для получения кредита от банка;

- Компания, где работает заемщик, не имеет возможности обеспечить получение 2-НДФЛ для банка.

Справку по форме Сбера нужно получать в случаях оформления любого типа ссуды, в том числе и ипотеки. Сбером рассматриваются заявки на кредит только при наличии такого документа.

Преимущества и недостатки бумаги по форме банка Сбера

В банке имеется возможность оформить документ для подтверждения своей платежеспособности. У него есть, как плюсы, так и минусы. Среди преимуществ документа о подтверждении доходов выделяются следующие:

- Даже сотрудники с неофициальным заработком получают возможность получить кредит в банке;

- Справку принимают сотрудники в банке даже при получении заемщиком ипотечного займа.

Но у бумаги подтверждения уровня доходов по форме кредитного учреждения есть и недостатки:

- Получить справку для банка такого формата от работодателя практически не представляется возможным. Указанный заработок человека в таком случае будет считаться доказательством нарушения им закона. Ведь при этом работодатель производит скрытие доходов и не совершает налоговые платежи в полном объеме;

- Сбером такие бумаги о подтверждении уровня зарплаты клиента воспринимаются как рисковые. Это является основной причиной, почему заемщику банком не будут предоставлены особые условия в рамках кредитования;

- В случае, если в Сбер справка такого формата передается для получения ипотечного кредита, то банком тщательным образом производится проверка предоставленных клиентом сведений о своей платежеспособности.

Как выглядит образец документа в Сбере

Скачать бланк справки для оформления кредита или поручительства

В настоящее время при оформлении ипотечных займов, клиентам приходится сталкиваться с оформлением большого числа справок. Для подтверждения платежеспособности у документа по требованиям банка имеются свои особенности. И для того чтобы его правильно оформить Сбером предоставляется образец. В отделениях или на сайте банка он представлен в форме стандартного бланка для заполнения. При получении такого примера можно гарантированно оформить справку правильным образом, чтобы заявка на кредит была рассмотрена Сбером. Для корректного заполнения имеется возможность скачать образец на официальном сайте банка.

В нем указываются следующие данные:

- Дата создания документа;

- Полное название офиса, в котором Сбером клиенту была выдана бумага;

- Фамилия, имя, отчество заемщика;

- Длительность работы получателя бумаги на одном рабочем месте;

- Полное название компании, в которой работает кредитополучатель;

- Сведения об организации, где трудоустроен заемщик;

- Должность кредитополучателя;

- Зарплата за месяц лица, обратившегося за справкой;

- Удержание обязательных государственных выплат с сотрудника предприятия за полгода;

- Подпись руководителя компании;

- Подпись главного бухгалтера;

- Печать организации, в которой трудоустроен заемщик.

При наличии такого образца для заполнения клиенты финансового учреждения смогут внести свои данные и предоставить правильно составленный документ для оформления ипотечного займа.

Источник https://washepravo.ru/ipoteka/vtb-24/vtb-24-dlya-ipoteki-spravka-po-forme-banka/

Источник https://mytopfinance.ru/rajffajzenbank-spravka-po-forme-banka/

Источник https://infobanking.ru/sberbank-spravka-po-forme-banka-dlya-kredita-i-ipoteki/

Источник