Содержание

Полный гид по выбору облигаций для частных инвесторов

Облигации являются важной составляющей инвестиций. Это базовый инструмент консервативных вложений (альтернативы депозитам) и диверсификации вложений в акции для снижения риска портфеля. В этой статье мы рассказываем, как можно использовать наш сервис Анализ облигаций для поиска хороших облигаций, подходящих именно вам. В этом смысле она является исчерпывающим гидом по выбору облигаций для частных инвесторов.

Определите инвестиционную цель

Начать всегда следует с определения инвестиционной цели.

- Если вы хотите сохранить деньги от инфляции, инвестируете подушку безопасности или бережете их для других краткосрочных целей, используйте надежные и простые облигации.

- Если облигации – это часть долгосрочного портфеля, основу которого составляют акции, и вы можете позволить себе взять больше риска, используйте менее надежные бумаги качественных эмитентов для повышения общей доходности.

- Если вы ищете облигации с очень высокой доходностью (и бОльшим риском), вам следует тщательно отобрать не менее 8 бумаг наиболее качественных эмитентов с низким кредитным рейтингом.

- Наконец, если вы более опытный инвестор и ваша стратегия предполагает спекуляцию на изменении цены облигаций вследствие прогнозов изменений процентных ставок, рассчитайте полную доходность всех хороших бумаг и купите самые доходные из них для последующей продажи, когда (и если) цель прогноза будет достигнута.

Когда вы определились с целью, нужно решить задачи отбора бумаг – понять доходности, сроки до погашения, наличие оферт (досрочных выкупов бумаг эмитентом), число и правила выплаты купонов, оценить кредитный риск, рыночный риск, качество бизнес-модели эмитента и прочие необходимые для принятия решений параметры. Эти задачи и позволяет решить наш сервис.

Базовый алгоритм выбора

Начните с валюты ваших инвестиций, затем определитесь со сроком до погашения, кредитным (кредитным рейтингом) и рыночным риском (если вы намерены продать облигацию до погашения), которые вы готовы взять на себя. Дальнейшие шаги – обращайте внимание на ликвидность (если ликвидность низкая, величина доходности может быть не надежна) и сложность облигации (в фильтре «Факторы»).

В завершении сортируйте полученную выборку по доходности и обратите внимание на показатель качества эмитента (устойчивость бизнес-модели) – скорее всего, разница в доходностях будет объясняться разницей в качестве – это важно особенно для эмитентов с кредитным рейтингом «средний» и «ниже среднего».

Выберете для покупки несколько бумаг из полученного списка. Чем рискованнее ваша стратегия, тем больше облигаций разных эмитентов (и желательно из разных отраслей) мы рекомендуем купить.

- С методикой расчета показателя качества можно ознакомиться здесь.

- С методикой расчета коэффициента ликвидности — здесь.

Базовые стратегии

Для упрощения этих процедур, мы уже сделали все указанные выше действия и даже чуть больше, чтобы создать Базовые стратегии – готовые выборки облигаций по основным инвестиционным целям. Ниже мы приводим их общее описание и иллюстрации к ним – «мини гиды» для отбора бумаг.

Альтернатива депозиту

Эта выборка подходит для консервативных инвесторов, нацеленных на сохранение капитала (получение доходности на уровне инфляции). Она реализует отбор наиболее надёжных облигаций крупных компаний со сроком погашения от 1 до 3 лет и доходностью выше, чем доходность депозита в надёжном банке.

Основные принципы отбора:

- Кредитный рейтинг – не ниже «A».

- Срок до погашения – до трех лет.

- Только крупные компании.

- Только ликвидные бумаги.

- Наиболее простые бумаги (без амортизации, права досрочного выкупа или погашения).

- Доходность к погашению — выше среднего из выборки, сформированной по параметрам выше.

- Отсекаются бумаги с наименьшим показателем качества эмитента в выборке, сформированной по параметрам выше.

Советы:

- Используйте фильтры «Срок до погашения/выкупа» и «Выпуск/Погашение/Оферта» для отбора бумаг, подходящих для периода ваших инвестиций.

- Для этой стратегии широкая диверсификация (инвестиции во множество бумаг), как правило, не требуется. Однако мы рекомендуем выбрать облигации, по крайней мере, трех различных эмитентов.

- Различие в доходностях облигаций в этой выборке определяется сроком до погашения (как правило, чем он больше, тем выше доходность) и показателем качества эмитента. Обращайте внимание на эти показатели для принятия более обоснованных решений.

Сбалансированная стратегия

Эта выборка подходит для инвесторов, готовых принимать повышенный уровень риска (как кредитного, так и рыночного), взамен ожидая более высокий уровень доходности. Она реализует отбор среди качественных бумаг эмитентов различного размера с кредитным рейтингом не ниже «B+».

Основные принципы отбора:

- Кредитный рейтинг – не ниже «B+».

- Срок до погашения – до пяти лет.

- Только ликвидные бумаги.

- Исключаются наиболее мелкие компании.

- Допускается наличие амортизации и досрочного погашения по инициативе владельцев облигаций («пут» опцион).

- Доходность к погашению — выше среднего из выборки, сформированной по параметрам выше.

- Отсекаются бумаги с наименьшим показателем качества эмитента в выборке, сформированной по параметрам выше.

Советы:

- Используйте фильтры «Срок до погашения/выкупа» и «Выпуск/Погашение/Оферта» для отбора бумаг, подходящих для периода ваших инвестиций.

- Используйте фильтр «кредитный риск» для более узкого отбора бумаг по кредитному качеству.

- Если вы намерены продать облигации до срока их погашения, используйте фильтры «рыночный риск» для понимания и ограничения рисков изменения цены вследствие изменений рыночных процентных ставок.

- Используйте фильтры «Факторы» для более узкого отбора бумаг по сложности и показателю качества эмитентов и их размеру.

- Для этой стратегии рекомендуется диверсифицировать вложения, то есть выбрать бумаги не менее восьми различных эмитентов. Для крупных портфелей рекомендуется еще более широкая диверсификация.

- Различие в доходностях облигаций в этой выборке определяется сроком до погашения (как правило, чем он больше, тем выше доходность) и показателем качества эмитента. Обращайте внимание на эти показатели для принятия более обоснованных решений.

Спекулятивная стратегия

Эта выборка для опытных инвесторов. Она подходит для инвесторов, желающих диверсифицировать свои портфели по стратегиям и готовых принимать высокий уровень риска (прежде всего, рыночного, то есть негативного изменения цены облигаций и недополучения доходности рынка) с целью получения высокой доходности за счет гибкости портфелей в условиях изменения ожидаемых процентных ставках.

Стратегия предполагает, что инвестор, как правило, не держит облигации до погашения и продает их (ребалансирует портфель), когда они перестают подходить под параметры стратегии. Основой выборки является ожидаемая полная доходность облигаций (купоны + изменение цены за 12 месяцев), рассчитываемая на основе прогнозов изменения кривой процентных ставов аналитической службой УК ДОХОДЪ. Таким образом, эта выборка содержит облигации с наибольшей ожидаемой полной доходностью в ближайшие 12 месяцев с учетом ограничений, указанных ниже.

Основные принципы отбора:

- Кредитный рейтинг – не ниже «BB».

- Срок до погашения – неограничен.

- Исключаются наиболее мелкие компании.

- Только ликвидные бумаги.

- Допускается наличие амортизации и досрочного погашения по инициативе владельцев облигаций («пут» опцион).

- Ожидаемая полная доходность – существенно выше среднего из выборки, сформированной по параметрам выше.

- Отсекаются бумаги с наименьшим показателем качества эмитента в выборке, сформированной по параметрам выше.

Советы:

- Спекулятивные стратегии выполняют функцию диверсификации основных стратегий. Используйте спекулятивные стратегии только в качестве дополнения к основной стратегии в облигациях и если вы понимание механизм их использования.

- Используйте фильтры «рыночный риск» для понимания и ограничения рисков изменения цены вследствие изменений рыночных процентных ставок.

- Используйте фильтр «кредитный риск» для более узкого отбора бумаг по кредитному качеству.

- Используйте фильтры «Факторы» для более узкого отбора бумаг по сложности и показателю качества эмитентов и их размеру.

- Для этой стратегии широкая диверсификация (инвестиции во множество бумаг), как правило, не требуется. Однако мы рекомендуем выбрать облигации, по крайней мере, пяти различных эмитентов, особенно при выборе бумаг с относительно низким кредитным качеством и показателем качества эмитента.

- Отбор в эту стратегию осуществляется на основе показателя Полной доходности – это означает, что при ожиданиях снижения процентных ставок в нее будут попадать в основном долгосрочные облигации (с высоким рыночным риском), а при ожидания роста — в основном краткосрочные облигации (с низким рыночным риском). Если вы не хотите, чтобы риск вашего совокупного портфеля изменялся, используйте стратегии изменения структуры дюрации (bullet, barbell, neutral).

Высокодоходные облигации (High Yield, ВДО)

Эта выборка для опытных инвесторов. Она подходит для инвесторов, желающих диверсифицировать свои портфели по стратегиям и готовых принимать высокий уровень риска (прежде всего, кредитного, то есть высокий риск дефолта эмитента) с целью получения высокой доходности в качестве премии за этот риск. Она содержит высокодоходные облигации компаний с низким кредитным рейтингом, но относительно высоким показателем качества эмитентов.

Основные принципы отбора:

- Кредитный рейтинг – «B-» и ниже.

- Только ликвидные бумаги.

- В выборку включаются бумаги компаний любого размера (включая, мелкие).

- Допускается наличие амортизации и досрочного погашения по инициативе владельцев облигаций («пут» опцион).

- Доходность к погашению – существенно выше среднего по рынку в целом.

- Отсекается 50% и более бумаг с наименьшим показателем качества эмитента в выборке, сформированной по параметрам выше.

Советы:

- Инвестиции в высокодоходные облигации выполняют функцию диверсификации основных стратегий. Используйте их только в качестве дополнения к основной стратегии в облигациях.

- Для этой стратегии строго рекомендуется диверсифицировать вложения, то есть выбрать бумаги не менее восьми различных эмитентов. Для крупных портфелей рекомендуется еще более широкая диверсификация.

- Используйте фильтры «Срок до погашения/выкупа» и «Выпуск/Погашение/Оферта» для отбора бумаг, подходящих для периода ваших инвестиций.

- Используйте фильтр «кредитный риск» для более узкого отбора бумаг по кредитному качеству.

- Используйте фильтры «рыночный риск» для понимания и ограничения рисков изменения цены вследствие изменений рыночных процентных ставок.

- Используйте фильтры «Факторы» для более узкого отбора бумаг по сложности и показателю качества эмитентов и их размеру.

- Различие в доходностях облигаций в этой выборке определяется сроком до погашения (как правило, чем он больше, тем выше доходность) и показателем качества эмитента. Обращайте внимание на эти показатели для принятия более обоснованных решений.

ПИФ ДОХОДЪ Перспективные облигации

Для случая, если у вас нет времени самостоятельно выбирать облигации и ваша инвестиционная цель – среднесрочные консервативные инвестиции или диверсификация портфеля акций – мы создали инструмент для инвестиций в облигации, объединяющий все базовые стратегии.

Наш ПИФ «ДОХОДЪ Перспективные облигации» — это универсальный портфель, обеспечивающий баланс всех базовых инвестиционных стратегий (целей) в облигациях: сохранение капитала, получение повышенной доходности над банковским депозитом, рост капитала и инвестиции в наиболее качественные высокодоходные облигации.

Вы можете узнать всё об этом фонде (включая структуру и историю доходности), а также купить его паи за 5 минут на этой странице.

Управляющая компания «ДОХОДЪ», Общество с ограниченной ответственностью (далее Компания) не обещает и не гарантирует доходность вложений. Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения специалистов аналитической службы Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к составлению этой страницы, Компания не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни ее агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом Компания вправе в любой момент внести в информацию любые изменения. Компания, ее агенты, работники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми выше, или вступать в отношения с эмитентами этих ценных бумаг. Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Поделиться:

Следующая публикация

На страницах открытых паевых инвестиционных фондов я вижу шкалу риска, что она означает?

Методика расчета уровня риска для открытых паевых инвестиционных фондов

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами от

Открытый паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Акции. Мировой рынок» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Дивидендные акции. Россия» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ.Российские акции. Первый эшелон» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Мультифакторные инвестиции. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Перспективные облигации. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Валютные облигации. Мировой рынок» (Правила доверительного управления зарегистрированы ФСФР России Закрытый паевой инвестиционный фонд недвижимости «ДОХОДЪ – Рентная недвижимость» (Правила доверительного управления зарегистрированы Центральным Банком Российской Федерации

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России .

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России )

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов . Правила доверительного управления зарегистрированы Банком России

Представленные стратегии доверительного управления не основаны на параметрах стандартного инвестиционного профиля и не являются публичной офертой. Открытие счета доверительного управления клиентом и использование представленных стратегий управления сопровождается заполнением им анкеты определения индивидуального инвестиционного профиля.

Риски, связанные с финансовыми инструментами, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Ознакомиться с подробной информацией о фондах, а также с правилами доверительного управления и иными документами, предусмотренными в Федеральном законе от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» можно по адресу Управляющей компании: 199178, Санкт-Петербург, Малый пр. В.О., д. 43, к. 2, литера В, этаж 3, помещ. 62, на сайте dohod.ru . по телефону (812) 635-68-63, а так же по адресу агента — АО Актив: 191028, Санкт-Петербург, Литейный пр., 26, лит. А, оф. 208.

ООО «УК «ДОХОДЪ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.

Внимание! Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия на осуществление деятельности по управлению ценными бумагами от Без ограничения срока действия. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от С подробной информацией вы можете ознакомиться по ссылке:

2003-2022 © ООО «УК «ДОХОДЪ»

Мы используем файлы cookie. Продолжая пользоваться сайтом вы даете Согласие на обработку пользовательских данных.

Формы на сайте защищены капчей reCAPTCHA, ознакомьтесь c политикой конфиденциальности и условиями использования сервисов компании Google.

Как инвестировать в ОФЗ, чтобы заработать больше

Облигации федерального займа — это долговые бумаги, которые выпускает российское правительство. Странам почти всегда нужны финансовые средства, но привлекать их из налогов, акцизов или бюджетных фондов сложно, поэтому государство обращается к инвесторам. Оно берёт у них деньги на оговорённый срок, в который гарантирует вернуть всю сумму — номинал облигации. Также инвесторам обещают купоны — периодические процентные платежи, по сути похожие на начисление процентов по вкладу.

Любой частный инвестор может купить ОФЗ на Московской бирже: эти ценные бумаги доступны через любого брокера. Облигации размещают часто, и их хватает всем. Например, в начале 2012 года выпустили Облигация ОФЗ‑26207‑ПД / RusBonds 350 миллионов ОФЗ 26207. Каждая бумага стоит 1 000 рублей. Купоны переводят дважды в год, а равны они 8,15% годовых.

Эмитент ОФЗ, Минфин, обязан публиковать основные характеристики облигации: сроки, даты, процентные ставки и многое другое. Скриншот: Московская биржа.

Государственный долг считается безопасным активом, поэтому облигации постоянно выпускают и покупают. Например, такие ценные бумаги размещают Казначейство США, Министерства финансов Великобритании и Китая. У первых высший кредитный рейтинг — AAA S&P, Moody’s, Fitch and BDRS Credit Rating by Country / Trading Economics , у вторых — АА, а у третьих — A. В Россию рейтинговые агентства верят чуть меньше — BBB, но это всё равно надёжное вложение.

Кому подходят ОФЗ

Финансовые советники любят предлагать начинающим инвесторам составить портфель формата «60/40» — 60% акций и 40% облигаций. В реальности доля и вообще наличие последних зависят от целей, возраста, терпимости к риску и временного горизонта инвестора.

Есть ситуации, в которых стоит присмотреться к ОФЗ повнимательнее:

- Долгосрочные накопления. Если инвестор собирается купить квартиру или оплатить образование детям через 5–10 лет, то такому человеку важно не потерять деньги. Акции слишком сильно колеблются, поэтому разумно пожертвовать потенциальной доходностью, но сохранить и немного приумножить накопления.

- «Парковка» денег на небольшой срок. Иногда инвестор не видит хороших акций для вложения или считает, что время ещё не пришло. Он может купить облигации, чтобы защитить капитал от инфляции в ожидании подходящего варианта.

- Обучение малой кровью. Государственные облигации достаточно безопасные и зачастую не так сложно устроены, как корпоративные. Начинающий инвестор может довольно быстро в них разобраться, причём не потеряв много денег в процессе обучения.

Какими бывают ОФЗ

Они отличаются датами погашения, доходностью, периодичностью выплаты купонов. Последние тоже есть разные: четыре вида доступны всем на Мосбирже, а ещё один предлагают только некоторые банки.

С постоянным купонным доходом

Коротко их называют ОФЗ‑ПД, это самый популярный и распространённый тип государственных облигаций. Частным инвесторам проще всего в них разобраться, потому что принцип работы похож на обычный вклад в банке: график и размер выплат известны заранее, доходность не меняется.

Например, к этому типу относится ОФЗ 26207 из начала статьи — до 2027 года каждый февраль и август инвестор будет получать с облигации купон на 40,64 рубля.

С переменным купонным доходом

Известны как ОФЗ‑ПК: размер всех купонов объявляют заранее, но процент со временем меняется. Его хитро рассчитывают в зависимости от ключевой ставки Центробанка: если её поднимают, то облигации становятся более доходными вслед за ней. Но это же работает в обратную сторону.

Например, ОФЗ 24020 выпустили Параметры облигации федерального займа SU24020RMFS8 / Московская биржа летом 2019 года, и каждые четыре месяца по ней приходит купон. Когда ключевая ставка была повыше, инвесторы получали 6,2–6,8% годовых. Потом она упала, а вслед за ней и доходность облигации — до 4%.

Будущие купоны по ОФЗ‑ПК неизвестны, но эмитент публикует ставку и рублёвое значение уже выплаченных купонов. Они меняются вслед за ставкой Центробанка. Скриншот: Минфин России.

Сейчас ключевая ставка, а вместе с ней и доходность, растут, но будущее неизвестно. Поэтому облигации такого типа подходят тем, кто готов анализировать рынок и пытаться уловить тренды.

С индексируемым номиналом

Или ОФЗ‑ИН. Процент по купону остаётся одним и тем же (невысоким), а вот номинал каждый год индексируют на величину инфляции. Например, ОФЗ 52001 выпущена Отдельные характеристики облигаций федерального займа с индексируемым номиналом (ОФЗ‑ИН) / Минфин России в 2015 году с номиналом в 1000 рублей и ставкой купона в 2,5%. Если бы инвестор купил её в самом начале, то получил бы 25 рублей с одной бумаги в год.

Минфин рассчитывает помесячную индексацию облигации на год вперёд — на этом горизонте инвестор может рассчитать, сколько он получит с каждой бумаги. Скриншот: Минфин России.

Но покупка в июне 2021 года принесла бы больше — за несколько лет номинал вырос до 1305 рублей. Номинальная доходность при той же ставке купона — 32,6 рубля. И это ещё при довольно низкой инфляции — чем она выше, тем выгоднее держать бумаги подобного типа.

С амортизацией долга

Коротко — ОФЗ‑АД. Помимо купонов, государство частями возвращает и основной долг. Это как обычный платёж по кредиту, когда треть суммы приходится на проценты, остальное — на занятые деньги.

Например, ОФЗ 46022 обращается Об аукционе по размещению ОФЗ / Банк России с 2008 года, а погасят её в 2023. Номинал облигации изначально был равен 1000 рублей, а ставка купона — 7,5%. Инвестору выплачивают по 37 рублей дважды в год, но 20 июля 2022‑го вернут половину номинала: человек получит 500 рублей и купон ещё на 27,42. После этого придут два оставшихся купона, но всего по 13,71 рубля — потому что их начислят на сокращённый вполовину долг.

Высчитывать даже номинальную доходность по таким бумагам трудно. Если учитывать колебания рынка, комиссии и налоги, всё ещё сложнее, поэтому облигации с амортизацией постепенно уходят с рынка.

С «народностью»

Бумаги типа ОФЗ‑Н появились несколько лет назад, они предназначены только для физлиц — отсюда и «Н» в названии, которое официально значит «народные». По сути эти облигации ближе всего к ОФЗ‑ПД: сразу известны и даты выплаты купонов, и сроки погашения, и ставки — которые со временем меняются в большую сторону. Но на бирже такую бумагу не купить, только Информационное сообщение о начале размещения ОФЗ для физических лиц выпуска №53008RMFS / Минфин России в одном из четырёх банков: ВТБ, Сбербанке, Промсвязьбанке и Почта Банке.

Например, ОФЗ 53008 выпустили Приказ Минфина России от 29 июля 2021 года №351 «Об эмиссии облигаций федерального займа для физических лиц выпуска № 53008RMFS» в начале августа 2021‑го, будет шесть купонов дважды в год: в феврале и августе. Но ставка по ним должна расти с 5 до 8,87%: если инвестор купит облигацию в самом начале, то по первому купону получит 27,12 рубля, а по шестому — 44,23.

Как зарабатывать деньги на ОФЗ

У частного инвестора есть несколько способов — от традиционных для фондового рынка инвестиций и спекуляций до легальной налоговой оптимизации.

Получать купонный доход

Есть инвесторы, которые не готовы тратить время и силы на кропотливый анализ облигаций — они просто хотят «припарковать» деньги и наблюдать, как их становится больше.

Допустим, у человека есть миллион рублей, который он хочет отложить на покупку квартиры через шесть лет. Инвестор не готов вкладываться в акции, которые могут вырасти, а могут и сильно упасть. Поэтому он покупает ОФЗ 26207 с купоном 8,15%: каждый год человек будет получать по 81,28 рубля на купонах.

Номинал и купонная доходность ОФЗ 26207.

В 2027 году инвестору вернётся номинал облигации — тысяча рублей плюс останутся купонные платежи — 487,64 рубля. Это значит, что изначальный капитал вырастет почти на 50%.

А ещё инвестор может диверсифицировать свой портфель и купить акции ETF, где уже есть целая корзина ОФЗ. Например, биржевой фонд SBGB полностью Фонд «Индекс Мосбиржи государственных облигаций (SBGB)» / Сбер управление активами состоит из 23 государственных облигаций разных выпусков, а в «Открытие — Облигации» на них приходится ПИФ «Открытие — Облигации» / УК «Открытие» 22%.

Сравнение фондов «Открытие — Облигации» и «Сбер SBGB».

Зарабатывать на разнице цен

Облигации не обязательно держать до погашения — ими можно спекулировать и зарабатывать на разнице между ценами покупки и продажи.

Допустим, инвестор купил ОФЗ 24020 в марте 2021 года. Облигация тогда стоила дешевле: он мог приобрести её за 997,9 рубля. Поодиночке ими не торгуют, лоты начинаются от 10 штук, поэтому инвестор заплатил 9979 рублей. Уже через месяц цена выросла до номинала в 1000. Доход за месяц — 2,1 рубля с одной облигации, или 21 с 10 бумаг.

Синий график — колебания цены облигации на бирже в процентах от её номинала. Скриншот: Smart‑lab.

А ещё за это время инвестор мог получить купон — 10,45 рубля по облигации и 104,5 за десять штук.

Искать более выгодные облигации

Новые ОФЗ появляются постоянно, но экономические условия так же часто меняются. К примеру, ОФЗ 52003 выпустили в августе 2020 года — это время низкой ключевой ставки в России, поэтому и облигация не слишком прибыльная: купон равен всего 2,5%. С другой стороны, в 2011 году появилась ОФЗ 46023 со ставкой в 8,16% — в то время ключевая ставка в России была выше, поэтому и ценная бумага оказалась доходнее.

Значение имеет и срок погашения облигации — чем дольше она будет обращаться, тем доходнее будет. Например, ОФЗ 53005 рассчитана на три года и принесёт по 5,25%, а ОФЗ 46020 — аж на 30 лет, и ставка купона равна 6,9% годовых.

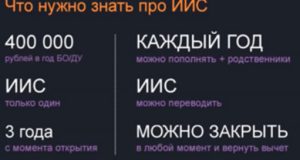

Экономить на налогах с помощью ИИС

Инвестор может не просто купить ОФЗ, а положить их на индивидуальный инвестиционный счёт, ИИС. Это специальный брокерский счёт, который помогает сэкономить на налогах двумя способами.

Вычет типа «А» подходит большинству людей — он позволяет вернуть до 52 000 рублей в год независимо от доходности инвестиций. А при вычете типа «Б» можно не платить 13% подоходного налога от сделок.

Допустим, инвестор открыл ИИС в 2018 году, каждый год вносит на него 400 000 рублей и покупает ОФЗ. Если он подобрал облигации так, что их все погасят в 2021 году, то получит: номинал ценных бумаг, купонный доход по ним и 156 000 рублей налогового вычета.

Как не потерять деньги на ОФЗ

Все расчёты выше — номинальная доходность. В реальности она почти всегда будет немного ниже, потому что есть траты, которых не избежать.

Отличать номинальную ставку от эффективной

Облигации — рыночный инструмент: они торгуются на бирже, и их цена постоянно меняется. К примеру, номинал ОФЗ 26207 равен тысяче рублей, но в 2019 году бумагу можно было купить за 979,5 рубля, а в 2020 — за 1173,8.

Помимо этого, инвестор должен заплатить «накопленный купонный доход» предыдущему владельцу бумаги. Например, 16 августа 2021 года придётся отдать 1069,3 рубля за саму облигацию и ещё 13,4 за купоны.

Сверху — цена облигации по данным последней сделки, в процентах от номинала. НКД — накопленный купонный доход, который придётся заплатить предыдущему держателю бумаги. Скриншот: Московская биржа.

Фактически инвестор заплатит не тысячу рублей, а 1082,7 рубля. Из‑за этого эффективная доходность ценной бумаги автоматически упадёт с 8,15 до 6,83%.

Учитывать потери на комиссиях и налогах

Кроме рыночных издержек, инвестору придётся учесть и комиссии брокера. В среднем организации берут 0,3% с каждой операции. Предположим, что инвестор купил 10 штук ОФЗ 26207 — они обойдутся в 10 827 рублей, а с учётом комиссии — в 10 859.

Затем придётся заплатить налоги — их в России платят брокеры, подавать отдельные декларации не нужно. Но реальную доходность тоже снижается. С января 2021 года все облигации в России облагаются Федеральный закон от 1 апреля 2020 года №102 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», статья 2, пункт 4.3 налогом на купонный доход — раньше государственные облигации от этого освобождали. В конце 2022 года инвестор получит 812,8 рубля купонного дохода. С них придётся заплатить 13% налога, то есть 105,7 рубля.

Номинально инвестор мог бы заработать 812,8 рубля только на купонных выплатах. Фактически же он получит 687,1 после вычета комиссии и налога.

Акции и облигации для начинающих простым языком — как можно заработать

В 2020 году много обычных людей стали заниматься инвестициями. Но поскольку в школах и ВУЗах не было предмета финансовой грамотностью, то мало кто имеет представление о ценных бумагах.

В этой статье мы на понятном языке для новичков расскажем про два главных класса ценных бумаг на бирже: акции и облигации. В чём их различия, какие доходности можно ожидать инвестору, насколько рискованно держать деньги в них?

1. Что такое акции и зачем их покупать — подробное объяснение

Акции покупают для того, чтобы заработать деньги. Поскольку современная экономическая система подразумевает наличие разумной инфляции, а экономики в среднем растут, то прибыли компаний тоже постепенно растут. Это вызывает рост стоимости на акций.

Акция — это доля в бизнесе.

Прибыль от акций возможно за счёт двух составляющих:

- Курсовой рост стоимости (купили дешевле, продали дороже);

- Получение дивидендов;

Дивиденд — это часть выплаты акционерам с прибыли компании. Можно найти компании, платящие около 9-12% годовых. Средняя дивидендная доходность в нашей стране по всем компаниям на 2020 г. составляет 6,7% годовых. Это значение одно из самых больших доходностей в мире. Например, в США средний размер дивидендов составляют всего около 2%.

Не все компании платят дивиденды. Например, у некоторых нет прибылей, либо все деньги реинвестируют в развитие компании. Так поступает IT-сектор. Их специфика предполагает накопление денег, после чего покупает какие-то новые проекты или создаёт свои. В нашей стране всего две IT-компании: Яндекс и Google.

Можно часто услышать от людей фразу: «у него свой бизнес, он богатый». Хотя зачастую небольшие владельцы малого бизнеса показывают скромные доходы. Но многие даже на знают, что купив акции вы тоже становитесь владельцем бизнеса. Причём в отличии от первого, вам не надо ничего делать. Компания работает полностью самостоятельно, ей руководят топ-менеджмент и директора.

Акционеры несут риск потерять вложенные деньги в следствии падения биржевых котировок. При этом они не несут ответственность за долги компании.

Покупка отдельных акций несёт риски, поэтому стоит инвестировать осознано, понимая все риски.

Сколько стоят акции

Чаще всего их цена не превышает 5000 рублей. Бывают подороже, бывают и дешевле. Но главное, что их ценник доступен для обычных граждан.

2. Что такое облигации и зачем их покупать — подробное объяснение

Фактически, держатель облигаций является кредитором. За это он получает доход в виде процентов.

Купить облигацию — значит, дать в долг эмитенту.

Кто может быть эмитентом облигаций:

- Минфин. Выпускают «Облигации Федерального Займа» (ОФЗ), ещё их называют «государственными» или «гособлигации». Сроки займа от 1 года до 25 лет. Средняя ставка доходности лежит на уровне текущей ключевой ставки ЦБ;

- Компании (коммерческие или корпоративные). Ставка по ним выше, но и риски больше;

- Города и области (муниципальные);

В зависимости от надёжности эмитента, доходность по облигациям разная. Здесь наблюдается прямая зависимость: чем надёжнее эмитент, тем на меньшую прибыль может рассчитывать держатель.

Самыми надёжными облигациями считаются государственные (ОФЗ).

Облигации имеют конечный срок обращения. Например, 3 года, 10 лет. При погашении эмитент выкупают весь выпуск по номинальной цене. Момент погашения называют «экспирацией».

В подавляющем большинстве на российским фондовом рынке номинал облигаций составляет 1000 рублей за 1 штуку. В процессе биржевых торгов цена может быть выше или ниже номинала. Во многом стоимость зависит от текущего положения дел эмитента, а также значения ключевой процентной ставки.

Облигации во многом напоминают банковские вклады. Только в отличии от вкладов, держатель может в любой момент продать их на рынке и не потерять накопленный доход.

Облигации слабо волатильны в цене, если речь идёт про выпуски, которые будут скоро погашены (до 2 лет). Их называют «краткосрочными» или «короткими». Долгосрочные выпуски (от 10 лет) могут значительно изменяться в цене в периоды кризисов или панических распродаж.

Доход по облигациям выплачивается периодически в виде купонного дохода. Говоря простыми словами: вам просто поступают деньги на счёт. Периодичность выплаты можно посмотреть в описании к каждому выпуску. У гособлигаций выплаты осуществляются каждые полгода, у многих корпоративных каждые 3 месяца.

Доходность облигаций ограничена в отличии от акций.

3. С чего начать инвестору: как купить акции и облигации — 4 шага

Каждый человек может получить доступ к фондовой бирже. Причём ехать никуда не надо, можно открыть брокерский счёт через интернет. Торговать можно в любой момент, когда работает биржа.

Брокеры предоставляют доступ к торговым терминалам. Причём есть приложения для смартфонов.

Шаг 1. Регистрация у брокера

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Это одни из самых крупных брокерских компании в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение о покупке и продаже ценных бумаг. Многие профессиональные инвесторы и трейдеры выбирают этих брокеров.

Так выглядит форма регистрации:

После регистрации потребуется отправить скан паспорта и ИНН.

Шаг 2. Открытие брокерского счёта

В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счёта:

Выбирайте для старта ЕДП. Брокерский счёт ИИС (индивидуальный инвестиционный счёт) можно открыть просто для будущего, чтобы в дальнейшем получить налоговые льготы. За счёт этого ИИС позволяет заработать больше, поэтому имеет смысл разобраться с нюансами его работы. Подробнее читайте:

Шаг 3. Пополнение брокерского счёта

Пополнение брокерского счёта не облагается никакими комиссиями. Например, можно приехать в банк брокера и пополнить счёт наличными или воспользоваться безналичным переводом.

Например, безналичный перевод можно сделать через дебетовую карту Тинькофф без комиссий. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты, кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка акций и облигаций

Как только на брокерском счёту появились средства, можно выставлять заявки на покупку акций. Брокер предоставит доступ к терминалам для торгов.

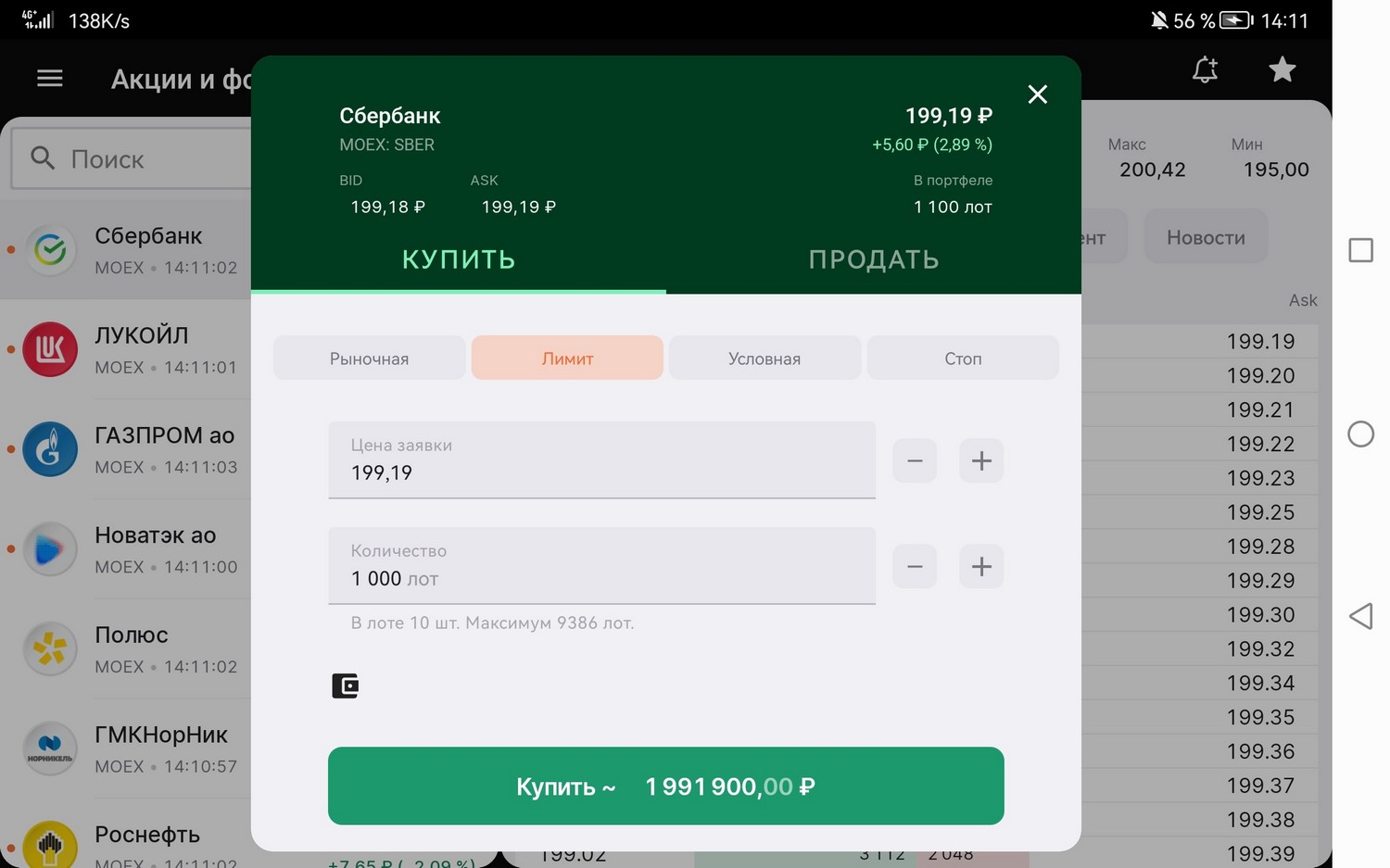

Например, так выглядит интерфейс при покупке акций Сбербанка (тикер SBER) через мобильное приложение «Финам Трейд» (брокер Finam):

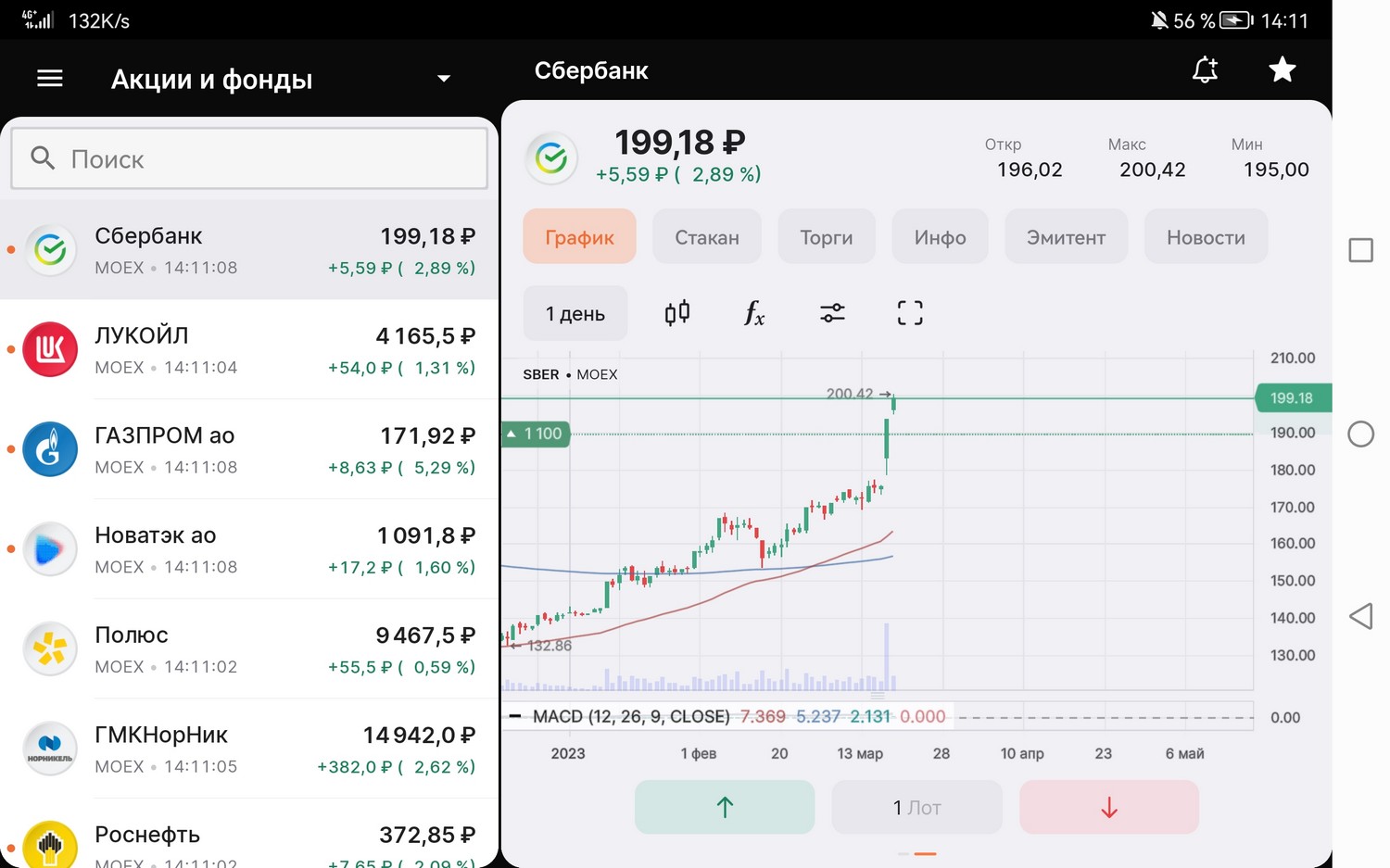

Также в приложении есть удобная возможность просмотреть текущий график торгов:

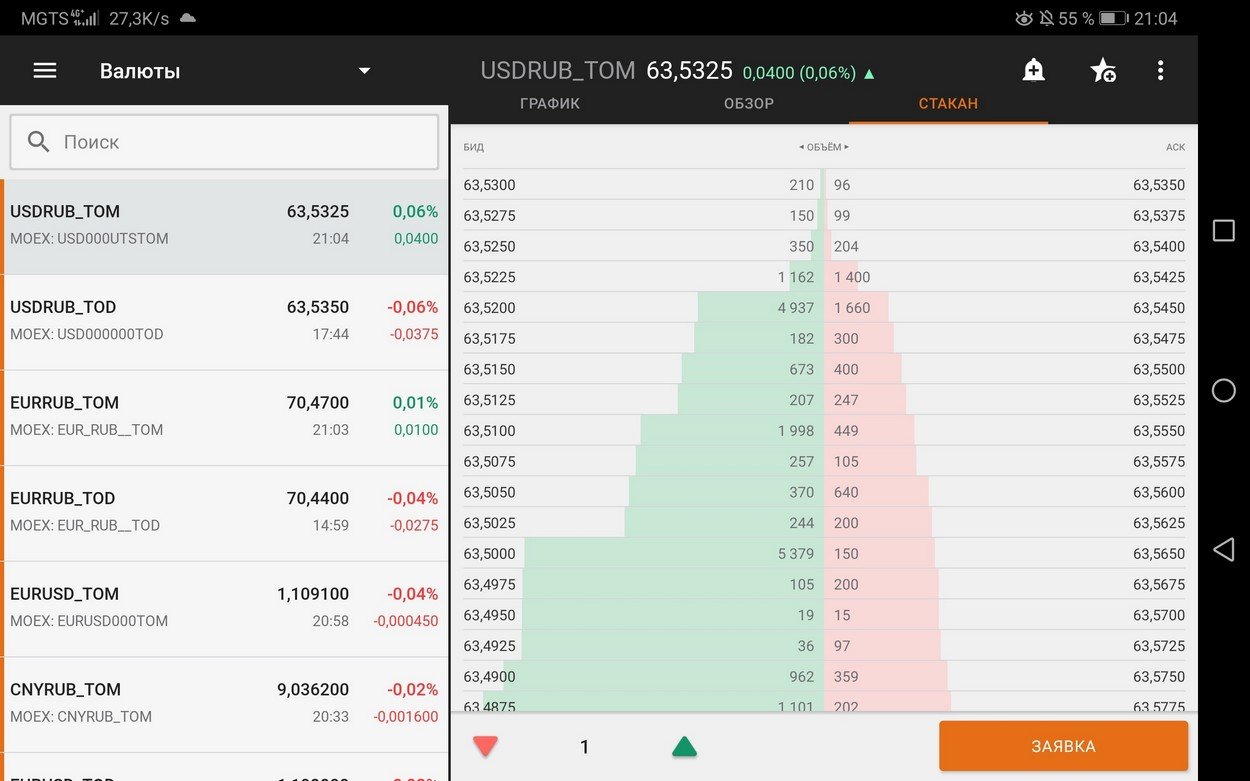

Удобно представлен биржевой стакан со всеми активными лимитными заявками:

4. Во что инвестировать акции или облигации

Приведём таблицу сравния долевых и долговых ценных бумаг.

| Акции | Облигации |

|---|---|

| Бессрочны | Имеют срок действия |

| Потенциально более высокая прибыль | Доходность ограничена |

| Высокая волатильность в цене | Слабо колеблются в цене |

| Цена может упасть и не восстановится | В день погашения цена будет составлять номинал |

Главная идея следующая: акции более доходны, волатильны в цене и рискованны. Облигации менее доходны, волатильны в цене и менее рискованны.

В зависимости от характера инвестора каждый самостоятельно решает: в каких пропорциях инвестировать в акции или облигации, готов ли он нести риски, каковы его горизонты инвестирования.

Оптимальным решением является включение обоих типов этих ценных бумаг в своей портфель. Так советовал легендарный инвестор Бенджамин Грэм (автор книги «Разумный инвестор»), основоположник стоимостного инвестирования.

Выбор между акциями и облигациями во многом зависит от срока инвестирования. Если инвестор хочет забрать деньги в ближайшие 1-2 года с рынка, то покупка акций для него будет схожа с лотерей (повезёт или нет). Поскольку в момент снятия денег рынок может быть в сильной коррекции, поэтому для такого короткого срока вложения лучше все деньги вложить в краткосрочные облигации. Если же срок от 2 лет и больше, то имеет смысл включить часть акции в портфель.

Акции показывают большую доходность, чем облигации на больших горизонтах инвестирования. В краткосрочной перспективе невозможно предсказать их будущую стоимость.

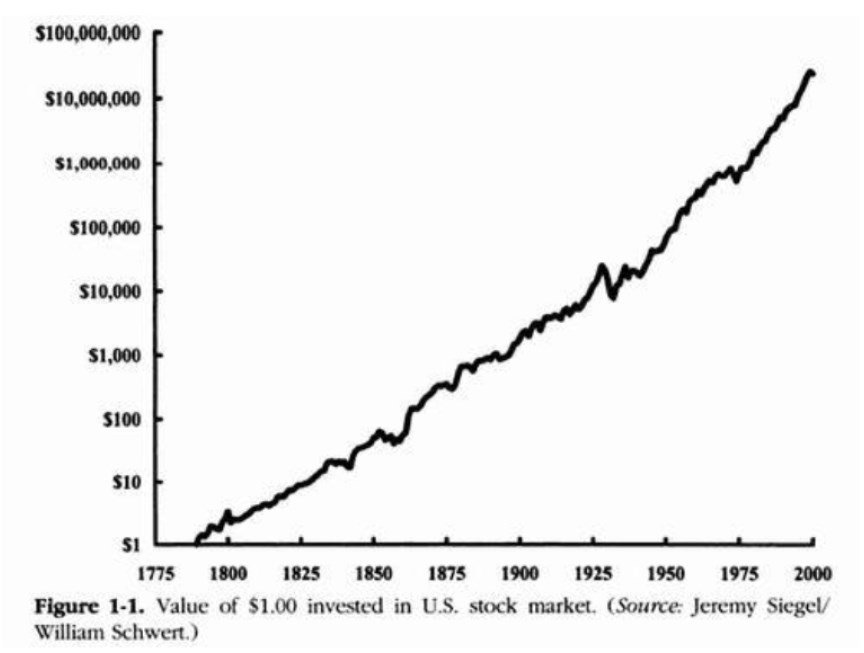

На графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

5. Сколько можно заработать на акциях и облигациях

1. Заработок на акциях

На этот вопрос невозможно ответить, поскольку никто не знает какая цена акций будет даже завтра, не говоря про прогнозы на года. Даже недооценённая компания может через год стать ещё более недооценённой.

Средний рост фондового индекса с учётом реинвестирования дивидендов составляет годовых для российского рынка, для американского. Это исторические данные.

Фондовый индекс является отражением биржевых котировок крупнейших компаний страны.

Говоря про среднюю доходность фондового индекса, надо учитывать, что в какой-то год она может быть +60%, в какой-то +10%, в какой-то -30%. То есть в зависимости от цены входа, инвесторы могут получить очень разные результаты.

В этой доходности не учтена инфляция, то есть реальная доходность инвесторов будет ниже на величину годовой инфляции.

Отдельные акции могут как расти, так и падать значительно сильнее индекса. Их отбор — это целое мастерство. Новичкам вряд ли удастся делать это максимально эффективно.

Точка покупки акции имеет большое значение, особенно для краткосрочный результатов.

На нашем сайте есть калькулятор инвестора, который показывается сколько можно заработать в среднем за какой период. Можно указать стартовую сумму и сумму ежемесячных накоплений. Ссылка на калькулятор.

Например, при стартовой сумме 100 тыс. рублей и ежемесячном откладывании 3 тыс. рублей под ставку 18% через 10 лет сумма составит 1,59 млн рублей. Из них 1,13 млн рублей это будут заработанные проценты.

2. Заработок на облигациях

Облигации более предсказуемы в расчёте доходности. Особенно, если планируется держать их до погашения. Крупнейшие компании в среднем могут приносить годовых. Если выбирать мелкие компании, то доходность немного выше . Но есть шансы, что какие-то компании за несколько лет могут испытать проблемы с выплатой и инвестор потеряет на этом выпуске. Есть группа «преддефолтных» или «мусорных» облигаций, здесь доходность 30-100%, но и шансы потерять деньги очень высоки.

Доходность еврооблигаций в среднем составляет 2-4% годовых.

Еврооблигации (от англ. «eurobonds») — это обычные облигации, выпущенные российскими эмитентами в иностранной валюте. Зачастую их называют «евробондами».

6. Какие акции и облигации купить новичку

Мы не даём индивидуальных инвестиционных рекомендаций. Представленная информация выложена лишь для ознакомления!

Сложно ответить однозначно на вопрос: какие акции и облигации купить сейчас. Вообще инвестиции это долгосрочный процесс, но мало кто готов ждать. Большинство инвесторов волнует вопрос заработка прямо сегодня. Никто не знает куда пойдут биржевые котировки сегодня, поэтому гарантированного заработка на бирже не бывает.

Никто не знает будущие биржевые котировки, а те кто думает, что знает являются выдумщиками и прогнозистами. Причём предсказатели и аналитики не торгуют и не инвестируют.

Поскольку статья рассчитана на разумных инвесторов, то мы более детально рассмотрим долгосрочные инвестиции в акции и облигации.

Новичкам лучше всего составить инвестиционный портфель ценных бумаг. Это позволит диверсифицировать риски потери от отдельных компаний.

Инвестиционный портфель или портфель ценных бумаг (от англ. «investment portfolio») — это совокупность акций и облигаций с оптимальным соотношением доходности и риска для конкретного инвестора.

Выделим правила формирования состава портфеля, чтобы инвестор чувствовал себя комфортно:

- Не вкладывать все деньги в одну компанию. Ограничивайте вес одной компании в портфеле не более 20%;

- Всегда иметь часть денег в облигациях, но не более 25-75%. Так советовал знаменитый Бенджамин Грэм;

- Избегайте популярных компаний, поскольку их акции вероятно уже дороги;

- Инвестируйте на долгосрок, избегайте краткосрочных спекуляций;

- Не вкладывайте в компании, которые имеют высокие показатели мультипликаторов P/E, P/BV, EV/EBITDA, DEBT/EBITDA. Эти коэффициенты можно найти в интернете;

- Избегайте мелких компаний, если вы не разбираетесь в бизнесе;

- Не стоит покупать бизнес, только потому что он вам нравится. Нужно изучить базовые мультипликаторы. Возможно, что эта компания очень дорого стоит;

- ; ; ; ;

Новичкам можно начать с покупок дивидендных акций крупных компаний, их называют голубыми фишками. Это устойчивые бизнесы с долгой историей.

Из облигаций традиционно все начинают с ОФЗ. Они же самые надёжные, но малодоходные. Начинающим лучше взять выпуски, которые имеют дату погашения до 5 лет, чтобы снизить риски сильного колебания цены.

Практически всегда существовало такое понятие как акции «роста» и «стоимости». Главное отличие в том, что акции роста имеют высокие темы прироста прибыли. Инвесторы новички любят вкладывать деньги в них, думая, что это разумная инвестиция. Но как правило, эти компании продаются по очень дорогим мультипликаторам. Будущие высокие темпы роста уже заложены в текущую цену. В случае замедления темпов акции роста могут сильно упасть.

Грэм советовал вкладывать только в крепкие акции (стоимостные), которые переживут любой кризис. Инвестор может спать спокойно, зная, что его компания точно устоит.

7. Инвестировать сразу в весь рынок

Если совершенно нет желания разбираться с поиском отдельных акций, то можно использовать принцип «пассивного индексного инвестирования».

Смысл пассивного инвестирования в следующем: копировать состав фондового индекса, поскольку он уже содержит самые лучшие компании. Он же является отражением средней доходности всего рынка.

Чтобы не покупать самостоятельно десятки акций из индекса, можно просто купить ETF-фонды, которые всё сделают за вас. Эти фонды торгуются на фондовой бирже, также как и акции. Их стоимость доступна для каждого физического лица от 5 до 10000 рублей за 1 штуку.

1 пай ETF фонда содержит в себе корзину ценных бумаг. Инвестор сразу покупает готовый сбалансированный портфель. При этом фонд самостоятельно проводит ребалансировку.

ETF фонды имеют небольшую комиссию за управление, но она уже включена в стоимость этих фондов. Для инвесторов ETF даже выгоднее, чем самостоятельное копирование, поскольку:

- У фонда нет налога на дивиденды (если мы говорим про БПИФ);

- Не надо платить налог на прибыль при ребалансировке;

- Нет комиссий за торговый оборот при ребалансировке;

- По истечению трёх лет удержания, можно не платить налог на прибыль по ETF;

- Нет необходимости отслеживать котировки отдельных компаний, новостей и прочее;

Выгодные ETF на российские акции (с указанием комиссии):

- VTBX — 0,78%;

- TMOS — 0,79%;

- SBMX — 1%;

Из облигаций можно выделить следующие ETF:

- VTBB;

- SBRB;

- FXRB;

Подробнее про ETF читайте:

8. FAQ ответы на вопросы начинающих

Продать ценные бумаги можно в любой момент работы фондовой биржи. Торговая сессия идёт по рабочим дням с 10:00 до 18:40. Для ликвидных активов сделана ещё дополнительная сессия с 19:00 до 23:55.

Акции торгуются в режиме торгов Т+2, ОФЗ — Т+1, корпоративные выпуски — Т+0. Поскольку официальные расчёты происходят через несколько дней, то при продаже акций вывести деньги можно через 2 дня.

2. Может ли брокер пропасть с деньгами

Выше были приведены ссылки на фондовых брокеров. Они существуют на рынке уже более 20 лет. Имеют крепкое финансовое положение. Шансы, что с ними что-то случится минимальны.

Даже если брокерская компания перестанет работать, то все ценные бумаги клиентов не пропадут. Данные о владельцах хранятся в депозитарном реестре. Поэтому, если брокер перестанет существовать, можно просто перенести свои активы к другому брокеру.

3. Купил акции, а они упали что делать

Биржевые котировки акций падают и растут. Это свойственно рынку. Если инвестор является держателем успешных компаний, то можно просто подождать, пока цены отрастут обратно. Если инвестор не может смотреть как рынок падает, то ему стоит хранить деньги в краткосрочных ОФЗ. Нервы дороже денег.

4. Можно ли жить только на прибыль с акций

При достаточно крупных суммах денег на брокерских счётах, можно жить только с доходов с рынка. Таких людей крайне мало в нашей стране, но и фондовый рынок по сути только зарождается.

Какая сумма нужна, чтобы можно было жить на прибыль с акций и облигаций? С учётом дивидендов в 6% годовых, можно посчитать сумму. Вот примерные расчёты:

- 30 тыс. в месяц — 6 млн;

- 50 тыс. в месяц — 10 млн;

- 100 тыс. в месяц — 20 млн;

- 150 тыс. в месяц — 30 млн;

Вероятнее всего доход с акций будет больше, мы взяли консервативный вариант.

Процесс зарабатывания деньги на колебаниях биржевых активов называют трейдингом, человека в этом случае называют трейдером.

Трейдинг предполагает активное участие трейдера: ежедневно отслеживать новости, котировки, совершать много торговых операций.

Для заработка потребуется какая-то стартовая сумма. Причём чем больше, тем больше возможностей будет у трейдера.

Как показывает практика, на трейдинге зарабатывают крайне мало людей, поскольку это удел избранных. Биржевые котировки невозможно предсказывать, в следствии чего большинство теряют деньги на этой работе. Гораздо прибыльнее и спокойнее просто заниматься инвестированием.

Источник https://www.dohod.ru/blog/nash-novyij-servis-analiz-obligaczij

Источник https://lifehacker.ru/ofz/

Источник https://vsdelke.ru/investicii/akcii-i-obligacii-dlya-nachinayuwih.html

Источник