Содержание

Кто выигрывает на фондовом рынке?

В этом материале попробуем разобраться: кто выигрывает на фондовом рынке и что для этого нужно делать.

Слушайте <a href=»https://music.yandex.ru/album/7708304/track/60539950″ _mce_href=»https://music.yandex.ru/album/7708304/track/60539950″>Кто выигрывает на фондовом рынке? , Цикл «Школа»</a> на Яндекс.Музыке

Какой главный мотив большинства частных трейдеров на фондовом рынке, фьючерсах, опционах и FOREX? Это неугасаемая надежда на внезапное обогащение. Биржа и брокеры организуют курсы, где учат «зарабатывать своим умом», проводят всевозможные конкурсы на звание «лучшего инвестора». Победители показывают результат – сотни, даже тысячи процентов. Правда, когда совершается в среднем десяток операций в минуту, лучше подойдет термин «спекулянт». В этом материале мы попробуем разобраться, кто выигрывает на фондовом рынке и что для этого нужно делать.

Природа заработка на фондовом рынке

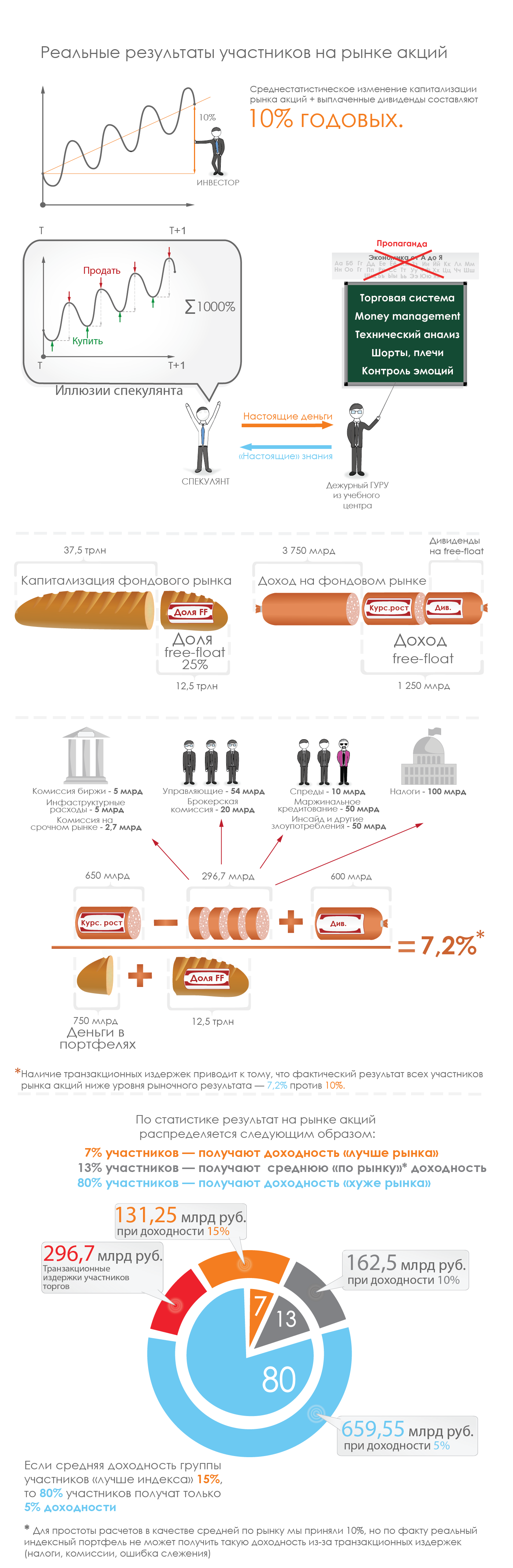

Общий результат всех участников на фондовом рынке — это не что иное, как изменение капитализации компаний за отчетный период плюс выплаченные ими дивиденды.

Среднерыночная теоретическая доходность за период = (изменение капитализации фондового рынка + дивиденды) / капитализация на начало отчетного периода.

Данный показатель весьма близок по смыслу к фондовому индексу. Индексы, по которым следят за динамикой фондовых рынков, как правило, не учитывают выплаченные дивиденды. В последнее время по большинству индексов параллельно рассчитывают полную доходность – эти же индексы, но с учетом выплаченных и реинвестированных дивидендов. Индексы имеют более узкую базу расчетов (меньшее число эмитентов, чем на рынке в целом), к тому же в большинстве индексов учитывается не капитализация всей компании, а только ее часть (фри-флоат). Тем не менее, для характеристики среднерыночной доходности индекс вполне приемлем.

Уточним понятие среднерыночной доходности с практической точки зрения. В общем виде ее можно записать следующим образом:

Y = (ΔМС + D – C) / (MC + Cash),

где Y – среднерыночная доходность участников рынка;

ΔМС – изменение капитализации компаний за отчетный период;

D – выплаченные дивиденды;

С – транзакционные издержки (спреды, комиссия брокера, биржевой сбор, вознаграждение депозитария, проценты по маржинальному кредитованию, налог на дивиденды, налог с положительной курсовой разницы в случае совершения операций, вознаграждения управляющих, оплата обучения, информации и т.п.);

МС – капитализация компаний на начало отчетного периода;

Cash – среднедневная сумма денежных средств в портфелях участников рынка (размер всех средств, не вложенных в ценные бумаги, также сюда можно отнести вложения на срочном рынке в контракты связанные с фондовым рынком).

Так как C и Cash всегда > 0, то среднерыночная доходность автоматически становится хуже индекса полной доходности.

В результате мы приходим к важному выводу: все участники фондового рынка никогда не смогут обыграть фондовый индекс.

Статистика фондового рынка показывает, что фактические данные по результатам работы за 3-5 лет выглядят так: 80% проигрывают индексу(!), 13% работают с той же эффективностью и 7% выигрывают.

В сознании людей все происходит иначе: 90% игроков считают себя выдающимися, а коллег середнячками (эффект Лейк-Уобегона).

Обучающие курсы, технический анализ, пропаганда брокеров и бирж, конкурсы среди частных «инвесторов», где победители показывают 1 000% роста. Все это направлено на то, чтобы сформировать у человека убеждение: на финансовом рынке можно «внезапно обогатиться» и «мне надо чутка подучиться – я тоже быстро разбогатею».

Доходы брокеров на фондовом рынке

Биржу и брокеров понять можно — в этой формуле они борются за максимизацию своих доходов (С).

Им все равно, куда двинется рынок, поэтому в сознание трейдеров вживляется стереотип: «не важно, рост или падение – зарабатывать можно на любом движении рынка».

Большинство игроков даже не интересует среднерыночная доходность. Они амбициозны и рассчитывают на сотни или (при плохом раскладе) хотя бы на несколько десятков процентов в год. Откуда берется эта массовая самонадеянность? На чем основана уверенность, что именно вы обыграете всех остальных ?

Чтобы выиграть на фондовом рынке 1 000%, должно быть 10 игроков с таким же размером счета как у вас, и они должны проиграть ВАМ все без остатка .

Про фьючерсы, опционы и форекс

Теперь несколько слов о фьючерсах, опционах и Форексе. На фондовом рынке хотя бы есть положительная среднестатистическая доходность. Там сам актив – акция – имеет свойство увеличивать свою стоимость, то есть является производительным активом.

Фьючерсы, опционы и форекс, в отличие от фондового рынка, — чистой воды тотализатор. Объем выигранных денег равен объему проигранных минус комиссия организаторов. Выигранные деньги забираются из карманов проигравших. Учитывая злоупотребления со стороны крупных игроков и организаторов торговли, вся армия самонадеянных спекулянтов – это МЯСО, кормовая база.

Можно ли быстро обогатиться на рынке ценных бумаг?

Иллюзия того, что на финансовом рынке можно сказочно обогатиться (надо только чуть-чуть доработать свою систему торговли), будет всячески поддерживаться. В первую очередь теми, кто за счет (С) привык покупать дома, дорогие авто и много путешествовать. Особенно в этом преуспели форекс-клубы. Они добились поистине впечатляющих успехов, когда за небольшой промежуток времени все деньги игроков переходят в «С».

Самое сложное в лечении алкоголизма — признаться себе, что ты алкоголик.

На самом деле не все так грустно. Надо только победить свою самонадеянность, отказаться от иллюзорных надежд на внезапное обогащение – это самое

сложное. А дальше все просто: регулярная покупка акций без попыток играть на колебаниях, особенно на понижение , может приносить доход выше, чем банковский депозит. Потому что бизнес, который лежит в основе акций, работает и создает добавленную стоимость.

Возможно, такой вариант вам покажется скучным, но зато он гораздо более реалистичный.

Быть среди 13% и получать доходность, которую приносит фондовый индекс, – уже неплохо (если не рассчитывать на мифические 1000%, а просто стремиться быть лучше, чем 80% других).

Теперь про заветные 7%, которые лучше других. Как заработать больше, чем приносит рынок? Мы не будем обсуждать тему «купил по минимуму, продал по максимуму, и так 200 раз подряд».

Наши советы — как работать на фондовом рынке

Во-первых, использовать стратегию полного инвестирования. В рыночном индексе по определению отсутствуют деньги – он весь состоит из ценных бумаг. Индекс не пытается сыграть на колебаниях рынка и обыгрывает при этом целую армию профессиональных управляющих.

Во-вторых, оптимизировать транзакционные издержки. Оплата услуг инфраструктуры фондового рынка может отнимать существенную часть от зарабатываемого дохода. Перекладки в портфеле должны осуществляться только при покупке потенциально более доходного актива. Так же необходимо внимательно следить за налоговыми последствиями своих операций на фондовом рынке. И если ежегодные потери налога на дивиденды неизбежны, то осуществление необоснованных сделок может привести к увеличению совершенно необязательных налоговых расходов по итогам года. Не стоит платить за обучение, особенно если это касается курсов по техническому анализу, биржевым спекуляциям и т. п. Самую полезную и ценную информацию, как правило, можно получить бесплатно!

В-третьих, самое главное — это правильно выбирать активы. Фондовый рынок – это множество акций, а значит, всегда будут такие, которые показывают результат лучше или хуже. На вопрос «как выбрать лучшие?» здесь подробно ответить не удастся, но если кратко: необходимо оценивать акции с точки зрения соотношения «экономика – стоимость» и продавать одни, только когда выявлены другие, более интересные по этому критерию. Это не позволит заработать 1000%, но на длинном интервале будет лучше, чем результат большинства спекулянтов.

P.S. Паевой инвестиционный фонд позволяет снизить (вплоть до нуля) негативное влияние налогообложения дивидендов и операций с активами на результат инвестирования. ПИФ не платит налог на дивиденды и налог с положительной курсовой разницы в случае совершения операций . Подробнее об этом в нашем материале «Какие налоги платит ПИФ? Как получать регулярный доход пайщику?». Но необходимо обращать внимание на общий размер расходов самого паевого фонда. Подробнее о влиянии транзакционных издержек на результат инвестрования в ПИФ читайте в материале «Транзакционные издержки и их влияние на результат инвестирования. Формула стоимости услуг доверительного управления»

- Дата публикации: 22.01.2010

- Короткая ссылка: arsagera.ru/

«Призы любознательным» — это акция, участие в которой даст Вам возможность, ответив всего на 3 вопроса к тексту статьи, стать владельцем паев фондов под управлением нашей компании на 1 000 рублей (подробнее).

По данной статье акция уже завершена. С актуальной статьей акции Вы можете ознакомиться на главной странице.

Торговля на фондовом рынке: виды, стратегии и обучение

Пожалуй, почти каждый слышал о торговле на фондовом рынке. И многие хотели бы попробовать: ведь это такой шанс стать обеспеченным. Но в реальности успешных трейдеров не так много. Хотя у такого вида капиталовложения масса плюсов, зарабатывать на купле-продаже ценных бумаг удается только тем, кто в совершенстве владеет теорией и выбирает верную стратегию. Сейчас есть возможность этому научиться и начинать стоит с освоения азов. Что такое фондовый рынок, какими понятиями нужно уметь оперировать, как и где можно научиться торговле на фондовом рынке — читайте в статье.

Основы торговли на фондовом рынке: игра по правилам биржи акций

Фондовым рынком называется та отрасль финансового рынка, где проводятся сделки с ценными бумагами. Он играет важную роль в жизни отдельных предприятий и государства в целом. Предположим, компания хочет развиваться, но не имеет такой возможности из-за недостатка средств. Руководство принимает решение выпустить ценные бумаги. Купившие их юридические или физические лица получают право на часть прибыли компании. В результате выигрывает каждая сторона.

Чем торгуют на фондовом рынке?

Существует несколько видов ценных бумаг:

- Акция подтверждает, что ее держатель имеет право на часть капитала акционерного общества. Акционер получает доход в виде дивидендов (доля прибыли компании). А если общество закроется, владелец акций может рассчитывать на часть имущества в зависимости от количества ценных бумаг. Держатель контрольного пакета акций обычно имеет право на участие в руководстве предприятием.

- Облигации — это долговые бумаги, дающие инвестору прибыль в виде процентов. Для компании их выпуск сродни кредитованию, но на более выгодных условиях, так как ставка ниже, чем в банке. Для инвестора же плюс в том, что он получает прибыль от процентов и при этом ничем не рискует. Сами облигации компания выкупает в установленный договором срок.

- Вексель в самом простом виде аналогичен долговой расписке. Должник, выдавший ценную бумагу, обязуется выплатить кредитору полагающуюся сумму в установленный срок. Векселя можно покупать и продавать, а также можно расплачиваться ими. Этот вид ценных бумаг обращается реже, чем вышеописанные.

Кроме собственно ценных бумаг на фондовом рынке в ходу их производные. Особенно распространены сделки с фьючерсами и опционами.

В составе фондового рынка можно выделить несколько групп участников. У каждого из них своя роль:

- Те, кто выпускают ценные бумаги, называются эмитентами . Если проводить аналогию с товарным рынком, их можно сравнить с продавцами. В качестве эмитентов выступают коммерческие общества, банки, фонды, органы исполнительной власти, местного самоуправления. Их задача — получить капитал от продажи акций или облигаций для того, чтобы вести или развивать свою деятельность. Вместе с тем, выпуская ценные бумаги, эмитенты принимают на себя обязательства перед их владельцами.

- Покупатели акций, облигаций и других активов называются инвесторами . Ими могут быть физические и юридические лица — частные трейдеры, коммерческие предприятия, госорганы. Инвесторы приобретают ценные бумаги ради получения прибыли, будь то часть дохода компании или проценты по облигациям. Как и любые капиталовложения, этот вид финансовой деятельности сопряжен с риском.

- Третья категория участников — организации, которые технически поддерживают функционирование рынка, отвечают за работу всех процессов. В первую очередь это расчетно-клиринговые компании . Они обеспечивают проведение сделок, ведут учет, собирают информацию по покупкам и продажам ценных бумаг, определяют обязательства других субъектов рынка и т. д.

- Важная группа участников — это посредники . Без них фондовый рынок работать не будет. Чтобы вести торг на бирже, положено, во-первых, иметь лицензию (а ее выдают только после специального обучения), а во-вторых, уплатить вступительный взнос в несколько миллионов рублей. Это объясняет, почему частные лица и предприятия с малым капиталом участвуют в торгах на фондовой бирже через посредников. В роли таковых выступают брокерские и дилерские компании — профессиональные организации, имеющие лицензию на данный вид деятельности.

- Брокер действует по поручению клиента и совершает сделки, используя его средства. Он не назначает котировки, а выдает цену актива, сформированную на бирже. За свои услуги брокер берет комиссию — часть прибыли от сделки.

- Дилер торгует от своего имени и самостоятельно назначает котировки. Его доход зависит от разницы в цене покупки и продажи ценных бумаг. Все риски по сделкам дилер берет на себя.

Фондовый рынок — один из самых цивилизованных: поведение всех его участников жестко регулируется в соответствии с правовыми нормами. Сделки проводятся по регламенту, за соблюдением закона следят соответствующие инстанции. Главные из них — Центральный банк РФ, Министерство финансов, Федеральная комиссия по рынку ценных бумаг (ФКЦБ). Рядом полномочий наделены так называемые саморегулирующиеся организации.

Одна из первоочередных задач регулирования — оградить инвесторов от случайных или преднамеренных неправомерных действий других субъектов рынка. Этой цели служат:

- лицензирование деятельности всех субъектов рынка в ФКЦБ РФ;

- предоставление эмитентами полной информации о выпуске ценных бумаг (проспект эмиссии составляется по стандарту ФКЦБ РФ);

- создание нормативно-правовой базы для эмитентов, инвесторов и посредников.

Виды торговли на фондовом рынке

Особая группа участников фондового рынка — трейдеры. Они получают доход, играя на различиях в цене покупки и продажи одних и тех же ценных бумаг. Если брокеры и дилеры торгуют по поручению клиента, трейдеры действуют по своей инициативе и используют личный капитал.

Существует несколько видов торговли на фондовом рынке в зависимости от способа организации процесса. Каждый из них имеет плюсы и минусы, одни подходят только для опытных трейдеров, другие доступны начинающим.

Интернет-трейдинг

С развитием интернета этот вид торговли стал основным. Его преимущества бесспорны:

- Доступность . При наличии соответствующей подготовки стать трейдером способен каждый. Для этого не требуются ни лицензия, ни большой капитал (можно начинать с маленьких сумм).

- Простота совершения сделок . Интернет максимально автоматизировал этот процесс.

- Доступ к большому количеству площадок, возможность работы на биржевом и внебиржевом рынках.

- Быстрота проведения операций : интернет обеспечивает мгновенную связь с брокером.

- Возможность торговать из дома или любой другой точки .

- Круглосуточная работа , отсутствие привязки к биржевой сессии.

- Отслеживание котировок, просмотр новостей в реальном времени .

- Самостоятельность . Трейдер принимает решения по собственному усмотрению, без участия брокера.

В то же время последний пункт расценивается как минус, если трейдер недостаточно владеет теорией и практикой торговли на фондовом рынке. Самостоятельность влечет за собой большой риск: неверный шаг может привести к значительным убыткам. Поэтому интернет-трейдинг требует профессионального подхода: чтобы получать прибыль от торговли, нужно овладеть методами технического и фундаментального анализа, научиться прогнозировать изменения рынка и выбирать выгодные стратегии.

С технической точки зрения в интернет-трейдинге ничего сложного нет. Процесс торговли осуществляется с помощью специального программного обеспечения — биржевого терминала, который устанавливается на компьютер. Частные лица получают доступ к торгам через брокерскую компанию, поэтому путь трейдера начинается с выбора посредника. От этого зависит половина успеха. Рекомендуется обращать внимание не только на надежность брокера, но и на размер комиссии, так как он влияет на конечную прибыль.

Доверительное управление

При этом виде торговли собственник инвестиционного портфеля передает его в управление компетентной организации, которая имеет официальное разрешение на оказание данного вида услуг. С этой компанией клиент заключает договор, в котором прописываются сроки распоряжения капиталом, величина комиссии, права и обязанности обеих сторон. Все сделки с ценными бумагами организация совершает от своего имени, а прибыль с вычетом вознаграждения получает клиент.

У доверительного управления, несомненно, есть плюсы:

- Клиенту не обязательно постигать секреты торговли на фондовом рынке: можно полностью положиться на профессионалов.

- Деятельность управляющих абсолютно прозрачна: по первому требованию клиент получает всю нужную информацию о состоянии активов.

Но не обходится и без минусов:

- Пассивность, невозможность влиять на решения управляющего.

- Высокая комиссия (в среднем 20% [1] ).

- Отсутствие гарантий. Даже если выбранная организация демонстрирует хорошую статистику прибыльных инвестиций, риск имеет место быть всегда.

Игра на бирже

При широком распространении интернет-трейдинга и росте значимости внебиржевого рынка торговля на официальной бирже по-прежнему актуальна. Она имеет ряд специфических черт:

- Торги ведутся в определенном месте — биржевом зале — по строго установленному графику.

- Каждая биржа следует особым правилам торговли, к их нарушителям применяются санкции.

- В биржевой список попадают акции и облигации крупных и надежных компаний.

- Право на проведение сделок дается только профессиональным участникам рынка, частные лица к торгам не допускаются.

Выбор единственно верной стратегии

Залогом прибыльных сделок служит удачный выбор стратегии. Хотя об удаче здесь говорить не совсем правильно, ведь успех зависит не от слепого случая, а от знаний и опыта трейдера. Именно поэтому новички, приходящие на фондовый рынок в надежде на легкие деньги, чаще всего оказываются в убытке. Взвешенный подход предполагает профессиональное обучение торговле на фондовом рынке. Только освоив теорию и практику трейдинга, имеет смысл приступать к выбору одной из существующих стратегий, а затем, по мере накопления опыта, возможно, разрабатывать собственную.

Известно множество стратегий торговли на фондовом рынке. Все они укладываются в рамки нескольких стилей.

Скальпинг

Стратегии скальпинга — краткосрочные, основанные на малых временных интервалах (таймфреймах). Поясним, что это значит. Курсы ценных бумаг непрерывно меняются в течение дня. Если совершать, допустим, одну или две сделки в рамках сессии, график колебаний будет относительно спокойным. Риск в этом случае ниже, но меньше и возможная прибыль. При скальпинге трейдер открывает сделки каждые 1–2 минуты. При такой стратегии графики резко дергаются то вверх, то вниз. Прогнозировать динамику путем технического анализа в подобной ситуации сложно, поэтому обычно используют специальные ориентиры — индикаторы.

Дейтрейдинг

Это не такая стрессовая стратегия, как скальпинг, поскольку подразумевает торговлю на более долгосрочных таймфреймах, но также в течение одного дня. Для прогнозирования динамики колебаний трейдер прибегает к техническому анализу. Количество сделок в рамках сессии меньше, чем при скальпинге. Такой стиль подходит для начинающих трейдеров: он позволяет наработать опыт в достаточно спокойной обстановке, не рискуя крупными суммами.

Инвестиционные стратегии

Длительное удержание активов иногда практикуют и частные трейдеры. Инвестиционные стратегии условно можно разделить на краткосрочные (до года), среднесрочные и долгосрочные (более 3 лет). Колебания котировок ценных бумаг прогнозируют методом фундаментального анализа.

Зарабатывать торговлей на фондовом рынке абсолютно реально. Но ошибочно думать, что это легкий способ умножения капитала. Непременные условия успешного трейдинга — умение анализировать финансовый рынок, наличие глубоких теоретических и практических знаний. Так что единственно целесообразный и надежный путь к профитной торговле — это профессиональное обучение.

- 1 http://fingeniy.com/doveritelnoe-upravlenie-dengami-i-aktivami-plyusy-i-minusy/

Белоногова Нарцисса Николаевна Ответственный редактор

Если вы собираетесь обучаться трейдингу, то выбирайте те организации, которые имеют лицензию на обучение. Какими бы привлекательными по описанию ни были «частные уроки от успешных трейдеров» или онлайн-курсы от компании, не имеющей разрешения, — реальные знания и кейсы вы вряд ли найдете.

© 2021 АО «Аргументы и Факты» Генеральный директор Руслан Новиков. Главный редактор еженедельника «Аргументы и Факты» Игорь Черняк. Директор по развитию цифрового направления и новым медиа АиФ.ru Денис Халаимов. Шеф-редактор сайта АиФ.ru Владимир Шушкин.

FinTok: cемь принципов, которые помогут не потерять деньги на фондовом рынке

Участников фондового рынка можно условно разделить на две категории — инвесторов и спекулянтов. Спекулянты стремятся разбогатеть быстро, берут на себя большие риски и, как правило, вкладывают деньги на короткий срок. Инвесторы стремятся сохранить и приумножить средства, не принимая чрезмерных рисков, то есть «разбогатеть медленно», и у них, как правило, долгосрочные вложения.

Успешными спекулянтами становятся, по разным оценкам, от 1% до 10% трейдеров, да и то ненадолго. Агрессивный стиль торговли зачастую требует от человека действовать наперекор своей природе и психологии.

Например, приходится принимать решения, противоположные действиям большинства участников рынка, — покупать актив, от которого все пытаются избавиться, или продавать что-то, что, по мнению большинства, обязательно вырастет в цене. Преодоление в себе стремления соглашаться с толпой, выработанного миллионами лет эволюции, — задача не из легких. Другой пример: успешный спекулянт обязан мгновенно признавать свои ошибки и менять мнение в случае изменения рыночной ситуации, что опять-таки не свойственно подавляющему большинству людей.

К счастью, вам не нужно спекулировать, чтобы достичь долгосрочных финансовых целей. Успешными инвесторами могут стать многие: можно обратиться к грамотному инвестиционному консультанту, составить сбалансированный портфель активов, соответствующий вашим финансовым целям и характеру, и дисциплинированно придерживаться выбранной стратегии инвестирования.

2. Не следует инвестировать в активы, показывающие свою наибольшую историческую доходность

Идея погони за прошлой доходностью существует столько же, сколько сам фондовый рынок. Самые большие притоки средств в тот или иной класс активов происходят после его сильного роста. Но на рынках работает правило «возврата к среднему», поэтому обычно выросший в стоимости класс активов в дальнейшем в лучшем случае прекращает расти, в худшем — дешевеет. Когда все растет на протяжении трех лет, вероятность падения очень велика. По этой же причине («возврат к среднему») следует обращать внимание на активы, показавшие в последнее время низкую (или даже отрицательную) доходность: они могут вас приятно удивить. Но придется потратить время, чтобы выяснить, с чем именно связано падение или недостаточно высокий рост цены.

3. Рынок акций может расти, даже когда с экономикой все плохо

Взаимосвязь между экономическим ростом и ценами на акции далеко не всегда однозначна и действует только на длительных промежутках времени. На горизонте менее двух-трех лет существенно большее влияние на динамику акций оказывают ожидания инвесторов. Самые сильные движения на рынке происходят в моменты, когда не оправдываются чрезмерно завышенные или чрезмерно заниженные ожидания. В первой половине 2008 года ожидания инвесторов относительно будущей динамики российского рынка акций и курса рубля были заоблачными: многие прогнозировали рост индекса РТС в ближайшее время до 2 500—3 000 пунктов, стоимость нефти — 200 долларов за баррель, а курс российской валюты — менее 20 рублей за доллар. С началом мирового финансового кризиса стало очевидно, что предпосылкам, на которых основывались такие ожидания, не суждено сбыться. Цена акций в 2009 году снизилась настолько, что могла быть оправданной только при наступлении «конца света». Когда и этого не произошло, рынок снова вырос более чем на 100%, несмотря на падение экономики в этом году.

4. Доходность портфеля не зависит от того, насколько часто вы проверяете его стоимость

У удобного торгового приложения в мобильном телефоне есть один минус. Пара касаний экрана — и вы уже видите свой инвестиционный портфель, стоимость которого меняется буквально на ваших глазах. Если вы не профессиональный трейдер, такая «медитация» на портфель повышает вероятность принятия эмоциональных решений, которые могут повлечь убытки. Разумно оценивать динамику инвестиций не чаще раза в месяц, а принимать важные решения по пересмотру портфеля — не чаще раза в квартал.

5. Доходность портфеля не зависит от частоты сделок

Определить правильное время для успешной сделки не всегда способны даже профессиональные трейдеры. Попытки неискушенного инвестора угадать, когда нужно покупать и продавать, скорее всего, приведут к продажам акций «на дне» и покупкам «на вершине». Лучшим вариантом будет формирование долгосрочного портфеля, включающего разные классы активов, и периодическая его корректировка.

6. Чудес не бывает

Если вам обещают быстрый высокий доход без риска, держитесь покрепче за свой кошелек. Вам точно что-то недоговаривают. Либо это мошенники и они не собираются вообще возвращать вам деньги, либо просто недобросовестные продавцы, которые «забыли» упомянуть о скрытых рисках, способных нанести непоправимый ущерб вашим вложениям. Высокая доходность сопровождается высокой неопределенностью и, как правило, подразумевает временное падение стоимости активов. Поэтому в такие инструменты нужно быть готовым вкладывать деньги надолго.

7. Грамотный подход к инвестициям позволяет защитить вложения

Истории разорений на фондовом рынке — это истории неудавшихся спекулянтов, которые злоупотребляли заемными средствами или «клали все яйца в одну корзину». Если портфель составлен профессиональным консультантом, а инвестор дисциплинированно придерживается выбранной стратегии, то шанс потерять все сбережения на планируемом инвестиционном горизонте стремится к нулю.

Источник https://arsagera.ru/kuda_i_kak_investirovat/kak_invest_sam/kto_vyigryvaet_na_fondovom_rynke/

Источник https://aif.ru/boostbook/torgovlja-na-fondovom-rynke.html

Источник https://www.banki.ru/news/daytheme/?id=10942758

Источник