Содержание

Как стать инвестором на фондовом рынке. Этапы инвестирования в акции и облигации

В этом обзоре — подробный гайд как начать инвестировать на фондовом рынке. Вы узнаете, как разработать собственную стратегию инвестирования, на каких ценных бумагах стоит сконцентрировать свое внимание, зачем нужно открывать индивидуальный инвестиционный счет и прочие важные особенности фондового рынка.

Инвестиционный рынок для новичка часто видится неким «неведомым лесом», найти дорогу в котором могут только «посвященные». На самом деле все совсем не так. Развивается мир, развиваются технологии — сегодня можно начать инвестировать, даже не выходя из дома. Главное, знать с чего стартовать — и в этом вам поможет подробная пошаговая инструкция начинающего инвестора.

Выберите цель инвестирования

В зависимости от того, для чего вам нужны вложения, выбирают стратегию, степень риска. Что бы не обещала реклама, на облигациях и акциях невозможно моментально разбогатеть. Главный смысл инвестирования — вложения в будущее.

Цель может любой, но отвечающей трем главным требованиям:

• конкретная;

• осуществимая;

• имеющая четкие сроки.

Например: «Я хочу в 2050 году иметь 10 млн рублей чистого дохода. Для этого я буду каждый месяц откладывать на свой брокерский счет по 20 тыс. рублей + вырученные дивиденды». Неплохое решение: разбить одну большую цель на несколько мелких, к достижению которых можно приступить прямо сейчас.

Осознайте, на какой риск вы готовы пойти

Для этого достаточно пройти маленький тест — определите утверждение, которое устраивает вас больше всего:

1. Минимальные риски, но низкая доходность (до 20 % годовых).

2. Средние риски и средняя доходность (до 40 % годовых).

3. Высокие риски, зато высокая доходность (от 50 % годовых).

Важно думать не абстрактно, а имея перед собой конкретные цифры. Допустим, вы хотите вложить 100 000 рублей. Готовы ли вы расстаться с 50 000 рублей, чтобы получить больший доход? Всегда первым делом смотрите на размер суммы, с которой вам придется расстаться при случае неудачи.

Выработайте собственную стратегию

Вариаций море, однако новичку нужно знать о трех основных:

1. Консервативная. Наименьшая прибыль, минимальный риск. Иными словами, вам нужен стабильный, пусть даже и минимальный доход. Примерный состав вашего портфеля: 50 % ОФС (облигаций федерального займа), 20-30 % облигаций крупнейших российских корпораций, 20-30 % акций стабильных отечественных компаний. При таком подходе риск оценивается в 3-5 %.

2. Сбалансированная. Средняя прибыль, средний риск. Портфель формируется примерно таким образом: 20 % — ОФЗ, 10-20 % — облигации корпораций «первого эшелона», остальное — акции надежных российских компаний. Риск потерпеть неудачу будет составлять 20-30 %.

3. Агрессивная. Высокая прибыль, большой риск. В вашем портфеле нет облигаций — одни акции. Притом инвестор обращает внимание на ценные бумаги не только первого, но и второго, и даже третьего эшелона. Доходность будет от 50 % годовых. Но и риск потерять свои вложения находится на той же отметке.

Определите свой налоговый статус

Выясните, являетесь ли вы российским налоговым резидентом. Это очень важно:

• Прибыль отечественного налогового резидента облагается 13 % налогом. А если вы инвестор-нерезидент, будете уплачивать уже 30 % от дохода.

• Если вы налоговый резидент РФ, то можете оформить налоговый вычет. У нерезидентов таких правомочий нет.

Определить свое резидентство просто: вы находитесь на территории Российской Федерации не менее 183 дней в году. Важный момент: даже если вы гражданин России, платите налоги в российскую казну, но большую часть года живете за границей, вы уже не считаетесь отечественным налоговым резидентом.

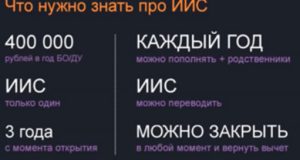

Откройте ИИС

ИИС «переводится» как индивидуальный брокерский счет. Его нужно открыть хотя бы по той причине, что это дает возможность пользоваться дополнительными льготами, делая вложения через отечественных брокеров.

Определитесь, какой ИИС подходит вам больше:

• Тип «А». Ваш официальный доход за календарный год достигает 300 тыс. рублей.

• Тип «В». Ваш официальный доход ниже указанной суммы или вы вообще не получаете «белую» зарплату.

Открывать вместо ИИС обычный брокерский счет рационально в единственном случае: если вы планируете заниматься инвестированием, максимум, ближайшие 1-3 года.

Выберите брокера

Вам нужны брокеры, торгующие или на Московской, или на Петербургской бирже. Среди самых надежных:

• Сбербанк;

• Банк ГПБ;

• «Промсвязьбанк»;

• «Тинькофф-банк»;

• «Альфа-капитал»;

• Банк ВТБ;

• «Финам»;

• «Альфа-банк»;

• ФК «Открытие»;

• ФГ БКС.

Многие новички делают ошибку, уделяя главное внимание комиссии, взимаемой брокерами. На сегодня это не решающий показатель: на данный момент у всех брокеров сравнительно низкие комиссии, отличия между которыми — в десятых, сотых долях процента.

Гораздо ощутимее комиссии депозитария, которые уплачиваются ежемесячно при условии, что вы совершили за месяц хотя бы одну операцию. Как правило, депозитарные комиссии — это фиксированные суммы. Поэтому, если вы делаете некрупные вложения, такие отчисления могут несколько повлиять на вашу прибыль. Отчего мелким инвесторам лучше всего сотрудничать с брокером, который не требует комиссию депозитария вообще.

Откройте брокерский счет

Это возможно сделать как онлайн с собственного смартфона или компьютера, так и офлайн в ближайшем офисе выбранного брокера. Если вы гражданин и налоговый резидент РФ, вам будет нужен лишь паспорт. Для иностранных гостей, являющихся при этом налоговыми резидентами России, требуется следующее:

• документ, удостоверяющий личность;

• справка о временной регистрации;

• бумага формы 2-НДФЛ — подтверждение факта, что вы уплачиваете налоги в России.

Будьте внимательны: при открытии счета вам могут навязать бесполезные, но при этом платные дополнительные услуги. Особенно популярно доверительное управление: вы получаете инвестиционного консультанта-помощника, который будет советовать, какие ценные бумаги продавать, а какие — приобретать. Однако специалист не несет ответственность за свои консультации, хоть вам они будут обходиться в 1-2 % годовых от цены актива.

Положите на счет деньги

Пополнение своего счета — довольно быстрая и легкая процедура, если брокер аффилирован с банковской организацией. Вы открываете счет в ближайшем офисе банка, перечисляете туда деньги — и переводите уже на брокерский счет, не уплачивая комиссии. Однако, заключая соглашение на оформление расчетного счета, внимательно изучите условия внесения и снятия денежных сумм, чтобы вам не навязали дополнительные комиссии.

Выберите ценные бумаги для своего инвестиционного портфеля

Обучение инвестиционной грамотности, конечно, не вместить в пределы одной статьи. Однако есть действенные советы новичкам — как купить действительно надежные ценные бумаги, которые принесут неплохую прибыль:

1. Соотношение акций и облигаций в вашем портфеле должно коррелироваться с вашим возрастом. Если 25 лет — 25 % облигаций, 75 % акций, если 43 года — 43 % облигаций, 57 % акций и т.д. Облигации — это ценные бумаги, приносящие гарантированный доход в 6-7 % годовых, что на сегодняшний день превышает процент по банковским вкладам.

2. Самые надежные облигации — от Министерства финансов и корпоративных эмитентов 1-го эшелона. Это ОФЗ (облигации федерального займа), ценные бумаги от МТС, «Альфа-банка» и пр.

3. Самые рискованные для новичка — высокодоходные облигации. Заниматься ими стоит, когда вы начнете досконально разбираться в инвестиционных схемах и законах.

4. Закупив необходимый процент облигаций, можно переходить к акциям. Самый консервативный и самый надежный вариант для новичков сегодня — ETF на индекс Московской биржи. Вы покупаете не акцию отдельной компании, а пай, в котором содержится «по кусочку» акций таких гигантов, как «Лукойл», «Сбербанк», «Норильский никель», «Газпром», «Яндекс» и пр. Это не только простой, но и доступный вариант: стоимость 1 пая не превышает 1500 рублей.

5. Если у вас есть знания и опыт, можно покупать на бирже акции компаний, заслуживших ваше доверие, самостоятельно. При хорошем раскладе это позволит получить прибыль до 30-40 % годовых.

Не забывайте про налоги

Если вы инвестируете через брокера, вам ничего не нужно делать самостоятельно. Он сам удержит необходимую долю НДФЛ при выплате дивидендов или купонов. Другие брокеры высчитывают налог с дохода от продажи ценных бумаг — опять же, без вашего активного участия.

10 советов от опытного инвестора

Перед тем, как выстроить собственную стратегию инвестирования, обратите внимание на советы экспертов:

1. Научитесь контролировать свои эмоции. Тот, кто умеет не поддаваться импульсивным решениям, уже на 70 % добился успеха. Не обновляйте цены на акции каждую минуту и не впадайте в панику, как только заметите, что активы упали в стоимости. Особенно, если вы планируете долгосрочное инвестирование.

2. Не нужно слепо копировать других — разработайте собственную стратегию. Мнение даже самого авторитетного аналитика может быть ошибочным. А уж следовать за большинством — и вовсе неблагодарное дело. Учитесь на чужих успехах, на своих ошибках, но знайте: если вы точно повторите чужую суперуспешную стратегию, такого же результата вы не достигните.

3. Сфокусируйтесь на одной цели. Не занимайтесь всем и сразу. Освоить весь финансовый инструментарий за короткий срок новичку нереально. Наметьте для себя ключевые цели, последовательно их добивайтесь. Выбирайте для себя то, что вам понятно, в чем вы уже разбираетесь.

4. Будьте готовы к рискам и потерям. Чем больше вы хотите заработать, тем больше придется рисковать. Рынок срочных ценных бумаг таит немало «подводных камней». Невозможно зарабатывать сотни тысяч, рискуя лишь сотней рублей. Если риск — не ваше кредо, занимайтесь только консервативными, долгосрочными бумагами. Они надежны, но космического дохода точно не принесут.

5. Научитесь торговать. Конечно, демо-счет не требует риска и принятия сложных решений. Но стать настоящим инвестором можно лишь тогда, когда вы вложите в ценные бумаги реальные деньги.

6. Не доверяйте прогнозам аналитиков, особенно если это роботы, искусственный интеллект. На инвестиционном рынке нет общих решений, единых схем, заложенных алгоритмов. Последствия каждой сделки индивидуальны, отчего никто не может предсказать их со 100 % вероятностью. Даже самые опытные инвесторы всегда рискуют.

7. Диверсифицируйте, но в разумных пределах. Неразумно вложить все свои деньги в ценные бумаги 1-2 корпораций, даже если они имеют безупречную репутацию. Но и нет смысла вкладываться сразу в 20 компаний, о половине которых вы даже не слышали. Во всем нужна мера. Лучше вложиться в 5-7 эмитентов, но таких, о ком вам многое хорошо известно.

8. Не инвестируйте в акции кредитные деньги. Помните о пословице «Вы берете чужие деньги, но возвращаете свои».

9. Не верьте тем, кто обещает сделать вас миллионером за несколько месяцев, сулит сотни и даже тысячи процентов годовых. Реально смотрите на вещи, досконально разбираться в сути предложения, финансовой схеме, читайте независимые отзывы перед тем, как вложить свои деньги.

10. Думайте только своей головой. Слушайте советы, читайте рекомендации, но собственными деньгами распоряжайтесь только самостоятельно, на свежую голову. Не доверяйте на слово никому — критически оценивайте, анализируйте и действуйте по-своему.

Быть инвестором — значит, постоянно учиться, на чужом опыте и на собственных ошибках. Чтобы стать «гуру», здесь недостаточно пройти месячные курсы. Вам придется всегда быть в курсе новостей экономики, всегда следить за ростом цен на акции, контролировать свои вложения. Инвестирование во многом напоминает спорт, где невозможно достичь успехов без постоянных тренировок. Быть инвестором — постоянно трудиться.

Акции или облигации? Куда лучше инвестировать.

Любой начинающий инвестор, вкладывая деньги хочет, чтобы его инвестиции принесли максимальную прибыль за короткий срок. В то же время желательно, чтобы вложения были максимально защищенными.

Для этих целей хорошо подойдут облигации, они безопасные, инвестор заранее знает свой ожидаемый доход. Доходность у облигаций может быть немногим больше, чем банковский вклад. Для получения более высокой доходности подойдут акции, например, акции недооцененных компаний – акции роста.

Так куда лучше инвестировать и во что вкладывать, акции или облигации? Рассмотрим более подробно.

Инвестиции в облигации.

Что такое облигация?

Это ценная долговая бумага, эмитентом которой может являться либо государство, либо любая коммерческая организация, с целью привлечения заемных средств под определенный процент на определенный срок.

Если говорить проще, тот кто выпускает облигацию, нуждается в деньгах, и он их продает на фондовом рынке. Тот, кто покупает эти облигации, дает в долг тому, кто их выпустил, а за это получает фиксированный процент (купонный доход) и гарантию возврата 100% средств в конце срока.

Поэтому облигация — это инструмент с фиксированной доходностью. Вкладывая свои деньги, вы заранее знаете сколько, получите процентов за определенный срок. Это почти как банковский вклад, только все операции проходят на фондовой бирже между двумя участниками – инвестор и эмитент.

Т.е. вы вкладываете 10.000 руб. на 3 года под 8%. Таким образом, вы 2 раза в год получаете выплату процентов в размере 800 руб. за год, а в конце срока получаете возврат 100% номинала – все вложенные средства 10.000 руб.

Облигации считаются одними из самых надежных инвестиций, как на короткий срок, так и на длительный, подходят для самых консервативных инвесторов. Возврат средств гарантирует эмитент, выпустивший их, например, по облигациям федерального займа (ОФЗ) – само государство гарантирует возврат.

Но у них есть существенный недостаток, для остальных инвесторов, это доходность. Например, по надежным эмитентам, доходность немного выше банковских депозитов.

Облигации в приложении Тинькофф Инвестиции.

Тогда получается, зачем покупать облигации, если можно просто открыть счет в банке положить туда деньги и получать свои проценты.

Причин, почему облигации лучше, чем вклад несколько:

- Возможность разместить любую сумму в отличие от банковского вклада, где возврат 100% суммы гарантируется государством только до 1,4 млн. руб.

- Выплата процентов по облигациям 2 раза в год, а это повышает доходность за счет реинвестирования полученных процентов. Большинство вкладов выплачивают проценты только в конце срока, либо же они сгорают при досрочном изъятии средств.

- Возможность равными частями от 1000 руб. докупать облигации, тем самым надежно копить денежные средства на любые другие цели. Опять же не так много банков, которые позволяют пополнять вклад любыми суммами и давая при этом хорошую % ставку.

- Вложения в облигации как правило это вложения на определенный срок, пристроить средства на пару месяцев или на пару тройку лет.

Что такое акция?

Акция – это тоже ценная бумага, которая котируется на бирже, и которую так же выпускает эмитент с целью привлечения заемных средств, выплачивая при этом часть полученной прибыли в виде дивидендов.

Говоря простым языком, компания решила привлечь дополнительные средства для расширения бизнеса, выпустив при этом определенное количество акций. Тот, кто покупает акции, становится полноправным акционером этой компании. И в будущем акционер рассчитывает получать часть прибыли от деятельности компании – дивиденды, а также прирост стоимости самих акций, за счет грамотного ведения бизнеса.

За счет этого акции имеют ряд преимуществ перед обычными облигациями:

- Рост акций может быть безграничным, а значит и будущая прибыль такой же. Например, всем хорошо известная компания Netflix – американский поставщик сериалов и фильмов, за 10 лет выросла более чем на 2400 %. Получается, вложив вы 10.000$ в начале 2009 года сейчас вы бы уже имели 250 000$.

- Многие компании платят стабильные дивиденды. Дивиденды – это признак хорошо работающего и устойчивого бизнеса. Возможно сформировать хороший дивидендный портфель и ежеквартально получать %.

- Акции подвержены волатильности (росту и падению) и чем дольше срок инвестиций, тем меньше вероятность того, что акции упадут и обратно отрастут. Исторически, рынок всегда растет.

- Инвестиции в акции могут быть длинною в жизнь. Большинство компаний функционируют десятки лет, платят и наращивают дивиденды ежегодно. Как говорит Уоррен Баффет – «Всегда – это хороший срок владения активами».

Рост стоимости акций компании Netflix за 10 лет 2400%.

Многие начинающие инвесторы подвержены всеобщему заблуждению, что акции не только падают в цене, но и могут вообще обанкротится.

Несомненно, всем нужны «железобетонные гарантии» их инвестиций. Но, к сожалению, в нашей жизни нет ни в чем 100% гарантий, даже само государство может быть банкротом, и в истории нашей страны такие случаи есть.

Но это не означает, что деньги нужно хранить под подушкой или зарывать в лесу. Тем, кто хочет получать повышенную доходность, необходимо понимать, то, во что планируете инвестировать, хорошо изучить деятельность компании, понимать сам бизнес, и, хотя бы осуществлять простейший фундаментальный анализ.

Для сравнения приведем таблицу, в которой будут основные сходства и различия.

| Облигации | Акции | |

| Доходность | Фиксированная | Неограниченная |

| Сроки обращения | Определенный срок | Неограниченный |

| Риски | Отсутствуют | При коротких сроках инвестиций |

| Стоимость | Определяет эмитент | Определяет рынок |

| Надежность | Высокая | Высокая |

Итак, что выбрать начинающему инвестору, акции или облигации?

Все зависит от ваших целей, сроков, и ожиданий от инвестиций.

Если вы не планируете на долго вкладывать деньги, и ваши сроки инвестирования не более 3-х лет, то акции рассматривать не стоит. Облигации для этого подойдут лучше всего.

Владение акциями, это владение хорошим и качественным бизнесом, а участие в бизнесе предполагает инвестиции на долгие годы, от 10-ти лет и больше. Акции могут принести большую доходность, особенно на длительные дистанции.

А можно разделить ваши вложения, большую часть направить в облигации, меньшую в акции, и уже со временем вы точно сможете определиться, какая из выбранных стратегий подходит именно вам.

Если вам необходима помощь для составления инвестиционного портфеля, то вы можете обратиться за помощью к нам, услуга абсолютно бесплатная! Узнать подробнее.

Акции или облигации: куда вложить свои деньги?

Доброго дня всем, кто решил забыть о нищете и стать успешным инвестором! Сегодняшний обзор я решил посвятить одной из наиболее насущных тем, в которой нужно ориентироваться каждому будущему инвестору в ценные бумаги. Все мы знаем, что основными товарами на фондовой бирже являются акции и облигации. Именно с их помощью мы можем в разы приумножить свои сбережения, заставить свои деньги работать на нас, а не просто пылиться на полке. Но вот скажите мне, как многие из вас знают, чем отличается акция от облигации, ведь по большому счету и та, и другая котируются на фондовом рынке и приносят своим держателям доход. Предлагаю вам вместе со мной разобраться во всех нюансах этих ценных бумаг, найти схожие и различающиеся черты между ними и выяснить, что вам ближе – инвестирование в акции, облигации или другие ценные бумаги.

Акции: что это такое и в чем их особенности?

Итак, сразу предлагаю разобраться с терминологией. Акциями мы с вами будем называть ценные бумаги, которые подтверждают факт нашего владения частью уставного капитала акционерного сообщества, а также предоставляют нам право на получение определенной части прибыли этой компании. В том случае, если компания будет объявлена банкротом и приступит к процессу ликвидации, мы, будучи держателями ее акций, будем иметь право на получение некоторой доли ее имущества.

Каждое акционерное сообщество формирует свой уставной капитал исключительно одним лишь выпуском акций. Причем, если компания выбирает для себя форму закрытого акционерного общества, то все выпущенные ею акции остаются внутри компании и распределяются между всеми учредителями в процентном соотношении. В свободной продаже на фондовом рынке акций такого предприятия вы не найдете. А потому простому человеку, что называется «с улицы», стать инвестором компании с формой собственности закрытого акционерного общества не удастся.

Если же фирма выбирает для себя открытую форму собственности, то все акции, которые будут эмитированы, либо проходят процедуру листинга, либо же сразу отправляются на фондовый рынок. Здесь стать держателем такой ценной бумаги может каждый желающий, у которого имеется достаточная для покупки доли предприятия сумма средств. Проблемы, как купить акции физическому лицу, в случае с привилегированной бумагой нет. Кроме того, приобретение определенного процента всех выпущенных долей позволяет инвестору участвовать в собраниях акционеров и решать, как в дальнейшем стоит развиваться компании.

Прежде чем приступить к инвестированию в акции, будет не лишним разобраться с их категориями.

Какими бывают акции?

Все акции принято делить на две категории.

Обыкновенные или простые акции

Дают держателю право принимать участие в управлении фирмой, голосовать на совете директоров и получать дивиденды в процессе распределения чистой прибыли между всеми капиталовкладчиками компании. Сразу хочу заметить, что получение дивидендов – мероприятие не гарантированное. В данном случае все зависит от того, какой финансовый результат получило предприятие, и какое решение о распределении прибыли было принято советом директоров. В принципе, практически все частные инвесторы приобретают ценные бумаги акционерных сообществ открытого типа собственности ради получения дивидендов. Мало кого из них интересует возможность принимать участие в голосовании совета учредителей, решать судьбу компании или заниматься ее управлением.

Привилегированные акции

Предполагают первоочередное право инвестора на получение дивидендов или доли имущества компании в случае ее банкротства и ликвидации. Разница между простыми и привилегированными акциями заключается в том, что последние ограничивают права инвестора на участие в учредительских собраниях и управлении компанией в целом.

Кроме того, если доходность акций простого типа зависит напрямую от финансового результата фирмы и никак не регламентируется, то в случае с привилегированными ценными бумагами размер дивидендов строго оговаривается и носит гарантированный характер. К примеру, вы, как держатель привилегированной акции, можете рассчитывать на получение 10 копеек с одной ценной бумаги, либо вам могут выплачивать определенный процент от прибыли предприятия.

Нужно отметить, что держатели привилегированных ценных бумаг могут получать дивиденды не только из прибыли компании, но и из других источников. Простыми словами, вы имеете право на получение дивидендов даже в том случае, если фирма сработала в этом периоде себе в убыток.

Классификация по персонализации

Нужно сказать, что вопрос видов и классификации ценных бумаг – тема довольно обширная. Несмотря на то, что мы разобрали основные виды акций, эти ценные бумаги принято классифицировать еще и характеру персонификации. Так, акции могут быть:

- Именными. Думаю, из названия всем понятно, что такие ценные бумаги принадлежат конкретному человеку. Особенностью таких долей является то, что они не могут быть перепроданы без предварительной процедуры перерегистрации

- На предъявителя. В отличие от предыдущего вида, эти паи свободно перепродаются на вторичном рынке и не требуют внесения изменений в общий реестр акционеров. Должен заметить, что на сегодняшний день этот вид ценных бумаг постепенно отходит в прошлое и является отмирающим. На территории Российской Федерации все выпускаемые акции по закону являются именными.

Зачем покупают акции?

Ну а теперь давайте выясним, какие цели преследуют держатели акций, когда формируют свой инвестиционный портфель ценных бумаг:

- Преимущественное число вкладчиков инвестируют свой капитал в акции простого вида, преследуя при этом исключительно спекулятивные цели. Их волнует, как подороже перепродать приобретенные бумаги в будущем. Стоит сказать, что спекулятивная прибыль от таких операций зачастую в разы выше, нежели дивиденды, получаемые акционерами компании. Что выгоднее – разово получить сверхдоход от продажи или иметь стабильный пассивный доход в виде небольших дивидендов – решать только вам

- При выборе типа акций все зависит от того, какой инвестиционной стратегии придерживается вкладчик. К примеру, если вы готовы рисковать ради получения более высокого дохода от владения ценной бумагой, то вам имеет смысл приобретать простые акции. Если же риск – это не ваше, вы придерживаетесь принципа «тише едешь — дальше будешь», то вам подойдут привилегированные акции с несколько меньшей доходностью. Те, кто теряется, что лучше приобрести, — простые или привилегированные акции, должны понимать, что обычные акции обеспечивают более высокие дивиденды, но шансов на получение этого вида дохода у вас будет больше, если вы выберете привилегированные акции.

Так как сегодняшний обзор нацелен на то, чтобы рассказать вам все азы торговли акциями для начинающих, думаю, будет не лишним сказать о рыночной стоимости этой ценной бумаги. Именно этот критерий интересует всех инвесторов. Рыночная цена формируется во время торгов на фондовом рынке под влиянием спроса и предложения на определенные ценные бумаги.

О понятии «облигация» и особенностях этой ценной бумаги

Поскольку с первой частью обзора мы более-менее разобрались, самое время выяснить, что такое облигации. Итак, облигациями мы с вами будем называть долговую ценную бумагу, которая предполагает право ее держателя на обратную продажу в заранее оговоренный срок, а также право на получение предварительно установленного дохода (его еще называют купонным). Облигации любых видов могут распространяться между предприятиями и физическими лицами исключительно на добровольной основе. Кстати, иногда эти бумаги называют бондами, поскольку в английской интерпретации облигация звучит как bond. James Bond.

Чтобы вы понимали, в чем отличие облигаций от акций, предлагаю вам разобраться с такими особенностями этого вида ценных бумаг:

- облигации приносят доход исключительно в течение конкретного периода, прописанного в бумагах

- приносят своим владельцам стабильную фиксированную прибыль в виде процента от своей общей стоимости

Хочу обратить ваше внимание на то, что облигации могут выпускаться как предприятиями, так и целыми областями и даже странами. Уверен, что многие из вас слышали о Государственных Казначейских Облигациях. Именно они и являются долговыми ценными бумагами страны, за счет выпуска которых государство берет в долг деньги своих граждан.

Отличительные черты

В некотором роде выпуск долговых активов схож с процессом получения кредита. Главное отличие лишь в том, что предприятия и государства обращаются за помощью не к банку, а непосредственно к людям – частным инвесторам, у которых на руках имеется свободный капитал. Кстати, возможность продать бонд первоначальному эмитенту и получить тем самым установленный купонный доход никак не зависит от того, насколько прибыльной была работа эмитента, и какое решение было принято советом учредителей. Эмитент просто обязан выкупить свои долговые обязательства у держателей по прошествии заявленного срока и выплатить причитающиеся им проценты.

Однако, будьте готовы к тому, что если компания, выпустившая в оборот долговой документ, объявит себя банкротом и ликвидируется, то вернуть свои деньги и получить доход вы не сможете. Для того, чтобы вы не ошиблись в выборе ценной бумаги, в которую вложить средства, советую вам пользоваться несложной инструкцией по выбору и инвестированию в облигации.

Как определяется рыночная стоимость и доходность облигации?

Сразу же после выпуска долговых документов и начала их оборота на вторичном рынке стоимость пребывает в непрерывном движении. Хотя, в принципе, на первичном рынке тоже мало кто спешит продать бумагу по ее номинальной цене.

Главная причина всех этих колебаний – цикличность развития экономики и, как следствие, изменение процентных ставок. К примеру, во время фазы подъема кредитные средства существенно дорожают, все стремятся их занять, но никто не хочет запасаться ими. Как результат, мы имеем значительный рост процентных ставок. Благодаря действиям Центрального Банка, который всячески стремится избежать «перегрева» экономики и предотвратить масштабный будущий спад, увеличение ставок становится еще большим.

Все бумаги, которые будут выпущены в этот момент, будут иметь гораздо более высокие купонные ставки нежели те, что имели бонды из предыдущих выпусков. В таких условиях желание владельцев активов с небольшой доходностью избавиться от своих облигаций и приобрести новые, гораздо более высокодоходные, становится вполне естественным. Таким образом, курс старых бумаг с низкой ставкой начинает стремительно падать, эти облигации становятся доступными для новых покупателей.

В конечном счете, наступает такой момент, когда владельцам ценной бумаги приходится решать такую проблему: удастся ли более высокому доходу по новым облигациям покрыть потери, связанные с курсовой разницей старых и новых активов. Именно на данном этапе и прекращается падение курса низкодоходных облигаций. Когда же экономика государства переходит к фазе спада, все вышеописанные события происходят в обратном порядке.

Цены на облигации

Все облигации на рынке продаются и покупаются по рыночной цене. Ее процентным выражением является курс купли/продажи. В случае, если рыночная цена оказывается большей, чем номинал ценных бумаг, получается что облигация приобретается с премией. Если же цена ниже номинала, то речь идет о покупке с дисконтом.

Если мы с вами отбросим влияние спроса, предложения и прочих рыночных факторов, то рыночная цена облигации будет равняться ее расчетной цене. Именно эта расчетная цена и является оценкой всех будущих поступлений по приобретаемой облигации в условиях текущего состояния рынка. Проще говоря, это обобщенная величина, которая является эквивалентом всех поступлений по конкретной облигации, которые предстоит получить ее держателю в течение всего периода владения.

По большому счету держатели облигаций становятся в некотором роде банкирами. Они дают в долг предприятию или государству определенную сумму средств, покупая облигации. По прошествии срока займа, деньги им возвращаются обратно. Таким образом происходит погашение облигации, а ее держатели получают свой доход.

Состав поступлений от облигаций

Подводя итог всему вышесказанному, стоит отметить, что поступления от купленных облигаций состоят из двух элементов:

- суммы средств, которая выплачивается в момент погашения выкупной цены

- получаемого дохода

Отсюда делаем вывод, что расчетная цена бонда – это сумма величины выкупной цены и величины дохода, полученного от владения этой ценной бумагой.

Какие действия предпринимают инвесторы в тех или иных ситуациях на рынке?

Решаясь инвестировать свой капитал в облигации, вы должны знать, как вам вести себя в различных рыночных ситуациях:

- Если в ближайшее время ожидается рост уровня ссудного процента, происходит подъем деловой активности, а заемные средства начинают расти в цене, значит, вам необходимо заменить все долгосрочные облигации краткосрочными.

- Когда в экономике намечается спад, то правильнее будет перевести свои вклады в вид долгосрочных облигаций.

- В случае, если в ближайшее время возможно снижение ставок ссудного процента, то стоит приобрести облигации, которые имеют меньшую купонную доходность. Это связано с тем, что когда деловая активность начнет падать, курс ценных бумаг вырастет намного быстрее.

Для того, чтобы помочь вам выбрать надёжного брокера для работы, я свёл данные в удобной таблице.

Just2trade

United Traders

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader

Проводим сравнительный анализ двух ценных бумаг

Поскольку с теоретическим материалом мы познакомились, разобрались, что представляют собой такие понятия как «акции» и «облигации», пришло время поговорить о том, какие из этих ценных бумаг лучше приобрести. Для того, чтобы принять решение, направить инвестиции в акции или все-таки в облигации, нужно разобраться со сходствами и различиями этих активов.

К общим чертам, присущим как акциям, так и облигациям, нужно отнести то, что:

- и те, и другие являются ценными бумагами

- все они могут быть куплены и проданы на фондовой бирже

Что же касается отличий, то здесь дело обстоит куда более серьезно.

| Акции | Облигации |

|---|---|

| Могут выпускаться исключительно акционерными обществами | В роли эмитентов выступают предприятия, государства и даже муниципалитеты |

| Держатели ценной бумаги получают дивиденды | Получение дивидендов не предусматривается |

| Получение дивидендов не гарантируется и никак не регламентируется | Гарантированная выплата доходов держателям вне зависимости от прибыли эмитента |

| При банкротстве и ликвидации предприятия выплаты акционерам производятся только после того, как закрываются задолжености перед кредиторами предприятия | После объявления предприятия-эмитента банкротом, обязательства в первую очередь выполняются перед держателями облигаций |

| Держатели ценной бумаги имеют право принимать участие в управлении компанией | Держатели ценной бумаги не имеют привилегии влиять на развитие фирмы-эмитента |

| Могут вращаться на бирже до тех пор, пока не будет ликвидирована компания-эмитент | Имеют строго ограниченный срок погашения и оборота |

| Приносят наибольший доход своих владельцам, когда экономика растет | Выгодны при падающем рынке |

| Обладают спекулятивным потенциалом. Цена ценной бумаги напрямую зависит от успеха эмитента | Цена бумаги практически не изменяется |

Чтобы вы могли принять окончательное решение, купить вам акции или облигации, примите во внимание, что у облигаций относительно небольшая доходность, но при этом минимальные риски. В свою очередь, владельцы акций могут получить в разы больший доход за счет владения более рискованными ценными бумагами.

Принимая решение, в какой вид ценных бумаг вкладывать свои сбережения, сначала решите, что для вас важнее – большие доходы или стабильность. Каждый из этих активов имеет место быть в нашем с вами инвестиционном портфеле, вопрос лишь в том, что вам ближе. На этом я с вами прощаюсь, до скорых встреч, дорогие друзья!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Источник https://b-mag.ru/kak-stat-investorom-na-fondovom-rynke/

Источник https://invest-journal.ru/akcii-ili-obligacii

Источник https://guide-investor.com/fondovyj-rynok/aktsii-obligatsii/

Источник