Содержание

Что такое шорт: как трейдеры и инвесторы зарабатывают на падении акций

Шорт (короткая позиция) — это продажа ценных бумаг, валюты или товаров, которыми трейдер не владеет на данный момент, то есть берет их в долг у брокера. По-английски этот термин звучит как short selling — «короткая продажа».

Трейдер открывает короткую позицию, надеясь заработать на падении стоимости актива, например, акций. В таком случае говорят, что он «играет на понижение» или «шортит».

Допустим, вы заняли у брокера 100 акций Virgin Galactic, и брокер сразу их продал по высокой цене. Например, по $30. Через какое-то время бумаги подешевели до $15, вы купили те же 100 акций и вернули владельцу — брокеру. Разницу между ценой продажи и ценой покупки вы оставляете себе. Она и будет вашей прибылью. Условно следующей:

100*$30 — 100*$15=$3000 — $1500=$1500

Чтобы закрыть короткую позицию, нужно купить то же количество бумаг, что вы продавали.

Еще есть такое понятие как лонг или длинная позиция — это покупка ценных бумаг или других активов, когда они стоят дешево, и продажа, когда они подорожают. Более подробно о разнице между длинной и короткой позициями можно почитать в другом нашем материале.

Как зарабатывают на коротких позициях: примеры из истории

Джесси Ливермор заработал $100 млн на шортах во время краха 1929 года

Джесси Ливермор родился в семье бедных фермеров из Массачусетса, сбежал из дома с $5 в кармане и начал торговать акциями еще будучи подростком. Тогда же он заметил в движениях котировок закономерность: цена акций двигалась волнами — то вверх, то вниз, когда она только начинала расти, то поднималась какое-то время, пока ее что-либо не останавливало. Впоследствии методом наблюдений, проб и ошибок он развил свои принципы торговли и заработал миллионы на бирже, хотя столько же и терял, и получил прозвище «Великий медведь Уолл-стрит».

Пик его карьеры и состояния пришелся на биржевой крах 1929 года, который дал начало Великой депрессии. В отличие от других трейдеров Джессии заработал на кризисе $100 млн, что в переводе на сегодняшние деньги составляет около $1,5 млрд. Перед крахом, с зимы 1928 года по весну 1929 года, Ливермор «был полноценным быком на безудержном бычьем рынке», писал Ричард Смиттен в его биографии. Трейдер ждал, когда рынок подаст сигнал о том, что скоро рост сменится снижением, чтобы продать бумаги и закрыть длинные позиции.

«Опыт научил его, что всегда лучше продавать пораньше на сильном рынке, особенно когда у него было существенное количество акций на продажу», — отметил Смиттен. И в начале лета 1929 года, когда «бычий» рынок еще был в разгаре, Ливермор наконец закрыл все свои длинные позиции, а также составил список акций, которые, по его мнению, были переоценены. Он заметил, что тренд на рынке меняется, но не был уверен, что тогда было самое время действовать. Тайком от всех он начал открывать пробные короткие позиции, используя для этого около ста брокеров. Так он проверял рынок.

Первая попытка не удалась, и трейдер потерял более $250 тыс. Но впоследствии он узнал из Чикаго, что цены на все основные биржевые товары упали до небывалых минимумов. Кроме того, он следил за рынками за пределами США, в частности, в Лондоне и Париже. Тогда он во второй раз открыл пробные короткие позиции, но их тоже пришлось покрывать с убытком. И только в третий раз у него все получилось — шорты оказались прибыльными, хотя заработал Ливермор и не много. После этого он стал шортить по-крупному, в то время как другие считали «игру на понижение» на «бычьем» рынке сумасшествием, отметил Смиттен.

Капитализация компаний поднималась до небывалых высот, хорошие акции торговались втридорога, в цене взлетели спекулятивные, «модные» бумаги, в частности, акции высокотехнологичных радиокомпаний, а на бирже стали торговать разносчики газет, фермеры, домохозяйки, парикмахеры и другие. Лидеры рынка — акции, которые вели рынок вверх — уже не достигали новых высот и снижались. В конце октября 1929 года рынок рухнул. Ливермора обвинили в этом крахе, и ему стали поступать письма, телеграммы и звонки с угрозами.

Майкл Бьюрри: предвидел крах ипотечного рынка, поставил против него и заработал $800 млн

Майкл Бьюрри изучал в университете не только экономику, но и медицину. В 1993 году он получил степень по экономике. После третьего года ординатуры по неврологии в больнице Стэнфордского университета он решил бросить медицину и полностью посвятить себя инвестициям. В 2000 году он основал фонд Scion Capital благодаря небольшому наследству.

Бьюрри нашел переоцененные компании, у которых практически не было выручки и прибыли, и начал шортить их акции. В 2001 году лопнул пузырь доткомов. В итоге в первый год доходность фонда достигла 55%, в то время как индекс S&P 500 упал на 12%. В течение следующих двух лет рынок продолжил падать, но фонд Майкла принес инвесторам доходность в 16% и 50% соответственно.

Вскоре у Бьюрри появилась новая идея, когда он начал анализировать рынок субстандартного кредитования и ценные бумаги, обеспеченные ипотекой.

Субстандартный кредит — это кредит для заемщиков, у которых плохая кредитная история, поэтому они не могут взять кредит на обычных условиях.

Ипотечные облигации появились в 1980-х годах. Банки выдавали сотни ипотечных кредитов, отдавая застройщикам большие суммы. Вместе с этим кредитные организации выпускали облигации, обеспеченные этими ипотеками. В одну облигацию объединялись несколько кредитов. Банки продавали ценные бумаги и таким образом получали деньги назад, и уже могли снова ими распоряжаться — инвестировать или выдавать новые ипотечные кредиты.

Впоследствии на рынке недвижимости начался ажиотаж, доступные ипотечные кредиты приводили к росту спроса и цены, банки стали выдавать больше рискованных кредитов. На ипотечные облигации с плохим рейтингом выпускали деривативы — производные финансовые инструменты, стоимость которых зависит от базового актива или группы активов. Этими деривативами были обеспеченные долговые обязательства (CDO), которые включали в себя страховку на случай невыплат по облигациям. На них тоже выпускали деривативы, а на последние — еще одни. То есть покупая CDO на CDO на CDO, владелец бумаги как бы получал страховку в нескольких страховых компаниях, и в случае чего получил бы от них всех страховые выплаты. И такой случай произошел в США в 2007 году — цены на рынке недвижимости стали снижаться, невозвраты по ипотекам начали расти, и система рухнула.

Майкл заметил, что на рынке недвижимости слишком много кредитов с высоким риском. В отчетах он видел, что у многих уже начались проблемы с выплатой ипотеки. Однако банковскую систему оценивали так, как будто эти ипотечные кредиты выплатят. Бьюрри понял, что долго так продолжаться не может.

Он начал предупреждать своих инвесторов об огромных рисках для системы, но они не хотели его слушать. Они начали нервничать и требовать вернуть их деньги. Но Бьюрри отказался, так как уже сделал несколько ставок против рынка с помощью деривативов. Если бы он вышел из этих позиций, то понес бы огромные убытки.

В 2007 году финансовая система начала рушится, начиная с крупных инвестбанков Bear Stearns и Lehman Brothers. А Бьюрри заработал $100 млн для себя и $700 млн для своих инвесторов. В 2008 году он закрыл Scion Capital, а теперь управляет своим капиталом через Scion Asset Management.

В 2010 году вышла книга Майкла Льюиса «Большая игра на понижение. Тайные пружины финансовой катастрофы» о предпосылках и развитии ипотечного кризиса в США, главным героем которого стал Майкл Бьюрри. А в 2015 году по этой книге вышел фильм «Игра на понижение», где Бьюрри сыграл актер Кристиан Бейл.

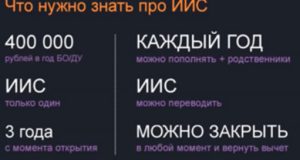

Взять в долг у брокера: что нужно знать

Комиссии и залог

Однако брать в долг у брокера — не бесплатно, так же как и при любом другом кредите. Брокер будет брать с вас проценты, причем начисляться они будут ежедневно, пока открыта короткая позиция. Это называется маржинальным кредитованием. Однако обычно в течение первого торгового дня проценты с вас не возьмут, если вы за это время закроете позицию.

Кроме того, чтобы занять бумаги, нужно достаточного размера обеспечение — маржа. Это как залог в других кредитах. При заключении сделки на вашем счете заблокируют определенную сумму, а когда вы закроете позицию, она разблокируется. Обеспечением могут быть не только рубли и иностранная валюта, но и акции.

При таком кредитовании брокер рассчитывает начальную и минимальную маржу. Начальная маржа — это начальное обеспечение для совершения сделки. Ее считают через умножение стоимости актива на ставку риска. Минимальная маржа — половина от размера начальной, это минимум, который необходим для поддержания позиции.

Кроме того, брокер считает стоимость ликвидного портфеля — вычитает из цены активов клиента его задолженность. В активы могут входить валюта и ликвидные ценные бумаги на вашем брокерском счете, однако рубли не учитываются. Подробнее о том, что такое маржинальная торговля и как она устроена, можете почитать в нашем специальном материале.

Что такое кредитное плечо и ставка риска

Есть такое понятие, как кредитное плечо — это как много ценных бумаг или денег вам может одолжить брокер под залог ваших активов. Его размер — соотношение величины собственных средств инвестора к сумме займа. Например, у инвестора есть ₽100 тыс., но он хочет купить акций на ₽500 тыс., тогда он может обратиться к брокеру за плечом 1:5.

Размер кредитного плеча зависит от ставки риска — это вероятность того, что цена актива изменится, дисконт, с которым брокер оценивает залог. Выражается она в процентах и постоянно меняется. У каждого инструмента своя ставка, и чем она меньше, тем больше может быть кредитное плечо. А чем выше волатильность инструмента, тем ставка больше. По коротким позициям это будет ставка риска шорт.

Допустим, у выдуманной компании «Телепорт» ставка риска 15%. Ее акции стоят на бирже ₽100, а один лот равен одной бумаге. Трейдер захотел зашортить 10 акций «Телепорта». Для этого его обеспечение должно составлять 15% от стоимости бумаг компании:

Таким образом обеспечение по 10 акциям «Телепорта» будет равно ₽150. После продажи бумаг в шорт на счете у трейдера будет ₽1150 и минус 10 акций «Телепорта».

Плюсы торговли в шорт

Возможность заработать на падении бумаг

Первоначальный капитал может быть небольшим

Возможность торговать в долг — больше потенциальная прибыль

Новые возможности заработать

При простой покупке и продаже бумаг вы можете получить прибыль от роста цены акций. Однако торговля в шорт дает новую возможность — заработать на падении рынка или конкретной бумаги.

Кроме того, если у вас небольшой капитал, то при торговле в шорт вы можете занять бумаги у брокера. Таким образом потенциальная прибыль может оказаться выше, чем если бы вы торговали только на свои средства. Тем не менее, она ограничена первоначальной суммой, по которой вы продали бумаги.

Хеджирование рисков с помощью шортов — как это?

Помимо этого с помощью коротких позиций можно хеджировать риски — то есть снижать их. «Это практика удержания двух позиций одновременно, чтобы компенсировать убытки от одной позиции прибылью от другой. С помощью хеджирования трейдеры с короткой позицией могут защититься от убытков по длинной», — рассказал старший персональный брокер по международным рынкам «БКС Мир Инвестиций» Тимур Баянов.

Например, если есть риск снижения цены акций, вы можете использовать короткую позицию по производным инструментам по этим бумагам, чтобы компенсировать этот риск. Хеджирование не обязательно предотвратит убытки, но может их уменьшить, отметил Баянов.

Минусы и риски

Потенциальные потери неограничены

Необходим доступ к маржинальной торговле

Затраты на кредитование — нужно платить брокеру проценты

Хеджирование с помощью шортов может уменьшить общую прибыль портфеля

На шортах потерять можно больше, чем на обычной покупке бумаг

Если вы купили акции, то потенциально вы можете потерять 100% — в том случае, если их цена опустится до нуля. Однако при торговле в шорт ваши потери неограничены. В этом случае вы ставите на падение бумаг, но они могут и вырасти в цене, и нет предела того, насколько может подняться стоимость акции. Теоретически она может взлететь на 200%, 300% и более процентов. Так что сделки шорт более рискованные, чем традиционная покупка и продажа акций.

Кроме того, на рынке может произойти такое явление, как «шорт-сквиз» — ситуация, когда цены на бумагу начали расти, и инвесторы, поставившие на ее падение, вынуждены ее выкупать. По словам аналитика «Фридом Финанс» Елены Беляевой, это происходит в тех акциях, где образовался большой навес коротких позиций. Когда цена акции растет, у шортистов срабатывают стоп-лоссы — поручения брокеру закрыть позицию при достижении бумагой определенного уровня.

«Закрываются короткие позиции покупкой акций, эти покупки двигают цену еще выше, это приводит к срабатыванию стопов на более высоких уровнях у других участников и так далее. Запускается цепная реакция, которая приводит к резкому скачку цен, убыток по короткой позиции может стать довольно болезненным», — рассказала «РБК Инвестиции» Беляева.

В начале 2021 года «шорт-сквиз» случился в акциях сети магазинов по продаже видеоигр GameStop. Он привел к тому, что стоимость ее бумаг поднялась на сотни процентов. Многие трейдеры были вынуждены закрыть свои короткие позиции, напомнил Баянов.

Минусы маржинальной торговли

Для того, чтобы взять бумаги в долг у брокера, нужно иметь доступ к маржинальной торговле. С 1 октября 2021 года ЦБ ввел тестирование для неквалифицированных инвесторов, в том числе по теме маржинального кредитования. Если вы его еще не прошли, у нас есть статья, как к нему подготовиться.

Заем у брокера — это дополнительные затраты, в том числе на комиссии. После того, как вы откроете короткую позицию, в приложении брокера вам будут показывать уровень достаточности средств. Если их будет не хватать, то нужно будет пополнить счет. Кроме того, брокер может принудительно закрыть позицию в случае сильного роста цен, так как обеспечения по сделке может уже не хватать. «В короткой позиции не получится пересидеть, даже если вы уверены, что после роста снижение все равно случится», — отметила Беляева.

Хеджирование с помощью шортов может снизить потенциальную прибыль

Затраты на хеджирование, можно сказать, двойные. Помимо уплаты процентов брокеру за заем существуют и другие издержки — недополученная прибыль.

Например, вы купили акции за $1 тыс. Допустим, они выросли в цене до $2 тыс, тогда ваша прибыль — $1 тыс. Но представим, что параллельно вы решили открыть короткую позицию по той же бумаге на ту же сумму и поставили заявку стоп-лосс на отметке $1,5 тыс. То есть если акции вырастут до $1,5 тыс., то брокер их продаст по этой цене, и позиция закроется.

В итоге стоп-лосс сработал, и вы потеряли $500. Вычитаем из заработанной $1 тыс. этот убыток и получаем итоговую прибыль в $500. То есть она оказалась на 50% меньше, чем могла бы быть без короткой позиции.

Что еще нужно знать о шортах

Какие акции можно шортить

Открывать короткие позиции можно по ликвидным финансовым инструментам, которые можно быстро купить и продать, а разница между покупкой и продажей у них минимальна. Обычно список таких инструментов брокеры публикуют у себя на сайтах. Например, у «ВТБ Инвестиции» в него входят следующие акции:

И многие другие бумаги

Шорты и дивиденды

Как правило, при нейтральном рынке, снижение котировок акций после дивидендной отсечки сопоставимо с размером дивидендных выплат за вычетом налога. Это явление называют дивидендным гэпом. Однако трейдер, открывший короткую позицию, будет должен выплатить дивиденды тому, у кого занял бумаги — брокеру.

«Брокер удерживает у шортиста размер дивидендов в полном объеме, то есть размер удержаний может оказаться больше фактического изменения цены актива», — предупредил Владимир Потапов, главный исполнительный директор «ВТБ Капитал Инвестиции», старший вице-президент ВТБ.

Кроме того, не все акции падают после отсечки, некоторые устойчивы к ней, отметила аналитик «Финама» Юлия Афанасьева. Правила относительно отсечки нужно смотреть в регламенте конкретного брокера. Помимо компенсации дивидендов может случится так, что вам придется заплатить еще и штраф, а также повышенную комиссию брокеру «за неудобства», рассказала аналитик.

По словам Потапова, в регламенте «ВТБ Капитал Инвестиции» прописано право закрыть короткие позиции клиента перед отсечкой, хотя брокер и старается минимизировать возникновение таких ситуаций.

«То есть на этом не заработаешь. Брокер может закрыть короткую позицию по акциям до отсечки именно для того, чтобы избавить себя от дополнительных денежных транзакций и объяснений с клиентами», — отметила Беляева.

Советы начинающим шортистам

Владимир Потапов: «Нужно оценивать потенциал заработка на коротких позициях с риском возможных потерь»;

Тимур Баянов: «Одна из стратегий коротких продаж состоит в том, чтобы искать акции, которые, по прогнозам, сократят или не будут выплачивать следующие запланированные дивиденды. Если дивиденд действительно сократится, цена акции может значительно упасть, что принесет хорошую прибыль по короткой позиции»;

Елена Беляева: «Опытные трейдеры строят короткие позиции на фундаментальных предпосылках. Если в какой-то компании происходит ухудшение показателей отчетности или имеет место какое-то негативное событие (судебная тяжба, проблема с выпуском анонсированного продукта, остановка производственного процесса, появление сильного конкурента или что-то подобное), то тогда они рассматривают возможность открытия короткой позиции по акциям этой компании. Короткие позиции также открываются, когда на рынке в целом происходит направленное снижение, например, как после начала пандемии в феврале 2020 года».

Если вы решили попробовать открыть короткую позицию, то не забудьте подстраховаться — не берите слишком много взаймы у брокера, определите, на какие риски вы готовы пойти и сколько готовы потерять, и поставьте стоп-лоссы.

Что нужно знать о самой большой в мире бирже NYSE: её история, индексы, время работы и как начать на ней торговать

Привет, друзья. Сегодня мы поговорим о Нью-Йоркской фондовой бирже. Что из себя представляет биржа NYSE: история, время работы, индекс и как на ней торговать российскому инвестору.

История появление и развития

NYSE (New York Stock Exchange) – это крупнейшая фондовая биржа США и лидер по капитализации в мире. На нее приходится около 60 % всех сделок с акциями во всем мире и она считается символом могущества Соединенных Штатов и финансовой индустрии в целом.

Биржа NYSE берет свое начало в 1792 году. Тогда 24 нью-йоркских брокера решили создать биржу для обсуждения сделок и подписали «Буттонвудское Соглашение» (Buttonwood Agreement).

Самыми первыми на бирже котировались акции The Bank of New York.

На рубеже 19-20 веков Нью-Йоркская биржа признавалась самой крупной в мире. NYSE сумела внести ряд инновационных для того времени преобразований:

- Была упрощена процедура листинга, т.е. зарегистрировать свои компании могли все желающие.

- Было принято положение, согласно которому акционеры больше не несли ответственность за деятельность эмитента и не отвечали по его долгам.

- В 1840 году появился телеграф, укрепив первенство биржи.

- В 1878 году был установлен телефон, что придало сделкам оперативности.

В 1975 года биржа стала некоммерческой корпорацией, в 2006-ом впервые за всю историю предложила акции инвесторам, превратившись тем самым в коммерческую организацию.

В 2018 году впервые за всю 226-летнюю историю биржи ее возглавила женщина. Стейси Каннингем стала 67-ым президентом Нью-Йоркской фондовой биржи и является им по настоящее время.

В 1863 году биржа достигла таких масштабов, что пришлось вводить ограничения и плату за место на ней. Тогда она и получила свое официальное название New York Stock Exchange.

Но не всегда дела NYSE шли гладко. В 1914 году из-за начала Первой мировой войны биржа была закрыта более чем на 4 месяца, лишь частично открываясь для обеспечения торгов облигациями в поддержку военных расходов. В 1920 году у здания биржи взорвалась бомба, унеся жизни десятков людей. В 1929 году NYSE ждал обвал котировок. В 1987-ом случился Черный понедельник, когда главный индекс биржи, индекс Доу Джонса пережил рекордное падение в 22,6 %.

В 2006 году New York Stock Exchange слилась с биржей Archipelago Holdings и образовалась NYSE Group.

Год спустя происходит слияние с Euronext и создается объединенная межконтинентальная корпорация NYSE Euronext. Но в 2012 году она поглощается международной сетью ICE.

Биржа NYSE сегодня

В 21 веке биржа остается крупнейшей в мире. В ее листинг входит более 4 тысяч компаний. Размер общей капитализации по ним составляет более 28 трлн долларов, что превосходит данный показатель любой другой фондовой биржи.

Время работы NYSE – по будням с 9.30 до 16.00 по восточному времени Нью-Йорка и с 16.30 до 23.00 по московскому времени.

Помимо двух выходных дней в неделю биржа не работает 9 праздничных дней в году, о чем сообщается заранее.

Сегодня в состав NYSE входят следующие торговые площадки:

- NYSE – основная площадка;

- NYSE American – торгует акциями компаний малой капитализации;

- NYSE Bonds – торгует облигациями;

- NYSE Arca Equites – специализируется на ETF;

- NYSE American Options – торгует опционами на акции малой капитализации;

- NYSE Arca Options – опционы на

Чтобы попасть на Нью-Йоркскую биржу, эмитент должен соответствовать следующим требованиям:

- доход до выплаты налогов за последний год — не менее 2,7 млн долларов;

- прибыль за 2 предыдущих года — от 3 млн долларов;

- чистая стоимость материальных активов — от 18 млн;

- число акций в публичном владении — на 1,1 млн долларов;

- минимальное количество акционеров, владеющих 100 акциями и более — не менее 2 тыс.;

- среднемесячный объем торговли акциями за последние полгода – не менее 100 тыс. долларов.

Популярные индексы

Биржа NYSE рассчитывает и публикует несколько индексов. Самые популярные из них:

- Dow Jones;

- NYSE Composite;

- NYSE ARCA Tech 100 Index.

Dow Jones

Промышленный индекс Dow Jones Industrial Average является старейшим из ныне существующих американских рыночных индексов. Впервые он был опубликован в 1896 году. Сегодня индекс Доу Джонса включает 30 крупнейших компаний США.

Его котировки выросли с 23 пунктов (1896 год) до 35 084 пунктов (по состоянию на 30 июля 2021 года).

Изначально в его структуре находились в основном акции железнодорожных компаний. Сегодня состав выглядит следующим образом:

- Информационные технологии – 20,8 %

- Промышленные предприятия – 17,6%

- Здравоохранение – 17,1%

- Финансы – 16,3%

- Потребительский дискреционный – 13,1%

- Потребительские товары – 7,3%

- Услуги связи – 4,5%

- Энергия – 2,0%

- Материалы – 1,3%

NYSE Composite

Еще один известный на весь мир индекс, который отражает изменение в курсе всех акций, котируемых на бирже NYSE. Он включает в себя более 2 000 крупнейших компаний, как американских, так и из других стран с общей капитализацией свыше 20 трлн долларов.

Впервые он был опубликован в 1965 году и с тех пор его значение увеличилось с начальных 50 пунктов до 16 697 пунктов (на момент написания статьи).

NYSE ARCA Tech 100 Index

История этого технологического индекса начинается в 1982 году. В него включены компании, акции которых котируются не только на NYSE, но и на других американских биржах.

В составе индекса содержатся инновационные компании из различных отраслей: производство ПО, компьютерного, медицинского и телекоммуникационного оборудования, биотехнологии, аэрокосмическая и оборонная промышленность.

Как торговать на бирже российскому инвестору

Способ доступа на Нью-Йоркскую фондовую биржу для россиянина зависит от его статуса. Квалифицированные инвесторы могут выйти на биржу напрямую, открыв счет у российского брокера. Но такими преимуществами наделены далеко не все.

Чтобы без статуса торговать на бирже NYSE, можно воспользоваться несколькими вариантами:

- Открыть брокерский счет у зарубежного посредника и беспрепятственно выходить на американский или любой другой рынок. Одной из очень немногих брокерских компаний, которые еще соглашаются сотрудничать с российскими инвесторами, является Interactive Brokers. Ее сайт имеет русскоязычный интерфейс, тарифы прозрачные, а комиссии сравнительно невысокие.

- Открыть счет в инвестиционной компании, которая предоставляет доступ к зарубежному рынку неквалифицированным участникам. Одна из таких United Traders. Но перед заключением договора настоятельно рекомендую ознакомиться со всеми подводными камнями. Их я разбирал в обзоре https://investbro.ru/united-traders.

- Открыть счет у российского брокера и просто купить акции компаний, которые торгуются на Нью-Йоркской бирже. Сделать это можно через Санкт-Петербургскую биржу за доллары либо через Московскую биржу за рубли.

Подводим итоги

Мы рассмотрели самую крупную в мире фондовую биржу, которую пока не могут затмить даже такие значимые как Nasdaq или Лондонская биржа.

На сегодня у меня все. Не забудьте подписаться на обновления, чтобы не пропустить выход новых публикаций о финансах и инвестировании.

- .

- Подпишись на мой канал в Телеграме

Более 6 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

NYSE — Нью-Йоркская фондовая биржа глазами трейдеров Masterforex-V

Нью-Йоркская фондовая биржа – специальный финансовый институт для аукционной купли продажи ценных бумаг — фондовых индексов, акций, облигаций. векселей, опционов, депозитных и сберегательных сертификатов, деривативов и т.д.

Нью-Йоркская фондовая биржа (NYSE, аббревиатура от New York Stock Exchange) является главной фондовой биржей США и самой крупной и известной в мире, где котируются акции всех крупнейших мировых корпораций.

Главное достоинство NYSE

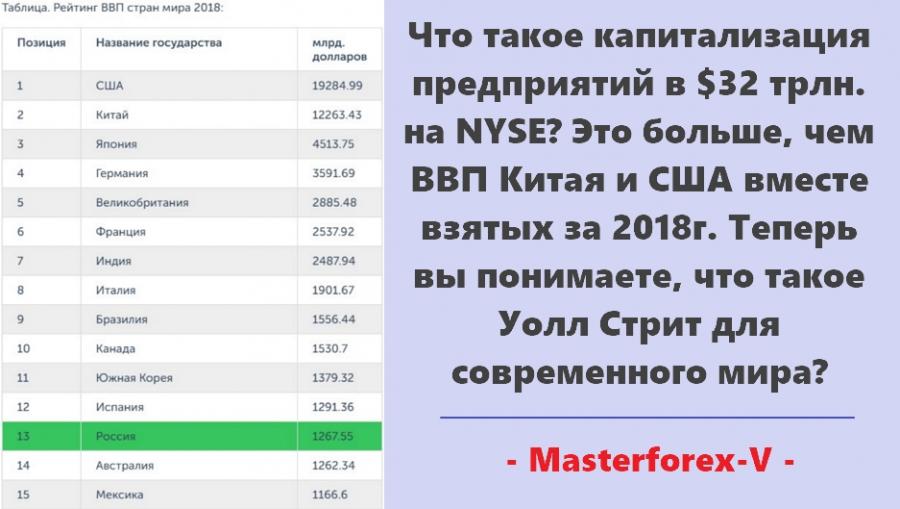

Главное преимущество Нью-Йоркской фондовой биржи перед ее именитыми конкурентами — ликвидность ценных бумаг, обеспечиваемая гигантским оборотом в $60 млрд. в сутки и капитализацией компаний в $32 трлн. (сентябрь 2018). Для сравнения, капитализация акций компаний на

- NASDAQ — $6.8 трлн (2017) или 21% от NYSE;

- Токийская фондовая биржа — $4,5 трлн (2017) / 14% от NYSE;

- Лондонскаяфондовая биржа — $ 4,38 трлн. (2018) / 13.6% от NYSE;

- Шанхайская фондовая биржа — $4 трлн (август 2017 года) / 12.5% от NYSE;

- Франкфуртскаяфондовая биржа — $2 трлн (2017) / 6.25% от NYSE;

- . ;

- Московской биржи (ММВБ) — 28701,8 млрд руб (1.03.2019) или $188 млрд./ 0.0587% от NYSE.

Как грустно шутят трейдеры Masterforex-V, за подобную диспропорцию в капитализации между Московской и Нью-Йоркской биржами, нужно в первую очередь "благодарить" большевиков, которые более 70 лет вели страну своей "особой" проселочной дорогой к коммунизму в стороне от "автобана" мировых инвестиций.

Зачем корпорациям нужен листинг на NYSE?

Листинг — это включение акций компании, как "проверенных и надежных" в реестр фондовой биржи для начала торговли по ним.

По мнению wiki Masterforex-V выход на листинг NYSE — это "трамплин" в судьбе компании для неограниченного роста цены ее акций, формирование позитивного имиджа в мире и ее скрытой рекламы. Специалисты утверждают, что вывод компании на листинг самой крупной в мире Нью-Йоркской фондовой биржи — это прямой путь для владельцев акций в "элиту закрытого мирового бизнес клуба мультимиллионеров и миллиардеров".

Так, благодаря торговли на Нью-Йоркской фондовой бирже капитализация Microsoft Corp. достигла $863 млрд., а The Walt Disney Co. $169 млрд., ее владельцы стали миллиардерами, а миллионы трейдеров и инвесторов заработали свои капиталы.

Возражение скептиков: капитализация на Нью-Йоркской фондовой бирже — это "мыльный пузырь", т.к. не может "стоимость" Газпрома, контролирующего 11 % мировой и 66 % российской добычи газа, быть в 3 раза дешевле, чем McDonald’s Corp., продающей франшизу 25 578 ресторанам в 118 странах мира (2009г.).

Комментарии wiki Masterforex-V:

- "рынок всегда прав", — сказал более века назад Чарльз Доу и 99% инвесторов согласны с ним по сей день;

- цифра "капитализации" корпораций через листинг на Нью-Йоркской фондовой бирже — не абстракция, а точно подсчитанная сумма реальных (!) денег, вложенных в акции этих компаний;

- почему стоимость Газпрома кажется заниженной? Причины: санкции США, коррупция и непрозрачность финансовой документации многочисленных активов Газпрома, арест ее активов в Евросоюзе, страх инвесторов потерять свои инвестиции и т.д. Вы, как инвестор, вложите деньги для получения быстрого профита в 100% прозрачную McDonald’s Corp. или в Газпром, чьи акции так и не попали в листинг Нью-Йоркской фондовой биржи? В итоге, суммы инвестиций в "сеть ресторанов" в 3 раза больше поступлений от инвесторов в гиганта №1 газовой промышленности РФ, чьи акции на иных фондовых площадках упали уже в 4 раза с 2011 по 2019гг.;

- — у инвесторов NYSE перед глазами другой негативный пример падения в 50 (!!) раз цены акций иного российского холдинга Мечел на Нью-Йоркской фондовой бирже за последние 11 лет со $115 до $2.3, несмотря на покупку их крупного пакета в 33,74% акций этой компании со стороны влиятельной Deutsche Bank Trust Company Americas. Подсчитайте миллиардные убытки Deutsche Bank и их акционеров и скажите вы лично пошли бы на такие убытки (о Мечел рассказ ниже).

Как выйти на листинг NYSE

Разумеется, далеко не каждая компания может выйти котировки ее акций на NYSE. Для листинга на этой бирже нужно соответствовать, как минимум, следующим требованиям:

- По минимальному доходу за прошедший год (до выплаты налогов) – 2,7 миллиона долларов.

- По минимальной прибыли за 2 прошедших года – 3 миллиона долларов.

- По минимальной чистой стоимости материальных активов – 18 миллионов долларов.

- По акциям, находящимся в публичном обороте, – не менее 1,1 миллиона долларов.

- По минимальной курсовой стоимости акций – 19 миллионов долларов.

- По минимальному числу акционеров, у которых от 100 акций и больше, – 2 000.

- По минимальному среднемесячному объему торговли акциями за минувшие полгода – 100 тысяч долларов.

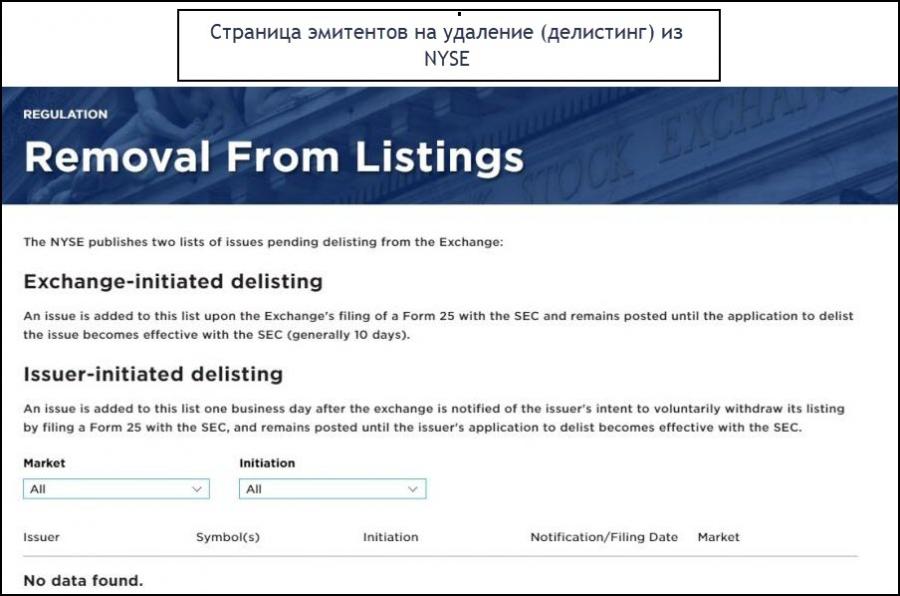

Как не попасть на делистинг в NYSE

Делистинг — это исключение ценных бумаг из списка котировок фондовой биржи. Основной причиной делистинга на Нью-Йоркской фондовой бирже, как правило, выступают новые правила или санкции SEC — Комиссии по ценным бумагам и биржам — главного всевластного контролирующего органа США, назначаемого президентом страны с одобрения американского Сената.

Проверить список делистинга можно по ссылке www.nyse.com/regulation/delistings. Так, на февраль 2019г. эмитентов на удаление из Нью-Йоркской фондовой биржи нет..

Делистинг на NYSE — это форс-мажор, означающий "начало конца" компании, моментально получающей

- серьезный удар по репутации в среде инвесторов;

- резкое падение цены акций в результате паники и сброса акций институциональными инвесторами;

- значительное понижение позиций в международных рейтингах;

- сильное уменьшение ликвидности данных акций и многое другое.

По новым правилам SEC с 2008г. принудительному делистингу на американских биржах подвергаются компании, стоимость которых стала менее $1 за 1 акцию. В зоне риска на NYSE на март 2019г. акции крупнейшего в РФ горнодобывающего концерна Мечел, чьи акции стоят $2.37, хотя в 2008г. торговались на отметке $115 и затем долгосрочно упали после критики концерна со стороны В.Путина и расследования ФАС.

Если в результате мирового кризиса акции упадут ниже отметки $1, биржа применит принудительный делистинг.

Какой смысл новых правил SEC? Комиссии по ценным бумагам и биржам США защищает права инвесторов. Если цена акций падает к $1, эмитент должен привлекать инвесторов или сам выкупить часть своих акций на бирже, уменьшив их число и подняв цену за акцию (например, у Mechel на NYSE 416 млн. акций выпущено в обращении). Если эмитент этого не делает, инвестиции подвержены риску, — считают в SEC. Согласитесь, в этом есть своя логика.

Компании — "голубые фишки " на NYSE

Традиционно в их число входят 30 компаний из фондового индекса Доу Джонс-30 (The Dow Jones Industrial Average — DJIA). Торговля их акциями считается наиболее безопасной на NYSE.

Фондовые индексы Нью-Йоркской фондовой биржи

2-м, после акций, наиболее популярным финансовым инструментом называют фондовые индексы NYSE. Фондовые индексы — это среднеарифметические величины цены акций какого то числа крупнейший предприятий США, демонстрирующие в режиме онлайн рост, падение или флэт всей экономики и акций на фондовом рынке.

Крупнейшие фондовые индексы Нью-Йоркской фондовой биржи.

- Dow Jones Industrial Average — среднеарифметический индекс стоимости акций 30 крупнейших компаний NYSE, подробности в основной статье wiki Индекс Доу Джонса: классика и инновации торговли Masterforex-V;

- SP 500 аналогичный индекс среднеарифметической стоимости акций 500 крупнейших компаний США на NYSE и NASDAQ;

- NYSE Composite — индекс средних цен всех акций на NYSE;

- NYSE ARCA Tech 100 Index — индекс, показывающий изменение стоимости 100 акций инновационных компаний на NYSE.

Почему фондовые индексы Нью-Йоркской фондовой биржи — любимый инструмент инвестиций американцев

Фондовые индексы Доу Джонса и SP500 — самые любимые инструменты для инвестиций. Они просты, логичны, надежны, понятны. Растут примерно десятилетие, затем резко уходят вниз на коррекцию во время мировых экономических кризисов. И так повторяется десятилетиями.

Обратите внимание, как

- индекс Dow Jones-30 логично идет вверх от уровня к уровню МФ, которые мы даем на закрытом форуме трейдеров Masterforex-V

- падение в декабре 2018г. индекса Доу Джонса показало точку начала мирового финансово экономического кризиса.

Аналогичную картину мы наблюдаем и по фондовому индексу SP500:

- десятилетие роста;

- мощное падение в декабре 2018г.

- подсказку 2-х авторских индикаторов Академии Masterforex-V (АО Зотик и WPR_VSmark) вместо устаревших MACD и осциллятора RSI. AO_Zotik можно бесплатно скачать, зарегистрировавшись на форуме Академии.

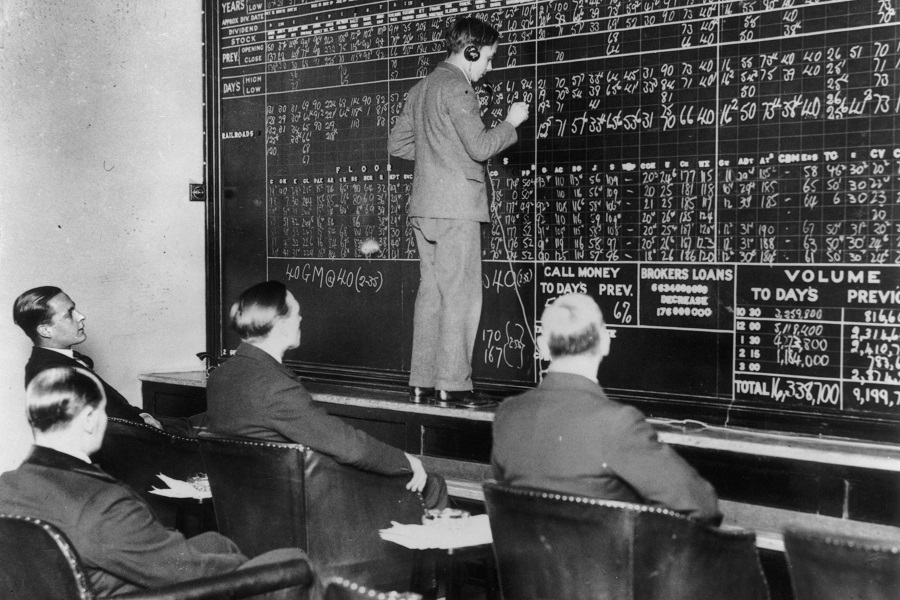

Конец "биржевой ямы" и начало электронных торгов на Нью-Йоркской фондовой бирже

До конца 90-х гг. вся торговля на NYSE и других фондовых биржах шла через "биржевые ямы" (или торговлю "на полу") — место ниже уровня зала, где располагались брокеры биржи и ведущий торгов — маклер. На возвышенности восседали помощники брокера, принимавшие телефонные звонки от клиентов и сверху вниз передававшие сигналами пальцев и рук заказы на покупку или продажу акций своим брокерам, а они маклеру. Именно этот эмоциональный шум, гам и крик навсегда ассоциируется у большинства людей с биржей. Посмотрите документальный фильм об этой легендарной эпохе, ушедшей в небытие в связи с развитием электронной торговли (хотя фильм снят о Чикагской товарной бирже, но поведение биржевых игроков было таким же на NYSE и остальных фондовых площадках мира).

Об этом времени с грустью и ностальгией вспоминают все брокеры из "ям" того времени (как, например, Ричард Деннис — автор обучения "черепах"), т.к. эмоции игроков помогали ощущать "психологию рынка" и главенствующий настрой на нем "медведей" или "быков".

С 24 января 2007 года произошел переход на электронную систему торгов через интернет. С этого и по настоящее время во время биржевых сессий все спокойно, тихо и. скучно. В полупустом операционном зале Нью-Йоркской фондовой биржи стоят киоски ("посты") у которых можно узнать новости у "специалистов" о тех или иных акциях. По торговому залу водят экскурсии, брокеры пьют напитки, читают газеты и обсуждают друг с другом все тоже, что и клерки в обычном офисном центре.

Выбор брокера для торговли на NYSE

Электронные торги через интернет резко уронили ценность брокерского места на Нью-Йоркской фондовой бирже. Брокер больше не может подсказать "настроение в зале", он видит практически ту же информацию, что и трейдер, решивший торговать акциями на NYSE из офиса или дома за тысячи километров от США.

Поэтому неудивительно, что если в 1928г. место на NYSE было продано за $625 тыс. (эквивалент современных $12 млн.), то сейчас его цена колеблется от $1.5 до $3 млн. Учитывая, что NYSE с 2005г. продает уже не "места", а выдает лицензии на торговлю на 1 год, то "покупка места" идет через смену в составе учредителей у одного из брокеров Нью-Йоркской фондовой биржи.

Все большее число трейдеров для торговли на NYSE выбирает институциональных брокеров форекс, которые

- дают возможность одновременно торговать финансовыми инструментами фондового рынка (NYSE, NASDAQ, Лондонской фондовой биржи и др.), товарными фьючерсами Чикагской товарной биржи (золото, серебро, нефть, газ, медь и т.д.), валютными парами форекс и крипторынка;

- предоставляют большее кредитное плечо;

- открывают торговые счета с минимальных сумм при торговле всего 0.01 лотом;

- содержат русскоязычную техподдержку клиентов;

- обеспечивают круглосуточную торговлю финансовыми инструментами с понедельника по пятницу, выводя сделки не только на NYSE, но и на другие биржевые площадки мира, обходя гэпы (gaps) Нью-Йоркской фондовой биржи при переходе котировок с одного дня на другой;

- менее придирчивы к открытию торговых счетов гражданами с территории бывшего СССР, чем биржевые брокеры США и т.д.

Трейдеры Академии Masterforex-V открывают торговые депозиты у 2-х рекомендованных в рейтинге институциональных брокеров — FxPro (Лондон) и Interactive Brokers (США). Из этой пары именитых на рынке брендов, большинство выбрало более "гибкий" и "демократичный" FxPro, который предоставляет

- знакомую всем трейдерам торговую платформу МТ-4;

- возможность торговать от микро-лота 0,01 до 10000 лотов;

- минимальный торговый счет от $100 (учтите: минимально рекомендуемый депозит по мани менеджменту МФ от $800-$1000 при торговле 0.01 лотом)

- кредитное плечо от 1:30 до 1:500;

- разрешены все виды торговых стратегий от автоматических советников до дейтрейдинга, свинг-трейдинга, скальпинга и т.д.

- приемлемые свопы при переносе позиций на следующий день, особенно при высокоприбыльной торговле и заработке на мировых финансо-экономических кризисах; (например, позитивный своп при работе на sell по фьючерсу нефти марки WTI +$6.41 за 1 лот в сутки, +$5.83 по фьючерсу золота (Gold), фондовым индексам Доу Джонса, SP-500, NASDAQ-100 и т.д.)

- страховые выплаты до 20 000 евро из Investor Compensation Fund при банкротстве компании (компенсация не торговых рисков)

Насколько важно правильно выбрать надежного брокера на многие годы вперед? Прочтите материал wiki Masterforex-V Почему выставляя stop loss, вы должны быть 100% уверены в своем брокере? Удивлены, что пальцев одной руки достаточно, чтобы за 15 лет торговли на рынке, отсеять всех остальных горе-брокеров?

Запомните, ни один мани менеджмент не спасет инвестора или трейдера, если брокер не отдаст вам заработанный профит и депозит.

Сколько зарабатывают трейдеры при торговле на Нью-Йоркской фондовой бирже

Александр Герчик зарабатывал на NYSE в среднем 10%-15% в год. Мало? По этой причине и возникла неизвестная сторона конфликта Герчика с БКС в 2011г.,когда глава БКС не мог понять, чем гордится трейдер, если банку нужно выплачивать 18% по депозитам вкладчикам банка.

Трейдеры Masterforex-V по данным бесплатного автокопирования рибейт-сервис pro-rebate.com ,имеют средний доход в 300%-700% за 3-4 года мониторинга их счетов на форексе, крипторынке, фондовых и товарных биржах.

Данное сравнение еще раз показывает преимущества торговли не на одном, а сразу на нескольких финансовых рынках, что характерно для трейдеров Masterforex-V. Для успешного трейдинга важен не рынок (индексы и акции NYSE, форекс, фьючерсы или криптовалюты), а нахождение тренда в самом начале его зарождения.

На этой неделе по одному финансовому инструменту, на следующей — по другому, через месяц по третьему. Фондовые индексы и акции Нью-Йоркской фондовой биржи лишь малая (хотя и серьезная) часть в океане финансовых рынков.

Остановки торгов при обвале индексов на Нью-Йоркской фондовой бирже

С 2013 года на NYSE введены новые правила автоматической приостановки торгов на 15 минут при резком падении рынка на 7% и 13% на фондовом индексе SP 500. В случае падения рынка на 20%, торги приостанавливаются до следующих суток.

Подобное произошло только раз 8 июля 2015 года из-за паники после публикации новостей о возможной кибератаке на Нью-Йоркскую фондовую биржу. Слухи не подтвердились. На следующий день торги продолжились в штатном режиме.

Комментарий №1 wiki Masterforex-V: взгляните на график таймфрейма д1 индекса SP500 на 8.07.2015.

- цена находится у нижней границе вспомогательного уровня МФ = 2036.3;

- после неподтверждения слухов уходит вверх к крупному уровню сопротивления = 2123.3, сбивая стопы над предыдущей вершиной и от которого отталкивается вниз и падает, пробивая уровень за уровнем вплоть до 1830.3;

- вы верите в случайность публикации новостей о кибер атаке в тот день?

Комментарии №2 wiki Masterforex-V: еще раз подумайте, где лучше торговать фондовыми индексами Доу Джонс и SP500 — прямо на NYSE или через CFD брокеров форекс, которые не останавливают котировки, переключаясь с биржи на биржу?

Официальный сайт Нью-Йоркской фондовой биржи

Время работы NYSE

Торги на бирже проходят каждый день, кроме выходных. В течение года не работает еще 9 дней, на которые приходятся крупные государственные праздники — выходные дни в США.

На NYSE торговая сессия открывается в 9:30 по местному времени, закрывается в 16:00.

Биржа работает на знаменитой улице Уолл-стрит, дом № 11.

Интересные факты из истории New York Stock Exchange

1. Нью-Йоркская фондовая биржа появилась на свет 17 мая 1792 года, когда 24 брокера подписали «Соглашение под платаном» (под деревом в кофейне, на английском – Buttonwood Agreement) о создании биржи в Нью-Йорке.

2. Почти столетие Нью-Йоркская фондовая биржа находилась в тени Филадельфийской фондовой биржи, учрежденной на 2 года ранее, чем Нью-Йоркская. В США опубликованы сотни исследований на тему, как "сонному Нью-Йорку" удалось обогнать "финансовую столицу трудолюбивых протестантов Филадельфии" в которой до Гражданской войны располагались "Первый банк США" (де факто Нацбанк), "Второй банк США", не говоря о финансовых олигархах того времени, которые все без исключения были. филадельфийцами.

Основной причиной потери Филадельфией статуса финансовой столицы Америки в пользу Нью-Йорка, называются гражданскую войну в США (1861-1865), которая прошла по Филадельфии (штат Пенсильвания), притом многие ее жители имели деловые контакты и сочувствовали Югу, проигравшему в той войне. С того времени 2-й по численности город США превращается в провинцию, а по числу жителей его скоро обгонит Хьюстон (Техас), Чикаго (Иллинойс) и Лос-Анджелес (Калифорния);

3. Нью-Йоркская фондовая биржа сыграла важную роль в "новом курсе Рузвельта" с 1933г. по выходу страны из кризиса и возрождению США. С 1934 года NYSE тесно сотрудничает с SEC (Комиссией по ценным бумагам США) для "восстановления доверия инвесторов" и "защиты их прав", а а сама фондовая биржа NYSE стала, при гарантиях государства, успешным рабочим инструментом по привлечению триллионов долларов инвестиций в США, в т.ч. 54% американцев инвестируют сбережения в американский фондовый рынок.

Интересно, кто-нибудь из политиков б. СССР знает, что не "строительство автобанов", а привлечение инвестиций (а не кредитов), стало краеугольным камнем по возрождению США с 1933г.?

Что такое капитализация предприятий в $32 трлн. на NYSE? Это больше, чем ВВП Китая и США вместе взятых за 2018г. Теперь вы понимаете, что такое Уолл Стрит для современного мира?

NYSE NEWS

При NYSE получили аккредитацию и передают ежедневный поток новостей все крупные финансовые СМИ и информационные агентства мира — The Wall Street Journal , «USA Today», «The New York Times», «The Washington Post», «Los Angeles Times», «Financial Times», журнал «The Economist», информационное агентство «Reuters», радио и ТВ канал «Bloomberg» и др.

Кто из известных людей оказал влияние на развитие Нью-Йоркской фондовой биржи

Уильям О’Нил стал обладателем места на NYSE в 30-летнем возрасте и стал самым молодым за всю историю ее существования. Создал первую ежедневно обновляемую компьютерную базу данных американского фондового рынка (1963-1964 гг).

Источник https://quote.rbc.ru/news/article/61e19e8a9a7947b3a0e6b516

Источник https://investbro.ru/birzha-nyse/

Источник https://www.masterforex-v.org/wiki/nyse.html

Источник