Содержание

Что такое инвестиции и какими они бывают?

Люди работают, чтобы заработать деньги, а инвесторы не просто зарабатывают, а заставляют деньги работать на себя. Что такое инвестиции, и куда можно вкладывать деньги для их приумножения, расскажем в сегодняшнем выпуске.

Вы научились откладывать деньги, и у вас сформировалась определенная «финансовая подушка безопасности», то есть денежный резерв, и лучшее, что вы можете с ними сделать – это начать инвестировать, то есть вкладывать в различные финансовые инструменты. О них мы расскажем подробнее.

Итак, какие существуют способы инвестирования?

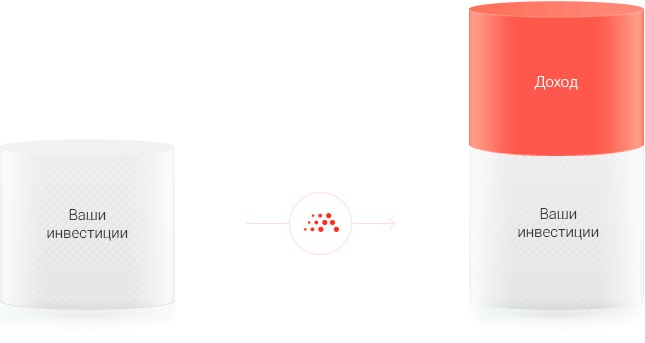

Инвестиции – это вложения денег, которые направлены на получение от них прибыли в будущем. Когда вы вкладываете денежные средства, то вы становитесь инвестором.

Существуют разные способы инвестирования. Самым популярным у является вклад в банке, или по-другому – депозит. Это надёжный и безопасный финансовый инструмент. Депозиты инвесторы чаще всего выбирают не столько, чтобы заработать, а чтобы сохранить свои деньги, к тому же вклады, размещенные в казахстанских банках, защищены государством.

Еще один способ вложения денег – это инвестиции в недвижимость, то есть покупать, к примеру, дома, квартиры, бизнес-центры, помещения и потом перепродавать их по более высокой цене или сдавать в аренду. Однако для таких покупок нужны большие суммы денег. Кроме того, затраты здесь тоже немалые. Это налоги, оплата за коммунальные услуги (свет, тепло, газ, воду и т.д.), ремонт и другие расходы.

Накопительное страхование также можно рассматривать как инструмент для инвестиций, который помогает накопить на важную цель, к примеру, на образование или свадьбу. Полис накопительного страхования жизни защищает человека, гарантируя ему финансовую стабильность, однако и у данного финансового инструмента есть свои как преимущества, так и недостатки, поэтому нужно внимательно изучать договор страхования, чтобы не столкнуться с неприятными последствиями в будущем. Вообще нужно всегда тщательно читать все условия любого договора, прежде чем ставить в нем свою подпись.

Существуют также инвестиции в драгоценные металлы, золото, к примеру, коллекционные монеты и другие виды инвестиций.

Довольно известным финансовым инструментом для инвестиций являются ценные бумаги – это денежный документ, удостоверяющий имущественные права или отношения займа между ее владельцем и организацией, ее выпустившей. Ценные бумаги называют фондовыми активами, а рынок ценных бумаг – фондовым рынком. Существуют различные виды ценных бумаг – акции, облигации, векселя, чеки, закладные, сберегательные сертификаты и так далее.

Их преимущество в том, что их доходность выше, чем у депозита, однако они более рискованны. Поэтому для успешных вложений инвестору нужно обладать знаниями о том, как работает рынок ценных бумаг, постоянно анализировать ситуацию на нем и уметь правильно рисковать, покупая те или иные ценные бумаги. Потому что, если инвестиционная стратегия будет выбрана неправильно, то есть большой риск потерять все свои доходы в один миг.

Как работает рынок ценных бумаг?

Почти как на обычном рынке: продавцы предлагают товар, покупатели этот товар покупают. Так же и инвесторы, они покупают товар – ценную бумагу у продавцов – организаций, их выпустившую, и перепродают между собой то, что накупили. Торговля эта происходит на рынке ценных бумаг – фондовом рынке. Физически фондового рынка не существует – это абстрактное понятие, служащее для обозначения совокупности действий и механизмов, делающих возможными торговлю ценными бумагами. Но существует фондовая биржа – это организация, которая предоставляет место для совершения торговых сделок и сводит вместе покупателей и продавцов ценных бумаг. У каждой фондовой биржи есть физический адрес, правила и расписание работы.

Ценные бумаги – это чаще всего акции, облигации. Они не появляются из ниоткуда, их выпускают чаще всего компании, чтобы привлечь деньги.

Представьте себе, что вы – владелец завода по выпуску, к примеру, мячей. Ваше предприятие на рынке уже несколько лет и неплохо себя зарекомендовало. Количество заказов на ваши фирменные мячи растет с каждым днем, и в какой-то момент вы понимаете, что для того, чтобы увеличить объемы производства и повысить рентабельность, вам необходимо новое дорогостоящее оборудование. Где взять деньги? – извечный вопрос всех бизнесменов.

Есть несколько вариантов. Первый – изъять средства из оборота. Честно говоря, не очень интересный вариант – без оборотного капитала – то есть без средств на закупку сырья, оплату транспортных издержек, выплату зарплат персоналу, производство может остановиться.

Вариант второй – взять кредит в банке. Для этого вам понадобится составить бизнес-план, доказать банку его эффективность, предоставить залог, застраховать его и потом, возможно, вам дадут кредит – естественно, под проценты. А можно найти необходимые средства на фондовом рынке.

Как это делается? Можно пойти двумя путями. Первый путь – акционироваться, то есть продать часть своего предприятия инвесторам. Вы разделяете стоимость своего завода на много равных частей (акций) и потом продаете эти части на рынке – например, на фондовой бирже. В итоге у вашего предприятия появляются дополнительные владельцы, а у вас – необходимый для развития капитал.

Второй путь – занять денег на том же фондовом рынке. Вы выпускаете долговые обязательства (облигации) на сумму, которая вам необходима, и потом продаете эти облигации на бирже с обещанием выкупить их обратно через определенный срок и заплатить процент покупателям. Ставка вознаграждения, срок действия облигаций и их первичная стоимость оговариваются заранее. По сути, вы берете тот же кредит, только у большого количества кредиторов сразу – причем по более низкой цене и без залога. Конечно, процесс этот не такой простой, как кажется на первый взгляд. Для того, чтобы выйти на биржу необходимо пройти множество обязательных и дорогостоящих процедур, но затраты того стоят.

Итак, акция — это ценная бумага, которую выпускает акционерное общество, другими словами — компания-эмитент. Все инвесторы, которые купили акции, стали совладельцами компании. Акция как раз и подтверждает, что у ее владельца есть доля в компании, пусть даже совсем маленькая. Сегодня акции вообще не печатают, они существуют лишь в электронном виде.

Облигация — это фактически долговые расписки. Их также выпускает эмитент — компания (или государство, оно тоже может быть эмитентом), которой нужны деньги. Люди покупают облигации и таким образом дают свои деньги взаймы этой компании, рассчитывая получить определенный доход. Полная сумма, сроки и размер выплат этого дохода (если планируется несколько платежей), как правило, известны при покупке. Возможность заранее оценить свою выгоду — это то, чем облигация отличается от других ценных бумаг. В установленный срок происходит погашение облигаций, то есть эмитент выплачивает их владельцам номинальную стоимость, указанную на самих облигациях. Однако здесь есть риск в том, что компания-эмитент обанкротится и не сможет выплатить свои долги инвесторам.

Интересные факты:

В США принято дарить государственные сберегательные облигации новорожденным или именинникам. Таким образом, они помогают расти экономике страны и в будущем имеют пассивный доход. Пассивный доход — это деньги, которые регулярно поступают вам вне зависимости от вашего возраста, здоровья и работоспособности.

С какими рисками может столкнуться инвестор?

Любые инвестиции – это и доход, и определенные риски. Не бывает доходности в 100% годовых без риска. И чтобы снизить их, нужно подходить к вложению своих денег очень взвешенно, просчитав все пути-выходы. Важно эти риски научиться выявлять.

Разные активы имеют разный уровень риска ценных бумаг: есть надежные, но с небольшой доходностью, есть более доходные, но и более рисковые. И профессиональные инвесторы, анализируя и минимизируя данные риски, могут добиваться хорошего уровня доходности. Для этого нужно сочетать в своем портфеле ценные бумаги с разными уровнями риска и доходности, по-разному реагирующие на изменения рынка и т.п.

К примеру, облигации считаются менее рисковыми ценными бумагами по сравнению с акциями, они относятся к инвестициям с фиксированной доходностью. Почему? Потому что цены на акции могут как резко взлететь, так и сильно упасть, и здесь сложно предугадать заранее, как они себя поведут. Ведь на их цены могут влиять самые разные факторы, даже погода на улице, к примеру, сильный шторм или наводнение, которые нарушили работу компании. Но эти факторы никак не влияют на облигации, характерной чертой которых является предсказуемость доходов.

Раз и навсегда запомните правило: чем выше риск потерять деньги, тем выше доходность финансового инструмента. Это нужно знать всем инвесторам. И если вы не готовы расставаться со своими сбережениями, то лучшим выбором для вас станет банковский депозит, но не инвестиции в ценные бумаги. И еще – инвестировать нужно те деньги, которые есть в наличии, ни в коем случае нельзя брать денежный кредит в банке.

Эта информация пригодится вам в будущем, когда вы вырастете, получите хорошее образование (кстати, инвестиции в образование – это самые лучшие инвестиции), а затем устроитесь на престижную работу и начнете получать официальный доход. И чем раньше вы начнете делать первые, даже совсем небольшие инвестиции, то тем быстрее вы научитесь приумножать свои деньги!

Список книг, фильмов и игр для лучшего понимания детьми мира инвестиций:

- «Начинающий инвестор» Гейл карлиц, Дебби Хониг,

- «Юный инвестор» Кетрин Бейман,

- «Твой первый миллион» Джеймса Маккена

- «Волшебный банкомат» Татьяны Поповой,

- «Даша, Саша и копилка» Ильи Бутмана,

- «Конни и карманные деньги» Лианы Шнайдер,

- книги Эдуарда Матвеева «Лесная Биржа» и «Лесная биржа: атака Воронов».

- документальный фильм об Уоррене Баффете «Стать Уорреном Баффетом» (2017, НВО)

- всей семьей стоит посмотреть фильм «В погоне за счастьем» (2006).

- настольные игры «Монополия», «Денежный поток», «Стокер», «Фликса», «Биржа», «Игра в жизнь».

Вы можете дополнять этот список вместе с родителями и становиться все более образованными инвесторами.

Паевые инвестиционные фонды

Доход инвестора ПИФов получается только при росте стоимости его паев. Цена пая подвержена рыночным колебаниям и может увеличиваться, уменьшаться, а затем снова расти.

Паевой инвестиционный фонд — это форма коллективных инвестиций, при которой средства инвесторов объединяются для дальнейшего размещения профессиональными управляющими в ценные бумаги (или иные активы) с целью получения дохода.

Если проще — это общий инвестиционный «котел», в который «скидываются» инвесторы. Деньгами из этого общего «котла» управляют профессионалы финансовых рынков. Они принимают решения: когда и что на деньги инвесторов покупать, а когда — продавать.

Паевые фонды УК «Альфа-Капитал»

Финансовые решения для вас

Доходность за период

Данный расчет носит исключительно информативный характер, не учитывает налоги и иные обязательные платежи, надбавки/скидки к/с расчетной стоимости инвестиционного пая и не имеет целью предложение ценных бумаг, продуктов или услуг. Сравнение результатов инвестиционной деятельности основано на расчетах доходности, произведенных в соответствии с требованиями нормативных актов Банка России . Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал» , предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Результаты инвестирования в прошлом не определяют доходы в будущем. Перед принятием инвестиционных решений рекомендуем ознакомиться с информацией о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, в т.ч. находящейся в нижней части данной страницы. С информацией о стоимости чистых активов и расчетной стоимости инвестиционного пая паевого инвестиционного фонда можно ознакомиться в разделе «Раскрытие информации»

Данный расчет носит исключительно информативный характер и имеет своей целью наглядным образом показать работу инвестиционных стратегий УК «Альфа-Капитал»

Ограничение ответственности

Данный расчет носит исключительно информативный характер, не учитывает налоги и иные обязательные платежи, надбавки/скидки к/с расчетной стоимости инвестиционного пая и не имеет целью предложение ценных бумаг, продуктов или услуг. Сравнение результатов инвестиционной деятельности основано на расчетах доходности, произведенных в соответствии с требованиями нормативных актов Банка России. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Результаты инвестирования в прошлом не определяют доходы в будущем. Перед принятием инвестиционных решений рекомендуем ознакомиться с информацией о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, в т.ч. находящейся в нижней части данной страницы. С информацией о стоимости чистых активов и расчетной стоимости инвестиционного пая паевого инвестиционного фонда можно ознакомиться в разделе «Раскрытие информации».

Доходность фондов

Как оформить и использовать инвестиционный

счет?

- В интернет-банке «Альфа-Клик»

- Онлайн за 2 минуты

- В мобильном банке «Альфа-Мобайл»

Наши специалисты проконсультируют вас

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21—000—1—00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестици¬онный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru.

Данный материал распространяется исключительно для информационных целей. Распространение данного материала не является деятельностью по инвестиционному консультированию. Информация приведенная в данном материале не является индивидуальной инвестиционной рекомендацией.

© Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал», 2009–2019 гг.

Инвестиции в паевые инвестиционные фонды (ПИФы), Фолио, доверительное управление активами, инвестиционные стратегии, финансовое консультирование, пенсионные накопления. Инвестиции в акции, облигации и ценные бумаги. Wealth Management, Private Banking, Investing in Mutual Funds.

© Альфа-Групп, 2009–2019 гг.

ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ смешанных инвестиций «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ акций «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ «Альфа-Капитал Индекс МосБиржи». Правила доверительного управления № 0695-94121916 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ акций «Альфа-Капитал Металлургия». Правила доверительного управления № 0696-94121678 зарегистрированы ФСФР России 12.12.2006 г. OПИФ акций «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ИПИФ акций «Альфа-Капитал Перспектива». Правила доверительного управления № 0388-78483695 зарегистрированы ФСФР России 18.08.2005. ОПИФ акций «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ акций «Альфа-Капитал Нефтегаз». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ акций «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ фондов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ОПИФ смешанных инвестиций «Альфа-Капитал Стратегические Инвестиции». Правила доверительного управления ОПИФ смешанных инвестиций «Альфа-Капитал Стратегические Инвестиции» зарегистрированы ФСФР России 05 июля 2007 г. за № 088-94124636. ИПИФ смешанных инвестиций «Альфа-Капитал». Правила доверительного управления ИПИФ смешанных инвестиций «Альфа-Капитал» зарегистрированы ФСФР России 06 сентября 2002 г. за № 22-000-1-00049. ЗПИФН «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы федеральной службой по финансовым рынкам России 24.06.2014 г.

Тинькофф Инвестиции Брокерская платформа

Тинькофф Инвестиции — онлайн-платформа для открытия брокерских счетов.

Основная идея Тинькофф Инвестиций — предоставить клиентам массового рынка простое и удобное решение для инвестиций на бирже с базовым набором опций и интуитивно понятным пользовательским интерфейсом. С помощью Тинькофф Инвестиций клиенты могут выбирать ценные бумаги и оплачивать их с помощью банковской карты, а также отслеживать движение котировок на инвестиционном рынке.

Мобильное приложение брокерской платформы Тинькофф Инвестиции позволяет удаленно приобретать акции компаний и ETF-фондов, облигации, валюту.

Запуск сервиса для дарения акций

28 декабря 2021 года «Тинькофф» объявил о запуске онлайн-сервиса для дарения ценных бумаг. Он доступен на платформе «Тинькофф Инвестиции».

Как сообщает пресс-служба «Тинькофф», подарить можно любые финансовые инструменты, доступные неквалифицированным инвесторам, для приобретения которых не требуется проходить тестирование (акции, облигации, паи биржевых фондов). При этом не нужно подписывать бумажные документы и посещать офис брокера.

Чтобы сделать подарок, нужно нажать кнопку «Подарить» на странице ценной бумаги, указать количество бумаг и выбрать получателя подарка. Адресату придет SMS-сообщение или уведомление в приложении «Тинькофф Инвестиций». Если получатель подарка не клиент «Тинькофф», ему будет направлено уведомление о подарке, а также ссылка с заявкой на открытие брокерского счета и дебетовой карты.

Подарить акции можно в любое время вне зависимости от графика работы биржи. При покупке акций в подарок в выходной день расчеты производятся на основе цены закрытия предыдущего торгового дня. Получатель может отказаться от подарка. В этом случае средства, потраченные на покупку акций, возвращаются на счет дарителя.

В «Тинькофф» утверждают, что компания первой среди российских брокеров реализовала возможность оформить ценные бумаги в подарок.

![]()

![]()

По его словам, к концу 2021 года на платформе доступно более 10 тыс. инструментов для инвестирования. [1]

Первое место среди брокерских компаний по числу клиентов: 4,78 млн

Создание скринера для автоматического поиска акций

В брокерской платформе Тинькофф Инвестиции появился скринер акций, с помощью которого можно будет автоматически отбирать ценные бумаги по выбранным критериям — например, находить недооцененные и перспективные компании и т.д. Об этом 11 августа 2020 года сообщил Тинькофф Банк.

Инструмент поможет опытным инвесторам быстро сформировать портфель по их индивидуальному запросу, а начинающим — выбрать акции для первых покупок с учетом инвестиционных рисков.

Начинающие инвесторы смогут подписаться на готовые скринеры, созданные аналитиками Тинькофф Инвестиций. Готовые скринеры учитывают фундаментальные показатели — например, стоимость компании или прибыль компании до вычета расходов. Скинеры также будут создаваться на основе популярных запросов пользователей — например, «дивидендные компании», «компании с быстрорастущей прибылью», «дивиденды на этой неделе», «высокий потенциал роста». Как только акции компаний начинают соответствовать фильтрам запроса, они сразу отображаются в готовых скринерах.

Для начинающих инвесторов скринер станет мини-библиотекой, в которой можно будет изучить значение различных показателей, понять, как они влияют на динамику стоимости акций, научиться оценивать риски инвестирования.

Клиенты с опытом в инвестировании могут создавать собственные скринеры как на базе готовых, так и конкретно под свои индивидуальные задачи — например, чтобы находить акции по нужным им параметрам для своих портфелей.

На 11 августа 2020 года клиент может сформировать запрос для скринера, используя более 30 фильтров, таких как: поиск по дате, дивидендам, капитализации, EPS, объему торгов, консенсусу. В перспективе количество критериев может увеличиться в зависимости от запросов пользователей.

Выдача акций по запросу может быть настроена списком или таблицей, в которой будут отображаться и другие показатели компании — это позволит инвестору получить полную информацию о компании для оценки всех рисков покупки ее акций.

Индивидуальный скринер, также как и готовый скринер, можно сохранить в приложении, чтобы просматривать обновления акций в удобное время. Вскоре у клиентов появится возможность поделиться своим скринером в социальной сети для инвесторов «Пульс», где остальные пользователи смогут посмотреть его и сохранить в своем приложении.

Скринер доступен всем пользователям Тинькофф Инвестиций в разделе «Что купить?».

Кирилл Комаров, руководитель отдела инвестиционного консультирования Тинькофф Инвестиций:

![]()

![]()

Запуск дистанционного открытия брокерских счетов

29 апреля 2020 года Тинькофф банк сообщил, что в сервисе Тинькофф Инвестиции запущено дистанционное открытие брокерских и индивидуальных инвестиционных счетов (ИИС) для клиентов любых российских банков с помощью федерального сервиса удаленной идентификации Госуслуг СМЭВ (Системы межведомственного электронного взаимодействия).

Для удаленного открытия счета достаточно:

- скачать мобильное приложение Тинькофф Инвестиции или зайти на Tinkoff.ru («Инвестиции»/ «Открыть брокерский счет»);

- подать заявку на открытие брокерского счета или ИИС, заполнив короткую анкету. Указать нужно только ФИО, дату рождения, серию/ номер паспорта и адрес фактического проживания;

- подписать заявление-анкету кодом из SMS.

После открытия брокерского счета пользователь может зайти в мобильное приложение Тинькофф Инвестиции или в личный кабинет на Tinkoff.ru, бесплатно пополнить брокерский счет с карты любого российского банка и начать торговать на бирже (вывод средств будет доступен только на карту Тинькофф).

Новому клиенту Тинькофф Инвестиций после открытия брокерского счета доступны все функции платформы — он может просматривать каталог бумаг и котировки, зарегистрироваться в социальной сети для трейдеров «Пульс» и начать общаться с подписчиками, читать ленту новостей по компаниям, собрать инвестиционный портфель с помощью робо-эдвайзера и пр.

По желанию клиент может назначить встречу с представителем Тинькофф, чтобы оформить карту Tinkoff Black, завести на ее счет денежные средства и осуществлять с ее помощью сделки в Тинькофф Инвестициях.

![]()

![]()

Клиенты Тинькофф Инвестиций, которые откроют брокерский счет в Тинькофф с 20 марта до 1 июня 2020 г. включительно, также могут получить в подарок акцию крупной компании стоимостью до 20 000 рублей. Среди таких компаний — Intel, «Газпром», Nokia, «Полиметалл», General Electric, «Детский мир», Pfizer, X5 Retail, «Сбербанк» и пр. Продать подарочную акцию можно, купив другие ценные бумаги (кроме валюты) на сумму от 15 000 рублей. Подарочную акцию также можно держать в своем инвестиционном портфеле (3 месяца с даты начисления подарка) и продать ее не сразу, а позже — например, когда она вырастет в цене.

Доступ к покупке рублевых облигаций на первичном рынке

Тинькофф Инвестиции открыли доступ к покупке рублевых облигаций на первичном рынке ценных бумаг для всех пользователей брокерской платформы. Ранее такая возможность была только у инвесторов на тарифе «Премиум». Об этом 25 февраля 2020 года сообщил Тинькофф Банк.

Преимущества покупки облигаций на первичном рынке — максимальная ставка на момент размещения актива и номинальная цена.

На вторичном рынке доходность бумаг может быть ниже, а стоимость выше.

Оставить заявку на покупку облигаций можно в мобильном приложении Тинькофф Инвестиции (в будущем появится и на Tinkoff.ru). Для этого нужно зайти в раздел «Что купить»/ «Актуальное» и нажать на специальный виджет с пометкой «Первичное размещение». Клиенту откроется страница с информацией о размещении бумаги: описание компании, крайний срок для участия в размещении, диапазон ставки купона, период купонных выплат и другие подробности, необходимые для принятия инвестиционного решения.

Ставка по купонному доходу является ориентировочной: если спрос на облигации будет высоким, то организаторы размещения вместе с эмитентом (компанией, размещающей облигации) могут объявить о ее снижении. Такое решение может быть принято только в заранее оговоренную дату — в день формирования книги заявок.

Порог входа для участия в первичном размещении облигаций в Тинькофф Инвестициях всего 1 000 рублей. Это минимальная сумма покупки для такого инструмента и соответствует номинальной стоимости облигации.

![]()

![]()

Покупка корпоративной облигации означает, что инвестор одалживает денежные средства компании, а потом зарабатывает на процентах. Участие в первичном размещении облигаций подходит консервативным инвесторам, которые инвестируют на долгий срок. Это могут быть как опытные инвесторы, готовые совершить покупку на крупную сумму, так и новички на бирже, которые могут вложить в этот инструмент инвестирования минимальную сумму и протестировать результат. В дальнейшем при продаже облигации на бирже инвестор получит не только стоимость облигации, но и накопленный купонный доход (НКД).

Запуск сервиса «Советы»

17 октября 2019 года «Тинькофф Банк» сообщил, что в брокерской платформе Тинькофф Инвестиции появились инвестиционные рекомендации — сервис «Советы» для оптимизации инвестиционного портфеля, который поможет пользователям с помощью наглядных диаграмм и рекомендаций диверсифицировать свой инвестиционный портфель по разным классам активов и отраслям.

В отличие от робо-эдвайзера Тинькофф Инвестиций, который помогает собрать инвестиционный портфель с нуля, сервис «Советы» анализирует уже имеющиеся активы в портфеле клиента. Чем лучше будет сбалансирован портфель инвестора, тем меньше его доходность будет зависеть от поведения конкретной отрасли и от типа бумаг, и соответственно риски клиента станут ниже.

Сервис «Советы» аккредитован Национальной ассоциацией участников фондового рынка (НАУФОР) — благодаря этому Тинькофф Инвестиции могут давать в «Советах» рекомендации по продаже или покупке тех или иных ценных бумаг.

Чтобы начать пользоваться «Советами», нужно зайти на Tinkoff.ru в раздел «Портфель»/ «О счете»/ «Аналитика» или в мобильное приложение Тинькофф Инвестиции в раздел «Аналитика портфеля». Далее можно выбрать параметры для оценки портфеля (вкладки «Активы» и «Отрасли») и узнать свой инвестиционный риск-профиль (умеренный, консервативный или агрессивный), пройдя короткий тест.

На основе указанных данных специальный алгоритм поможет пользователю оценить сбалансированность его портфеля. Например, во вкладке «Активы» клиент сможет увидеть оценку своих вложений по десятибалльной шкале и исходя из этого принять дальнейшие инвестиционные решения.

Зеленый цвет шкалы означает хорошую сбалансированность портфеля. Если же шкала окажется красной или оранжевой, появится подсказка, в какие активы и отрасли стоит проинвестировать, чтобы уравновесить риски. Например, если портфель состоит только из акций, то алгоритм посоветует ему купить менее рисковые облигации. При этом даже «зеленый» портфель всегда можно улучшить, купив рекомендуемые бумаги.

Тинькофф Инвестиции открыли 1 миллион счетов

На осень 2019 года (по данным самой компании) брокерский сервис Тинькофф является лидером по числу активных клиентов на Санкт-Петербургской бирже и занимает 1-е место по количеству зарегистрированных клиентов, по суммарному обороту во всех режимах торгов, а также по клиентскому обороту в режиме основных торгов. По итогам августа 2019 г. Тинькофф Инвестиции занимают второе место по числу активных клиентов на Московской бирже среди всех игроков российского фондового рынка, а также входят в тройку лидеров по числу открытых ИИС (более 80 тысяч).

В 2018 г. брокерская платформа Тинькофф привлекла больше всего частных инвесторов на Московскую биржу — свыше 285 000 человек. В этом году Тинькофф Инвестиции укрепили лидерство: только за 8 месяцев 2019 г. сервис привлек на Мосбиржу более 400 000 новых розничных инвесторов. Каждый третий счет на Московской бирже открывается сегодня именно через брокерскую платформу Тинькофф.

Мобильное приложение Тинькофф Инвестиции установлено уже около 3 млн раз. С начала 2019 г. количество активных пользователей мобильного приложения выросло до 256 000 человек, в день — до 80 000 человек.

За последний год у владельцев брокерского счета в Тинькофф Инвестициях также увеличился размер одной операции: раньше стоимость сделки составляла примерно 39 000 рублей, теперь — порядка 90 000 рублей. Большинство клиентов Тинькофф Инвестиций продолжают придерживаться консервативной стратегии «buy&hold», то есть не торгуют на бирже часто и много, а формируют долгосрочный инвестиционный портфель.

![]()

![]()

Запуск открытой соцсети в мобильном приложении «Тинькофф Инвестиции»

3 сентября 2019 года Тинькофф Банк сообщил о запуске «Пульса» — бесплатной открытой социальной сети для инвесторов в мобильном приложении Тинькофф Инвестиции.

«Пульс» станет удобной и технологичной площадкой, на которой пользователи смогут знакомиться с реальными участниками торгов на бирже, подписываться на инвесторов с похожими или противоположными инвестиционными стратегиями, обмениваться идеями и опытом торговли на фондовом рынке, а также лайфхаками по работе с брокерской платформой Тинькофф. Инвесторам больше не нужно переходить на сторонние сайты и форумы для обсуждения сделок и биржевых новостей — вся коммуникация будет сосредоточена в одном месте, в мобильном приложении Тинькофф Инвестиции.

![]()

![]()

Функционал «Пульса» будет доступен для всех клиентов, у которых есть брокерский счет в Тинькофф Инвестициях. Подписчики соцсети смогут:

- публиковать посты (сначала текст, позднее — фото и видео), писать комментарии и ставить лайки, отмечать в публикациях ценные бумаги из каталога Тинькофф (клик на бумагу будет вести на ее отдельную страницу);

- подписываться на других участников соцсети и просматривать их профили — посты и комментарии под публикациями, состав инвестиционного портфеля, торговую статистику;

- вести диалог с участниками социальной сети на страницах акций, где будут объединяться все посты по данным бумагам;

- получать уведомления о постах участников социальной сети и о сделках пользователей, на которых подписан;

В будущем пользователи смогут монетизировать свою активность в социальной сети: сначала в рамках конкурсов с призами, позже — получая вознаграждение от Тинькофф за достижения в области продвижения своего профиля (будут оцениваться качественный контент и популярность профиля).

Чтобы начать работу с соцсетью, нужно обновить мобильное приложение Тинькофф Инвестиций до версии 4.0 и зарегистрироваться на странице профиля: задать никнейм (вымышленное имя для сохранения анонимности), загрузить фотографию, добавить описание профиля, указать интересные темы для общения. После этого Тинькофф предложит пользователю список рекомендованных профилей.

На сентябрь 2019 года «Пульс» находится на этапе бета-тестирования, доступ к социальной сети появится у всех клиентов Тинькофф Инвестиций уже в течение следующей недели: сначала на устройствах Android, позднее — для пользователей iOS. В будущем сервис станет доступен и на Tinkoff.ru.

Запуск сервиса AI Research Engine

8 июля 2019 года Тинькофф Инвестиции сообщили о запуске сервиса AI Research Engine на базе искусственного интеллекта. Технология помогает инвесторам следить за финансовыми показателями их активов и своевременно реагировать на их изменения.

![]()

![]()

Сервис AI Research Engine учитывает при анализе ценных бумаг множество критериев: потенциал роста, прогнозы аналитиков, дивидендную доходность, ликвидность акций, риск-параметры, показатели отчетности компаний, позиции крупных инвестиционных фондов и пр. На основе обработанных данных алгоритм Тинькофф Инвестиций формирует для пользователя адаптированную аналитическую справку, содержащую также информацию о компаниях с похожим бизнесом. Среди них инвестор может выбрать более привлекательные для себя активы.

Активы, с которыми произошли те или иные события, отмечаются в каталоге приложения Тинькофф Инвестиции специальным бейджем. Кликнув на маркированную бумагу, клиент попадет на страницу с краткой аналитической заметкой по ней.

AI Research Engine станет важным дополнением к функционалу, который уже доступен пользователям внутри каталога (фундаментальные и технические показатели, показатели отчетности и основные новости по компании). На июль 2019 года сервис функционирует в мобильном приложении Тинькофф Инвестиции на устройствах Android, через несколько дней он станет доступен пользователям iOS.

Сервис Тинькофф Инвестиций не дает персональных инвестиционных рекомендаций, а является информационно-аналитическим сервисом, предоставляющим клиентам дополнительные данные для принятия инвестиционных решений.

Сервис маржинальной торговли

18 июня 2019 года компания Тинькофф Банк сообщила, что в Тинькофф Инвестициях появился сервис маржинальной торговли. С его помощью пользователи тарифов «Трейдер» и «Премиум», у которых есть брокерский счет или ИИС в Тинькофф, могут совершать сделки с ликвидными ценными бумагами под залог денежных средств или имеющихся в портфеле активов. Маржинальная торговля позволит клиентам увеличить объем сделок и повысить их доходность.

По информации компании, совершать маржинальные сделки в Тинькофф Инвестициях можно не только с российскими акциями и рублями, но и с иностранными бумагами, долларами США/ евро. На июнь 2019 года в списке ликвидных инструментов Тинькофф (со ставкой риска менее 100%) — порядка 50 бумаг, их количество будет расти. Чем больше в портфеле клиента будет ликвидных активов, тем большую сумму он сможет получить для маржинальной сделки. Лимит на привлекаемые клиентом маржинальные средства устанавливается не только в зависимости от того, какие бумаги он хочет купить, но и от его текущего инвестиционного портфеля.

Управлять маржинальными сделками можно прямо в мобильном приложении Тинькофф Инвестиции и на сайте Tinkoff.ru (раздел «О счете»), в том числе — через веб-терминал. Ликвидность портфеля и размер маржинальной позиции можно проверять прямо на смартфоне в несколько кликов.

Пополнять брокерский счет и ИИС можно будет мгновенно в любое время суток с дебетовой карты Тинькофф. Благодаря этому клиенты сервиса всегда смогут совершить сделку на максимально выгодных для себя условиях в нужный момент времени, в том числе — в случае наступления маржин-колла (предупреждения о нехватке средств для обеспечения залога).

Комиссия за маржинальные сделки в Тинькофф Инвестициях будет фиксированной за непокрытую позицию в течение дня для всех инструментов: ценных бумаг, рублей, долларов США, евро. Она будет взиматься на конец торгового дня и списываться с брокерского счета в рублях согласно текущему тарифу. Размер комиссии будет рассчитываться от размера позиции, то есть от суммы займа: чем она больше, тем ниже будет ставка. Поэтому при открытии маржинальной позиции (покупке активов в долг) пользователь всегда сможет понять, какую комиссию он заплатит при ее переносе на следующий день.

Пользователи Тинькофф Инвестиций также смогут увидеть при совершении сделки, какая именно сумма будет списана со счета сразу по всем позициям. Считать ее самостоятельно не нужно — механизм списания комиссий максимально простой. В случае наступления маржин-колла клиент получит пуш-уведомление.

На июнь 2019 года совершить маржинальную сделку в Тинькофф Инвестициях можно следующим способом: купить ценные бумаги или валюту на деньги, которых у клиента на текущий момент в необходимом объеме нет (длинная позиция — лонг). Например, у клиента на брокерском счету 100 тысяч рублей, он может купить в рамках маржинальной сделки «с плечом» бумаги на 200 тысяч рублей. Когда эти акции вырастут на 10%, клиент сможет продать их за 220 тысяч рублей, погасить задолженность и получить на счет 120 тысяч рублей — то есть он заработает в два раза больше, чем мог бы получить без «маржинального плеча». В ближайшем будущем клиенты Тинькофф в рамках маржинальной торговли смогут не только покупать активы, но и продавать их (короткая позиция — шорт).

![]()

![]()

Пользователи брокерской платформы Тинькофф смогут в любой момент отключить опцию маржинальной торговли в мобильном приложении Тинькофф Инвестиции или на Tinkoff.ru, если баланс брокерского счета будет положительным (без непокрытых позиций).

Возможность фиксировать прибыль в первый день торгов

14 мая 2019 года «Тинькофф Банк» сообщил, что премиальные клиенты брокерской платформы Тинькофф Инвестиции (квалифицированные инвесторы) получили возможность участвовать в IPO мировых компаний наравне с крупными инвестиционными фондами и инвестбанками.

Пользователям тарифа «Премиум» Тинькофф Инвестиций доступны условия, при которых они могут в первый же день торгов практически моментально фиксировать прибыль в случае роста акций разместившихся компаний и не ждать завершения длительного локап-периода от 14 до 180 дней, блокирующего продажу ценных бумаг.

Пользователи Тинькофф Инвестиций уже приняли участие в IPO компании Yunji (популярный китайский сервис торговли через мессенджер WeChat). В первый день торгов акциями Yunji инвесторы могли заработать до 60% от вложенных средств. В ближайшем будущем клиенты Тинькофф Инвестиций смогут принять участие в самых ожидаемых IPO, например — Luckin Coffee (сеть кофеен в Китае, конкурент Starbucks), Palantir, Airbnb.

Выставлять заявки на покупку акций на IPO можно прямо в мобильном приложении Тинькофф Инвестиции в специальном виджете, который доступен в ленте новостей сервиса или через персонального менеджера.

![]()

![]()

Доступность тейк-профитов, стоп-лоссов и портфельной аналитики

18 марта 2019 года компания Тинькофф Банк объявила о масштабном обновлении брокерской платформы Тинькофф Инвестиции и запуске целого ряда функций и возможностей для клиентов сервиса.

По информации компании, в течение недели пользователям Тинькофф Инвестиций станут доступны:

- Стоп-лоссы и тейк-профиты

- Несколько значений для цены бумаги

- Робо-эдвайзер с инвестиционным профилированием

- Портфельная аналитика

- Биржевой стакан для тарифов «Трейдер» и «Премиум»

- Веб-терминал для тарифов «Трейдер» и «Премиум»

- Лимитные заявки на внебиржевые бумаги для тарифа «Премиум»

- Материалы «Ведомостей» для премиальных клиентов

Стоп-лоссы (stoploss) позволяют ограничить возможные убытки при управлении инвест-портфелем. С помощью стоп-лоссов клиент создает поручение (приемлемый уровень стоимости актива, ниже текущей цены) на автоматическую продажу ценных бумаг в случае неблагоприятной динамики цен на бирже. Тейк-профит (takeprofit), наоборот, дает возможность продать активы при благоприятном изменении цен (выше текущей стоимости бумаги) и помогает зафиксировать прибыль от установленной клиентом цены.

Стоп-лоссы и тейк-профиты дают возможность защититься от волатильности биржевого рынка и позволяют завершить сделку автоматически. Когда цена бумаги доходит до установленного клиентом уровня, пользователю Тинькофф Инвестиций приходит пуш-уведомление.

При закрытии позиции (продаже бумаги) сервис автоматически отменит все выставленные по этому активу стоп-лоссы и тейк-профиты (в них не будет необходимости, если акции уже проданы), поэтому клиенту не нужно будет убирать их вручную. Купить случайно бумагу в кредит и получить минусовой баланс на счету, как бывает на других брокерских площадках, будет невозможно. Стоп-лоссы и тейк-профиты доступны владельцам всех тарифов сервиса Тинькофф Инвестиции.

Для получения пуш-уведомлений о достижении бумагой желаемой цены пользователи Тинькофф Инвестиций могут задать сразу несколько значений (цен). Так клиентам будет проще контролировать диапазон цен на бирже. Для этого нужно нажать кнопку с изображением колокольчика в правом верхнем углу мобильного приложения Тинькофф Инвестиции.

У пользователей также появилась возможность определить свой инвестиционный профиль (отношение к риску) прямо в мобильном приложении Тинькофф Инвестиции: умеренный, консервативный или агрессивный. Для этого клиенту нужно заполнить короткую анкету с простыми вопросами об опыте работы на бирже, допустимой сумме для инвестирования, востребованными инструментами для торговли и пр. Специально под инвестиционный профиль пользователя можно будет составить диверсифицированный портфель из ценных бумаг, например — с помощью робо-эдвайзера. Кроме того, в каталоге бумаг будут отмечены те, что не подходят под инвестиционный профиль клиента: напротив таких активов будет расположена иконка с красной ладонью, при этом они будут доступны для покупки, как и другие бумаги.

В Тинькофф Инвестициях появился раздел «Аналитика», где пользователи сервиса могут увидеть графики по типам активов (акции, облигации, ETF), по отраслям и компаниям, статистику по доходности и стоимости инвестиционного портфеля. Здесь пользователи смогут наглядно увидеть — из каких бумаг состоит его портфель и насколько эти активы диверсифицированы.

Владельцам тарифов «Трейдер» и «Премиум» стала доступна вкладка «Стакан» для каждой отдельной бумаги. Биржевой стакан — это список лимитных заявок на биржевом рынке в текущий момент. Заявки на продажу выделены красным цветом, на покупку — зеленым. Биржевой стакан позволит клиентам видеть очередь заявок и оценивать их ликвидность. Данные в стакане обновляются в режиме реального времени. Более того, клиенты Тинькофф смогут подать лимитную заявку прямо из биржевого стакана.

Лимитная заявка выставляется тогда, когда клиент хочет купить или продать акции именно по нужной ему цене. Так, пользователь сервиса Тинькофф Инвестиции может быть уверен, что купит бумагу не дороже той стоимости, что он указал в заявке. На бирже из таких заявок образуется очередь. Чем лучше цена (для противоположной стороны), тем ближе к началу очереди помещается заявка клиента и тем раньше она будет исполнена.

C 20 марта 2019 года владельцы тарифов «Трейдер» и «Премиум» смогут бесплатно воспользоваться веб-терминалом Тинькофф для покупки и продажи ценных бумаг. С помощью веб-терминала клиенты могут совершать сделки на бирже и видеть всю информацию о торгах сразу на нескольких экранах, в любом браузере и на любом количестве устройств, гибко настраивать интерфейс веб-терминала и отслеживать обновления маркет-даты (биржевых данных) в потоковом режиме. Данные о сделках, позициях и доходности портфеля в веб-терминале Тинькофф доступны для просмотра за весь период работы клиента с сервисом Тинькофф Инвестиции — то есть с момента открытия в нем брокерского или индивидуального инвестиционного счета, а не за последний торговый день.

У премиальных клиентов Тинькофф Инвестиций появилась возможность выставлять лимитные заявки на инструменты из расширенного списка ценных бумаг (более 10 000 бумаг, в том числе — внебиржевые), например – акции франкфуртской или амстердамской бирж.

В новостной ленте сервиса появились статьи газеты и сайта «Ведомости».

Индивидуальный инвестиционный счет

19 ноября 2018 года Тинькофф Банк сообщил о том, что в сервисе Тинькофф Инвестиции появились индивидуальные инвестиционные счета (ИИС).

По информации компании, владельцам ИИС будут доступны два варианта налогового вычета. Первым, типа «А», могут воспользоваться граждане РФ с официальным доходом, облагаемым НДФЛ. Этот вариант на ноябрь 2018 года позволяет вернуть 13% от вложенной через ИИС суммы в пределах 400 000 рублей за год (максимум — 52 000 рублей в год). При вычете типа «А» налоговые органы вернут клиенту деньги из суммы, выплаченнойим государству в качестве подоходного налога. Этот вариант подходит начинающим и консервативным инвесторам, стратегия которыхстроится на вложениях в инструменты с низким уровнем риска, например — в Облигации Федерального Займа (ОФЗ). Вычет типа «А» можно получать каждый год.

Вторая форма вычета, типа «Б», позволяет клиенту не выплачивать подоходный налог (на ноябрь 2018 года 13%) на прибыль от операций на бирже. Такой тип вычета подойдет инвесторам, которые активно торгуют на бирже и планируют получать существенную прибыль от покупки и продажи ценных бумаг.

Индивидуальный инвестиционный счет предназначен для инвестиций на 3 года и более. Если пользователь решит снять деньги со счета раньше, то его придется закрыть — клиент не сможет воспользоваться налоговыми вычетами, а полученные вычеты придется вернуть.

Индивидуальный инвестиционный счет — мультивалютный (хранить, например, на ноябрь 2018 года доллары США на счете можно — для этого их нужно купить на бирже), но пополнить ИИС можно только в рублях. На ноябрь 2018 года максимальная сумма, которую можно внести на ИИС — до 1 млн рублей в год. Для инвестиций на большие суммы клиент Тинькофф Инвестиций может использовать брокерский счет в дополнение к ИИС.

Количество пользователей мобильного приложения достигло 500 000 человек

3 октября 2018 года Тинькофф Банк сообщил о том, что количество пользователей мобильного приложения Тинькофф Инвестиции достигло 500 000 человек с момента запуска брокерской платформы в 2015 году.

Тинькофф Инвестиции — это мобильное приложение для покупки ценных бумаг на бирже с базовым набором опций и интуитивно понятным пользовательским интерфейсом. Среди возможностей приложения Тинькофф Инвестиции — круглосуточное пополнение счета, оплата сделок с ценными бумагами картой в любой момент торгов на бирже, автоконвертация валюты при покупке бумаг, круглосуточный и моментальный вывод и онлайн-расчет налогов, услуги робо-эдвайзера, который помогает собрать инвестиционный портфель, а также инвестиционная лента новостей с использованием таких источников, как Reuters, «Интерфакс», Rambler News Service, VC.ru. 80% всех операций с ценными бумагами в рамках онлайн-платформы происходит в мобильном приложении Тинькофф Инвестиции, 20% — на сайте Tinkoff.ru.

По данным Московской биржи (ММВБ) за сентябрь 2018 г., Тинькофф Инвестиции занимают четвертое место среди брокеров по числу активных клиентов и шестое место по количеству открытых счетов. Каждый четвертый счет на Московской бирже открывается через сервис Тинькофф Инвестиции.

В июле 2018 г. брокерская платформа Тинькофф Инвестиции запустила робо-эдвайзера, который позволяет в пару кликов собрать сбалансированный инвестиционный портфель из нескольких ценных бумаг. На 1 октября 2018 года рекомендациями робота-советника пользуются свыше 80 000 пользователей, с его помощью сгенерировано около 400 000 портфелей со средним чеком покупки 60 000 рублей.

Большинство пользователей сервиса Тинькофф Инвестиции (87%) составляют мужчины в возрасте 25-35 лет. 82,5% пользователей брокерской платформы Тинькофф интересуются технологиями, 77,9% — финансовым рынком, 73,9% —макроэкономическими и политическими новостями, 66,8% — научно-популярными событиями, 62,2% — банковской отраслью, 61% — лайфстал-мероприятиями, 60,6% — спортом.

В конце сентября 2018 г. Тинькофф Банк запустил сервис Тинькофф Инвестиции Премиум, клиенты которого получили доступ к максимально широкому для российского рынка каталогу мировых ценных бумаг (более 10 000 позиций) и поддержку персонального менеджера прямо в мобильном приложении.

Тинькофф Инвестиции Премиум

26 сентября 2018 года Тинькофф Банк сообщил о запуске сервиса «Тинькофф Инвестиции Премиум», клиенты которого получат доступ к каталогу мировых ценных бумаг и поддержку персонального менеджера в мобильном приложении.

По информации компании, отличие сервиса «Тинькофф Инвестиции Премиум» — возможность совершать все операции и принимать любые инвестиционные решения внутри мобильного приложения в несколько кликов, без звонков консультанту и личных встреч. С каждым пользователем сервиса будет работать команда персональных менеджеров и аналитиков, доступных в чате мобильного приложения в режиме 24/7.

На сентябрь 2018 года пользователям решения доступны более 10 000 ценных бумаг эмитентов из 30 стран (сотни иностранных ETF; евробонды, в том числе — высокодоходных развивающихся рынков; акции и облигации зарубежных компаний и пр.).

Одной из ключевых особенностей данного сервиса является отсутствие минимального порога входа по сумме счета.

Чтобы начать пользоваться инвестиционным сервисом, необходимо быть текущим клиентом брокерской платформы «Тинькофф Инвестиции» и получить персональное приглашение от банка, или оставить заявку на доступ к сервису на сайте банка.

Клиенты сервиса «Тинькофф Инвестиции Премиум» со статусом квалифицированного инвестора получают неограниченные возможности для инвестирования. Например, можно купить облигации таких компаний, как Alibaba, Ford и IBM. Инвесторам, предпочитающим акции, доступны бумаги таких компаний, как Sony, Samsung, AG Siemens и прочие. [2]

Партнерство с Thomson Reuters

5 сентября 2018 года Брокерский сервис Тинькофф Инвестиции объявляет о партнерстве с компанией Thomson Reuters — поставщиком аналитической информации для бизнеса и профессионалов.

В рамках партнерства Тинькофф Инвестиций и Thomson Reuters клиенты инвестиционного онлайн-сервиса получат доступ к актуальным мировым новостям, данным по эмитентам, аналитическим отчетам по интересующим отраслям и компаниям, что позволит им грамотно выстроить инвестиционные стратегии и сформировать портфель по американскому и российскому рынкам ценных бумаг.

Информационные сообщения Reuters можно будет читать в инвестиционной ленте приложения Тинькофф Инвестиции. Каждая новость будет привязана к конкретной компании. Пользователи брокерского сервиса Тинькофф смогут настроить персональную инвестиционную ленту новостей и получать информацию по тем бумагам, которые их интересуют.

Клиентам Тинькофф Инвестиций будут доступны свыше 500 новостей от Reuters на русском языке по бумагам западных и российских компаний в неделю. С помощью оперативного и надежного источника информации пользователи брокерского сервиса Тинькофф смогут принимать инвестиционные решения, а также получат максимальное информационное покрытие американского рынка на русском языке.

Источник https://dknews.kz/ru/finansy/209814-chto-takoe-investicii-i-kakimi-oni-byvayut

Источник https://www.alfacapital.ru/individual/pifs-alfabank/

Источник https://www.tadviser.ru/index.php/%D0%9F%D1%80%D0%BE%D0%B4%D1%83%D0%BA%D1%82:%D0%A2%D0%B8%D0%BD%D1%8C%D0%BA%D0%BE%D1%84%D1%84_%D0%98%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D0%B8_%D0%91%D1%80%D0%BE%D0%BA%D0%B5%D1%80%D1%81%D0%BA%D0%B0%D1%8F_%D0%BF%D0%BB%D0%B0%D1%82%D1%84%D0%BE%D1%80%D0%BC%D0%B0

Источник