Венчурные инвестиции в ОАЭ. Получение финансирования для компании. Инвестирование. Создание венчурных фондов

Многие предприниматели при регистрации компании в ОАЭ интересуются таким вопросом как получение венчурного финансирования для своей компании. Особенно это интересно для стартапов на начальном этапе развития бизнеса, когда могут потребоваться крупные средства, а банковский кредит пока еще получить невозможно. Некоторые же, наоборот готовы вложить свои средства или даже создать собственный инвестиционный фонд в ОАЭ. В этой статье мы рассмотрим вопросы, связанные с привлечением финансирования в ОАЭ, с инвестированием и работой венчурных фондов.

Венчурный капитал и прямые инвестиции в ОАЭ

Венчурный капитал – это растущая отрасль ОАЭ. Поскольку рынок венчурного капитала еще не полностью развит, определение венчурного капитала часто трактуется широко и включает в себя:

- Инвестиции бизнес-ангелов;

- Традиционное венчурное финансирование;

- Краудфандинг;

- Прямые инвестиции.

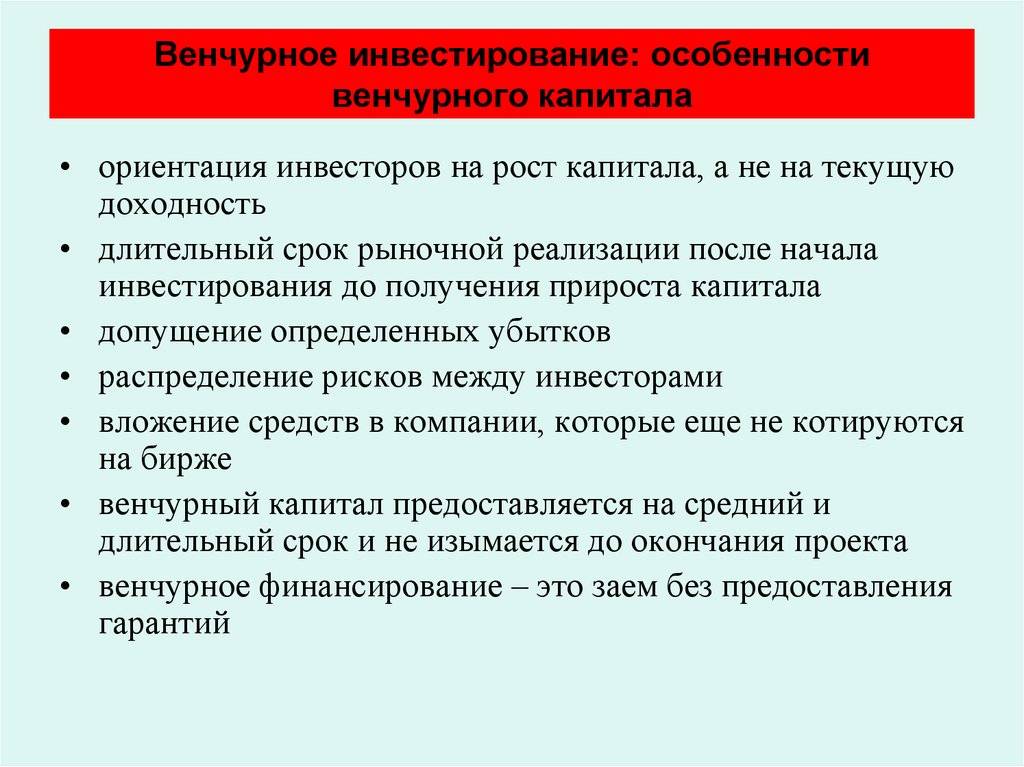

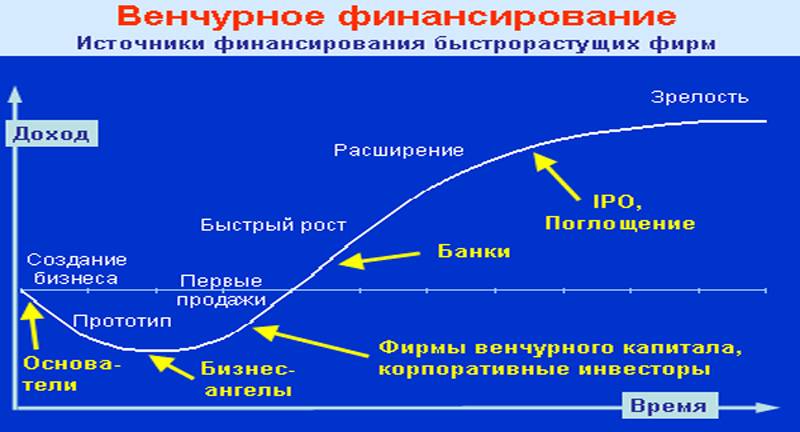

Венчурное финансирование, как правило, предоставляется предпринимателям для первоначального капитала, на этапе запуска и роста целевой компании. Поскольку венчурное финансирование становится более привычным вариантом финансирования, предприниматели и инвесторы склонны толковать понятие «венчурное финансирование» более узко, как это происходит в юрисдикциях с устоявшейся историей венчурного финансирования.

Понятие «прямые инвестиции» в ОАЭ может пересекаться с тем, что традиционно считается венчурными инвестициями, в частности, в случае малых и средних предприятий и на этапе роста целевой компании. Однако, прямые инвестиции заметно отличаются от венчурных инвестиций в ОАЭ в ряде направлений. Хотя прямое финансирование доступно для проектов расширения для малых и средних предприятий, оно все же чаще используется для финансирования инфраструктуры и развития в зрелых компаниях. Кроме того, понятие «прямые инвестиции» объединяет в себе финансирование из различных источников, в отличие от финансирования, доступного на рынке венчурного капитала, и используется для более капиталоемких отраслей.

Источники финансирования в ОАЭ

Наиболее распространенными источниками финансирования для компаний в ОАЭ на ранних стадиях развития являются:

- личные финансы;

- финансирование от семьи и друзей;

- инвестиции бизнес-ангелов (часто это лица с высоким собственным капиталом);

- венчурные фонды;

- финансирование от стратегических инвесторов;

- банковское финансирование (в меньшей степени);

- краудфандинг.

В отличие от этого, финансирование прямых инвестиций может быть получено от банков, компаний, пенсионных фондов, страховых компаний и правительственных учреждений (особенно в Дубае и Абу-Даби). Также прямые инвестиции обычно предоставляют сверх состоятельные частные лица, состоятельные местные семейные бизнесы и суверенные фонды.

бесплатная консультация по

выбору юрисдикции и банка,

вопросам регистрации.

бесплатная консультация по выбору юрисдикции и банка, вопросам регистрации.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

Какие типы бизнеса в ОАЭ используют венчурное финансирование?

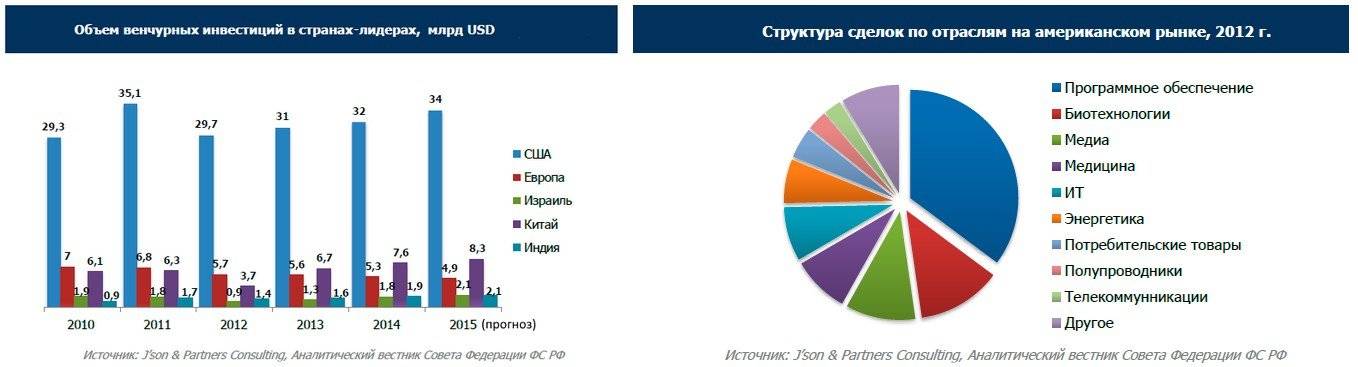

Венчурные инвестиции распространяются на широкий круг предприятий в ОАЭ (в том числе на малый и средний бизнес на этапе запуска и роста), а также используются при формировании стартового капитала. Как и в большинстве юрисдикций, венчурные компании стремятся в большей степени инвестировать в сектор СМИ, секторы технологий и телекоммуникаций. Однако, учитывая нежелание банков предоставлять финансирование стартапам, венчурный капитал также востребован предприятиями ряда других отраслей, включая пищевую промышленность, розничную торговлю, образование и здравоохранение.

Напротив, прямые инвестиции, обычно используются более крупными предприятиями, которые находятся на этапах своего роста или развития. Кроме того, хотя прямые инвестиции часто являются источником финансирования секторов СМИ, технологий и телекоммуникаций, они также активно используются в нефтегазовых и других энергетических проектах.

Если Вы решили открыть бизнес в Эмиратах, то мы поможем зарегистрировать местную компанию в ОАЭ. Кроме местных компаний в ОАЭ можно регистрировать компании в свободных зонах ОАЭ.

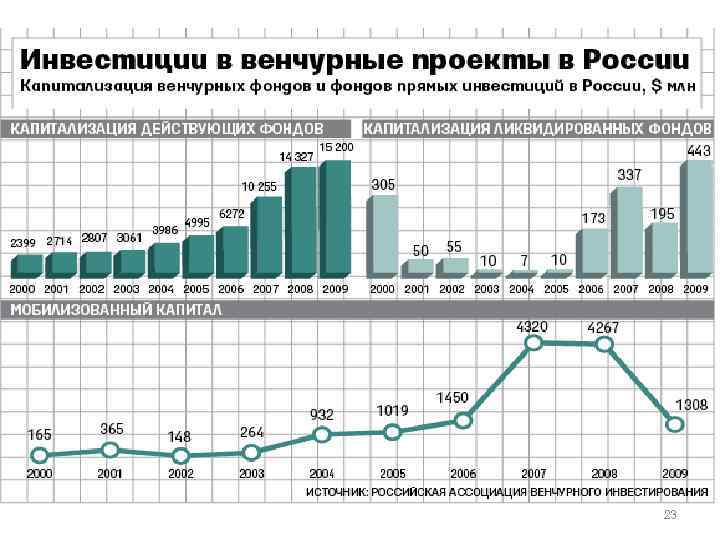

Тенденции рынка финансирования в ОАЭ

В ОАЭ всегда был небольшой рынок для венчурного капитала, а экономический спад привел к серьезному падению уровня активности венчурного инвестирования, так как инвесторы стали более осторожными. Во время этого спада стороны, как правило, пытались пересмотреть или отменить предложенные варианты инвестирования, ссылаясь на экономический климат и соглашаясь на новые условия для содействия инвестированию.

Однако, в последнее время, в ОАЭ наблюдается рост активности венчурного инвестирования, особенно в эмирате Дубай, так как он фактически является региональным хабом для экспансии в другие страны Ближнего Востока, Северной Африки и Южной Азии, а также является стартовой площадкой для входящих инвестиций в ОАЭ. В то время как инвесторы по-прежнему выбирают более взвешенный подход (и во многих случаях финансирование предоставляется только более проверенным компаниям на стадии роста), венчурные компании с большей готовностью предоставляют финансирование стартового капитала и коммерческую помощь (включая услуги инкубатора) для предпринимателей и начинающих компаний. Правительственные структуры также активизировали свои усилия чтобы помогать на ранних стадиях работы компаний. Две свободные зоны («Dubai Silicon Oasis» в Дубае и «twofour54» в Абу-Даби) предоставляют начальное финансирование, обучение и стратегическое консультирование для предпринимателей в секторах СМИ, телекоммуникаций и технологий. Правительство Дубая также запустило программу «Dubai Future Accelerators», направленную на подталкивание молодых предпринимателей к решению задач, стоящих в нынешнем веке. По мере повышения доступности средств для стартапов, у венчурных капиталистов будет появляться больше возможностей инвестировать в более зрелые предприятия.

При регистрации компании в ОАЭ Вы сможете получить резидентскую визу ОАЭ.

Законодательство ОАЭ, относящееся к венчурному инвестированию. Что нужно знать о регулировании финансирования при регистрации компании в ОАЭ?

Регулирующие положения Управления по ценным бумагам и сырьевым товарам ОАЭ (SCA)

ОАЭ приступили к амбициозной деятельности по внедрению новых благоприятных для бизнеса правил фондов взаимных инвестиций чтобы стимулировать индустрию фондов в ОАЭ и обеспечить основу для более развитого режима региональных фондов в странах GCC.

Управление по ценным бумагам и сырьевым товарам ОАЭ (SCA) недавно выпустило следующие новые правила, регулирующие регистрацию, лицензирование и продвижение фондов в ОАЭ («Правила для фондов»):

- Решение правления 9/2016;

- Решение правления 10/2016;

- Административное решение 49/2016;

- Административное решение 52/2016;

- Административное решение 1/2017;

- Административное решение 2/2017;

- Административное решение 3/2017;

- Решение правления 3/2017.

«Правила для фондов» представляют собой новый режим ОАЭ для фондов, относящийся к местным и иностранным фондам, которые присутствуют в ОАЭ за пределами двух финансовых свободных зон (DIFC и ADGM). «Правила для фондов» заменяют Решение правления SCA 37/2012.

«Правила для фондов» распространяются на все фонды взаимных инвестиций и на стороны, которые связаны с фондами взаимных инвестиций. Фонд взаимных инвестиций определяется как финансовый пул, осуществляющий деятельность по аккумулированию активов инвесторов для целей инвестирования, выпуская при этом паи фонда равной ценности. SCA интерпретирует это определение достаточно широко.

При регистрации компании в ОАЭ Вы сможете получать рабочие резидентские визы ОАЭ для Ваших иностранных сотрудников.

Местный фонд взаимных инвестиций должен быть создан правомочным спонсором, например:

- Компанией, лицензированной SCA в сфере ценных бумаг или для управления фондами.

- Местным или иностранным банком, лицензированным Центральным банком ОАЭ.

- Филиалом иностранной компании, лицензированной Международной организацией комиссий по ценным бумагам, которая имеет стаж работы не менее пяти лет.

Спонсор должен внести минимальный акционерный капитал в размере 5,000,000 дирхамов (1,363,000 USD) и не может владеть более чем 30% паев фонда.

«Правила для фондов» предусматривают следующие типы фондов:

- Публичные и непубличные фонды;

- Мастер-фонды, фидерные фонды, зонтичные фонды, субфонды;

- Фонды открытого и закрытого типа;

- Специальные фонды, в том числе фонды, соответствующие Шариату, венчурные фонды, фонды прямых инвестиций, биржевые фонды (ETF), ипотечные инвестиционные трасты (REIT).

При получении резидентской визы ОАЭ, Вы впоследствии сможете получить сертификат налогового резидента ОАЭ.

Коллективные инвестиционные фонды DIFC

Международный финансовый центр Дубая (DIFC) – это финансовая свободная зона, созданная в эмирате Дубай. DIFC произвел серию изменений в правилах, применимых к коллективным инвестиционным фондам, с целью поощрения создания этих фондов в зоне DIFC.

Эмират Абу-Даби учредил «Abu Dhabi Global Market» (ADGM), который имеет режим для фондов очень схожий с режимом DIFC.

Обращайтесь к нам для регистрации компании в Дубае в DIFC. Такая компания может принадлежать иностранному владельцу на 100%.

Федеральный закон ОАЭ 2/2015 (Закон о компаниях ОАЭ)

В 2015 году Федеральный национальный совет ОАЭ принял Закон о компаниях, который внес ряд изменений в действующее федеральное корпоративное право. Закон о компаниях прямо разрешает акционеру закладывать свои акции зарегистрированной в ОАЭ компании с ограниченной ответственностью другому акционеру или третьей стороне, и устанавливает требования для осуществления такого залога. Эта мера должна улучшить процедуру принудительной реализации залогов и содействовать кредитованию в ОАЭ, в том числе в форме конвертируемого долгового обязательства, которое распространено среди венчурных инвесторов.

Законодательство о несостоятельности

Правительство ОАЭ недавно обнародовало Федеральный закон номер 9/2016 о банкротстве (Новый закон о банкротстве). Новый закон о банкротстве сигнализирует о переходе от предоставления выгод кредиторам (в том смысле, что они ранее могли принудить сторону к признанию несостоятельности независимо от суммы долга) к предоставлению должникам более широких возможностей по восстановлению контроля над своей платежеспособностью.

Мы предлагаем Вам помощь в регистрации оффшорной компании в ОАЭ в Аджмане, а также помощь в открытии оффшорной компании в ОАЭ в Рас-Аль-Хайме. Эти компании можно открыть удаленно без личного присутствия в ОАЭ. Такие компании могут принадлежать иностранному владельцу на 100%.

Налоговые преимущества при создании фондов и регистрации компаний в ОАЭ

В настоящее время в ОАЭ отсутствует подоходный налог для бизнеса, за исключением иностранных банков и нефтедобывающих компаний.

Венчурные фонды могут быть созданы, например, в DIFC или в ADGM. И DIFC, и ADGM гарантируют отсутствие налогов на 50 лет, и эта гарантия может быть продлена на дополнительные 50 лет.

Из каких источников венчурные фонды берут средства для финансирования открытия бизнеса в ОАЭ?

Инвесторами венчурных фондов чаще являются:

- Состоятельные физические лица;

- Состоятельные местные семейные бизнесы;

- Институциональные инвесторы, такие как пенсионные фонды, эндаументы, страховые компании и банки.

Структурирование венчурного фонда. Фонды какой структуры обычно инвестируют в компании, зарегистрированные в ОАЭ?

Всем компаниям, зарегистрированным на внутренней территории ОАЭ (в том числе компаниям, получающим инвестиции, и венчурным фондам), запрещается иметь различные классы акций.

Соответственно, многие венчурные фонды, учрежденные в ОАЭ, инвестируют в целевые компании через долговые обязательства, а не через капитал.

Венчурные фонды в ОАЭ редко инвестируют с другими фондами. Хотя не редко спонсоры учреждают параллельные фонды в ОАЭ для совместного инвестирования с иностранными фондами.

Какую правовую структуру выбрать для создания венчурного фонда?

Венчурные фонды могут быть учреждены как на внутренней территории ОАЭ (оншорные), так и в свободных зонах ОАЭ, например, в DIFC и ADGM. Оншорные иностранные фонды являются редкостью в ОАЭ, так как правовые и нормативные требования, предъявляемые Центральным банком и Управлением по ценным бумагам и сырьевым товарам (SCA) являются обременительными.

В DIFC для создания фонда могут быть использованы три типа юридических лиц:

- Инвестиционные компании;

- Инвестиционные трасты;

- Инвестиционные партнерства.

Аналогичные структуры доступны в ADGM.

В то время как трастовые структуры в основном используются для фондов недвижимости, инвестиционные партнерства чаще используются для фондов прямых инвестиций и венчурных фондов. Венчурные фонды, учрежденные как оффшорные партнерства с ограниченной ответственностью и освобожденные от налогов компании, обычно используются для инвестирования в компании ОАЭ.

При регистрации компании в ОАЭ мы поможем с арендой офиса в ОАЭ.

Цели инвестирования фондов. Что фонды ожидают от целевой компании, зарегистрированной в ОАЭ?

Венчурные фонды в ОАЭ обычно специализируются на конкретных отраслях, хотя есть ряд фондов, которые имеют широкие инвестиционные цели. Срок венчурных фондов обычно составляет от восьми до десяти лет с возможностью продления по усмотрению управляющего по инвестициям, что служит согласованию инвестиционного срока с ожидаемыми событиями ликвидности основных инвестиций. Инвесторы в венчурных фондах в ОАЭ договариваются о барьерной ставке или о получении привилегированного дохода (внеочередного) от 5% до 10% и ожидают дохода от 10% до 20%.

Регулирование и лицензирование деятельности инвестиционных фондов в ОАЭ. Какие компании, зарегистрированные в ОАЭ, могут быть фондами?

Промоутер венчурного фонда, управляющий по инвестициям, и принципал должны иметь лицензии.

Как правило, Центральный банк ОАЭ и Управление по ценным бумагам и сырьевым товарам (SCA) отвечают за регулятивный надзор за финансовой деятельностью в ОАЭ за пределами DIFC и ADGM (где эти функции выполняет Дубайское управление по финансовым услугам (DFSA) или Управление по регулированию финансовых услуг в ADGM (ADGM FSRA) соответственно). Соответственно, при рассмотрении регулирования венчурных фондов в ОАЭ, должны быть рассмотрены законы и правила, применимые к ОАЭ, DIFC и ADGM.

Оншорные фонды ОАЭ

Утверждение Центрального банка ОАЭ. Федеральный закон 10/1980 (Банковское законодательство) является первичным законодательством, дающим Центральному банку полномочия по регулированию финансовых услуг в ОАЭ. Банковское законодательство предусматривает что Центральный банк осуществляет лицензирование и регулирование широкого круга финансовых учреждений, в том числе тех, которые стремятся получить лицензию на создание венчурных фондов.

Для каждой из организационных структур, которым разрешено учреждать оншорный фонд, требуется, чтобы не менее 51% ее акций принадлежало гражданам ОАЭ. Однако, финансовые компании, коммерческие банки, и инвестиционные банки (наиболее распространенные организации, через которые учреждаются фонды) должны как минимум на 60% принадлежать гражданам ОАЭ.

Как только организация получает лицензию, она имеет право предлагать свои инвестиционные фонды (в том числе любые венчурные фонды) в ОАЭ, при условии, что это соответствует правилам SCA. Центральный банк требует, чтобы инвестиционные фонды имели проспект, которые должен включать в себя информацию:

- о целях деятельности фонда;

- об инвестиционной политике фонда;

- о средствах, с помощью которых будут оцениваться его активы;

- о порядке управления фондом.

Центральный банк не накладывает общих ограничений на инвестиции или левередж, но может потребовать выполнения определенных условий во время регистрации или утверждения.

Утверждение Управления по ценным бумагам и сырьевым товарам (SCA). Местные фонды, предлагаемые в ОАЭ, должны соответствовать правилам SCA. В частности, правила SCA требуют, чтобы каждый местный фонд получал лицензию, выдаваемую SCA, и фонд должен быть либо акционерной компанией ОАЭ, либо компанией с ограниченной ответственностью (LLC), либо филиалом в ОАЭ надлежащим образом лицензированной иностранной компании.

Иностранные фонды. Оншорные фонды являются редкостью для ОАЭ, так как правовые и нормативные требования Центрального банка и SCA обременительны. Кроме того, Закон о компаниях запрещает компаниям за пределами свободных зон ОАЭ выпускать различные классы акций. Это ограничивает возможности венчурных фондов в создании подходящих организаций. Иностранные фонды должны быть зарегистрированы в Центральном банке и должны соответствовать правилам SCA. В частности, иностранный фонд, стремящийся продавать свои паи в ОАЭ, должен:

- получить одобрение SCA на выдвижение своих паев для публичного предложения;

- иметь лицензию на выдвижение публичных предложений в своей стране.

- подлежать надзору контролирующего органа, аналогичного SCA.

Иностранные фонды могут также выдвигаться в рамках частных предложений в ОАЭ после получения одобрения SCA, при условии, что фонд предлагается местным организатором (который должен быть банком, лицензированным Центральным банком, инвестиционной компанией, лицензированной Центральным банком, либо компанией, лицензированной SCA на продвижение фондов).

При регистрации компании в ОАЭ мы поможем с ведением бухгалтерского учета в ОАЭ!

Фонды DIFC

Для создания фондов в DIFC может быть использовано три различных типа юридических лиц:

- Инвестиционные компании;

- Инвестиционные трасты;

- Инвестиционные партнерства.

В то время как трастовые структуры преимущественно используются для имущественных фондов, инвестиционные партнерства чаще используются для фондов прямых инвестиций и венчурных фондов. Инвестиционное партнерство является партнерством с ограниченной ответственностью, которое зарегистрировано в DIFC, и состоит из генерального партнера и партнеров с ограниченной ответственностью. Генеральный партнер должен быть уполномочен Дубайским управлением по финансовым услугам (DFSA) выступать в качестве управляющего фондом. Аналогичные правила применяются к инвестиционным компаниям DIFC.

В DIFC могут быть созданы три типа фондов:

- Публичные фонды.

- Фонды с льготными условиями.

- Фонды квалифицированных инвесторов (QIF).

Поскольку публичные фонды открыты для розничных инвесторов, к ним применяются более широкие нормативные требования для защиты этих инвесторов. Фонды с льготными условиями открыты только для профессиональных клиентов, которые должны сделать минимальную подписку на 50,000 долларов, а инвесторы QIF должны подписаться на паи, стоимостью не менее 500,000 долларов. Фонды с льготными условиями и QIF могут выпускать доли только для ограниченного числа держателей паев и не могут делать предложение общественности, поскольку распространение разрешено только через частное размещение. Большинство фондов прямых инвестиций и венчурных фондов структурированы как фонды с льготными условиями.

Фонды DIFC могут работать в DIFC и за пределами ОАЭ (в соответствии с действующим местным законодательством). Для реализации фондов DIFC на внутренней территории ОАЭ, фонд должен соответствовать правилам Дубайского управления по финансовым услугам (DFSA).

ADGM также поддерживает режим фондов, который очень схож по структуре, которая поддерживается в DIFC. ADGM недавно создал свободную зону и пока еще имеется мало практики в отношении режима ее фондов.

Регулирование отношений между инвестором и фондом

В дополнение к требованиям к фондам, налагаемым Центральным банком, Управлением по ценным бумагам и сырьевым товарам (SCA), Дубайским управлением по финансовым услугам (DFSA), инвесторы часто стремятся получить право на информацию, чтобы управляющий фондом предоставлял:

- периодические отчеты о деятельности фонда;

- уведомления о любых существенных изменениях в фонде (такие как назначение и отстранение от должности членов правления) и о законах, применимых к фонду.

Инвесторы в фонде могут также стремиться получить право на инспекции, и, в определенных случаях, право на отставку управляющего, если не достигаются определенные финансовые показатели. Наконец, некоторые инвесторы будут настаивать на ограничениях объемов перекрестного финансирования и последующего финансирования, которое управляющий может привлечь для инвестирования из своих других фондов.

В какой правовой форме компании, зарегистрированные в ОАЭ, получают инвестиции от венчурных фондов?

Юридические формы инвестирования в компании в ОАЭ

Долговое финансирование за счет венчурных фондов, созданных в ОАЭ, гораздо менее распространено, чем долевое финансирование, хотя Исламские банковские учреждения часто предоставляют долговое и долевое финансирование. Долговое финансирование от этих учреждений, как правило, предоставляется в виде займов или конвертируемых займов, и эти сделки структурированы так, чтобы обеспечивать соответствие принципам Шариата. Кроме того, обычным банкам в ОАЭ не разрешается принимать капитал. Преимущества долгового финансирования (особенно непредвиденного финансирования) включают в себя возможность проведения переговоров о повышенной процентной ставке по долгу и приоритете погашения задолженности над погашением долевых вложений в случае ликвидации компании.

Однако, оффшорные венчурные фонды, инвестирующие в ОАЭ, как правило, принимают часть капитала портфельной компании. Участие в капитале портфельной компании позволяет венчурным фондам максимизировать доходность инвестиций на выходе. Однако, инвестиции в капитал также несут риск финансовых потерь, если портфельная компания пойдет на ликвидацию. Поэтому венчурные фонды также в целом инвестируют через конвертируемые заимствования для хеджирования этого риска, особенно при предоставлении промежуточного финансирования между раундами крупного финансирования капитала.

Ограничения на прямые инвестиции

Иностранные инвесторы не могут владеть более чем 49% акций в компаниях, зарегистрированных в ОАЭ за пределами свободных зон (в ближайшее время это ограничение может быть полностью или частично отменено). Иностранные венчурные фонды обычно инвестируют в оффшорную холдинговую компанию, которая владеет максимально возможной по закону долей и является полным бенефициаром местной целевой компании.

Регулирование ценных бумаг

Для предложения ценных бумаг местного лицензированного фонда и зарегистрированного иностранного фонда требуется публичная регистрация. Для инвестиций в местные компании не требуется публичная регистрация, хотя определенные нормативные требования применяются (в том числе требования к публикации).

Оценка компании, зарегистрированной в ОАЭ, в качестве объекта инвестирования

Оценка компании-объекта инвестирования для венчурного финансирования по своей сути является трудным процессом из-за отсутствия доступной информации и операционной истории. По этой причине компании на ранней стадии развития испытывают трудности с получением банковского финансирования в ОАЭ. Соответственно, у венчурных фондов, как правило, есть профессионалы отрасли, которые способны делать долгосрочные прогнозы и оценивать бизнес-план компании. Венчурный фонд может также разработать собственный прогноз финансовых показателей компании-объекта инвестирования (вместо того, чтобы полагаться на собственный прогноз этой компании), который будет основан на сопоставимых предприятиях, отраслевых стандартных коэффициентах и на выездных оценках.

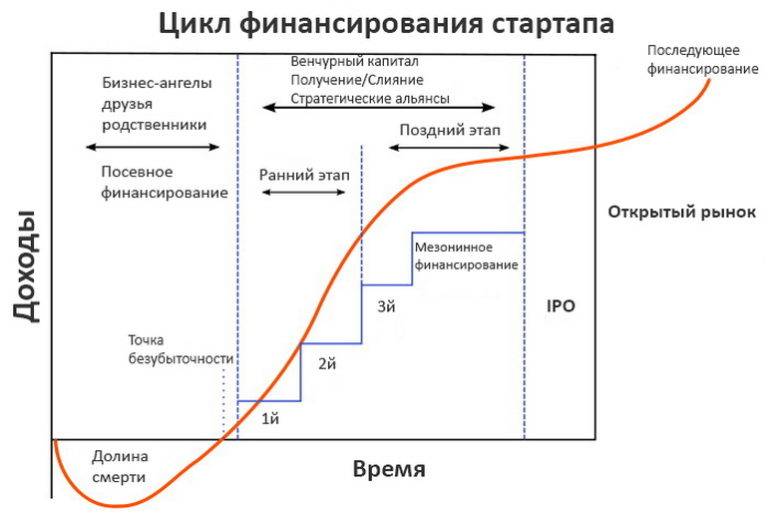

Оценка компании-объекта инвестирования обязательно изменится по мере получения дополнительного финансирования. Для каждого раунда финансирования, бизнес-ангелы и венчурные капиталисты проводят предварительную денежную оценку, чтобы определить сумму капитала для приобретения в обмен на предлагаемое финансирование для предпринимателя или стартапа, что в свою очередь определяет последующую денежную оценку компании.

Ценообразование инвестиционного раунда осуществляется на основе полного размытого уставного капитала, что означает, что инвестор учитывает текущие (и в некоторых случаях, предлагаемые) ценные бумаги, которые могут конвертироваться в обыкновенные акции (например, опционы и варранты).

Оценка обычно производится в дирхамах ОАЭ или в долларах США, хотя иностранные инвесторы иногда готовят свои оценки в валюте страны регистрации своей организации.

Венчурные фонды обычно проводят тщательную финансовую и юридическую экспертизу для оценки потенциальных инвестиционных возможностей. Целью проверки является выявление и снижение ключевых рисков, связанных с инвестициями.

Первоначальная экспертиза «due diligence» предназначена для определения возможностей бизнеса с учетом срока существования фонда, и использует предопределенные критерии для определения того, на каких возможных инвестициях лучше сосредоточиться. Процесс исследования, как правило, исключает возможности, которые не соответствуют инвестиционным целям фонда. Кроме того, некоторые венчурные капиталисты рассматривают только те возможности, которые проистекают из надежного источника, или связаны с предпринимателем, который уже имел предыдущий успех.

После того, как потенциальная возможность пройдет процесс проверки, венчурный фонд исследует потенциальную компанию-объект инвестирования, чтобы определить, является ли сделка жизнеспособной. Венчурные капиталисты обычно анализируют:

- управленческую команду компании,

- рыночный потенциал,

- продукт или услугу,

- бизнес-модель,

- финансовый прогноз.

Некоторые венчурные фонды также разрабатывают собственные финансовые модели для оценки потенциальной цели.

После проведения финансовой экспертизы «due diligence», венчурный фонд организует юридическую экспертизу «due diligence» компании-объекта инвестиций, которая, среди прочего, гарантирует, что предлагаемая инвестиционная структура является жизнеспособной.

Юридическая документация при венчурном инвестировании в компанию, зарегистрированную в ОАЭ

Основными юридическими документами, используемыми при венчурном инвестировании, являются следующие документы:

- соглашение об основных условиях сделки,

- соглашение о покупке акций,

- соглашение акционеров, которое включает (или дополняется) соглашением о правах инвестора,

- соглашение о голосовании и соглашения о праве преимущественного выкупа и о совместной продаже. Соглашение о совместной продаже регулирует порядок участия инвестора в продаже акций в случае, если учредители имеют намерение продать свои акции, а право преимущественного выкупа не применяется.

Инвестор может также потребовать, чтобы целевая компания и ее учредители подписали соглашение о возмещении убытков и соглашение о неразглашении информации, а также чтобы было предоставлено юридическое заключение от юристов компании-объекта инвестиций. Документация по финансированию для фондов с лицензией на публичную деятельность и зарегистрированных фондов должна быть общедоступной, хотя документация по транзакциям с венчурным капиталом может быть закрытой.

Защита фонда как инвестора при инвестировании в компании, зарегистрированные в ОАЭ

Договорные средства защиты

Как правило, инвесторы стремятся к получению прав на управление и акционерных прав.

Инвестиционная документация также, как правило, рассматривает любые предусмотренные законом преимущественные права, которые применимы к организационно правовой структуре компании-объекта инвестирования.

Формы долевого участия

Венчурные фонды обычно принимают капитал портфельной компании. Многие венчурные фонды стремятся приобрести крупный миноритарный пакет акций (или, при необходимости, мажоритарный пакет), который позволяет им контролировать компанию-объект инвестиций, стимулируя при этом учредителей. В случае фондов DIFC и иностранных фондов, капитал часто имеет форму конвертируемых привилегированных акций, в то время, как местные фонды обычно приобретают обыкновенные акции (если они не предоставляют заимствование).

Привилегированные акции

Венчурные капиталисты (в том числе венчурные фонды) обычно запрашивают конвертируемые привилегированные акции в обмен на свои инвестиции. Права и средства защиты, обычно связанные с этими акциями, могут быть следующими:

- ликвидационная привилегия, которая дает привилегированному акционеру право на получение определенной фиксированной суммы (выраженной как сумма, кратная первоначальной покупной цене акций, плюс любые объявленные и невыплаченные дивиденды) до того, как какие-либо активы будут распределены простым акционерам при ликвидации.

- привилегия на дивиденды, которая дает право держателю на получение дивидендов (которые могут быть некумулятивными и дискреционными или кумулятивными) до того, как какие-либо дивиденды будут выплачены простым акционерам;

- права по выкупу акций и погашению долга, позволяющие инвестору заставить компанию приобрести ее акции в определенную дату или после нее (и в некоторых случаях с премией к первоначальной покупной цене акций);

- права по предотвращению размывания, которые защищают инвестора от размывания в результате последующих выпусков акций по более низкой цене, чем та, которую инвестор первоначально уплатил, путем корректировки цены конвертации, применимой к привилегированным акциям инвестора;

- права голоса, которые обычно позволяются привилегированным акционерам:

- голосовать с простыми акционерами (как если бы акции были полностью конвертированы);

- избирать одного или нескольких директоров компании;

- утверждать определенные виды корпоративных действий (например, поправки в учредительные документы, предлагаемые слияния, выпуск новой серии привилегированных акций);

Управленческий контроль

Помимо права голоса, венчурные капиталисты (в том числе венчурные фонды) часто стремятся к представительству в совете директоров целевой компании, ставя это условием инвестирования. Венчурные капиталисты в ОАЭ обычно предпочитаются играть активную роль в управлении компаниями на ранней стадии развития.

Однако, если у фонда нет представительства в правлении, то он, вероятно, будет иметь право консультировать и давать рекомендации руководству компании по важным вопросам бизнеса (таким, как предлагаемые годовые операционные планы и бюджеты).

Кроме того, инвесторы, как правило, имеют право на инспекцию и на информацию. В частности, акционер может ознакомиться с бухгалтерскими книгами и отчетами компании и может проинспектировать ее объекты, а компания будет обязана предоставлять акционеру периодические финансовые отчеты.

Ограничения на передачу акций

Многие венчурные инвестиции подразумевают период блокировки в инвестиционной документации для ограничения выкупа или продажи акций. В зависимости от характера инвестиций, типичный период блокировки при инвестициях в ОАЭ может составлять от шести месяцев до двух лет. Этот тип ограничения более распространен среди акционеров, которые также участвуют в работе компании (например, среди учредителей и стратегических инвесторов).

Передача акций может ограничиваться правами преимущественного выкупа, правами на совместную продажу, правом требования принудительного присоединения к сделке по продаже акций, правом требования присоединения к продаже акций на тех же условиях.

Инвесторы, имеющие миноритарные пакеты в целевой компании, как правило, стремятся к получению прав требования присоединения к продаже акций на тех же условиях (tag-along), которые в случае предполагаемой продажи акций, принадлежащих определенным акционерам, заставили бы продающих акционеров продать и миноритарные акции на тех же условиях, которые применяются к их акциям. Во многих случаях, это право может быть реализовано, если мажоритарный акционер (или группа акционеров, владеющих большинством выпущенных акций) инициирует продажу. Инвесторы могут стремиться получить право tag-along в любой предлагаемой продаже с участием учредителя, которая может предусматривать определенный порог владения при предложении, например, 20%.

Венчурные инвесторы с мажоритарным участием в компании-объекте инвестирования, как правило, сопротивляются этой защите, когда инвестор считает, что частичный выход (например, продажа акций инвестора) может быть единственным жизнеспособным событием ликвидности (т.е. событием, которое позволяет инвесторам частично или полностью обналичить свою часть в капитале компании и выйти из неликвидных активов).

Все акционеры (в том числе миноритарные акционеры) будут пытаться договориться о праве преимущественного выкупа при любой предлагаемой передаче акций, что позволит каждому оставшемуся акционеру приобрести пропорциональную часть предлагаемых акций на тех же условиях, которые были согласованы продающим акционером и потенциальным покупателем. Это право может быть доступно только крупным инвесторам (например, инвесторам, владеющим не менее чем 5% акций целевой компании).

Преимущественные права инвесторов

Инвесторы, как правило, стремятся к получению прав по предотвращению размывания в отношении своих акций в компании-объекте инвестирования в дополнение к преимущественному праву по любым выпускам новых акций, чтобы иметь возможность поддерживать размер своего пакета акций в компании.

Многие компании-объекты инвестирования регулируются законами, которые предусматривают преимущественные права. Это применимо ко всем компаниям с ограниченной ответственностью (LLC) в ОАЭ. Компания с ограниченной ответственностью является наиболее распространенной структурой для целевых компаний в ОАЭ.

Согласия, необходимые для утверждения инвестирования в ОАЭ

В дополнение к утверждениям, которые могут потребоваться от правительства и регулирующих органов, сторонам при типичных венчурных инвестициях может потребоваться получение согласия третьих лиц (таких как существующий кредитор или арендодатель), либо в случае венчурного фонда, согласие инвестиционного комитета для осуществления предлагаемой сделки. Ограниченное количество корпоративных действий (таких как изменения учредительного договора (меморандума) и устава) требуют супер-большинства голосов акционеров, владеющего не менее 75% выпущенных акций.

Затраты инвесторов при инвестировании в компании, зарегистрированные в ОАЭ

Расходы, связанные с учреждением фонда, покрываются непосредственно фондом (и, следовательно, инвестором). Фонд также выплачивает ежегодную плату за управление своему управляющему по инвестициям для покрытия расходов, связанных с обычной деятельностью фонда. Ограничение возмещаемых расходов является редким явлением, поскольку управляющим по инвестициям обычно предоставляется значительная свобода действий при управлении фондом, хотя любая такая структура расходов для фондов, имеющих местную лицензию, должна быть утверждена Управлением по ценным бумагам и сырьевым товарам (SCA).

Стимулирование учредителей и сотрудников компании, зарегистрированной в ОАЭ, при ее инвестировании

Средства поощрения

Стимулы для руководства обычно предоставляются в форме выпуска акций или более широкого участия в прибыли компании, а также могут быть реализованы схемы распределения акций для сотрудников. Инвестор может выбрать вариант, при котором акции учредителя будут наделены ограничением прав на определенный срок, чтобы побудить учредителя продолжать свою работу в компании (как правило, выбирается четырехлетний срок, с ежегодным снятием ограничений с части акций). При этом при последующих инвестициях инвесторы обычно стремятся продлить срок ограничения прав акций.

Средства защиты инвестора для принуждения учредителей к долговременному сотрудничеству

Многие инвесторы стремятся ввести невыгодные условия для учредителя предприятия на случай его ухода, которые заставят нарушающего учредителя продать свои акции с дисконтом (иногда очень значительным). Кроме того, инвесторы часто устанавливают периоды блокировки на передачу акций учредителей и стремятся продлить период ограничения прав акций учредителей при последующих финансированиях. Эти положения, как правило, подлежат исполнению, хотя положения о противодействии конкурированию обычно исполняются в ОАЭ, если продолжительность (до одного года) и сфера применения являются разумными.

Стратегия выхода инвестора из неуспешной компании, зарегистрированной в ОАЭ

Венчурному фонду обычно приходится использовать опцион «put» в случае неудачных инвестиций (т.е. использовать право требовать выкупа). В этих случаях инвестор имеет право потребовать выкуп своих акций компанией по заранее установленной цене (которая часто включает премию к цене приобретения), если определенные финансовые пороги, относящиеся к выручке компании или чистой прибыли компании не выполнены.

Однако, во многих случаях у компании будет недостаточно активов для оплаты выкупа акций, и в этом случае венчурный фонд будет, вероятно, либо удерживать инвестиции с целью получения большей выгоды в долгосрочной перспективе, либо будет способствовать облегчению вынужденной продажи на рынке.

Многие венчурные фонды договариваются о праве принудительной продажи компании после определенного периода, в этом случае учредители (или любые другие акционеры) не имеют права голоса в отношении выхода из сделки. Это право позволяет фонду сворачивать свои инвестиции в компанию в соответствии с инвестиционным сроком фонда. Однако, принудительная продажа вряд ли принесет максимальную выгоду для компании, а последующие инвесторы вряд ли согласятся на такое ограничение, которое будет уменьшать возможности компании обеспечить будущее финансирование. Возможен вариант, когда инвестор может потребовать выход, например, при достижении минимального порога доходности для привилегированных акционеров.

Наиболее вероятные события ликвидности (т.е. события, которые позволяют инвесторам частично или полностью обналичить свою часть в капитале компании и выйти из неликвидных активов) для успешных компаний в ОАЭ – это формы отраслевых продаж (продажа предприятия конкретному заинтересованному предприятию, работающему в той же отрасли) и вторичных выкупов (продажа инвестором своих инвестиций в компанию другому инвестору). Хотя некоторые инвесторы и вышли из венчурных инвестиций путем первичного публичного размещения (IPO), но это происходит очень редко.

Отраслевые продажи происходят, как правило, на более выгодных условиях, чем вторичные выкупы и имеют более высокую стоимость (и, следовательно, дают большую доходность для венчурного фонда). Вторичные выкупы, хотя и не такие прибыльные, как отраслевые продажи, как правило, обеспечивают ликвидность компаниям, которые уже получили значительную прибыль от предыдущих инвестиций.

IPO предоставляет компании более широкий доступ к капиталу и потенциально обеспечивает бОльшую чистую стоимость акционерам. Тем не менее IPO также приводит и к значительным затратам на осуществление выхода и подвергает компанию воздействию изменчивых рыночных условий.

Инвестиционная документация должна предусматривать все прогнозируемые стратегии выхода. В частности, соглашение об основных условиях сделки должно описывать права и обязанности, применимые в случае продажи или листинга компании, а договор купли-продажи акций и акционерное соглашение (или эквивалентная инвестиционная документация) должны описывать права, связанные с каждым классом акций. Стороны должны также обсудить и зафиксировать предлагаемый график и механизмы возникновения события ликвидности и любые дополнительные права, которые могут быть инициированы (например, изменение цены конвертации привилегированных акций в зависимости от типа сделки выхода и отказ от прав утверждения выхода, который соответствует минимальному порогу при оценке стоимости).

С точки зрения венчурного фонда, также полезно иметь права управления в компании, так как управленческая команда, которая работает, как только выход становится возможным, будет нести ответственность за обеспечение и согласование условий выхода.

Венчурное инвестирование

Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

Если вас заинтересовали перспективы венчурного финансирования, однозначно необходимо ознакомиться с базовыми определениями из этой сферы. Начнем с венчурного фонда, как с одной из основных организаций в этой сфере инвестирования.

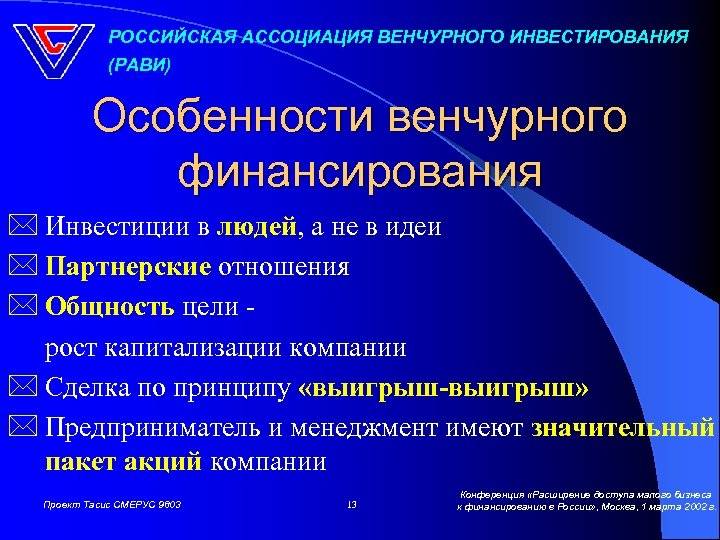

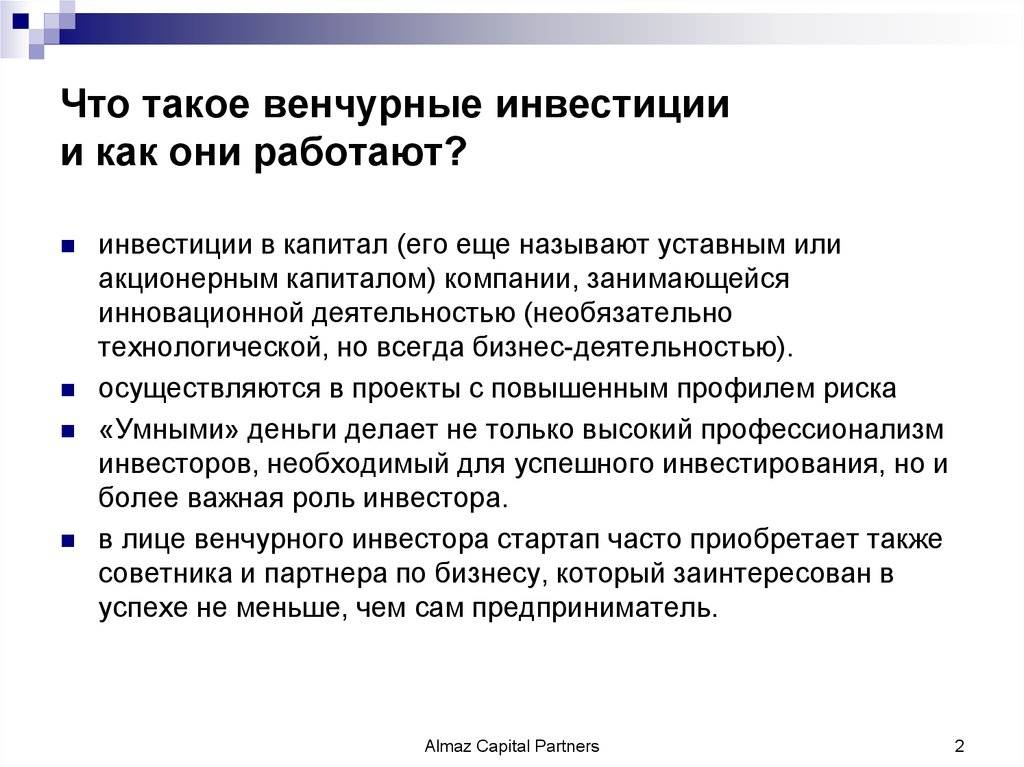

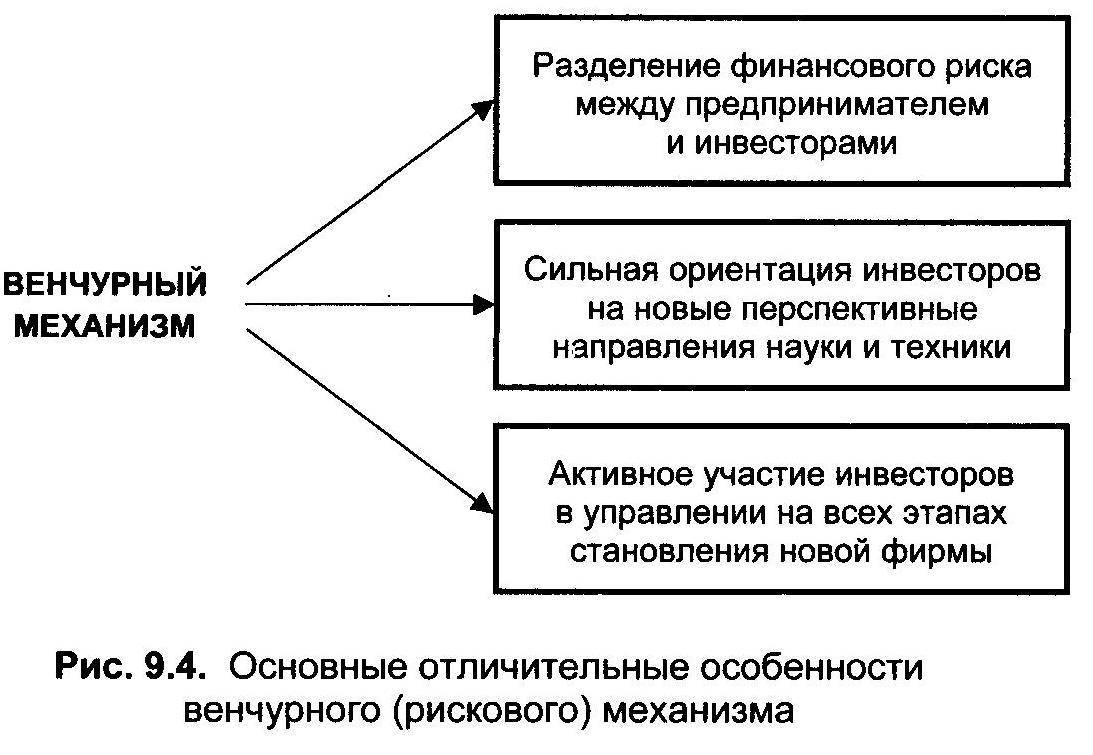

Что такое венчурные фонды? Современные организации, которые занимаются рискованными финансовыми операциями. Венчурный фонд – это компания, которая ведет деятельность по финансированию стартапов или действующих организаций, запрашивающих подобную помощь. Деятельность венчурных фондов связана с серьезными рисками, но и его участники ожидают от сопровождаемых проектов сверхприбыли.

Венчурные фонды подразделяются на несколько видов:

- специализированные (вложения осуществляются в определенный регион или сегмент экономики);

- универсальные (их работа не зависит от географического фактора или от сферы деятельности).

Для уменьшения рисков, венчурные фонды всегда прибегают к диверсификации капитала. Они распределяют финансовые средства между несколькими организациями. Венчурные инвестиции в стартапы осуществляются частично. Ни один инвестор не вложит все свои деньги в одно дело. А дальше работает простой и действенный принцип: если одна компания сливает вложения, остальные прибылью перекрывают убытки.

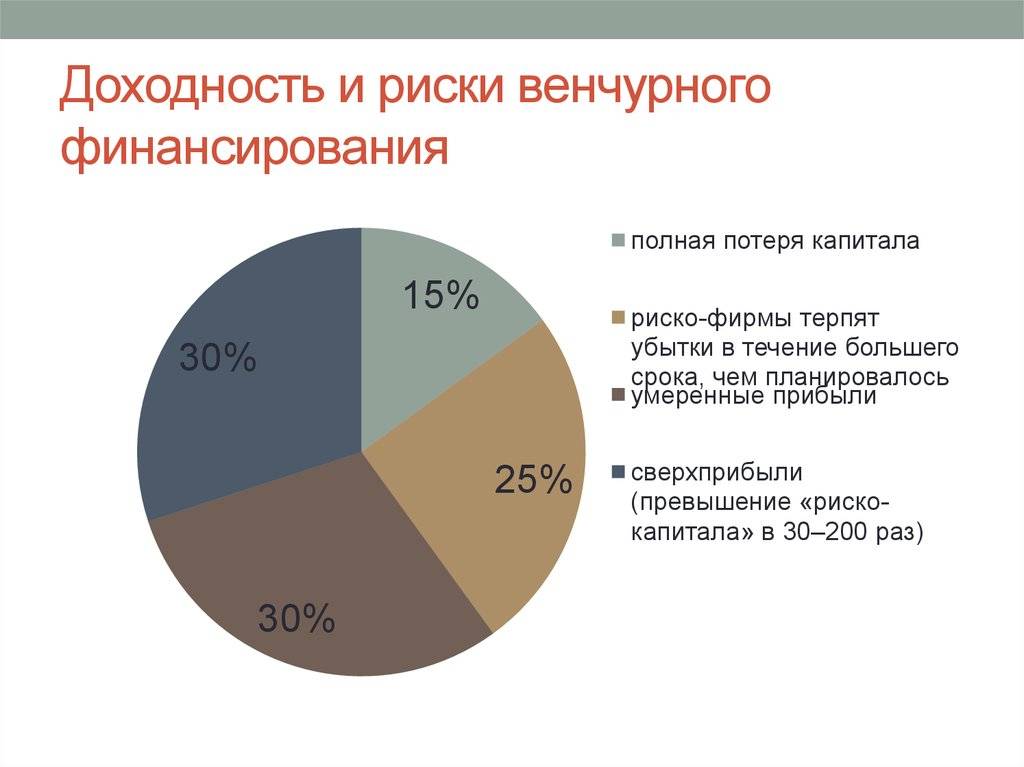

Статистика показывает, что даже при хорошем анализе ситуации, лишь 30% проектов приносят в итоге прибыль, а остальные быстро уходят с рынка, потратив деньги впустую. Но эта малая доля способна многократно перекрыть убытки.

Куда может инвестировать венчурный фонд?

- В бизнес-идеи, которые имеют хороший потенциал, но финансирования у них не хватает даже для создания первых образцов продукта, чтобы их смогли оценить потребители.

- В недавно возникшие компании, которым не хватает исследовательской работы для улучшения своих предложений.

- В компании, конкурирующие продолжительное время и имеющие готовый продукт для дальнейших продаж. Здесь организации не хватает средств для вывода новых или улучшенных версий продукта.

- В опытные компании, нуждающиеся в дополнительном расширении. Таким организациям зачастую не хватает средств, чтобы расширить географию продаж своего продукта и нарастить товарооборот. Дополнительные вливания из венчурного капитала становятся настоящей «инъекцией жизни». Компания получает второе дыхание и быстро растет, основываясь на уже имеющемся опыте работы.

Создание венчурных фондов осуществляется с легкой руки опытных предпринимателей, которые больше не хотят самостоятельно заниматься бизнесом, но имеют достаточно знаний о рынке, чтобы распознать удачный проект или идею.

Их работа осуществляется в несколько этапов:

- Предприниматели ищут на рынке новые идеи, которые в перспективе способны принести прибыль.

- Выполняется всесторонний анализ выбранных организаций с точки зрения экономической мощи, капитализации, рентабельности, кинетической и потенциальной энергии главы.

- Профессионалы избирают компании, а затем продумывают пути их развития, занимаются поиском новых ниш и рынков, где компания может стать конкурентоспособной.

- Эмиссия ценных бумаг компании. Владельцу достается контрольный пакет, а венчурный фонд забирает меньшую часть, а затем делит его между участниками.

- Поддержка развития компании для ее роста и дальнейшего получения прибыли.

- Доход от дивидендов и/или продажи ценных бумаг компании.

Только на последнем этапе венчурным инвесторам становится известно, были ли их усилия целесообразными. Вполне возможно банкротство, и это даже наиболее частый исход для молодых развивающихся организаций.

Но почему такие компании выбирают венчурное инвестирование, а не кредит в банке? Причин на это достаточно много. Просто сравним эти два понятия в удобной таблице.

В этом случае доля (акция) и является залогом

В качестве залога выступает имущество компании или поручительство

Продажа акций (компания ничего не теряет) и выплата дивидендов

Аннуитентные или дифференцированные выплаты

Принимает ли финансирующая сторона участие в развитии организации

Да, инвестор в этом заинтересован. К тому же, помощь осуществляется на профессиональном уровне от опытных предпринимателей

Банк интересуется лишь возвратом денег

Вероятность получения финансирования стартапом

Венчурное финансирование способно принести развивающейся компании не только дополнительные вливания, но и профессиональную помощь, а это очень важно на начальном этапе развития. В особенности для тех предпринимателей, которые не имеют достаточного опыта работы в своей сфере

Поделись с друзьями!

Как работают венчурные инвестиции?

Изобретения и инновации стимулируют развитие экономик многих стран. Более того, они обладают мощным влиянием на коллективное воображение нации. В литературе и киноиндустрии сложился даже определенный образ такого новатора, вроде современного ковбоя, бродящего по новым промышленным границам почти так же, как ранее американцы исследовали Запад.

Рядом с ним стоит венчурный инвестор, мудрый напарник, готовый помочь герою преодолеть все трудные моменты. Конечно, в обмен на определенный пакет акций.

Как и в большинстве мифов, в этой истории есть доля правды. Первые венчурные инвесторы стали легендами благодаря той роли, которую они сыграли в создании современной компьютерной индустрии.

Их инвестиционные знания и опыт работы были столь же ценны, как и их капитал. Но по мере того как венчурный бизнес развивался в течение последних 30 лет, образ ковбоя с его закадычным другом становился все более устаревшим и не соответствующим реальности.

Венчурное инвестирование заполняет пустоту между источниками финансирования инноваций (корпорации, государственные органы, родственники предпринимателя) и более дешевыми источниками капитала, доступными предприятиям. Однако, требуется, чтобы:

- венчурная индустрия обеспечивала достаточную доходность вложенного капитала;

- объект инвестирования имел достаточный потенциал роста, создавал высококачественные идеи, которые принесут высокую прибыль.

Проще говоря, задача состоит в том, чтобы получить стабильно высокую отдачу от инвестиций в изначально рискованные предприятия. Венчурные инвестиции, в большинстве своем, нельзя назвать долгосрочными.

Целью такого инвестора является вложение денег до тех пор, пока компания не достигнет достаточного размера и доверия, чтобы ее можно было продать корпорации или провести IPO с высокой ценой в первые дни торгов на бирже.

Социальные инвестиции

Что важнее при выборе ETF: доходность или риск?

Но вернёмся к риску. Когда вы забываете об историческом, то есть реализованном риске и просто ожидаете, что все будет хорошо, то итогом будет потеря денег. Почему это так?

Чтобы с высокой вероятностью захватить ожидаемую доходность, нужно иметь возможность переносить, терпеть риск. Считайте это обычным бизнес вложением, чтобы открыть бизнес, нужно вложиться, но эти вложения могут и не окупиться. Риск на рынке не совсем тоже самое, что в бизнесе. Рынки цикличны и риск реализуется обязательно – это не вопрос вероятности, а вопрос времени. Но у рыночного риска есть и положительная сторона, в отличие от бизнес рисков. Рыночный — временный, его просто нужно переждать, переждать снижение портфеля. А вот если в бизнесе, что-то пойдёт не так, то вы можете потерять все.

Поэтому выбирая для себя инвестиции нужно думать не только о доходности, а о соотношении риска и доходности! Риск – это ваша плата за доходность, риск явление временное, рынки все равно рано или поздно восстанавливаются, и если реинвестировать все подряд и регулярно делать довложения, то пропорция риска и доходности будет лучше и вы все равно получите прибыль – этот не вопрос вероятности, это вопрос времени. Это ключевой момент.

Как найти стартап для инвестирования

Инвестор одновременно работает с несколькими проектами. Он изначально понимает, что стартап может стать убыточным. По статистике из десяти компаний, успешной становится только одна. А потому ожидаемая прибыльность инвестиции в стартапы должна составлять минимум в десять раз больше ее начального объема. Профессиональные инвесторы не ждут, когда перспективный стартап сам обратится к ним с предложениями. Они исследуют рынок, работая во всех направлениях, наиболее приоритетным из которых является вступление в венчурные фонды.

В задачи фонда входит построение стратегии развития компании, подбор узкопрофильных специалистов и юридическая поддержка проекта. Их сущность заключается в формировании коллективного инвестиционного портфеля для вложений в большое количество проектов. От ангелов бизнеса, фонды отличаются тем, что используют собственный капитал и привлекают к инвестированию средства частных и юридических лиц. Преимуществом является способность ведения рискованной деятельности на законодательном уровне, включая кредитование компаний. Они также могут привлекать друг друга к со-инвестированию.

Помимо этого, инвесторами осуществляется отслеживание финалистов премий и конкурсов на звание лучшего стартапа. Они принимают участие в конференциях, семинарах и презентациях новых проектов. Проводят мониторинг краудфандинговых платформ, интернет баз стартапов и тематических блогов.

Проблемы инвесторов со стартапами:

- Необходимо терпение и четкое понимание перспективности идеи. Проект может стать прибыльным в течение года или только через десять лет, что невозможно предсказать.

- Увлеченность команды идеей стартапа в ущерб ее прибыльности провоцирует возникновение конфликтных ситуаций.

Изменение работы предприятия после прихода венчурных инвестиций

После прихода в компанию венчурного фонда, меняется её организационное устройство и бизнес-процессы. Вносятся новые правила корпоративного управления, чтобы сделать компанию открытой и прозрачной для потенциальной клиентской базы, других инвесторов. Если это стартап, то менеджмент занимается привлечением профессиональных юристов, маркетологов, экономистов и представителей других специальностей с целью успешного завершения создания конечного продукта и внесения его на рынок.

Работа в предприятии с венчурным капиталом отличается от работы в частной компании. Инвесторы предпочитают набирать сотрудников с техническими знаниями. В зависимости от размера фонда, опыт банковского дела не является обязательным, однако от работника требуется демонстрация вкуса к предпринимательству. Фонды венчурного капитала объединяют более разнообразные профили, которые могут исходить от финансов, консалтинга или предпринимательства.

Участники

Участниками развития стартапа могут быть как частные, так и юридические лица. В некоторых случаях цепочка включает только инвестора и компанию. В финансировании крупных проектов участвуют венчурные фонды.

Инвестор

Частных инвесторов, которые действуют от своего имени, называют бизнес-ангелами. Они оказывают не только финансовую, но и экспертную поддержку стартапу, потому что имеют опыт управленческой и предпринимательской деятельности.

Как правило, они вступают в игру на начальном этапе. В это время проект еще не может заинтересовать крупных игроков, а за счет частных инвестиций получает старт в развитии. Главная характерная черта бизнес-ангелов – личная заинтересованность в предложенной идее.

Такие известные сегодня во всем мире корпорации, как Apple, Amazon, Microsoft, Intel, Dell, Google и др., начинали свое восхождение на Олимп именно с инвестиций бизнес-ангелов.

Кроме частных инвесторов, участие в финансировании венчурных проектов могут принимать:

- банки;

- государственные структуры;

- научные институты и пр.

Венчурный фонд

Венчурный фонд специально создается с целью поиска новых идей на рынке и инвестирования в высокорискованные проекты. В отличие от частных инвесторов, может привлечь более крупные суммы для финансирования.

Значение таких фондов для развития экономики любой страны огромно. Они участвуют в развитии инновационных проектов, которые не могут получить финансирования в банках или других источниках. А успешная реализация идеи выводит экономику конкретной отрасли на совершенно новый уровень.

Фонд – это команда профессионалов, которая оценивает перспективность проекта. При этом она прекрасно осознает риск потери капитала. Фонд выступает не кредитором, а партнером, который заинтересован в развитии нового бизнеса не меньше инициатора проекта.

Венчурная компания

Венчурные компании – это компании, которые выводят на рынок новые технологии или продукты, которых раньше никогда не было, и нуждаются в капитале. Они не могут предоставить потенциальным инвесторам (банкам, инвестиционным фондам и пр.) подробный бизнес-план с детально проработанными денежными потоками и расчетами показателей эффективности. Состоят из команды энтузиастов, которые носят в голове гениальные идеи, но зачастую не имеют опыта предпринимательской деятельности.

Именно такие компании ищут бизнес-ангелы и фонды, чтобы предложить им финансовую, юридическую и другую экспертную помощь. Вместе они начинают работать над достижением общих целей – вывести инновационный продукт/технологию на рынок, завоевать его и заработать деньги.

Статистика показывает, что наибольшей популярностью пользуются компании из сфер IT-технологий, здравоохранения, торговли и транспорта.

Венчурное инвестирование может осуществляться двумя методами:

- приобретением доли компании в виде акций;

- предоставлением займа и получением облигаций.

В чем измеряется давление в шинах?

На территории России за единицу измерения давления воздуха в авторезине принята Атмосфера (1 атм. = 1 кгc/см²) В таблицах производителей Атмосферу из-за близкого значения часто приравнивают к другой единице – Бару (1 bar = 0.98 atm). Американские автоконцерны указывают значения в PSI (1 psi = 1 фунт/кв. дюйм или pound/square inch). При маркировке автомобильных шин для обозначения максимально допустимого давления (MAX PRESSURE) изготовители используют Килопаскаль (1 kPa = 6.895 psi). Перевод единиц измерения выполняется по формулам:

- 1 psi = 0.068 atm

- 1 atm = 14.696 psi

- 1 atm = 101.348 kPa

- 1 bar = 0.98 atm

Важно! Нормальное давление в колесах зависит не от марки шин, а от марки вашего автомобиля и рекомендаций его производителя

Техническая атмосфера (ат или at) = кгс/см 2 (BAR), бар (PSI) Фунт-сила на квадратный дюйм (ATM), физическая атмосфера кПа (kPa), килоПаскаль Техническая атмосфера (ат или at) = кгс/см2 – 0,980665 14,223 0,96784 98,066 (BAR), бар 1,0197 – 14,504 0,98692 100 (PSI) Фунт-сила на квадратный дюйм 0,070307 0,068948 – 0,068046 6,894745 (ATM), физическая атмосфера 1,033 1,01325 14,696 – 101,348 Венчурный инвестиционный процесс

Срок финансовых вливаний в венчурный проект обычно длится от трех до семи лет. Венчурные инвестиции по внедрению инноваций в зрелые бизнесы, где рост производства происходит быстрее, быстрее приведет и к отдаче прибыли. В предприятиях, где разработка бизнес-модели требует серьезного времени, естественно, потребуются и более длительные периоды финансовых вложений до реализации желаемой прибыли.

Заключение большинства венчурных инвестиционных сделок может занять примерно от месяца до года. Типичный срок от трех до шести месяцев — считается нормальным. Быстрые предложения тоже бывают, но это — исключения.

Процесс приобретения венчурных инвестиций начинается с оценки бизнес-плана. (См. Как составить бизнес план кафе — ресторана: пример). Основные аспекты, которые, по мнению потенциальных инвесторов, способны мотивировать на рискованные финансовые вложения в конкретное предприятие, заключаются в следующем:

- жизнеспособность продукта или услуги;

- потенциал для устойчивого роста компании;

- эффективное управление командой для эффективной работы компании;

- соотношение риска и ожидаемой прибыли;

- обоснование венчурного инвестирования и инвестиционных критериев.

Оценка и подбор компании сопровождается структурированием венчурных инвестиций. По обыкновению, венчурные инвестиции осуществляются в акционерный капитал. Инвесторы получают, сообразную затратам, долю в предприятии, а доли уже существующих акционеров уменьшаются. При этом, все деньги идут исключительно на развитие производства.

Поиск венчурного капитала для финансирования стартапа

По сложившейся практике, любая компания-соискатель проходит проверку на добросовестность по протоколу дью-ди́лидженс. Процедура due diligence является обязательной, чтобы гарантировать, что оценка выбранного бизнес-предложения для венчурного инвестирования является справедливой.

Детальное исследование и проверка данных может осуществляться с помощью независимых консультантов. Но чаще всего венчурные фонды имеют собственных высококвалифицированных экспертов для оценки поступившего бизнес-предложения.

Как только подготовительная работа будет завершена, перспектива конкретной венчурной инвестиции будет рассматриваться по направлениям:

- банковские услуги;

- договоры лизинга;

- менеджмент и информационные системы;

- оценка точности предыдущих прогнозов;

- финансовые допущения, анализ текущей ситуации, прогнозы на будущее;

- необходимая отчетность;

- зарплаты сотрудников и т. д.

По завершению этой большой подготовительной работы и запускается, собственно, сам процесс венчурного финансирования.

Когда планы материализовались

Каждое предприятие нуждается в деньгах для роста и развития. Но не все бизнес-модели соответствуют традиционным банковскими критериям, чтобы обратиться за поддержкой в данный финансовый институт. Таким образом, венчурные инвестиции это нередко единственный выход для выживания на экономическом пространстве молодых, перспективных компаний и рождения уникальных стартапов.

Рискованные финансовые вложения кому-то могут показаться неоправданной авантюрой, но потрясающие примеры появления и развития мировых инновационных брендов доказывают, что при правильном подходе, венчурные инвестиции способны принести огромные выгоды всем заинтересованным сторонам.

Автор статьи: Андрей Меркулов

Действующий предприниматель, владелец ряда инвестиционных проектов, эксперт в областях недвижимости, маркетинга, и автоматизации бизнеса.

Автор 6 книг о бизнесе, действующий член AMA (американской ассоциации маркетинга, www.marketingpower.com), организатор бизнес-конференций.

Интернет-маркетолог, эксперт по быстрому запуску бизнеса и построению системы управления.

Как стать венчурным инвестором?

Не так сложно, как кажется на первый взгляд.

Изучите литературу о венчурном бизнесе.

Определитесь с направлением инвестиций, которое вам интересно и в котором вы разбираетесь (знания, практический опыт).

Оцените имеющийся капитал и возможности двухсторонней диверсификации:

- несколько инвесторов — в один проект;

- средства одного инвестора — в несколько проектов.

Выберите подходящие вам формы венчурного финансирования.

- Индивидуальное венчурное финансирование инвестиционных проектов с полным контролем подойдет венчурным капиталистам и бизнес-ангелам.

- Краудинвестинг. Коллективное инвестирование с минимальным контролем. Большой стартовый капитал не требуется. Хороший, но рисковый способ собрать портфель инвестиций.

- Синдицированное инвестирование с ограниченным контролем. Золотая середина.

Где искать проекты?

- Знакомые, публикации в СМИ, бизнес-форумы.

- Венчурные ярмарки.

- Биржи стартапов и краудфандинговые платформы. Подробно рассмотрены в статье «Инвестиции в стартапы».

- Ассоциации, синдикаты, клубы венчурных инвесторов и бизнес-ангелов.

- Плюсы: доступ к более качественным проектам (чем на биржах), поддержка профессиональных инвесторов.

- Минусы: дополнительные затраты (административные, юридические услуги, налоги).

- Венчурные фонды. Подробно рассмотрены в статье «Венчурные фонды». Обращаться к ним имеет смысл только при достаточном уровне накоплений (от 300 тыс. долл.).

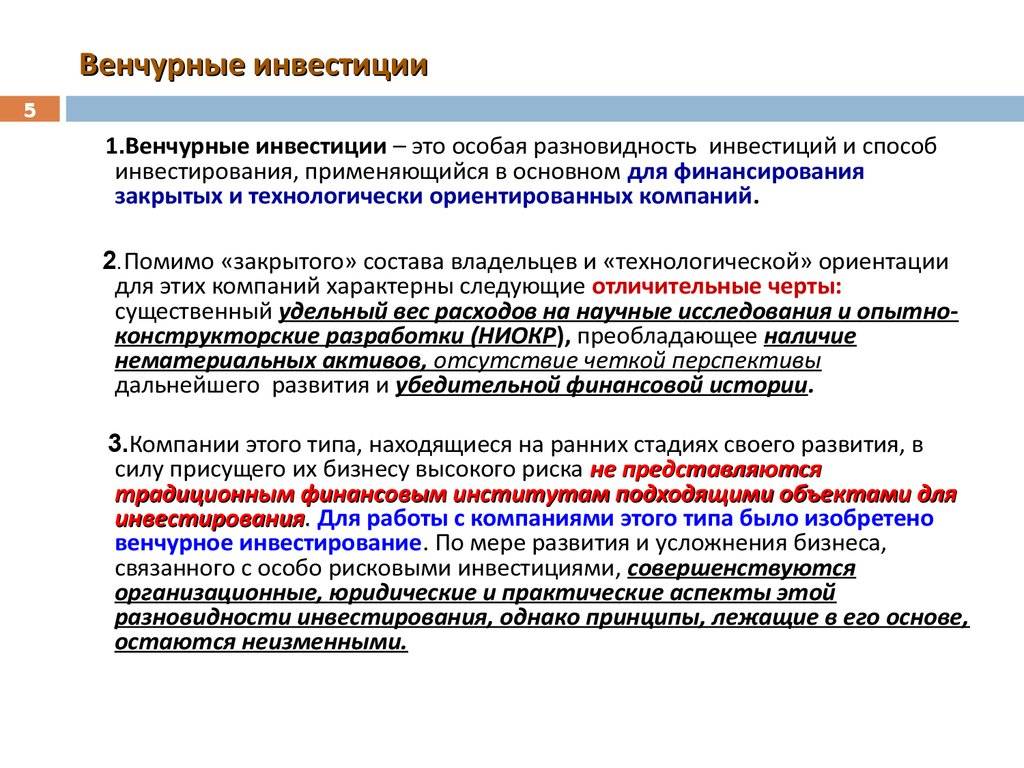

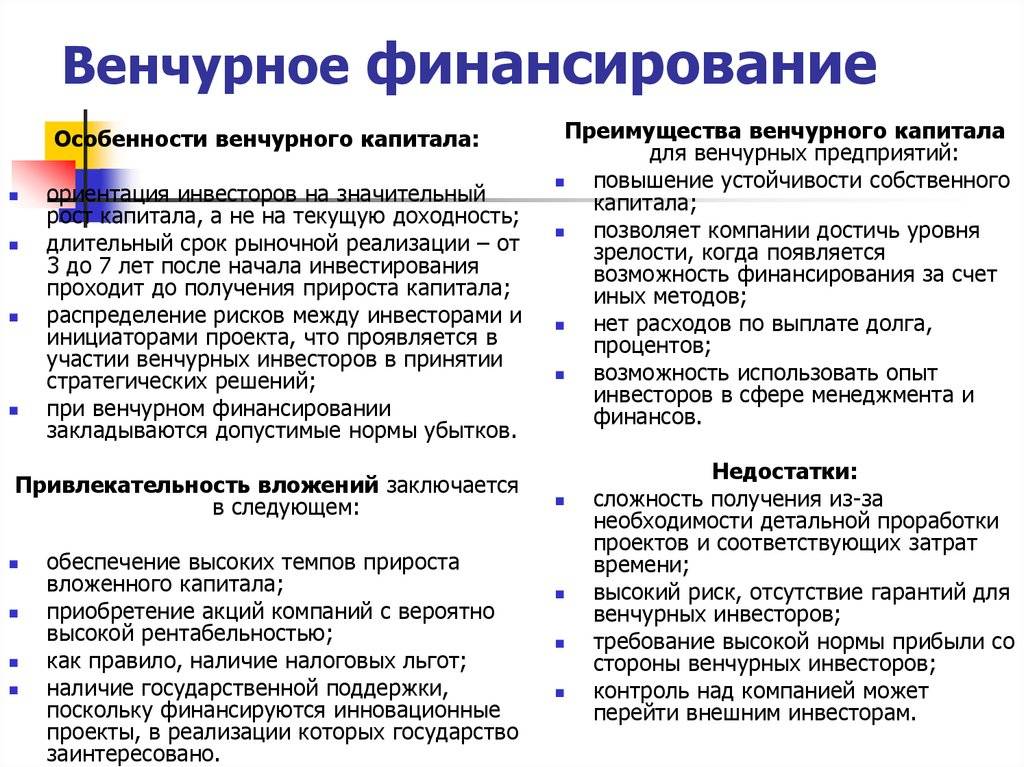

Что такое венчурные инвестиции

Под венчурными инвестициями понимается вложение капитала в различные стартапы, которые относятся к рискованным и долгосрочным. Они часто применяются для молодых проектов, основанных на IT-технологиях, связанных с разработкой приложений для гаджетов, медициной или торговлей в интернете.

Иногда их привлекают для действующих предприятий в случае полной модернизации.

Основные отличия от привычных прямых инвестиций:

- Высокая вероятность потери денежных средств, отсутствие гарантии получения положительного результата;

- Капитал выдается скорее «под честное слово» будущего предпринимателя;

- Сотрудничество с неопытными и начинающими бизнесменами;

- Первые финансы вкладываются на стадии идеи.

При обычном стратегическом инвестировании кредитор предпочитает вкладывать в уже рентабельное и перспективное предприятие. Оно имеет проработанный и подтвержденный бизнес-план, пути реализации продукта или услуги, а риски сведены к минимуму и хорошо контролируются.

Объяснить принцип венчурного типа капиталовложений лучше на конкретном примере.

Венчурные инвестиции существенно отличаются от стратегических.

Можно выделить несколько характерных особенностей:

- Чаще всего заемный капитал предоставляется под талантливого человека или перспективную команду, чем под конкретный бизнес-план;

- В случае удачного исхода получить назад вложенные деньги можно не раньше чем через 3–5 лет. Еще более длительный этап «раскрутки» у научных стартапов, требующих сложной проработки деталей и специальных испытаний;

- Инвестор изначально знает, что его доля в новой состоявшейся компании будет реализована. Он не стремится получить полное управление и постоянно подыскивает новые перспективные идеи;

- Первые несколько лет о прибыли или дивидендах не идет и речи: любой доход уходит на дальнейшее развитие и наращивание оборотов. Сам инвестор заинтересован в этом и не спешит изымать свои вложения, пока компания не начнет стабильную и доходную работу.

При венчурном инвестировании существует только два варианта развития событий: либо компания станет успешной и прибыль от сделки перекроет с лихвой все затраты, либо проект заглохнет и принесет убытки.

Во втором случае инвестор полностью теряет свои вложения, а несостоявшийся предприниматель не возмещает ущерб

Это еще одно важное отличие от прямых инвестиций, где прогоревший бизнесмен обязан полностью вернуть заем с большими процентами сверху

Рентабельность инвестиций

Принцип работы венчурного фонда

Специальные организации, которые ориентированы на предоставление инвестиций интересным стартапам и инновационным бизнес-проектам, называются венчурными фондами. Цель их работы – выгодно вложить свободные средства в перспективную компанию и получить огромную прибыль после реализации своей доли или акций.

Создателями таких финансовых организаций становятся успешные топ-менеджеры или опытные бизнесмены, которые имеют за плечами стабильно работающие корпорации. Свой опыт и финансы они готовы добровольно предоставить стартаперам, которые способны заинтересовать их серьезным и аргументированным бизнес-планом.

В некоторых фондах объединяется капитал нескольких людей. Они вывели на рынок такие проекты, как LinguaLeo, разработчика популярных игр Alawar, бренды Rolsen и Ozon.

Упрощенно стадии венчурного финансирования на примере фонда выглядят так:

Этот сложный и рискованный путь проделали такие всемирно известные корпорации, как Microsoft и Apple. В российской практике наиболее удачные (на сегодняшний день) венчурные проекты – Яндекс и СТС-медиа. Первый в 1999 году привлек заемные средства 2-х фондов, подняв годовую прибыль с 70 тыс. долларов до 300 млн. долларов. Второй стал разработкой известных российских инвесторов MTG Broadcasting AB и ABH Holdings Corporation и увеличил капитал до 2 млрд. долларов.

Гарантии учредителей-акционеров

Гарантии (warranties) — одна из основных договорных форм защиты интересов инвестора. Они часто становится предметом сложных и длительных переговоров. Потому что если гарантии предоставлены самой компанией, то выплаты сумм для возмещения убытков будут уменьшать её оценку. Инвестор заинтересован в том, чтобы гарантии были продублированы учредителями-акционерами.

Гарантии служат двум целям. Во-первых, побудить акционеров максимально полно раскрыть информацию обо всех возможных негативных обстоятельствах, которые могут повлиять на инвестиционную сделку. Во-вторых, в случае нарушения гарантии инвестор вправе потребовать расторжения договора купли-продажи акций и возмещения причиненного ущерба. Как правило, в ходе переговоров учредители пытаются ограничить размер своей ответственности по гарантиям. Инвестор стремится к тому, чтобы объемы гарантий, по крайней мере, соответствовали сумме его инвестиции.

Следует учитывать, что чем дольше существует компания, тем труднее будет акционерам предоставить полноценные гарантии, особенно в том случае, если они не вовлечены в ежедневный процесс управления бизнесом и в силу этого обладают ограниченными знаниями о состоянии дел.

Пошаговая инструкция по венчурному инвестированию

Когда стартаперы выбрали фонд, в котором хотели бы получить финансирование, перед ними становится задача: как правильно представить проект, чтобы получить положительный ответ.

Из тысячи запросов на адрес инвестора только 10% привлекают внимание и рассматриваются. Средний срок обработки заявки составляет от одного до шести месяцев

Поэтому важно представить бизнес-план и расчеты так, чтобы выделиться из подобных и получить деньги на развитие. Существует примерная пошаговая схема для начинающего предпринимателя:

Существует примерная пошаговая схема для начинающего предпринимателя:

- Выбираем венчурный фонд для дальнейшего сотрудничества. Следует предварительно проанализировать работу и портфель организации, изучить требования к бизнес-проектам, какие стартапы ее интересуют. Если необходима небольшая сумма в 200–300 тыс. долларов, не стоит искать фонды с миллионными предложениями.

- Тщательно готовим презентацию. Многие предприниматели ошибочно полагают, что представителей венчурных фондов интересует только макет и голые расчеты. На этапе рассмотрения они изучают состав и сплоченность команды, ее готовность к форс-мажорным ситуациям и ритму работы. Главное – сразу обозначить выгоды для потенциального кредитора.

- Проводим переговоры с менеджерами фонда. На презентацию обычно отводится несколько минут, поэтому она должна быть динамичной и запоминающейся, давать максимум информации и не содержать «воды». Необходимо показать лидерские качества и умение владеть ситуацией. Лучше проработать все мелочи и цифры, ведь не исключены «неудобные» вопросы.

- Работаем над бизнес-планом. На этом этапе присоединяются специалисты венчурного фонда, помогая проработать каждый пункт. Подробный бизнес-план составляется на 3 года и предусматривает методы продвижения на рынке, особенности распределения прибыли и все возможные расходы на модернизацию. Это финансовая модель бизнес-проекта, которая вскоре превратится в действующее предприятие.

- Подписываем договор с инвестором. В среднем проработка бизнес-плана и всех юридических нюансов длится не более 3-х месяцев. После этого предлагается к подписанию сторонами разработанный договор. Начинающий предприниматель вряд ли увидит в нем подводные камни и поймет все последствия, поэтому лучше привлечь опытного юриста для его изучения. Это поможет избежать кабальных условий в дальнейшем сотрудничестве.

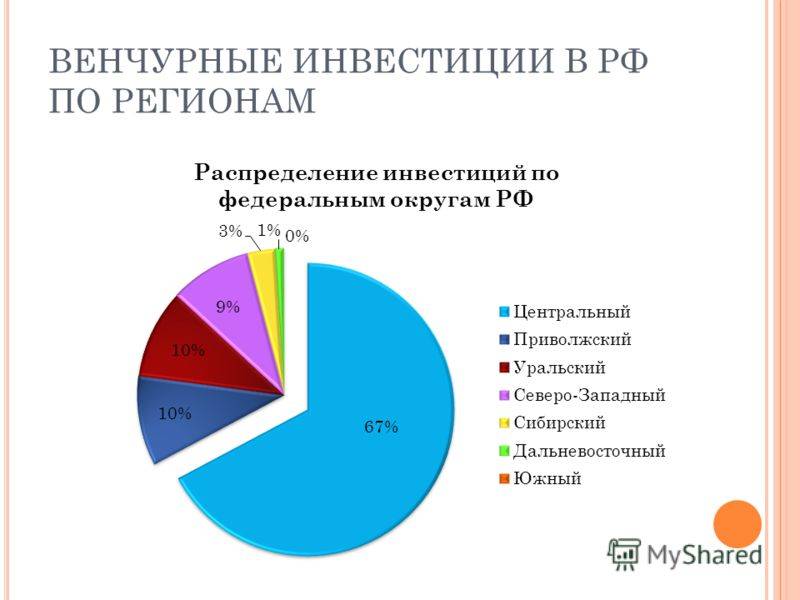

Отечественный венчурный бизнес развивается быстрыми темпами. По итогам 2016 года Россия заняла 4-е место в мире по объему рискованных инвестиций. В стране действует не менее 20 венчурных фондов, появились бизнес-ангелы с громкими именами. К сожалению, рост сдерживает отсутствие специальных государственных субсидий и грантов, невысокий процент ликвидности инвестиционного капитала.

Заключение

Венчурное инвестирование в России и других странах чрезвычайно рискованно, но может принести доход в десятки раз превосходящий вложения. Венчурные фонды начали свое существование еще в середине прошлого века. Благодаря их участию получили зеленый свет многие проекты, впоследствии ставшие всемирно известными.

К сожалению, в РФ венчурное инвестирование не так распространено, как за рубежом и находится в зачаточном состоянии. Но в нашей стране есть много проектов, которые достойны внимания. Также имеются фонды, которые готовы вкладывать деньги с долей 30-40 %.

Источник http://internationalwealth.info/offshore-foundations-trusts/venture-investments-uae-financement-for-company-venture-funds/

Источник http://mulino58.ru/vencurnoe-investirovanie-i-ego-riski/

Источник

Источник