Венчурные инвестиции — что это такое и насколько развита сфера в России

Венчурные инвестиции — самые доходные вложения в мире, но в то же время и самые высокорисковые. Слово «венчурные» пошло от английского «venture», которое означает «авантюра», «рискованное предприятие». Однако не каждая инвестиция в бизнес является венчурной — это зависит от некоторых параметров, о которых мы поговорим ниже.

Кроме того, из статьи вы узнаете, что такое венчурные инвестиции в целом, как они работают, на какую прибыль могут рассчитывать инвесторы, как привлечь венчурный капитал, примеры самых успешных венчурных компаний в России и в мире.

Что такое венчурные инвестиции

Венчурные инвестиции — это вид высокорисковых инвестиций, при которых деньги вкладываются в стартапы, которые имеют масштабируемую структуру. Этот вид вложений характеризуется высокими риском и большой прибыльностью в случае успеха компании.

Если говорить простыми словами, то венчурные фонды или отдельные инвесторы выбирают 20-30 молодых стартапов (на стадии запуска или нескольких месяцев работы) с перспективной новой технологией или идеей и вкладывают в них деньги, надеясь на рост в несколько сотен или тысяч раз.

При этом нужно понимать, что не любая новая компания будет венчурной. Одними из главных особенностей венчурного проекта является новизна идеи и потенциал масштабирования.

Например, новый сервис по типу Couchsurfing будет считаться венчурной компанией, в то время как запуск нового барбершопа — обычной. Потому что в случае успеха новый Couchsurfing можно легко масштабировать на мировую целевую аудиторию, а с барбершопом так сделать не получится.

Есть две причины, почему компании и отдельные лица занимаются венчурными инвестициями:

- Прибыльность — доходность от венчурных инвестиций исчисляется тысячами процентов, в результате чего прибыль в несколько сотен раз перекрывает убытки по другим проектам которые провалились;

- Эмоции — людей привлекает причастность к чему-то новому, а не просто деньги. Например, инвестируя в блокчейн-проекты инвестор чувствует свое участие в развитии инновационных технологий.

Однако несмотря на высокий доход венчурные инвестиции имеют и ряд серьезных недостатков:

Как работают венчурные инвестиции

Как работают венчурные инвестиции:

- Инвестор находит 20-30 перспективных стартапов и детально изучает их предложение и «дорожную карту».

- 30% компаний закрываются в первый год после запуска — инвестор теряет все инвестиции, вложенные в эти компании.

- 30% компаний погибают на втором году работы — еще 30% инвестиций навсегда теряются.

- 30% компаний развиваются в обычном режиме, в лучшем случае принося средние 20% в год и дивиденды.

- 10% компаний «взлетают» и увеличивают общие вложение в десятки/сотни/тысячи раз.

Из описанных выше этапов становится ясно, что основной задачей венчурного инвестора становится найти такой стартап, который в результате вырастет в сотни/тысячи раз и прибыль от инвестиций перекроет убытки от всех остальных компаний.

Если венчурному инвестору удалось угадать такой стартап, то, считай, «дело в шляпе», если нет — то в лучшем случае можно он будет получать среднюю прибыль от 20-30% компаний, которые не умрут после запуска. Именно по этой причине венчурные инвестиции являются самыми высокорисковыми.

Однако даже в этом виде вложений риск может быть разный, и зависит от того, как каком этапе были инвестированы деньги:

- На раннем этапе венчурного инвестирования риск выше, но и прибыль очень высокая. Такой тип инвестирования называется ангельским раундом, а инвестор — бизнес-ангелом. Подобным способом можно очень дешево приобрести хорошую долю будущего «единорога». Средний размер венчурных инвестиций на данном этапе составляет $100 000 — $1 млн, за которые можно получить 5-10% акций.

- На более позднем этапе, после того как компания протестировала бизнес-модель и наладила бизнес-процессы, риск уменьшается, но вместе с ним уменьшается и потенциальная прибыль. Кроме того, значительно увеличивается порог входа — в большинстве литеральных раундов инвестирования он начинается с $10 млн, из-за чего основными участниками являются крупные венчурные фонды.

Венчурные инвестиции являются долгосрочными вложениями, средний срок удержания ценных бумаг компании составляет 7-10 лет. При этом есть три способа завершить сделку и получить прибыль:

- Продать акции на бирже, после того как компания завершит IPO. Обычно сразу после листинга ценные бумаги показывают самую высокую доходность в моменте.

- Продать свою долю, после того как компания будет продана крупному игроку.

- Заключить внебиржевую сделку, однако на практике это случается крайне редко.

Исходя из этого можно сказать, что венчурные инвестиции нельзя использовать как стабильный источник пассивного дохода, и, конечно, нельзя вкладывать свои «последние деньги».

Доходность венчурных инвестиций

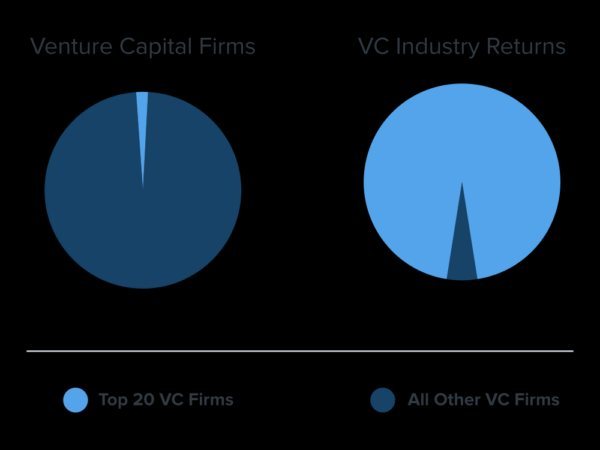

Выше уже было сказано, что венчурные инвестиции — самые доходные и в то же время самые высокорисковые инвестиции в мире. Однако на них зарабатывают не все — согласно исследованию компании Wealthfront, только ТОП-20 (2%) самых крупных венчурных фирм получают 95% прибыли, остальным достается лишь 5% от общей суммы:

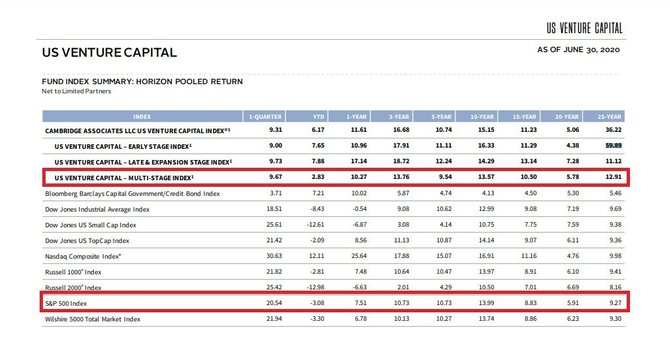

Несмотря на высокий риск, венчурные инвесторы зарабатывают больше, чем те, кто инвестирует в фондовый рынок. Так, согласно отчету Cambridge Associates за второй квартал 2020 года, за последние 25 лет ежегодная доходность венчурных инвестиций составила 12,91% против 9,27% самого популярного индекса фондового рынка S&P 500. А на ранних стадиях доходность венчурных вложений достигла 59,89%:

Согласно статистике аналитического агентства CrunchBase, на начальном этапе успешный стартап зарабатывает около $25 млн, а после развития и создания полноценной клиентской базы стоимость уже достигает $150-250 млн. Каждый инвестор в таком случае зарабатывает от 100% до 1 000% от изначальных вложений.

Примеры венчурных компаний

История знает немало примеров компаний, которые начинали как небольшие проекты «только для своих», но впоследствии смогли привлечь миллионные инвестиции.

Социальная сеть Facebook

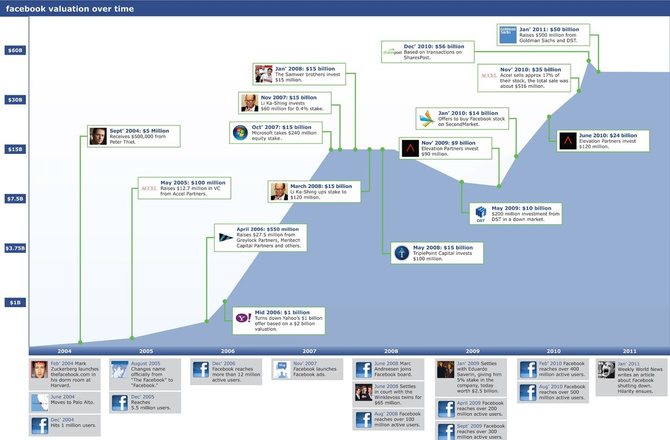

Facebook — это творение Марка Цукерберга, который начал работу над самой популярной ныне соцсетью в 2004 году. Изначально площадка использовалась только его однокурсниками. Но когда сервис стал популярным, Марк бросил университет и полностью посвятил себя проекту.

В том же 2004 году Facebook получил первые в своей жизни инвестиции от бывшего члена совета директоров PayPal — Питера Тиля на сумму $500 000, а к маю 2005 года в проект уже было инвестировано $13,7 млн.

На данный момент количество пользователей Facebook составляет 1,8 млрд, а капитализация достигает $777,4 млрд.

Сервис для краткосрочной аренды жилья Airbnb

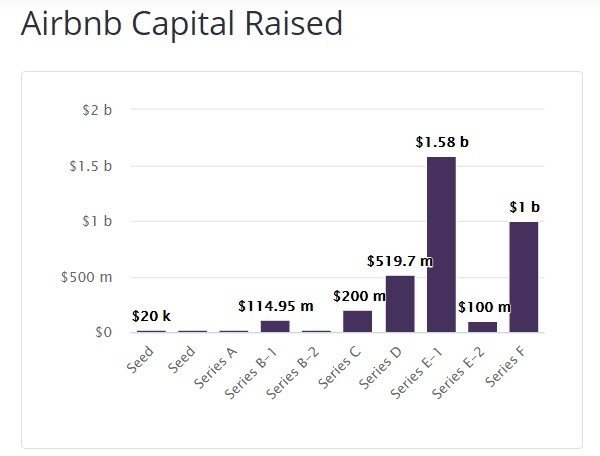

Airbnb появился благодаря решению проблемы, которое придумали два студента из Сан-Франциско, когда они решили разместить нескольких участников конференции на надувном матрасе в своей квартире за небольшую плату, также они пообещали приготовить им завтрак. Как полноценный сервис Airbnb заработал в 2008 году.

В 2009 году компания привлекла первые инвестиции в размере $20 000 от бизнес-инкубатора Y Combinator. Через полгода удалось привлечь еще $600 000 инвестиций. Сегодня количество пользователей составляет 600 млн, а капитализация — $35 млрд.

Мессенджер WhatsApp

Самый популярный мессенджер, который изначально был создан как телефонная книга с отображением статусов, принес миллионы своим авторам и инвесторам. Был запущен уроженцем Украины Яном Кумом и американцем Брайаном Эктоном в 2009 году, которые работали на обычных работах и совсем не ожидали стать миллиардерами.

Изначально создатели не хотели привлекать инвестиции, так как боялись, что инвесторы могут потребовать «засорения» мессенджера рекламой. Весной 2011 года WhatsApp принял первые официальные инвестиции в размере $8 млн от венчурного фонда Sequoia Capital, поставив перед последним условие, что никакая реклама не будет внедряться в приложение.

На данный момент аудитория мессенджера превышает 2 млрд пользователей и приложение находится в собственности Facebook.

Сервис видеоконференций Zoom

Zoom — творение горного инженера из Китая Эрика Юаня, который мечтал работать в Кремниевой Долине и которому восемь раз отказывали в визе США. Однако мечта стала реальностью и после нескольких лет работы Эрик ушел из высокооплачиваемой работы и в 2011 году запустил сервис видеоконференций Zoom.

Еще на этапе презентации инвесторы вложили $3 млн. В 2020 году количество пользователей составило 300 млн, а капитализация превысила $67 млрд.

Сервис такси Uber

В отличии от предыдущих проектов Uber был создан опытными предпринимателями Гарретом Кэмпом и Трэвисом Калаником. Идея будущего звездного проекта началась с того, что партнеры очень долго ждали такси.

Uber появился на свет в 2009 году, и в отличие от большинства стартапов создатели не стремились использовать для развития лишь собственные средства, и охотно принимали венчурные инвестиции от крупных предпринимателей и венчурных фондов.

На данный момент капитализация компании составляет $104,2 млрд.

Как привлечь венчурные инвестиции

Как привлечь венчурные инвестиции:

- Продумать и прописать структуру венчурной сделки.

- Провести документальное оформление компании.

- Оформить term sheet (условия инвестирования).

- Найти инвесторов.

- Составить договор инвестирования и провести переговоры с инвесторами (в случае необходимости).

- Получить деньги.

Смотрите интересное видео с венчурным инвестором, который расскажет как привлечь активы и как заработать:

Как работать с венчурными инвестициями

Описание структуры сделки

Структура сделки — это детализированное описание, как будет проходить сделка: способ привлечения денег, в какой юрисдикции зарегистрирована компания, действия при быстром росте и при его отсутствии, когда состоится следующий раунд.

Есть три раунда привлечения инвестиций:

- Первый (посевной) — у создателя есть презентация идеи, бизнес-план, план создания и запуска продукта;

- Второй — разработана начальная версия продукта и достигнуты первые продажи;

- Третий — у компании стабильная выручка и товарооборот и сходятся показатели unit-экономики в течение как минимум полугода.

Структура сделки считается хорошей, если:

- Инвестор не сомневается в прозрачности сделки, все документы в порядке, порядок действий при каждом из вариантов развития ситуации ясен;

- Не нужно проводить переговоры с каждым инвестором отдельно — условия для каждой группы инвесторов прописаны ясно.

Оформить все эти идеи можно в инвестиционном плане, который покажет серьезность намерений и завоюет доверие инвесторов.

Документальное оформление

Большинство стартапов сегодня направлены на международный рынок, поэтому в данной статье также будем ориентироваться на такой случай.

Самое первое, что придется сделать — это зарегистрировать компанию в иностранной юрисдикции. Наймите опытного юриста, который изучит законодательство стран и предложит самый подходящий вариант. Кроме того, список потенциальных инвесторов также возможно расширить за счет этого фактора.

Для документального оформления также желательно нанять опытную компанию, которая оказывает услуги по регистрации предприятия в выбранной юрисдикции.

Также необходимо открыть банковский счет, однако от подачи заявки до открытия обычно проходит пара месяцев. Поэтому как вариант можно использовать платежные сервисы, преимуществом которых является скорость обработки платежей, что будет очень удобно для клиентов.

Создание term sheet

Term sheet — это неофициальный документ, в котором понятно описываются условия инвестирования и распределения прибыли. Он нужен для того, чтобы начать переговоры с венчурными инвесторами.

Обычно стартаперы создают большой документ на два-три листа А4, однако это может только запутывать инвесторов. Гораздо лучше кратко с цифрами описать основные коммерческие условия.

Пример хорошего term sheet ниже:

Уже на первом этапе поиска инвесторов через интернет им можно отправить term sheet по электронной почте.

Поиск инвесторов

Для большинства стартаперов поиск венчурного инвестора — один из самых сложных этапов, однако если у вас есть правильно составленный инвестиционный план и term sheet, то это будет несложно. Есть несколько способов поиска инвесторов, и интернет значительно упрощает этот процесс. Самые эффективные методы:

- Платформы для запуска стартапов;

- Сети бизнес-ангелов — Funded.com, Angel Capital Association, Angel Investment Network;

- Краудфандинговые сайты — Kickstarter, Indiegogo, RocketHub, OurCrowd;

- Бизнес-инкубаторы и акселераторы — 500Startups, TechStars, Ycombinator;

- Деловые социальные сети — LinkedIn;

- Прямые инвестиции;

- Самостоятельный поиск в социальных сетях и форумах.

Договор об инвестировании и переговоры с юристами

В договоре необходимо четко прописать условия, которые были согласованы еще на первом этапе, причем сделать это нужно в максимально простой и понятной форме, чтобы у инвесторов возникло как можно меньше вопросов.

Чтобы не запутаться, желательно сделать одинаковые условия для всех инвесторов, или если это невозможно, в крайнем случае максимально понятно описать условия для каждой группы инвесторов.

На данном этапе инвесторы также могут захотеть уточнить некоторые непонятные моменты, особенно это касается неопытных инвесторов. Иногда переговоры придется проводить не с инвесторами напрямую, а с их юристами.

Венчурные инвестиции в России

Зачатки венчурного инвестирования в России появились с 1993 по 1996 год, но правовое регулирование вступило в силу только с 2002 года. С начала 2000-х эта сфера в РФ показала какое-то развитие, однако до сих пор Россия значительно отстает от количества венчурных сделок от развитых стран, таких как США, Европа или Япония.

Согласно отчету «Венчурная Россия» в первой половине 2020 года общий объем венчурных инвестиций в России составил всего лишь $183,8 млн:

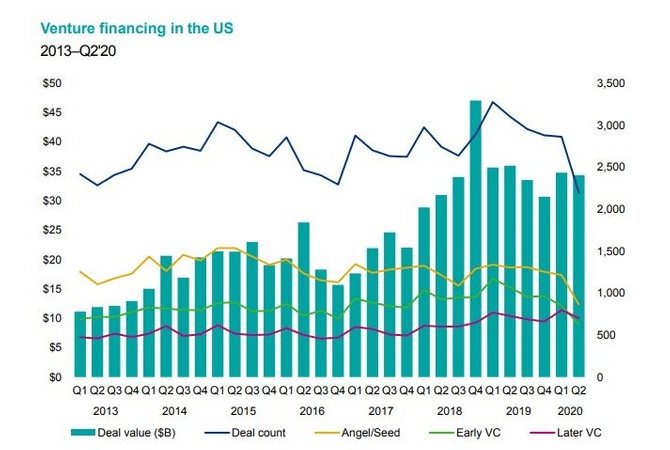

В то время как, согласно отчету KPMG, в США было инвестировано $34,4 млрд (более половины всех венчурных инвестиций):

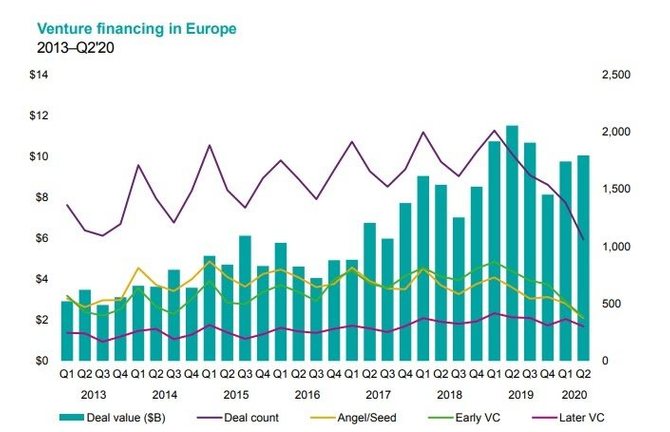

В Европе было зафиксировано $10,1 млрд:

В 2020 году венчурные инвестиции как в России, так и во всем мире сильно просели из-за коронавируса. Если сравнить с размером венчурных инвестиций в России за 2019 год, которые тогда по версии РВК составили $520 млн, то $183,8 млн за полгода в 2020 года — это очень далеко до половины 2019 года.

В РФ участниками венчурного инвестирования выступают три категории: венчурные фонды, бизнес-ангелы и корпорации. В 2019 году по версии РВК их распределение выглядело так:

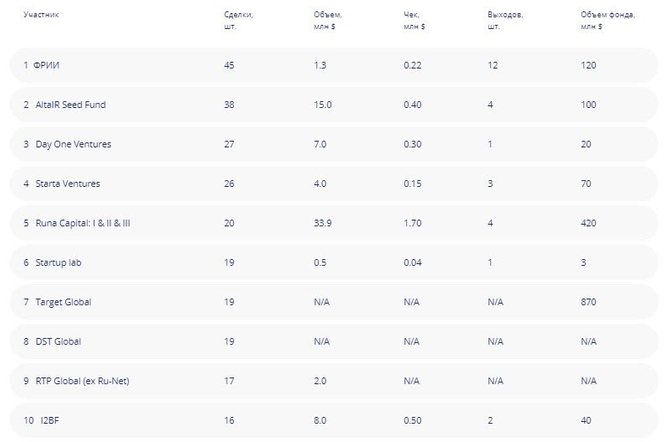

Самыми активными фондами в 2019 году оказались следующие:

Частные венчурные инвесторы состоят в группах и сообществах бизнес-ангелов как, например, Venture Club, Сколковском клубе бизнес-ангелов, Национальной ассоциации бизнес-ангелов и Национальном содружестве бизнес-ангелов.

В 2018 году издание РБК назвало ТОП-8 самых активных бизнес-ангелов РФ, средний размер сделки которых составлял $ 0,02 — 0,05 млн:

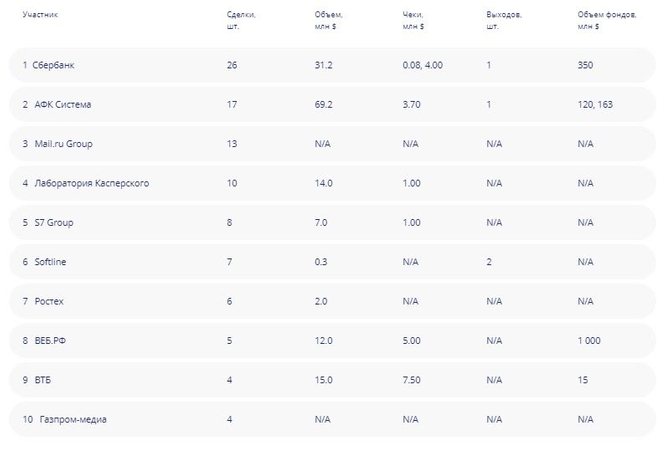

Касательно корпораций ситуация выглядела следующим образом:

Как отмечают российские эксперты, в РФ венчурные инвестиции движутся в сторону корпоративных инвестиций, так как данные компании представляют собой дополнительный интерес в виде потенциальных заказчиков.

Больше информации о венчурных инвестициях в России в видео ниже:

Венчурные инвестиции в России

Венчурные инвестиции — инструмент только для тех, кто наряду с большой прибылью готов к не менее большим рискам, так как, согласно статистике, 9 из 10 стартапов закрываются в течение первых нескольких лет работы. Именно поэтому для венчурных инвестиций не стоит стоит использовать все свои деньги, которые вы планируете потратить на создание источника пассивного дохода.

Венчурные инвестиции: что это такое?

Появившиеся несколько десятилетий назад технологичные стартапы сразу привлекли к себе внимание инвесторов. Многие из них со временем «выстреливали», давая огромный доход на каждый вложенный доллар. В наше время можно наблюдать настоящий бум рисковых инвестиций в начинающие компании. Это сделало популярными венчурные инвестиции, которые теперь являются основным источником капитала в сектор технологий.

Рассмотрим, как привлекаются такие вложения и как на них зарабатывают владельцы капиталов.

Венчурные инвестиции — что это

Молодым компаниям, активы которых часто состоят только из нереализованных перспективных идей, трудно получить финансирование от традиционных финансовых учреждений. Банки требуют подтверждения стабильных доходов, платёжеспособности, наличие хорошей кредитной истории. В таких случаях на помощь начинающему бизнесу приходит венчурный капитал.

Венчурными инвестициями называют вложения с высоким риском в бизнес, который не даёт никаких гарантий возврата средств. Инвестиции делаются сразу во множество компаний. Управляющие капиталом осознают, что большая часть компаний не даст существенной прибыли. А положительная разница будет заработана на тех немногих, идеи которых со временем «выстрелят». Поэтому венчурные инвесторы принимают на себя высокие риски в ожидании высоких прибылей.

Существует мнение, что рисковые венчурные инвестиции направляются в конкретные идеи. Но это не так — венчурный капитал течёт в индустрии, которые приходят на смену друг другу. В 80-е годы значительная часть венчурных инвестиций поступала в энергетику. Позже интересы переключились на мультимедиа, телекоммуникацию и разработку программного обеспечения. Сейчас в центре внимания находятся информацифонные технологии.

Заработок на венчурных инвестициях

Инвесторами в начинающие компании чаще всего выступают инвестфонды, финансовые и страховые компании, неправительственные организации. В отдельных случаях такую деятельность ведут физические лица за счёт личных средств.

Как правило, для высокорисковых вложений выделяется небольшой процент инвестиционного портфеля. В таких случаях ожидается получение прибыли от 25 до 35% годовых. Остальные деньги вкладываются в менее рисковые проекты.

Венчурные капиталисты фокусируются на средней части развития компаний. Они избегают ранних стадий, когда запросы рынка и суть технологий компаний малопонятна. На поздних стадиях рост бизнеса существенно замедляется, поэтому венчурные инвесторы его также избегают. Например, в 1983 году, когда начался бум в производстве жёстких дисков, около 80 венчурных фондов вкладывались в эту индустрию. Сейчас, когда она дошла до своего пика, осталось 5 крупных игроков.

Поиск перспективного бизнеса

Если инвестор решил действовать самостоятельно как физическое лицо, то начать стоит с поиска подходящей ниши и компании. В первую очередь подыскивается направление в экономике, которое только начинает развиваться. В своё время таковыми были микрокредиты или платёжные терминалы. Инвесторы, которые вовремя зашил в эти сектора, получили огромную прибыль.

После определения направления необходимо найти компанию или группу энтузиастов, которая начинает осваивать сектор. Поиск можно проводить как по знакомству среди своего круга, так и на специальных платформах. Сейчас на инвестиционных биржах можно найти тысячи предложений для инвесторов от начинающих компаний. Запрашиваемые суммы варьируются от сотен тысяч до сотен миллионов рублей. Крупнейшей подобной биржей в России является inproex.ru, в Украине — startup.ua.

Также существуют платформы для коллективных инвестиций. Они позволяют купить доли в проектах на самой площадке без необходимости контактов с инвестором. Сама платформа выступает гарантом при этих вложениях, определяя правила отношения между участниками. Некоторые сайты тщательно проверяют компании, доли которых продают, другие — нет. Поэтому пользователю нужно самому разбираться в надёжности компании и рисках от вложений.

Частный инвестор может использовать работающий венчурный фонд в качестве посредника. Эти фонды часто привлекают вложения от сторонних лиц.

Критерии оценки компании

После того, как потенциальный объект для вложений найден, инвестору необходимо разобраться в следующих вопросах:

- Опыт и прошлые успехи основателей бизнеса

- Рыночный потенциал компании

- Наличие разработанных технологий

- Существующие показатели работы (выручка, публичный имидж, удовлетворённость клиентов)

- Прогресс по разработке продукта

- Размер необходимого капитала

- Насколько востребована компания у инвесторов

- Текущая экономическая ситуация в отрасли

- Стоимость сопоставимых работающих компаний

Необходимо быть готовым к тому, что даже бизнес, который хорошо выглядит на первый взгляд, может быть очень рискованным. Для примера можно взять 8 важных критериев, по которым оценивается бизнес.

| Критерий | Соответствие требованиям |

| Достаточность капитала компании | 80% |

| Квалификация управляющих | 80% |

| Разработка продукта идёт по плану | 80% |

| Производство и поставка компонентов идёт по плану | 80% |

| Конкуренты ведут себя ожидаемо | 80% |

| Продукт востребован покупателями | 80% |

| Прогноз цены составлен точно | 80% |

| Патенты выпущены и не оспариваются | 80% |

| Общая вероятность успеха | 17% |

Даже если все они соответствуют требованиям на 80%, вероятность, что ни по одному из направлений не будет проблем, составляет 17%. Если снизить хотя бы один из этих показателей до 50%, то вероятность успеха снизится до 10%. Этот фактор и делает венчурные инвестиции такими рискованными.

Контроль работы и реализация доли в компании

Особенностью венчурных инвестиций является то, что инвесторы часто принимают участие в работе компании. Проект получает от них опыт и знания в конкретной отрасли, сам вкладчик помогает с поиском партнёров и выходом на рынки после выпуска товара или услуги.

Заключение договора

Перед вложениями инвестор и стартап заключают соглашение о распределении долей и прибыли. Частному инвестору необходимо привлечь для этого стороннего юриста. Фонд развития венчурных инвестиций обычно держит их в штате.

Существует масса вариантов распределения прав и обязанностей в инвестиционных договорах. Но большинство из них сводится к следующим правилам:

- Защита инвестора от рисков

- Возможность наращивания вложений при росте прибылей проекта

- Возможность продажи доли для возврата денег с прибылью

Примером соглашения может быть вложение суммы, необходимой для работы стартапа в обмен на 50% его привилегированных акций на биржах. Изначально прописывается сумма требований, которые закрепляются за инвестором. Например, если он вложил в новый бизнес $3 млн., то, в случае неудачи бизнеса, инвестор оставляет за собой прописанное право получить имущество и средства компании для возврата своих $3 млн. Только после этого проводятся расчёты с остальными владельцами долей.

Дополнительно в договоре указывается право инвестора блокировать принятие решений в форме голосования за них. Для этого за вкладчиками закрепляется непропорционально высокое количество голосов. Это право может быть использовано для блокирования опасных решений или при определении срока выхода компании на биржу.

После того, как инвестиции начнут приносить прибыль, а проект перейдёт к стабильной работе, его продают. С этого момента существует возможность замедления роста и притока прибыли, из-за чего вложения становятся менее привлекательными для инвесторов, которые стремятся к получению максимального дохода от инвестиций.

Привлечение инвестиций

С точки зрения предпринимателя венчурные инвестиции могут дать финансирование необходимой разработки, защиту от рисков, опыт и помощь в выходе на рынки. Также большинство венчурных инвесторов своим участием в работе компании способны помочь в организации её деятельности и предотвратить совершение ошибок.

Поиск инвестора

Путь к получению инвестиций обычно начинается с презентации о компании, её идеях и их перспективности.

Предприниматели часто пытаются завоевать внимание инвесторов пассивными способами, например, рассылкой электронных писем. Как правило, такая корреспонденция лежит непрочитанной и не даёт результата. Для повышения шанса получения инвестиций необходимо идти на личный контакт с инвесторами. Лучшим вариантом может быть привлечение внимания через коллег, других предпринимателей или личное общение на тематических мероприятиях. Так можно договориться о встрече для проведения презентации (питча).

Перед презентацией для конкретного венчурного фонда необходимо ознакомиться с условиями его работы. Некоторым могут быть неинтересны отдельные направления бизнеса или компании небольшого масштаба. Из правил можно почерпнуть следующую информацию:

- Политика оценки компаний

- Предпочитаемые меры контроля за работающим бизнесом

- Подход к праву вето на решения в совете директоров

- Политика по выходу инвестора из бизнеса

Предпринимателям нужно быть готовым к тому, что решение по инвестициям может затягиваться на долгое время. Кроме представителей фонда, которые общаются с заявителями, решение принимает совет из управляющих. Обсуждение конкретного проекта может занять много времени.

Составление презентации

Компании нужно приготовиться к тому, что презентация является ключевым инструментом привлечения внимания инвестора. Поэтому её составлению уделяется максимальное внимание. В обязательном порядке в ней должны быть освещены следующие моменты:

- Общий обзор бизнеса

- Миссия и видение компании

- Команда проекта

- Проблема, которую должен решить продукт

- Способ её решения

- Рыночные возможности

- Описание продукта

- Кто является его потребителем

- Технологии, лежащие в основе продукта

- Компетенция компании

- Текущие финансовые показатели компании и способ их улучшения

- Бизнес-модель

- Маркетинговый план

- Финансовые вопросы

Рассмотрение каждого вопроса должно сводиться к нескольким простым и понятным пунктам. Предпринимателю стоит приложить к презентации графические материалы и прототип продукта (если он уже существует). К презентации всегда прикладывается детальная информация по всем вопросам в текстовом виде.

Крупные корпорации, которые вкладываются в молодые стартапы, сами составляют шаблоны для презентаций. Предпринимателям остаётся только заполнить готовую форму. Так делают Google, Facebook, Linkedin и другие.

Крупнейшие венчурные фонды

На постсоветском пространстве венчурное инвестирование появилось не так давно, но уже существуют крупные фонды, готовые вкладываться в бизнес:

- Kite Ventures. Фонд существует с 2011 года, специализируется на интернет-проектах. Самые известные из них — сервис бронирования отелей и авиабилетов Ostrovok.ru и купонный сайт Groupon. Также в его портфолио находятся компании Dataminr, Helping, Tradeshift. На развитие подходящих проектов фонд готов выделить до $10 млн. Есть среди его инвестиций и неудачные примеры. Сервис AlterGeo так и не смог перейти к успешной работе.

- Runa Capital. Вкладывает в стартапы от $1 млн. до $10 млн., сейчас размер портфолио фонда составляет $270 млн. Часть команды состоит из западных специалистов, но фонд активно продвигается в России. Специализируется не только на интернет-сервисах. В своё время этим фондом был выведен на российский рынок бренд бытовой техники Rolsen. Самые известные проекты фонда — LinguaLeo, RocketBank и Profi.ru.

- Almaz Capital. Создана крупными российскими предпринимателями, но, кроме российского, имеет представительство в США. Работает относительно небольшим фондом в $72 млн., от компаний запрашивает долю от 10% до 40%. Среди известных проектов, выращенных фондом, можно увидеть Petcube, Alawar, GoodData и CarPrice. Стартапы, получившие венчурные инвестиции, хвалят большой опыт и связи фонда в IT.

- IMI.VC. Специализируется на игровых проектах, из инвестиций этого фонда появились GameInsight, Farminer, Kula и другие проекты. Управляет собственной школой стартапов, обещает помочь большим опытом в индустрии.

- Softline Ventures Partners. Основан в 2008 году, работает небольшим пакетом в $25 млн. Ориентируется на небольшие проекты, рассчитанные на русскоязычный сегмент интернета. В портфеле фонда 22 компании, ни одна из них не показывает выдающихся результатов по выручке или капитализации. Softline Ventures Partners готов вкладывать в бизнес от $100 тыс. до $1 млн. В плане специализации бизнеса фонд венчурных инвестиций предпочитает кибербезопасность, облачные вычисления, искусственный интеллект и интернет вещей.

- Российская венчурная компания (РВК). Государственный фонд развития венчурных инвестиций. Общий объём фонда — 27 млрд. рублей. Только в 2018 году вложился в 30 компаний на сумму 2 млрд. Всего за время существования инвестировал в 202 стартапа. Наибольшую долю в портфолио занимают IT-стартапы, чуть меньше — проекты в области медицины и здравоохранения. Предприниматели, которые получают инвестиции, часто жалуются на слишком строгие требования и зарегулированность РВК.

Начинающие компании могут найти венчурные инвестиции в России не только у специализированных фондов. Крупные компании, работающие в отдельных секторах, также часто вкладываются в интересные им проекты. Например, в стартапы вкладывается Сбербанк, Ростелеком, Яндекс и другие корпорации.

Аналитики предсказывают, что рынок венчурных инвестиций в России должен вырасти в 10 раз к 2030 году. Общий капитал таких вложений вырастет до 410 млрд. рублей. А количество компаний, которые растут за счёт венчурного капитала, должно к этому времени достигнуть 40 000.

Как устроены венчурные инвестиции?

Наверняка каждый инвестор не один раз задумывался о том, какой доход ему бы удалось получить, если бы он вложил деньги в компанию на раннем этапе её развития. К примеру, первые инвестиции в Apple составили всего 150 тысяч долларов, а в 2020 году её капитализация превысила 2 триллиона $. В результате капитал инвесторов, которые сохранили свою долю в компании, увеличился в тысячи раз. Такую доходность можно получить только путём вложения средств в венчурные проекты. Какие инвестиции считаются венчурными, а какие нет? Как устроено венчурное финансирование? Ответы на эти вопросы можно найти в сегодняшнем материале.

Что такое венчурные инвестиции?

Под венчурным инвестированием понимается вложение средств в акционерный капитал новых перспективных компаний (стартапов), которые занимаются разработкой и производством инновационных продуктов. Финансирование осуществляется на ранних этапах развития предприятия, поэтому срок окупаемости таких инвестиций в среднем составляет 5-7 лет и более.

Так как активы венчурных стартапов в большинстве случаев являются интеллектуальными и представляют собой только разработки, таким компаниям крайне сложно получить банковские кредиты. Для банка данный вид кредитования является высокорисковым, потому что заёмщик не может ничего предоставить в залог. По статистике, венчурный бизнес имеет высокую вероятность провала. 20% компаний прогорают уже в первый год, 50% — терпят крах в течение первых 5 лет, а 70% стартапов проваливаются через 10 лет после запуска.

Поэтому единственная возможность для компании получить финансирование — это привлечь капитал частных инвесторов и фондов, которые заинтересуются её идеями. В данном случае такие инвестиции будут называться венчурными.

Несмотря на то, что инвесторы часто теряют все вложенные средства, венчурное финансирование пользуется высоким спросом. Причина такой востребованности кроется в высокой потенциальной доходности данных проектов. Поэтому венчурные инвесторы вкладывают деньги сразу в несколько стартапов. Большинство из них обречены на провал, но в случае успеха хотя бы одной компании прибыль не только покроет все убытки, но и позволит приумножить вложенный капитал в сотни раз.

Чем венчурные инвестиции отличаются от обычных?

Проект считается венчурным при наличии следующих признаков:

- Возможность выхода на мировую арену. Масштабы бизнеса венчурных компаний не ограничиваются локальным рынком, а их продукты имеют потенциал экспоненциального роста (многократное увеличение стоимости).

- Внедрение инновационных идей и разработок. Венчурные компании предлагают новые продукты, которые не имеют аналогов на рынке и могут кардинальным образом изменить жизнь человека.

- Применение высоких технологий. Создание принципиально нового проекта невозможно без использования ультрасовременных достижений человечества (например, генная инженерия, искусственный интеллект, нано и биотехнологии).

Для понимания разницы между обычными и венчурными инвестиционными проектами следует рассмотреть ситуацию на примере. Допустим, один инвестор хочет вложить деньги в открытие ресторана и рассчитывает на высокую доходность. Принесут ли такие инвестиции большую прибыль? Возможно. Но будет ли данный стартап считаться венчурным? Безусловно, нет.

Во-первых, открытие ресторана не предполагает внедрения каких-либо инновационных технологий. Во-вторых, вероятность того, что он приобретёт известность мирового масштаба крайне мала. В лучшем случае удастся трансформировать данный проект в ресторанную сеть в рамках одного города или даже страны, но и тогда он не будет считаться венчурным.

А если тот же инвестор вложит деньги в фармацевтическую компанию, которая занимается разработкой нового лекарства от онкологических заболеваний, то вот это уже можно назвать венчурным финансированием. В случае успеха данный проект станет грандиозным прорывом, а новый препарат будет применяться по всему миру. Стоимость активов компании увеличится в тысячи раз, а инвесторы получат огромную прибыль.

Поэтому для венчурного финансирования наибольший интерес представляют такие отрасли, как:

- программное обеспечение;

- IT-сектор;

- биотехнологии и фармацевтическая отрасль;

- здравоохранение;

- возобновляемая энергетика;

- аппаратное обеспечение.

Этапы венчурного финансирования

Всего выделяют 3 стадии венчурного инвестирования:

- Посевная стадия. На данном этапе у компании есть только идея или прототип нового продукта. Её основатели должны убедить потенциальных инвесторов в успехе этого стартапа, презентовать свои разработки и обосновать экономическую целесообразность вложений. Размер венчурного капитала на посевной стадии составляет от 100 тысяч до 1 миллиона долларов. Полученные средства направляются на дальнейшую разработку продукта, тестирование, исследование рынка, привлечение персонала.

- Ранняя стадия. Компания уже имеет готовый продукт и презентует его на рынке. Дополнительное финансирование требуется для расширения производства и запуска маркетинговых компаний. На этом этапе риски инвесторов уже не столь велики, как на посевной стадии, поэтому минимальная сумма вложений превышает 10 миллионов долларов.

- Поздняя стадия. Компания трансформируется в публичную организацию и готовится к первичному размещению своих акций на бирже (IPO) или к слиянию с другой корпорацией. Эти шаги финансируются также за счёт венчурного капитала.

После завершения последней стадии инвестиции достигают своей цели, и компания уже не считается венчурной. Вкладчики могут вывести средства путём продажи своей доли в уставном капитале и получить колоссальную прибыль.

Как начать инвестировать?

Есть несколько способов вложения средств в венчурные стартапы. Механизм инвестирования во многом зависит от того, на каком этапе в данный момент находится проект. Чаще всего венчурный капитал привлекается следующим образом:

- Через краудфандинговые платформы. Это онлайн-площадки, с помощью которых начинающие компании презентуют свои продукты и привлекают средства частных инвесторов. Данный способ обычно используется ещё на посевной стадии. Спонсоры получают вознаграждение в виде различных подарков, товаров или готовой продукции компании. Крупные инвесторы могут получить долю в капитале.

- Через венчурные фонды. Это организации, которые аккумулируют средства частных инвесторов и вкладывают их в инновационные проекты. Данный вид деятельности характеризуется высокой степенью риска. Согласно российскому законодательству, вкладывать деньги в венчурные фонды могут только квалифицированные инвесторы.

- Через IPO. Для этого необходимо отправить брокеру заявку на участие в первичном размещении акций. В большинстве случаев такая возможность есть только у инвесторов с квалификацией. Остальные могут приобрести акции компании сразу после её выхода на торги, но такие инвестиции уже нельзя в полном смысле считать венчурными.

На ранних этапах инвестор может напрямую профинансировать разработки компании или стать её совладельцем. Для такого рода инвестиций необходимо иметь крупный капитал.

Плюсы и минусы венчурных инвестиций

Основные причины, по которым люди готовы вкладывать огромные деньги в высокорисковые венчурные предприятия, сводятся к высокой доходности. Если ожидания оправдаются, то прибыль превысит 1 000%. Идеальным примером успешного венчурного инвестора является Питер Тиль, который в 2004 году вложил 500 тысяч долларов в Facebook в обмен на 10,2% в капитале компании. В 2012 году он продал свою долю более чем за 1 миллиард долларов.

Венчурные инвестиции привлекательны ещё и тем, что каждый человек стремится стать частью чего-то грандиозного. В случае успеха компании инвестор получит не только прибыль, но и мировое признание, так как именно он смог разглядеть высокий потенциал данного предприятия.

Источник http://coinpost.ru/p/venchurnyye-investitsii

Источник http://ruscoins.info/investicii/venchurnye-investicii-25211/

Источник http://mnogo-kreditov.ru/vklady-i-investicii/kak-ustroeny-venchurnye-investicii.html

Источник