Сбербанк Инвестор – как пользоваться, регистрация и вход в личный кабинет

Вложение средств в ценные бумаги, игры на фондовой бирже, брокерские сделки – действия, которые простому обывателю кажутся слишком сложными. Чтобы привлечь и опытных, и начинающих инвесторов, Сбер запустил приложение «Сбербанк Инвестор» с интуитивно понятным интерфейсом, отсутствием кучи настроек и возможностью получения более высокого дохода, чем на классических вкладах. Неоспоримым достоинством сервиса является демо-режим – перед инвестированием капитала можно зайти и посмотреть, как все устроено, по какому принципу работает (пройти бесплатное базовое обучение).

Вложение средств в ценные бумаги, игры на фондовой бирже, брокерские сделки – действия, которые простому обывателю кажутся слишком сложными. Чтобы привлечь и опытных, и начинающих инвесторов, Сбер запустил приложение «Сбербанк Инвестор» с интуитивно понятным интерфейсом, отсутствием кучи настроек и возможностью получения более высокого дохода, чем на классических вкладах. Неоспоримым достоинством сервиса является демо-режим – перед инвестированием капитала можно зайти и посмотреть, как все устроено, по какому принципу работает (пройти бесплатное базовое обучение).

Содержание:

Сбербанк Инвестор – что это такое? Обзор возможностей

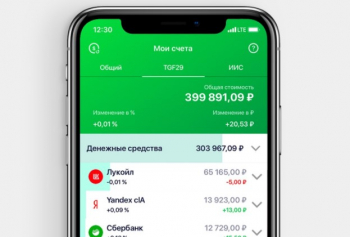

Приложение для инвестиций от Сбер стало заменой некогда популярного, но сложного в управлении терминала QUIK. Сервис работает со смартфона (требуется установка программы), является аналогом других продуктов, позволяющих торговать на биржах ценными бумагами, получая доход с дивидендов и разницы котировок. В «Сбербанк Инвестор» можно:

- торговать акциями, облигациями, валютой – продавать и покупать активы;

- просматривать отчет о вложенном капитале, включая наглядные графики;

- узнавать точные курсы валют и ценных бумаг в режиме реального времени;

- советоваться с опытными брокерами, следовать их стратегиям или создавать собственные модели.

Базовые инвестиционные решения доступны и в Сбер Онлайн (личный кабинет для физических лиц), но в отдельном приложении возможности шире, проще управлять активами, контролировать доходы и получать советы от специалистов в сфере брокерского дела.

Условия инвестирования в приложении в 2020 году – комиссии, лимиты, тарифы

Установка программы, работа в сервисе и открытие инвестиционного счета полностью бесплатны. Однако операции в системе проводятся платно на следующих условиях:

- комиссия по сделкам с ценными бумагами – от 0,001% до 1,5% в зависимости от вида актива, суммы, даты выпуска облигаций;

- подача поручения по телефону – 150 руб. за одну заявку (не взимается по первым 20 сделкам в месяц);

- услуги депозитария – 149 руб./в месяц, плата начисляется, если клиент в течение расчетного периода продавал либо покупал ценные бумаги;

- минимальная сумма для начала торговли – не установлена;

- лимит покупки валюты – от 1000 долларов;

- зачисление и вывод средств с брокерского счета – без комиссии.

Как зарегистрироваться в Сбербанк Инвестор?

Начать работу в приложении можно, открыв инвестиционный счет – сделать это удастся в отделении, обратившись с паспортом и заключив договор, а также дистанционно через Сбербанк Онлайн по инструкции:

- Авторизуйтесь в личном кабинете и откройте брокерский счет (раздел «Инвестиции», нужно заполнить заявку). Можно оформить обычный счет или ИИС с возможностью получения налогового вычета, но закрыть последний нельзя в течение трех лет.

- Переведите средства с карточки или счета через Сбер Онлайн.

- Установите мобильное приложение «Сбербанк Инвестор» на Android либо iOS.

- Откройте программу и укажите номер брокерского счета в поле «Логин», нажмите «Получить пароль».

- Осуществляйте вход по логину и паролю, как и в стандартный интернет-банк от Сбер.

Также запросить пароль можно в службе поддержки клиентов, назвав номер счета и код из таблицы инвестора (присваивается автоматически). Доступна авторизация по Сбер ID, тогда дополнительную регистрацию проходить не нужно.

Скачать мобильное приложение

Как работать в приложении, покупать и продавать активы?

Сбербанк разработал подробную инструкцию для пользователей сервиса – мануал для каждой операционной системы занимает свыше 30 стр. В главном меню предусмотрены вкладки «Мои счета», «Рынок», «Идеи», «Заявки», «Прочее». Чтобы совершить сделку с активом:

- Перейдите в раздел «Рынок».

- Выберите нужную категорию – «Акции», «Акции США», «Облигации», «Фонды», «Валюта».

- Ознакомьтесь с предложениями, ценой и изменением котировок (положительное либо отрицательное значение).

- Нажмите по интересующей позиции и кликните «Купить» или «Продать».

- Задайте количество активов и подтвердите сделку.

Если заявка еще не исполнена, а пользователь передумал, можно зайти в раздел «Заявки», коснуться и удерживать пару секунд название операции, а затем нажать «Удалить». По всем операциям доступна аналитика, можно настроить автоматические уведомления при изменении котировок валюты или ценной бумаги.

Преимущества и недостатки

Сервис от Сбер ориентирован на начинающих инвесторов – людей, которые хотят попробовать свои силы на фондовой бирже, ищут альтернативу банковским депозитам, не располагают крупными суммами. К числу плюсов «Сбербанк Инвестор» относятся:

- бесплатное открытие счета;

- надежный и проверенный брокер;

- простое управление с понятным интерфейсом;

- пополнение и снятие средств без комиссии;

- доступен ИИС;

- представлены уникальные обучающие и аналитические материалы.

Недостатки тоже есть – комиссии по операциям довольно высокие, предоставлен доступ не ко всем биржам, поэтому инвестор ограничен при проведении сделок, нет возможности оценить объем спроса и предложения из-за отсутствия стакана котировок.

Приложение «Сбербанк Инвестор» – достойная программа, позволяющая получать высокий доход при умелом подходе. Однако вкладчик должен понять, что работа на фондовых биржах – не азартная игра, а кропотливый труд с необходимостью повышения финансовой грамотности и умением держать «руку на пульсе». Конечно, инвестиции могут быть и пассивными по схеме «вложил и забыл», но такой подход нерационален, а результаты зачастую разочаровывают – вместо ожидаемого дохода получается убыток, так как никаких гарантий не предусмотрено.

Как открыть брокерский счет в Сбербанке: пошаговая инструкция и условия пользования

Первое, что должен сделать начинающий инвестор, – это открыть брокерский счет, который дает возможность совершать сделки купли-продажи с ценными бумагами, производными финансовыми инструментами и валютой. В рейтинге по числу зарегистрированных клиентов, который ежемесячно составляет МосБиржа, вторую строчку занимает Сбербанк (не так давно его обогнал Тинькофф Банк). В статье рассмотрим, как открыть брокерский счет в Сбербанке и как им пользоваться.

Почти 2 млн человек выбрали Сбербанк в качестве посредника на бирже. Причины такие же, по каким люди несут свои деньги в этот банк даже при условии минимальных процентов, – надежность. Этот критерий имеет большое значение, потому что никакой страховки от банкротства или отзыва лицензии брокерской компании в России нет.

Но прежде чем подписать договор, изучите подводные камни. Не всем инвесторам подойдет Сбербанк в качестве брокера, и лучше об этом узнать до того, как переведете ему деньги. В статье я постараюсь показать все достоинства и недостатки. Ориентироваться буду на собственный опыт – в моей семье один из счетов открыт именно в Сбербанке и я регулярно покупаю на нем ценные бумаги.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера. Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм.

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

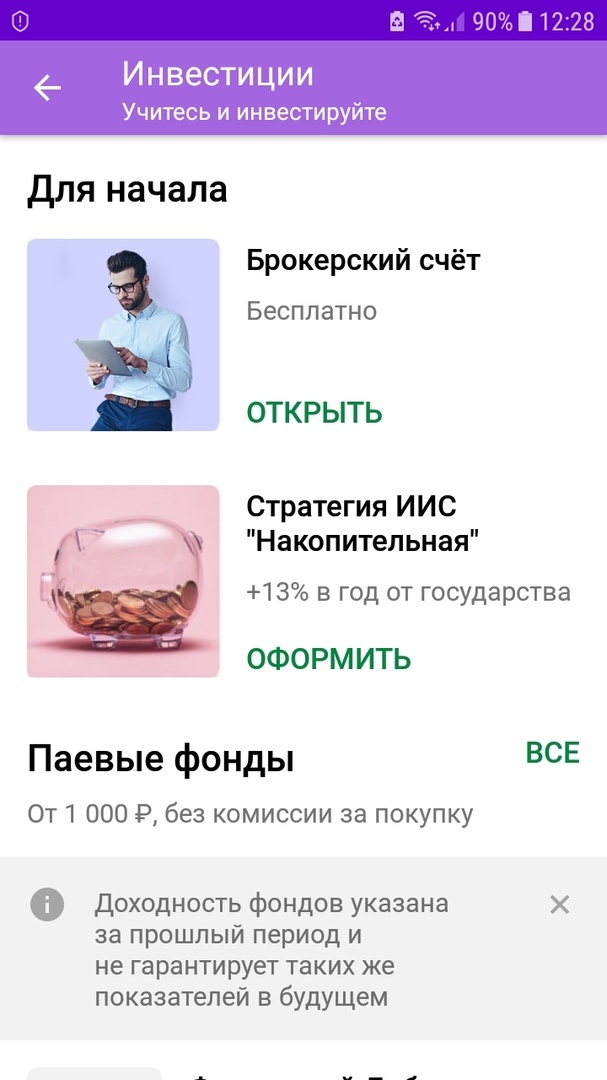

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

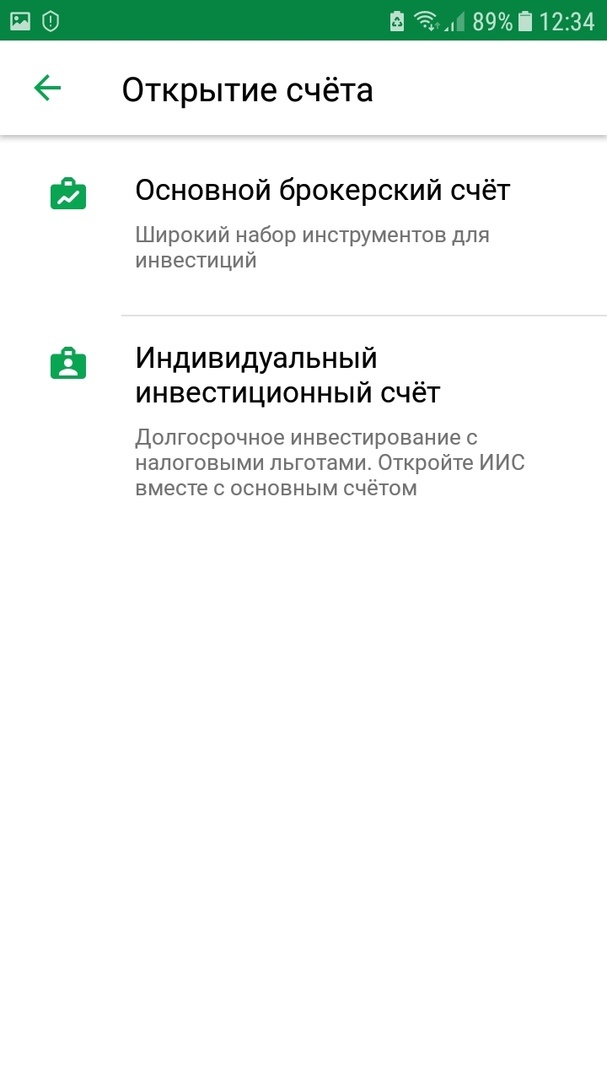

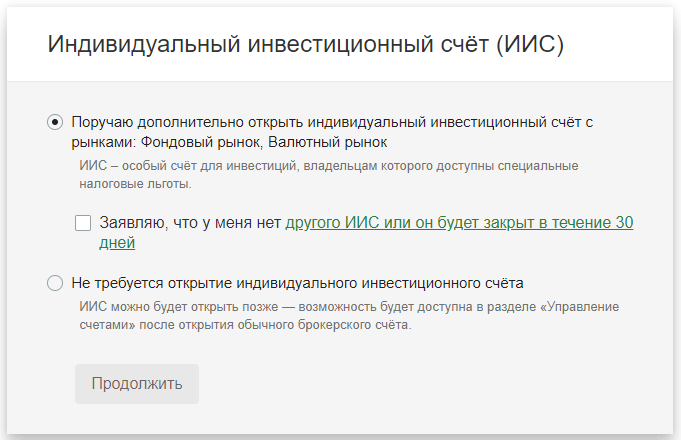

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

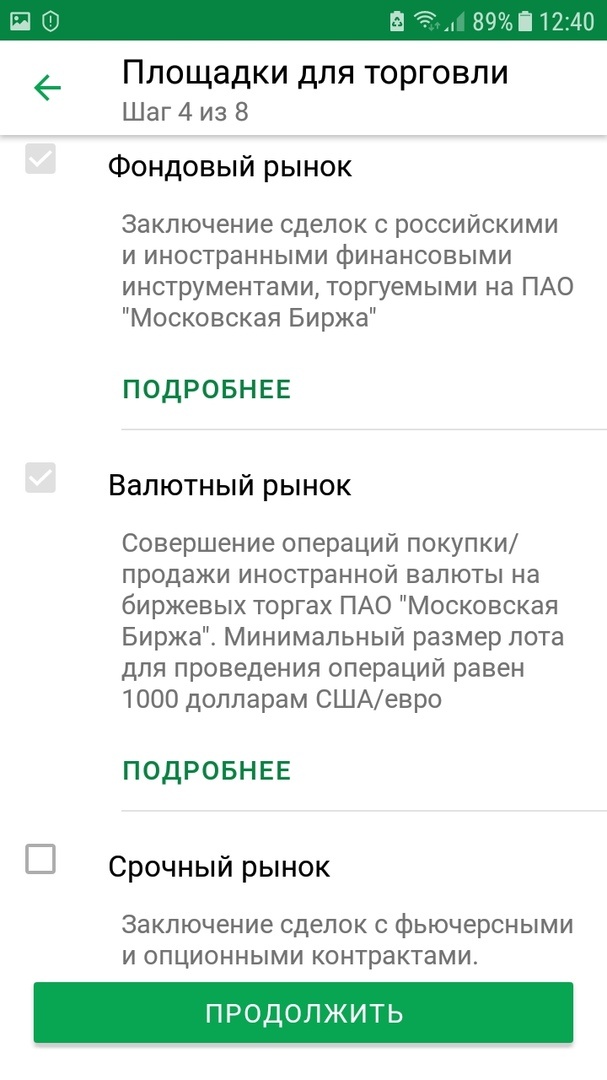

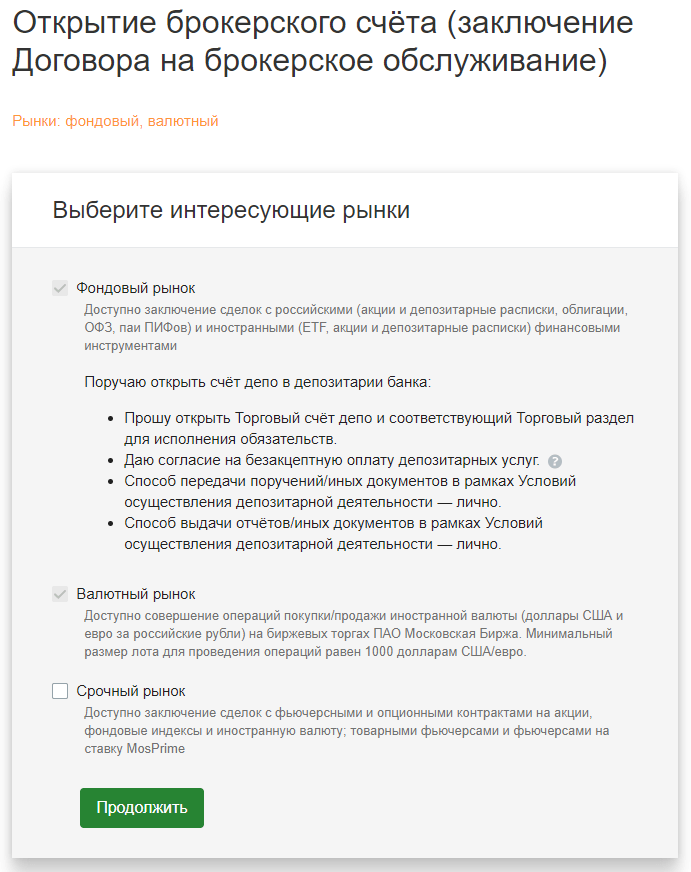

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

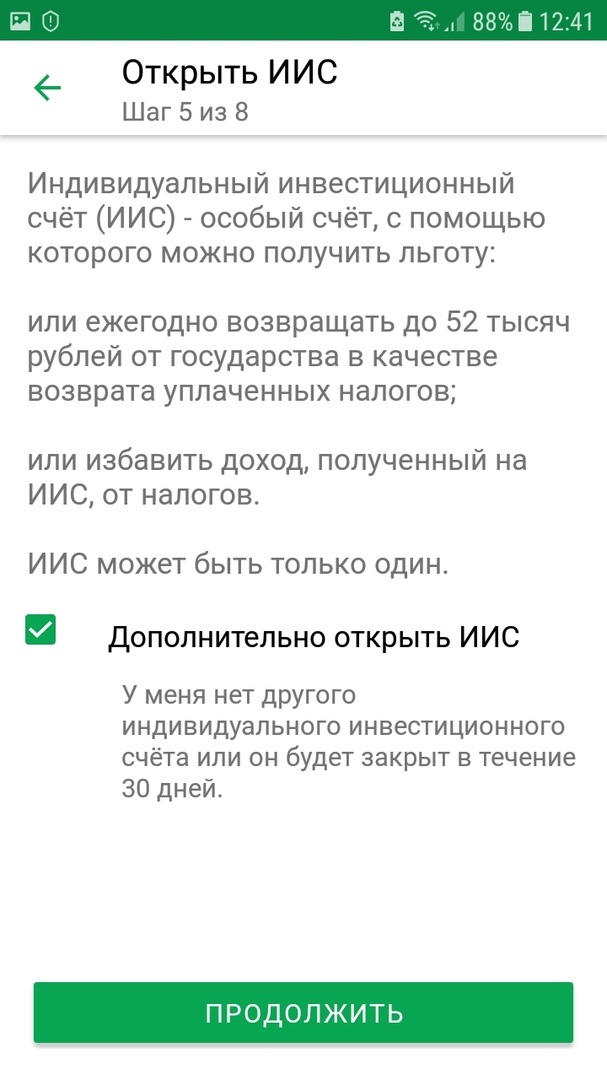

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле. Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней).

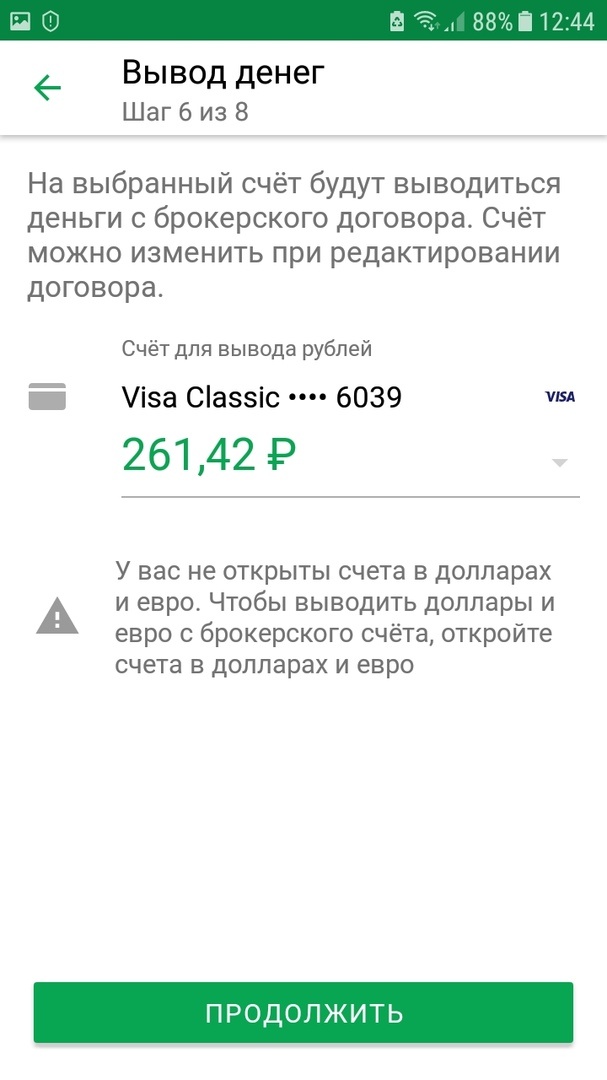

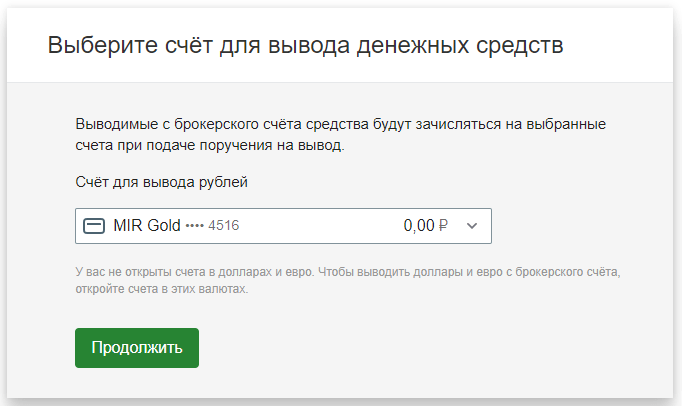

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

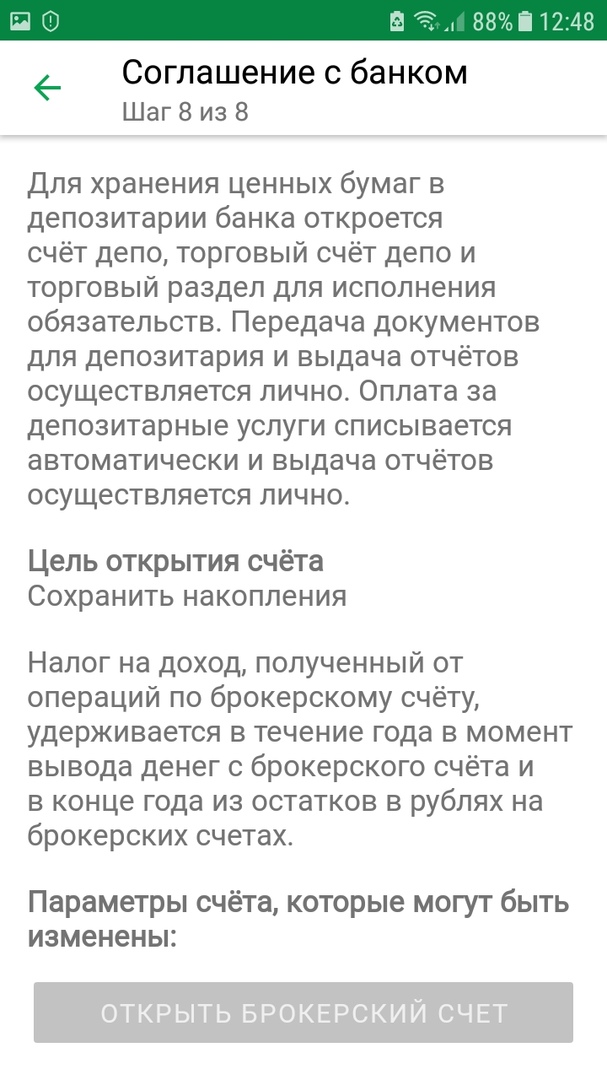

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

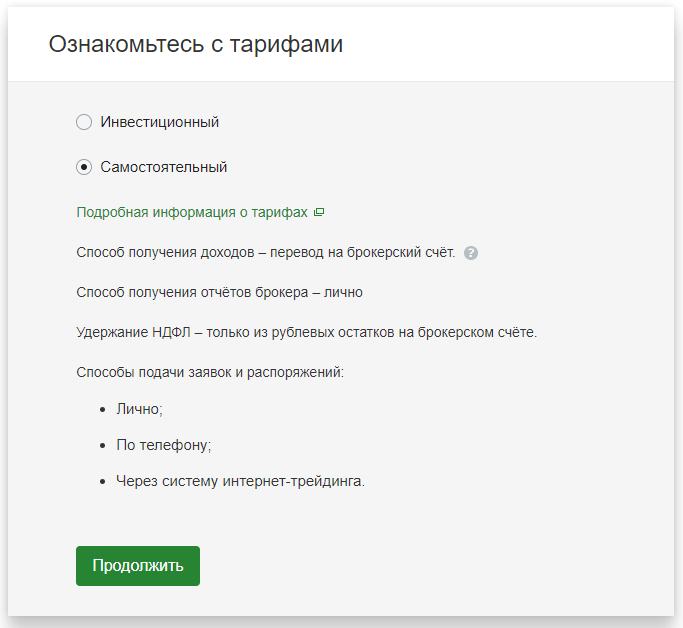

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

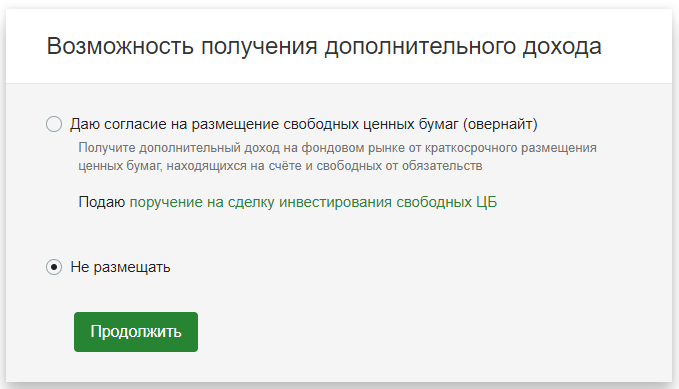

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

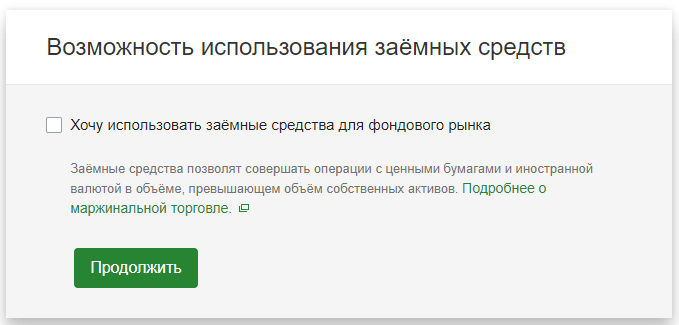

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

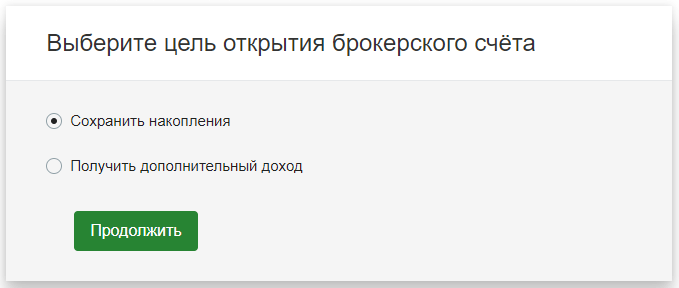

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

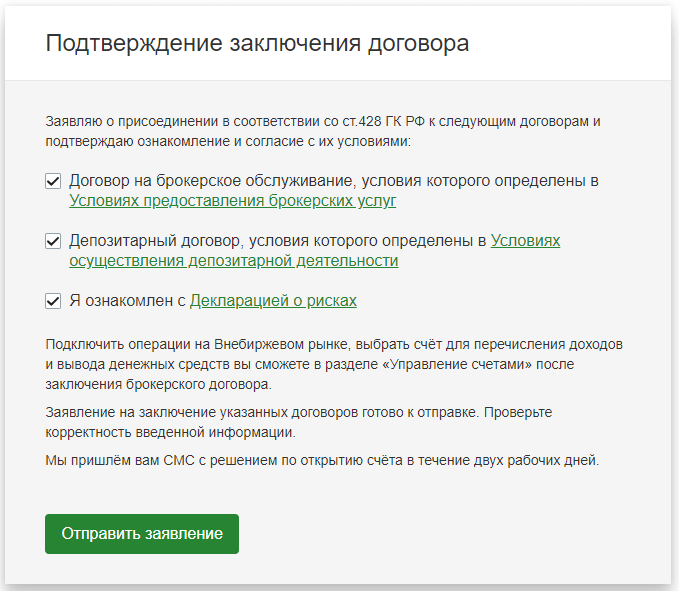

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Сервис «Сбербанк инвестиции» — обзор и отзывы клиентов о платформе

Для тех, кто не любит ходить в отделение банков, ждать очереди и привык все решать удаленно, важным аспектом станет наличие платформы, с помощью которой легко управлять своими деньгами, распределяя их по инструментам.

Поговорю об одной из таких «Сбербанк инвестиции» и расскажу, какие отзывы клиентов можно встретить в сети. Появилась платформа в начале октября прошлого года, и уже сумела стать довольно популярной. Для многих банков сегодня является важным наличие удаленного сервиса для инвесторов, как начинающих, так и квалифицированных. Далее пойдет речь о том, с чего начать и какие есть продукты, а также о возможности работы с льготным ИИС для физических лиц.

Оглавление:

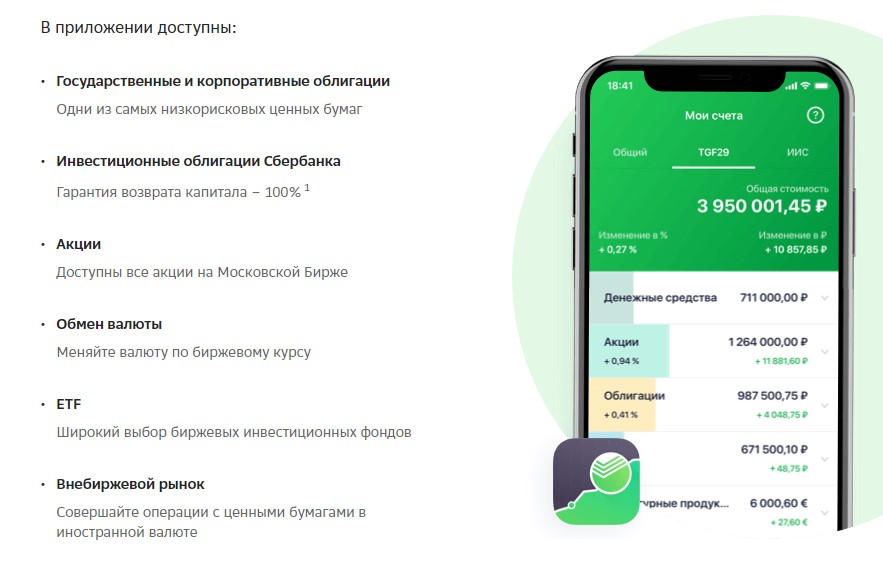

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день. Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому.

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Доходность и условия работы

Для начала необходимо зарегистрироваться на сайте и получить свой личный кабинет. Далее открывается брокерский счет или ИИС. Удобно, что начать работу можно с 1000 рублей, но специалисты рекомендуют как минимум, вкладывать 30 тыс., чтобы результат был более заметным. Далее стоит определиться, как вам удобней будет работать — с брокером или через управляющую компанию.

В первом случае — идеальное решение для тех клиентов, кто любит сам составлять инвестиционный портфель; во втором — подходит тем лицам, которые не готовы и не хотят изучать тонкости рынка и выбирают доверительное управление от банка. На сайте уточнено, что средний минимальный доход — 8% при небольшом уровне риска. Разумеется, что его можно постоянно увеличивать, добавляя инструменты с разными долями риска.

Тарифы на брокерское обслуживание в Сбербанк инвестиции

Рассматривая тарифы на брокерское обслуживание клиентов с помощью Сбербанк инвестиции, расскажу о том, какие существуют группы сделок:

- на фондовом рынке Московской биржи;

- на том же фондовом рынке, но по заявке, поданной в телефонном режиме;

- на валютном рынке Московской биржи;

- на срочном рынке Московской биржи;

- на внебиржевом рынке ценных бумаг;

- с ОФЗ-н, размещенными до 01.05.2019 г. За сделки открытые после указанной даты комиссии не взымаются.

- РЕПО.

Процентная ставка за услуги в «Сбербанк Инвестиции»

| Сделка | Самостоятельный (различается в зависимости от суммы оборота) | Инвестиционный |

|---|---|---|

| На фондовом рынке Московской биржи | от 0,006 до 0,18% | 0,3% |

| На фондовом рынке Московской биржи с заявками по телефону | от 0,3% до 0,018% | 0,3% |

| На валютном рынке Московской биржи | 0,2 — 0,02% | 0,2% |

| На срочном рынке Московской биржи | 0,5 руб. за открытие контракта 10 рублей за принудительное закрытие контракта | Аналогично |

| На внебиржевом рынке ценных бумаг (за исключением структурных нот) | 1,5 — 0,17% | 1,5 — 0,1% |

| С ОФЗ-н | 1,5 — 0,5% | Аналогично |

| РЕПО | 0,001% для свободных ценных бумаг, 0,0045% для СпецРЕПО | 3% годовых, 0,0045% для СпецРЕПО, 0,001% для свободных ценных бумаг |

Предоставляется аналитическая поддержка для клиентов, которые работают в сегменте «Инвестиционный», с регулярной рассылкой и открытием доступа к порталу.

Как заработать на инвестициях в Сбербанке?

Для начала необходимо зарегистрироваться и открыть брокерский счет. Банк предлагает бесплатное депозитарное обслуживание для всех клиентов, и примерно 8% от пакета, который консервативно укомплектован. Далее необходимо скачать приложение «Сбербанк Инвестор». Можно принимать решения по вложениям самому, или оформить инвестиционный тариф, в рамках которого над пакетом работают специалисты. Пополняете счет и затем распределяете деньги в инструменты. Доход автоматически зачисляется на брокерский счет, после чего надо вывести деньги на банковский.

Отзывы клиентов

Во многом Сбербанк предлагает аналогичные решения, как и в ВТБ мои инвестиции для частных инвесторов. Читая отзывы реальных вкладчиков, стоит выделить такие сильные стороны в работе:

- Широкий выбор предложений, в том числе, с лояльными суммами для начала работы.

- Удаленная работа без необходимости посещения отделения банка.

- Простой и понятный интерфейс.

- Варианты простых инвестиций или для квалифицированных инвесторов в Сбербанке.

При этом можно встретить комментарии, что новичку сложно разобраться, а служба поддержки не всегда мобильно реагирует на вопросы. На специализированных форумах обсуждается вопрос: что лучше сбербанк инвестиции или тинькофф инвестиции. Много клиентов указывают на то, что в частном онлайн-банке поддержка быстрая и экспертная. Изучая, как вывести деньги, особенно в первый раз, можно столкнуться с рядом трудностей, но разобравшись, клиент оценит разные способы:

- по телефону;

- через торговый терминал Quik;

- мобильное приложение.

Деньги с брокерского счета исключительно выводятся на свой персональный банковский. Удобно, что Сбербанк сразу предлагает выбрать: тариф на обслуживание ИИС: самостоятельный или инвестиционный. Это практично для клиентов разных групп, которые сами принимают участие в выборе инструментов или следуют готовым, предложенным решениям.

Стоит отметить, что с декабря 2019 года, Сбербанк по опыту сервиса «Займотека», о котором детально на www.gq-blog.com, предлагает вкладывать свои сбережения в Р2Р-кредитования малого бизнеса и получать с этого доход. Платформа «СберКредо» берет 5% от привлеченной суммы, и пока что воспользоваться сервисом смогут компании из столичного региона. Ожидается, что средняя доходность инвесторов будет выше средней и за год может достичь 20%.

«Сбербанк инвестиции» — это внутренняя платформа услуг банка для своих клиентов, и остается пожелать каждому, чтобы смогли оценить плюсы инструментов и получили доход.

Источник https://onlaine-sberbank.ru/servisy-sberbanka/224-sberbank-investor.html

Источник https://iklife.ru/investirovanie/otkryt-brokerskij-schet-v-sberbanke.html

Источник https://www.gq-blog.com/investicii/invest/sberbank-investicii.html

Источник