Содержание

Налоги на коммерческую недвижимость. Как не платить налог на имущество

Налог на доходы от сдачи недвижимости в аренду

Ставка, а соответственно и размер налога на доходы зависит от того, сдаете вы объект недвижимости как физическое лицо, как индивидуальный предприниматель или как организация. Рассмотрим различия в налогообложении и ставках налога. И определим, как лучше оформить помещение в собственность, чтобы налог на доходы был минимальным.

Сдача помещения в аренду от физического лица и уплата НДФЛ

При сдаче в аренду объекта недвижимости как физическое лицо, вы должны заплатить в бюджет 13 % от полученного дохода (НДФЛ). При этом если ваши доходы превысят 5 000 000 рублей в год, то с дохода свыше 5 миллионов вы должны заплатить 15 %. Прогрессивная шкала расчета НДФЛ начала действовать с 1 января 2021 года, в соответствии с Федеральным законом от 23.11.2020 № 372-ФЗ.

Если в стоимость аренды не включены коммунальные платежи, и арендатор оплачивает их дополнительно, то от суммы полученной в счет компенсации коммунальных платежей вы также платите 13 %. Исключение – платежи арендатора по счетчикам. Они относятся к деятельности арендатора и НДФЛ не облагаются.

Преимуществом сдачи помещения от физического лица является возможность получить налоговый вычет по НДФЛ на величину 13 % от расходов на:

— Покупку недвижимости (1 раз и не более чем от суммы 2 000 000 рублей);

— Средств, вложенных на индивидуальный инвестиционный счет.

Пример расчета НДФЛ.

Вы сдаете в аренду торговое помещение, площадью 60 квадратных метров за 100 000 рублей в месяц. Арендатор дополнительно оплачивает все коммунальные платежи, которые составляют 4 000 рублей в месяц, а также возмещает расходы на электроэнергию и воду по счетчикам.

Сдавать недвижимость в аренду от физического лица и платить НДФЛ целесообразно только в том случае, когда вы сдаёте небольшой офис или квартиру. И доходы от аренды не существенно больше, а может быть и меньше, чем расходы по категориям на которые можно применить налоговый вычет.

Налог на доходы для ИП на УСН

Самая распространённая, простая и понятная форма налогообложения. При сдаче в аренду недвижимости от ИП на упрощенной системе налогообложения (УСН) у вас есть выбор:

- Платить 6 % от общей величины полученных доходов;

- Платить 15 % с доходов за вычетом расходов.

Уплата 15% по варианту «доходы минус расходы» целесообразно, когда размер расходов превышает 60 % от величины доходов. При сдаче недвижимости в аренду расходы существенно меньше 60 %, поэтому для собственника недвижимости выгоднее платить 6% с общей величины доходов.

Рассмотрим подробнее механику расчета налога на доходы для ИП на УСН.

Вне зависимости от величины доходов, даже если ваше помещение пустовало и приносило одни расходы, вы должны заплатить фиксированные платежи в пенсионный фонд и фонд обязательного медицинского страхования. В 2021 году фиксированный платеж в пенсионный фонд составляет 32 448 рублей. А страховой взнос на обязательное медицинское страхование 8426 рублей. Таким образом в независимости от размера доходов вы обязаны уплатить 40 874 рубля.

Если ваш годовой доход превысит 300 000 рублей, то с суммы, превышающей 300 000 вы должны дополнительно заплатить 1 % на пенсионное страхование.

Посчитаем сумму налога на примере торгового помещения 60 кв.м. по которому мы делали расчет НДФЛ выше.

По этому помещению мы имеем доход в год: 104 000 x 12 = 1 248 000 рублей.

Фиксированные взносы = 40 874 рубля

Налог в год = 1 248 000 x 6% = 74 880 рублей

Дополнительные отчисления в ПФР с суммы, превышающей 300 000 рублей = (1 248 000 – 300 000) x 1 % = 9 480 рублей.

Рассчитать размер взносов, в том числе за неполный расчетный период поможет электронный сервис ФНС России на сайте www.nalog.ru

Рассчитываем налог в год за вычетом взносов:

74 880 — 40 874 — 9 480 = 24 526 рублей

Хочу дополнительно отметить, что оформляя ИП и уплачивая взносы в ПФР вы формируете свою будущую пенсию. Конечно, правила расчета пенсий часто меняются, и рассчитывать на государство не всегда приходится, но все же.

При действующей системе расчета пенсий, взносы в ПФР по нашему торговому помещению 60 кв.м. за 15 лет сформируют пенсию в размере 9 452 рубля в месяц.

Рассчитайте, какую пенсию будете получать вы, сдавая в аренду ваше помещение. Для этого достаточно заполнить поля, выделенные желтым цветом в калькуляторе расчета пенсии для ИП:

Налог для ИП на патентной системе налогообложения

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

На ПСН вы также платите 6% от доходов, но не фактически полученных вами, а из расчета средних значений. Сумма патента зависит от региона, города и площади коммерческого помещения.

Важно, что с 1 января 2021 года плательщики налога по ПСН могут уменьшать сумму налога на величину уплаченных страховых взносов, также как плательщики УСН.

Соответственно этот вариант налогообложения выгодно применять, когда ставка аренды по вашему помещению выше средних значений по рынку.

Узнать стоимость патента по вашему помещению поможет сервис на сайте ФНС. Укажите регион, город, выберете вид деятельности «сдача в аренду (наем) собственных или арендованных нежилых помещений (включая выставочные залы, складские помещения), земельных участков», а также укажите площадь помещения.

Ссылка на сервис расчета стоимости патента: https://patent.nalog.ru/info/

Сумма патента применительно к нашему примеру получилась 36 000 рублей. Вычитая сумму фиксированных взносов в размере 40 874 рубля, налог составит 0 рублей!

Налог на профессиональный доход

Налог на профессиональный доход (НПД) — налоговый режим для самозанятых граждан, который действует с 2019 года. Планируется его действие до 2029 года. Действует он во всех субъектах РФ.

Ставки налогов по НПД составляют:

- 4 %, если вы сдаете помещение физическому лицу.

- 6 %, если вы сдаете помещение юридическому лицу или ИП.

Чтобы использовать эту систему налогообложения ваш доход не должен превышать 2,4 млн рублей в год.

При уплате НПД вы освобождаетесь от уплаты страховых взносов в пенсионный фонд и фонд обязательного медицинского страхования. Соответственно будущих пенсионные выплат у вас не будет.

В 2021 году действует налоговый вычет для плательщиков НПД в размере 10 000 рублей в месяц, который уменьшает налоговую ставку по доходам от физических лиц до 3%, а по доходам от юридических лиц и ИП до 4%.

Для нашего примера налог НПД, если мы сдаем помещение юридическому лицу или ИП получается:

1 248 000 x 4% = 49 920 рублей в год.

Налог на имущество

Ставки налога на имущество физических лиц с каждым годом растут. И составляют от 0,6 до 2 % от кадастровой стоимости объекта коммерческой недвижимости. В зависимости от типа помещения, региона страны и города.

Также кадастровая палата регулярно пересматривает кадастровую стоимость объектов в сторону увеличения. Иногда кадастровая стоимость получается выше рыночной в полтора – два раза.

Высокие налоги на имущество снижают показатели окупаемости и доходности коммерческой недвижимости на 1 – 2 процентных пункта.

Льготы или как не платить налог на имущество

Есть способ абсолютно законно уйти от уплаты налога на коммерческую недвижимость. В соответствии с пунктом 3 статьи 346.11 Налогового кодекса РФ от уплаты налога на имущество освобождаются индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения и использующие это имущество в своих предпринимательских целях.

Иными словами, если вы ИП и платите 6% с дохода от сдачи объекта в аренду (а это оптимальный вариант уплаты налогов в арендном бизнесе), вы освобождаетесь от уплаты налога на имущество. Для применения льготы достаточно написать и передать в налоговую инспекцию по месту нахождения объекта недвижимости соответствующее заявление.

Заявление пишется в свободной форме. Пример текста:

Важно! Получить льготу не получится на объект недвижимости, который находится в перечне объектов, расчет налога по которым производится только на основании кадастровой стоимости.

В соответствии с пунктом 7 статьи 378.2 НК РФ, такой перечень определяется региональными органами власти. В него включают торговые и бизнес-центры, многофункциональные комплексы, отдельно стоящие торговые и офисные здания, а также объекты коммерческой недвижимости в некоторых многоквартирных домах.

Если с отдельно стоящими торговыми и офисными зданиями относительно все понятно, то по каким критерия в список попадают объекты коммерческой недвижимости в МКД я разгадать не смог.

Данные перечни находятся в свободном доступе, и вы без проблем сможете найти их в интернете, задав в строке поиска Яндекса или Google соответствующий запрос. Скачать перечень объектов, по которым не применяется льгота на имущественный вычет в Ижевске вы можете по ссылке.

Будем надеяться, что данная льгота будет действовать дальше и с ее помощью инвесторы смогут повысить доходность инвестиций в недвижимость. Но ее могут отменить. Поэтому важно перед покупкой объекта недвижимости проверять его кадастровую стоимость. А также по какой ставке налоговая делает расчет налога на имущество по рассматриваемому объекту.

Сравнение видов налогообложения. Какой выбрать.

Конечно, расчёт будет зависеть от региона и самого помещения, которое вы сдаете в аренду. Ниже сравнительная таблица для помещения из нашего примера. Теперь, зная механику расчета по каждому виду налогообложения вы сможете сделать такую сравнительную таблицу по вашему объекту (или объектам) недвижимости.

Таким образом, если объект недвижимости приносит небольшой доход, и у вас есть статьи расходов, которые подпадают под налоговый вычет – применяйте НДФЛ.

Если ставка аренды по вашему помещению ниже средне рыночных значений (например вы сдаете в аренду склад), вам подойдет упрощенная система налогообложения. А если помещение можно сдавать дороже среднестатистических значений – нужно выбирать патентную систему налогообложения.

Если вы не верите в будущие пенсионные выплаты от государства и налог на имущество небольшой, то можно сдавать помещение как самозанятый.

Выбираете объект коммерческой недвижимости для покупки? Прочитайте книгу: Как выбрать и выгодно купить коммерческую недвижимость. В ней вы найдете исчерпывающую информацию, о том, что важно знать при выборе и покупке объекта коммерческой недвижимости.

Понятие и виды аренды

Форма имущественных отношений, которую мы хотим представить в этой статье, довольно распространена и многогранна. Поэтому стоит разобрать не только само понятие, но и виды аренды. А также остальные важные особенности подобного типа договоров.

Понятие

Аренда — вид деятельности, название которого имеет латинские корни (arrendare — сдавать внаем). Это одна из форм имущественного договора, характеризующаяся передачей собственности во временное пользование (или временное владение и пользование) арендатору арендодателем. Естественно, за определенную плату.

Для лучшего знакомства с понятием и видами аренды обратимся к примеру. Арендатор оплачивает временное пользование землей и ее ресурсами. Это так называемая земельная рента, а также амортизация процента за использование материальных активов. А вот доходы, продукция, урожай, полученные арендатором за время пользования земельным участком, считаются его полноправной собственностью.

Объекты аренды

Объектом аренды может стать и движимое, и недвижимое имущество. Например:

- здание;

- земельный участок;

- сооружение;

- предприятие;

- оборудование;

- транспортное средство и проч.

Иными словами, объект любого вида договора аренды — это непотребляемая собственность. Что-либо, не теряющее своих свойств в процессе эксплуатации.

Договор аренды обязательно определяет собственность, сдаваемую в аренду, — данные, ее индивидуализирующие, обязательно прописываются в документе. Зарубежное право допускает аренду не только чего-то материального, но и прав, акций, иных ценных бумаг, паев товариществ.

Форма договора

Любой из видов договоров аренды заключается именно в письменной форме при наличии двух условий: срок — более одного года, одна из сторон — юридическое лицо (в этом случае срок может быть и менее года).

Если подписывается документ по поводу недвижимого имущества, чей срок аренды — более 1 года, то соглашение подлежит государственной регистрации в территориальном отделении Федеральной регистрационной службы.

Две стороны

У каждого из видов аренды две стороны:

- Арендатор (рентер, лесси, тенант, посессор) — это юридическое или физическое лицо, которое заключает договор аренды, а также вносит плату за пользование (владение и пользование) имуществом арендодателя. ГК не вносит относительно этой стороны каких-то особых ограничений, правил. Требование только одно: лицо должно быть дееспособным, как и любой другой субъект правовых, гражданских отношений.

- Арендодатель (лессор) — это сторона (юридическое, физическое лицо), предоставляющая арендатору за плату имущество во временное пользование (или же владение и пользование). Отметим, что сдать что-либо в наем может только собственник этого объекта.

Сроки договора

Срок любого вида аренды — это соглашение между двумя сторонами. Он обязательно прописывается, фиксируется в договоре. Если же такие данные в документе не указаны, то его можно считать заключенным на неопределенный срок. Это случай удобен тем, что и арендатор, и арендодатель могут в любой момент отказаться от его исполнения. Условие здесь одно: другую сторону нужно предупредить о своем решении за месяц (при сдаче недвижимости — за три месяца).

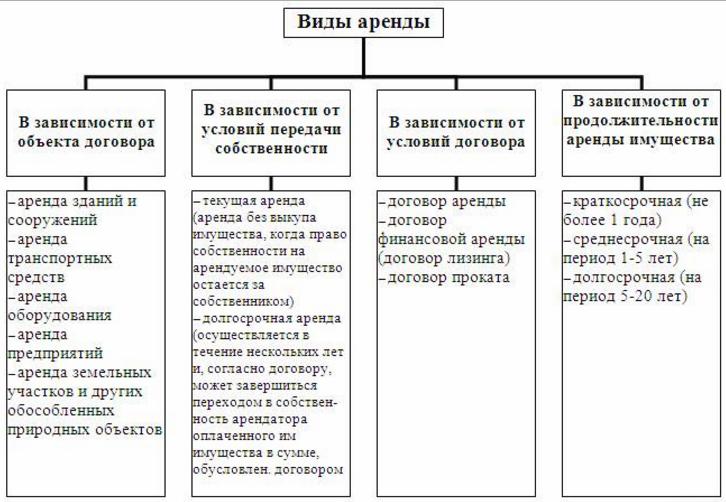

С этого ракурса видов аренды четыре:

- До 1 года — краткосрочная.

- 1-5 лет — среднесрочная.

- 5-49 лет — долгосрочная.

- Период действия договора не обговорен сторонами — бессрочная.

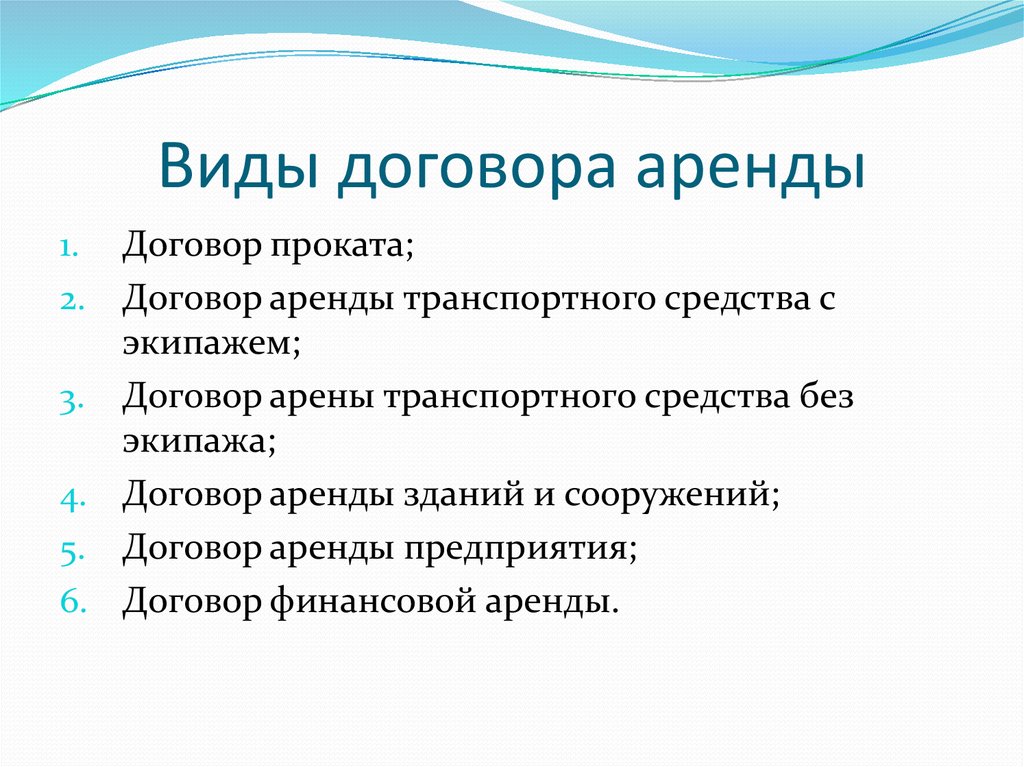

Основные виды аренды

Законодательство Российской Федерации подразделяет аренду на четыре разновидности:

- Поднаем.

- Собственно аренда.

- Подаренда.

- Наем.

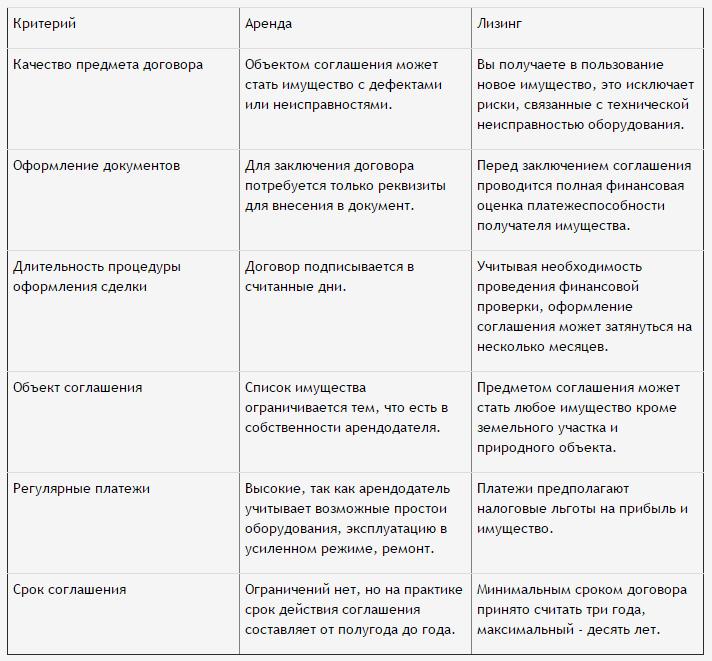

Существует также разделение видов аренды имущества по типу сдаваемой собственности — недвижимой и движимой. Это следующая градация:

- Лизинг (финансовая аренда).

- Аренда транспортных средств с предоставлением прав по технической эксплуатации и управлению.

- Аренда ТС без предоставления прав по технической эксплуатации и управлению.

- Прокат движимого имущества.

- Аренда зданий и сооружений.

Давайте разберем эти виды права (аренды) более подробно.

Прокат

Договор регулируется п. 1 ст. 626 Гражданского Кодекса. Законодательно устанавливает определение соглашения: по данному документу арендодатель обязан предоставить движимую собственность арендатору во временное пользование и владение за установленную плату.

- Заключается в письменной форме, считается публичным.

- Арендодатель правомочен в любое время отказаться от своих обязательств, предупредив вторую сторону о своем решении за 10 дней.

- Арендная плата — твердая сумма и регулярно вносимые платежи.

- Арендодатель обязан производить текущий и капитальный ремонт сданной собственности.

- Соглашение заключается на год. Его автоматическое продление не допускается.

- Передача арендатором своих прав третьим лицам.

- Сдача в субаренду.

- Безвозмездная передача имущества.

- Залог своих правомочий.

Аренда ТС с предоставлением услуг по техноэксплуатации и управлению

Данный вид деятельности, сдача в аренду регулируется ч. 1 ст. 632 Гражданского Кодекса. Это вид фрахтования на время (аренды) транспортного средства, когда арендодатель арендатору представляет право временного владения и пользования ТС за плату. При этом лессор сам оказывает услуги по управлению и технической эксплуатации транспорта.

Теперь ключевые особенности соглашения:

- В отношении данного договора не действует положение об автопродлении, преимущественном праве арендатора.

- Вне зависимости от срока действия документ возможно составить только в письменной форме.

- Вопросы будущих взаимоотношений арендатор и арендодатель самостоятельно включают в документ.

- Арендатор возмещает арендодателю все убытки в связи с гибелью транспорта, если лессор сможет доказать, что они были причинены в силу обстоятельств, за которые по договору (или по действующему законодательству) отвечает рентер.

Аренда ТС без предоставления услуг по управлению и техноэксплуатации

Этот вид права аренды во многом соответствует вышеописанному. Поэтому здесь мы приведем только его ключевые отличия:

- Управление транспортным средством осуществляется силами арендатора.

- Поддерживать надлежащее состояния арендуемого ТС — это обязанность лесси. Также арендатор обязан проводить капитальный и текущий ремонт техники.

Аренда сооружения, здания

Соглашение об аренде характеризуют следующие черты:

- По договору во временное пользование (владение и пользование) лессор обязан передать арендатору сооружение или здание.

- Документ заключается только в письменной форме — остальные его варианты недействительны.

- Если срок вида аренды помещений более года, то такой договор подлежит обязательной государственной регистрации.

- Передача объекта арендатору осуществляется по документу о передаче (например, по передаточному акту), который подписывается обеими сторонами.

- Обязанность арендодателя (передача во временное пользование здания или сооружения) считается выполненной, когда обе стороны подписали передаточный акт.

- Обязательно должен быть установлен объем арендной платы. Если она рассчитывается, исходя из площади сооружения или здания, то ее размер определяется фактическими параметрами объекта.

Теперь касательно вида земельной аренды:

- При сдаче в аренду сооружения или здания также передается в пользование та часть земельного участка, на которой находится объект, который необходим для полноценного пользования имуществом.

- Если арендодатель также и собственник земли, на которой находится сооружение и здание, то вместе с недвижимостью передается во временное пользование и этот участок.

- Если же на землю предусмотрено иное право (кроме собственности), или оно не определено в договоре, то на весь срок соглашения лесси имеет право временно пользоваться только тем участком, без которого полноценная эксплуатация здания или сооружения невозможна.

- Аренда объекта, который находится на земельном участке, не являющимся собственностью арендодателя, допускается и без согласия на то владельца земли. Но только в случае, если это не противоречит законодательству, договору с собственником участка.

- Если во время срока аренды земельный надел, на котором находится сооружение, здание, продается иному лицу, то за рентером все же сохраняется право пользования тем участком, без которого нормальная эксплуатация объекта невозможна.

Аренда предприятия

Договор об аренде предприятия является самым многопунктным. Во временное пользование передается не только имущественная структура, необходимая для осуществления арендатором предпринимательской деятельности, но и следующее:

- Здания.

- Сооружения.

- Оборудование.

- Земельные участки.

- Запасы материалов, сырья и топлива.

- Иные оборотные средства.

- Правомочия на пользование водными ресурсами, землей, природными богатствами, сооружениями, зданиями, имущественными объектами, связанными с данным предприятием.

- Право на обозначение, индивидуализирующее деятельность данного завода или комбината.

- Уступка прав требования, перевод долгов, которые относятся к объекту-предприятию.

Особенности договора здесь можно выделить следующие:

- Заключается только в письменной форме.

- Становится действительным после государственной регистрации.

- Передача собственности проходит только по передаточному акту.

- Кредиторы предприятия должны быть уведомлены о факте аренды.

- Если кредитор не сообщил в письменном виде о своем согласии на переводы долга, то в течение 3 месяцев после заключения договора аренды он правомочен потребовать досрочного исполнения обязательств или их прекращения.

- Если кредитора не уведомили о передаче предприятия, то в продолжение 1 года с этого события он может предъявить судебный иск для удовлетворения своих вышеизложенных требований.

- Арендатор и арендодатель несут солидарную ответственность по долгам, которые были переданы без согласия кредитора.

Финансовый лизинг

Иное название явления — финансовая аренда. Это специальное приобретение имущества в собственность, но не для личного пользования, а для сдачи объекта во временное пользование, владение. Срок аренды при этом приближен к сроку его эксплуатации, а также амортизации цены предмета лизинга. Таким образом, арендодатель здесь лизинговыми платежами и возвращает себе затраченные на покупку средства, и получает сверх этого прибыль.

Договор здесь трехсторонний. Лизингодатель приобретает объект у поставщика, предприятия, чтобы передать его в пользование лизингополучателю за соответствующую плату.

Финансовый лизинг определяют следующие признаки:

- Имущество приобретается лессором не для личного пользования, а для сдачи в аренду.

- Лизингодатель выбирает по собственному усмотрению и имущество, и продавца.

- Реализатор объекта в курсе, что последний приобретается для сдачи в лизинг.

- Претензии по дефектам, качеству и комплектности объекта непосредственно отправляются реализатору, продавцу.

- Ответственность за порчу, случайную гибель имущества передается лизингодателю после подписания акта передачи-приемки.

Что может стать предметом лизинга? Весь спектр неупотребляемых вещей — имущественные комплексы, сооружения, здания, предприятия, транспортные устройства, оборудование, иные объекты, необходимые для предпринимательской деятельности.

При этом предметом лизинга нельзя назвать земельные наделы, природные ресурсы, имущество, для которого законодательные акты РФ запрещают свободное обращение или вводят особый порядок последнего.

Понятие «аренда» весьма многогранно, так как насчитывает в себе несколько основных видов, которые внутри себя классифицируются на более мелкие. Однако для всех подобных договоров существуют общие правила по срокам, сторонам сделки, ее предмете и проч.

Источник https://dmitriypushin.ru/stati/prodazha-nedvizhimosti/nalogi-na-kommercheskuyu-nedvizhimost-kak-ne-platit-nalog-na-imushhestvo/

Источник https://businessman.ru/ponyatie-i-vidyi-arendyi.html

Источник

Источник