Налог на доходы с банковского вклада

Было: налогом облагались рублевые вклады, по которым процентная ставка превышала ключевую ставку Центробанка на 5 процентных пунктов. Например, с 10 февраля по 26 апреля 2020 года ключевая ставка Центробанка была — 6%. Получается, что налогом облагались рублевые вклады с процентной ставкой выше 11% годовых. Но средняя ставка по вкладам российских банков в феврале–апреле 2020 года, составляла от 5,3 до 5,5%.

Аналогичная ситуация была со вкладами в иностранной валюте. Вкладчики платили НДФЛ, только если ставка превышала 9% годовых — таких ставок по вкладам в иностранной валюте в России давно не было. Средние процентные ставки по валютным вкладам обычно не превышает 0,3%.

Единичные вкладчики, доход которых по вкладам все-таки облагался налогом, самостоятельно ничего не рассчитывали и не платили. Банки исчисляли сумму налога и перечисляли деньги в бюджет, а вкладчик получил доход с депозита за минусом налога.

Стало: с 2021 года действуют поправки в Налоговый кодекс. Как и раньше, платить налог нужно с процентов, которые превышают пороговое значение, но с 2021 года его считают так:

1 000 000 ₽ × ставку рефинансирования, установленную на 1 января того года, в котором вкладчик получает проценты. Все, что больше этой суммы, облагается НДФЛ 13%.

Чтобы рассчитать размер дохода, нужно определить необлагаемую сумму. На 1 января 2021 года ставка рефинансирования составляла 4,25% — это значение будет действовать на протяжении всего 2021 года, даже если Центробанк в течение года несколько раз поменяет ставку. Необлагаемый доход в 2021 году равен:

1 000 000 × 4,25% = 42 500 ₽

С дохода по вкладу, который превышает эту сумму, необходимо уплатить подоходный налог по ставке 13%.

Пример: Предположим, что Лиза из нашего примера положила в банк 3 000 000 ₽ под 5% годовых. Ее доход со вклада за 2021 год составит: 3 000 000 × 5% = 150 000 ₽. Из полученного дохода нужно вычесть необлагаемую сумму — выше мы рассчитали, что в 2021 году необлагаемая сумма составляет 42 500 ₽. Остается узнать, с какой суммы Лиза должна уплатить налог и его сумму.

150 000 — 42 500 = 107 500 ₽ облагаются НДФЛ 13%

107 500 х 13% = 13 975 ₽ обязана уплатить Лиза.

Ставка в размере 4,25% действует только на 2021 год. В апреле 2021 года Центробанк поднял ключевую ставку до 5%. Если на начало 2022 года она не изменится, то необлагаемый доход составит: 1 000 000 × 5% = 50 000 ₽.

При расчете суммы НДФЛ по валютным вкладам не учитывают изменения дохода из-за колебаний курса.

Пример: По итогам 2021 года вкладчик получил доход с банковского депозита в размере 1000 $. Доход был начислен 25 января 2022 года, в этот день курс доллара составляет, например, 75 ₽. Налоговики исчисляют подоходный налог после 1 февраля. Если к моменту расчетов курс доллара поднимется до 77 ₽, налог рассчитывают по курсу, который действовал на момент получения дохода — 75 ₽.

Какие вклады не облагаются налогом

- Рублевый счет, по которому на остаток банк начисляет менее 1% годовых.

- Проценты, начисленные по счету эскроу — банковский счет, который открывается на время оформления какой-либо сделки. Такие счета обычно открывают покупатели недвижимости.

Как уплатить налог

Лиза положила деньги в банк, который начисляет ей проценты с депозита. А налог с дохода взимают налоговики. Получается, что в такой ситуации задействовано три стороны: банк, налоговая служба и вкладчик (Лиза). Разберем, чем занимается каждая сторона.

Банки начисляют вкладчику проценты по договору депозита и выплачивают без удержания налога. С 2022 года банки обязаны подавать в инспекцию ФНС сведения о выплаченных процентах. Эти сведения банки подают до 1 февраля. Таким образом, если человек открыл несколько мелких вкладов в разных банках, то сведения обо всех суммах полученного дохода подадут к налоговикам.

Налоговый инспектор суммирует доходы, которые получил вкладчик по депозитам. Если доход превысит необлагаемый порог — инспектор рассчитает размер НДФЛ и отправит вкладчику налоговое уведомление до 1 ноября.

Если вкладчик зарегистрирован на сайте ФНС — он получит уведомление в личном кабинете налогоплательщика. Остальным вкладчикам налоговики вышлют заказное письмо по почте.

Вкладчик обязан уплатить налог по банковским вкладам до 1 декабря года, следующего за годом получения дохода. Налог за 2021 год нужно уплатить не позднее 1 декабря 2022 года.

Уплатить деньги можно в отделении банка, через платежный терминал, личный кабинет на сайте банка, личный кабинет на сайте налоговой или сервис ФНС «Заплати налоги». Пока на сайте налоговых служб нужные для оплаты вкладки отсутствуют. Скорее всего, они появятся в начале 2022 года.

Какой налог придется заплатить, если положить на депозит разные суммы

Рассмотрим разные сценарии.

Пример 1 — Лиза положила всю сумму в один банк под 4,5% годовых. Например, Лиза вносит деньги 1 января 2021 года и через год получает доход по депозиту:

3 000 000 × 4,5% = 135 000 ₽

До 1 февраля 2022 года банк передает в ФНС информацию о начисленных процентах. Из дохода налоговики вычитают сумму, необлагаемую налогом, и рассчитывают НДФЛ:

(135 000 — 42 500) × 13% = 12 025 ₽ необходимо уплатить Лизе до 1 декабря 2022 года.

Если Лиза опоздает с уплатой налога, за каждый день просрочки начисляют пеню. Размер пени рассчитывается по формуле:

Сумма задолженности × действующую ставку рефинансирования × 1/300

На 17 мая 2021 года ставка рефинансирования составляет 5%. Если она не изменится до декабря 2022 года, то за каждый день просрочки Лиза заплатит:

12 025 ₽ (сумма НДФЛ) × 5% (ставка рефинансирования) × 1/300 = 2 ₽ за каждый день просрочки.

Пример 2 — Лиза положила всю сумму в разные банки.

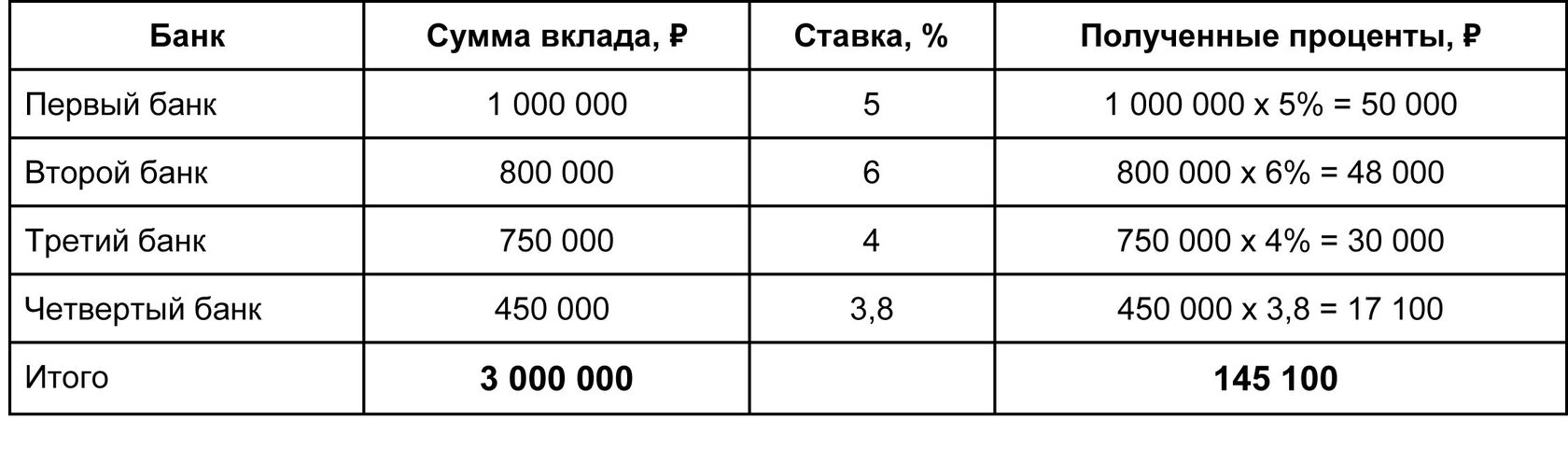

Расчет дохода для исчисления налога за 2021 год

Лиза получает разный процент в разных банках, поэтому меняется сумма полученного дохода. В остальном механизм действия остается аналогичным предыдущему примеру:

- банки передают в ФНС сведения о начисленных процентах;

- налоговики суммируют доход;

- налоговики исчисляют налогооблагаемую сумму: 145 100 — 42 500 = 102 600 ₽;

- до 1 декабря 2022 года Лиза уплачивает налог: 102 600 х 13% = 13 338 ₽.

- За 2021 год банк начисляет доход по вкладу: 950 000 х 5% = 47 500 ₽.

- Налоговики рассчитывают облагаемый доход: 47 500 — 42 500 = 5000 ₽.

- Лизе уплачивает налог: 5000 х 13% = 650 ₽.

Пример 4 — Лиза положила в банк 1 000 000 ₽ под 3,8%. За год доход по вкладу составляет 38 000 ₽ — это меньше необлагаемого минимума в размере 42 500 ₽, поэтому налог не начисляется.

Что отвечают налоговики на вопросы по доходу с банковских вкладов

Нужно ли подавать налоговую декларацию о доходах по вкладам?

Нет, декларацию подавать не нужно. Банки самостоятельно отправляют в налоговую инспекцию сведения о начисленных суммах.

Если в течение года Центробанк изменит ключевую ставку, то и вычет поменяется?

Нет, для расчета размера вычета берут ключевую ставку, действующую на 1 января того года, в котором начислены проценты по вкладам.

Попадает ли под НДФЛ доход по вкладу, открытый до 2021 года?

По закону вкладчик получает доход по депозиту в тот день, когда банк зачислил проценты на счет. Если вкладчик получил доход в 2021 году, то независимо от времени открытия вклада, начисленные проценты попадают в базу по НДФЛ. Придется ли вкладчику платить налог, зависит от суммы дохода.

Уменьшатся ли проценты по вкладу, если закрыть вклад раньше срока?

Нужно смотреть условия договора. Если при досрочном расторжении проценты по вкладу не начисляются, то и доход не возникнет. Если по договору положена выплата процентов, то банк рассчитает налог и известит инспекцию.

Вкладчик получает доход по вкладу уже без подоходного налога?

Нет, вкладчик получит на руки все проценты, предусмотренные в банковском договоре. Банк только передает информацию налоговикам, они рассчитывают НДФЛ, а вкладчик самостоятельно платит налог. Уплатить его нужно по налоговому уведомлению, как, например, транспортный налог.

Как рассчитать проценты по вкладу — формула, примеры расчета

Для большинства граждан, не имеющих профессиональных навыков в управлении финансами, размещение денег на депозит, самый понятный и доступный способ инвестирования. О том, что деньги, вложенные в банк, приносят дополнительный доход, рядовому обывателю известно уже не одно столетие. Но над тем, что механизм расчета и выплаты процентов может существенно отличаться, многие не задумываются и сейчас.

Как различаются вклады

Чтобы точно понимать разницу между депозитами в отношении расчета процентных ставок, напомним некоторые общие понятия:

- Под процентной ставкой по вкладу практически всегда понимается годовая процентная ставка. Даже если средства размещаются на 3 месяца, полгода или 5 лет.

- Расчет процентов может происходить через разные промежутки времени, в зависимости от условий договора. Но отправной точкой все равно будет годовая процентная ставка.

- Вклад может размещаться в банке на определенный срок или бессрочно. Это заранее оговаривается в депозитном договоре и влияет на ставку. Проценты по бессрочным договорам (до востребования и т.п.) обычно ниже.

Суммой, от которой ведется расчет, всегда бывает первоначальная величина вклада. Но к этой расчетной величине могут добавляться или не добавляться:

- уже начисленные проценты;

- позднейшие пополнения вклада.

Условия размещения депозита могут также разрешать или не разрешать снятие части основной суммы или начисленных процентов.

Из перечисленных условий большинство банковских вкладов можно классифицировать таким образом:

- вклады с простым начислением процентов; ;

- вклады с фиксированной суммой;

- пополняемые вклады.

Каждый из перечисленных типов банковского депозита имеет свои особенности расчета процентов. Другие условия банковского депозита на расчет процентов также влияют, но обычно в меньшей степени, и не прямо.

Как рассчитать доходность вклада с простым начислением процентов?

Простое начисление процентов – это расчет годовой процентной ставки только от величины первоначально вложенной суммы.

Самый простой и понятный способ. Расчетные периоды здесь могут различаться: можно начислять проценты раз в год или раз в месяц, но итоговая сумма будет одинаковой.

Рассмотрим это на примере размещения в банке 50 тысяч рублей под 8 процентов годовых, без капитализации, пополнения или досрочного снятия:

- При начислении процентов по окончании срока размещения вклада владелец средств получит 54 тысячи рублей.

Однако обычно начисление процентов происходит ежемесячно. Такой способ дает вкладчику больше уверенности, он знает, что его депозит уже вырос.

Расчет процентов происходит из общей ставки, в зависимости от количества дней в каждом месяце. Применительно к выбранной сумме расчет за январь будет таким:

- 50 000 * (0,08 / 365 * 31) = 340 рублей;

общая сумма, принадлежащая вкладчику – 50 тысяч 340 рублей.

Для февраля ситуация будет такой:

- 50 000 * (0,08 / 365 * 28) = 307 рублей;

общая сумма, принадлежащая вкладчику – 50 тысяч 647 рублей.

Расчетная таблица за год будет такой:

Основная сумма вклада, руб.

Начисленные проценты, руб.

Общая сумма вклада, руб.

Видно, что по итогам года вкладчик получит ровно столько, сколько вышло бы при начислении процентов по итогам года. То есть 54 тысячи рублей.

Сейчас большинство банков учитывают интересы вкладчиков и начисляют проценты ежемесячно. При досрочном снятии вклада делается перерасчет исходя из количества дней размещения вклада. Однако так происходит не всегда, условия расчета при разных вариантах снятия лучше уточнять при заключении депозитного договора.

Как рассчитать вклад с капитализацией?

Капитализация – это добавление процентов, начисленных на первоначальную сумму вложения к общей сумме, и дальнейший расчет по той же ставке, но уже от общей суммы.

Выгода капитализации, без точного расчета не очевидна. Рекламные предложения банков обычно делают упор на простые цифры: либо на высокую годовую ставку, либо на сумму приращения капитала. Кстати, последнее – более надежный показатель доходности вложения.

Чтобы выяснить, как работает капитализация, возьмем тот же пример с 50 тысячами рублей и 8%. Снова поместим средства на годовой депозит, но с ежемесячной капитализацией.

Формула расчета процентов по вкладу с капитализацией в первый месяц (январь) останется прежней:

- 50 000 * (0,08 / 365 * 31) = 340 рублей;

общая сумма, принадлежащая вкладчику – 50 тысяч 340 рублей.

Но для февраля исходные данные и результат поменяются:

- 50 340 * (0,08 / 365 * 28) = 318 рублей;

общая сумма, принадлежащая вкладчику – 50 тысяч 657 рублей.

Прибавка в 10 рублей покажется небольшой, однако в следующие периоды сумма будет расти:

Основная сумма вклада, руб.

Начисленные проценты, руб.

Общая сумма вклада, руб.

Разница между вариантами с капитализацией и без нее по итогам года составит 261 рубль. Это чуть более половины процента от общей суммы, как если бы вложение было сделано не под 8% годовых, а по ставке в 8,522%. Если рассчитать вклад с капитализацией, на тех же условиях, но на 3 года, то разница с простым начислением составит уже 1 тысячу 903 рубля. И это на 50 тысячах, на 500 результат будет уже 19 тысяч 30 рублей.

«Хорошая прибавка к пенсии» и, что важно, совершенно законная и безопасная.

Эффект подобной капитализации дает возможность пополнения депозита с перерасчетом процентов на новую сумму. Расчет будет подобен приведенному выше, но с применением сумм конкретных пополнений. Еще лучший результат обеспечивает сочетание пополнения вклада и частой капитализации.

Как самостоятельно рассчитать годовые проценты по вкладу?

Для расчета процентов по депозитам обычно пользуются программами-калькуляторами, которых в избытке на финансовых и не финансовых порталах. Банки также имеют на своих сайтах программы расчета процентов по собственным депозитам.

Особенное достоинство онлайн-калькуляторов в том, что они рассчитывают не только «идеальные данные», как мы сделали выше, но реальные банковские продукты в реальных условиях. Там могут учитываться коэффициенты инфляции, налоги на доходы от финансовых вложений и др.

Однако для большей уверенности бывает полезен расчет процентов по депозиту калькулятором и листом бумаги. Это долго, скучно, но обещает понимание процессов. Мысленно пройдя все этапы расчета сложнее сделать ошибку в реальности, появляется навык быстро, интуитивно решать, что верно, а что нет.

Как рассчитываются проценты по вкладам, и сколько банки готовы платить в 2021 году?

Проценты по вкладам – самый простой вид заработка на своих свободных деньгах. Достаточно отнести деньги в банк, оформив срочный вклад или разместив их на накопительном счете. Клиент получает доход в виде процента, который может рассчитываться по простой или сложной схеме. Как это работает, что такое капитализация и что лучше выбрать вкладчику – мы расскажем в этой статье.

Как рассчитываются доходы по вкладам

Проценты по вкладам – это плата банка за право пользоваться средствами вкладчика. И чтобы привлечь больше клиентов, банки идут на разные хитрости – например, используя разные схемы начисления процентов. Есть два основных способа начисления, это:

- простой процент;

- сложный процент.

Каждому типу начислений соответствует формула расчета, в которой обязательно учитываются сумма вклада, процентная ставка по нему, срок вклада или количество дней, за которые начисляется процентный доход.

Как начисляется простой процент – формула, разъяснения

При простой схеме расчета вкладчик получает свой процент в целом за весь срок кредитования – при этом проценты не присоединяются к основной сумме. Соответственно, простые проценты рассчитываются по такой формуле:

Sп = (Sв × % × Nд) / Nг

Расшифровка схемы такова:

Sп – сумма процентов по вкладу

Sв – размер вклада

% — размер процентной ставки (записывается в виде десятичной дроби, например, 9%=0,09, 15%=0,15)

Nд – количество дней (месяцев), за которые банком начисляются проценты (причем, при условии начисления процентов в конце срока договора, день возвращения вклада не учитывается, а при ежемесячном начислении процентов — минусуется месяц открытия и снятия депозита)

Nг – количество дней в календарном году

Приведем несколько примеров расчета простых процентов:

Пример 1. Вкладчик разместил вклад на сумму в 50 000 рублей в банке под 5% годовых с выплатой средств в конце периода. Срок вклада – 3 месяца (91 день), а год не високосный. Посчитаем, какой доход получит вкладчик и какую сумму он получит на руки в конце срока, использовав формулу простых процентов:

Sп = (50000 × 0,05 × 90) / 365 = 616,44 рублей

На руки вкладчик получит такую сумму: 50 000 + 616,44 = 50 616,44 рублей

Пример 2. Вкладчик разместил вклад на 50 000 рублей под 5% годовых с ежемесячной выплатой на срок в 6 месяцев (с января по июнь), а год – високосный. Как будет рассчитываться его ежемесячный процентный доход?

Для начала нужно вспомнить, что в високосном году в месяце может быть разное число дней: 29, 30 и 31. И в нашем случае будут все варианты:

- в 29-дневном месяце (февраль) процентные доходы составят: (50 000 * 0,05 * 29) / 366 = 198,09 рублей

- в 30-дневном месяце (апрель и июнь): (50 000 * 0,05 * 30) / 366 = 204,92 рубля

- в 31-дневном месяце (январь, март, май): (50 000 * 0,05 * 31) / 366 = 211,75 рублей

Соответственно, вкладчик получит доход в размере:

198,08 + 204,92 × 2 + 211,75 × 3 = 1 243,17 рубля

На руки вкладчик получит, соответственно, 51 243,17 рубля.

Как было сказано, месяц размещения и снятия вклада при таком способе начисления процентов не учитываются.

Расчет сложного процента – формула и примеры

При схеме с простыми процентами вкладчик никак не использует проценты, которые ему уже «капнули» за определенный период. А схема сложных процентов исправляет этот минус – еще такие вклады называются вкладами с капитализацией процентов.

Суть этого метода в том, что начисляемый процент постоянно присоединяется к телу вклада, таким образом, увеличивая его. В следующий расчетный период сумма процентов будет выше, нежели в предыдущий, поскольку исчисляется она из суммы вклада, размер которого увеличивается. Так происходит до самого окончания договора на размещение средств.

Доход, полученный по вкладу с капитализацией, рассчитывается по формуле:

Описание:

Sп – размер дохода по вкладу

Sв – размер вклада

n – число периодов капитализации

% – размер процентной ставки за каждый период капитализации (также возводится в десятичную дробь) – если проценты капитализируются чаще раза в год.

Соответственно, такой способ расчета предполагает, что вкладчик получит более высокий доход. Разберем это на конкретном примере.

Пример. Вкладчик разместил 100 000 рублей под 6% годовых с капитализацией процентов каждый месяц. Каков его доход за весь период вклада?

Так как период капитализации менее года, то для начала посчитаем величину процентной ставки за 1 месяц капитализации:

Дальше можно проводить итоговый расчет:

Мы получили суммарный процентный доход. Сумма к выдаче на руки, соответственно, составит 106 167,78 рублей.

Типы процентных ставок

Помимо расчета простых и сложных процентов банки иногда прибегают к хитрости – прописывают в договоре «плавающую ставку», при этом, озвучивая клиенту максимальное ее значение (кстати, сейчас это хотят запретить).

Итак, «плавающая» процентная ставка – это такой процент, который может меняться в течение срока действия вклада.

Обычно такая ставка состоит из:

- постоянной величины;

- переменного показателя.

Как правило, наибольший размер (переменный показатель) ставки приходится на первые 3 месяца срока размещения вклада, а вот постоянный (более низкий) – на весь оставшийся период. По условиям, прописанным в типовом договоре, банк имеет право уменьшать или увеличивать размер переменного показателя на свое усмотрение, независимо от пожеланий клиента. Как правило, банки подкрепляют свои действия доводами о нестабильной экономической обстановке в государстве, понижением ключевой ставки Центробанка и т.д.

Фиксированная процентная ставка не подлежит изменению в договоре вклада, соответственно, банк не может ее поменять, даже если ситуация в стране будет сложной.

Вклады в 2021 году: что выбрать

К середине 2021 года процентные ставки по вкладам в российских банках остаются достаточно низкими – редко какая кредитная организация предложит вкладчику хотя бы 6% годовых. Также банки активно прибегают к «маскировке» реальных ставок – например, делят весь период на несколько интервалов и в рекламе пишут только самую большую ставку.

Но уже скоро это прекратится – на днях Госдума приняла законопроект, который обязывает банки указывать крупным шрифтом все условия вклада, включая реальную (эффективную) ставку. Другими словами, даже если в рекламе говорится о 7% годовых, в договоре все равно будет указана настоящая величина ставки, и она будет явно ниже.

Чтобы помочь нашим читателям с выбором, мы собрали предложения по рублевым вкладам в крупных российских банках по состоянию на июнь 2021 года (по валютным ставки такие низкие, что и говорить о них нечего):

| Банк | Вклад | Минимальная сумма | Тип процентов | Сроки | Процентная ставка |

|---|---|---|---|---|---|

| Сбербанк | Дополнительный процент | 100 000 рублей | Начисляются в конце срока | до 3 лет | от 3,6% до 5% (если на 3 года и открыть в приложении банка) |

| ВТБ | История успеха | 30 000 рублей | Ежемесячная капитализация | 18 месяцев (548 дней) | 4,83% – номинальная, 5% – с учетом капитализации |

| Открытие | Надежный | 50 000 рублей | В начале срока, в конце срока, с ежемесячной капитализацией | от 91 до 730 дней | от 3,89% до 4,87% годовых, если вклад с капитализацией |

| Альфа-Банк | Альфа-Вклад | 10 000 рублей | С ежемесячной капитализацией | от 92 дней до 3 лет | от 3,51% до 6,2% годовых, если вклад с капитализацией |

| Россельхозбанк | Жаркий процент! («Доходный») | 3 000 рублей при открытии вклада через интернет; 10 000 рублей при открытии в офисе | С ежемесячной капитализацией или ежемесячной выплатой | от 91 до 1460 дней | от 4% до 5,2% годовых, до 6% годовых по акции |

Очевидно, что для вкладчика наиболее эффективным и выгодным является тот вклад, при котором происходит капитализация процентов. Разумеется, если клиент не собирается расторгать договор досрочно. В случае сомнений или нестабильной финансовой ситуации, когда срочно могут понадобиться средства, лучше вложить деньги под простой процент или под капитализированный, но с правом досрочного снятия.

Большинство крупных банков, как видно, предлагают относительно низкие ставки. Более высокие предлагают банк поменьше – но там главное обратить внимание, состоит ли этот банк в системе страхования вкладов:

При выборе вклада лучше всего ориентироваться на сумму дохода, которую получит вкладчик в конце срока, или на эффективную ставку процента – даже если банк пишет в рекламе о 6-7% годовых, обман легко вскроется при простом расчете.

Источник https://life.akbars.ru/tpost/goyfvu6b91-nalog-na-dohodi-s-bankovskogo-vklada

Источник https://mainfin.ru/wiki/term/kak-rasscitat-procenty-po-vkladu-formula-primery-rasceta

Источник https://bankstoday.net/last-articles/protsenty-po-vkladu-kak-my-poluchaem-svoj-dohod

Источник