Лизинговая компания — что это такое простыми словами

Термин лизинг «to lease» в переводе с английского означает «сдавать в аренду». Является одним из способов оказания финансовой услуги, суть которой состоит в кредитовании покупки основных фондов (автомобиля, специальной техники, оборудования). В посткризисное время, когда получить банковский кредит очень сложно, а привлечь долгосрочные инвестиции тоже трудно, лизинг считается наиболее эффективной технологией развития бизнеса. Эта финансовая услуга способствует расширению производства, внедрению передовых технологий, увеличению фондов предприятия, приобретению современного оборудования.

Суть понятия

Лизингом является финансовый инструмент, который позволяет физическому или юридическому лицу пользоваться каким-либо имуществом, при этом оплачивать эту услугу и иметь возможность выкупить это имущество у арендодателя в дальнейшем. По сути это то же самое, что и аренда. Разница заключается в том, что когда истекает лизинговый договор, собственником объекта обычно становится лизингополучатель. При аренде арендодатель остаётся собственником имущества.

Лизинг – это способ получить средства на развитие производства. С помощью этого инвестиционного инструмента предприятие может модернизировать основные фонды и получить современное оборудование или другие необходимые предметы. Арендовать можно практически любое имущество (исключение земельный участок и объект природопользования).

В лизинговой сделке участвуют следующие субъекты:

Предметом лизинга, которым пользуется лизингополучатель, владеет лизингодатель (лизинговая компания). Лизингополучатель станет собственником имущества, когда выплатит все лизинговые платежи.

Лизинговые сделки делятся на несколько видов и дают возможность пользоваться:

- Автомобилем;

- Оборудованием;

- Помещением;

- Персоналом.

Интересный пример – лизинг персонала. Эта услуга имеет ряд преимуществ по сравнению с наймом: не нужно тратить время на поиск сотрудников и вести кадровое делопроизводство. Кроме того, не надо думать о социальных гарантиях для персонала. Достаточно обращения в кадровое агентство и подачи соответствующего запроса. Но нужно учитывать, что с 2016 года пользование заёмным трудом в России ограничено серьёзными законодательными нормами. Арендовать сотрудников можно лишь в кадровых агентствах.

Также интересен финансовый лизинг. Характерная особенность этой услуги заключается в том, что при приобретении имущества лизинговая компания заранее знает о передаче его лизингополучателю в соответствии с лизинговым соглашением. Причём отмечается взаимодействие продающего имущество и лизингополучателя по всем сторонам сделки. То есть, продавец – ответственное лицо, к которому может предъявлять претензии лизингополучатель относительно качества объекта лизинга. При этом купленное лизингодателем имущество обычно отгружается непосредственно продавцу.

Объектами финансового лизинга является недвижимость или долгосрочные производственные активы, поэтому его ещё называют капитальным. Этот вид услуги существенно снижает риски собственника имущества, так как условия договора почти идентичны договорам, которые заключаются при оформлении банковского кредита. Соглашение финансового лизинга предусматривает следующие действия:

- Возмещать в полном или почти полном объёме стоимость оборудования.

- Вносить периодическую плату, состоящую из стоимости оборудования и дохода лизингодателя (основная и процентная часть).

- Объявлять арендатора банкротом, если он неспособен выполнять заключённые обязательства.

Финансовый лизинг — это база, на основе которой образуются другие виды долгосрочной аренды – возвратная и раздельная. Возвратный лизинг – это система из двух договоров, когда владелец продаёт оборудование другой стороне и одновременно с этим заключает договор с покупателем о его долгосрочной аренде. Покупателем в таких сделках обычно бывает коммерческий банк, инвестиционная, страховая или лизинговая компания.

В итоге меняется только владелец оборудования. Пользователь остаётся прежним и получает возможность распоряжаться дополнительными средствами финансирования. Инвестор получает как обеспечение право собственности на имущество. Такие сделки часто проводят в условиях делового спада для того, чтобы стабилизировать финансовое положение предприятия.

При раздельном лизинге в сделке принимает участие третья сторона – инвестор, в качестве которого может выступать банковская организация, страховая или инвестиционная компания. Лизинговая фирма предварительно заключает контракт о долгосрочной аренде оборудования и приобретает его в собственность, оплачивая часть стоимости заёмными средствами. В качестве обеспечения используется приобретённое имущество, на которое оформляется закладная и лизинговые платежи (определённая часть может выплачиваться инвестору).

Кроме того, лизинговая фирма имеет возможность пользоваться преимуществами налогового щита, которые возникают при амортизации оборудования и погашении долговых обязательств. В большинстве случаев объектами этой формы лизинга становятся дорогостоящие активы такие, как месторождение полезных ископаемых, оборудование для добывающей отрасли промышленности, строительная техника и т. д.

Преимущества

Лизинг имеет ряд преимуществ:

- не нужно единовременно привлекать крупные суммы денежных средств, чтобы приобрести необходимое имущество;

- платежи распределяются удобно для лизингополучателя в соответствии со сроками, когда предприятие уже начало получать доходы от пользования объектом лизинга;

- налоговые преференции (налоги на прибыль и на имущество, НДС) позволяют экономить средства;

- применяется ускоренная амортизация, что уменьшает балансовую стоимость имущества значительно быстрее, в итоге уменьшается размер налога на имущество;

- гибкий график погашения задолженности. Лизингополучатель не осуществляет лизинговые платежи до того, как объект лизинга будет введён в эксплуатацию;

- объект лизинга может находиться на балансе и лизингодателя, и лизингополучателя. Если объект находится на балансе лизинговой фирмы, лизингополучатель может улучшать структуру своего баланса путём учёта объекта лизинга на забалансовых счетах (при кредитовании или прямой закупке это невозможно сделать);

- когда лизинговый объект находится на балансе лизинговой компании, лизингополучатель может не проводить переоценку основных фондов (относительно объекта лизинга);

- когда заканчивается срок договора, лизингополучатель приобретает объект по нулевой стоимости;

- обычно лизинговое соглашение оформляется на 2 — 3 года, что составляет примерный срок окупаемости объекта лизинга. Если берётся оборудование, имеющее большой срок окупаемости, договор заключается на более длительный срок (5 – 6 лет). Однако, не все финансово-кредитные организации заключают соглашение на такой период времени;

- получить финансовую поддержку при помощи лизинга намного проще, залоговое имущество требуется в очень редких случаях. Это обусловлено тем, что лизингодатель считается владельцем имущества до того, как закончится срок лизингового договора;

- лизинг прост, доступен и эффективен, что позволяет лизингополучателю поддерживать производство в соответствии с современными рыночными требованиями. Это даёт значительные преимущества перед конкурентами.

Уникальность лизинга как финансового инструмента состоит в том, что в нём превосходно сочетаются характеристики финансового кредитования и долгосрочной аренды.

Особенности

В некоторых случаях лизинговый договор оформляется не напрямую, а с помощью посредника. При этом в соглашении указывается, что при временной неплатёжеспособности или банкротстве посредника лизинговые платежи будут поступать в адрес основного лизингодателя. Такие сделки называются сублизингом.

Трактовка лизинга, осуществление таких операций и их законодательное регулирование в России имеют определённую специфику. В соответствии с законодательством согласно лизинговому договору арендодатель обязан приобрести в собственность имущество, выбранное арендатором, у конкретного продавца, и предоставить этот объект за определённую плату для временного владения.

Таким образом, в РФ законодательно признан лишь финансовый лизинг, который характеризуется следующими специфическими чертами:

- Наличие третьего обязательного участника сделки – поставщика оборудования.

- Комплекс договорных отношений.

- Приобретение специального оборудования с целью сдачи его в долгосрочную аренду.

- Активная роль лизингополучателя.

- Обязательное использование лизингового имущества в предпринимательской деятельности.

Согласно законодательству лизинговыми объектами может быть любое имущество: предприятие, имущественный комплекс, здание, сооружение, оборудование, транспортная техника, движимое и недвижимое имущество, используемое в предпринимательских целях. Объектом лизинга в России не может быть:

- Земельный участок и природные объекты;

- Имущество, которое изъято из оборота или имеющее ограничения;

- Результаты интеллектуальной деятельности.

Основными применяемыми в практике графиками лизинговых платежей являются:

- Регрессивный (ежемесячные платежи со временем уменьшаются).

- Аннуитетный (ежемесячные платежи остаются одинаковыми).

- Сезонный (платежи привязываются к сезонности деятельности лизингополучателя).

В лизинговом договоре может предусматриваться техническое обслуживание поставляемого оборудования, обучение кадров и т. п. Также в договоре может содержаться положение права (или обязанности) лизингополучателя о приобретении имущества по истечении срока соглашения.

Лизинг становится частью экосистем крупных банков

Сегодня свои лизинговые подразделения и даже группы компаний есть в России практически у всех крупных банков. В рэнкинге рейтингового агентства «Эксперт РА» за первое полугодие 2019 года среди топ-30 лизинговых компаний около трети составляют банковские «дочки». Соответствующие структуры есть у Сбербанка, ВТБ, Альфа-банка, Газпромбанка, Райффайзенбанка, ЮниКредит Банка, ПСБ и пр.

При этом, как говорит директор некоммерческого партнерства «Лизинговый союз», председатель подкомитета по лизингу совета по финансово-промышленной и инвестиционной политике ТПП РФ Евгений Царев, для банков лизинг — непрофильная деятельность, связанная с рядом обременений: «Это хлопотное для банков дело: актив передается в лизинг, за ним надо следить, а в случае неисполнения клиентом условий договора изымать, ставить на свой баланс, а потом реализовывать как проблемный актив». При этом оценка клиента и проекта может проводиться по банковским моделям, как при кредитовании, под которые подходят не все лизингополучатели. Почему же банки идут на этот рынок и чем их предложение отличается по отношению к специализированным лизинговым компаниям?

Растущий рынок

Лизинг является одним из самых быстрорастущих сегментов финансового рынка. Согласно данным «Эксперт РА», по итогам первого полугодия 2019 года объем нового бизнеса в сегменте лизинга составил 730 млрд руб., увеличившись на 13% по отношению к аналогичному периоду прошлого года. Это меньше, чем в первые шесть месяцев в 2018 и 2017 годах, когда рост был на уровне 55 и 51% соответственно. По прогнозам аналитиков «Эксперт РА», по итогам 2019 года рост составит 15%. Доля лизингового бизнеса в ВВП также показывает положительный тренд — за первые шесть месяцев текущего года она достигла уровня 1,5% против 1% по итогам прошлого года. Объем чистых инвестиций в лизинг по итогам 2018 года составил в России около 1,75 трлн руб., что на 32% больше по отношению к предыдущему году.

Как считает генеральный директор компании «МСБ-Лизинг» Роман Трубачев, в перспективе лизинговый рынок снова наберет хорошие темпы: «Даже если экономика будет стоять на месте, сегмент лизинга в ближайшее время вырастет до 5–6 трлн руб.». В первом полугодии 2019-го совокупный лизинговый портфель в России, по данным «Эксперт РА», составил 4,5 трлн руб.

«В идеале до 30% инвестиций в основные фонды, в частности в обновление оборудования, как показывает мировая практика, эффективнее осуществлять через лизинг», — говорит Евгений Царев.

Банки vs компании

По словам представителя ТПП РФ, лизинговые подразделения нужны банкам в первую очередь потому, что соответствующую опцию хотят иметь их клиенты. «Также часто бывает, что сделки банкам интереснее проводить именно через лизинг», — уточняет он. Данный инструмент становится все популярнее у компаний разного профиля и размера, что подтверждается увеличением доли лизинга в ВВП нашей страны. «Около половины рынка занимают крупные корпоративные группы, преимущественно со сделками по железнодорожному и авиационному транспорту. Остальной рынок представлен компаниями среднего и малого бизнеса. Мы наблюдаем устойчивый спрос на лизинговые решения со стороны клиентов данного сегмента», — говорит генеральный директор компании «Райффайзен-Лизинг» Александр Бобылев. Он подтверждает, что банкам данный инструмент интересен в первую очередь «для закрытия всех продуктовых потребностей клиента», кроме того, наличие предмета лизинга в собственности лизингодателя является дополнительным аргументом с точки зрения рискованности сделки. Председатель комитета по финансовым рынкам «Опоры России» Павел Самиев добавляет, что сам малый бизнес в опросах относительно наиболее предпочтительных, удобных инструментов финансирования сегодня отмечает лизинг как инструмент номер один — более доступный, чем кредит и другие формы финансирования.

Если лизинг осуществляет банковское подразделение, то клиент может получить преимущества в виде быстрого принятия решения, сниженной ставки и более длинных сроков погашения, говорит Евгений Царев.

Если лизинг осуществляет розничная лизинговая компания, то возможные плюсы для клиента — быстрое принятие решения (или в принципе принятие положительного решения по проекту, если банковское кредитование использовать не удается), получение более гибких условий — по требуемой сумме, по срокам договора лизинга, говорит Евгений Царев. «Поэтому иногда бизнесу предпочтительнее обратиться в лизинговую компанию, которая готова принять на себя часть рисков клиента по проекту, решая вопросы финансирования, в том числе с банками», — уточняет эксперт.

Председатель комитета развития правовых услуг и экспертизы законопроектов «Деловой России» Екатерина Авдеева отмечает важность такой составляющей, как финансовая стабильность лизинговой компании. «Здесь, конечно, стоит отметить, что по этому критерию преимущество имеют лизинговые компании, созданные при кредитных организациях. Мы видим, что многие крупнейшие банки создают успешные дочерние лизинговые компании, которые хорошо показывают себя на рынке, предлагая привлекательные продукты», — говорит она.

Гендиректор «Райффайзен-Лизинга», в свою очередь, к плюсам банковских «дочек» относит более широкие возможности для цифровизации лизинговых сделок и сопутствующих операций. Например, недавно «Райффайзен-Лизинг» представил онлайн-решение по лизингу для микро— и малого бизнеса. «Результатом стала возможность выпуска готовой договорной документации без привлечения к этому процессу сотрудников, то есть полностью в автоматическом режиме», — говорит Александр Бобылев. Достаточно при заведении потенциального клиента внести лишь его ИНН или ОГРН, а программа сама сделает основной объем работы, собрав о нем максимум информации из открытых источников через интеграционные решения с базами данных. Это приводит к сокращению операционных расходов, что позволит делать более привлекательные условия лизинга для клиентов. «Сотрудничество с крупнейшими производителями обеспечит возможность предложить покупку транспорта и техники через лизинг с существенными скидками», — продолжает эксперт.

Тренды и перспективы

Вообще, основным трендом в лизинге, по словам Александра Бобылева, является уменьшение срока проведения сделки, что опять же достигается путем цифровизации всех процессов лизинговой компании. «Купить в один клик — вот чего от поставщика услуг сегодня требует пользователь. Переход на электронный документооборот с использованием квалифицированной электронной подписи позволяет сократить время на обработку и пересылку документов на 80%, скорость доставки документа «от двери до двери» составляет семь секунд», — говорит он. Также за счет интеграции внутренних систем лизинговых компаний с внешними и внутренними источниками данных (ЕГРЮЛ, БКИ и пр.) достигается уменьшение объема запрашиваемой у клиента информации и документов.

Одним из наиболее перспективных направлений для расширения лизингового бизнеса Александр Бобылев называет массовое привлечение на рынок в качестве клиентов физических лиц. «Сейчас лизингом остается практически не охвачен такой крупный потребительский сегмент, как физические лица. Для стимулирования лизинга здесь необходима отмена НДС на лизинговые платежи. Без этого кредитование выглядит привлекательнее», — говорит он.

Екатерина Авдеева отмечает, что в последнее время лизинговые компании уже начали заключать договоры лизинга с физическими лицами. Преимущества лизинга для физических лиц почти такие же, как и для юридических: возможность получить скидку, которую предоставляет лизинговая компания, минимальный пакет документов при значительном авансовом платеже, возможность выбрать не только аннуитетные платежи, что позволяет минимизировать переплату, ускоренная амортизация ТС и пр. «Нет только возможности законной налоговой оптимизации, как для юрлиц. Но для физического лица важен дисконт на предмет лизинга, например автомобиль. Некоторые дилеры предоставляют такие скидки, которые могут покрыть все переплаты по лизингу, и это большое преимущество», — говорит Екатерина Авдеева. Возможность более лояльной оценки лизингополучателя по сравнению с оценкой заемщика, запрос небольшого пакета документов для потенциального лизингополучателя, по ее словам, тоже будет плюсом для граждан-лизингополучателей. Но при этом важно должным образом оценивать свои финансовые возможности, осознавая, что лизингодатель не будет долго ждать с изъятием предмета лизинга в случае нарушения финансовых обязательств, подчеркивает она.

Банки теряют лизинг

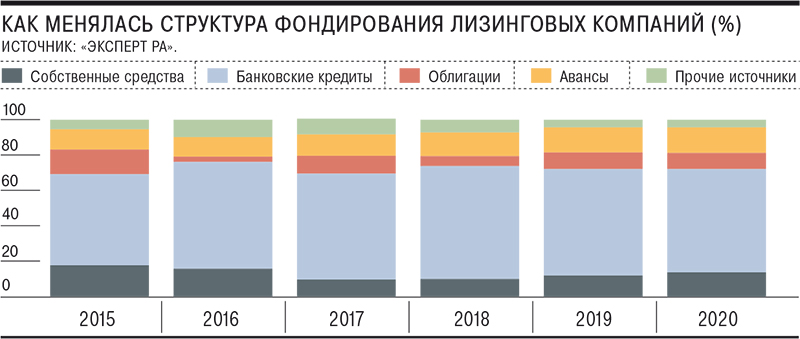

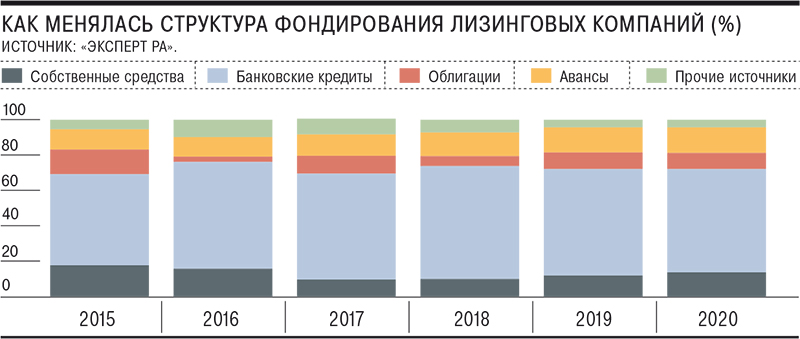

Доля фондирования лизинговых компаний за счет банковских кредитов по итогам 2020 года достигла минимума за пять лет. Помимо коронакризиса, сократившего интерес банков к рисковым операциям, повлияли и другие факторы. В частности, компании, не связанные с банковскими группами, увеличили долю собственных средств и авансов, а также стали чаще выбирать облигации для привлечения финансирования.

Фото: Дмитрий Лебедев, Коммерсантъ / купить фото

Фото: Дмитрий Лебедев, Коммерсантъ / купить фото

Доля фондирования лизинговых компаний через банковские кредиты в 2020 году сократилась до минимального значения за пять лет и составила 58,4% от привлеченных средств, свидетельствуют данные «Эксперт РА». Обзор агентства основан на анкетировании 131 лизингодателя, на которых приходится 96% рынка. С 2018 года доля банковского кредитования сократилась на 5,5 п. п., рост показали другие источники финансирования. Значительнее всего увеличилась доля фондирования за счет капитала самих компаний (за два года выросла на 3,8 п. п., до 13,7%), размещение облигаций (рост на 3,5 п. п., до 9,1%) и авансовых платежей от лизингополучателей (рост на 1,1 п. п., до 14%).

По прогнозам «Эксперт РА» и НРА, в 2021 году рынок лизинга ждет восстановление после прошлогоднего падения, когда новый бизнес сократился на 6% (см. “Ъ” от 15 февраля). «Эксперт РА» в базовом сценарии прогнозирует прирост нового бизнеса по итогам года на 10–15%, примерно до 1,6 трлн руб. а НРА — «минимум на 20%», до 1,8 трлн руб.

Рост привлечения за счет авансов и собственных средств был связан с кризисной ситуацией, сложившейся в экономике из-за распространения коронавирусной инфекции. «Возросшие риски на рынке лизинга в 2020 году могли привести к увеличению размеров авансов лизинговым компаниям, что сказалось на увеличении их доли в структуре фондирования»,— поясняет младший директор «Эксперт РА» Зоя Советкина. Частичное закрытие или сокращение банками лимитов кредитования лизингодателей в первом полугодии прошлого года, по ее словам, привели к росту доли в структуре средств собственного капитала.

Сохранилась и тенденция к отказу от банковских кредитов со стороны лизинговых компаний, не входящих в банковские группы. «Банковский процессинг на лизинговом направлении сильно устарел, кроме того, сохраняются очень высокие текущие операционные издержки на обслуживание финансирования»,— поясняет гендиректор «МСБ-Лизинга» Роман Трубачев. «Банковское кредитование — технически сложный процесс, накладывающий на компании множество ограничений»,— соглашается финдиректор «Интерлизинга» (входит в группу банка «Уралсиб») Евгений Кочуров.

По его словам, банки зачастую выдают кредитные транши под каждую лизинговую сделку, требуя предоставлять всевозможную информацию о лизингополучателях, и сами анализируют их надежность, зачастую отказывая после этого в предоставлении средств. Одновременно при заключении кредитных договоров на них накладываются многочисленные ковенанты.

«Количество небольших и региональных банков-кредиторов становится все меньше, что затрудняет получение банковского финансирования малым по размеру лизинговым компаниям»,— также указывает госпожа Советкина.

Кроме того, на фоне роста интереса частных инвесторов к фондовому рынку и снижению процентных ставок, лизинговые компании чаще стали привлекать облигационное финансирование (см. “Ъ” от 24 июля 2020 года). «Зачастую привлечь средства напрямую от частных или институциональных инвесторов, выпустив облигации, стало дешевле, чем получить кредит»,— отмечает господин Кочуров. Роман Трубачев говорит, что фондирование за счет бондов «не сильно дороже», чем банковское. «А вот отсутствие многочисленных ограничений и простой процессинг позволяют лизинговым компаниям в полной мере реализовывать свои идеи в формировании актуальных и удобных продуктов для бизнеса»,— подчеркивает он.

Как у лизинговых компаний на конец третьего квартала 2020 года около 20% всех активов оказались проблемными

И «Эксперт РА», и НРА ожидают увеличения фондирования компаний за счет облигационных выпусков. Зоя Советкина добавляет, что на развитии заимствований на долговом рынке положительно скажется переход лизингодателей на новый стандарт ФСБУ 25, который повышает «прозрачность отчетности лизинговых компаний для внешних пользователей и потенциальных инвесторов». По оценке старшего аналитика НРА Марии Сулимы, при условии стабилизации экономической ситуации потенциально доля облигационного фондирования лизинговых компаний может вырасти на 3 п. п. за счет доли банков.

Лизинг с изъятием

Контекст

В 2020 году по сравнению с 2019 годом объем имущества, изъятого лизинговыми компаниями у лизингополучателей, увеличился на 9,4% и составил в среднем около 5% портфеля на конец года, оценили в «Эксперт РА». При этом, по данным рейтингового агентства, доля имущества, реализованного на вторичном рынке, выросла на 24 процентных пункта, до 53%, тогда как доля переданного новым клиентам изъятого имущества сократилась в два раза и составила по итогам 2020 года около 20%. Рост объема изъятого имущества в компаниях объясняют эффектом коронакризиса. «Несмотря на в целом лояльную политику лизинговых компаний в отношении реструктуризаций и отсрочек, не все (клиенты.— “Ъ” ) смогли сохранить свой бизнес и технику»,— говорит гендиректор «МСБ-Лизинга» Роман Трубачев. По его словам, для ряда лизингополучателей карантинные ограничения оказались «фатальными». Однако, как отмечает руководитель «Регион Лизинга» Рустем Мухаммедов, «не все лизинговые компании были готовы идти на реструктуризацию условий договоров». Изменения структуры изъятого имущества связаны с дефицитом нового имущества, указывает руководитель направления аналитики группы компаний «Альфа-Лизинг» Андрей Петров. «В 2020 году клиенты были готовы купить новую технику, но, не находя ее в продаже, покупали ее на вторичном рынке»,— отмечает он.

Источник https://vfinansah.com/business/lizingovaya-kompaniya

Источник https://plus.rbc.ru/news/5ddb39eb7a8aa967d949fb80

Источник https://www.kommersant.ru/doc/4751181

Источник