Куда податься инвестору: биржа, недвижимость или альтернативные варианты?

Фото: Максим Платонов

Фото: Максим Платонов

Популярность фондового рынка в России постепенно растет, как и сознательность инвесторов. Однако проникновение остается слабым: на биржу, как правило, приходят лишь наиболее обеспеченные и подкованные граждане. Инвестиции в недвижимость более понятны, но подходят скорее для сохранения накоплений. Некоторые предпочитают вкладывать деньги в личное развитие или зарабатывать на совместных проектах с государством. Все эти варианты обсуждали на бранче «Частные инвестиции: спрос и предложения», организованном интернет-газетой «Реальное время».

Бумаги на любую погоду

Самый ненавистный вопрос для финансовых аналитиков — «куда вкладывать деньги?». Универсального ответа на него не существует — все зависит от целей инвестирования, темперамента, склонности к риску, финансовых возможностей и целого набора других нюансов. В бранче «Реального времени» участвовали представители разных сфер: фондового рынка, рынка недвижимости, специалисты по вложениям в социально-значимые проекты, а также те, чьей специализацией является человеческий капитал.

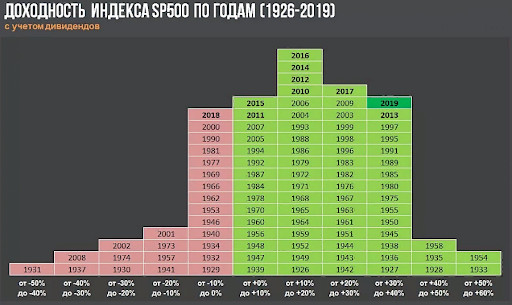

Директор Freedom Finance в Казани Марат Сабиров признался, что с уважением относится к любым видам инвестиций, будь то недвижимость или банковский депозит. Однако его компания специализируется на американском рынке ценных бумаг. Этот рынок растет в течение последних 10 лет. «С 2011 года его уже много раз начинали хоронить. Некоторые наши аналитики в обзорах каждый год писали, что деньги уйдут из развитых экономик и перетекут в развивающиеся. Что-то никак не перетекают», — констатировал он.

Конечно, на любом рынке случаются коррекции, периодически возникают «пузыри». Они были и в США — достаточно вспомнить Великую депрессию, кризисы 1987-го или 2008 года. Но надо смотреть на ситуацию шире, призвал представитель Freedom Finance: «Ни для кого не секрет, что даже в плохие времена есть те, кто от этих плохих времен выигрывают». Кроме того, на американском рынке торгуются бумаги 7 тыс. компаний, и из этого изобилия можно выбрать «достойного кандидата для инвестиций в любую погоду».

По словам Сабирова, сейчас интерес могут представлять американские банки, которые должны выиграть от программы повышения ставок Федеральной резервной системой. Потенциал есть во многих компаниях нефинансового сектора. К примеру, AT&T — крупнейший американский «телеком» — поглотил Time Warner и собирается составить конкуренцию Netflix. «Сейчас мы обращаем внимание на компании, которые решают прикладные задачи для таких гигантов, как Facebook. Они растут быстрее — они еще не распухли, и домохозяйки в них пока не инвестируют», — сказал Сабиров.

По его словам, размер инвестиций индивидуален: можно зайти на рынок с $1 тыс. и формировать портфель постепенно, а можно сразу вложить миллионы. Казанские клиенты покупают акции в среднем на $100—200 тыс.

«Тихая гавань»

Тему фондового рынка США продолжил директор казанского филиала компании «Открытие Брокер» Николай Лаптев: «С точки зрения инвестиций Америка достаточно стабильна. Сколько бы ни говорили наши политики, что от доллара надо отказываться, это, мягко скажем, мечты, которые я не знаю, когда могут сбыться. Доллар — он и есть доллар, на нем все завязано».

Впрочем, интересные инструменты есть и на российском рынке. Причем выбрать подходящую бумагу могут даже инвесторы, не имеющие большого опыта. Один из вариантов для них — открыть индивидуальный инвестиционный счет (ИИС) и приобретать государственные облигации — бумаги с минимальным риском. Суверенные облигации — это «тихая гавань», отметил Лаптев; вдобавок ИИС дает право на налоговый вычет.

По словам Лаптева, «нормальный» срок для инвестиций на фондовом рынке составляет 3—5 лет

Инвестируя в ценные бумаги, вряд ли можно избежать «откатов» рынка: любые политические заявления так или иначе отражаются на котировках. Так, в начале апреля, после известия о возможных санкциях в отношении российского госдолга, биржа открылась снижением на 15—20%, но со временем восстановилась, вспоминает Лаптев.

Таким образом, временные падения рынка не страшны, главное — снижать риски за счет диверсификации портфеля: желательно вкладывать деньги в разные инструменты. Кроме того, существенную доходность, как правило, дают долгосрочные инвестиции, получить хороший результат на короткой дистанции сложно. По словам Лаптева, «нормальный» срок для инвестиций на фондовом рынке составляет 3—5 лет.

Игроманов стало меньше

Брокеры отмечают, что популярность инвестиций в ценные бумаги среди населения с каждым годом растет — этот процесс идет рука об руку с повышением финансовой грамотности. Впрочем, по сравнению с развитыми странами проникновение фондового рынка в России все еще слабое.

Со временем меняется и портрет инвестора. Если раньше люди чаще всего приходили к брокерам с надеждой на быстрый спекулятивный заработок, то сейчас многие сняли «розовые очки», сказал Лаптев: «Те, кто думал, что брокеры — это люди, которые дают быстро стать богачом, со временем уходят. Сейчас больше идут граждане, которые хотят сохранить и приумножить капитал на долгосрочном отрезке. Спекулятивно заработать на рынке можно, но можно и проиграть — таких примеров очень много».

Нужно отличать здоровый спекулятивный интерес от нездорового, продолжил эту мысль Сабиров. Его компания объясняет клиентам, как заработать на спекулятивных операциях. Однако в этом случае инвестор должен понимать, какие риски несет. «Мы всегда стараемся отсеивать игроманов. Приходит очень много людей, которые хотят по-быстрому заработать и еще получить драйв. Такие люди как раз не зарабатывают», — объясняет он.

То, что можно пощупать

Эстафету у брокеров приняли представители рынка недвижимости. По их словам, несмотря на рост популярности финансового рынка, для большей части населения инвестиции в недвижимость остаются более понятными. Причину этого просто объяснил генеральный директор «АСК Недвижимость» Юрий Чикиров: «Недвижимость — это тот продукт, который можно пощупать».

В первую очередь россияне стараются обеспечить себя жильем, потом несут сбережения в банк, а фондовый рынок чаще всего является третьим этапом, до которого доходят только наиболее обеспеченные категории населения, согласилась директор агентства недвижимости «Открытие» Алина Тимербулатова.

В этом же духе высказался вице-президент Российской гильдии риелторов (РГР) Вячеслав Егоров. Большинству россиян скорее присуща установка не потерять накопления, нежели заработать, сказал он. Как таковых инвесторов в недвижимости сейчас мало, в основном люди вкладывают деньги как потребители — приобретая жилье для себя.

Между тем возможность заработать есть и в этой сфере. По словам Егорова, в долгосрочной перспективе цены на жилье всегда растут. Также быстро дорожает земля — сегодня многие покупают ее под строительство или для перепродажи в будущем. Правда, рост цен на землю несколько замедлился после 2008 года, а также после 2014-го, отметил директор агентства недвижимости «Аляска» Леонид Авилов.

По словам Егорова, в долгосрочной перспективе цены на жилье всегда растут. Также быстро дорожает земля

«Надо понимать, куда вкладывать», поскольку тенденции на рынке постепенно меняются, продолжал Егоров. Раньше драйвером рынка был крупный ретейл: открывалось много больших магазинов. Теперь же более распространен формат магазинов «у дома», и бизнес чаще интересуется небольшими площадями.

В Москве и Санкт-Петербурге инвесторы вкладывают в большие площади и впоследствии делят их на части. «Мы можем говорить, что в такие вещи можно инвестировать, но надо просчитывать — куда. Ситуация меняется, причем иногда в считанные месяцы, поэтому надо обращаться к профессионалам, которые дадут грамотный совет», — говорит вице-президент РГР.

По словам Егорова, сумма инвестиций, как и в случае с ценными бумагами, может быть разной. Практический совет: «не вкладывать в жилье, которому больше 10 лет». На сегодняшний день граждане, имеющие накопления, инвестируют в новостройки. Они могут принести доход, особенно если приобретать недвижимость на этапе строительства (сразу после сдачи квартиры резко дорожают). Если инвестировать в недвижимость, когда она готова на 60—70%, доход может составить около 30%. И все же, предупреждает Егоров, к жилой недвижимости следует относиться скорее как инструменту сохранения капитала с учетом инфляции.

Альтернатива: ГЧП и личное развитие

Представитель Агентства инвестиционного развития Татарстана Рузаль Назмутдинов рассказывал об инвестициях совершенно другого рода — государственно-частном партнерстве (ГЧП). Этот механизм предполагает привлечение частного капитала в социально-значимые проекты — например, в сфере спорта или здравоохранения.

ГЧП позволяет государству экономить ресурсы, а бизнесу — заработать. Заключению договора о государственно-частном партнерстве предшествует составление и утверждение бизнес-плана проекта, где прописываются все детали возврата инвестиций. Средней доходности в случае с ГЧП не бывает — в каждом проекте параметры разные.

Рузаль Назмутдинов рассказывал об инвестициях совершенно другого рода — государственно-частном партнерстве

По словам Назмутдинова, в основном в договорные отношения с государством вступают российские инвесторы — их доля в проектах ГЧП составляет около 80%. При этом инфраструктура такого партнерства становится все более развитой. Так, некоторые банки уже предлагают коробочные решения, позволяющие участвовать в ГЧП.

Наконец, основатель Global Vision Kazan Азат Кашапов рассказал об инвестициях в человеческий капитал. Компания занимается программами обучения и работы за границей. На первый взгляд, это, возможно, не самый прямой способ получить доход, однако личное развитие дает результаты. По словам Кашапова, практика показывает, что, потратив на участие в программе около $2 тыс., можно заработать $5—10 тыс. Сейчас популярность у клиентов набирает Китай — множество студентов едут туда по различным грантовым программам.

Заработок на фондовом рынке: где и как торговать акциями?

Место, где продают и покупают акции, — это фондовый рынок. Раньше торги на нем представляли собой шумные собрания на биржах. Теперь финансовый и фондовый рынки функционируют на электронных площадках, а их участником может стать абсолютно любой человек.

Об устройстве рынка ценных бумаг и правилах работы с ним рассказывает старший эксперт брокерской фирмы Global Alliance Никита Белов.

Фондовые товары

Основные товары на фондовом рынке — это акции, облигации и индексы. Последние представляют собой наборы ценных бумаг. К примеру, индекс S&P 500 включает в себя бумаги 500 компаний с крупнейшей капитализацией.

«К отдельному виду товаров относятся производные инструменты, например, CFD — контракты на разницу цен», — рассказывает Никита Белов. — «Заключая такой контракт, инвестор не становится владельцем акции, но получает прибыль, как если бы владел бумагой. CFD позволяют зарабатывать не только на росте активов, но и на их падении. Это — один из самых прибыльных финансовых инструментов, которые предоставляет Global Alliance».

Участники рынка

- эмитенты (выпускают акции);

- инвесторы (приобретают и продают их);

- брокеры (выступают посредниками при совершении ордеров).

Напрямую заключать сделки вправе только организации с соответствующей лицензией. Частные лица совершают сделки с активами через брокерскую фирму.

«Успехи на финансовых биржах зависят от брокера не меньше, чем от самого инвестора. Он может быть просто пассивным посредником, а может активно помогать в торговле. Ведь честный брокер заинтересован в прибыльных сделках клиентов», — поясняет эксперт Global Alliance. — Поэтому обращайте внимание на то, предлагает ли сервис бесплатные обучающие курсы, ежедневные экспертные обзоры и сигналы от искусственного интеллекта. Если точность последних — 72 и более процентов, то на такой площадке смогут заработать даже те, у кого нет времени на самостоятельный анализ данных".

Как торговать ценными бумагами?

- Выбрать брокерскую компанию — она должна быть надежной, с широким выбором активов, вспомогательных инструментов, полезных материалов.

- Зарегистрировать счет на сайте брокера.

- Разработать торговую стратегию или воспользоваться возможностями настраиваемой автоматической торговли.

- Заключать ордера и выводить прибыль на желаемую платежную систему.

По статистике, в долгосрочной перспективе большинство активов стремится к росту. Чтобы получить прибыль на повышении стоимости акций, инвестор покупает их — открывает сделку «лонг». Когда цена достигает временного пика, заключается сделка «шорт» — на продажу актива. Продать акцию можно даже не приобретая ее — в этом случае брокер дает ее взаймы.

Совместная работа инвестора и брокера направлена на то, чтобы определить, в какую сторону изменится цена на актив. В современных компаниях, таких как Global Alliance, в этом помогают эксперты и искусственный интеллект, что позволяет избежать убыточных сделок и не пропускать прибыльные.

Онлайн-заработок с ежедневной оплатой: секреты Фондового рынка

Один из прибыльных вариантов ежедневного заработка дома – торговля на фондовой бирже онлайн. Получить доступ к такому типу заработка может каждый. Главное – наличие компьютера, стабильного интернета, небольшое количество финансов для начальных инвестиций и общее понимание о фондовом рынке и продажах на нём.

Определение фондовой биржи и процесс торговли

Существует несколько типов бирж, на которых люди могут зарабатывать. Человеку, который ещё мало знаком с торгами в интернете, проще всего начать инвестировать на первом типе бирж – фондовом. Это рынок, где физиологические продукты и услуги отсутствуют. В роли объектов продажи выступают активы.

Подобные рынки наделены характерными только для них функциями:

- они разработаны для торговли:

- ценными бумагами;

- акциями;

- облигациями;

- паями бирж;

Фондовый рынок (ФР) – понятие обобщённое, которые описывает суть процесса продаж. Фондовая биржа (ФБ) – определённая трейдерская платформа для заработка. Именно здесь проходят торги. Чтобы принять участие, надо быть знакомым с основами ФР. В противном случае можно понести серьёзные потери.

В современном мире, чтобы принять участие в торгах активами, не нужно лично находиться на самой бирже. Принимать участие можно в онлайн-режиме.

Сделки происходят пошагово:

- Формирование заявки на покупку активов и её внесение в автоматизированную систему биржи.

- Проверка сведений по сделке, касаемо обеих сторон.

- Безналичные расчёты – контроль точности оформления операции, соотношение заявленных и настоящих расчётов, заполнение и подписание нужных официальных бумаг.

- Исполнение процедуры – обмен активов на реальные деньги. Последние зачисляются на счёт аккаунта.

Новичку остановить свой выбор на ФР рекомендуется потому, что он имеет свои неоспоримые преимущества:

- можно вкладывать небольшие суммы в роли первоначального депозита;

- торги проводятся в онлайн-формате;

- высокий шанс заработать хорошую сумму не выходя из дома;

- много способов получить прибыль;

- при правильном подходе можно получать деньги каждый день.

Минусы есть, но начинающему трейдеры они не помешают начать развиваться в области торговли активами:

- придётся изучить и усвоить много информации;

- в некоторых моментах нужно отдавать часть заработанных средств.

Онлайн-биржи имеют свои особенности:

- для заработка понадобится три вещи – компьютер, стабильный интернет и знания в области фондовых рынков (или желание обучаться);

- суммы депозита небольшие, многие биржи разрешают начинать торги с 10 долларов;

- есть служба поддержки, которая может разъяснить новичку любую возникшую проблему;

- вывод средств возможен на любую карту банка или электронный кошелёк.

Дейтрейдинг

Отдельно в биржевой торговле выделяют дейтрейдинг. Это разновидность спекулятивных торгов, при которых трейдер завершает все открытые сделки за один день без необходимости переносить их на следующий.

У дейтрейдинга существует 4 основные стратегии:

- Скальпинг. Наиболее простой вариант, подвластный даже новичку. Нужно просто установить план по закрытию позиций и следовать ему неукоснительно. К примеру, при установке цели 3х3, сделка завершается в момент подъёма позиции на 3 пункта вверх либо падения на столько же вниз.

- Трейд на новостях. Ещё одна довольно распространённая стратегия. Но для работы с ней уже требуются определённые навыки. Здесь нужно следить за новостным фондом, к которому чувствительны инструменты и из-за которого они способы быстро реагировать изменением цены.

- Теханализ. Данный вид стратегии не столь популярен, поскольку требует большего количества знаний и умений. Он предполагает детальное анализирование графиков, что также занимает много времени и сокращает число сделок, выполненных за день.

- VSA-анализ. По сравнению с предыдущими, эта стратегия новая. И ключевым показателем в ней являются объёмы торгов. Позиции обычно открывают в момент повышения объёмов, которое влияет на подъём цен

Возможно ли заработать на бирже новичку?

На финансовых биржах очень много начинающих трейдеров. Высокий спрос на такой тип заработка говорит о том, что новичку вполне реально заработать на торгах. Стоит помнить, что всё зависит от того, какими навыками вы обладаете. Часто срабатывает фактор удачи, но надеяться на него не рекомендуется.

Чтобы выйти на хороший доход, нужно шлифовать и усовершенствовать свои знания в области торгов.

Любой новичок на бирже не сразу начнёт зарабатывать. Минимальный срок, когда реально выйти на ощутимый доход – 6 месяцев. За этот период времени можно получить весь необходимый опыт, разобраться в тонкостях процедуры и выявить базовые механизмы ФБ.

Важно выбрать наиболее подходящий метод обучения торгам. Предусмотрено три пути изучения рынка активов:

- Самостоятельно. Самый рискованный способ изучить биржу. Без фундаментальных знаний очень тяжело производить прогноз цен. Если всё же выбор пал на такой тип обучения, то очень важно детально разобраться с теоретической частью.

- С помощью интернет-сервисов. Есть много статей и видео, где подробно описаны все этапы торгов, советы и т. д. Но не все они могут работать именно в области ФБ.

- При помощи наставника. Самый эффективный способ обучения. На освоение биржи и теории торгов уходит несколько месяцев.

Для того чтобы чувствовать себя на торгах “как рыба в воде” понадобится терпение, умение подстраиваться под ситуацию и тяга к заработку. На развитие уходят годы.

Сказать, когда новичок приобретёт новый статус “профи” – не получится. Это зависит от многих факторов, в т. ч., от обучаемости.

Сколько можно зарабатывать на бирже из дома?

Говорить, о том, сколько может заработать новичок на ФБ, довольно сложно. Всё зависит от нескольких факторов:

- Размер депозита. Например, в активы было вложено 500 долларов, новичок смог заработать 15% годовых, т. е. 75 долларов. Если бы сумма первоначального взноса была 1000 долларов, то можно было бы получить 150 долларов.

- Тактика торгов. Есть две стратегии – консервативная и агрессивная. Первая работает на длительные дистанции и позволяет получить доход от 10% годовых. Вторые могут обеспечивать разной доходностью за один месяц, но в какой-то определённый момент времени приведут к полному сливу.

- Опыт. Без него зарабатывать не получится. Хорошим результатом прибыльности на год считаются показатели от 25 до 40%.

Иногда новичок может поднять на короткой дистанции прибыль 1000% от вложенной суммы и сразу же вывести эти средства. Но это единичные случаи, объясняющиеся благоговением фортуны.

Возможен ли на фондовом рынке ежедневный вывод заработка?

Выводить средства, имеющиеся на счёте аккаунта можно в любой момент времени. Но вот зарабатывать деньги на трейдинге каждый день получается не всегда. Чтобы добиться такого результата, выбранная тактика должна работать постоянно, что практически нереально. Особенно, для новичка.

Тактика торгов может получить прибыль только при определённых условиях ФР. В момент, когда ситуация на бирже меняется, стратегия перестаёт работать и уходит в просадку.

Для получения ежедневного заработка можно придерживаться нескольких правил:

- используйте одновременно несколько торговых стратегий;

- старайтесь зарабатывать одновременно на нескольких площадках.

4 основных способа заработка на бирже дома

Получать денежные средства с бирж можно несколькими способами. Новичку рекомендуется не спешить и не экспериментировать, и обратить внимание на 4 основных метода.

Самостоятельный трейдинг

Трейдер – человек, получающий доход от краткосрочного изменения цен на активы. Есть два типа:

- быки – делают ставку на рост курса;

- медведи – ждут пока начнётся понижение и открывают позицию на продажу актива.

Заработок на самостоятельном трейдинге зависит от того, какого уровня опыт торгов имеется. Если ранее производилось инвестирование, то это большой плюс и высока вероятность получить деньги. Хоть и не в большом размере.

Суть трейдинга такова: надо определить, в какой временной отрезок стоимость на активы снизится, в какой – возрастёт до максимальной отметки. Затем нужно открыть и закрыть торговую позицию в подходящие моменты. Заработок происходит на курсовой разнице.

Чтобы эффект был ощутим, трейдеру-новичку нужно:

- учитывать индексы;

- проводить технический анализ рынка;

- следить за новостями в области финансов и политики.

Добиться успеха в таком способе заработка можно, если:

- уметь обрабатывать большие объёмы информации;

- обладать аналитическим складом ума;

- есть возможность долгое время находится у компьютера и регулярно мониторить рынок.

Начинающим трейдерам рекомендуется отказаться от тактики “медведей”. Лучше играть на повышение стоимости актива. Риски в этом случае минимальны.

Передача капитала в доверительное управление

Этот способ отлично подходит для новичков, которые хотят зарабатывать, но ещё не набрались нужного опыта и бояться допустить ошибку. Принцип состоит в том, что право торговать на бирже передаётся посреднику.

За тактику введения торгов отвечает именно специалист. Работает он по схеме, которую сам и разрабатывает.

3 особенности передачи капитала в управление:

- новичок никак не может повлиять на ход событий и на ситуацию на торгах в целом;

- управляющий – это человек с опытом, который вряд ли совершит ошибку;

- посредник не работает бесплатно, часть заработанных средств отходит ему.

Доверительным управлением называют ещё один тип вложения средств – инвестирование в ПАММ-счета на Форексе.

Суть такова: трейдер открывает спецсчёт, вносит туда свои 40% финансов и привлекает денежные средства инвесторов. Далее этот же человек ведёт торги. Сумму полученных средств, за вычетом комиссии за собственные услуги, распределяет между вкладчиками.

В данном случае действовать рекомендуется аккуратно, т. к. если выбрать агрессивные счета, где доходность выше 30% в месяц, то риск остаться без денег высок. Консервативные ПАММ-счета проносят заработок до 50% годовых.

Зарабатывая таким образом, всегда есть риск прогореть. Чтобы доверительное управление принесло максимально хорошие результаты, новичку следует:

- вложить 80% своих денег в консервативные счета, а всё остальное в агрессивные;

- выбирать счета, которые открыты как минимум полгода назад;

- распределить денежные средства между 7 счетами;

- обращать внимание на максимальную просадку, это поможет понять, сколько средств может быть потеряно при длительной дистанции.

Партнёрские программы

С партнёрскими программами знаком почти каждый. Суть состоит в том, что новичок привлекает новых игроков на биржу и за это получает свой процент прибыли.

После того, как трейдер прошёл процедуру регистрации на бирже, он получает партнёрскую ссылку. Её требуется разместить в интернете, для привлекательности сопроводив рекламным текстом. Те, кого заинтересовала ссылка, будут переходить по ней.

Таким образом, вновь пришедшие на рынок люди становятся рефералами новичка и приносят ему доход (% от их выручки). Если правильно подойти к партнёрским программам, выработать свою тактику, то заработать можно больше, чем на самостоятельном трейдинге.

Обучение основам заработка на бирже

Такой тип заработка подойдёт только опытным инвесторам, которые уже полностью усвоили теоретический принцип работы на бирже, имеют доход и действенные стратегии. Этим ресурсом трейдеры делятся в интернете за определённую сумму денег.

Стоимость обучения профессионалы устанавливают самостоятельно. Поэтому уровень дохода варьируется.

Обучение проводится в формате:

- написания электронной книги;

- серии обучающих видеороликов;

- вебинаров;

- канала на популярном видеохостинге.

Активы, задействованные на фондовой бирже

Активы, которые задействованы на фондовой бирже, называют объектами торговых сделок или инструментами рынка. Всего существует две их разновидности:

- Объекты первого порядка. Это:

- Акции. Приобретая такие активы, новичок становится виртуальным совладельцем бизнеса. Но это не даёт гарантии того, что будет прибыль. Иногда, если компания переживает тяжёлые времена, можно потерять свои вложения. Но рынок акций успешно функционирует уже много лет.

- Облигации. Самый доступный для новичка способ заработать на бирже. Нужно выбрать ценные бумаги, у которых есть в открытом доступе показатели доходности. После покупки, трейдер получает возможность регулярно забирать доход. Выглядит он в виде купона, выплачиваемого эмитентом.

- Еврооблигации. Суть такая же как и в предыдущем случае. Отличие – прибыль выплачивается в зарубежной валюте – долларах или евро.

- Свопы. Обменные операции активами. Пример – трейдер приобретает британский фунт, а взамен продаёт доллар США. Берётся кредит в одной валюте, а в другой открывается депозит. Если разница ощутима, то трейдер остаётся в плюсе.

- Опционы. Контракт, сторонами сделки в котором выступают компания-продавец и трейдер. В нём оговорена стоимость и период, по истечении которого контракт начнёт работать. Опцион помогает снизить риски потери, т. е. иногда лучше покупать сразу контракт, чем отельные акции.

Первая группа инструментов является основой фондового рынка, эти объекты используются с самого начала основания биржи и отличаются высокой ликвидностью. Вторая группа относится к дополнительным инструментам. Быстро превращаться в денежные средства они не могут.

Обзор основных площадок

Первое, что нужно сделать новичку перед тем как начать зарабатывать на бирже – это выбрать, на какой площадке производить торги. В мире множество бирж и все они сейчас работают в онлайн-формате. Направления разные, но на каждой есть возможность заработка для начинающих трейдеров.

Оптимальный вариант – остановить выбор на самых крупных и стабильных биржах. Всего их 4.

Это самая масштабная и популярная ФБ. На её показателях индекса и котировок держат ориентир все экономические воротилы. Известный всему финансовому миру индекс Доу Джонса берёт своё начало на NYSE.

Здесь осуществляется 50% всех сделок купли-продажи ценных бумаг по всеми свету.

Три года назад на площадке было зарегистрировано 4100 компаний, которые выпускают ценные бумаги для развития своей финансовой деятельности. Самыми крупные – это:

- Microsoft;

- Coca-Cola;

- McDonalds;

- Apple.

Российские организации тоже имеют отношение к бирже. Наиболее известные примеры – Вымпел и МТС.

Положительные стороны биржи:

- широкий инструмент для торговых сделок;

- высокие обороты и требования к организациям-владельцам ценных бумаг, что повышает уровень ликвидности активов;

- для компаний, образованных в России, есть акции и фонды с невысоким спредом (разница между лучшими ценами продавца и покупателя);

- можно застраховать активы и счета;

- стабильная работа биржи, подкреплённая годами;

- надёжность онлайн-площадки;

- высокая скорость операций.

- российским компаниям и новичкам-трейдерам без знаний английского языка трудно зарабатывать, т. к. всё представлено на этом иностранном языке;

- уплатой налогов занимается сам игрок.

NASDAQ

Вторая по габаритам фондовая биржа, но как онлайн-площадка – самая обширная. Здесь собраны эмитенты из высокотехнологичных отраслей. Всего таких компаний 3700. На бирже можно приобрести акции следующих организаций:

- Amazon;

- Apple eBay;

- Starbucks.

Основные достоинства NASDAQ:

- самое большое скопление продавцов и инвесторов, которые выбирают высокие показатели тенденции к изменению стоимости;

- можно совершать операции с бумагами компаний, имеющих перспективы;

- высокая вероятность приобрести акции всемирно известных компаний;

- шанс получить хороший заработок.

Минус у этой биржи только один – показатель спреда велик.

Российская фондовая биржа

Чаще всего можно услышать наименование Московская фондовая биржа. Это главная площадка во всей России. Здесь разворачиваются торги различных активов. Объём сделок не очень большой – около 5% от общего оборота.

Наибольшей популярностью на российской бирже пользуются операции на рынке иностранной валюты.

Преимущества заработка на отечественной бирже таковы:

- удобство – интерфейс на русском языке;

- низкий порог входа;

- все брокеры проходят тщательную проверку, предоставляют лицензию.

Минусов для новичков нет. В отрицательном ключе относительно биржи высказываются “акулы” ФР – доход для них слишком маленький.

Лондонская биржа

Самая старая из всех имеющихся бирж. Находится она на 3 месте по основным показателям фондового рынка:

- листингу (совокупность процедур включения ценных бумаг в биржевой список);

- капитализации;

- обороту.

На лондонскую биржу приходится около 50% от всех международных торгов акциями.

Здесь можно приобрести ценные бумаги следующих компаний:

- Shell;

- Toyota;

- Tobacco;

- Лукойл;

- Газпром;

- Магнит;

- Сбербанк;

- ВТБ;

- Норильский никель;

- Татнефть.

- ни на одной площадке мира не собрано столько бумаг мировых корпораций, сколько на лондонской;

- широкий выбор экономического инструмента;

- система торгов упрощена до доступных показателей;

- все документы, попадающие на биржу, проходят тщательную проверку;

- имеется диверсификация рисков.

Инвестиционные сайты для ежедневного заработка

Для того чтобы инвестировать и получать гарантированный ежедневный доход, специалисты рекомендуют делать депозиты в популярные хайп-проекты (рискованные, но с высокой доходностью).

Наиболее выгодные и надёжные площадки, прибыль с которых можно выводить каждый день:

- Paytup. Здесь можно внести пожизненный вклад и ежедневно получать с него по 3% прибыли. Инвестиционные средства инвесторам не возвращаются. Минимальный депозит небольшой – 10 долларов.

- Xabo. Вклад будет приносить от 2% до 5% прибыли каждый день. Для участия внесите депозит от 10 долларов. Период депозита не обозначен. Деньги зачисляются на счёт немедленно.

- Brit Local LTD. Сервис приносит инвесторам прибыль от 2% от суммы вклада в день. Это зависит от тарифного плана, которых у платформы 4. Минимальный депозит – 5 долларов. Срок инвестирования – до 365 дней.

- Solar Invest. Здесь есть 4 варианта инвестирования. Сервис выплачивает инвесторам 7% от вложенной суммы за участие в партнёрской программе. Минимальный вклад – 10 долларов. Период вложения не указан.

- SportLine. Сервис будет приносить прибыль от 1,3% до 1,7% в день. Минимальная сумма депозита – 50 долларов. Срок, на который вносится депозит – от 30 до 90 дней.

- Bike For Me. Участие в этом проекте приносит инвесторам 2,3% в день от суммы депозита. Вложение осуществляется на 70 дней. Минимальный вклад – 10 долларов.

- IQ Miner. Сайт позволяет инвесторам получать от 1,5% до 3% от вклада каждый день. Сервис предоставляет клиентам два тарифных плана. Прибыль измеряется в рублях. Минимальная сумма вложения – 100 рублей. Границ по срокам вклада нет – он может быть бессрочным.

- Weollee. Сайт приносит по 1,5% прибыли от вклада каждый день. Ещё один вариант заработка на сервисе – 15% от депозита за участие в партнёрской программе. Минимальный вклад – 10 долларов.

- Elizion. Сервис позволяет получать прибыль в размере 3,33% от вклада каждый день. Срок инвестирования – 60 дней. Минимальный вклад – 10 долларов.

Работа с подобными сайтами гораздо проще, чем самостоятельная торговля на Фондовом рынке. Но она и более рискованная. Можно нарваться на мошенников, поэтому будьте осторожны. Не вкладывайте средства в новые депозиты и всегда читайте в сети отзывы пользователей о платформе.

Пошаговые этапы начала заработка

Зарабатывать на фондовой бирже, находясь дома перед компьютером, несложно. Трудность состоит в способности держать баланс и не “прогореть”. Избежать неприятностей можно, если придерживаться правильного алгоритма начала карьеры на рынке.

Инструкция по началу заработка такова:

- Сделайте акцент на обучение, определитесь с какими активами вы будете работать. Для новичка самые лучшие варианты – это долгосрочные вложения в ценные бумаги и среднесрочные инвестиции в криптовалюты.

Пройдите обучение у трейдеров, имеющих опыт работы в данной нише, постоянно обновляйте финансовые новостные ленты. - Выберите биржу, на которой будете вести торги. Обращайте внимание на показатели:

- лицензию;

- регулятор;

- сколько времени площадка функционирует;

- комиссии.

- Зарегистрируйтесь на выбранной онлайн-бирже и установите программное обеспечение на свой компьютер. Кроме обычных сведений, таких как защитные данные, адрес электронной почты и номер телефона, биржа может потребовать внести паспортные данные. Это требуется для верификации аккаунта.

Программное обеспечение скачайте на официальном сайте брокера. Большой популярностью в связи с надёжностью пользуется программа Quik. - Проведите виртуальные торги. После регистрации появляется демо-счёт, дающий возможность проверить выбранную стратегию на деле. Отнеситесь к этому этапу максимально серьёзно, ведь именно от того, как вы себя поведёте на пробных торгах, зависит успех реальных.

- Перейдите к инвестированию. На этот этап рекомендуется переходить после того как на пробном счёте прибыль в 2 раза превысит сумму вложенных средств. Чтобы начать зарабатывать, пополните счёт любым способом, выберите тактику торгов и не отступайте от неё.

Полезные советы и рекомендации для новичков

Даже придерживаясь алгоритма действий работы на бирже, можно допустить массу ошибок, которые приведут к потере вложенных средств. Снизить риск помогут советы от опытных трейдеров:

- не пренебрегайте торговлей с помощью демо-счетов;

- не вкладывайте много финансов в роли депозита и не устанавливайте большое кредитное плечо;

- держите себя в руках, после того, как была получена первая хорошая прибыль;

- лучше начинать зарабатывать с инвестиций, чем с трейдинга;

- регулярно проходите обучение, необязательно платно у профессионалов;

- распределите деньги между разными активами, основной акцент делайте на консервативные инструменты;

- первые 12 месяцев работы вкладывайте небольшие суммы в пределах 300 долларов, но делайте взносы постоянно;

- помните, что после ряда удачных сделок часто происходит провал, т. е. контролируйте свой азарт;

- записывайте всё, что потратили и получили, это поможет провести анализ своих действий в будущем;

- не гонитесь за числом сделок.

Фондовая биржа – это хороший способ заработать, не выходя из дома. Мало одного только доступа в интернет. Понадобится пройти обучение, провести технический анализ и разобраться в тонкостях торгов. Но есть и более простой выход – так называемые хайп-проекты. Они обещают ежедневное начисление процентов на внесённый депозит.

Источник https://m.realnoevremya.ru/articles/118816-biznes-branch-realnogo-vremeni-o-variantah-investiciy

Источник https://spark.ru/user/134222/blog/77633/zarabotok-na-fondovom-rinke-gde-i-kak-torgovat-aktsiyami

Источник https://articles.opexflow.com/other/zarabotok-s-ezhednevnoj-oplatoj.htm

Источник