Как стабильно зарабатывать на фондовом рынке? Среднерыночная доходность. Какие факторы влияют на прибыль

Какая главная цель у всех участников фондового рынка? Заработать денег.

Могут ли все быть в плюсе? Теоретически да. Фондовый рынок (в отличие от срочного или торгов на форекс) дает возможность всем увеличивать свои вложения.

Почему тогда многие получают убытки? Вплоть до полного слива капитала.

- Кто зарабатывает на фондовом рынке?

- Как формируется среднерыночная доходность?

- Можно ли стабильно зарабатывать на бирже?

- Как повысить прибыль простыми способами?

Откуда прибыль на фондовом рынке?

Инвестиции в акции — это вложения в бизнес. Покупка его доли. А какая главная цель бизнеса? Получение прибыли.

Прибыль на фондовом рынке отражается в изменении капитализации компании (рост котировок акций). Плюс выплачиваемые дивиденды.

Прибыль = рост котировок + дивиденды

Стабильно работающий бизнес генерируют добавочную стоимость (в виде прибыли) и позволяет зарабатывать всем акционерам. Ну почти всем.

Пример.

Допустим капитализация компании за определенный период увеличилась на 30%. Котировки одной акции выросли со 100 до 130 рублей.

Будет ли правильно считать, что каждый акционер получил 30% прибыли? Нет.

Кто-то мог купить акции по 80, 120 и даже по 140. Соответственно кто-то им продал акции по этим ценам.

В итоге одни получили больше чем 30%, другие меньше. Некоторые возможно даже ушли в минус. Но в среднем, все акционеры компании заработали 30% прибыли.

Среднерыночная доходность

Переносим проекцию с одной компании — на весь фондовый рынок и получаем .

Абсолютная прибыль всех участников рынка — это изменение рыночной стоимости (капитализации) всех компаний + выплаченные дивиденды.

Если перевести в относительную прибыль (в процентах), то мы получаем среднерыночную доходность.

Среднерыночная доходность = (изменение капитализации + дивиденды) / капитализация на начало периода.

Пример.

Капитализация фондового рынка со 100 трлн. за 1 год выросла до 110 трлн. (+10%).

Плюс были выплачены дивиденды — 0,3 трн. (+3%).

Соответственно среднерыночная доходность рынка за 1 год составила 13% [(10 рост + 0,3 дивы) / 100].

Вся прибыль распределяется между акционерами компаний.

Кстати, большинство участников рынка считают, что имеют результат от инвестиций — выше среднего. А это априори невозможно.

Допустим один человек зарабатывает выше среднего по рынку. Откуда берется излишняя (дополнительная ) доходность? Из кармана других участников.

Чтобы получить на 25% больше среднего, нужно чтобы например 5 участников недополучили по 5% прибыли (при равенстве капиталов).

В итоге прибыль может перераспределяться среди инвесторов в большую или меньшую сторону. Но в совокупности — она не может быть выше среднерыночной доходности.

А так ли плохо иметь среднерыночную доходность? Статистически, на длительных периодах времени, вложения в акции стабильно переигрывают инфляцию. По доходности обгоняя облигации и вклады в банках.

Средний рост фондового рынка составляет 4-5% в год. Сверх инфляции.

Паразиты на фондовом рынке

На самом деле вы можете забыть про среднерыночную доходность. По статистике 80% инвесторов (трейдеров, управляющих) получают меньшую прибыль, чем дает рынок.

Почему так происходит?

Часть денег уходит «налево». Инвесторы постоянно несут издержки. Которые всегда уменьшают финансовый результат.

С рынка кормятся не только владельцы акций. В дележке участвуют биржа, брокеры, управляющие компании, государство. Часть прибыли, показанная фондовым рынком идет к ним.

Какие расходы несет инвестор?

Торговые издержки. Комиссии брокера и биржи за операции купли-продажи. Плата за депозитарий. Возможно дополнительные брокерские расходы в виде абонентской платы и (или) минимальной комиссии за сделку.

Например у некоторых брокеров, при относительно низкой процентной комиссии за операции, установлена минимальная комиссия за сделку в размере нескольких десятков рублей. Типа, комиссия 0,05% за операцию, но не менее 40 рублей.

Плата за управление. Это паевые инвестиционные фонды, ETF, доверительное управление. Владея паями фонда инвестор постоянно отдает часть капитала за управление. Причем независимо от показанного результата (прибыли или убытка). Размер комиссий между фондами может отличаться в разы. И достигать 3-5% в год.

Налоги. В России ставка налога на прибыль — 13%. И снова инвестор теряет часть денег. Все больше и больше отставая от среднерыночной доходности.

Учитывая все эти факторы, можно можно сказать, что .

Среднерыночная доходность = (изменение капитализации + дивиденды — расходы инвестора) / капитализация на начало периода.

Влияние кэша на доходность

И вот вам контрольный в голову — остатки денег на брокерском счете в виде кэша.

Наверное у каждого инвестора всегда есть неиспользованная сумма денег. Несколько сотен, тысяч. У кого-то десятки тысяч. Лежат до лучших времен.

Отдача от наличных — ноль. Они не участвуют в росте фондового рынка. А значит — не приносят прибыль. Следовательно, среднерыночную доходность можно будет еще уменьшить.

Пример.

Пополнил счет на 100 тысяч. 90 тысяч вложил в акции, которые за год выросли на 10% (прибыль 9 тысяч).

Значит ли это, что инвестор заработал 10% прибыли? Нет! Доходность нужно считать со всего капитала (со ста тысяч).

В итоге реальная доходность будет 9%. Или на 10% меньше, то есть снижение пропорционально размеру кеша.

Справедливости ради отмечу, что на падающем рынке — наличие кэша улучшает результат. Меньшая сумма активов падает в стоимости.

Но учитывая, что в долгосроке рынки всегда растут — наличие кэша на счетах, тормозит рост прибыли.

Суммируя все вышесказанное, можно вывести конечную формулу реальной среднерыночной доходности:

Среднерыночная доходность = (изменение капитализации + дивиденды — расходы инвестора) / (капитализация на начало периода — кэш).

Как увеличить (не уменьшить) прибыль?

Можно ли инвестору лично повлиять на конечный финансовый результат? И повысить доходность.

Можно! Нужно увеличить значение в числителе. И уменьшить в знаменателе.

На рост фондового рынка (и дивиденды) — инвестор повлиять не сможет.

Как вариант, пытаться угадывать потенциально более прибыльные компании. Которые принесут денег больше, чем фондовый рынок в целом. Или искать моменты входа (маркет тайминг) в рынок по оптимальным ценам.

Но здесь можно как заработать, так и потерять. Или не получить даже средний результат. Плюс на это требуются определенные знания, опыт и огромное количество дополнительного времени. Без гарантии улучшения результата. Короче вариант не для всех.

Остается только снижать расходы и долю кэша. Вот здесь все в руках инвестора. Все правильные действия дадут гарантированный результат. И автоматически повлекут за собой увеличение доходности.

Что можно сделать?

- Выбрать брокера с минимальными комиссиями.

- Свести к минимуму частоту сделок (оборачиваемость капитала).

- Подумать над оптимизацией налогообложения (использовать льготы по ИИС и ДВЛ).

- Выбирать фонды с минимальной платой за управление (при прочих равных).

Резюмируя

Фондовый рынок дает возможность зарабатывать всем участникам. Прибыль формируется за счет роста капитализации компаний и выплачиваемых дивидендов (рост добавленной стоимости). Это главное отличие от срочного и валютного рынка. Где деньги просто перераспределяются между участниками торгов.

Прибыль фондового рынка распределяется между всеми участниками — формируя среднерыночную доходность.

Реальная среднерыночная доходность всегда будет ниже теоретической. За счет потерь инвестора на торговых издержках и налоги. Плюс в долгосроке, наличие кэша оказывает отрицательное влияние на общую доходность.

Одна из главных задач инвестора — использование доступных мер, по максимальному снижению всех возможных издержек.

Напоследок вот вам информация для размышления!

Ежегодные расходы «всего» в 2% от капитала — на длительных сроках «сжирают» половину всей прибыли!

Торговля ценными бумагами: на заметку новичкам фондового рынка

На практике мало кто представляет, что такое торговля ценными бумагами, можно ли играть на фондовом рынке без специального образования и с чего начать торговлю акциями. Попробуем разобраться во всем по порядку.

Особенности торговли на рынке ценных бумаг

Рынок ценных бумаг, или фондовый рынок, имеет дело с денежными и товарными ценными бумагами — акциями, чеками, векселями, облигациями и так далее. Не следует путать его с валютным рынком, где предметом купли-продажи является валюта. По сути, фондовый рынок — это целый комплекс механизмов, позволяющий всем желающим совершать операции с ценными бумагами [1] . Основной товар на фондовом рынке — ценные бумаги. Какие бывают ценные бумаги?

- Акции. Акция — это долевая бумага того или иного предприятия. Она дает владельцу право на часть имущества компании, если та будет ликвидирована, а также на долю дохода, если компания будет процветать. Акции — финансовый инструмент высокого риска, но, с другой стороны, торговля акциями может принести высокую прибыль.

Сегодня ведется торговля не столько акциями, сколько курсом цен на эти акции. Теперь на определенные ценные бумаги покупается непосредственно CFD (Contract For Difference) — «контракт на разницу цен». Что это значит и почему это более выгодно, чем торговля акциями в традиционном понимании? Все просто: покупая CFD, можно купить акцию и продать ее в любой момент, выиграв на разнице цен. То есть это практически беспроигрышный вариант игры на фондовом рынке, потому что по сути своей CFD являются таким финансовым инструментом, который дает возможность получать доход как на повышении, так и на понижении цены базового товара или ценной бумаги. - Облигации. Облигациями называют долговые ценные бумаги, которые можно продавать по номинальной стоимости с присовокуплением процента. По сути, выпуская облигации, компании берут в долг у инвестора, обязуясь вернуть средства с процентами. Облигации менее доходны, однако и менее рискованны, чем акции.

- Векселя. Вексель — в наши дни не самая распространенная ценная бумага. Она представляет собой обязательство о возвращении задолженности.

- Чеки. Чек имеет немало общего с векселем. Это бумага, удостоверяющая право держателя на получение определенной суммы в банке. Основное отличие чека от векселя состоит в том, что первый выписывается только банками, а второй — любыми коммерческими организациями.

- Коносаменты. Эта ценная бумага выдается только перевозчиком какого-либо груза его владельцу и дает держателю право на получение данного груза.

- Банковские сертификаты. Этот тип бумаг представляет собой свидетельство о банковском вкладе с обязательством выдачи самого вклада и причитающихся по нему процентов через определенный срок.

Классификация рынка ценных бумаг

- По этапу обращения ценных бумаг различают первичный и вторичный фондовый рынок. На первичном рынке производится выпуск (или эмиссия) ценных бумаг, а на вторичном идет торговля выпущенными ранее финансовыми инструментами.

- По типу регулирования выделяют организованный и неорганизованный рынок. Организованный рынок работает по четким фиксированным правилам, а неорганизованный основывается на частных договоренностях между участниками сделки. Стоит уточнить, что в наши дни неорганизованный рынок фактически прекратил свое существование.

- По срокам исполнения сделок различают кассовый и срочный. Кассовый предполагает немедленное исполнение сделки, а срочный — исполнение сделки в пределах определенного срока, например нескольких недель или месяцев.

- По способу торговли различают традиционный и компьютеризированный. Как следует из названия, для совершения традиционной сделки обе стороны встречаются лицом к лицу. При оформлении компьютеризированных сделок личного присутствия не требуется, все операции совершаются онлайн.

- По месту заключения сделок различают биржевой и внебиржевой рынки. Первый предполагает совершение сделки при участии биржи, второй — без ее участия.

Новичка эта классификация может запутать, но для понимания механизмов торговли ценными бумагами нужно осознавать, что все указанные выше типы рынков тесно взаимосвязаны. Так, практически вся торговля акциями и облигациями сейчас ведется на организованном компьютеризированном биржевом рынке.

Механизм торговли ценными бумагами

Как выглядит механизм торговли ценными бумагами? Торговля ценными бумагами проходит на фондовых биржах. Это торговые площадки, на которых продаются и покупаются финансовые активы.

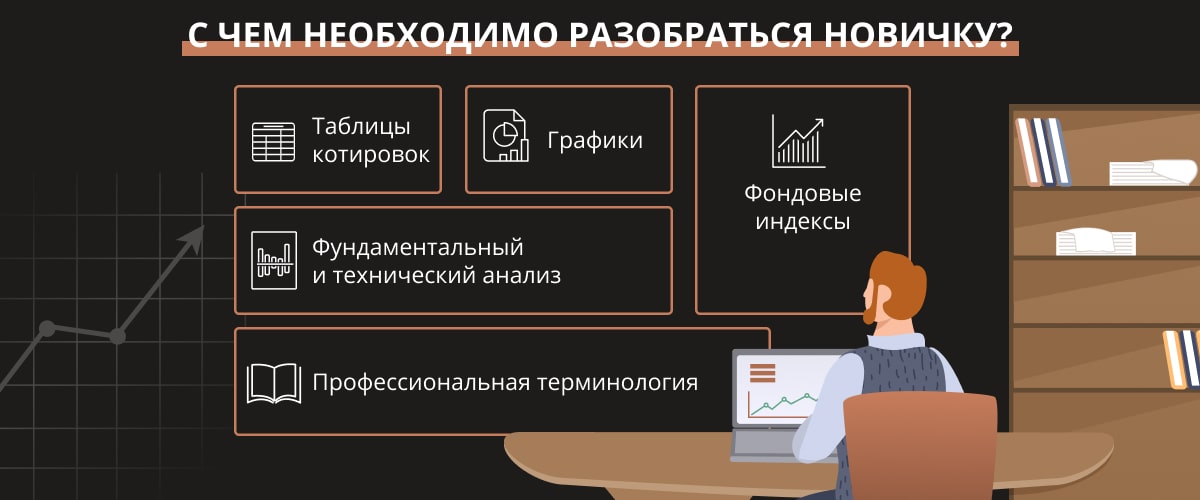

Для того чтобы узнать, как играть на рынке ценных бумаг, необходимо как минимум владеть базовыми знаниями по экономике и изучить механизмы работы фондовой биржи. Рассказать об этом в рамках одной статьи невозможно, однако с помощью специальной литературы вы можете ознакомиться с основами, необходимыми для игры на бирже. Что нужно знать участнику фондового рынка?

- Таблицы котировок. В них сведена воедино информация по каждому виду акций: минимальная и максимальная цена, цена открытия и закрытия сессии, оборот за день.

- Графики. Это наглядное выражение той информации, которая содержится в таблицах. Удобство графиков в том, что вы можете увидеть данные за четко очерченный период времени.

- Фондовые индексы. Они обозначают тренд движения — роста или падения — не для одного вида акций, а всего рынка в целом. Индексов очень много (около 2500), но знать их все не требуется, достаточно ознакомиться с основными, в частности российским ММВБ.

- Фундаментальный и технический анализ. Это основы финансовой математики, которые позволят анализировать и рассчитывать доходность сделок на рынке ценных бумаг.

- Профессиональная терминология. Без знания и понимания терминологического аппарата можно не рассчитывать на прибыльную торговлю ценными бумагами.

Конечно, чтобы в полной мере ориентироваться в вопросе, лучше не ограничиваться чтением литературы, а записаться на профессиональные курсы и получить финансовое образование соответствующего профиля.

К вопросу о доходах и рисках

Ценные бумаги — такой же товар, как и любой другой. Поэтому и основной принцип торговли на фондовой бирже прост: купить дешевле и продать дороже. Поскольку цены постоянно изменяются, важно правильно высчитать моменты купли и продажи для достижения максимального уровня доходности.

Доход от ценных бумаг можно получать как продавая их, так и просто владея ими — в виде дивидендов, процентных платежей или реализации долговых платежей.

Что влияет на доход от ценных бумаг?

Доходы во многом зависят от ликвидности (то есть востребованности на рынке) и вида ценных бумаг. К примеру, акции — наиболее доходные бумаги, но они же и самые рискованные. Иными словами, торгуя акциями, вы можете как полностью прогореть, так и выиграть. Облигации, векселя и сберегательные сертификаты такого дохода принести не могут, но это стабильные бумаги, и риск потерять свои средства здесь намного ниже.

Ликвидность, как мы уже упоминали, тоже очень важна. В сущности, ликвидность означает возможность продать акции по стоимости, максимально приближенной к рыночной, в любой момент. Высоколиквидные акции крупных компаний (так называемые голубые фишки) — хороший выбор, если вы делаете первые шаги на фондовой бирже. Колебания курса этих акций незначительны, а стоимость — высока. Низколиквидные акции, не пользующиеся спросом, — более рискованный инструмент, к которому, как правило, обращаются лишь опытные игроки, способные обращать колебания цен себе на пользу. Правда, сложность заключается в том, что для торговли настоящими акциями с передачей права собственности необходим депозит не менее 5000 долларов. В случае меньшего оборота (меньшего депозита) получить хоть сколько-нибудь ощутимый доход от разницы цен (колебаний курсов) попросту невозможно. Этим в том числе и объясняется востребованность CFD-контрактов. Они дают возможность торговать при минимальном стартовом капитале.

Вне зависимости от того, сколько средств вы вложили в рынок ценных бумаг, следует грамотно и взвешенно распределять свои активы. Специалисты рекомендуют разделять средства между низко- и высоколиквидными акциями, рискованными и стабильными финансовыми инструментами. Конечно, никакая литература не даст вам полного представления о рынке: этому нужно учиться на практике, желательно под руководством опытного брокера.

Куда можно обратиться за профессиональной консультацией

Согласно исследованиям Национальной ассоциации участников фондового рынка, за 2020 год количество россиян, открывших счета на бирже, удвоилось [2] . Инвестиции становятся все более популярным родом деятельности.

Однако осуществлять торговлю на фондовой бирже могут только профессиональные участники. Частные лица тоже имеют возможность стать инвесторами, но для этого им обязательно нужен посредник — брокер [3] .

Обычно новички сталкиваются с первыми трудностями уже на этапе выбора брокера, поэтому в идеале это занятие лучше доверить экспертам. Поддержка опытного участника фондовой биржи потребуется и в других вопросах, таких как разработка стратегии инвестирования, аналитика, профессиональная подготовка. Для всего этого существуют консалтинговые компании, например ООО «Академия Финансовых Инвестиций».

Компания предлагает финансовый консалтинг европейского уровня. Первые пять консультаций курса предполагают освоение начальных сведений о фондовой бирже. Их может получить каждый желающий абсолютно бесплатно. Затем будущий инвестор становится партнером компании, за ним закрепляется персональный менеджер. Клиент получает ежедневную аналитику ситуации на рынке, всестороннюю поддержку эксперта, а также неограниченный доступ к полезным материалам и закрытым встречам инвесторов.

* Компания ООО «Академия Финансовых Инвестиций» является партнёром АО АЛЬФА-БАНК, ведущего свою деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 177-03471-100000, выдана ФКЦБ России 07.12.2000. Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 177-04148-000100, выдана ФКЦБ России 20.12.2000

** ООО «Академия Финансовых Инвестиций» осуществляет образовательную деятельность на основании лицензии № 4639 от 22 декабря 2021 года.

Предупреждение: предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Результат торгов на валютном рынке может во многом зависеть от опыта и профессиональных навыков трейдера.

Некоторые компании предлагают бесплатные консультации тем, кто желает вникнуть в детали управления инвестициями и научиться игре на валютном рынке.

Чтобы выгодно инвестировать, необходимо обладать определенными знаниями.

Рано или поздно, наверное, каждый задумывается над тем, как преумножить свой капитал. В этом случае можно обратиться к финансовому консультанту.

Выгодные инвестиции могут помогать в сохранении и преумножении денег, становясь своеобразной страховкой на случай экономических потрясений.

- 1 https://cyberleninka.ru/article/n/osobennosti-organizatsii-fondovogo-rynka-v-rossiyskoy-federatsii/viewer

- 2 https://rg.ru/2021/02/24/na-fondovom-rynke-nabliudaetsia-bum-investicij-obychnyh-grazhdan.html

- 3 https://journal.tinkoff.ru/guide/stock-exchange/

Амелёхин Леонид Александрович Ответственный редактор

Операции с ценными бумагами — не казино, где все решает случай и везение, а деятельность, основанная на точных данных и умении их анализировать.

Курсы обучения трейдингу для начинающих: как выбрать и где пройти

Торговля на Форексе: что нужно знать новичкам?

Форекс: краткий обзор торговых стратегий

© 2021 АО «Аргументы и Факты» Генеральный директор Руслан Новиков. Главный редактор еженедельника «Аргументы и Факты» Игорь Черняк. Директор по развитию цифрового направления и новым медиа АиФ.ru Денис Халаимов. Шеф-редактор сайта АиФ.ru Владимир Шушкин.

Инвестиции без инквизиции. Как не прогореть на фондовом рынке

Рассказываем об акциях и облигациях с помощью мемов в духе Страдающего Средневековья

По данным Московской биржи, к началу июня белгородцы открыли больше 43 тысяч индивидуальных инвестиционных счетов. Они дают доступ к фондовому рынку, где люди покупают и продают ценные бумаги в расчёте на прибыль.

Как этот рынок устроен и что нужно помнить начинающим инвесторам, чтобы не обжечься на первых же сделках, мы спросили у экспертов белгородского отделения Банка России. А иллюстрации к их советам обнаружились в культурном наследии прошлого.

Проверяем лицензию брокера

Торговля ценными бумагами имеет одну важную особенность. Вы можете покупать акции и облигации не самостоятельно, а только через профессионального посредника – брокера или доверительного управляющего. Поэтому первое, что следует сделать, – проверить его лицензию на сайте Банка России. Если её нет, перед вами нелегал.

Мошенники сейчас пользуются интересом людей к инвестициям и предлагают свои псевдофинансовые продукты. Помните, что ответственный брокер никогда не будет обещать гарантированный доход. Потерять деньги на бирже так же легко, как их заработать.

Выбираем пассивную стратегию

В отличие от вкладов инвестиции не застрахованы государством и не имеют гарантий доходности. Сегодня акция стоит 1 000 рублей, а завтра – всего 500. Чтобы более-менее точно прогнозировать колебания цен, нужно профессионально заниматься аналитикой. Тем, кто не готов тратить на это всё своё время, эксперты советуют выбирать пассивное инвестирование. Например, можно вкладывать деньги в индексные фонды. Покупая в них долю, вы инвестируете сразу в десятки или даже сотни компаний. В этом случае риск, что они одновременно упадут в цене, несоизмеримо меньше, чем вероятность краха отдельно взятой фирмы.

А ещё можно доверить свой портфель управляющей компании. В этом случае вам не нужно будет постоянно следить за ситуацией на бирже, выбирать бумаги, определяться, когда их покупать и продавать. Все решения возьмёт на себя доверительный управляющий. Фондовый рынок – сложная штука. А деньги даются слишком тяжело, чтобы доверять их дилетанту самому себе.

Не складываем яйца в одну корзину

Если вы решились управлять инвестициями самостоятельно, помните о важнейшем правиле. Ваш портфель – то есть набор ценных бумаг – должен быть максимально разнообразным. Если купить на все деньги акции одной компании, или даже нескольких, но работающих в той же отрасли, такое вложение будет уязвимым. Разные активы по‑разному реагируют на ситуацию в экономике. Диверсифицируя портфель, вы страхуетесь от резких колебаний рынка.

Полезно также использовать различные биржевые инструменты. Например, облигации считаются менее прибыльным, но более надёжным активом, чем акции. Вкладываясь в оба вида бумаг, можно добиться желаемого баланса рисков и доходности.

Избегаем сложных схем и малопонятных продуктов

Когда мы покупаем в магазине продукты, то можем прочитать их состав, узнать происхождение, в той или иной мере представляем, каким будет вкус. Уровень понимания финансовых продуктов тоже должен быть высоким. На фондовом рынке есть масса инструментов, в которых человеку без должной подготовки разобраться сложно. Например, структурные облигации, где доходность зависит сразу от нескольких показателей: курсов валют, динамики инфляции, биржевых индексов и т. д. Если инвестор до конца не разобрался, как работает инструмент, то по сути покупает кота в мешке.

Чтобы обезопасить людей, торгующих на рынке без опыта, Банк России инициировал закон, который разрешает продажу сложных продуктов только тем, кто подтвердит свои знания. Такое тестирование будет обязательным уже с 1 октября. Но инвесторов, которые пользуются простыми и понятными инструментами, эта норма никак не затронет, их экзаменовать не будут. Кстати, кредитное плечо – это когда вы покупаете бумаги на заёмные деньги. Крупный объём сделки позволяет рассчитывать на большую прибыль, но при неудачной торговле плечо может загнать в долги. Новичкам не рекомендуется.

Не ориентируемся на прошлую доходность

В прошлом году фондовый рынок пережил небывалый подъём. Стоимость публичных компаний росла на фоне глобального монетарного стимулирования – государства вливали очень много денег в экономику в борьбе с последствиями пандемии. Для тех, кто именно в этот момент пришёл на рынок, сработала поговорка «новичкам везёт». Прибыль приносило практически любое вложение. В итоге на биржу потянулись миллионы новых клиентов.

Но везение – штука непостоянная и работает не так надёжно, как законы рынка. Один из них гласит: прошлая доходность не гарантирует будущую. Если бумага подорожала в этом году на 50 %, то прибавить ещё 50 % в следующем ей будет весьма непросто. И если компания выплатила акционерам щедрые дивиденды, то не факт, что сделает это снова.

Инвестируем, а не спекулируем

Чем больше мы работаем, тем больше зарабатываем – железная логика, в которой мало кому удавалось усомниться. Поэтому, когда новичок начинает торговать на бирже, он склонен к распространённой ошибке: совершает много лишних действий. Например, спешит избавиться от подешевевших акций, фиксируя убытки. А когда бумага снова дорожает, выясняется, что нужно было лишь пережить небольшую коррекцию.

Терпение и выдержка – вот что отличает успешного инвестора. Опытные игроки говорят, что хорошие инвестиции – это мертвецки скучное занятие. Азартным оно бывает только в руках спекулянтов. Это трейдеры, которые зарабатывают на коротких сделках, покупая и продавая бумаги в расчёте на сиюминутную прибыль. Для новичка такая тактика равносильна игре в рулетку. А там, как известно, чаще побеждает казино.

Не слушаем диванных аналитиков

Как и в любом новом деле, разобраться в инвестициях помогает обучение. Книги, онлайн-курсы, блоги экспертов – вариантов пополнить знания великое множество. Но обжечься можно и здесь. С ростом спроса на информацию о финрынке появилось много «фастфудной» аналитики. В соцсетях и телеграм-каналах предлагают готовые, быстрые и якобы беспроигрышные решения: что покупать, когда и по какой цене. В отличие от аналитических продуктов серьёзных компаний подобные рекомендации зачастую анонимны. Нет информации ни о самом советчике, ни о его опыте и компетентности. Ответственности, разумеется, тоже нет.

Доверившиеся таким «экспертам» могут не просто потерять свои деньги, но и оказаться вовлечённым в незаконную торговую операцию. Известны случаи, когда злоумышленники искусственно создавали ажиотаж вокруг ценной бумаги, разогревая её стоимость. На пике цены автор схемы обычно продаёт актив и фиксирует прибыль. А те, кого он втянул, несут убытки. Такие скоординированные операции могут рассматриваться как манипулирование рынком. Их участникам грозит ответственность.

Не торгуем на последние деньги

У начинающего инвестора может не быть большого капитала – сегодня на биржу можно идти хоть с 1 тысячей рублей. Можно даже не разбираться в тонкостях рынка – при пассивном инвестировании глубокие знания не требуются. Но у него точно должна быть подушка безопасности – заначка на чёрный день, которой хватит на несколько месяцев жизни. Обычно её держат на банковском вкладе. Это самый надёжный инструмент для сбережения денег. Вклад можно снять в любой момент. Максимум, что потеряете, – начисленные проценты. А вот если захотите срочно вывести средства, вложенные в ценные бумаги, то рискуете продать их в неудобный момент по невыгодной цене.

Фиксируем. Без надёжных резервов на фондовый рынок идти опасно. В случае неудачи вы останетесь ни с чем. Эксперты говорят, что инвестировать стоит только те деньги, с потерей которых вы готовы смириться.

Источник https://vse-dengy.ru/upravlenie-finansami/aktsii/srednerynochnaya-dohodnost.html

Источник https://aif.ru/boostbook/torgovlja-tsennymi-bumagami.html

Источник https://www.belpressa.ru/ekonomics/finansy/38289.html

Источник