Содержание

Как лучше всего защитить свои инвестиции на финансовом рынке

Время от времени в СМИ появляются заголовки о миллионах, потерянных инвесторами на финансовых рынках. Однако часто умалчивается, что стоимость инвестиций должна оцениваться в долгосрочной перспективе – деньги теряются только в том случае, если инвестор решает продать свои ценные бумаги во время спада рынка, а не ждать, пока их стоимость снова вырастет.

«Депозит с гарантированной доходностью в 6–8% остался в прошлом, поскольку ставки уже долгое время находятся на уровне 0% или даже ниже. Поэтому возможность приумножить капитал путем инвестирования в финансовые рынки становится все более привлекательной», — поясняет Андрис Лариньш, руководитель Управления финансовых рынков банка SEB.

В то же время проведенный банком SEB опрос клиентов* показал, что 25% не инвестируют в финансовые рынки, опасаясь возможных потерь.

Яйца нужно хранить в разных корзинах и самолетах

Конечно, начиная инвестировать, вы всегда должны учитывать взаимосвязь между риском и целью инвестирования. А. Лариньш рекомендует не класть все яйца в одну корзину, а все корзины — в один «самолет». Что это означает? Не вкладывать все средства в акции только одной или нескольких компаний, а максимально диверсифицировать инвестиции, как это предлагают инвестиционные фонды .

По своей сути фонды предназначены для коллективного инвестирования — для большого числа малых инвесторов. У каждого фонда есть управляющий, который управляет фондом в соответствии с определенной стратегией, а деньги инвесторов распределяются между большим количеством различных инвестиционных инструментов, что снижает риск.

Один из вариантов — инвестировать в фонды, привязанные к определенному индексу, например, S&P.

Лучшая стратегия при понижении – обождать

Опрос, проведенный SEB, показал, что большинство респондентов (35%) хотели бы инвестировать в течение периода лишь от 1 до 3 лет.А. Лариньш указывает, что это очень короткий срок для инвестиций, потому что в течение одного года (вспомним хотя бы 2020 год) колебания могут быть очень большими. Чем более долгий отрезок времени мы рассматриваем, тем меньше будут колебания, и в течение 10–20 лет обычно будет наблюдаться рост.

Время от времени можно слышать, что кто-то потерял миллионы на инвестициях. Но на самом деле это значит только то, что стоимость акций этого кого-то резко упала, однако не исключено, что в будущем она не только вернется на прежний уровень, но и увеличится.

А. Лариньш подчеркивает, что инвестор действительно теряет свои деньги только в том случае, если он решит продать свои акции в момент падения. То есть, во время кризиса, когда стоимость акций падает, наиболее эффективная стратегия — дождаться лучших времен.

Робоинвестор – начните инвестировать проще

Для тех, кто не знает, с чего начать, банк SEB разработал очень полезного помощника — «Робоинвестора», который поможет каждому пользователю интернет-банка в течение 15 минут получить реальные инвестиционные рекомендации, исходя из конкретных целей и допустимого риска. Кроме того, инвестировать можно начать уже с 1 евро и без каких-либо предварительных знаний.

Перед тем, как начать инвестировать

Предлагаем Вам внимательно прочитать документ с рекомендациями по инвестированию, в котором объясняется, почему, по нашей оценке, рекомендуемый инвестиционный фонд подходит для Вас, а также ознакомиться с правилами, прейскурантом и информационными материалами, связанными с инвестиционными услугами и рекомендуемым фондом. На основании этой информации Вы сможете принять решение по инвестированию.

Данный материал содержит информацию о доступных в AS «SEB banka» инвестиционных услугах или смежных услугах. Инвестиции подвержены рискам. Стоимость инвестиций может увеличиваться и уменьшаться, и исторические результаты и/или доходность не являются надежным показателем для прогнозирования будущих результатов и/или доходности и не гарантируют равноценного результата и/или доходности в будущем. Ваш инвестированный капитал не гарантирован, и в некоторых случаях Вы можете потерять все свои вложения. Если инвестиционные фонды или лично Вы осуществляете инвестиции в финансовые инструменты, выраженные в иностранных валютах, примите во внимание, что колебания обменного курса валют могут влиять на результат и/или доходность. Вы сами берете на себя ответственность за решение осуществлять инвестиции, и перед принятием такого решения Вам всегда следует получить дополнительную информацию. Дополнительная информация об инвестиционных услугах или смежных услугах доступна на домашней странице AS «SEB banka». Предлагаем ознакомиться с Условиями консультаций и, при необходимости, связаться с нами.

*Опрос жителей в странах Балтии в марте этого года провела компания Norstat по заказу банка SEB. В нем приняли участие 3002 респондента в возрасте от 18 до 74 лет.

Как создать свой инвестиционный портфель?

Инвестируя деньги в сильный и диверсифицированный инвестиционный портфель и подходя к инвестициям с долгосрочным взглядом, можно приумножить свой капитал.

Как это правильно сделать? Поясняет эксперт Swedbank по инвестициям Роландс Заулс, который имеет не только широкий профессиональный опыт, но и лично накопленные познания с тех времен, когда Роландс еще учился в средней школе и делал свои первые шаги в мире инвестиций.

1. Установите временной отрезок в соответствии со своим возрастом, временем до пенсии и целями трат.

Первый шаг в создании успешного инвестиционного портфеля – понять, каким будет срок вложений, или как долго вы планируете вкладывать свои средства, прежде чем они вам понадобятся. Это будет фундаментом для дальнейшего принятия важных инвестиционных решений. Чтобы это сделать, надо оценить максимально доступный вам срок вложений – каков он в момент разработки инвестиционного портфеля. Далее следует время, оставшееся до момента, когда придет время реализации планов в отношении крупных покупок.

2. Оцените свою толерантность к риску

То, на сколь длительное время вы можете направить свои свободные средства в инвестиции, поможет определить и вашу толерантность к риску.

Чтобы лучше понять свою толерантность к риску, можно взглянуть на нее с двух аспектов – это объективная и субъективная толерантность к риску. Объективная толерантность к риску – это уровень риска, который вы можете на себя взять, учитывая свои конкретные финансовые обстоятельства и отрезок времени. Например, если до пенсии осталось пять лет, ваша толерантность к риску, скорее всего, ниже, чем у двадцатилетнего человека. Кроме того, если в течение ближайших пяти лет вы планируете оплачивать учебу своего отпрыска в вузе, ваша толерантность к риску, скорее всего, будет ниже, чем у человека без семьи.

В свою очередь, под субъективной толерантностью к риску понимается естественная готовность человека рисковать.

Ведь некоторые люди попросту готовы рисковать больше, чем другие. Это означает, что наша толерантность к риску одинаково зависит как от нашего характера и отношения, так и от нынешней фазы жизни.

С учетом своей толерантности к риску вы можете лучше понять, какие инвестиционные инструменты выбирать для своего портфеля, поскольку различные активы имеют разные уровни риска.

- Активы низкого риска – это, например, правительственные облигации, корпоративные облигации. Такие вклады также называют ценными бумагами фиксированного дохода. При вложении в такие активы имеется низкая вероятность полностью или частично потерять свой капитал. В целом правительственные облигации считаются наименее рискованными вложениями подобного рода, поскольку в их основе – финансовая мощь правительства. При приобретении каких-нибудь правительственных облигаций обычно имеется высокая уверенность, что они окупятся. Это, конечно, зависит от того, облигации какого правительства вы приобретете. Например, у облигаций правительства США риск будет ниже, чем у облигаций правительства Италии.

- Вложениями высокого риска могут быть акции отдельных предприятий, инвестиционные фонды, торгуемые на бирже фонды(ETF)и т.п. Здесь если необдуманно распоряжаться капиталом, можно потерять его частично, а в отдельных случаях и полностью, поскольку в основном цены имеющихся активов подвержены повышенным колебаниям.

Однако помните, что без риска нет выгоды. Хотя при помощи активов низкого риска в традиционном понимании можно сохранить свой капитал, они имеют низкую доходность. В свою очередь, у активов высокого риска доходность больше.

3. Какому типу инвестора вы соответствуете?

Например, первичная цель консервативного инвестора (100% вложений делается в активы низкого риска – облигации государств или предприятий) – сохранение капитала. Хотя консервативный инвестор желает прироста, главная цель все же – защитить свои вложения от падения стоимости.

Сбалансированный инвестор (до 50% вложений обычно делается в активы высокого риска, например, в акции предприятий, а до 50% – в активы низкого риска) стремится к умеренному росту. Для таких инвесторов сохранение капитала не так важно, как для консервативных инвесторов. Одновременно прирост для них не столь существенен, как для агрессивных инвесторов.

Агрессивный инвестор, или инвестор активной стратегии (100% делается в активы высокого риска) хочет высокой доходности с потенциально более высоким уровнем риска. Главная цель таких инвесторов – желание достичь большего прироста.

Когда вы определили свою толерантность к риску и свой тип инвестора, вы можете начать думать над тем, с помощью какой стратегии достичь своих инвестиционных целей. Наш уровень толерантности к риску и наш тип инвестора напрямую влияют на наши инвестиционные цели.

4. Выберите инвестиционный подход

Существуют активный и пассивный инвестиционные подходы. Большинство начинающих инвесторов предпочитают классы активов создавать, выбирая отдельные акции и облигации, что можно назвать активным инвестированием. Однако хочу обратить внимание, что эта стратегия имеет ряд недостатков (именно в контексте частного портфеля).

- Те, кто предпочитают отдельные акции, редко обгоняют рынок. «Обгонять рынок» значит получать более высокую доходность, чем устанавливает индекс, например, S&P 500. Люди, которые выбирают отдельные акции, верят, что могут обогнать рынок и получить повышенную доходность. Однако в действительности это происходит очень редко. Согласно JP Morgan, «все доказательства указывают на печальный факт, что результаты, достигаемые рядовыми, или малыми инвесторами, в целом ниже среднего показателя по рынку. Стремясь “обогнать рынок”, они на самом деле ему проигрывают».

- Активное инвестирование означает краткосрочный подход. Именно при приобретении отдельных акций имеется риск сформировать краткосрочный подход к инвестициям. Вы будете покупать и продавать акции, руководствуясь краткосрочными колебаниями рынка, что, к сожалению, часто приводит к значительным убыткам.

- Статистика свидетельствует, что пассивное инвестирование – правильный выбор. В основе пассивного инвестирования – долгосрочная инвестиционная стратегия, соответствующим образом диверсифицированная. Хотя мы и не можем предвидеть будущее, мы можем многому научиться у прошлого. В проведенном Morningstar исследовании под названием «Mind the Gap» были рассмотрены «доходность инвесторов» и их финансовое поведение. Исследователи устанавливали доходность фондов, используя расчеты взвешенных активов фондов. В исследовании было констатировано, что за десятилетний период до 2017 года (в период включен и кризис 2008 года, во время которого стоимость рынка акций уменьшилась на 50% в сравнении с наивысшей точкой) результаты фондовых инвесторов были в среднем хуже, чем результаты принадлежащих им фондов. Один реальный пример: доходность самого фонда была плюс 3,9% в данный период, в то время как ежегодная доходность инвесторов составляла минус 15,4%.

5. Идентифицируйте самые подходящие для вас классы инвестиционных активов

Хотя типы инвесторов очень разные, все обычно вкладывают в активы двух видов, только в разных размерах: в активы высокого риска (для прироста) и в активы низкого риска (для сохранения капитала). Следующий шаг в создании инвестиционного портфеля – выбрать, какие классы активов будут формировать в портфеле категорию активов высокого риска, а какие – категорию активов низкого риска.

Высокая доходность, активы высокого риска

В эту категорию входят, например, следующие активы:

- акции США, Европы;

- акции развитых рынков: акции развитых рынков – это акции предприятий высоко индустриализированных стран «первого мира», например, Японии, Соединенного Королевства, Германии и подобных стран;

- акции развивающихся рынков: акции предприятий из стран с высоким потенциалом развития и растущей экономикой, например, Китая, Индии или Бразилии.

Низкая доходность, активы низкого риска

В эту категорию входят, например, следующие активы:

- облигации США, Европы: эмитированные облигации низкого риска правительства США и отдельных стран Европы, а также эмитированные облигации предприятий обоих регионов;

- глобальные облигации: эмитированные облигации предприятий и правительств, находящихся за пределами Европы и США.

6. Распределите средства по классам активов

В зависимости от толерантности к риску и цели вложений следующий шаг – выбрать формулу распределения активов, чтобы свой капитал соответственно распределить по классам активов.

Консервативные инвесторы обычно выбирают более высокий удельный вес активов низкого риска (90–100%) и более низкий удельный вес активов высокого риска (10–0%). Сбалансированные инвесторы стремятся к распределению 50/50 или к следующему: 60% активов высокого риска и 40% активов низкого риска.

В свою очередь, инвесторы, стремящиеся к приросту, обычно предпочитают не менее 75% капитала направлять в активы высокого риска, оставляя на активы низкого риска менее 25%.

Цель диверсификации активов – уменьшить риски, одновременно повышая доходность. Это делается путем ограничения рисков в конкретном классе активов и через распределение капитала по разным классам активов. Иными словами – важно не класть все яйца в одну корзину. Распределяя свой капитал по различным классам активов и разным отраслям, вы уменьшаете возможные убытки, которые могут возникнуть в случае отдельных активов.

Как диверсифицировать свои вложения?

- Диверсификация по отраслям:вместо того, чтобы вкладывать в акции (или облигации) предприятий одной отрасли, вы можете вкладывать в разные отрасли. Тем самым если в одной отрасли результаты не столь хороши, как ожидалось, это не повлияет на весь ваш портфель.

- Географическая диверсификация:при диверсификации вложений по разным странам экономическая ситуация одной страны не окажет влияния на весь ваш портфель.

- Диверсификация капитализации(large and small cap): вы можете инвестировать в предприятия разного размера. Предприятия распределяются по предприятиям низкой, средней и высокой капитализации. Это позволяет получить выгоду и от потенциально быстрого роста предприятий низкой капитализации, и от предоставляемой предприятиями высокой капитализации безопасности.

Когда вы выбрали, в какие классы активов хотите инвестировать, важно определить, сколько средств направлять по каждому классу, на основании исторических данных и статистики. В этом процессе можно задать себе следующие вопросы.

- Какую долю своего капитала направлять в акции США, в акции ЕС, в акции развивающегося рынка или в акции развитого рынка?

- Какую часть капитала в каждом из этих рынков направлять в предприятия низкой, средней и высокой капитализации?

- Сколько средств направлять в облигации США и/или глобальные облигации?

- Какие имеются риски в отношении конкретного рынка, конкретных отраслей, конкретных предприятия или финансовых инструментов, которые будут использованы в вашем портфеле?

7. Разработайте план регулярных взносов

После создания инвестиционного портфеля важно составить план регулярного формирования накоплений, чтобы увеличивать свой капитал и регулярно пополнять свой портфель.

Помните, что главное – проведенное на финансовых рынках время, а не использование какого-то выгодного для начала инвестирования момента.

Финансовые рынки подвержены колебаниям, так было, есть и будет. Если это вызывает беспокойство, вкладываемые средства можно распределить по меньшим суммам.

Здесь может пригодиться выравнивание средних расходов. По сути такое усреднение стоимости (cost averaging) является инвестиционной стратегией, в рамках которой вы регулярно реинвестируете в какой-то актив в конкретный момент независимо от текущей цены этого актива. При регулярном приобретении этого актива со временем получается, что вы платите за него среднюю цену. Тем самым устраняется задержка, чтобы не пришлось сожалеть о том, что вы не участвуете в рынке.

Усреднение стоимости – хороший долгосрочный подход для вкладчиков, и так определяется дисциплинированный инвестор. Вместо того, чтобы стараться поймать выгодный момент на рынке (которого никогда не бывает), разработайте план регулярных вложений (например, в конце каждого месяца или квартала) и смотрите на стоимость актива в долгосрочной перспективе.

Помните, что если у вас нет времени или интереса самому создавать свои инвестиционные портфели и следить за событиями на финансовых рынках, всегда могут помочь финансовые консультанты банка или готовые банковские решения.

Аналитика, Важное

Число розничных инвесторов в России по итогам первого квартала 2021 г. составило 12,7 млн человек , увеличившись в 1,5 раза за год и более чем на четверть за квартал: брокерский счет имеет почти каждый седьмой взрослый россиянин. Хотя, по данным Банка России, на начало года около 60% счетов оставались пустыми, а финансовое влияние активных розничных инвесторов на поведение рынка ограничено небольшими суммами инвестиций (у почти каждого пятого активы на счете не превышают 10000 руб.), само инвестирование с расширением круга участников обретает новые функции, связанные не только с заработком и сохранением средств.

В 2021 г. Левада-Центр (внесен Минюстом в реестр НКО, выполняющих функции иностранного агента) запустил исследование инвестиционного поведения россиян – розничных инвесторов. Оно позволило привлечь к участию 5800 активных игроков. Собранные данные позволяют исследовать сходства и различия опытных и новых инвесторов, обладающих как относительно крупными, так и небольшими портфелями. Данный материал подготовлен на основе анализа исследования и экспертного анализа представителей ведущих российских брокеров – членов НАУФОР.

Портреты инвесторов

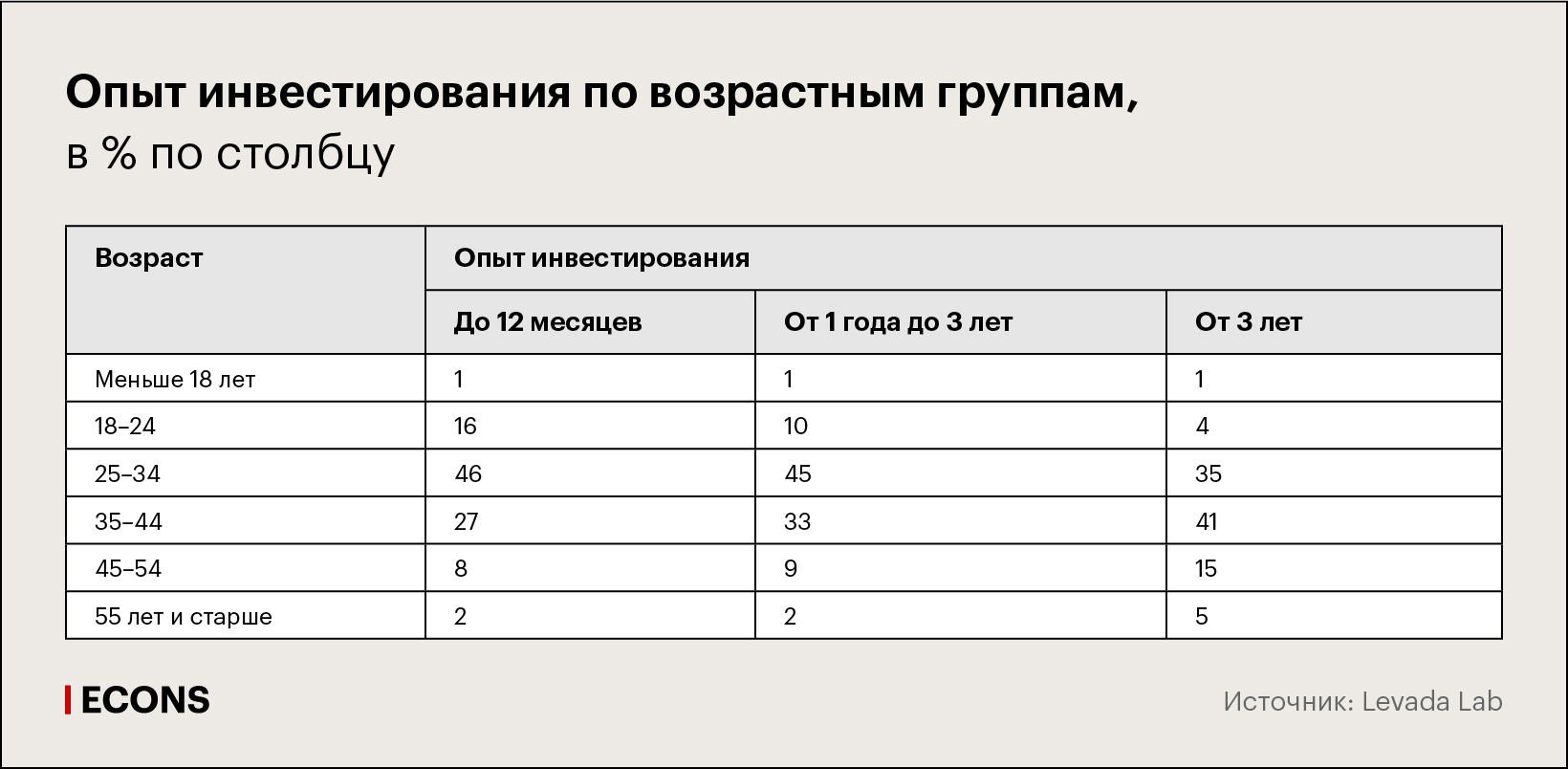

Инвесторы, пришедшие за последние полтора года на рынок, заметно отличаются от своих более опытных коллег по демографическим характеристикам. Средний возраст инвесторов, занимающихся инвестированием более трех лет, составляет 47 лет, а среди тех, кто инвестирует менее 12 месяцев, – всего 35 лет. Новая волна привела на этот рынок молодежь – почти 20% новичков моложе 24 лет. Самая многочисленная возрастная группа среди начинающих инвесторов – 25–34 года: их доля составляет 46%. Самая опытная – респонденты старше 45 лет, среди них 41% имеют опыт инвестирования более трех лет.

Омоложение аудитории происходит благодаря снижению барьеров выхода на рынок, в первую очередь упрощению процесса и появлению новых цифровых брокерских инструментов. Респонденты в возрасте до 35 лет чаще используют банковские брокерские сервисы, игроки от 35 лет и старше несколько чаще предпочитают работать через профессиональных игроков – управляющие компании, но и среди них преобладают клиенты цифровых приложений.

Несмотря на то что инвестиции продолжают оставаться «мужской» формой финансового поведения, среди новых игроков женщин стало почти в три раза больше (17%; тогда как среди опытных инвесторов – 6%).

Более высокая доля женщин среди новых инвесторов может говорить о том, что в обществе растет информированность, желание и готовность участвовать в инвестиционных решениях. Исследования финансовой грамотности, как правило, указывают на то, что крупные финансовые операции партнеры в семье совершают совместно, однако окончательное решение остается за наиболее информированным членом семьи, поэтому в семьях женщины несколько чаще отвечают за повседневные траты, а мужчины – за крупные покупки (дом, машина и т.д.). Говоря об инвестировании, мужчины несколько чаще отвечают, что принимают инвестиционные решения самостоятельно (75%; среди женщин – 66%), а женщины несколько чаще ищут помощь советчика – рекомендации брокерского приложения или близких людей.

Новые игроки чаще выходят на рынок с небольшими и средними вложениями. Около половины опрошенных обладают инвестиционными портфелями среднего размера (от 100000 руб. до 1 млн руб.), около трети – небольшими портфелями (до 100000 руб.). Опытные инвесторы обладают существенно большими активами: более двух третей респондентов (69%) с опытом инвестирования более трех лет владеют портфелями больше 1 млн руб. При этом порядка 80% новых инвесторов планируют увеличить свои портфели.

Проведенные интервью указывают на систематический характер работы с инвестициями. Чаще всего инвесторы пополняют свои брокерские счета вместе с получением зарплаты или других доходов. Тем не менее выбор тактики меняется в зависимости от ожиданий поведения рынка.

Мотивы инвесторов

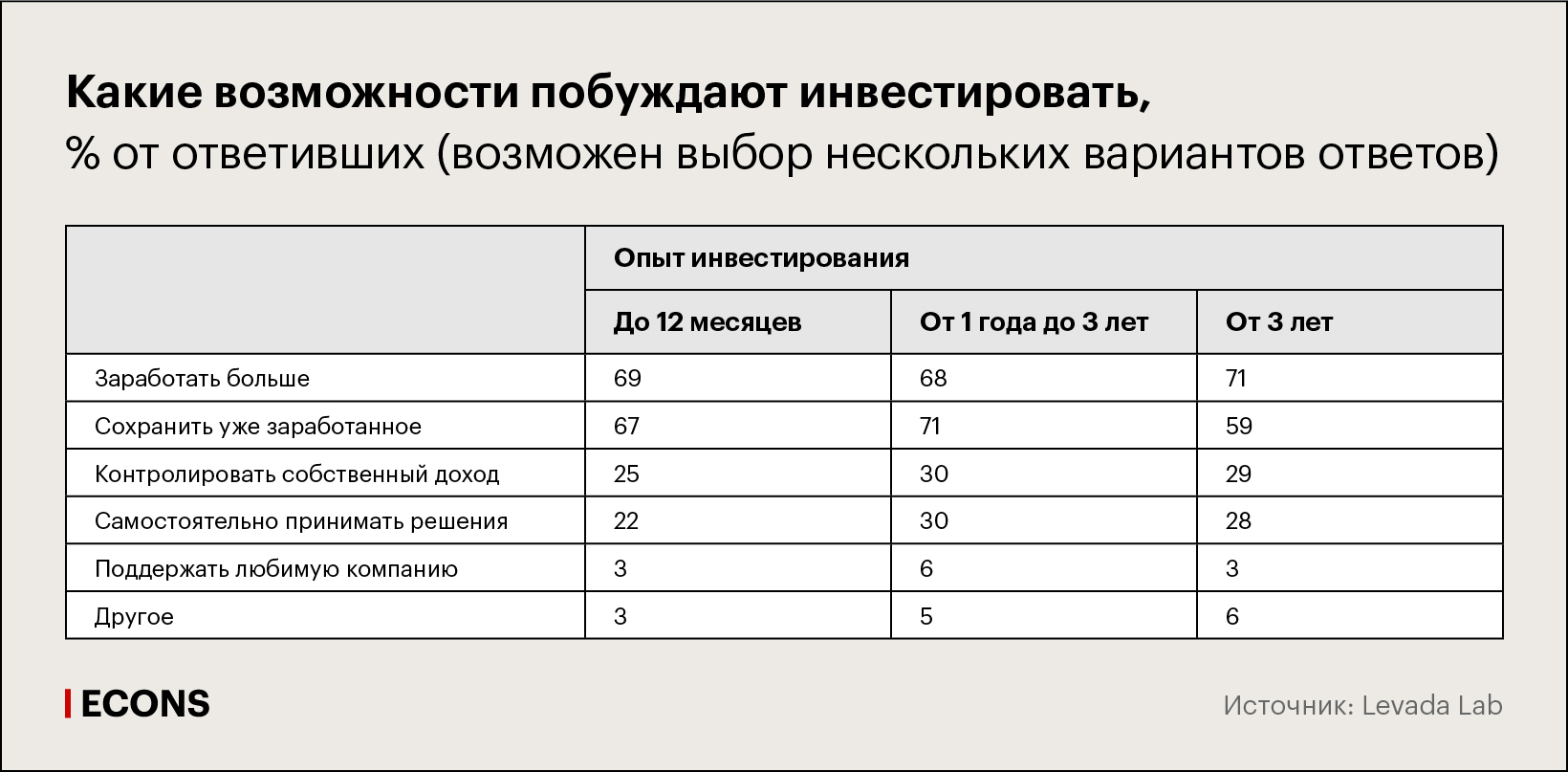

Причина появления на рынке и стратегия поведения новых инвесторов – наверное, главные вопросы, которые интересуют экспертов. Ответы на прямой вопрос о возможностях, которые побуждают респондентов заняться инвестированием, указывают, что заработок и сохранение средств являются основными мотивами. При этом исследование выявило, что с ростом стажа возможность сохранения средств даже несколько уступает в значимости возможности обретения финансовой независимости.

В ответах на вопрос, чем для них является инвестирование, инвесторы заметно чаще отмечали функции сохранения средств: «способ накопить на пенсию», «возможность сохранить капитал», «единственная альтернатива вкладам». Таким образом, говоря о заработке, респонденты имели в виду прежде всего не высокую доходность, а сохранение средств на долгосрочную перспективу. И если «новички» представляют общность со схожим набором мотивов, то в среде опытных инвесторов можно обнаружить отличия. Для некоторой части опытных инвесторов с крупным портфелем (от 1 млн руб.) большее значение приобретает функция стабильного дополнительного дохода. Новые инвесторы в интервью также нередко указывали на желание выйти «на пассивный доход» в будущем наряду с возможностью сохранить заработанные средства. Респонденты с небольшим опытом несколько чаще указывали, что инвестиции для них – это хобби и развлечение. Для опытных инвесторов эта особенность инвестирования имеет меньшее значение.

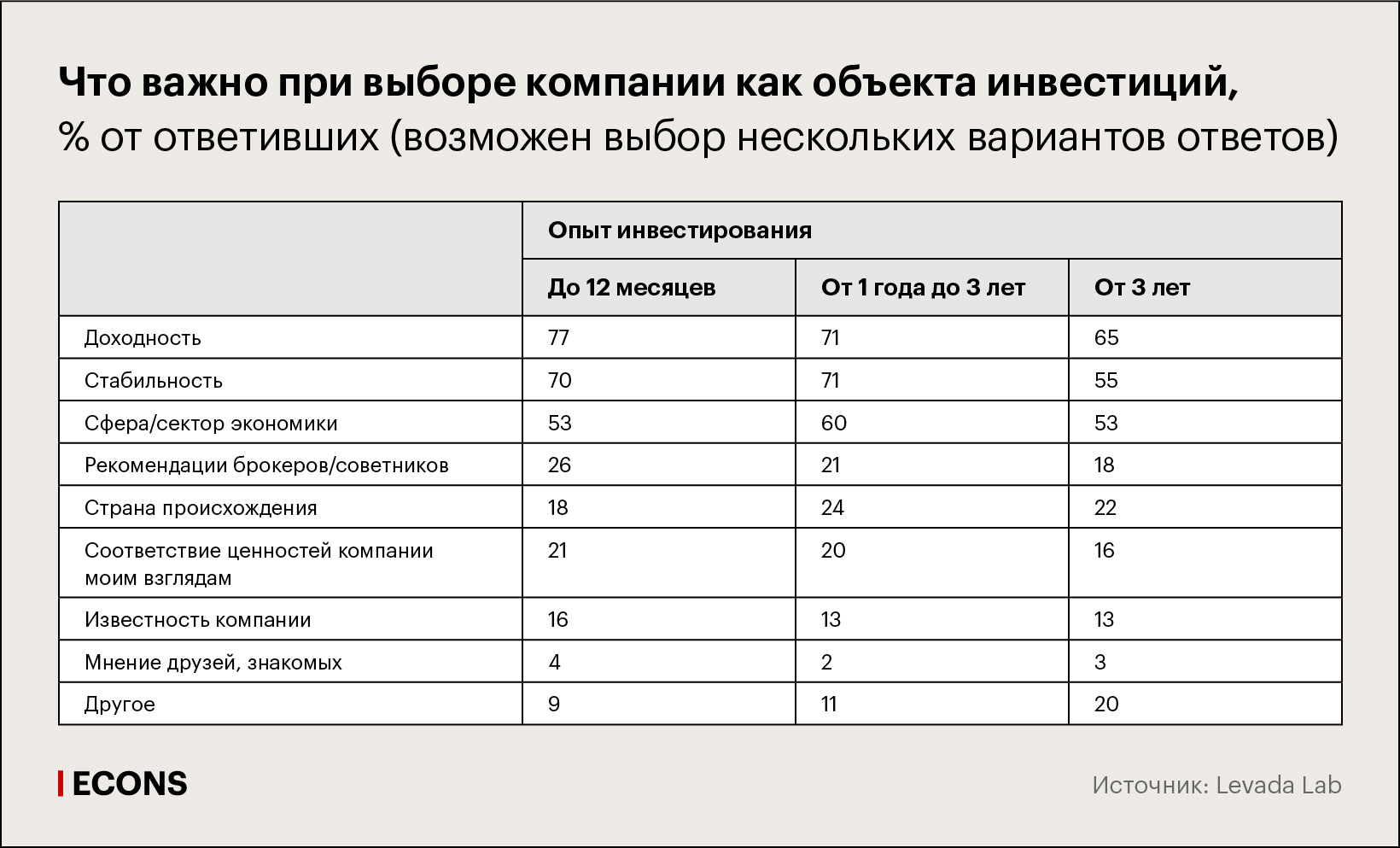

Приходя на рынок с минимальным опытом, относительно небольшой суммой, а также желанием не только сохранить, но и приумножить средства, новые игроки зачастую ориентируются в большей мере на доходность, чем на стабильность. Новые инвесторы также чаще обращают внимание на бренд и его ценностное наполнение. С ростом опыта стабильность и доходность выравнивают свои позиции, а у опытных инвесторов растет значение прочих, более сложных и утонченных критериев отбора инструментов.

Представители брокеров – членов НАУФОР, прокомментировавшие наше исследование, сходятся во мнении, что, приходя на рынок, участники зачастую пребывают во власти стереотипа быстрого заработка, который затем сменяется либо осознанным выбором рискованных инструментов, либо переходом к дивидендным бумагам. Процесс «взросления» сообщества инвесторов, по мнению экспертов, является позитивным знаком для рынка.

Юрий Маслов, генеральный директор «Открытие Брокер»: «Явно видна повышенная склонность к риску у новых инвесторов, которые не застали кризисных явлений на рынке, а пришли на него после распродажи весной 2020 года».

Владислав Кочетков, президент – председатель правления ГК «ФИНАМ»: «Безусловно, на фондовом рынке существует стереотип быстрого заработка. Многие клиенты приходят именно за этим… Инвесторы, которые приходят за быстрым доходом, совершают некоторое количество ошибок, переходят от восприятия «сотни процентов в год» к концепции «доход выше депозита».

Эксперты также обратили внимание на рост значимости неэкономических факторов для выбора активов для инвестиций. Можно предположить, что изменение моделей потребления, которое уже затронуло потребительский сектор, будет более значимым фактором и в сфере ценных бумаг, став еще одним инструментом поддержки бренда.

Владимир Яровой, и. о. руководителя департамента глобальных рынков Сбербанка: «Обратили внимание на то, что все больше инвесторов выбирает активы, соответствующие их ценностям: предполагаем, что это приведет к тому, что компаниям, ведущим социально ответственный бизнес, в будущем будет проще привлекать финансирование».

Работа с ценными бумагами делает возможной поддержку, например, проектов «зеленой экономики» или научно-технических стартапов, чьи ценности близки отдельным инвесторам, даже если они не пользуются их продуктами.

Риск и потери

По разговорам с экспертами и действиям регулятора складывается ощущение, что наибольшие опасения вызывает необдуманное отношение инвесторов к потенциальным рискам. Специалисты с тревогой ожидают первого «натурального стресс-теста» для новичков с опытом инвестирования в один-два года и делают попытки снизить его потенциальный ущерб, в том числе с помощью широко обсуждаемой модели тестирования частных инвесторов на знания рисков сложных финансовых инструментов.

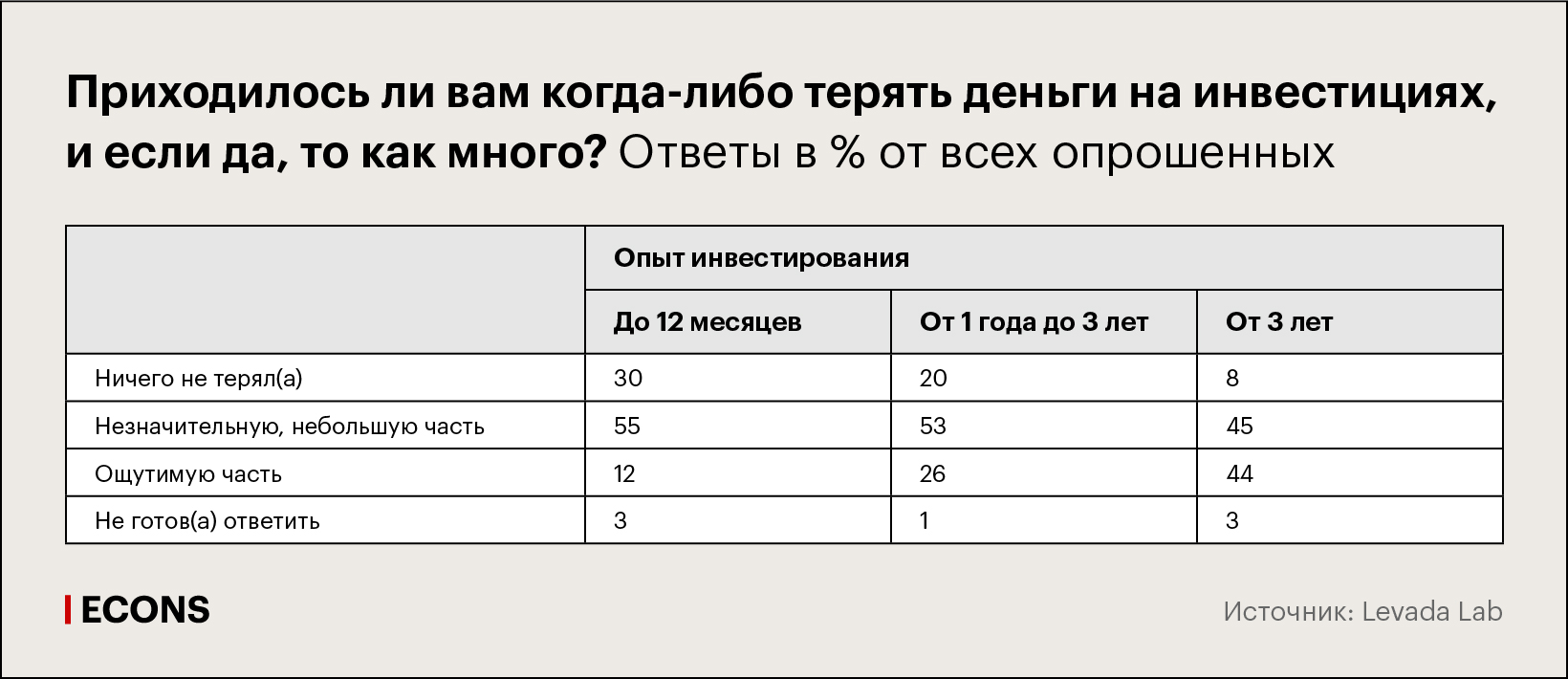

Результаты исследования указывают на несомненную связь между стажем инвестирования и глубиной опыта финансовых потерь в прошлом. В ответе на вопрос «Приходилось ли терять деньги в прошлом?» более 40% респондентов с большим стажем (от трех лет) утверждали, что теряли «ощутимую часть» средств. При этом среди новых инвесторов так отвечали лишь 12% опрошенных, а почти треть из них вообще не считает, что имела опыт финансовых потерь.

В гипотетической ситуации финансового кризиса с потерей половины средств 90% респондентов, независимо от их стажа, собираются покупать подешевевшие активы. Таким образом, можно сделать вывод о долгосрочном характере инвестиций и готовности терпеть убытки. Конечно, декларируемое поведение в предложенной ситуации может отличаться от реального в условиях паники и информационного шума, и наличие опыта ощутимых потерь у инвесторов со стажем говорит о большей сложности.

Стремясь обезопасить свои вложения, инвесторы диверсифицируют их, вкладываясь в разные рынки. Около половины опрошенных инвесторов считают, что нужно больше инвестировать в зарубежные бумаги, треть – что активы нужно распределять поровну. Лишь 12% считают, что нужно больше вкладывать в российские активы, а среди главных опасений инвесторы упоминают в первую очередь политические риски и плохой бизнес-климат. С ростом стажа желание вкладываться в зарубежные рынки увеличивается, а доля российских активов в портфеле – снижается.

От хобби к прагматике

Исследование частных инвесторов позволяет подтвердить гипотезу, что новые игроки приходят в инвестиции с желанием вложить средства и приумножить их быстрее, чем с помощью банковских вкладов. Столь массовое появление на рынке новых игроков произошло благодаря снижению информационных и технических барьеров. Происходят не только количественные, но и демографические сдвиги: среди новых игроков больше молодежи, шире представлены женщины.

Поведение и интересы новых инвесторов можно считать уравновешенными с точки зрения риска, но в то же время их ожидания могут быть несколько преувеличены, а поведение чаще подвержено влиянию личных взглядов и ценностной ориентации. Оглядываясь на их более опытных коллег, мы видим, как в промежутке от одного года до трех лет актуализируется потребность в контроле собственного дохода и возможностях самостоятельного принятия финансовых решений. После трех лет работы с инвестициями для людей растет значение инвестиций как средства стабильного заработка (для некоторой части опытных игроков), а стратегия «инвестирование как хобби» сменяется более прагматичным подходом. Инвесторы приходят с надеждой быстрого или достаточно простого заработка, но в то же время выбирают достаточно спокойную стратегию. Можно судить о том, что мотивация сохранить превалирует над желанием поскорее заработать.

Растущее число инвесторов может свидетельствовать о двух генеральных тенденциях в обществе: российские потребители становятся финансово более информированными и осторожными, а вот удовлетворенность привычными финансовыми инструментами, возможно, снижается – одной из причин повышенного интереса к инвестированию могло стать снижение ставок по вкладам, продолжавшееся до осени 2020 г. Несмотря на смену тренда и рост ставок по вкладам, инвестиционные продукты могут продолжить перетягивать на себя часть «свободных» средств граждан. На выбор инвестирования могут влиять и другие факторы: стремление больше контролировать свои финансы, недоверие к пенсионной системе, возможность безопасно инвестировать в зарубежные активы.

Степан ГОНЧАРОВ, Ольга КАРАЕВА

АНО “Левада-Центр” принудительно внесена в реестр некоммерческих организаций, выполняющих функции иностранного агента.

Источник https://www.seb.lv/ru/forum/investirovanie/kak-luchshe-vsego-zaschitit-svoi-investicii-na-finansovom-rynke

Источник https://blog.swedbank.lv/ru/nakopleniya/investiciju-portfelis-657

Источник https://www.levada.ru/2021/08/13/kto-takie-novye-rossijskie-investory/

Источник