Как еще заработать на бирже и снизить риск: акции компаний с выплатой дивидендов

В нашем блоге мы много пишем о вариантах биржевых инвестиций с различным уровнем риска, рассказываем о способах защиты капитала. Один из способов получить дополнительный заработок с минимальными рисками – это купить акции компаний, которые выплачивают дивиденды.

К примеру, по данным РБК, в этом году «Сбербанк» может направить на выплату дивидендов 50% от чистой прибыли по МСФО — то есть 422,5 млрд руб. Как это работает на практике?

Примечание: для того, чтобы купить акции компаний с целью получения дивидендов, вам понадобится брокерский счет. Открыть его можно онлайн.

Что такое дивиденды

Если говорить простыми словами, то покупка акций компании, по сути, делает инвестора совладельцем части бизнеса. А значит, такой инвестор имеет право на часть от прибыли.

Компания, дела у которой идут хорошо, может распределять часть прибыли среди акционеров (или использовать для этого нераспределенную прибыль прошлых периодов) – это и есть дивиденды.

Для получения дивидендов по акциям, важно успеть купить их за два рабочих дня до закрытия реестра акционеров. То есть, если реестр закрывается в понедельник, то в четверг предыдущей недели нужно совершить транзакцию. Дату закрытия реестра определяют акционеры на собрании, чаще всего его назначают либо каждый квартал, либо на лето.

Для удобтва определения дат закрытия реестров разных компаний, вы можете воспользоваться специализированным календарем дивидендов на нашем сайте.

Сколько можно заработать

По статистике, доходность выплат отечественных компаний находится на одном из самых высоких в мире уровне – около 6%. По оценке аналитиков, по итогам 2019 год он составил 8%. Это значительно выше средней 3%-ной доходности по развивающимся рынкам и 2,4% — по развитым, включая 1,8% в США и 3,6% в Европе.

Значительное число российских компаний, акции которых торгуются на бирже, увеличивают размер дивидендов. Делать это они могут с разными целями – где-то мажоритарные акционеры хотят получить дополнительные ресурсы, в каких-то случаях эмитенты стремятся повысить привлекательность своих акций.

Только в 2019 г. дивидендную политику пересмотрели около 10 компаний, включая Лукойл, Газпром, Алроса, Veon, НЛМК, Фосагро, ММК и Русгидро.

Акции каких компаний стоит изучить

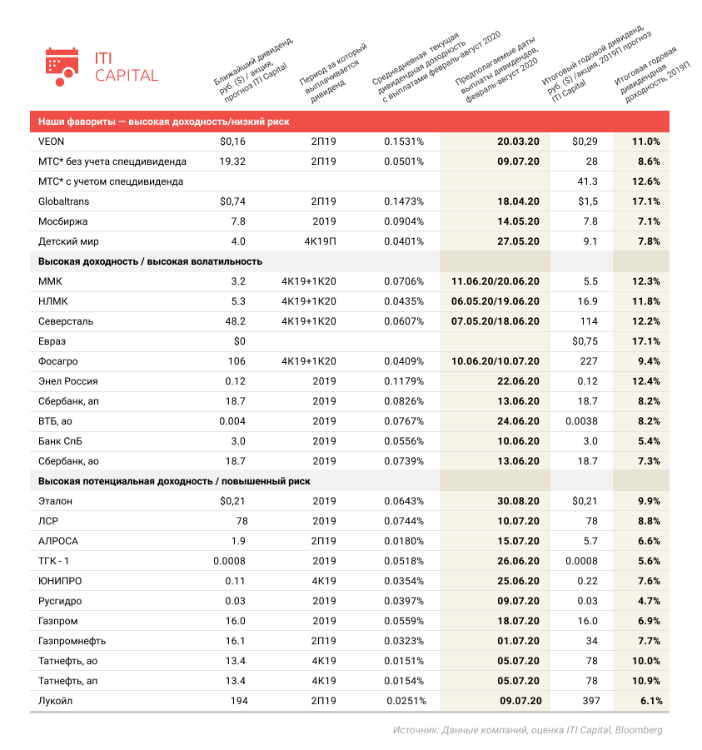

В недавнем отчете аналитики ITI Capital изучили акции компаний, которые выплачивают дивиденды, и отобрали список 30 лучших эмитентов по соотношению доходность/риск.

По клику картинка откроется в полном размере. Подробнее в отчете ITI Capital

Какие еще стратегии защиты инвестиций стоит использовать

Дивидендные стратегии – не единственный способ защиты инвестиций. Еще один действенный инструмент – так называемые структурные продукты. Их суть заключается в возможности выбора параметров приемлемого риска. В итоге можно полностью исключить риск финансовых потерь. Это снижает возможную прибыль, но дает гарантированную защиту – в случае неблагоприятной динамики базового актива компания вернет себе абсолютно всю инвестируемую сумму.

Доходность таких продуктов может быть разной и зависит от коэффициента участия и изменения стоимости базового актива (например, акции или индекса). Если выбрать коэффициент участия в 80%, и при этом цена базового актива изменится в нужну сторону на 10%, то доход составит 8%. Получается, что вложения в сам базовый актив были бы немного выгоднее, то и риск был бы значительно выше. Использование структурных продуктов подходит консервативным и начинающим инвесторам.

Что покупать: акции роста или дивидендные акции

На фондовом рынке есть две основные стратегии долгосрочного инвестирования — это вложения в акции роста, которые стабильно дорожают, и акции стоимости, по которым регулярно платят дивиденды. Рассказываем, чем эти подходы отличаются и как определиться со стратегией.

Акции компаний роста: для быстрого заработка

Что такое компании роста

Компании роста — это компании, стоимость которых повышается быстрее, чем у других предприятий того же сегмента экономики. Акции таких компаний тоже растут быстрее рынка.

Например, Microsoft и IBM — две компании, разрабатывающие программное обеспечение, обе известные и стабильные. Но если посмотреть, как меняется цена их акций, то видно, что у Microsoft она постоянно растёт, тогда как у IBM рост сменяется падением. Microsoft — типичная компания роста.

Когда инвестор вкладывается в компанию роста, он рассчитывает, что акции будут дорожать и через некоторое время их можно будет продать по более высокой цене. При этом дивиденды по таким акциям платят редко или суммы очень маленькие, поскольку почти всю прибыль бизнес вкладывает в своё развитие. Так что акции компаний роста не подойдут тем, кто хочет получать стабильный пассивный доход.

Акции компаний роста необязательно будут постоянно дорожать: рынок динамичен, гарантировать доходность никто не может.

Основные признаки компаний роста

Компанию можно назвать компанией роста, если она:

- Известна широкому кругу людей. Например, Apple, Microsoft — их продукты представлять не нужно: любой человек знает, что такое iPhone или Windows.

- Относится к быстрорастущему сектору экономики, например IT, ретейл. Иногда такие компании могут даже создавать своё новое направление, как сделала Tesla.

- Использует в производстве новейшие разработки и выпускает их на рынок.

- Вкладывает почти всю прибыль в своё развитие.

Yandex, Amazon, Tesla, AliExpress, Netflix, Google, Facebook, Mail.ru Group, Visa, Qiwi, Новатэк — это компании роста. Каждая компания из этого списка известна, относится к быстрорастущему сектору экономики, использует современные технологии и разработки, почти всю прибыль инвестирует в развитие.

Когда стоит покупать акции роста

Акции роста подходят тем, кто не боится рисковать: быстрое подорожание ценных бумаг может смениться таким же быстрым падением. Так случилось в 2018 году с акциями Facebook, которые резко подешевели сразу на 24% после выхода отчётности. Акции роста стоит покупать, если цель — нарастить капитал в краткосрочной или среднесрочной перспективе.

Риски при покупке акций роста

- Быстрый рост стоимости акций может так же быстро смениться падением цены — можно понести большие убытки.

- Спрогнозировать цену акций роста практически нереально.

- Портфелем, содержащим акции роста, нужно управлять — проводить ребалансировку. Если этого не сделать вовремя, то можно понести убытки.

- Стоимость ценных бумаг сильно зависит от внешних факторов — любая негативная новость, касающаяся компании, может спровоцировать падение акций.

Покупать или продавать: что происходит с акциями китайских компаний

Акции компаний стоимости: для постоянного дохода

Что такое компании стоимости, или дивидендные компании

Компании стоимости — это компании, перспективу развития которых рынок ещё не заметил. Ценные бумаги этих предприятий дешевле, чем акции конкурентов, работающих в той же отрасли. Такое возможно, например, если компании не занимаются продвижением своего бренда, мало вкладывают в рекламу и при этом выпускают продукцию высокого качества. В итоге прибыль у компаний стоимости хорошая, и они охотно делятся ею со своими инвесторами — платят дивиденды.

Суть инвестирования в дивидендные компании — купить акции до того, как стоимость компании «выровняется» по отношению к аналогам. И параллельно зарабатывать на дивидендах. Именно на такой стратегии построил свою империю Уоррен Баффетт: искал предприятия, цена которых объективно должна быть выше, и инвестировал в них. Найти компании стоимости сложно, потому что нужно правильно определить, из-за чего их акции дешевле, чему у конкурентов.

Основные признаки компаний стоимости

Что характерно для компаний стоимости:

- Принадлежат к стабильным секторам экономики: строительство, добыча полезных ископаемых, банковская сфера. Рост таких компаний обычно не превышает 10% в год, а развитие самой отрасли и вовсе может стоять на месте.

- Платят высокие дивиденды.

- Занимают прочное положение на рынке, несмотря на отсутствие роста — благодаря этому в будущем они укрепят свои позиции.

- Финансовые показатели ниже, чем у компаний-конкурентов. Эти показатели называются мультипликаторами. Их рассчитывают по специальным формулам аналитики и экономисты. Мультипликаторы есть в финансовых отчётах компаний, их также можно посмотреть в брокерских приложениях и на специальных ресурсах, например Smart-Lab или Trading View.У каждого мультипликатора своё обозначение: например, P/E показывает, насколько прибыльна компания. Считается этот мультипликатор как отношение текущей рыночной стоимости компании к её чистой прибыли. Чем выше значение P/E, тем больше компания переоценена. Если P/E меньше 15–20, значит, стоимость акций справедливая, а если P/E больше 20, это значит, что бумаги переоценены и могут подешеветь.

Угольная компания «Распадская», AT& T, Pfizer, ExxonMobil, Johnson& Johnson, Алроса, МТС Россия, «Мечел» — это компании стоимости.

Кому стоит покупать бумаги дивидендных компаний

Акции стоимости советуют покупать тем, кто хочет стать инвестором стабильной компании и рассчитывает на постоянный доход.

Риски при покупке акций стоимости

- Недооценка компании может оказаться не мнимой, а реальной, связанной с политикой компании или её конкурентоспособностью.

- Никто не сможет предсказать, будут ли ценные бумаги дорожать, дешеветь или останутся на месте. Перспективы будущего заработка на продаже таких активов весьма призрачны.

- Размер дивидендов со временем может сократиться, или выплаты могут прекратиться вовсе.

Чтобы избежать убытков, сначала нужно тщательно проанализировать саму компанию, её деятельность и убедиться в отсутствии предпосылок к тому, что предприятие разорится или перестанет платить дивиденды.

Какую стратегию выбрать

Купить акции роста или акции стоимости? Универсального ответа нет — всё зависит от целей инвестирования. Тем более что деление акций на «дивидендные» и «растущие» условное.

- Дивидендные компании считаются менее рисковыми, так как в основном их цена меняется редко. Заработать на них можно, получая пассивный доход.

- Компании роста редко платят дивиденды, реинвестируя всю свою прибыль в дальнейшее развитие. Зато на их акциях можно быстро заработать за счёт подорожания ценных бумаг. Но и риски для инвестора в этом случае более высокие.

Статья не является инвестиционной рекомендацией. Покупка ценных бумаг связана с риском, поскольку деньги можно потерять. Вложения в акции не застрахованы.

Что такое дивиденды

Дивиденды — один из источников прибыли для тех, кто инвестирует в акции. Рассказываем, кто имеет право на дивиденды и как на них заработать.

Дивидендами называют ту часть прибыли, которую компания выплачивает владельцу акций — обычных и привилегированных.

Большинство акционеров — владельцы обыкновенных акций и получают с каждой акции определённый процент от распределяемой прибыли компании, например 6 % от стоимости акции. Держатели привилегированных акций могут рассчитывать на фиксированный доход — например 17 ₽ на каждую акцию.

Но это не значит, что дивидендный доход гарантирован. Решение о выплате дивидендов и их размере принимают акционеры на общем собрании. Компания может выплачивать дивиденды по итогам квартала, полугодия, девяти месяцев или года. А может вовсе не выплачивать — например если акционеры решат вложить всю прибыль в развитие бизнеса.

Когда купить акции, чтобы получить дивиденды

Для тех, кто рассчитывает получить дивиденды, важны три даты:

дата закрытия реестра (отсечки);

день, когда ещё можно купить акцию, чтобы попасть в реестр к дате отсечки;

дата выплаты дивиденда.

Чтобы получить дивиденды, нужно быть владельцем акций компании на дату отсечки — её также называют датой закрытия реестра под дивиденды. В этот день фиксируется реестр — документ, в котором указаны имена акционеров и сведения о количестве акций, принадлежащих каждому из них. Узнать дату закрытия реестра и размер дивидендов интересующей компании можно в приложении ВТБ Мои Инвестиции в Календаре дивидендов.

Покупать акции непосредственно в день закрытия реестра слишком поздно — это нужно сделать как минимум за два рабочих дня до него. Дело в том, что ценные бумаги на Московской и Санкт-Петербургской биржах торгуются в режиме Т+2. Это значит, окончательные расчёты производятся не сразу после совершения сделки, а спустя два рабочих дня. То есть вы официально становитесь владельцем акции только через два дня после того, как купили её.

Через 25 дней после фиксации реестра или немного раньше компания должна выплатить акционерам дивиденды. Но это относится только к российским бумагам, у зарубежных такого срока нет.

Как зарабатывают на дивидендах

Инвесторы выбирают разные стратегии, чтобы заработать на дивидендах.

Купить акции до даты отсечки. Кажется, что логичнее всего приобретать акции незадолго до даты закрытия реестра, чтобы сразу после покупки получить дивидендную выплату. Но покупать акции в последний день перед дивидендами не логично — вы получите дивиденд, но и стоимость акций упадёт на следующий день. Например, если дивиденд по акции Сбербанка 10 ₽, в последний день она стоит 200 ₽, то завтра акция упадет до 190 ₽.

Это происходит, потому что дивиденды — это деньги, которые ещё недавно были частью имущества компании. Когда дивиденды выплачивают, денег у компании становится меньше, а значит, её акции дешевеют.

Например, капитализация компании (стоимость всех её акций) — 100 млн ₽. Руководители бизнеса решили выплатить 1 млн ₽ в качестве дивидендов. После выплаты капитализация компании составила 99 млн ₽.

Фактически дивиденды не добавляют доход акционеру — они, скорее, позволяют перераспределить деньги между компанией и инвестором. Благодаря выплате дивидендов инвестор постепенно возвращает те деньги, которые вложил.

Купить бумаги до того, как компания объявит о выплате дивидендов. Инвесторы поступают так, если рассчитывают, что компания заплатит дивидендов больше, чем ожидается. Если так и случится, то цены на акции могут вырасти.

Собрать портфель из дивидендных акций, чтобы постоянно получать пассивный доход. Однако инвестор может зарабатывать не только на дивидендах, но и на изменении цены акций. Если вы выбираете эту стратегию, помните: чем выше дивиденды, тем меньше дохода инвестор заработает на росте цен.

Почему это происходит? Чаще всего, если компания платит большие дивиденды, это означает, что она не планирует использовать эти деньги другим образом — на рост и развитие бизнеса. Если бизнес не будет расти, акции не будут дорожать.

Например, привилегированные акции «Сургутнефтегаза» приносят большие дивиденды — в 2019 году они составили около 15 % от стоимости ценной бумаги. Зато стоимость самой акции за 5 лет почти не изменилась. То есть заработать на росте цены акции не получится, а вот на дивидендах — да.

Размер дивидендов по привилегированным акциям «Сургутнефтегаза» за последние 5 лет

За последние 5 лет цена привилегированной акции Сургутнефтегаза практически не изменилась — около 40 ₽

Компания Apple платит сравнительно небольшие дивиденды — всего 0,20 $ при цене акции около 130 $. Дело в том, что владельцы компании предпочитают вкладывать прибыль в развитие бизнеса. Поэтому за последние 5 лет её акции выросли в цене.

Так менялась цена на акции компании Apple за последние 5 лет

Как выбрать дивидендные акции

Не все компании выплачивают дивиденды. И даже если в прошлом году те или иные акции обеспечивали высокий дивидендный доход, это не гарантирует, что в будущем он не уменьшится.

Обратите внимание, в каком секторе экономики работает компания. Иногда случается просадка всего сектора, например так было недавно на фоне пандемии в транспортной сфере. Акции транспортных компаний упали, и дивиденды практически все компании перестали выплачивать.

Традиционно большие дивиденды платят крупные стабильные компании, которые не планируют ещё больше расширять бизнес, — например нефтегазовые. А так называемые компании роста — например представители IT-сектора — часто вообще отказываются от дивидендов, потому что рассчитывают на бурный рост своего бизнеса и всю прибыль вкладывают в дело.

Учитывайте дивидендную политику компании. Дивидендная политика — это те правила, по которым компания определяет размер дивидендов. У разных организаций она разная. Кто-то использует базовую формулировку, указанную в законе, — просто пишет, что компания вправе выплачивать дивиденды. Лучше приобретать акции тех компаний, которые называют конкретные цифры: например обязуются выплачивать 30 % от прибыли раз в квартал.

Инвесторы могут изучить дивидендную политику компании на её сайте в соответствующем разделе — например вот дивидендная политика банка ВТБ.

Смотрите историю дивидендных выплат. Если компания стабильно и регулярно платит дивиденды на протяжении нескольких лет, можно надеяться, что она продолжит делать это в будущем. Историю дивидендных выплат тоже можно найти на сайте компании — например здесь опубликована история выплат банка ВТБ.

Диверсифицируйте инвестиционный портфель. Не вкладывайте все деньги в акции одной компании, даже если она выглядит надёжным источником дивидендного дохода. Формируйте инвестиционный портфель из акций разных организаций.

Как получить дивиденды

Если вы покупали акции с помощью российского брокера — например через приложение ВТБ Мои Инвестиции, — он зачислит дивиденды на ваш брокерский счёт, как только компания выплатит их.

Дивиденды — это доход, а значит, с них нужно заплатить налог на прибыль. Если акционер — физическое лицо и резидент России — владеет российскими ценными бумагами, этот налог составит 13 % от дохода. Если же акции иностранные, то налоговая ставка может быть другой, в соответствии с налоговым законодательством другой страны.

Налог на прибыль с дивидендов по российским компаниям удерживает биржевой брокер. По иностранным акциям инвестору часто приходится выплачивать налог самому.

Если вы не хотите реинвестировать полученные дивиденды, можете в любой момент вывести их с брокерского счёта на банковский и потратить по своему усмотрению. Те, у кого открыт ИИС, по закону не могут вывести со счёта деньги, не закрывая его. Но можно получать дивиденды по акциям и купоны по облигациям сразу на банковский счёт. Для этого нужно подать поручение через личный кабинет брокера или посетить один из офисов, предоставляющих инвестиционные услуги.

Что надо знать о дивидендах

Дивидендный доход не гарантирован. Компания может выплачивать дивиденды, а может и не выплачивать.

Чтобы получить дивиденды, нужно быть владельцем акций компании на дату отсечки.

Окончательные расчёты по биржевым сделкам, которые вы заключили, чтобы получить право на дивиденд, производятся спустя два рабочих дня.

Если купить акции перед датой отсечки, то заработать вряд ли получится. Потому что после даты отсечки акции обычно дешевеют примерно на размер этой выплаты.

Заработать на дивидендах можно, если купить акции до того, как компания объявит о выплате дивидендов, и они превзойдут ожидания или если собрать портфель, состоящий из дивидендных акций.

При выборе дивидендных акций стоит учитывать, в каком секторе экономики работает компания, историю дивидендных выплат и саму дивидендную политику.

Источник https://habr.com/ru/company/iticapital/blog/490386/

Источник https://www.sravni.ru/text/chto-pokupat-akczii-rosta-ili-dividendnye-akczii/

Источник https://school.vtb.ru/materials/articles/chto-takoe-dividendy/

Источник