Как доказать наличие вклада для включения в Реестр

Большинство клиентов банков даже не подозревает, что они могут оказаться в положении, когда потребуется доказывать наличие вклада. Как часто бывает, пока форс-мажорные обстоятельства не касаются нас лично, мы не интересуемся ситуацией.

Однако в последнее время в банковской системе происходят очень серьёзные события, о которых должен знать каждый вкладчик. Всего за месяц Банк России отозвал лицензии у трёх банков, в которых были так называемые «тетрадки», т.е. забалансовые вклады. Речь идёт об ООО «КБ «Мико-Банк», ОАО «Акционерный Коммерческий Банк «Кроссинвестбанк», АО «Акционерный коммерческий банк «Стелла-Банк», вкладчики которых не обнаружили себя в Реестре на выплаты страхового возмещения.

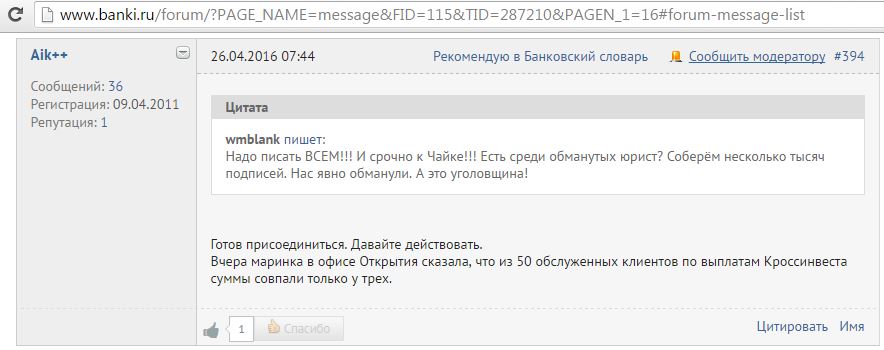

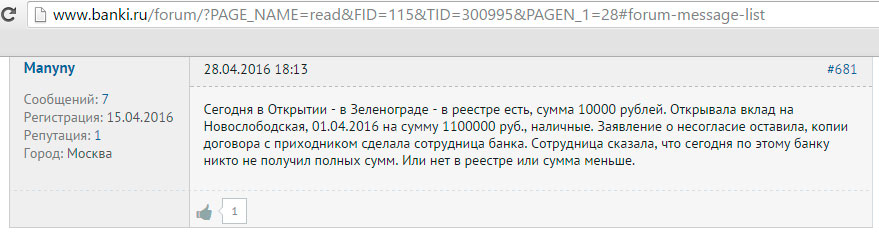

Причём, масштабы мошенничества поражают, практически каждый вкладчик этих банков либо вовсе не нашёл себя в Реестре на выплаты, либо сумма положенного ему страхового возмещения заметно отличалась в меньшую сторону от фактической:

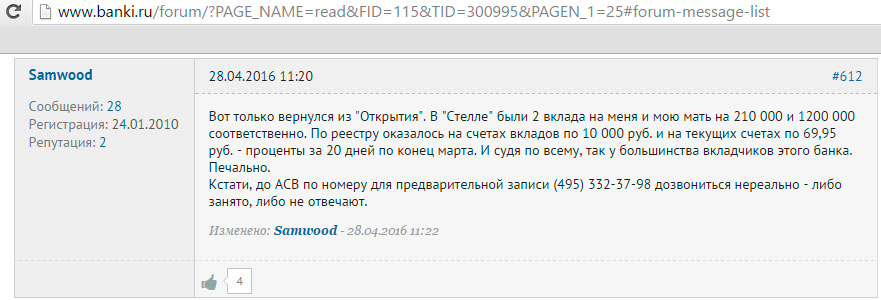

В случае с “Мико-Банком” АСВ заявило, что вообще все вкладчики шести дополнительных офисов банка поголовно отсутствуют в Реестре из-за недобросовестной работы сотрудников банка:

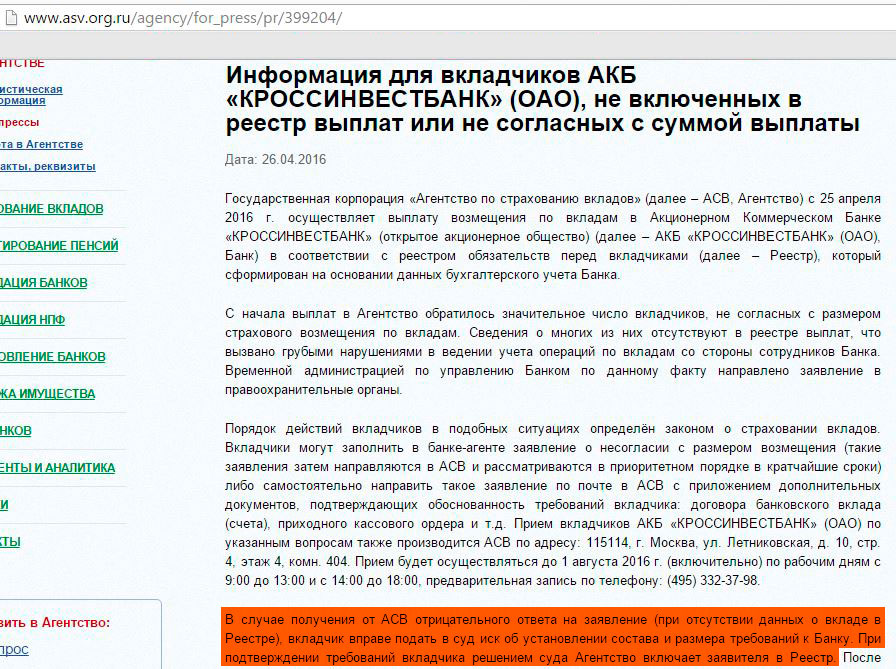

И главное, для включения в Реестр АСВ направило вкладчиков “Мико-Банка” прямиком в суд. Немногим отличалось официальное сообщение АСВ вкладчикам “Кроссинвестбанка”, где также было заявлено, что в случае отсутствия данных о вкладе в Реестре необходимо подать иск в суд для установления состава и размера требований к банку.

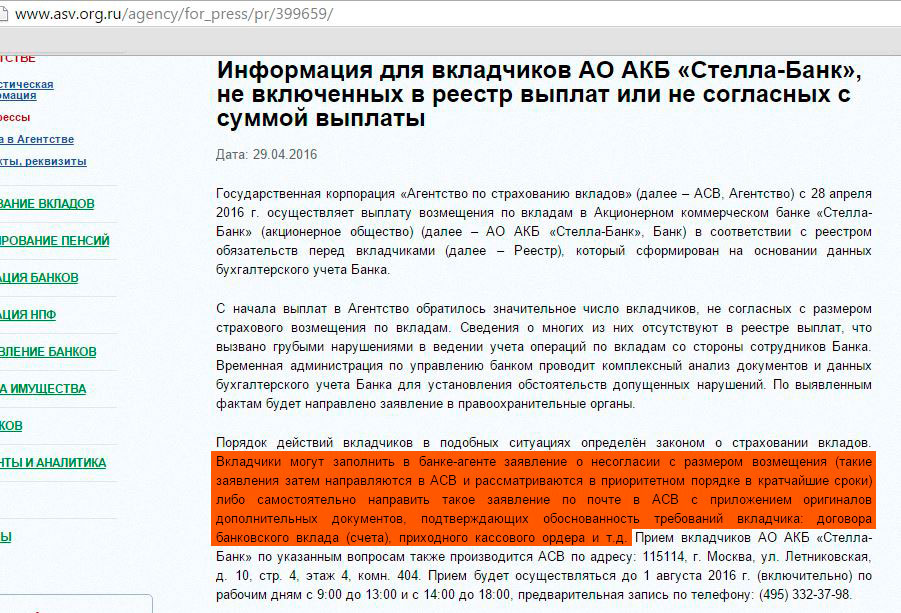

Заявление АСВ по “Стелла-Банку” несколько отличается от предыдущих случаев, пропала формулировка про необходимость судебного разбирательства. Зато АСВ теперь требует оригиналы подтверждающих документов:

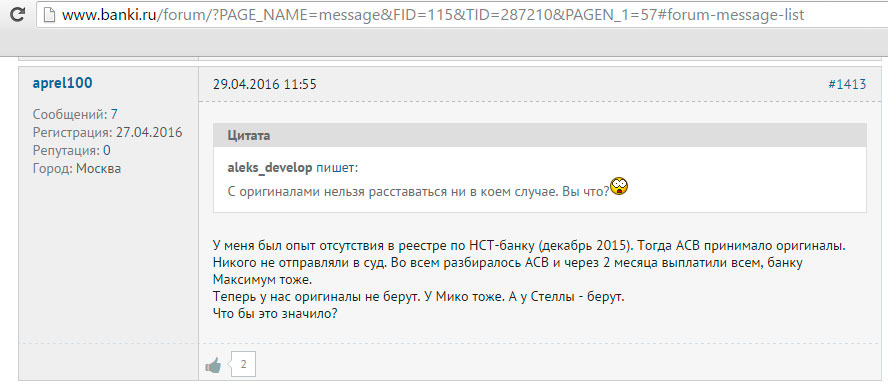

Похожая ситуация была с “тетрадочными” вкладами банков «группы Антала», где вкладчиков включили в Реестр на выплаты без суда, на основании анализа АСВ подтверждающих документов:

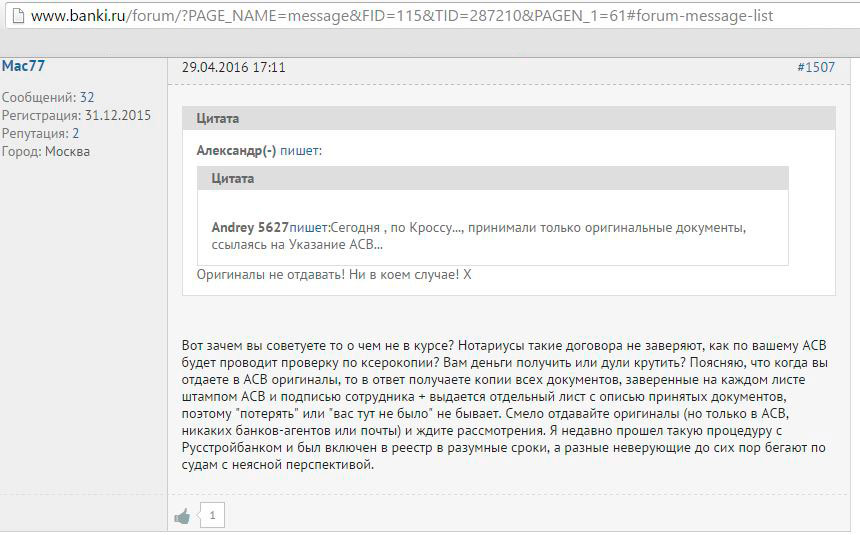

АСВ требовало предоставить оригиналы документов также у некоторых вкладчиков в “Русстройбанке” (“тетрадки”, правда, там не было, АСВ боролось с фиктивными вкладами). В итоге требования вкладчика были включены в Реестр без суда:

Правда, нельзя утверждать, что вкладчикам “Стелла-Банка” повезло больше, чем вкладчикам “Мико-Банка” или “Кроссинвестбанка”, будем следить за ситуацией. В любом случае, непонятно, почему АСВ ведёт себя по-разному в столь похожих ситуациях.

В предоставлении АСВ оригиналов подтверждающих документов есть очень скользкий момент. Если по какой-то причине потеряются оригиналы ваших подтверждающих документов, а Банк (читай, АСВ в лице временной администрации или конкурсного управляющего) откажется включать вас в Реестр на выплаты страхового возмещения, то в суд идти будет просто не с чем. Без оригиналов в судебном порядке ничего доказать не получится.

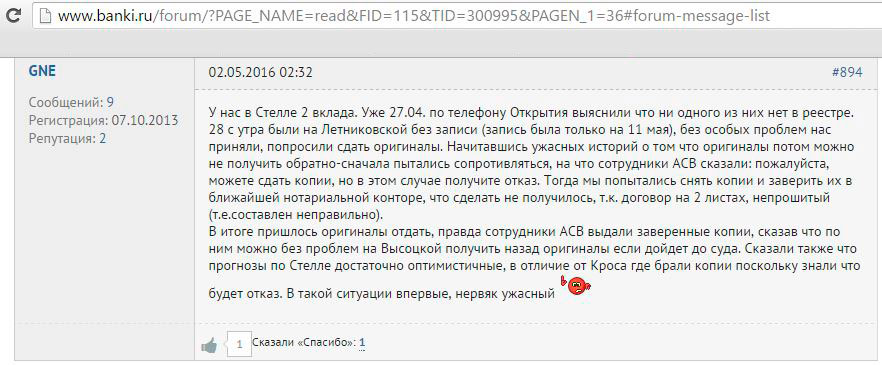

По отзывам вкладчиков “Стелла-Банка”, сотрудники АСВ говорят, что оригиналы можно и не сдавать, но в этом случае вы получите отказ, и для включения в Реестр потребуется судебное решение:

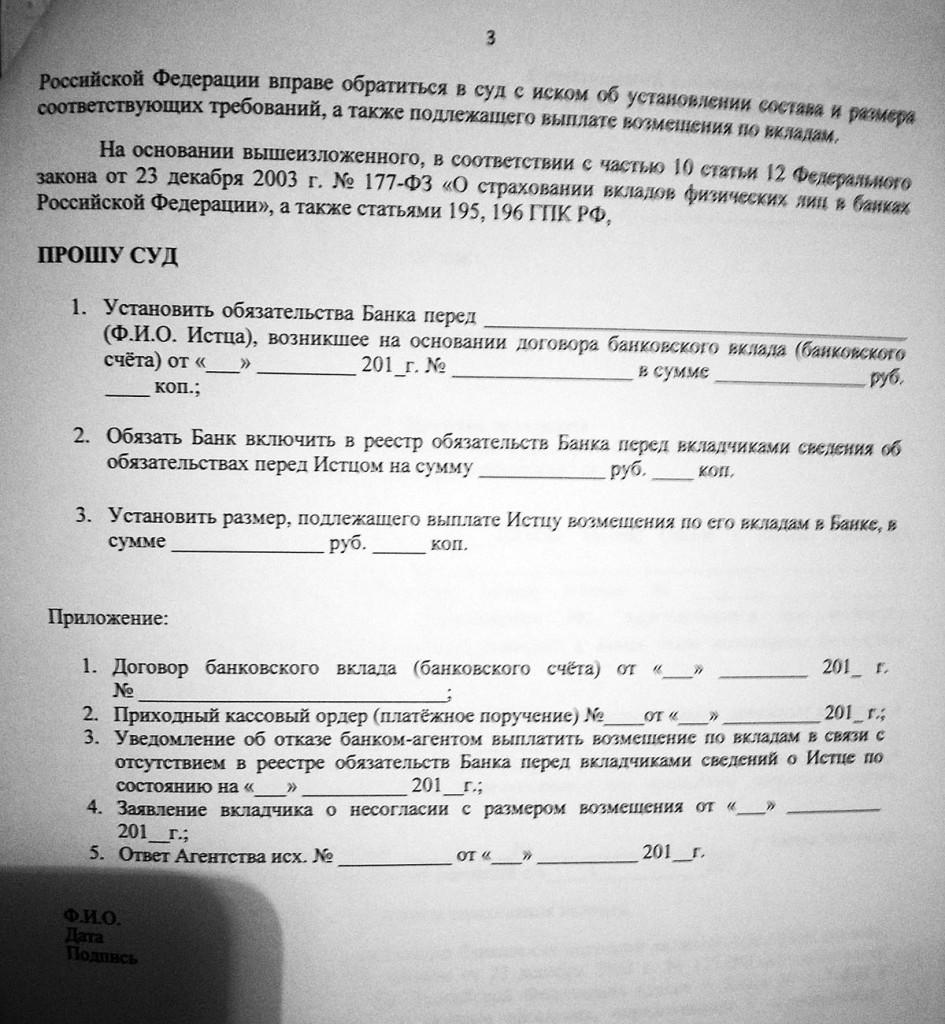

В общем, пока имеем следующее: вкладчики “Мико-Банка” и “Кроссинвестбанка” получили отказ на включение в Реестр на выплаты страхового возмещения после подачи заявления о несогласии, которое они составляли в банке-агенте при попытке получить страховое возмещение. Вкладчики “Стелла-Банка” пока ждут действий от АСВ.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Как доказать наличие вклада в судебном порядке

Для многих ситуация, в которой необходимо доказывать наличие вклада в суде, является абсурдной, ведь у них на руках есть все подтверждающие документы, договоры, приходники, выписки. По их мнению, и так очевидно, что они никакие не мошенники, а добросовестные вкладчики, а АСВ обязано выплатить им страховку в пределах 1,4 млн рублей, поскольку это право гарантировано государством.

Однако, доказать что ты не верблюд наличие вклада все-таки придется. В Гражданских спорах никакой презумпции невиновности нет, т.е. утверждение, что вы являетесь добросовестным вкладчиком, пока кто-то не докажет обратное, неверно.

Причём, что считать достаточным доказательством, а что нет, решает только судья, и только для каждого конкретного случая. Т.е. у вкладчика никогда нет 100% уверенности в том, что он сможет доказать наличие вклада, даже если у него будут абсолютно все документы, которые выдавал банк (договор вклада, приходники, выписки, справки о наличии вклада). К тому же по нашему законодательству банк изначально никто не обязывает ставить печать на эти документы.

Итак, что конкретно нужно делать для включения своих требований в Реестр на выплаты страхового возмещения.

Прежде всего нужно подать иск в суд. При составлении иска следует определиться с его содержанием и решить, к кому конкретно выдвигать свои требования.

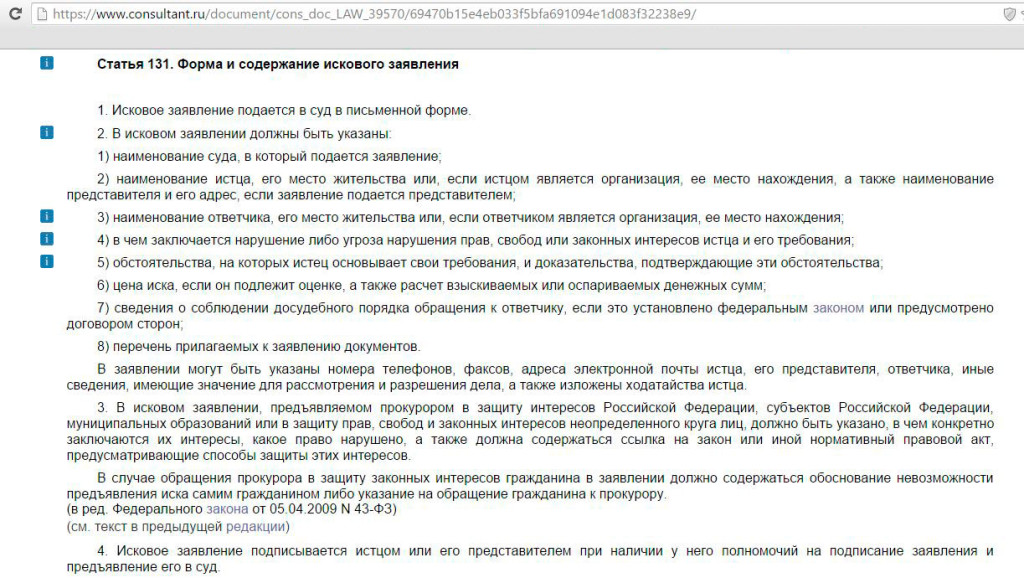

В исковом заявлении необходимо указать наименование суда, истца и ответчика, написать, в чём именно заключается нарушение прав, обстоятельства, на которых истец основывает свои требования, с указанием доказательств своей позиции, цену иска и расчёт требований (можно воспользоваться финансовым калькулятором), сведения о досудебном урегулировании, если такое требуется, и список прилагаемых документов. Содержание иска должно соответствовать статье 131 Гражданского процессуального кодекса Российской Федерации:

А) Ответчик – АСВ.

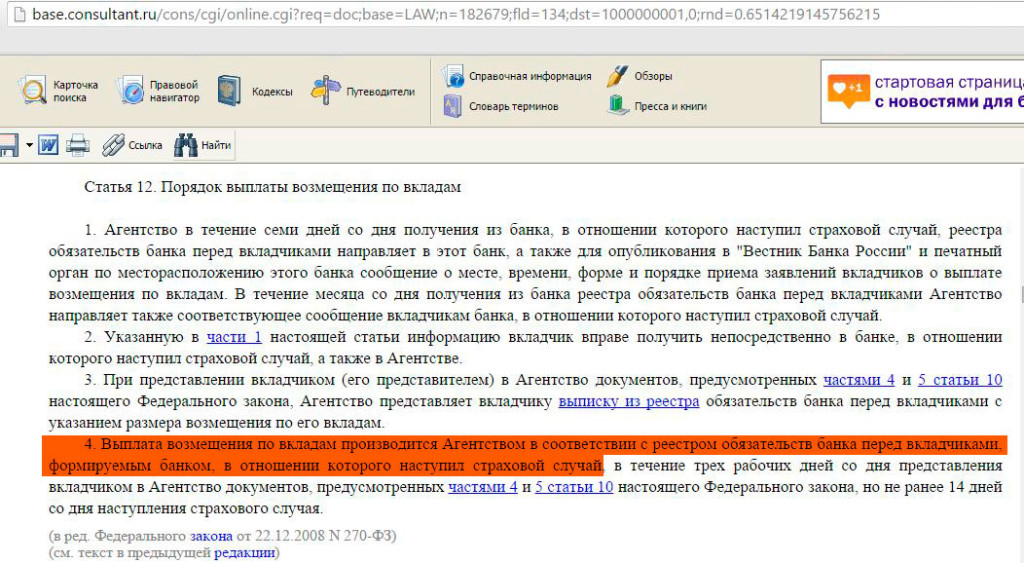

АСВ выплачивает страховое возмещение согласно Реестру обязательств банка перед вкладчиками, который составляет сам банк (статья 12 Федерального закона от 23.12.2003 N 177-ФЗ (ред. от 13.07.2015) “О страховании вкладов физических лиц в банках Российской Федерации”):

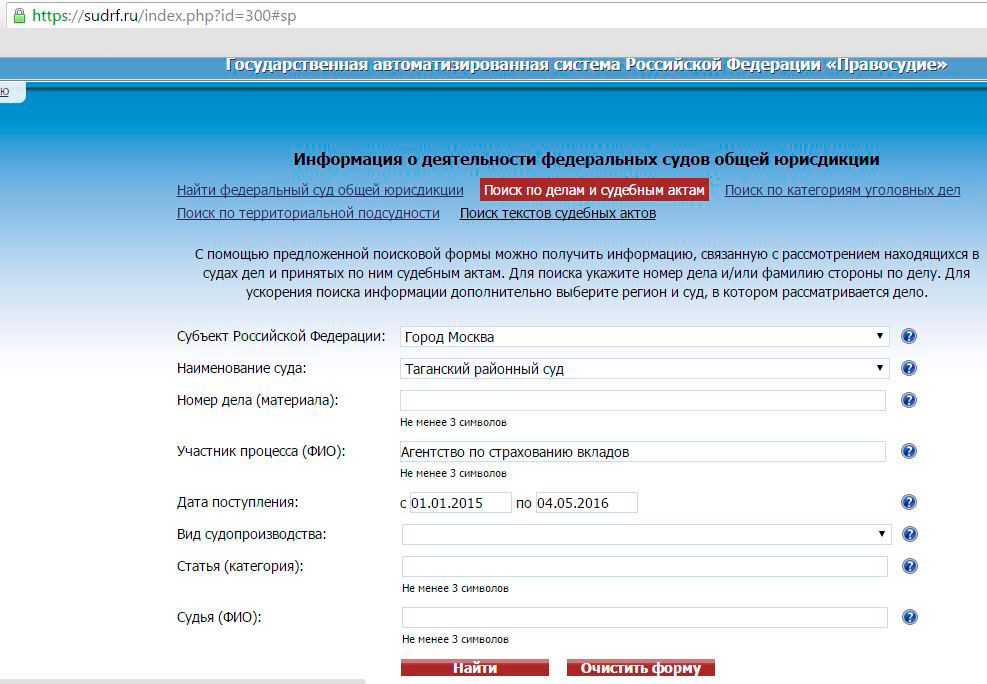

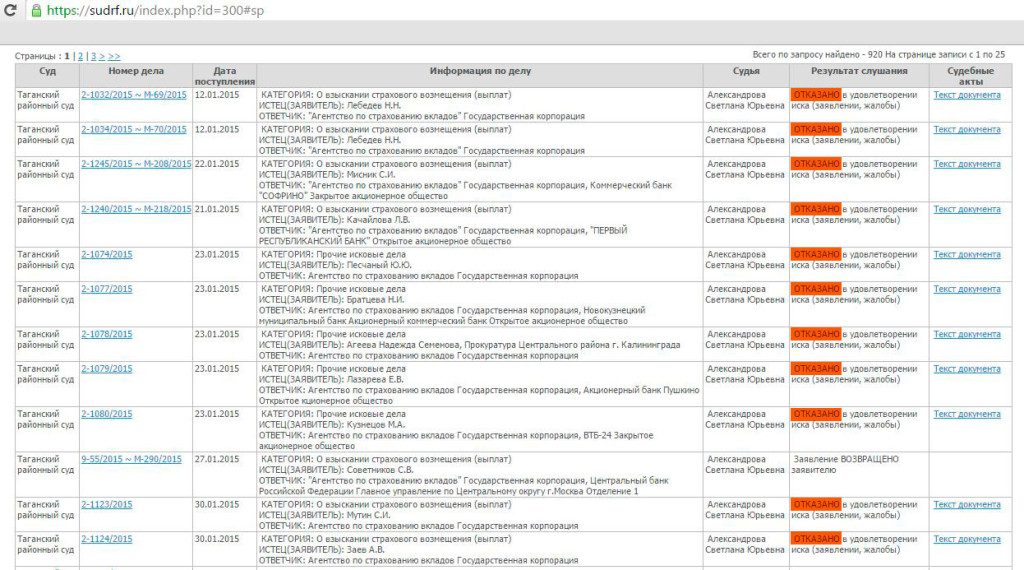

Другими словами, с точки зрения закона о страховании вкладов АСВ действует в рамках закона: нет в Реестре – отказ в выплате. Поэтому иски непосредственно к АСВ имеют очень небольшие шансы. Таганский районный суд почти во всех делах становится на сторону АСВ. Убедиться в этом можно, например, на сайте ГАС «Правосудие». В разделе «поиск по делам и судебным актам» в поле «Субъект Российской Федерации» выберите «город Москва», в поле «наименование суда» – «Таганский районный суд», в поле «участник процесса» вбейте «Агентство по страхованию вкладов», задайте интересующий вас период и оцените количество отказов в удовлетворении исковых требований к АСВ (здесь выборка вообще по всем искам к АСВ, а не только по «тетрадочным вкладам»):

Обжалование решений Таганского районного суда в Московском городском суде ничего нового истцу не приносит, практически всегда Мосгорсуд отказывает в обжаловании решений и поддерживает позицию АСВ.

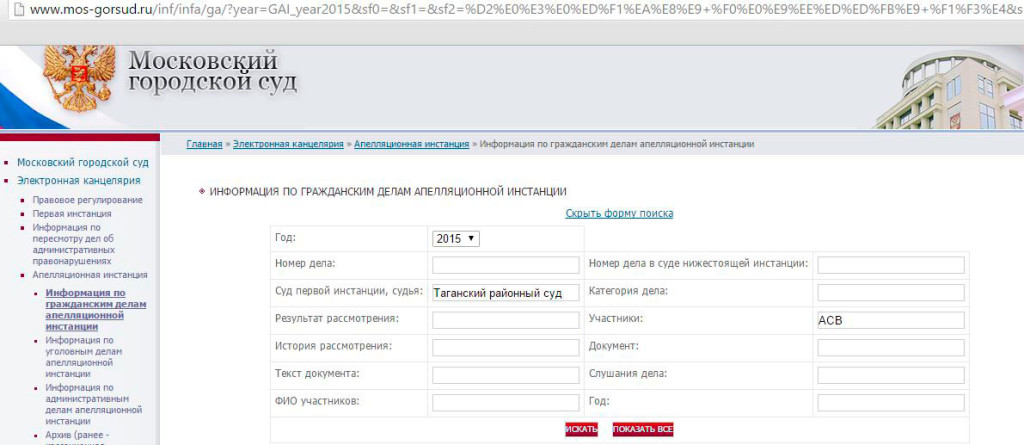

Заходим на сайт Мосгорсуда в раздел «Информация по гражданским делам, рассматриваемым в апелляционной инстанции Московского городского суда». Выбираем год, в поле «Суд первой инстанции» вводим «Таганский районный суд», в поле «участники» – «АСВ»:

Далее оцениваем количество оставленных в силе судебных решений и убеждаемся в бессмысленности подачи иска к АСВ.

Однако подать иск к АСВ всё-таки можно, выигрышных дел мало, но они есть. В этом случае при составлении иска упор делается на бездействие со стороны АСВ, что оно, например, не запросило нужные документы у банка (у временной администрации). Но, повторюсь, в Таганском районном суде очень часто принимаются решения не в пользу вкладчиков.

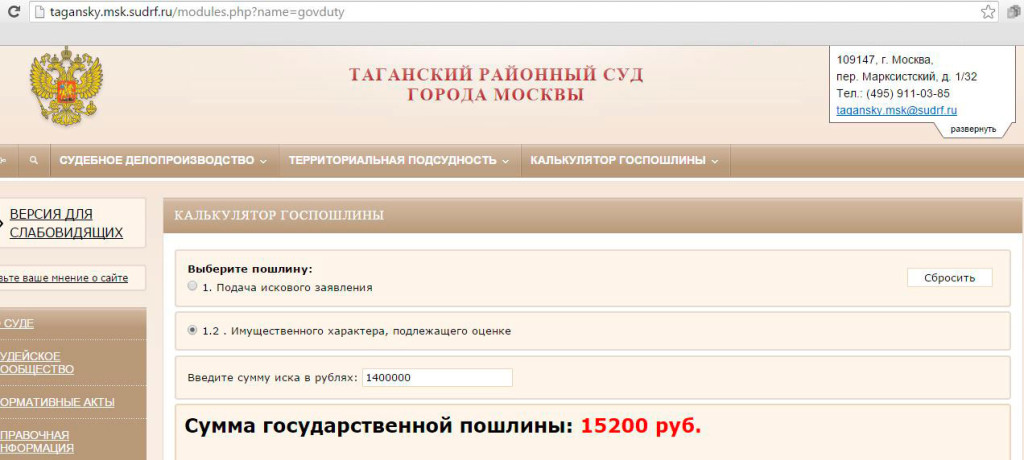

Размер пошлины для подачи иска к АСВ можно рассчитать, например, на сайте Мосгорсуда в разделе «Калькулятор госпошлины» или непосредственно на сайте Таганского районного суда. Вводим сумму иска в соответствующее поле и получаем сумму госпошлины, например, для искового требования в 1,4 млн рублей, госпошлина составит 15200 рублей.

Имейте также в виду, что есть категории граждан, которые имеют льготы при обращении в Верховный Суд Российской Федерации, суды общей юрисдикции, к мировым судьям. Посмотреть данную информацию можно в Налоговом кодексе Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016) (с изм. и доп., вступ. в силу с 05.05.2016), статья 333.36.

Б) Ответчик – банк, АСВ – третье лицо.

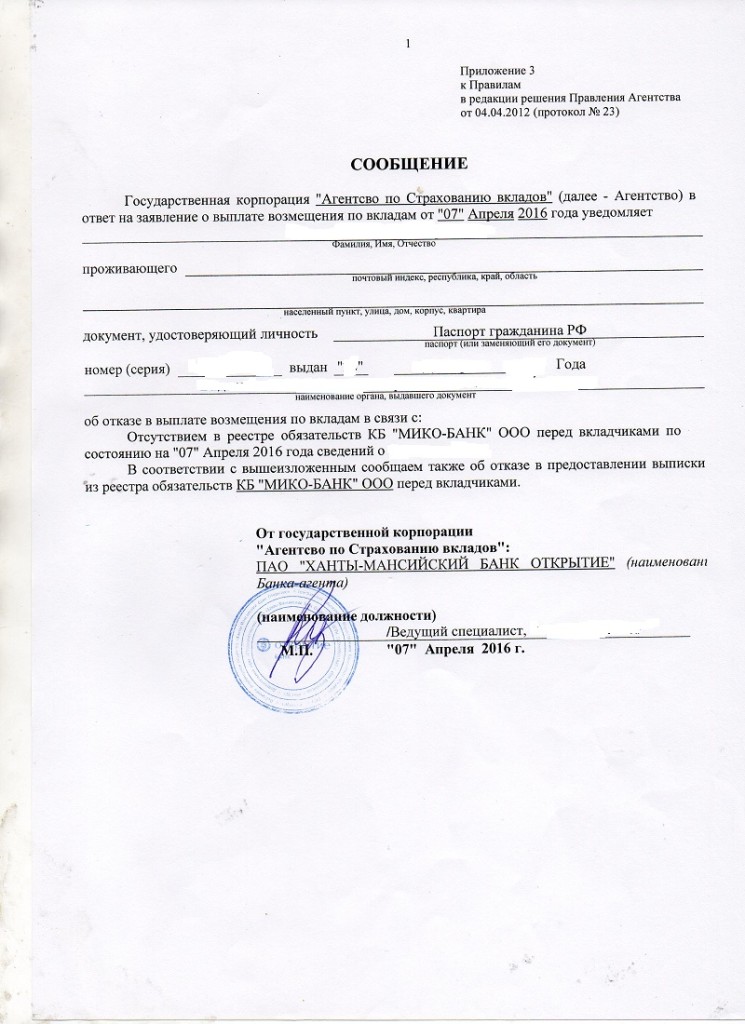

Итак, в том, что вас нет в Реестре, виноват банк, а не АСВ, соответственно нужно подать иск именно к банку с неимущественным требованием включить вас в Реестр обязательств банка перед вкладчиками, АСВ будет выступать как 3-е лицо.

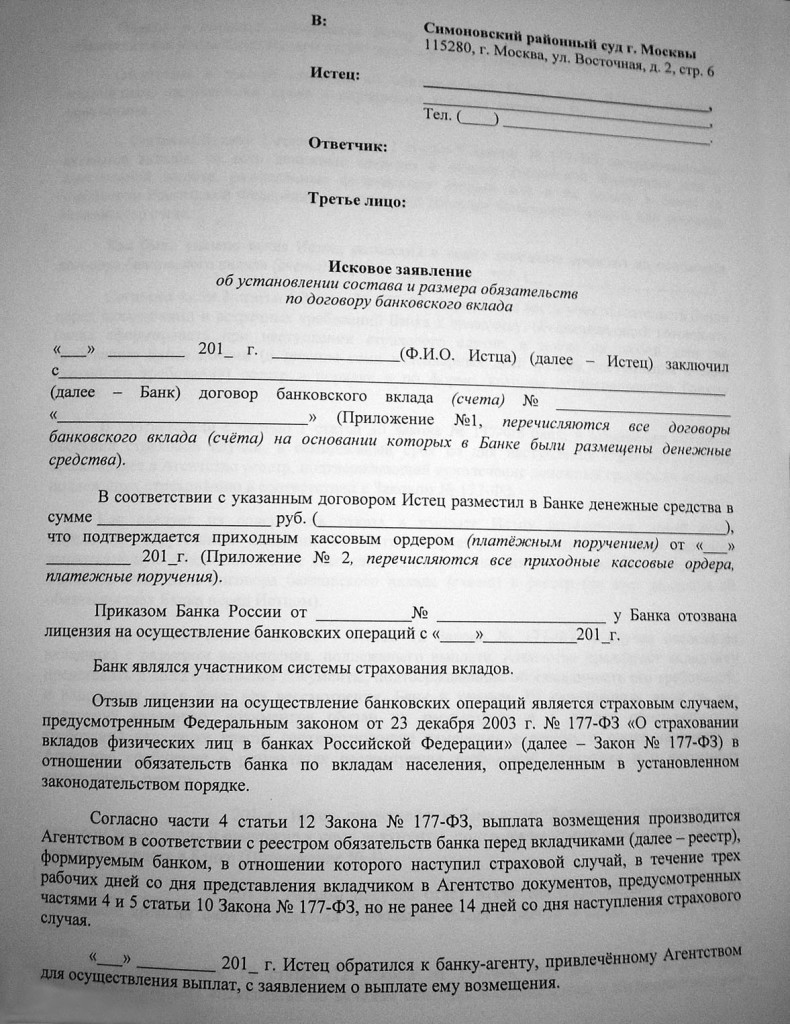

Иск подаётся по месту регистрации ответчика, т.е. банка (в случае с “Мико-Банком” и “Кроссинвестбанком” иск подаётся в Симоновский районный суд г. Москвы). Госпошлина по неимущественному иску составляет 300 рублей. Отслеживать движение иска можно будет непосредственно на сайте Симоновского суда.

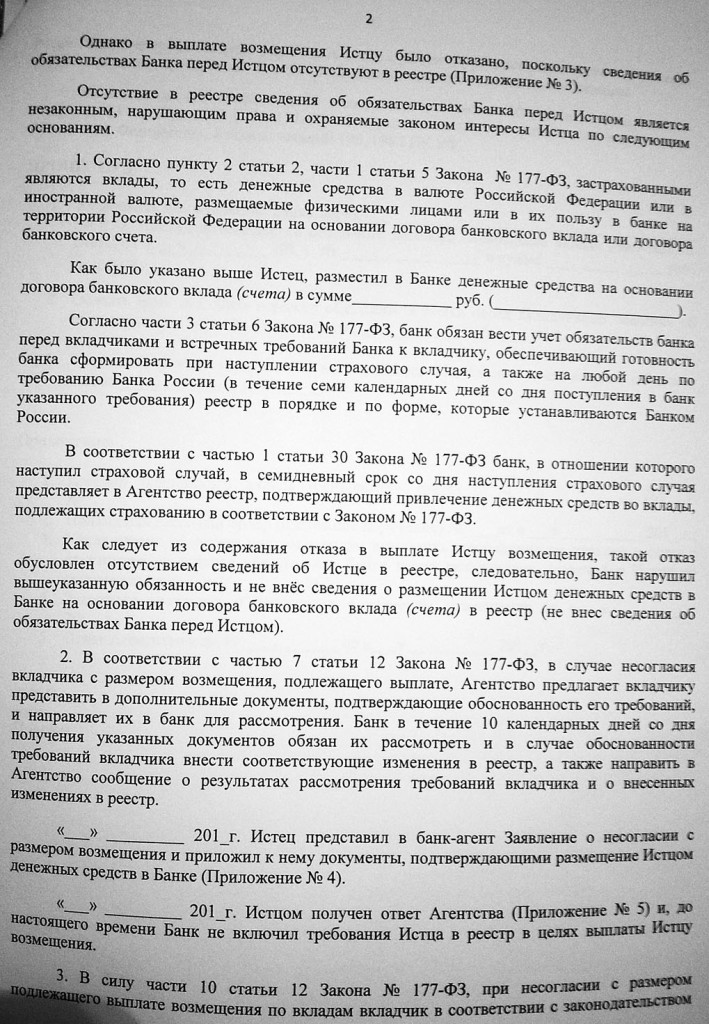

Собственно, именно такой вариант действий предлагает АСВ, выдавая образец искового заявление вкладчикам, несогласным с размером страхового возмещения:

Обратите внимание, что в варианте искового заявления, предложенном АСВ, перед подачей иска нужно дождаться отрицательного ответа на заявление о несогласии с суммой страхового возмещения (составляется непосредственно в банке-агенте, к нему прикладываются копии имеющихся у вас подтверждающих документов). На самом деле, подавать иск в суд можно сразу после того, как вы узнали, что вас нет в Реестре, не дожидаясь ответа АСВ (в “Мико-Банке” большинство вкладчиков на заявление о несогласии с суммой страховой выплаты получило отказ от АСВ, опять же на том основании, что сведений об их вкладах нет в Реестре, несмотря на предоставленные вкладчиками копии имеющихся у них документов). Процедура досудебного урегулирования вопроса не является обязательной (теоретически, необходимость досудебного урегулирования может быть закреплена в договоре вклада. Однако, таких договоров, где было бы прописано, что в случае отзыва лицензии у банка и не включении вас в Реестр обязательств банка, досудебный порядок разрешения спора является необходимым, я не встречал).

Отказ от АСВ выглядит так:

Если вдруг случится чудо, и АСВ выплатит вам страховое возмещение на основании вашего заявление о несогласии с суммой страхового возмещения, исковое заявление всегда можно отозвать.

UPD: 13.05.2016

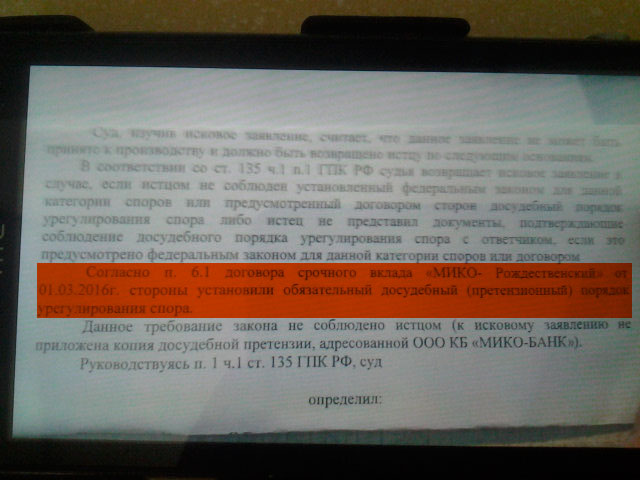

Симоновский суд начал возвращать иски с формулировкой: «не соблюдён досудебный порядок урегулирования спора». Например, в договоре вклада «Рождественский» (“Мико-банк”) есть пункт 6.1. об обязательной процедуре досудебного урегулирования:

Правда, данный пункт, на мой взгляд, притянут за уши, требование включить в Реестр – это требование не в рамках договора вклада.

У некоторых вкладчиков иски были приняты без досудебного урегулирования:

Можно, конечно, обжаловать требование о досудебном урегулировании, но это долго. Проще всё-таки играть «по правилам суда» и написать претензию руководителю временной администрации с требованием включить в реестр, а также запросить полную информацию о движении денежных средств по своим счетам. Ниже можно скачать образцы документов:

Вот исковое заявление, выложенное пользователем с ником ИЮ1982 на портале banki.ru (спасибо ей огромное за это):

Обратите внимание, что оригиналы документов вы в любом случае оставляете у себя, к исковому заявлению вы прикладываете копии документов (одну копию для суда, другую для ответчика. Если ответчиков больше 1, то нужно приложить дополнительные комплекты копий документов), а оригиналы вы обязуетесь показать непосредственно в суде. Исковых заявлений, соответственно, должно быть по числу лиц, участвующих в деле (суду, ответчику, третьему лицу). Если сдавать иск вы будете лично через канцелярию суда, то нужно взять с собой ещё один экземпляр искового заявления, на котором вам поставят отметку о подаче иска. Также можно отправить иск почтой заказным письмом с описью вложения и уведомлением о вручении.

Стоит отметить, что двух одинаковых ситуаций не бывает, поэтому просто копировать готовое исковое заявление бессмысленно, нужно составлять иск индивидуально для каждого случая.

Следует обратить внимание, что неимущественный иск к банку имеет очень серьёзный недостаток. Даже если вы выиграете суд, и банк обяжут включить ваш вклад в Реестр обязательств банка перед вкладчиками, то АСВ всё равно может довольно долго не выплачивать вам страховое возмещение, поскольку напрямую суд не обязал именно АСВ выплатить вам страховку. К тому же сам банк может затянуть с выполнением решения суда и включением вас в Реестр. Другими словами, добиться выполнения неимущественного требования крайне трудно.

В) Ответчики – банк и АСВ.

Возможно ещё подать иск, в котором Банк (в лице временной администрации или конкурсного управляющего) и АСВ будут соответчиками. Т.е. вы просите в своём исковом заявлении банк включить вас в Реестр, а АСВ выплатить вам страховку. В этом случае иск можно также подать в Симоновский районный суд, по месту нахождения одного из ответчиков (т.е. возможно избежать встречи с Таганским районным судом, где у АСВ «всё схвачено»). Размер пошлины также можно рассчитать на сайте Мосгорсуда или непосредственно на сайте Симоновского районного суда, там же можно распечатать саму квитанцию на оплату пошлины.

Если ответчиками у вас будут и АСВ и Банк, то, в случае решения суда в вашу пользу, вернуть свои денежки получится быстрее, т.к. суд обяжет АСВ выплатить вам страховку (в случае с неимущественным иском к банку о включении ваших требований в Реестр, АСВ – третье лицо, и напрямую суд ничего от АСВ не потребует).

Как проверить наличия сведений о вкладчиках АСВ в реестре?

На сегодняшний день в Российской Федерации происходит много неурядиц в банковской сфере и несоответствий установленным нормам. Некоторые потребители банковских услуг даже не подозревают, что есть вероятность того, что придется приводить доказательства о наличии вкладов.

Банки несут обязательства перед вкладчиками, которые можно посмотреть в специальных документах. Очень часто бывает так, что пока чрезвычайная ситуация не произойдет конкретно с кем-то из близкого окружения, нас не интересуют никакие проблемы.

Но на самом деле в последнее время можно наблюдать появление очень неприятных ситуаций в ведении банковской деятельности некоторых финучреждений. Именно об этом пойдет речь далее в нашей статье.

Реестр вкладчиков – АСВ

Центробанк Российской Федерации отозвал лицензии на ведение банковской деятельности у 3-х финучреждений, у которых имелись черновички, так называемые внебалансовые вклады потребителей. Это относится к Мико Банку, Кроссинвестбанку и Стелла Банку.

Потребители услуг данного финучреждения не нашли себя в реестре лиц, которые вложили деньги на депозитные счета финучреждения. Что делать, если вкладчика нет в реестре, и банк не выплачивает страховку по вкладу?

Масштабы мошеннических заворух с каждым днем лишь набирают обороты в выше приведенных финучреждениях. Практически каждый второй потребитель не отыскал себя в реестре на возмещение средств или как альтернатива – страховое возмещение было в разы занижено от изначальной суммы.

Видео:

Сейчас начнем разбираться с вкладчиками, который получили отказ в страховой выплате.

Реестры – что такое?

Существует два понятия:

- Реестр обязательств финучреждения перед физлицом-вкладчиком.

- Реестр требования кредитующих лиц.

Первый письменный перечень создается самим финучреждением, у которого отозвали лицензию на ведение деятельности на конкретную дату или установки моратория на угождение требований кредитующих лиц. Его необходимость обусловлена возникновением системы страхования непосредственно вложений.

В нем находится информация о застрахованных вложениях, чтобы на момент отзыва лицензии финучреждение имело возможность сформировать реестр. А достигнуть этого можно благодаря особой системе учета. Реестра обязательств содержит только застрахованные государственные средства.

Реестр требования – бумага, которая нужна при начале ведения процедур на стадии банкротства финучреждения.

Когда отозвана лицензия, чаще всего финучреждение ожидает только банкротство. Если финучреждение – банкрот, то денежных средств на расчеты с кредитующими лицами у него отсутствуют. Начинается конкурсное производство.

Суть данной операции в том, что конкурсный администратор (назначается АС) продает активы финучреждения, которые остались, и делит между кредитующими лицами в соответствии с долевой принадлежностью. В реестре требований как раз и содержится информация о том, сколько и кому задолжало финучреждение.

Данные два понятия очень схожи. Их путают даже судьи, которые, не зная разницы, отправляют вкладчиков в Арбитражный суд. Поэтому, когда потребитель решает обратиться в районное отделение суда и подать иск с жалобой, ему стоит обратить внимание в иске на различие данных понятий.

Проблема реестров, поправки и потеря данных

В данном случае будет все зависит от того, на какой стадии жизненного цикла находится финучреждение:

- Финучреждение функционирует нормально с действующей лицензией.

- В финучреждении руководит временные руководители, а лицензия уже недействующая.

- Финучреждение – в стадии банкроства, и назначен конкурсный руководитель – АСВ.

| Финучреждение функционирует нормально | Все данные по вкладам вносятся в реестр в автоматическом режиме. Каждый вклад привязан в определенному счету на программном уровне. Все внесенные изменения будут иметь отражение в реестре. А сам реестр будет формироваться на данных бухучета. Проще говоря, если денежные средства имеют отражение в балансе, то они будут присутствовать и в реестре. Если финучреждение работает в нормальном режиме, то размер открытого вложения будет числиться в реестре. Корреспонденция бухучета и реестра при ведении банковской деятельности обязательна. |

| В финучреждении руководит временные руководители | Когда в финучреждение приходят временные руководители, то уже действует запрет на открытие новых депозитных вложений. Финучреждение еще продолжает функционировать, выдавая справки со счетов. Но работа с реестром на данном этапе уже приостановлена. Потребители ожидают страховых выплат и делают запрос на справки временной администрации. Здесь есть очень важный нюанс. Сформированный реестр на дату отзыва временные руководители передают АСВ. Корреспонденция с бухучетом сохраняется. Но под данный факт сложно подвести доказательную базу. Копия реестра, отправленного в АСВ, должна быть неприкосновенна, то есть в нее никоем образом не могут быть внесены изменения. Реестр есть, а предоставить его суду не предоставляется возможным. |

| Финучреждение – в стадии банкроства | АСВ властвует при данном стечении обстоятельств. Изменения могут вноситься АСВ. Именно агентство распоряжается остаточными активами финучреждения и делает страховые выплаты. Если потребитель получил отказ в страховой выплате , то идет в суд. Внесение правок в реестр на данном этапе из мира другой реальности. Поэтому нужно не надеяться на здравое решение суда, а собирать доказательную базу. |

| НДФЛ | С полученного дохода придется выплатить 13%. |

| Дополнительный затраты | Обычно дома никто не хранит золотые самородки, для этого арендуют банковский сейф. |

Сомнительные финучреждения

АСВ в случае с Мико банком открыто заявило потребителям, что, кто имел депозитные вложения в любом из шести филиалов, что они не числятся в реестре по причине мошеннических работ сотрудников финучреждения. АСВ всех обманутых вкладчиков направило с исковыми заявлениями в суд для разбирательства.

Практически не имело отличий заявление АСВ Кроссинветсбанку, где потребитель должен обратиться в суд и в судебном порядке определить требования к финучреждению. А вот вкладчиками Стелла банка повезло немного больше. АСВ требовало предъявить бумаги, который могут подтвердить наличие вложения, а также его размер.

В обязательном порядке нужно было предоставить кассовый ордер. Схожая ситуация было с Анталом, где АСВ включило потребителей в реестр без судебных разбирательств, только с подтверждающими бумагами. По Русстройбанку ситуация схожая с 2-мя предыдущими финучреждениям, где требовалось документальное подтверждение.

Непонятки заключается в том, что в очень схожих ситуаций АСВ вело себя по-разному. То, что потребители несли оригиналы бумаг для подтверждения реальности вложений, является немного опрометчивым решением.

Это связано с тем, что, если Ваши бумаги будут утеряны случайно, а АСВ так и не включит Вас в реестр, то обращаться в суд будет просто бесполезно, ведь доказательной базы больше нет. Суд воспринимает только оригиналы бумаг и на них основывается.

Потребители Стелла банка говорили о том, что оригинал можно и не предоставлять, но тогда – стопроцентный отказ со стороны АСВ ждет каждого. В для восстановления Вас в реестре придется обращаться в суд.

Как доказать в суде, что вы являетесь держателем вклада в финучреждении?

Множество потребителей считает, что доказывать наличие депозитного вложения – дело абсурдное и не стоящее внимания. Ведь при себе у них есть все оригиналы бумаг, которые говорят напрямую о том, что потребитель – держатель вклада.

Ведь является абсолютно очевидным, что в действиях потребителя отсутствуют мошеннические намерения. По закону АСВ должно возместить убытки в размере 1400000 рублей. Данное право регламентировано государством.

Но доказывать, что ты не верблюд, при любом раскладе придется. В судебном порядке Вы должны доказать, что Вы – добропорядочный гражданин с такими же намерениями. По умолчанию данное утверждение не воспринимается.

Видео:

Только судья может решить, являются ли Ваши доводы убедительными наряду с документами. В каждом определенном случае решение может быть вынесено совсем разное. То есть потребитель не имеет стопроцентно уверенности в том, что у него получится подвести нужную доказательную базу.

Это касается и тех случаях, когда есть все абсолютно бумаги от финучреждения – соглашение, выписки, справки. И еще – российское законодательство не подразумевает того обязательного момента, что должна присутствовать мокрая печать финучреждения на выдаваемых бумагах.

Какие действия нужно предпринять?

На начальном этапе нужно составить исковое заявление в суд. Составление искового заявления должно быть очень лаконичным, четким и аргументированным. Именно здесь Вам придется указать, к кому конкретно у Вас есть претензия, а главное – это то, что Вы хотите возврата в реестр вкладчиков на абсолютно законных основаниях.

В исковом заявлении должно быть указано полное и правильное название суда, истца и ответчика. Вы должны прописать, в чем заключаются нарушения, подведя под все доказательную базу. Исковое заявление должно содержать цену и просчет всех требований.

Вывод

На данный момент доказать свою причастность к реестру потребителям довольно трудно даже с наличием весомых доказательств. Стоит иметь дело с проверенными банковскими структурами.

Как проверить наличия сведений о вкладчиках АСВ в реестре?

На сегодняшний день в Российской Федерации происходит много неурядиц в банковской сфере и несоответствий установленным нормам. Некоторые потребители банковских услуг даже не подозревают, что есть вероятность того, что придется приводить доказательства о наличии вкладов.

Банки несут обязательства перед вкладчиками, которые можно посмотреть в специальных документах. Очень часто бывает так, что пока чрезвычайная ситуация не произойдет конкретно с кем-то из близкого окружения, нас не интересуют никакие проблемы.

Но на самом деле в последнее время можно наблюдать появление очень неприятных ситуаций в ведении банковской деятельности некоторых финучреждений. Именно об этом пойдет речь далее в нашей статье.

Реестр вкладчиков – АСВ

Центробанк Российской Федерации отозвал лицензии на ведение банковской деятельности у 3-х финучреждений, у которых имелись черновички, так называемые внебалансовые вклады потребителей. Это относится к Мико Банку, Кроссинвестбанку и Стелла Банку.

Потребители услуг данного финучреждения не нашли себя в реестре лиц, которые вложили деньги на депозитные счета финучреждения. Что делать, если вкладчика нет в реестре, и банк не выплачивает страховку по вкладу?

Масштабы мошеннических заворух с каждым днем лишь набирают обороты в выше приведенных финучреждениях. Практически каждый второй потребитель не отыскал себя в реестре на возмещение средств или как альтернатива – страховое возмещение было в разы занижено от изначальной суммы.

Видео:

Сейчас начнем разбираться с вкладчиками, который получили отказ в страховой выплате.

Реестры – что такое?

Существует два понятия:

- Реестр обязательств финучреждения перед физлицом-вкладчиком.

- Реестр требования кредитующих лиц.

Первый письменный перечень создается самим финучреждением, у которого отозвали лицензию на ведение деятельности на конкретную дату или установки моратория на угождение требований кредитующих лиц. Его необходимость обусловлена возникновением системы страхования непосредственно вложений.

В нем находится информация о застрахованных вложениях, чтобы на момент отзыва лицензии финучреждение имело возможность сформировать реестр. А достигнуть этого можно благодаря особой системе учета. Реестра обязательств содержит только застрахованные государственные средства.

Реестр требования – бумага, которая нужна при начале ведения процедур на стадии банкротства финучреждения.

Когда отозвана лицензия, чаще всего финучреждение ожидает только банкротство. Если финучреждение – банкрот, то денежных средств на расчеты с кредитующими лицами у него отсутствуют. Начинается конкурсное производство.

Суть данной операции в том, что конкурсный администратор (назначается АС) продает активы финучреждения, которые остались, и делит между кредитующими лицами в соответствии с долевой принадлежностью. В реестре требований как раз и содержится информация о том, сколько и кому задолжало финучреждение.

Данные два понятия очень схожи. Их путают даже судьи, которые, не зная разницы, отправляют вкладчиков в Арбитражный суд. Поэтому, когда потребитель решает обратиться в районное отделение суда и подать иск с жалобой, ему стоит обратить внимание в иске на различие данных понятий.

Проблема реестров, поправки и потеря данных

В данном случае будет все зависит от того, на какой стадии жизненного цикла находится финучреждение:

- Финучреждение функционирует нормально с действующей лицензией.

- В финучреждении руководит временные руководители, а лицензия уже недействующая.

- Финучреждение – в стадии банкроства, и назначен конкурсный руководитель – АСВ.

| Финучреждение функционирует нормально | Все данные по вкладам вносятся в реестр в автоматическом режиме. Каждый вклад привязан в определенному счету на программном уровне. Все внесенные изменения будут иметь отражение в реестре. А сам реестр будет формироваться на данных бухучета. Проще говоря, если денежные средства имеют отражение в балансе, то они будут присутствовать и в реестре. Если финучреждение работает в нормальном режиме, то размер открытого вложения будет числиться в реестре. Корреспонденция бухучета и реестра при ведении банковской деятельности обязательна. |

| В финучреждении руководит временные руководители | Когда в финучреждение приходят временные руководители, то уже действует запрет на открытие новых депозитных вложений. Финучреждение еще продолжает функционировать, выдавая справки со счетов. Но работа с реестром на данном этапе уже приостановлена. Потребители ожидают страховых выплат и делают запрос на справки временной администрации. Здесь есть очень важный нюанс. Сформированный реестр на дату отзыва временные руководители передают АСВ. Корреспонденция с бухучетом сохраняется. Но под данный факт сложно подвести доказательную базу. Копия реестра, отправленного в АСВ, должна быть неприкосновенна, то есть в нее никоем образом не могут быть внесены изменения. Реестр есть, а предоставить его суду не предоставляется возможным. |

| Финучреждение – в стадии банкроства | АСВ властвует при данном стечении обстоятельств. Изменения могут вноситься АСВ. Именно агентство распоряжается остаточными активами финучреждения и делает страховые выплаты. Если потребитель получил отказ в страховой выплате , то идет в суд. Внесение правок в реестр на данном этапе из мира другой реальности. Поэтому нужно не надеяться на здравое решение суда, а собирать доказательную базу. |

| НДФЛ | С полученного дохода придется выплатить 13%. |

| Дополнительный затраты | Обычно дома никто не хранит золотые самородки, для этого арендуют банковский сейф. |

Сомнительные финучреждения

АСВ в случае с Мико банком открыто заявило потребителям, что, кто имел депозитные вложения в любом из шести филиалов, что они не числятся в реестре по причине мошеннических работ сотрудников финучреждения. АСВ всех обманутых вкладчиков направило с исковыми заявлениями в суд для разбирательства.

Практически не имело отличий заявление АСВ Кроссинветсбанку, где потребитель должен обратиться в суд и в судебном порядке определить требования к финучреждению. А вот вкладчиками Стелла банка повезло немного больше. АСВ требовало предъявить бумаги, который могут подтвердить наличие вложения, а также его размер.

В обязательном порядке нужно было предоставить кассовый ордер. Схожая ситуация было с Анталом, где АСВ включило потребителей в реестр без судебных разбирательств, только с подтверждающими бумагами. По Русстройбанку ситуация схожая с 2-мя предыдущими финучреждениям, где требовалось документальное подтверждение.

Непонятки заключается в том, что в очень схожих ситуаций АСВ вело себя по-разному. То, что потребители несли оригиналы бумаг для подтверждения реальности вложений, является немного опрометчивым решением.

Это связано с тем, что, если Ваши бумаги будут утеряны случайно, а АСВ так и не включит Вас в реестр, то обращаться в суд будет просто бесполезно, ведь доказательной базы больше нет. Суд воспринимает только оригиналы бумаг и на них основывается.

Потребители Стелла банка говорили о том, что оригинал можно и не предоставлять, но тогда – стопроцентный отказ со стороны АСВ ждет каждого. В для восстановления Вас в реестре придется обращаться в суд.

Как доказать в суде, что вы являетесь держателем вклада в финучреждении?

Множество потребителей считает, что доказывать наличие депозитного вложения – дело абсурдное и не стоящее внимания. Ведь при себе у них есть все оригиналы бумаг, которые говорят напрямую о том, что потребитель – держатель вклада.

Ведь является абсолютно очевидным, что в действиях потребителя отсутствуют мошеннические намерения. По закону АСВ должно возместить убытки в размере 1400000 рублей. Данное право регламентировано государством.

Но доказывать, что ты не верблюд, при любом раскладе придется. В судебном порядке Вы должны доказать, что Вы – добропорядочный гражданин с такими же намерениями. По умолчанию данное утверждение не воспринимается.

Видео:

Только судья может решить, являются ли Ваши доводы убедительными наряду с документами. В каждом определенном случае решение может быть вынесено совсем разное. То есть потребитель не имеет стопроцентно уверенности в том, что у него получится подвести нужную доказательную базу.

Это касается и тех случаях, когда есть все абсолютно бумаги от финучреждения – соглашение, выписки, справки. И еще – российское законодательство не подразумевает того обязательного момента, что должна присутствовать мокрая печать финучреждения на выдаваемых бумагах.

Какие действия нужно предпринять?

На начальном этапе нужно составить исковое заявление в суд. Составление искового заявления должно быть очень лаконичным, четким и аргументированным. Именно здесь Вам придется указать, к кому конкретно у Вас есть претензия, а главное – это то, что Вы хотите возврата в реестр вкладчиков на абсолютно законных основаниях.

В исковом заявлении должно быть указано полное и правильное название суда, истца и ответчика. Вы должны прописать, в чем заключаются нарушения, подведя под все доказательную базу. Исковое заявление должно содержать цену и просчет всех требований.

Вывод

На данный момент доказать свою причастность к реестру потребителям довольно трудно даже с наличием весомых доказательств. Стоит иметь дело с проверенными банковскими структурами.

Источник https://hranidengi.ru/kak-dokazat-nalichie-vklada-dlya-vklyucheniya-v-reestr/

Источник https://prokapitalinvest.ru/depozity/reestr-vkladchikov-asv-proverit-net-v-reestre-i-obyazatelstv-banka-pered-vkladchikami/

Источник https://novocom.org/finansy/kak-proverit-nalichiya-svedenij-o-vkladchikah-asv-v-reestre

Источник