Содержание

Как получать доход от инвестиций

Госслужащие могут инвестировать в иностранные акции, в том числе и ETF от FinEx, если их должности нет в перечне лиц, которым запрещено совершать сделки с иностранными ценными бумагами. Но нужно учитывать, что в каждом ведомстве могут быть и свои ограничения. Попросили экспертов сервиса НДФЛка рассказать, как такие инвесторы должны отчитываться по доходу от инвестиций в фонды.

1. Справка о доходах и имуществе за прошлый календарный год

Срок подачи: до 1 апреля года, который следует за отчетным периодом. Но лучше это сделать до 1 марта, чтобы успеть исправить неточности.

Госслужащий обязан ежегодно предоставлять своему работодателю справку об имуществе, доходах и расходах. В ведомствах есть свое программное обеспечение, которое позволяет сотруднику самостоятельно на рабочем месте заполнить документ и отправить его в проверяющий отдел — СПО «Справки БК». На сайте Минтруда можно посмотреть пример заполнения такого отчета. Министерство также публикует методические рекомендации.

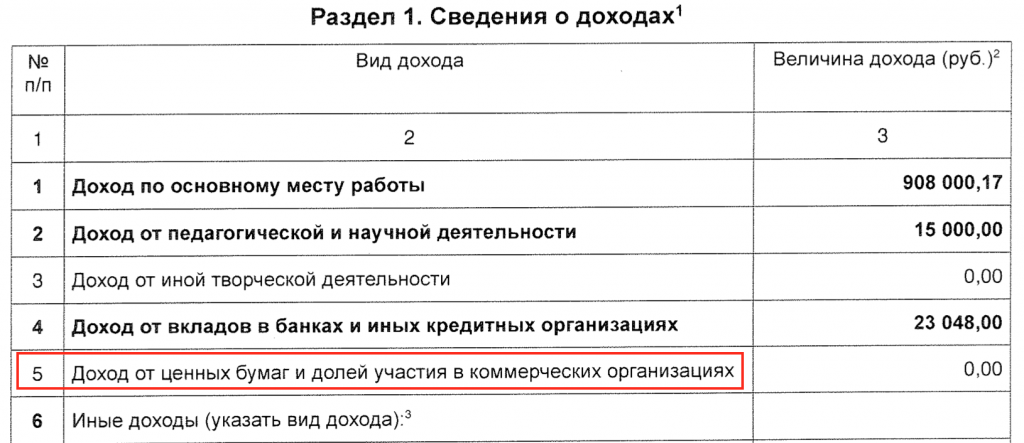

В форме справки предусмотрены специальные разделы. Госслужащего как инвестора интересует два из них:

- сведения о доходах,

- сведения о ценных бумагах.

В разделе о доходах инвестор должен показать свой совокупный годовой заработок на бирже от дивидендов, купонов и продажи ценных бумаг.

Доход в иностранной валюте пересчитывается в рубли по курсу ЦБ на дату получения дохода

Доход в иностранной валюте пересчитывается в рубли по курсу ЦБ на дату получения дохода

В разделе сведений о ценных бумагах инвестор указывает такую информацию:

вид ценной бумаги ;

общая стоимость в рублях.

В случае с акциями FinEx ETF инвестору нужно знать размер активов под управлением конкретного фонда и количество его акций. Вся необходимая информация за отчетный год публикуется здесь. По всем вопросам заполнения справки стоит проконсультироваться непосредственно у работодателя.

Отчет подается не только за себя, но и за членов своей семьи: супруга или супруги, несовершеннолетних детей. На каждого из них заполняется отдельная справка.

2. Декларация 3-НДФЛ для налоговой

Срок подачи: до 30 апреля года, который следует за отчетным периодом

По общему правилу, если инвестор получил доход, по которому брокер не выступает налоговым агентом и не удерживает налог, он обязан самостоятельно подать декларацию 3-НДФЛ и уплатить его. То же самое касается и госслужащих.

Вот в каких случаях инвестор может столкнуться с такой ситуацией.

- Он получил дивиденды по иностранным акциям (например, по фонду FXRD). Тут нужно учитывать, что некоторые российские компании фактически считаются иностранными. Например, «Тинькофф Банк» зарегистрирован на Кипре. Чтобы проверить страну-эмитента, можно посмотреть на ISIN-код бумаги. Код российских бумаг начинается с RU.

- У него есть счет у зарубежного брокера, и он получил дивиденды или прибыль от продажи ценных бумаг.

- Он получил убыток по итогам года. С 2021 года налоговая служба рекомендует фиксировать убытки в декларации, чтобы была возможность переносить их в дальнейшем на будущие налоговые периоды. Если у инвестора есть брокерские счета как в России, так и за рубежом, то при закрытии отчетного года с разными результатами (с прибылью и убытком) он имеет право через 3-НДФЛ скорректировать общий финансовый результат по всей своей инвестиционной деятельности.

Все фонды FinEx, кроме FXRD, реинвестируют дивиденды. Поэтому подавать декларацию нужно только тем инвесторам, которые владеют акциями FXRD и получают дивиденды.

Подать 3-НДФЛ декларацию можно разными способами: лично, отправить «Почтой России» или через личный кабинет налогоплательщика (авторизация через Госуслуги).

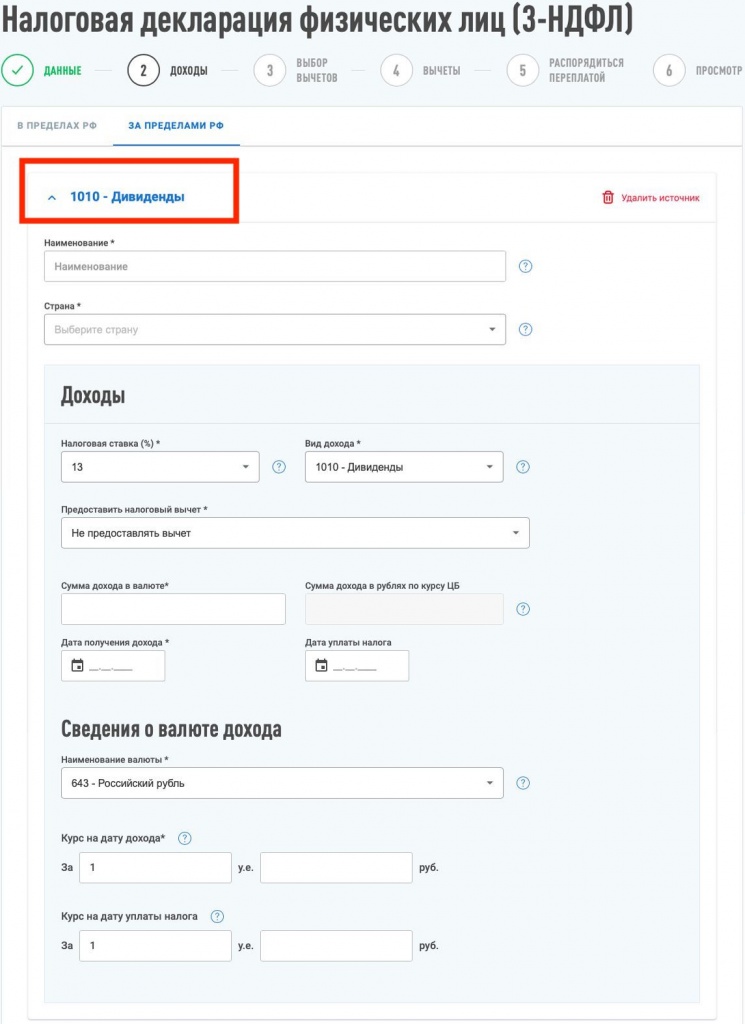

При онлайн-подаче нужно перейти на сайте ФНС в раздел «Жизненные ситуации», выбрать в перечне «Подать декларацию 3-НДФЛ», заполнить общие сведения и перейти в раздел «Доходы».

Инструкцию, как заполнить декларацию по дивидендам иностранных компаний, можно посмотреть здесь.

Информацию об инструментах для заполнения декларации можно получить из отчета и выписки брокера. Также потребуется выписка депозитария по выплаченным дивидендам иностранных компаний.

Мнение авторов колонок может не совпадать с мнением редакции FinEx. Решение об использовании ценных бумаг и любых других финансовых инструментов пользователь принимает самостоятельно. Информация в тексте не является индивидуальной инвестиционной рекомендацией.

Что еще почитать:

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Пассивный доход: что это и как его получать

В фильме «Мой мальчик» Хью Грант играет богатого безработного баловня судьбы. Его отец когда-то написал популярную рождественскую песню, на авторские отчисления от которой герой и живет — получает пассивный доход как наследник, не работая. Но не всем так везет, поэтому рассмотрим другие варианты пассивного дохода.

Когда вы работаете и получаете зарплату — это активный доход. Но если вдруг вы потеряете работу по какой-либо причине — сокращение, болезнь, не сошлись характером с начальником, — этот доход у вас пропадет. Пассивный доход — это деньги, которые регулярно поступают вам вне зависимости от вашего возраста, здоровья и работоспособности.

К планированию пассивного дохода стоит подойти серьезно, ведь создается он, как правило, не за месяц и даже не за год. Для начала нужно решить: когда именно вам понадобятся дополнительные доходы — через три, пять или десять лет. Определите, сколько денег вам нужно, как долго и как часто вы хотите получать выплаты: раз в месяц до конца жизни, периодически — например, раз в пять лет, или по какому-то другому графику. Подумайте, как вы сможете откладывать — с каждой зарплаты понемногу, раз в год с премии или всего однажды, когда получите наследство. Сроки и суммы, конечно, должны быть реалистичными. Определившись с планами, можно подобрать наиболее подходящие инструменты.

Какие могут быть источники пассивного дохода?

Вклад в банке

Банковский вклад — знакомый всем способ создать пассивный доход. Если вы еще не имели дела с инвестициями, не хотите рисковать, но понимаете, что хранить деньги под матрасом невыгодно из-за инфляции, — откройте вклад в банке.

Это самое простое. Вы отдаете банку на хранение некоторую сумму денег, а он вам за это выплачивает проценты. И вы гарантированно и регулярно получаете доход. Но для того чтобы жить только на проценты, придется вложить крупную сумму денег.

Пример

Вы решили положить деньги в один из самых надежных банков. Такие банки обычно не балуют своих клиентов высокими процентами. Скорее всего, доходность по вкладу будет ненамного выше инфляции. Возьмем для расчета ставку 4% (это целевой уровень инфляции по расчету Банка России). Чтобы ежемесячно получать за счет процентов по вкладу, допустим, 30 тыс. рублей, сумма вклада должна быть около 9 млн рублей. Согласитесь, это приличная сумма, которую надо еще накопить.

Плюсы: стабильный доход и надежность, ведь все вклады застрахованы. Если банк лишится лицензии, вы гарантированно получите свои средства в пределах 1,4 млн рублей. Если хотите положить больше, лучше распределить деньги по нескольким банкам.

Минусы: невысокая доходность по вкладам, нужно замораживать на долгий срок большие суммы денег.

Негосударственная пенсия

Если вы хотите иметь пассивный доход не сейчас, а в будущем, когда выйдете на пенсию, у вас есть другой вариант. Можно заключить договор дополнительного пенсионного обеспечения с одним из негосударственных пенсионных фондов (НПФ).

Вы делаете в НПФ регулярные отчисления, а фонд инвестирует ваши средства, чтобы обеспечить вам дополнительный доход. В идеале это поможет не просто защитить сбережения от инфляции, но и в разы увеличить их за несколько лет. Когда вы достигнете указанного в договоре возраста, то станете постепенно получать эти сбережения (ваши отчисления плюс инвестиционный доход) в виде пенсии.

Пример

За 30 лет до пенсии вы начали ежемесячно откладывать по 5 тыс. рублей в НПФ. Предположим, фонд инвестирует их с доходностью 9% годовых. Затем вы выходите на пенсию и рассчитываете получать дополнительные выплаты от НПФ в течение 25 лет. Ваша дополнительная пенсия будет больше 30 тыс. в месяц.

Плюсы: доходность может быть довольно высокой, ведь негосударственные пенсионные фонды могут вкладывать деньги в долгосрочные и в перспективе более доходные проекты.

Минусы: такие отчисления не попадают в систему страхования вкладов. Если фонд обанкротится, нет гарантии, что вы вернете свои сбережения.

Инвестиции в ценные бумаги

Инвестиции на фондовом рынке вполне могут стать видом пассивного заработка. Главный закон инвестирования: доходность пропорциональна риску, растет доходность — растет риск. Поэтому лучше начинать с наименее рискованных и наиболее предсказуемых инструментов — облигаций, привилегированных акций или паев инвестиционных фондов с высоким кредитным рейтингом. Более рискованные инструменты — не для начинающих. Подробнее рассмотрим плюсы и минусы отдельных инвестиционных инструментов.

Купонные облигации

Облигации — долговые ценные бумаги, их выпускает эмитент — государство или компания, которая планирует привлечь деньги. Покупая облигацию, вы одалживаете эмитенту свои сбережения на определенный срок. Взамен он обещает вам заранее известный доход. Этот доход вы можете получить в самом конце срока действия облигации — в момент ее погашения, а можете еще дополнительно получать так называемый купонный доход — периодические выплаты. Начинающим инвесторам лучше выбирать государственные облигации или купонные облигации надежных компаний.

Пример

Минфин предлагает специальные облигации федерального займа для частных инвесторов — ОФЗ-н. Вот параметры одного из выпусков 2018 года: номинал — 1000 рублей, срок облигации — 3 года. Выплаты купонного дохода — раз в полгода. Суммы выплат — от 32 до 42 рублей. Всего за три года будет выплачено около 220 рублей. Итоговая доходность — 7,3% годовых. Это выше, чем по депозитам большинства банков. А если воспользоваться налоговыми льготами, чистая доходность будет еще выше.

Плюсы: невысокий риск, а по гособлигациям — минимальный.

Минусы: доход по надежным облигациям небольшой, ненамного выше процентов по вкладу. При этом полностью исключить риск потери средств нельзя — любые инвестиции его предполагают. Даже очень надежные предприятия могут оказаться в сложной финансовой ситуации и не выполнить обязательства перед владельцами облигаций. В систему страхования вкладов инвестиции на фондовом рынке не попадают.

Привилегированные акции

Обыкновенные акции не гарантируют дохода своим владельцам. А по привилегированным акциям дивиденды, как правило, известны заранее. Это более предсказуемый вариант, который лучше подходит начинающим инвесторам. Если вы только начинаете работу на фондовом рынке, покупать стоит только «голубые фишки» — ценные бумаги самых надежных компаний. Акции других организаций могут быть более доходными, но они сопровождаются и более серьезными рисками.

Плюсы: возможность получить больший доход, чем по банковским вкладам и облигациям.

Минусы: более рискованный инструмент, подходит исключительно опытным инвесторам.

Паи инвестиционных фондов

Паевые инвестиционные фонды (ПИФы) формируют уже готовые портфели ценных бумаг — только облигаций, только акций или разных ценных бумаг. И вы можете купить кусочек такого портфеля — пай ПИФа. Это тоже хороший вариант для новичка на рынке ценных бумаг: вы можете изучить инвестиционные декларации разных фондов и выбрать подходящий.

Деньгами ПИФа распоряжаются специальные управляющие компании (УК). И важно доверять свои сбережения только компаниям с самым высоким рейтингом надежности — в котором есть хотя бы одна буква «А». Так вы рискуете в меньшей степени. Выбрать подходящие УК можно на сайтах кредитных рейтинговых агентств. Тогда управлять вашими вложениями будут профессионалы, а вы — получать пассивный доход.

Плюсы: начать инвестирование в ПИФы можно практически с любой суммы, хоть с 1000 рублей, и прибыль может существенно превышать проценты по банковскому вкладу.

Минусы: традиционные для инвестиций — вложения не застрахованы государством, доходность не гарантирована. И не забывайте, что доход по ценным бумагам облагается подоходным налогом.

Вкладывать деньги в ценные бумаги или паи ПИФов лучше через индивидуальный инвестиционный счет. Он дает возможность получить налоговый вычет, то есть заплатить меньшую сумму налога или вернуть уже уплаченный.

Инвестиционное страхование жизни (ИСЖ)

В этом случае деньги за вас будет инвестировать страховая компания. Вы заключаете с ней договор на 3–5 лет, один или несколько раз за это время вносите деньги, а в конце срока получаете назад свои взносы плюс накопившийся инвестиционный доход.

Практически все компании гарантируют, что полную сумму взносов вам вернут в любом случае, даже если инвестиции будут неудачными и страховщик получит не доход, а убыток. Иногда защита отчислений бывает не полной, а частичной — нужно внимательно читать договор.

Как правило, страховая компания может предложить вам несколько инвестиционных стратегий. Есть менее рискованные — страховщик будет вкладывать ваши деньги в самые надежные активы, например в те же облигации. Но и доходность в этом случае будет невысокой. Есть более рискованные — компания сможет инвестировать ваши деньги еще и в акции, в том числе иностранных компаний. Возможная доходность будет выше, но также вырастет вероятность не заработать ничего.

Плюс к этому полисы ИСЖ часто включают и страхование жизни от разных рисков. В случае внезапной тяжелой болезни, травмы или смерти сам владелец полиса или его наследники получат не только всю сумму сделанных взносов и инвестдоход, но и большую страховую выплату.

Плюсы: вашими деньгами управляют профессионалы, так что доход может быть приличным — выше, чем по банковским вкладам. При плохом раскладе вы просто получите назад деньги, которые внесли. Если полис включает рисковое страхование жизни, ваша семья получает дополнительную защиту. Еще один бонус накопительного страхования — возможность получить налоговый вычет.

Минусы: доходность заранее предсказать нельзя, она может оказаться нулевой. Государство не гарантирует сохранность страховых взносов. Так что выбирать страховую компанию нужно очень тщательно.

Что еще может приносить пассивный доход?

Недвижимость

Сдавать квартиру, а лучше несколько, собирать с арендаторов деньги и не ходить на работу — звучит как мечта. Но на поверку этот доход тоже сопровождают расходы и риски. Нужно учитывать издержки: квартплату, налог на недвижимость, налог от сдачи в аренду. Желательно оформить страховку квартиры на случай пожара, потопа и прочих неприятностей. Если район не очень престижный или в нем много предложений аренды квартир, найти подходящих жильцов может быть непросто. К тому же арендаторы могут не заплатить вовремя или испортить ваше имущество — и хорошо, если страховка покроет ремонт.

Плюсы: возможность получать неплохой пассивный доход. В отличие от ценных бумаг, недвижимость крайне редко может обесцениться до нуля — только в случае каких-то глобальных катаклизмов, но на это существует страховка.

Минусы: расходы на покупку и ремонт, налоги и коммунальные платежи могут существенно уменьшить возможные доходы.

Краудфандинг

Создать и вести свой бизнес под силу не каждому. Но можно вложиться в чужие проекты с целью заработать. Например, с помощью краудфандинга можно делать инвестиции в стартапы и быстрорастущие компании. Они могут «выстрелить» и принести огромный доход. Правда, могут и прогореть вместе с деньгами инвесторов. Не стоит вкладывать все сбережения в такие проекты. Но если вы уже создали себе несколько других, более надежных вариантов пассивного дохода, то небольшую часть свободных денег можно инвестировать и таким способом.

Плюсы: возможность получать существенную прибыль.

Минусы: очень высокие риски. Такие инструменты больше подходят профессиональным инвесторам, которые разбираются в том рынке, куда планируют инвестировать, и готовы рискнуть деньгами.

Создание интеллектуальной собственности

Создать хит, бестселлер, блокбастер или запатентовать гениальное приспособление для открывания пакетов с молоком — отличный способ начать получать пассивный доход. Можно получать за свое произведение или изобретение роялти до конца жизни. Еще и внукам достанется. Конечно, чтобы жить на авторские отчисления, нужно создать что-то очень востребованное и правильно оформить права на свое изобретение. Попробовать стоит — чем раньше начать, тем больше шансов устроить себе и детям жизнь, как у героя фильма с Хью Грантом.

Можно ли жить на дивиденды от акций российских компаний

Ответ на вопрос «Можно ли жить на дивиденды от акций?» интересует всех, кто ищет источник пассивного дохода. Обладание акциями приносит хорошую прибыль при грамотном формировании портфеля и знании механизмов дивидендной стратегии. Чтобы полностью перейти на пассивный заработок, необходимо инвестировать капитал в надежные ценные бумаги с хорошим дивидендным доходом и высокой надежностью. Рассмотрим, сколько потребуется времени и финансов, чтобы начать вкладывать в акции для обеспечения необходимого уровня жизни и как правильно управлять инвестиционным портфелем.

Можно ли достойно жить на дивиденды

Заработок на акциях может быть основан на двух способах — самостоятельное инвестирование и доверительное управление. В первом случае необходимо хорошо понимать механизмы рынка ценных бумаг, постоянно следить за трендами и котировками, вовремя улавливать сигналы к продаже или покупке акций.

Во втором случае инвестор передает право управления своими финансами профессионалу. Здесь может быть тоже вариативность — либо профессиональный управляющий сам на свое усмотрение приобретает и продает акции, либо инвестор дает ему распоряжения, а брокер их выполняет.

Дивидендная стратегия предполагает, что основное внимание инвестора при формировании портфеля лежит на высокой доходности в виде процентов, а не на росте стоимости акций. Поэтому важную роль играет грамотный анализ доходности ценных бумаг.

Если портфель сформирован правильно, он приносит своему владельцу стабильный доход с ежегодным приростом. При грамотном контроле процесса инвестирования на дивиденды можно достойно жить.

Преимущества дивидендной стратегии

Инвестор получает два вида доходов от владения акциями: прибыль за счет курсовой разницы между покупкой и продажей ценных бумаг и процентный доход. Дивидендной стратегией удобно пользоваться тем, кто не собирается заниматься трейдингом, а хочет вложить деньги туда, где они будут работать на своего хозяина и приносить доход без дополнительного вмешательства.

Преимущества дивидендной стратегии:

- Возможность прогнозирования дохода, т. к. эмитенты обязаны публиковать свою дивидендную политику в открытом доступе. В этом документе сказано в какие сроки, с какой периодичностью и в каком размере акционерное общество выплачивает дивиденды по акциям. Однако нужно обращать внимание и на финансовые показатели предприятия в динамике. Например, если АО в течение последних лет терпит убытки, то и дивиденды оно не платит.

Дивидендная стратегия — долгосрочное вложение средств. Инвестор, приобретая акции сегодня, может обеспечить себе достойный доход в перспективе.

Какой для этого нужен начальный капитал

Инвестировать в дивидендные акции можно как крупные суммы, так и небольшие. В зависимости от финансовых возможностей выбирают и стратегию вложения.

Продав бизнес, излишнюю недвижимость или другие активы, можно сразу приобрести портфель, чтобы получать дивидендный доход. Например, инвестиции на сумму 10 000 000 рублей будут приносить ежегодно 900 000 при ставке доходности 9 %. За вычетом налога и комиссии брокера ежемесячный доход превысит 60 000 рублей.

Начинать формирование портфеля можно и с меньших сумм. Например, приобретая на регулярной основе акции с дивидендной доходностью по цене 1 000 рублей. Но времени для выхода на хороший процентный доход потребуется в таком случае больше.

Сколько денег нужно инвестировать в акции

Если инвестор планирует продолжать трудовую деятельность, но при этом готовит «подушку безопасности» на будущее, ему можно начинать с любой суммы. Приобретая дивидендные акции на протяжении нескольких лет и реинвестируя получаемые проценты, через 20—30 лет обладания портфелем инвестор выйдет на приличный пассивный доход.

Например, покупка акций на сумму 1 000 рублей ежемесячно на протяжении 30 лет приведет к доходу в размере 200 000 руб. в год и накоплению в портфеле ценных бумаг более чем на 2 млн. руб. При этом, часть акций за указанный период вполне может увеличить доходность и реальная прибыль инвестора будет еще выше.

В том случае, если нужно обеспечить себе жизнь на дивиденды уже сейчас, потребуется вложить сумму, которая обеспечит поступление нужного дохода. За основу для расчета берем сумму для удовлетворения потребностей и умножаем ее на 12 месяцев. Например, семья расходует 50 тыс. рублей в месяц или 600 тыс. рублей в год. Средняя доходность акций в РФ равна 9 %. Начальный капитал составит 6 700 000 рублей.

Чтобы посчитать сумму планируемых инвестиций, можно применить простую формулу:

Инвестиции = Ежегодный доход / Дивидендная доходность х 100 %

В нашем примере:

Инвестиции = 600 000 / 9 % х 100 % = 6,7 млн. руб.

Сколько потребуется времени для накопления нужной суммы

Как комфортно жить на дивиденды от акций? Чтобы выйти на доход в размере 50 000 рублей в месяц, потребуется 6 700 000 руб. инвестиций. Накопить такую сумму можно за 10 лет, при условии ежемесячных вложений в размере 30 000 руб. в акции с дивидендной доходностью 10 %. При этом всю получаемую прибыль необходимо инвестировать в покупку новых акций.

Если сумма ежемесячных вложений составит 15 000 рублей, на тот же доход удастся выйти за 15 лет. Чем дольше работают инвестиции, тем быстрее растут проценты.

Важно! Это весьма приблизительные расчеты, поскольку на рост дивидендного дохода влияют многие факторы — размер прибыли АО, увеличение/уменьшение выплат по акциям, макроэкономические показатели, состояние экономики в целом.

Учет инфляции, использование ИИС для ускорения накопления

Несомненное преимущество дивидендных акций — автоматический учет инфляции. Проценты по акциям выплачиваются из прибыли от хозяйственной деятельности. Поэтому изменение уровня инфляции на них сказывается не так сильно, как, например, на банковских депозитах.

Например, компания учитывает инфляцию при росте затрат на производство в конечной стоимости своей продукции. Поэтому растут ее денежные потоки, прибыль сохраняется, дивиденды выплачиваются, защищая инвесторов от инфляции.

Бытует мнение, что ИИС позволяет получить налоговый вычет на процентный доход. Это не так. Никаких налоговых льгот для дивидендного дохода не предусмотрено. ИИС может быть выгоден с точки зрения минимизации стоимости брокерского обслуживания. Например, некоторые брокеры не взимают плату за открытие ИИС.

Риски дивидендной стратегии

Использование дивидендной стратегии несет и немалые риски для держателя акций:

Отмена или сокращение дивидендных выплат

Нивелировать такой риск можно правильным балансом ценных бумаг в портфеле — акции компаний разных отраслей, регионов и государств.

Сочетается с невозможностью реализовать акции на рынке. Спрогнозировать сложно, но можно защитить инвестиции. Например, на 7 % акций одной компании должно приходиться не менее 7 % акций других 10-15 АО. Тогда при банкротстве этого эмитента дивидендный доход по остальным оставит портфель с положительным балансом.

Например, в портфеле инвестора акции 15 различных компаний, на каждую из которых приходится 6,7 % портфеля. Если одна из компаний обанкротится, то дивиденды остальных 14 не разорят владельца, хотя и ожидаемой прибыли не будет. Если же в активе инвестора будут акции только одной компании, при ее банкротстве акционер лишится не только дохода, но и своих вложений.

Заключение

Владение дивидендными акциями позволяет жить только на прибыль от них, если начать инвестировать за 15—20 лет до отказа от других источников дохода (заработной платы, прибыли от предпринимательской деятельности, ренты).

Минимальные вложения для обеспечения комфортного уровня жизни составят 7—10 миллионов рублей. Выйти на такую сумму без начального капитала можно за 10—15 лет, если с каждой суммы своего дохода формировать портфель дивидендных акций, а затем реинвестировать прибыль от них.

Минимизировать риск потери инвестиций или снижения доходности нужно, грамотно формируя портфель, учитывая финансовую устойчивость компаний, анализируя данные по выплатам за предыдущие годы, выбирая акции с доходностью, близкой к средней по рынку и дополняя их ценными бумагами зарубежных компаний. На вопрос «Можно ли достойно прожить на дивиденды?» опытные инвесторы отвечают утвердительно. Но для этого нужно или много средств вложить единовременно, или формировать долгосрочную стратегию, если начального капитала нет.

Источник https://finex-etf.ru/university/news/kak_gossluzhashchie_dolzhny_otchityvatsya_po_dokhodu_ot_investitsiy_v_etf/

Источник http://fingramugra.ru/passive

Источник https://a2-finance.com/ru/posts/mozhno-li-zhit-na-dividendy-ot-aktsii-rossiiskih-kompanii

Источник