Содержание

Инструкция: как купить американские акции на Московской бирже

С 24 августа 2020 года на Московской бирже появилась возможность купить акции 19 компаний из США. Среди них Amazon, Facebook, McDonald’s и другие. Рассказываем, как можно стать акционером известного бренда и заработать на этом.

Какие акции можно купить

С 24 августа на Московской бирже можно купить акции:

Стоимость 1 акции в долларах

Стоимость в рублях

The Boeing Company

NVIDIA Corporation (технологическая компания, разработчик графических процессоров)

Intel Corporation (технологическая компания, производитель полупроводниковых чипов)

Alphabet Inc. Class C (Google)

AT&T INC. (телекоммуникационная компания)

Exxon Mobil Corporation (нефтегазовая компания)

Pfizer Inc. (фармацевтическая компания)

The Walt Disney Company

Advanced Micro Devices, Inc. (производитель компьютерных процессоров)

Micron Technology, Inc. (производство современных полупроводниковых систем)

Mastercard Incorporated class A

Activision Blizzard, Inc. (разработчик компьютерных игр)

С 7 сентября 2020 года у инвесторов появится возможность купить акции Apple. До конца 2020 года будут доступны ещё 30 ценных бумаг. Среди них Nike, Coca-Cola, Johnson & Johnson, Ford и другие. К торгам допускаются наиболее ликвидные компании, входящие в индекс S&P 500 (индекс отслеживает стоимость акций 505 крупнейших компаний США).

Как купить акции

Не все инвесторы увидят американские бумаги в своих приложениях и терминалах. Московская биржа запустила торги, но попадание в список доступных для покупки будет зависеть от конкретного брокера. Например, в компании «Открытие Брокер» нам сообщили, что доступ к американским бумагам получат лишь те клиенты, которые заполнили форму W8 BEN , позволяющую избежать двойного налогообложения, а также те, кто может подать упрощённую форму. В Сбербанке американские акции будут доступны для всех. То есть, возможно, что для покупки бумаг придётся обращаться к брокеру, но некоторые компании сделают покупку возможной по умолчанию.

Статус квалифицированного инвестора приобретать не нужно. Покупка бумаг доступна даже для новичков.

Акции номинированы в долларах, но купить их можно будет только за рубли (дивиденды при этом будут выплачиваться в долларах). Бумаги продаются лотами — в каждом лоте 1 акция.

Бумаги можно приобрести в рабочие дни Московской биржи с 10:00:00 до 18:59:59 и с 19:00:01 до 23:49:59 по московскому времени.

Какие будут комиссии

Дополнительных комиссий за покупку иностранных акций взимать не будут, вы будете платить брокеру по своему обычному тарифу, плюс комиссию Московской биржи (она составляет 0,01% от суммы сделки, иногда комиссия биржи включена в стоимость платы брокеру, но чаще всего её нужно платить отдельно). Например, если купить одну акцию Facebook за $262 (19 431 ₽), то комиссия Московской биржи составит 1,94 ₽. В Сбербанке по тарифу «Самостоятельный» брокер возьмёт комиссию в размере 0,06% — 11,65 ₽. Итого инвестору нужно будет заплатить 13,59 ₽.

Как платить налоги

С американских акций могут взять два вида налога. Первый — налог на доход (НДФЛ) — 13%, которые возьмут при доходе с разницы в стоимости акций при покупке и продаже, когда вы будете выводить деньги с брокерского счёта. Брокер автоматически удержит налог.

Второй налог — с дивидендов, полученных от американских компаний. По умолчанию с россиян будет браться налог в размере 30%. Но его можно снизить до 13%, если заполнить через брокера декларацию W8 BEN. Это бесплатно, но нужно сходить в офис брокера для подписания документа. Тогда с дивидендов американская сторона будет удерживать 10%, а оставшиеся 3% нужно заплатить самостоятельно, подав декларацию 3-НДФЛ по итогам прошедшего года через личный кабинет на сайте ФНС.

Где выгоднее покупать американские акции

По словам заместителя генерального директора по электронной торговле компании «Открытие Брокер» Александра Дуброва, при покупке иностранных акций через Московскую биржу может получиться так, что курс доллара при определении стоимости бумаг в рублях будет выше текущего (по логике площадка должна закладывать в цену текущий курс валюты, но не исключено, что для снижения риска она может использовать курс хуже). Поэтому инвесторам, желающим покупать акции по справедливой цене, выгоднее покупать сразу на той бирже, где размещена ценная бумага, то есть на NYSE или NASDAQ. Тем, кто не хочет переводить деньги в валюту и на неё покупать, а предпочитает работать сразу с рублями, подойдёт Московская биржа.

Также покупать больше 1000 американских бумаг давно можно через Санкт-Петербургскую биржу. Для этого нужно запросить доступ к ней у своего брокера. Там бумаги покупаются за доллары, поэтому потерь на обмене валют нет и искажения цены не происходит.

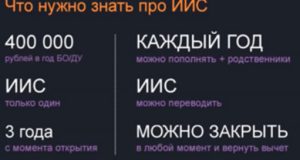

При покупке американских акций через Московскую биржу выгодно использовать индивидуальный инвестиционный счёт — ИИС. В таком случае при его пополнении на сумму до 400 тысяч ₽ в год можно получать от государства до 52 тысяч ₽ каждый год.

Как купить валюту в Сбербанк Инвестор: инструкция, ограничения, нюансы

Среди инвестиционных инструментов на валютном рынке Сбербанк предлагается 2 валютные пары:

- Доллар/ рубль;

- Евро/ рубль.

Покупка осуществляется непосредственно на Мосбирже с минимальными комиссиями.

Читайте статью далее и вы узнаете, как пополнить счет, какие нюансы важно учесть и как купить валюту через Сбербанк Инвестор.

Краткое содержание статьи

Плюсы и ограничения

Главные преимущества покупки валюты на брокерский счет Сбера:

- минимальные комиссии (от 0,02%);

- пополнение и вывод денег без комиссии;

- все операции в режиме онлайн;

- самые выгодные валютные курсы.

Обратите внимание, что минимальный лот равен 1000 штук. Это означает, что при цене 74 рубля на покупку 1 лота долларов США потребуется 74000 руб.

Как купить валюту в Сбербанк Инвестор?

Процесс покупки через приложение состоит из 3 шагов: открытие брокерского счета (подробную инструкцию, как открыть счёт читайте здесь); пополнение счета; подача торгового поручения брокера. Рассмотрим основные нюансы по каждому этапу.

Пополнение счета

Пополнить брокерский счет со своей карты онлайн можно через интернет-банк или приложение.

Через интернет-банк

- Войдите в Сбербанк Онлайн на компьютере.

- В верхней панели откройте раздел «Прочее» и выберите строку «Брокерское обслуживание.

- Выберите номер договора, а затем нажмите на ссылку «Пополнить счет».

- Выберите в поле «Торговая система» — «Валютный рынок». Укажите сумму пополнения и карту, с которой будут перечислены ДС.

Обычно деньги поступают в течение 5 минут. Важно! Если вы подали поручение после 23:40, то ДС будут зачислены только на следующий торговый день.

Через мобильное приложение

- Войдите в личный кабинет «Сбербанк Онлайн» с телефона.

- Откройте раздел «Инвестиции и Пенсии».

- Нажмите на номер счета.

- Выберите площадку для зачисления средств

и нажмите на ссылку «Пополнить».

и нажмите на ссылку «Пополнить».

- Укажите сумму, счет списания и обязательно выберите в поле «Торговая система» — «Валютный рынок».

В противном случае ДС будут зачислены на другую площадку и вы не сможете их использовать для покупки валюты.

В противном случае ДС будут зачислены на другую площадку и вы не сможете их использовать для покупки валюты.

Важно! Помимо этого перечислить деньги на брокерский счет можно в отделении Сбербанка и из стороннего банка по реквизитам. Причем из сторонних кредитных организаций можно зачислить деньги как в рублях, так и в долларах США и Евро.

Подача поручения на покупку валюты

Покупка через Сбербанк Инвестор

- Скачайте и установите торговый терминал «Сбербанк Инвестор» из магазинов ап стор или гугл плей.

- Войдите в торговую платформу, заполнив код договора и пароль, полученные при подписании договора со Сбербанком.

- На нижней панели откройте вкладку «Рынок» > “Валюта».

- Выберите валютную пару и нажмите на неё.

- Ознакомьтесь с текущим графиком цен, новостями и затем кликните по ссылке «Купить».

- Укажите СМС-пароль для доступа к торгам.

- В торговом поручении введите количество лотов, ценовую ставку и нажмите на кнопку “Купить”.

При установке галочки напротив строки «По рынку» сделка по покупке валюты будет совершена по лучшей биржевой цене, доступной на момент подачи поручения. Для гарантия исполнения заявки эта цена рассчитывается как цена последней сделки плюс 0,3%.

В том случае, если ДС недостаточно на счете для покупки валюты или вы зачислили платеж не на ту торговую площадку (например на фондовый рынок, а не на валютный), то вы увидите уведомление «Превышена позиция по деньгам«.

Покупка через webQUIK

- Авторизуйтесь в торговом терминале webQUIK.

- Среди инструментов найдите папку «МБ Валюта: ETC» — именно здесь находится валютная секция Мосбиржи.

- Выберите валютную ару. Обратите внимание на обозначение TOD (на сегодня), TOM (на завтра).

- В открывшемся графике выведите биржевой стакан, в правом верхнем углу нажав на значок с изображением разнонаправленных стрелок.

- Кликните по любой строке из красной зоны стакана котировок.

- В торговом поручении укажите количество лотов, цену и нажмите на кнопку «отправить заявку». Как только цена достигнет указанной вами отметки, поручение на покупку будет исполнено брокером, а валюта отобразится в инвестпортфеле. Обратите внимание, что функционал QUIK позволяет создавать 3 типа заявок — рыночная, лимитная и условная.

Рекомендую:

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Как купить акции Сбербанка физическому лицу

Акции Сбербанка купить очень просто, и, что самое интересное, их можно купить в самом Сбербанке. Для этого нужен лишь специальный счёт, который называется «брокерский счёт».

Впрочем, его открытие ничуть не сложнее открытия банковского счёта и потребует только паспорта и свободных 30-60 минут времени для визита в отделение Сбербанка:

Открыть брокерский счёт можно не в любом отделении Сбербанка, поэтому изначально нужно:

- Уточнить адрес отделения Сбербанка, в котором возможно открытие брокерского счёта

- Созвониться с данным отделением и договориться о времени визита — это очень желательно сделать, чтобы не сидеть в очереди

Дело в том, что открытие брокерского счёта — процедура, которая длится довольно долго, а сотрудник, который этим занимается, как правило, один на весь офис (и ещё не в каждом отделении он есть), поэтому лучше всего договариваться о времени визита заранее.

Также можно купить акции Сбербанка и через другие организации (часто это будет даже удобнее, т.к. сервис крупнейшего банка традиционно неклюж и дорог), например, брокер «ФИНАМ» даёт возможность купить акции Сбербанка онлайн:

Нужно заполнить простую форму. В раскрывающемся списке выбрать акцию «Сбербанк-ао», ввести (без ошибок!) ФИО и телефон:

Далее будет этап оплаты (можно оплатить с карточки или со счёта Сбербанка).

Потом, конечно, нужно будет пройти все формальности, но цена и количество акций уже зафиксируется на момет их «бронирования». По сути, Финам (а это, кстати, крупнейший розничный брокер на российском рынке акций) даёт возможность сначала купить акции, а уже потом пройти оформление брокерского счёта.

Традиционно же бывает наоборот: сначала нужно открыть брокерский счёт, а уже потом брокер даёт возможность покупать акции.

Что такое брокерский счёт

Брокерский счёт — это такой счёт, который позволяет учитывать не только деньги, но и очень специфические объекты — ценные бумаги. Уже давно ценные бумаги перестали быть непосредственно бумажными документами, и сейчас их оборот почти полностью компьютеризирован.

Если ещё каких-то 20 лет назад покупка акций могла сопровождаться подписанием договора, встречей продавца и покупателя и передачей стопки акций в бумажном виде, то теперь акции стали бездокументарными — теперь это записи учёта на брокерских счетах граждан и организаций.

Если бы акции были, как раньше, бумажными, то и брокерский счёт был бы не нужен, а акции хранились бы в сейфе или другом надёжном месте. Но теперь без брокерского счёта владельцем акций стать просто невозможно.

Открытие брокерского счёта предоставляет для обычного человека много возможностей, недоступных ранее.

Преимущества владения брокерским счётом:

- Можно покупать акции не только Сбербанка, но и других компаний: Газпром, Лукойл и других российских бизнесов

- В некоторых случаях можно покупать и акции известных американских компаний: Apple, Tesla, Facebook, Twitter и т.д.

- Можно покупать ОФЗ — Облигации Федерального Займа, самый выгодный безрисковый инструмент вложения денег

- Можно покупать-продавать валюту без банковских комиссий и спредов

- Открыв брокерский счёт со специальным льготным режимом (ИИС) можно получать от государства в виде налоговых льгот 52 тысячи рублей ежегодно (на самом деле, сумма может быть и гораздо выше)

Как видно, спектр возможностей довольно обширен, и брокерский счёт может помочь во многих вопросах, поэтому брокерский счёт есть смысл открывать даже в том случае, если пока на данный момент и нет возможностей для покупки акций Сбербанка.

Чего бояться

«Брокерский счёт» звучит пугающе для многих людей, и бояться есть чего. Потому что в сфере так называемых «инвестиций» полно лохотронов (Форекс) и разных сомнительных предложений, в которых неопытному человеку легко запутаться.

Есть вещи, которых новичку может быть трудно сориентироваться или справиться без соответствующих знаний и подготовки.

Основные опасности:

- Можно попасть на организации, которые не имеют лицензии на оказание услуг в сфере ценных бумаг. Предложения таких компаний открыть «брокерский счёт» у них могут выглядеть очень заманчиво за счёт различных бонусов иногда в несколько сотен долларов (это уже должно настораживать!), что подкупает неопытных инвесторов

- Увидев, как легко покупать и продавать акции Сбербанка (или другие акции), неопытный человек нередко превращается в игромана под воздействием иллюзии, что он сможет угадывать дальнейшее поведение акции, и что если он будет совершать более частые сделки, то сможет увеличить свою прибыль

Справиться с перечисленными трудностями достаточно легко, если следовать несложным правилам.

Первое правило

Открывать брокерский счёт нужно только в известной финансовой компании.

Например, открытие брокерского счёта в Сбербанке, ВТБ24 или Финаме гарантированно защищает нас от любых рисков.

Второе правило

Вторая опасность (игровая зависимость) — не так очевидна, и большинство людей могут считать, что это к ним не относится, но именно это — основная опасность, подстерегающая человека, который интересуется вопросом вложения денег в акции Сбербанка или любой другой компании.

Способ справиться с этим простой и сложный одновременно:

- Не превращать инвестиции в азартную игру — отказаться от идеи быстрых и лёгких заработков, а настроиться на многолетний процесс, в качестве ориентира и основной задачи выбрав для себя простую цель — обогнать в 2-3 раза доходность банковского вклада, например, этого же Сбербанка

- Не использовать для вложений в акции Сбербанка деньги, которые понадобятся ранее, чем через три года

Обогнать в 2 раза доходность банковского вклада — весьма скромная цель, но иметь именно такой ориентир — полезно и поможет уберечь новичка от многих ненужных и вредных действий.

Фактическая доходность, если всё делать правильно, будет намного выше, но лучше настроиться на очень спокойные и безопасные способы — о них вы узнаете на этом сайте.

Ни в коем случае не следует рассматривать акции Сбербанка или любой другой компании как способ быстрого обогащения, т.к. это приведёт к неправильным действиям и, в конечном итоге, потере сбережений.

Какие действия нужно предпринимать, как правильно покупать акции Сбербанка физическому лицу — эти вопросы и раскрываются на страницах данного сайта.

Итак, для покупки акций Сбербанка нужен открытый брокерский счёт, и сам по себе открытый брокерский счёт не несёт в себе никаких опасностей.

Последствия открытия брокерского счёта:

- Открытый брокерский счёт, на котором нет денег, не может уйти «в минус»

- Открытый брокерский счёт без денег может существовать годами, это является абсолютно нормальным, и не влечёт никаких негативных последствий для его владельца: ни расходов, ни каких-либо других обязанностей

- На открытом брокерском счёте, на котором есть деньги или куплены акции Сбербанка, может взыматься абонентская плата или иные брокерские комиссии, которые могут в некоторой части снизить доходность операций. Например, при покупке акций на брокерском счёте, открытом в Сбербанке, каждый раз будет браться комиссия в размере 0,16% от суммы сделки + 150 рублей в том месяце, когда была произведена операция

Как происходит покупка акций Сбербанка

Следующее открытие может шокировать тех, кто только начинает интересоваться этой темой: акции Сбербанка сам Сбербанк не продаёт, а покупать их надо… у других владельцев этих акций, которые захотели их продать!

Где искать этих людей? На рынке! Рынок ценных бумаг по традиции называется «биржа». В частности, по акциям Сбербанка каждый день происходят тысячи сделок, поэтому найти тех, кто готов нам продать (или купить у нас) акции Сбербанка — совершенно не проблема.

Чтобы заявить о своём желании купить акции Сбербанка, надо разместить заявку.

Параметры заявки:

- Название акции

- Количество акций

- Желаемая цена (или указание купить по текущим ценам)

Способы размещения заявки:

- Заявка на покупку акций по телефону

- Заявка через программу QUIK

- Заявка через сайт брокера

Далее показано, как выглядит покупка акций в Сбербанке при выставлении заявки по телефону.

Образец голосовой заявки:

- Звоним по телефону с карты «Кодовая таблица инвестора» (выдается при открытии брокерского счёта):

- Называем пароль из «Кодовой таблицы инвестора» — документа, выданного нам при открытии брокерского счета

- Диктуем свою заявку. Например: «Я хочу совершить сделку: на рынке ММВБ купить акции Сбербанка, по текущей (рыночной) цене, 10 лотов»

Подробнее все способы и детали выставления заявок будут рассмотрены в отдельной статье, а пока лишь убедимся, что купить акции Сбербанка — довольно легко.

Другой вопрос — как на них заработать? Для ответа на этот вопрос, надо в общих чертах изучить особенности и историю акций Сбербанка, а отсюда мы увидим, какие возможности дохода в будущем они смогут нам предоставить.

Читайте материалы данного сайта, и вы получите полное представление о всех действиях, необходимых для покупки акций Сбербанка:

Покупка акций Газпрома физическим лицом в Сбербанке

Я давно приобретаю ценные бумаги с целью инвестирования средств. Я точно знаю, что хороший доход приносят акции. Если сделать удачное вложение, то можно существенно увеличить размер капитала.

Главное – выбрать активы надежной компании, чтобы снизить инвестиционные риски. Хорошими показателями обладают акции Газпрома. Купить их можно разными способами и один из самых удобных вариантов – через Сбербанк. О правилах такого способа приобретения я подробно расскажу в этой статье.

Эмитент

Газпром – российская компания, направлениями деятельности которой является добыча, хранение и реализация газа и нефтепродуктов. Основным держателем пакета ценных бумаг является государство. Остальные акции распределены среди физических и юридических лиц, которые являются резидентами РФ.

Компания не выпускает новые акции, но на рынке регулярно появляются активы, реализуемые прежними владельцами. Благодаря этому можно приобрести ценные бумаги эмитента и получать стабильный доход.

Акции Газпрома – активы с низкими инвестиционными рисками. По этой причине они пользуются популярностью у вкладчиков.

Можно ли купить активы через Сбербанк онлайн

Приобретение акций Газпрома осуществляется несколькими способами:

- покупка активов у частного лица путем заключения соглашения;

- приобретение у Газпромбанка, который является структурным подразделением Газпрома;

- через брокера на фондовом рынке.

Это означает, что приобрести непосредственно в Сбербанке акции нельзя. Однако учреждение можно выбрать в качестве брокера и тогда у инвестора появится возможность осуществить сделку таким способом.

Помимо этого, приобрести активы через интернет-банкинг у клиентов Сбербанка не получится. С помощью приложения можно только подать заявку на осуществление сделки, но непосредственно сам процесс приобретения ценных бумаг осуществляется в подразделении учреждения.

Виды акций, доступных для дистанционной покупки

Если Сбербанк выступает в качестве брокера, то приобрести таким способом можно только обычные акции. Другие активы с какими-то особыми условиями Газпром не производит. Это следует учитывать не только при покупке ценных бумаг через Сбербанк, но и любым другим способом.

Покупка активов Газпрома в Сбербанке

Алгоритм приобретения ценных бумаг эмитента через данное учреждение выглядит так:

- выбор ближайшего отделения компании;

- установка на компьютер или телефон приложения Сбербанк онлайн – такая процедура выполняется по желанию;

- выбор времени для визита в подразделение и согласование его со специалистами;

- посещение офиса и подписание всех необходимых документов;

- пополнение брокерского счета;

- расчет количества покупаемых активов – обычно акции Газпрома торгуют лотами, поэтому нужно знать, сколько ценных бумаг входит в лот, чтобы вычислить сумму покупки;

- приобретение акций.

Открытие брокерского счета в Сбербанке

Брокерский счет – необходимый финансовый инструмент для приобретения любых продуктов фондового рынка. Открыть его можно в Сбербанке. Однако перед этим следует изучить все его достоинства и недостатки.

Преимущества

Преимущества открытия брокерского счета в Сбербанке:

- Минимальная сумма пополнения. Учреждение позволяет внести любое количество денег на счет. Главное, чтобы средств хватило на покупку хотя бы одной акции. Многие банки вводят лимиты на первое пополнение, вплоть до 100 000 рублей.

- Надежность. Сбербанк – одно из самых надежных финансовых учреждений России, поэтому открывать здесь счет, в том числе брокерский, безопасно.

- Удобный интерфейс. Управление личным кабинетом инвестора осуществляется через программу Сбербанк онлайн, к которой уже успели привыкнуть большинство клиентов компании.

- Информация обо всех видах счета находится в одном месте.

- Доступность. Сбербанк имеет множество отделений по всей стране, что позволяет выбирать офис, ближайший к дому или работе.

Недостатки

К недостаткам брокерского счета в Сбербанке относится:

- Высокая стоимость. Сбербанк устанавливает самые высокие расценки за свои услуги по сравнению с другими брокерами. Если при этом инвестор часто совершает покупки ценных бумаг, то прибыль от вкладов в существенной степени уменьшается. Чтобы избежать такой ситуации с акциями Газпром, рекомендуется приобретать активы за один раз и рассчитывать на продолжительные инвестиции.

- Неудобство приобретения активов. Нельзя размещать заявку на осуществление сделки через сайт. Сбербанк позволяет делать только голосовые заявки или использовать специальную программу QUIK. При этом остановлены лимиты. В месяц бесплатно можно оставить только 21 голосовую заявку. Каждая следующая заявка обойдется инвестору в 150 рублей. Обычно для приобретения акций Газпрома хватает в среднем не более 10 заявок в месяц. Однако такое ограничение не может быть отнесено к преимуществам брокерского счета в Сбербанке.

- Все голосовые заявки должны быть подтверждены письменно. Для этого необходимо лично обратиться в отделении Сбербанка. При этом офис придется выбирать тот же, где было заключено соглашение на оказание брокерских услуг.

Профессионалы рекомендуют учитывать, что приобретение акций через Сбербанк не обязывает открывать счет именно у этого брокера, но для удобства сделки лучше, если счет будет открыт именно в этом учреждении.

Документы для покупки ценных бумаг

При обращении в Сбербанк для осуществления сделки при себе инвестор должен иметь паспорт и ИНН. С них специалист снимает копии. После этого сотрудник подразделения заполняет документы и предоставляет их на подпись вкладчику. В число таких формуляров входят:

- заявление для получения брокерских услуг;

- уведомление обо всех возможных инвестиционных рисках;

- анкета вкладчика;

- документ, в котором указаны все расценки брокера за совершение тех или иных сделок и обслуживание счета;

- дополнительная анкета с инвестора;

- акт приемки-передачи таблицы с кодами и непосредственно сама таблица.

После оформления всех документов инвестор получает на e-mail письмо, в котором говорится об открытии счета и предоставлении соответствующих услуг. Обычно это происходит на следующий день, но процедура может затянуться, в особенности, если подразделение находится в регионах и требуется проверка документов из головного офиса.

Пополнение брокерского счета в Сбербанке

Чтобы купить акции Газпрома в Сбербанке не достаточно только открыть счет. Важно внести деньги в том количестве, которых будет достаточно для осуществления сделки.

Пополнение брокерского счета в Сбербанке осуществляется несколькими способами:

- с помощью карточки Сбербанка – это самый простой и удобный способ, но существует ограничение на банковские операции;

- через сотрудника учреждения непосредственно в подразделении;

- через интернет-банкинг или кассу сторонних банков.

Непосредственно покупка активов

Приобретение акций Газпрома через Сбербанк осуществляется двумя способами:

- с помощью голосовой заявки, оставленной по телефону;

- через программу QUIK.

Голосовая заявка

Чтобы выполнить сделку с помощью голосовой заявки, необходимо позвонить по телефону, указанному в таблице с кодами, которую выдают инвесторам вместе с пакетом документов. При этом потребуется указать такую информацию:

- код договора, узнать который можно из документов, полученных в компании;

- пароль, указанный в таблице с кодами – здесь представлено несколько комбинаций, можно выбрать любую.

Если пароль назван правильно, можно подать заявку. В ней нужно указать следующие сведения:

- наименование биржи, через которую будет осуществлена покупка;

- точное название актива – в данном случае это обыкновенные акции Газпрома;

- вид совершаемой сделки – покупка ценный бумаг;

- стоимость, по которой банк может совершить покупку от имени инвестора или можно сказать «по рыночной стоимости», чтобы не уточнять точную цену;

- количество активов лота.

После поступления заявки брокер проверяет все параметры. Это она удовлетворяет требованиям, банка, ее размещают на торгах.

Заявка через программу QUIK

Правила подачи заявки можно посмотреть на официальном сайте Сбербанка.

Сбербанк Инвестиции: обзор брокерского счета

Сбербанк оказывает брокерские услуги частным лицам с 2000 года. Компания широко известна на рынке, как самый крупный, надежный российский банк и брокер. По общему числу клиентов Сбербанк значительно опережает ближайших конкурентов. Поэтому неудивительно, что часть из них предпочитает не искать отдельного брокера, а открывает брокерские счета или ИИС именно в этой компании. Как выйти на фондовый или валютный рынок через Сбербанк Инвестиции и с чего начать, расскажет специалист сервиса Бробанк.

- С чего начать

- Индивидуальный инвестиционный счет

- Фонды

- Доверительное управление

- Пенсионные программы

- Накопительное страхование жизни

- Инвестиционное страхование жизни

- Обзор приложений для инвестирования от Сбера

- Открыть счет и начать инвестирование в Сбере

- Преимущества и недостатки приложения СберИнвестор

- Обучение для новичков

- Тарифы для инвесторов

- Подходит ли Сбербанк Инвестиции для начинающих инвесторов

С чего начать

Чтобы выйти на фондовый рынок, частному лицу нужен брокерский счет или ИИС. Без посредничества брокера совершать сделки с ценными бумагами или на валютном рынке не получится. Подать заявку в Сбербанк на открытие таких счетов можно дистанционно. Это одно из самых главных преимуществ, которые отмечают пользователи. Еще лучше, когда у брокера есть качественное мобильное приложение, где можно проводить сделки покупки и продажи активов в один клик. Приложение для инвесторов у Сбера тоже есть. Оно постоянно развивается и дорабатывается.

После открытия брокерского счета или ИИС инвесторы и трейдеры принимают решение – инвестировать самому или доверить это управляющей компании. Сбер предлагает оба формата сотрудничества. Для любого типа управления брокер предлагает готовые инструменты и стратегии инвестирования с разным уровнем риска и доходностью.

Самостоятельно инвестировать через Сбер Инвестиции клиенты могут на брокерском счете и ИИС, а также вкладывая деньги в ETF и смарт фонды. При самостоятельном управлении портфелем инвесторам доступны инструменты, которые торгуются на Московской бирже:

- российские и иностранные акции;

- облигации, в том числе ОФЗ-н;

- еврооблигации;

- валюта – доллары США и евро, с минимальным лотом от 1000 единиц;

- фьючерсы и опционы.

Квалифицированным инвесторам, кроме перечисленных инструментов также доступны:

- инвестиционные облигации СберБанка – индекс RSG Россия и Russian Blue Chips;

- структурные ноты;

- внебиржевой рынок.

Инструменты для квалифицированных инвесторов отличаются высоким уровнем риска, поэтому они недоступны новичкам.

Индивидуальный инвестиционный счет

ИИС – это специальный счет, по которому можно получить налоговый вычет. На этом счете можно инвестировать самостоятельно или доверить управление Сберу. Во втором случае управляющая компания предлагает низкорискованную стратегию с покупкой ОФЗ или корпоративных облигаций Сбербанка. Потенциальная доходность при доверительном управлении 9,45% в год. Если инвестировать самостоятельно, можно сэкономить на комиссии за управление и выбрать более агрессивную стратегию с покупкой акций, облигаций и фондов с повышенным уровнем риска. В этом случае потенциальный доход не ограничен.

На ИИС с доверительным управлением брокер может реализовывать и другие стратегии:

- «Накопительная». Деньги инвестируют в ОФЗ, акции и облигации крупных российских компаний. У стратегии низкий уровень риска и историческая доходность с 2017 года 51,7%.

- «Российские акции». Средства инвестируют в крупные российские компании с высоким потенциалом роста и высокой ликвидностью. У стратегии высокий уровень риска и историческая доходность с 2017 года 78,9%.

По всем стратегиям минимальный срок инвестирования от 3 лет. Выбрать программу можно в приложении Сбербанк Инвестиции или в офисе банка.

Фонды

Фонды самостоятельно вкладывают деньги на рынке в разные активы, а инвестор покупает паи фонда и автоматически становится владельцем каждого актива, которые был приобретен фондом. Не надо тратить время на изучение компаний, рынков или индексов.

Управляющие фондов следят за тем, чтобы состав активов соответствовал выбранной стратегии и долям. Можно выбрать фонды, которые инвестируют деньги в отдельную отрасль экономики, страну или индекс. В зависимости от этого у них разный уровень риска и потенциальная доходность. Фонды можно покупать самостоятельно или доверить управление портфелем Сберу.

Пифы

Сбер предлагает инвесторам широкий выбор стратегий в ПИФы:

- «Илья Муромец» – фонд на облигации. Исторический результат за три года 23,8%. Подходит для консервативных инвесторов с низким уровнем риска.

- «Сбалансированный» – фонд на акции и облигации. Исторический результат за три года 63,5%. Подходит для инвесторов, готовых к высокому уровню риска.

- «Добрыня Никитич» – фонд на акции иностранных компаний. Исторический результат за три года 89,9%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Валютные облигации» – фонд валютных облигаций. Исторический результат за три года 22,6%. Подходит для консервативных инвесторов с низким уровнем риска.

- «Перспективные облигации» – фонд на облигации. Исторический результат за три года 24%. Подходит для консервативных инвесторов с низким уровнем риска.

- «Денежный» – фонд на облигации. Исторический результат за три года 15,8%. Подходит для консервативных инвесторов с низким уровнем риска.

- «Энергетика» – фонд на акции. Исторический результат за три года 51,8%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Природные ресурсы» – фонд на акции. Исторический результат за три года 74,5%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Глобальный интернет» – фонд на акции. Исторический результат за три года 81,8%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Потребительский сектор» – фонд на акции. Исторический результат за три года 100,9%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Финансовый сектор» – фонд на акции. Исторический результат за три года 31,7%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Глобальные акции» – фонд на акции. Исторический результат за три года 77,2%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Биотехнологии» – фонд на акции. Исторический результат за три года 60,7%. Подходит для инвесторов, готовых к максимальному уровню риска.

- «Золото» – фонд на акции. Исторический результат за три года 44%. Подходит для инвесторов, готовых к высокому уровню риска.

Можно начать инвестирование с 1000 рублей. Купить паи фонда можно дистанционно в СберИнвестиции.

ETF-фонды

Инвестировать в ETF в Сбере могут квалифицированные и неквалифицированные инвесторы. Наиболее популярны такие стратегии вложения в ETF:

| Название ETF | Потенциальная доходность фонда за год, в % | Минимальная сумма для начала инвестирования, в рублях |

| БПИФ СберИндекс Еврооблигации | 9,75 | 1 203 |

| БПИФ СберИндекс Мосбиржи ОФЗ | 4,07 | 11,92 |

| Корпоративные еврооблигации RUB | 7,68 | 19,16 |

| Корпоративные еврооблигации USD | 6,14 | 902,9 |

| Акции IT-компаний США | 24,43 | 11 115 |

| FinEx Gold ETF USD | 14,98 | 838,8 |

| Акции компаний Китая | 23,34 | 3 101,5 |

| Акции компаний Германии | 14,35 | 28,82 |

| БПИФ Сбербанк S&P 500 | 21,95 | 1 694,8 |

| БПИФ СберИндекс Мосбиржи | 57,27 | 21,35 |

| Краткосрочные гособлигации США | 8,85 | 709 |

| Индекс Мосбиржи рублевые корпоративные облигации | 1,73 | 11,26 |

| Инструменты денежного рынка | 3,89 | 1 705,6 |

Обратите внимание, чем выше потенциальная доходность фонда, тем выше риск инвестирования. Вкладывать деньги можно с минимальной суммы. Купить паи фондов можно дистанционно в Сбербанк Инвестиции.

Смарт-фонды от Сбера

В Сбере пять смарт фондов с разными стратегиями инвестирования от консервативной до агрессивной. Вкладывать деньги можно самостоятельно или передоверить это управляющей компании Сбера:

- Консервативный смарт фонд SBCS ETF – разработан для сбережения и накопления.

- Осторожный смарт фонд SBRS ETF – для сохранения и преумножения с помощью инструментов с низким уровнем риска.

- Взвешенный смарт фонд SBWS ETF – прирост капитала с умеренным уровнем риска.

- Прогрессивный смарт фонд SBPS ETF – прирост капитала с вложением в высокорисованные инструменты.

- Динамичный смарт фонд SBDS ETF – получение максимального дохода с помощью высокорискованных активов.

Вложить деньги в смарт фонды можно и на ИИС. В этом случае есть вероятность увеличить потенциальную доходность за счет получения налогового вычета, при сроке инвестирования от трех лет.

Доверительное управление

При выборе доверительного управления инвестировать деньги клиента будут профессионалы. Сбер предлагает 5 стратегий доверительного управления:

| Наименование группы | Виды портфелей | Вероятная доходность в год при нейтральном сценарии, в % | Уровень риска |

| Модельные портфели | Консервативный | 4,2 | Минимальный |

| Осторожный | 5,6 | Низкий | |

| Умеренный | 8,8 | Средний | |

| Умеренно-агрессивный | 11 | Высокий | |

| Агрессивный | 12,8 | Максимальный | |

| Мой капитал | 2025 | 4,8 | Средний |

| 2030 | 6,7 | Средний | |

| 2035 | 8,3 | Высокий | |

| 2040 | 9,6 | Высокий | |

| Ответственные инвестиции | Ответственные инвестиции | 7,76 | Максимальный |

| Долларовые облигации | Долларовые облигации | 4,1 | Низкий |

| Мой капитал в долларах США | 2025 | 5,6 | Средний |

| 2030 | 6,4 | Средний | |

| 2035 | 7,4 | Высокий | |

| 2040 | 8,3 | Максимальный |

Минимальная сумма для начала инвестирования зависит от выбранной стратегии и срока. Оформить доверительное управление можно офисах Сбера и дистанционно через СберИнвестиции.

Пенсионные программы

С помощью пенсионных программ можно сформировать капитал для получения желаемого уровня дохода на пенсии:

- Обязательное пенсионное страхование – низкий уровень риска;

- Индивидуальный пенсионный план (ИПП) – взнос от 2 000 рублей и минимальный уровень риска.

При выборе любой из программ инвестор передает управление профессиональным управляющим. Самому выбирать активы и проводить сделки на фондовом рынке не получится.

Накопительное страхование жизни

Программы НЖС используют при накоплении суммы на определенную цель с дополнительной выгодой – страхованием от разных рисков. В Сбере три программы ИЖС:

- «Думаю о будущем» – от 3 до 20 лет;

- «Билет в будущее» – от 5 до 15 лет;

- «Вклад + НЖС» – до 30 лет.

Все программы НЖС отличаются низким уровнем риска. Клиент не принимает участие в управлении счетом.

Инвестиционное страхование жизни

Как и НЖС – ИЖС это страховой инструмент с минимальным уровнем риска. В Сбере четыре программы ИЖС:

- «Сберкупон в жизнь» – на 5 и 7 лет;

- «Предметы роскоши» – инвестирование в предметы роскоши и бренды с мировым именем на срок 5 лет;

- «Новые технологии 3.0» – вложение средств в крупнейшие IT-компании сроком 5 лет;

- «Глобальная медицина» – вложение средств в ведущие медицинские компании мира на срок 5 лет.

Все стратегии ИЖС с минимальным уровнем риска. Клиент не принимает участие в управлении счетом.

Обзор приложений для инвестирования от Сбера

У Сбербанка два мобильных приложения для инвестирования:

-

Сбербанк Инвестор – первое приложение, запущенное Сбером для частный инвесторов;

Скачать оба приложения Сбербанка для инвестиций можно на смартфоны на базе Андроид и iOs.

У мобильного приложения СберИнвестор немного шире функционал, по сравнению с первой версией, но оценки пользователей ниже. Оба приложения работают не очень стабильно, часто возникают сбои и ошибки. Кроме того, инвесторы жалуются на низкое качество техподдержки и скорость обратной связи.

В новом приложении СберИнвестор можно:

- пройти тестирование по рисковым инструментам;

- почитать Учебник для начинающих инвесторов;

- просмотреть все брокерские счета;

- настроить график на отображение информации в виде «японских свечей»;

- изучить новости «Интерфакс»;

- установить тип профиля для новичка, эксперта или профессионала.

В старом приложении Сбербанк Инвестор таких возможностей нет, но оно продолжает работать наравне с новым.

QR-код для нового приложения СберИнвестор:

QR-коды для старого приложения для Сбербанк Инвестиции:

Третий способ совершать сделки на биржах через брокера Сбербанк – установить торговый терминал QUIK. Им можно пользоваться для интернет-трейдинга с планшета или компьютера. Этот вариант меньше подходит для новичков, его чаще выбирают опытные инвесторы и трейдеры, которые проводят много сделок на биржах.

В терминале широкий набор инструментов для глубокого технического анализа. Можно также установить мобильное приложение QUIK на базе Андроид и iOs. В этом случае подавать заявки и проверять сделки можно со смартфона.

Открыть счет и начать инвестирование в Сбере

Клиенты Сбера могут подать дистанционную заявку на открытие брокерского счета или ИИС через мобильное приложение Сбербанка:

- Запустите приложение Сбербанка.

- Перейдите на вкладку «Инвестиции и Пенсии».

Для просмотра отчетов брокера запустите десктопную версию Сбера.

Преимущества и недостатки приложения СберИнвестор

У брокера Сбер нет единого счета для всех рынков Мосбиржи. Для покупки акций и валюты нужно заводить деньги на разные счета – для сделок на фондовой и валютной бирже. Если перепутать, придется перебрасывать сумму на другой счет.

| Преимущества | Недостатки |

| Интуитивно понятный интерфейс, в котором легко разобраться новичку | Мало функционала, поэтому плохо подходит для трейдеров и активных инвесторов |

| Можно определить свой риск-профиль и, исходя из этого, подбирать более подходящие инструменты для инвестирования | Нет выхода на Санкт-Петербургскую биржу |

| С ИИС купоны и дивиденды можно переводить на банковский счет и распоряжаться ими сразу. Не у всех брокеров есть такая возможность | Приложение часто зависает или не позволяет провести сделку, тогда клиенты теряют возможность купить или продать актив по наиболее выгодной цене |

| Доступ к большому количеству инструментов и возможность выбора между самостоятельным и доверительным управлением | Нельзя купить валюту по 1 единице |

| Самая широкая сеть филиалов и представительств по всей стране. Поэтому, если возникли вопросы и не получается их решить дистанционно, можно обратиться в ближайший офис и получить личную консультацию | Поддержка работает неоперативно, поэтому часть вопросов можно не успеть решить тогда, когда это особенно надо |

Отдельный плюс – все клиенты Сбербанка могут подать заявку на открытие брокерского счета дистанционно.

Отдельный минус – нет информации по дивидендам с акций и купонам по облигациям. Вероятно, разработчик исправит этот недочет и тогда СберИнвестор станет более информативным для клиентов.

Обучение для новичков

Перед началом инвестирования через Сбербанк Инвестиции пройдите обучение.

Курс состоит из 13 уроков, которые разработаны экспертами Сбера:

- «Деньги делают деньги» – как это работает.

- Как лучше всего поступить с деньгами.

- Сколько денег нужно для инвестиций и где их взять.

- Как поставить цель своим инвестициям.

- Инвестировать в акции.

- Инвестировать в облигации.

- Как инвестировать сразу почти во всё.

- Составить стратегию, которая приведет к цели.

- Собрать портфель ценных бумаг, в соответствие со своей стратегией.

- Сделать первые инвестиции.

- Получить больше дохода и снизить риски.

- Как жить, если ты инвестор.

- Какие налоги нужно будет заплатить.

На прохождение всех уроков уйдет 45 минут. Все обзоры и инвестидеи для новичков в СберИнвестиции доступны на отдельном сайте Доходчиво об инвестициях.

Тарифы для инвесторов

В Сбербанке два тарифа для инвесторов:

| Вид услуги | Самостоятельный | Инвестиционный |

| При объеме сделок на фондовом рынке Мосбиржи до 1 млн рублей процент от оборота за торговый день без учета комиссий торговой системы | 0,06% | 0,3% |

| При обороте 1 000 001 – 50 000 000 рублей | 0,035% | 0,3% |

| Свыше 50 000 001 рублей | 0,018% | 0,3% |

| При объеме сделок на валютном рынке Мосбиржи до 100 млн рублей процент от оборота за торговый день без учета комиссий торговой системы | 0,2% | 0,2% |

| Свыше 100 млн рублей | 0,02% | 0,2% |

| При объеме сделок на срочном рынке Мосбиржи до 100 млн рублей цена за контракт без учета комиссий торговой системы за совершение срочных сделок | 0,5 рублей | 0,5 рублей |

| За принудительное закрытие позиций на срочном рынке | 10 рублей | 10 рублей |

| Комиссия за подачу брокеру распоряжения по телефону до 20 штук в месяц | Бесплатно | Бесплатно |

| Комиссия за подачу брокеру распоряжения по телефону свыше 20 штук в месяц | 150 рублей за каждое | 150 рублей за каждое |

| Аналитическая поддержка инвестора | нет | есть |

Инвестиционный тариф больше подходит инвесторам, которые нуждаются в квалифицированной поддержке брокера и доступе к аналитике.

Подходит ли Сбербанк Инвестиции для начинающих инвесторов

Брокер Сбербанк один из лучших для начинающих инвесторов. По данным Мосбиржи на сентябрь 2021 года более 5 млн клиентов открыли брокерские счета в этой компании. Это второй российский брокер по числу клиентов после АО «Тинькофф банк».

Инвестировать через Сбер можно с любой суммы. Даже имея несколько сотен рублей можно погружаться в тему и покупать первые активы.

У Сбера одни из самых низких комиссий в сравнении с ближайшими конкурентами, если выбрать тариф «Самостоятельный». Открытие, ведение, пополнение счета и вывод средств бесплатны. Все операции на рынках Мосбиржи можно проводить дистанционно. Пополнить счет или вывести деньги со Сбербанка Инвестиции можно в мобильном приложении и отделениях банка.

Размер заработка инвестора через СберИнвестиции не ограничен. Но очень важно помнить, что инвестиции в РФ не застрахованы, в отличие от банковских вкладов, поэтому даже доверительное управление не гарантируют получение прибыли.

Источник https://www.sravni.ru/text/instrukcija-kak-kupit-amerikanskie-akcii-na-moskovskoj-birzhe/

Источник https://finans-info.ru/investicii/kak-kupit-valyutu-v-sberbank-investor-poshagovaya-instrukciya/

Источник https://brobank.ru/sberbank-investicii/

Источник