Дебетовые карты Банка Дом.РФ

К5М = 8.3/10

Обновлено в Январе 2022

Подберите для себя дебетовую карту в Банке Дом.РФ. Закажите интересующую вас карту онлайн или обратитесь с паспортом в отделение банка. На странице собраны все предложения банка по дебетовым картам на 2022 год, а также подробная информация о тарифах, кэшбэке, необходимых документах и других условиях. Воспользуйтесь приведенной инструкцией для оформления заявки на дебетовую карту онлайн на сайте www.domrfbank.ru. Ответы на частые вопросы о дебетовых картах.

- Выпуск в рублях, долларах США и евро

- Крупный кэшбэк в популярных категориях

- Персональное обслуживание в банке

| Обслуживание | 2000 руб. | Возраст | от 18 лет |

|---|---|---|---|

| Лицензия | 2312 от 19.12.2018 | Документы | Паспорт РФ |

| Регистрация | Постоянная в РФ |

Как оформить карту

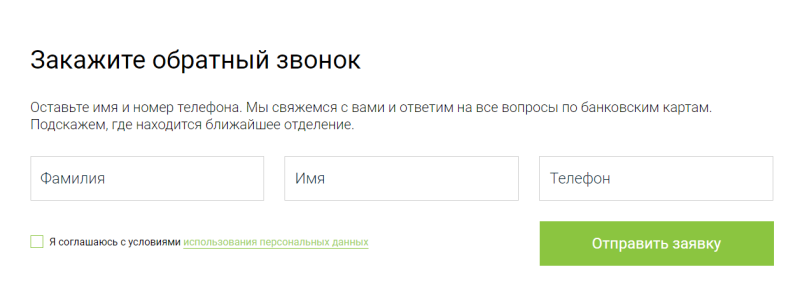

На сайте банка нажмите пункт меню «Карты», а затем выберите интересующую карту. На странице выбранного продукта заполните заявку на обратный звонок. Укажите фамилию, имя и номер мобильного телефона.

Сотрудник Дом.рф позвонит по указанному номеру, поможет заполнить заявку и запланировать встречу со специалистом в отделении банка. Далее необходимо прийти с документами в офис и заполнить заявление на выпуск карты. После изготовления ее можно забрать в том же отделении.

Требования к держателю

- Возраст от 18 лет

- Гражданство РФ

- Доступен выпуск иностранным гражданам

Необходимые документы

- Паспорт РФ или других стран

- ИНН и СНИЛС (при наличии)

- Для иностранных граждан потребуется документ, подтверждающий право пребывания (проживания) в РФ

О банке

Банк Дом.РФ — сравнительно крупный российский банк. Учрежден в 1993 году под названием Рокабанк. В 1995 году банк сменил название на Российский Капитал. В 2008 году банк был передан под управление Агентству по страхованию вкладов. В 2017 году банк выкупило Агентство ипотечного жилищного кредитования (сейчас работает под брендом Дом.РФ). В 2018 году банк сменил название на нынешнее.

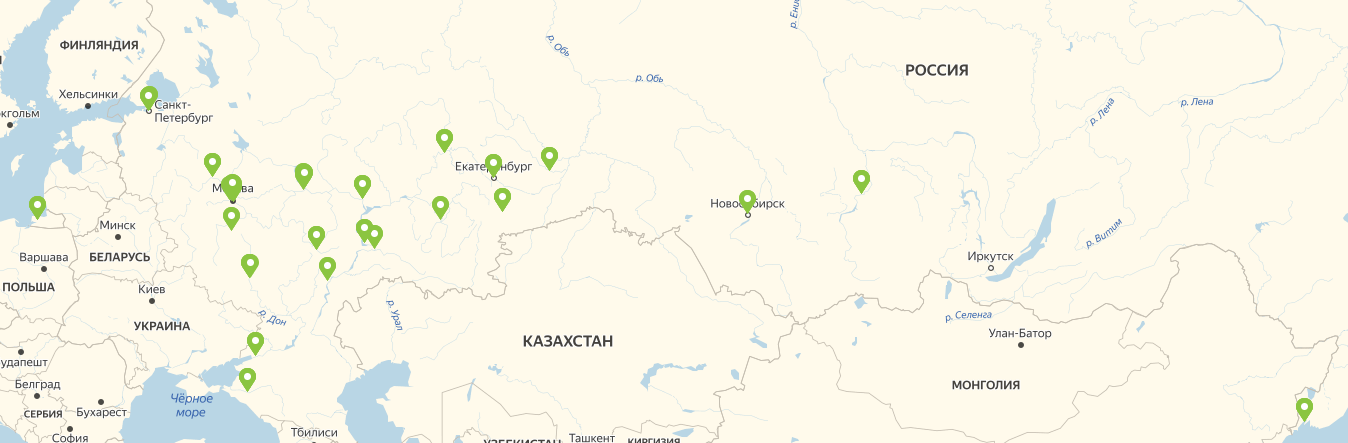

Сейчас все акции Банка Дом.РФ контролирует Росимущество через бывшее АИЖК. Головной офис организации расположен в Москве. Отделения банка присутствуют более чем в 20 городах России. Банк работает осуществляется на основании универсальной лицензии ЦБ РФ № 2312 от 19 декабря 2018 года.

После присоединения к АИЖК Банк Дом.РФ сменил специализацию на обслуживание ипотечно-строительного сектора. Основное направление его деятельности — ипотечное кредитование и обслуживание строительных и управляющих компаний. Также он предоставляет стандартные банковские услуги для физических лиц, малого и среднего бизнеса: кредитование, карты, вклады, расчетно-кассовое обслуживание и другие.

Как снять наличные с карты Банка Дом.рф

Тарифы на снятие наличных для всех карт Дом.рф едины:

- В собственных банкоматах — без комиссии;

- В банкоматах других банков:

- До 3 000 рублей – комиссия 90 рублей;

- От 3 000 рублей – без комиссии.

Ежедневный лимит на снятие в любых банкоматах – 200 000 рублей, а ежемесячный – 700 000 рублей.

Бонусы по картам банка Дом.РФ

Дебетовая карта банка Дом.РФ предлагает кэшбэк рублями. Она возвращает 5% в категории « Товары для дома и ремонта». Размер кэшбэка за прочие покупки зависит от суммы трат в месяц:

- 0,5% — от 3 000 рублей

- 1% — от 10 000 рублей

- 1,5% — от 50 000 рублей

- 2% — от 100 000 рублей

Кэшбэк начисляется на счет в конце расчетного периода. Лимит в месяц — 10 000 рублей.

Вопросы и ответы

Активация карты выполняется при получении в отделении. Счет активируется автоматически при подписании заявления о выпуске карты, а для активации карты обратитесь к сотруднику Дом.рф в офисе.

Установить PIN-код карты можно как в отделении, так и на сайте банка. Нажмите кнопку «Установить PIN» на странице выбранной карты. Далее введите номер карты, срок действия и код CVC2.

Для блокировки карты отправьте соответствующую заявку в приложении, в интернет-банке или по телефону. Сотрудник банка позвонит вам, чтобы подтвердить закрытие карты. После этого сдайте карту в отделение банка и получите остаток средств на ней наличными или на другой счет. При необходимости можно бесплатно заказать справку о закрытии счета.

Пополнить карту банка можно:

- В банкоматах и отделениях Банка Дом.РФ

- В сторонних банкоматах с комиссией

- Переводом с другого счета или карты банка

- Переводом с карт других банков

Срок изготовления карты – до 10 рабочих дней с момента подачи заявления. Клиенты могут получить неименную карту в день подачи заявления. В таком случае на ней будут отсутствовать фамилия и имя держателя. В некоторых торговых точках такие карты могут не приниматься.

Чтобы подключить овердрафт, подайте заявку в приложении банка. Услуга предоставляется на следующих условиях:

Дебетовая карта русский ипотечный банк

Несмотря на то что рынок дебетовых карт сформировался, стали появляться относительно новые продукты, позволяющие не только пользоваться интернет-банкингом, но и копить средства на выгодных условиях. Дебетовая накопительная карта Русский ипотечный банк выгодна тем, кто любит целевое использование средств. Изначально банк предлагал проценты на остаточную сумму, затем добавился кэшбэк и мобильное приложение. Теперь клиент может переводить средства между своими р/с с использованием интернет-банкинга, а затем и оплачивать товары/услуги.

Преимущества дебетовой карты «Русского ипотечного банка»

Карта обеспечивает начисление до 3% от общей стоимости совершенных покупок. Одновременно с этим возможно начисление на остаточную сумму до 10% годовых. Важным является то, что финансовая организация не снимает плату за выпуск. Клиенты могут получить продукт, который обладает функцией 3D-secure. С весны 2016 года появилась возможность сделать накопительную карту в категории Visa Platinum, а не только Master Card Gold.

Дебетовая карта «Русского ипотечного банка» оформляется не только в городах с отделениями банка, но и в любых других. Для обеспечения быстрой доставки работает курьерская служба. Дополнительно к вкладам можно открыть эту карту. Тогда проценты по сбережениям будут начисляться на карту. При необходимости можно снять часть средств и перевести без комиссии.

- расчет процентов происходи ежедневно,

- можно получать наличные в банкоматах ВТБ,

- есть возможность осуществлять пополнение с любой банковской карты,

- 100% гарантия государства,

- максимальная сумма бонусов не ограничена.

Условия использования дебетовой карты

Стоимость обслуживания карты варьируется от 0 до 99 рублей, в зависимости от тарифа. Сумма списывается при отсутствии банковского вклада, а также при сумме на счете менее 10 тысяч рублей хотя бы один раз в месяц. Если хотите получать проценты, то остаток должен быть от 30000 рублей и при совершении от одной покупки за месяц. На остаток по карте начисляется до 6.8% годовых.

Сейчас нет ограничений на получение средств, но если сумма больше 200 тысяч рублей, то придется заплатить комиссию 1,5%. За межбанковские переводы с использованием реквизитов сторонних финансовых организаций, которые осуществляются непосредственно в учреждениях, комиссия не взимается.

Если же совершаются переводы с карты на карту с использованием Visa Money Transfer или MasterCard MoneySend снимается сумма от 0,5%. При снятии суммы с карты через банкоматы других финансовых учреждений списывается суммы в размере фактически понесенных банком расходов.

Держателем карты — исключительно гражданин России, достигший 18-летия. Каждому человеку может быть выдано не больше одной карты в каждой из представленных валют (рубли, доллары, евро). Учитывайте, поступление денег, внесенных с помощью оператора в офисе, происходит на следующий день.

Отзывы о дебетовой накопительной карте «Русский ипотечный банк» больше положительные. При подаче заявки через онлайн оператор перезванивает через три дня для уточнения сведений. Вместе с тем отделений по всей России не так много, как у других финансовых организаций, поэтому не всем удобно совершать поиск подходящего филиала.

Как оформить карту?

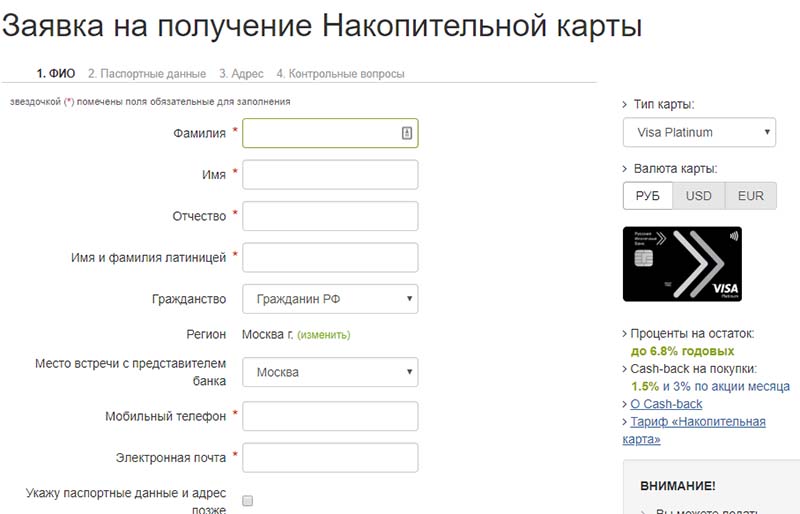

Получить ее можно двумя способами: непосредственно в банке или через официальный сайт. Во втором случае заполняются:

- сведения о будущем клиенте,

- указываются паспортные данные и адрес,

- вписываются ответы на контрольные вопросы.

Обязательно ставится галочка в поле согласия на обработку персональных данных. При желании сведения из документов, удостоверяющих личность, могут быть предоставлены позже. На сайте вы сразу выбираете тип карты и предпочитаемую валюту.

Через несколько дней (от 1 до 3) звонит оператор, который поможет выбрать подходящий офис для получения готового банковского продукта. Он будет готов через две недели. Вы сразу же сможете пополнить свой счет.

В заключение отметим, что по картам VISA Platinum есть дополнительные привилегии. Клиентам предлагается помощь в решении юридических вопросов и относительно здоровья. Воспользоваться можно особым обслуживанием, скидками. Если с покупками, осуществленными через карту, что-то происходит, сумма возмещается.

Сам по себе банк является одним из самых лучших у нас в стране и предоставляет довольно качественные услуги по содержанию средств на счете. В данной статье мы рассмотрим одну из самых лучших банковских карт, которые представлены у этого банка. Русский ипотечный банк дебетовая карта – какие есть плюсы и минусы и почему стоит оформить именно ее?

Русский Ипотечный Банк – накопительные дебетовые карты

Русский Ипотечный Банк – накопительные дебетовые картыРусский ипотечный банк «Накопительная» дебетовая карта

Дебетовая карта выпускается сразу в двух платежных системах в статусе Visa Platinum и MasterCard Gold. Именно поэтому вы с легкостью сможете расплачиваться ею в любой точке мира.

Если сравнивать именно две эти карты, то у Платиновой статус значительно выше, и она имеет более высокие привилегии при поездках за границу, если же ее использовать у нас на родине, то особой разницы с золотой практически нет.

Саму карту можно оформить в разных валютах: в долларах, евро или рублях. Но в основном наши граждане используют ее как носитель национальной валюты. Также карта имеет довольно неплохую кэшбэк программу. Вы будете получать до 1,5 % кэшбэка на все товары и услуги, что выше чем у большинства банков.

Есть также определенная категория товаров, за которые вы будете получать 3 % кэшбэка. Для того чтобы получить такой высокий процент возврата, вам нужно делать покупки у партнеров банка. Полный список партнеров есть на официальном сайте Русского Ипотечного Банка.

У самого банка есть партнерские программы с многими интернет-магазинами, покупая у которых кэшбэк будет еще выше. Чтобы уточнить процент по кэшбэку посетите сайт самого банка, так как интернет-магазины и партнеры банка постоянно пополняются.

Сама дебетовая карта является доходной или накопительной и имеет довольно высокий процент на остаток по счету. Сам процент может быть либо 4,4 %, либо 7,7 % – все зависит от условий пользования самой картой и счетом.

Если у вас на счету есть сумма от 10 тысяч до 700 тысяч рублей, и вы при этом активно пользуетесь счетом и производите пополнения и покупки, то процент будет выше 7,7 %. Если счет простаивает и большого оборота по нему нет, то процент будет 4,4 % годовых.

Также нужно обратить внимание, что минимальный порог по процентному доходу равен 10 000 рублей, а максимальный 700 000 рублей. На самом деле тут довольно высокий порог, который позволяет вам хранить и приумножать довольно большие суммы денег.

Условия использования дебетовой карты

При оформлении карты с вас плату за выпуск банк не взымает. Также первый год обслуживания будет стоить вам всего 990 рублей. Через год данная сумма уже будет больше – 1188 рублей. Но если на вашем счете баланс будет выше 10 000 рублей, то плата за обслуживание взыматься не будет.

Также есть небольшое ограничение по снятию средств в банкоматах. Вы можете снимать без комиссии средства в банкоматах до 100 000 рублей. Если данная сумма будет больше данного порога, но меньше 250 000 рублей, то комиссия уже будет 3 % от суммы.

Если порог будет выше 250 000 рублей, то комиссия будет 6 %. Как вы видите, лимит по снятию наличных не такой большой и эта карта больше подходит именно для безналичного расчета.

Именно такая же комиссия будет и при снятии средств в ПВН банка. Но до 100 000 рублей комиссия взыматься не будет. У банкоматов других банков комиссия будет больше на 1 % при тех же суммах.

Услуги по карте

Данной банковской картой вы с лёгкостью можете расплачиваться и снимать наличные за рубежом. Сама конвертация происходит не по курсу ЦБ, а по курсу самого банка, что довольно удобно. Также при конвертации дополнительные комиссии не взымаются.

Так что это отличная карта, которую с лёгкостью можно брать с собой в путешествие или в любую точку мира, так как обе платежные системы принимаются практически везде.

Также хочется отметить, что банк предоставляет абсолютно бесплатно услугу по СМС-банкингу. Данная услуга будет полностью информировать вас о состоянии вашего счета, путем СМС—сообщений. При любых транзакциях, переводах, пополнениях, либо произведя покупку вы будете получать СМС уведомление с полной информацией.

Аналогично вы можете пользоваться интернет-банкингом и мобильным банком, чтобы более детально просматривать свои счета, делать переводы и оплачивать различные услуги.

Хочу рассмотреть и представить хороший продукт, который при простых условиях может быть бесплатным. Речь пойдет о продукте накопительная золотая карта от Русского ипотечного банка — РИБ. Карточка обладает неоспоримыми преимуществами при небольшом числе недостатков. Сам я лично пользуюсь продуктом с самого-самого его появления.

Лицензия отозвана 23.11.2018

Содержание:

В рекламе на сайте мы видим совершенно типовую картину. Впрочем, у всех остальных банков тоже самое. Это уже тренд:

Достоинства накопительной карты РИБ

1. Бесплатный выпуск новой черной накопительной карты (раньше они были золотого цвета).

2. Бесплатное обслуживание золотой карты при условии совершения покупки или пополнения карты в отчетном периоде. Либо если есть в банке есть открытый вклад. Иначе 79 руб. в месяц.

3. С 01.11.2018 г., начиная со второго месяца использования карты, на остаток от 10 тыс. руб. (в долларах США это от 150) действует следующая вилка процентов на остаток:

- 7.0% годовых — остаток СКС до 100 000.00 рублей,

- 6,75% годовых — остаток СКС до 100 000.01 до 700 000.00 рублей,

- 6.5% годовых — остаток СКС до 700 000.01 до 1 400 000.00 рублей,

- 4.00% годовых — остаток СКС свыше 1 400 000.01 рублей.

- В первом месяце от 10 000 руб. будет 4% на остаток по счету.

- Кэшбэк в 3% в ноябре выплачивается за покупки в аптеках, кафе и ресторанах, театральных агентствах (МСС-коды: 5122, 5912, 5812, 5814, 7922) .

4. Бесплатные карточные пополнения до 50 тыс. руб. в месяц (далее 1.5% комиссия).

5. Бесплатные снятия денег до 100 000 руб. в месяц в любом банкомате группы ВТБ, далее комиссии от 2-4%.

6. Бесплатные стягивания денег через сторонние карточные сервисы до 100 000 руб. в месяц, далее комиссии в 1.5%.

7. Дешевые межбанковские переводы, выполняемые через интернет-банк, по 20 руб. за перевод. Где еще есть дешевые переводы можно узнать из отдельной статьи.

8. Бесплатное SMS-информирование.

9. Продукт стал поддерживать технологию Google Pay.

Недостатки накопительной карты РИБ

1. Для карточных пополнений используется чужой сервис Best2pay. Может возникнуть сложность в поиске крайнего.

2. Лимиты на пополнение и снятия. Платные пополнения карты наличными в сети банкоматов ВТБ и Почта Банка с приёмом наличных. Вилка процентов выглядит так:

- до 20 000.00 рублей – не взимается

- от 20 000.01 до 50 000.00 рублей составит 0.35% от суммы операции

- от 50 000.01 рублей составит 0.80% от суммы операции

3. Имеются комиссии при пополнении карты со счетов индивидуальных предпринимателей (от 0,3% до заградительных 8%)

4. Имеется странная комиссия в 100 руб., которая списывается ежемесячно, если срок действия карты истёк и прошел год после этого.

5. Есть мнения о невысокой надежности банка. Поэтому ни в коем случае не рекомендую превышать размер страхового покрытия АСВ, равный 1 400 000 руб.

Хочу показать рабочую схему как выгодно использовать карту Русского ипотечного банка на своем личном примере. Разумеется, дебетовая и кредитная карты могут быть иными. Главное обратить внимание на принцип построения типового кругооборота денег в ваших банках.

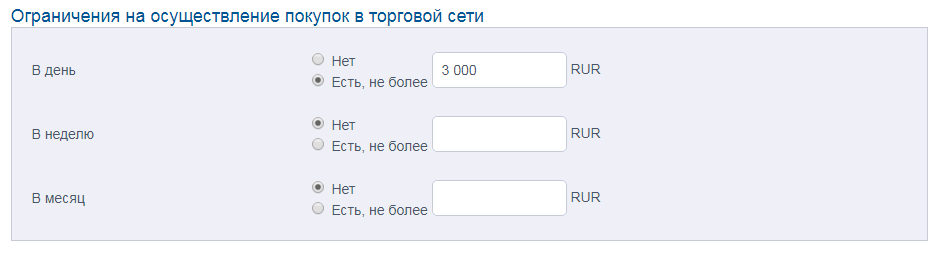

Наконец-то сделали лимиты

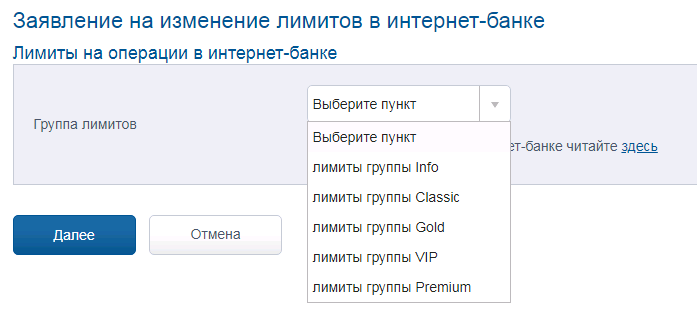

Долго народ ожидал, когда банк сделает по своим картам нормальную установку лимитов и наконец дождался. Ранее были только общие лимиты на интернет-банк. Так это выглядит в интерфейсе:

Пример значений лимитов для группы />

Сейчас же появились еще лимиты на карты. Так это выглядит в интерфейсе.

На снятия:

На покупки:

На платежи:

Теперь этого стало вполне достаточно и карту уже можно считать вполне защищенной.

По акции по 31.10.2018 была возможность бесплатно обменять действующую накопительную карту старого образца (желтую, выдавалась на 2 года) на новую MasterCard Gold Paywave, выполненную по бесконтактной технологии (черная, срок действия 5 лет).

Теперь перевыпуск по любой причине, кроме замены по сроку стоит 600 руб.

Как еще выгоднее покупать

Используя карту можно делать выгодные онлайн покупки во многих интернет-магазинах. Чтобы существенно сэкономить при покупке нужно проделать следующие действия:

- Предварительно зарегистрироваться в любом хорошем кешбек-сервисе. Я лично использую проверенный LetyShops.

- Выбрать из списка кешбек-сервиса нужный вам интернет-магазин и перейти в него по предлагаемой оттуда ссылке. Сделать покупку самым обычным образом.

- После получения покупки ваш кешбек отобразится в интерфейсе кешбек-сервиса. Вам останется только вывести свои деньги.

Выводы по накопительной карте РИБ

Как мы видим, золотая накопительная карта от банка РИБ обладает многими достоинствами. «Копилка» бесплатная, есть хороший процент на остаток, у нее лояльные лимиты на снятие денег, а банкоматы группы ВТБ широко распространены. Мне кажется, что это именно тот банковский продукт, который должен быть в кошельке, а не на полке у многих. Недостатком может служить только отсутствие банка во многих городах нашей страны.

Надеюсь, вам понравилась эта статья. Если есть вопросы и замечания, пишите их в комментариях .

За новыми интересными статьями теперь можно следить в Telegram-канале @ekonomschik.

Дебетовые карты в Русском Ипотечном Банке

Условия открытия и стоимость обслуживания дебетовой карты в Русском Ипотечном Банке. Подобрать и оформить заявку на банковскую карту онлайн через интернет.

1 дебетовая карта

Валюта Проценты на остаток Стоимость обслуживания Cash Back Бонусы российский рубль до 7,4% 0 — 990 есть нет доллар США до 1,2% 0 — 15 есть нет евро до 0,6% 0 — 15 есть нет Отзывы о дебетовых картах Русского Ипотечного Банка

Популярные предложения

Продукты банка

Подробнее

Современный рынок банковских услуг предлагает множество предложений по дебетовым картам. Основное отличие между этими продуктами состоит в условиях обслуживания.

Повышенным спросом у россиян пользуются дебетовки Русского Ипотечного Банка. Учитывая поставленные цели и свои финансовые возможности, каждый клиент этой компании может подобрать доступное и удобное в плане использования изделие.

На что обратить внимание при выборе

Ознакомиться с характеристиками предлагаемых тарифов заинтересованные лица могут на сайте Banki.ru. Наш проект тесно сотрудничает с данной финансовой организацией и предоставляет актуальную информацию обо всех ее продуктах.

Перед оформлением онлайн-заявки на выпуск пластика рекомендуется внимательно изучить все действующие предложения, оценить их достоинства и недостатки с учетом собственных интересов. Важно учитывать:

• цену за обслуживание;

• наличие опции «Овердрафт»;

• начисление процентов на остаток.

Это поможет определить дебетовку, пользоваться которой будет не только удобно, но и очень выгодно. Затем заказчик может обработать развернутую электронную анкету и отправить ее в банк. Менеджер свяжется с ним в течение дня.

Накопительные карты банков: что это

Относительно недавно в семействе пластиковых карт появились накопительные или, как их еще могут называть, сберегательные или дебетовые с начислением процентов. С первого взгляда это чрезвычайно выгодный банковский продукт, но так ли это, давайте разбираться.

Что такое накопительные банковские карты?

- Осуществлять безналичные платежи за услуги и товары;

- Снимать наличные в любых отделениях банка, банкоматах и пунктах выдачи валют.

Как и в случае с дебетовой картой, количество средств на счете клиента, ограничено только его финансовыми возможностями. В случае необходимости счет легко пополняется.

Достоинства карты

Накопительные банковские карты – очень гибкий банковский продукт. Их основное достоинство заключается в том, что на средства, положенные на счет, постоянно начисляются проценты, при этом в любой момент к ним можно получить доступ в банкомате или ближайшем отделении банка. Оформить такую карту очень легко, однако заключать договор не стоит торопиться. Сегодня банки предлагают три типа таких договоров:

- На определенный срок, который оговаривается в документе. Он может варьироваться от тридцати дней и до трех лет. Если особо не оговаривается, клиент может в без ограничений пользоваться своими средствами. В данном случае проценты банк начисляет на фактически оставшуюся на счете сумму.

- Бессрочный. Предполагает беспрепятственный доступ к средствам на счете, с которого можно снимать любую сумму в пределах находящейся на депозите. Процент так же начисляется на остаток средств.

- Срочный договор, ограничивающий использование средств со счета, предусматривающий штрафы и перерасчет процентов при досрочном его расторжении.

Понятно, что третий вариант поддерживает интересы банка, что не выгодно для держателя карты. Поэтому стоит внимательно познакомиться с условиями заключения договора перед его подписанием. Вообще, накопительные карты – очень неоднозначный банковский продукт. Изначально они появились в качестве грамотного маркетингового хода для привлечения клиентов, переставшим в ситуации финансового кризиса доверять привычным депозитам. Именно поэтому в их использовании много «подводных камней», которые, зачастую, сводят к минимуму достоинства банковского продукта.

Хочу рассмотреть и представить хороший продукт, который при простых условиях может быть бесплатным. Речь пойдет о продукте накопительная золотая карта от Русского ипотечного банка — РИБ. Карточка обладает неоспоримыми преимуществами при небольшом числе недостатков. Сам я лично пользуюсь продуктом с самого-самого его появления.

Лицензия отозвана 23.11.2018

- Достоинства

- Недостатки

- Лимиты

- Как еще экономить

- Выводы

В рекламе на сайте мы видим совершенно типовую картину. Впрочем, у всех остальных банков тоже самое. Это уже тренд:

Достоинства накопительной карты РИБ

1. Бесплатный выпуск новой черной накопительной карты (раньше они были золотого цвета).

2. Бесплатное обслуживание золотой карты при условии совершения покупки или пополнения карты в отчетном периоде. Либо если есть в банке есть открытый вклад. Иначе 79 руб. в месяц.

3. С 01.11.2018 г., начиная со второго месяца использования карты, на остаток от 10 тыс. руб. (в долларах США это от 150) действует следующая вилка процентов на остаток:

- 7.0% годовых — остаток СКС до 100 000.00 рублей,

- 6,75% годовых — остаток СКС до 100 000.01 до 700 000.00 рублей,

- 6.5% годовых — остаток СКС до 700 000.01 до 1 400 000.00 рублей,

- 4.00% годовых — остаток СКС свыше 1 400 000.01 рублей.

- В первом месяце от 10 000 руб. будет 4% на остаток по счету.

Кэшбэк в 3% в ноябре выплачивается за покупки в аптеках, кафе и ресторанах, театральных агентствах (МСС-коды: 5122, 5912, 5812, 5814, 7922)

4. Бесплатные карточные пополнения до 50 тыс. руб. в месяц (далее 1.5% комиссия).

5. Бесплатные снятия денег до 100 000 руб. в месяц в любом банкомате группы ВТБ, далее комиссии от 2-4%.

6. Бесплатные стягивания денег через сторонние карточные сервисы до 100 000 руб. в месяц, далее комиссии в 1.5%.

7. Дешевые межбанковские переводы, выполняемые через интернет-банк, по 20 руб. за перевод. Где еще есть дешевые переводы можно узнать из отдельной статьи.

8. Бесплатное SMS-информирование.

9. Продукт стал поддерживать технологию Google Pay.

Недостатки накопительной карты РИБ

1. Для карточных пополнений используется чужой сервис Best2pay. Может возникнуть сложность в поиске крайнего.

2. Лимиты на пополнение и снятия. Платные пополнения карты наличными в сети банкоматов ВТБ и Почта Банка с приёмом наличных. Вилка процентов выглядит так:

- до 20 000.00 рублей – не взимается

- от 20 000.01 до 50 000.00 рублей составит 0.35% от суммы операции

- от 50 000.01 рублей составит 0.80% от суммы операции

3. Имеются комиссии при пополнении карты со счетов индивидуальных предпринимателей (от 0,3% до заградительных 8%)

4. Имеется странная комиссия в 100 руб., которая списывается ежемесячно, если срок действия карты истёк и прошел год после этого.

5. Есть мнения о невысокой надежности банка. Поэтому ни в коем случае не рекомендую превышать размер страхового покрытия АСВ, равный 1 400 000 руб.

Хочу показать рабочую схему как выгодно использовать карту Русского ипотечного банка на своем личном примере. Разумеется, дебетовая и кредитная карты могут быть иными. Главное обратить внимание на принцип построения типового кругооборота денег в ваших банках.

Наконец-то сделали лимиты

Долго народ ожидал, когда банк сделает по своим картам нормальную установку лимитов и наконец дождался. Ранее были только общие лимиты на интернет-банк. Так это выглядит в интерфейсе:

Пример значений лимитов для группы Classic:

Сейчас же появились еще лимиты на карты. Так это выглядит в интерфейсе.

Теперь этого стало вполне достаточно и карту уже можно считать вполне защищенной.

По акции по 31.10.2018 была возможность бесплатно обменять действующую накопительную карту старого образца (желтую, выдавалась на 2 года) на новую MasterCard Gold Paywave, выполненную по бесконтактной технологии (черная, срок действия 5 лет).

Теперь перевыпуск по любой причине, кроме замены по сроку стоит 600 руб.

Как еще выгоднее покупать

Используя карту можно делать выгодные онлайн покупки во многих интернет-магазинах. Чтобы существенно сэкономить при покупке нужно проделать следующие действия:

- Предварительно зарегистрироваться в любом хорошем кешбек-сервисе. Я лично использую проверенный LetyShops.

- Выбрать из списка кешбек-сервиса нужный вам интернет-магазин и перейти в него по предлагаемой оттуда ссылке. Сделать покупку самым обычным образом.

- После получения покупки ваш кешбек отобразится в интерфейсе кешбек-сервиса. Вам останется только вывести свои деньги.

Выводы по накопительной карте РИБ

Как мы видим, золотая накопительная карта от банка РИБ обладает многими достоинствами. «Копилка» бесплатная, есть хороший процент на остаток, у нее лояльные лимиты на снятие денег, а банкоматы группы ВТБ широко распространены. Мне кажется, что это именно тот банковский продукт, который должен быть в кошельке, а не на полке у многих. Недостатком может служить только отсутствие банка во многих городах нашей страны.

Надеюсь, вам понравилась эта статья. Если есть вопросы и замечания, пишите их в комментариях.

Что такое кэшбэк дебетовой карты?

Большинство российских банков выпускают дебетовые карты с cashback. Что это такое? Опция, благодаря которой, вам возвращается определенный процент от покупок. Главное условие – оплата по безналу. За обналичивание средств нет никакой компенсации.

Кому это выгодно:

- Банкам. Они приучают нас пользоваться их услугами, увеличивая оборот безналичных средств. Ничего плохого в этом нет, если финансовая организация надежная и не обанкротится в следующем месяце.

- Торговым точкам. Магазины, сервисы платят банку определенный процент за привлечение клиентов, а он делится им с вами.

Cashback по карте может начисляться как в виде баллов на специальный бонусный счет, так и в виде обычных денег.

Зачем знать MCC-код магазина и где его найти?

Процент возврата зависит от вида торговой точки. Некоторые банки начисляют повышенный кэшбэк за определенную категорию товаров и услуг. Например, авиабилеты, одежду, поход в ресторан или кино.

Но как они узнают, там ли вы потратили свои кровные? Информацию банки берут из MCC-кода. Это четырехзначный шифр. Он присваивается каждому торговому предприятию, в котором можно расплатиться картой.

MCC-кода нет на чеке. Узнать его можно, просмотрев операции по карте на сайте или позвонив в call-центр банка.

Виды торговых точек и MCC-шифры:

- 0001 – 1499 – сельское хозяйство;

- 1500 – 2999 – услуги по контракту;

- 3000 – 3299 – любые товары и услуги авиакомпаний;

- 3300 – 3499 – покупка, аренда машин;

- 3500 – 3999 – недвижимость;

- 4000 – 4799 – услуги по перевозке;

- 4800 – 4999 – коммуналка, телефонная связь, интернет, телевидение;

- 5000 – 5599 – оптовая, розничная продажа;

- 5600 – 5699 – одежда;

- 5700 – 7290 – магазины игрушек, электроники и бытовой техники, книг, аптеки, рестораны, бары, кафе;

- 7300 – 7999 – услуги в сфере бизнеса;

- 8000 – 8999 – услуги членских организаций и специалистов, частные клиники;

- 9000 – 9999 – муниципальные услуги.

У некоторых мелких магазинов MCC-код неправильный. Чтобы проверить, соответствует ли он категории предприятия, сделайте тестовую покупку, посмотрите на выписку по счету.

По каким параметрам выбирать карту?

Кэшбэк – самая популярная функция банковских карт. Из-за нее мы чаще стали расплачиваться по безналу, лишний раз минуя банкомат. Накопительные и кредитные карты становятся одинаково выгодными с этой опцией.

Как выбрать карту с кэшбэком – основные характеристики:

- Надежность, репутация банка. Прочитайте отзывы, посмотрите, кто является держателем основного пакета акций, были ли проблемы у финансовой организации раньше. Обходите стороной банки моложе 3 лет. Государственные финансовые учреждения предлагают менее выгодные условия, зато они стабильнее.

- Доступность, комфорт. Как много есть банкоматов, берут ли комиссию за снятие, есть ли обслуживание онлайн.

- Особенности кэшбэка. С каких покупок возвращают деньги, можно ли самостоятельно выбирать категорию товаров или услуг с повышенным cash back, каков процент возврата.

- Абонентская плата. Может ли быть карта бесплатной? Если да, то при каких условиях. Оправдает ли размер полученного кэшбэка ежегодный платеж за карту?

- Условия. Кэшбэк выплачивается деньгами или баллами? Есть ли условия, из-за нарушения которых отключат бонусную программу?

Идеальной карты для всех не существует. Будет ли выгоден вам тот или иной вариант, зависит от характера и размера трат, доходов. Не стоит забывать, что есть не менее выгодные кредитки. Например, мне нравится #ВсеСразу от Райффайзенбанка.

Прибыль на остаток по карточному счету

Карты, по которым банк начисляет проценты называются доходными. При этом, держатель пластика не ограничен в доступе к своим средствам, в отличие от вкладчика. Снять, расплатиться, пополнить счет можно в любое время. Большая часть дебетовых карт с начислением процентов на остаток средств имеет те же функциональные особенности, что и обычные карты.

Доходность дебетовой карты может зависеть от различных условий:

- категории карты. Логично, что по предложениям премиум категории устанавливаются большие ставки;

- остатка денежных средств на карточном счете. Некоторые банки ограничивают держателя, устанавливая ограничение по минимальной сумме на карте. При нарушении ставка падает или даже вовсе убирается;

- ежемесячной суммы трат, платежей по карте. Банк устанавливает лимит обязательного оборота, как например в ВТБ-24 по Мультикарте. В случае если держатель не достиг нужного предела, процент не начисляют.

Банки выбирают различные схемы начисления процентов на остаток. Это может быть ежедневный расчет при котором полученная сумма суммируется и в конце месяца зачисляется на счет. Второй вариант, когда процент начисляется на среднемесячный остаток по карточному счету. Банк суммирует все ежедневные суммы, делит их на количество дней в месяце и на полученный результат начисляет процент.

Важно, что на средства, находящиеся на счете дебетовой карты и на начисленные и аккумулированные проценты распространяется действие системы страхования вкладов. При этом в отличие от вклада до востребования, такие карты приносят прибыль.

Сравнение карт

Таблица условий по дебетовым картам с начислением процентов на остаток:

Банк/эмитент Карта(ы) Начисление процентов на остаток средств на счете Условия начисления процентов Обслуживание в год Бонусы/Кэшбэк Особенности Оборот по карте Мин. остаток ВТБ 24 Мультикарта от 1% до 6% от 5 000 руб. нет 0 /2998 руб. подключение опций с кэшбэком от 1% до 10% доходность карты тем выше, чем выше ежемесячный оборот. Дополнительную доходность обеспечит подключение опции «Сбережение» Локо-Банк Максимальный Доход от 3,5% до 7,25% 60 000 руб. 60000 руб. 0 /8388 руб. кэш-бэк 0,5% на все и до 5% на акции бесплатные: смс-информирование, пополнение карты Простой Доход от 3% до 6,25% 20 000 руб. 20000 руб. 0 руб. до 5% на акции Русский Ипотечный Банк Накопительная от 4% до 6,50% минимум 1 операция по счету (пополнение или оплата товаров и услуг) от 10 000,01 руб. 0 / 990 руб. Cash Back от 1,5% до 3% бесплатное снятие наличных на сумму до 100 000 рублей, смс-информирование без комиссии Ренессанс Кредит Дебетовая от 6% до 7,25% нет нет 99 / 807 руб. бонусы от 1% и 5% снятие наличных в сторонних банкоматах бесплатно на сумму до 25 000 в месяц, смс-информирование 50 рублей Банк ФК Открытие Смарт карта от 2% до 5% нет нет 0 /3588 руб. кэш-бэк от1% до 10% снятие наличных в банкоматах банка бесплатно только на сумму до 5 000 рублей в месяц. Чтобы снять большую сумму без комиссии нужно выполнить условия бесплатности карты. Зенит Cash Back от 3% до 6% нет нет 0 / 2388 руб. 10% Снятие наличных до 700 000 рублей бесплатно, свыше – 3% от суммы. Неразрешенный овердрафт выльется в 40% годовых, а смс-информирование обойдется в 59 рублей за месяц. РСХБ Капитал (моментального выпуска) от 1% до 3% нет нет 300 руб. 1,5 балла за 100 потраченных рублей, в рамках программы лояльности «Урожай» При оформлении карты на счет нужно внести не менее 30 000 рублей плюс сумму комиссии за годовое обслуживание ПСБ В движении 5% нет 5 000,01 0 /1 089 руб. от 1 до 7 баллов за каждые 100 рублей Плата за обслуживание не взимается при сумме ежемесячных покупок от 5 000 рублей Твой кэшбэк нет нет от 0 до 1 639 руб. 1%-5% Плата за обслуживание не взимается при сумме ежемесячных покупок или остатке на счету от 20 000 рублей Карта мира без границ 5% 25 000 нет от 1 990 до 2 323 руб. 1-1,5 мили за 100 рублей Есть возможность получения карты с индивидуальным дизайном, комиссия за услугу 333 рубля Почта Банк Пятерочка 3% нет от 1 000 0 руб. 3-4 балла с 20 рублей за покупки в магазине Пятерочка, 2 балла за 20 рублей с остальных покупок Совместное использование карты «Пятерочка» и «Выручай-карты» повышает эффективность бонусной программы Тинькофф Банк Tinkoff Black 6% от 3 000 рублей нет 0-1188 руб. Cash Back от 1% до 30% Кэшбэк 5% в определенных категориях, которые меняются ежеквартально Кредит Европа Банк «КЕБ» Card Plus (Карта Плюсов) 5,30% нет 10 000 0 руб. кэш бэк: 5% при оплате на АЗС; Банком установлен лимит на снятие наличных в собственных банкоматах: не более 60 000 за день. 1% при оплате иных покупок (максимально 5 000 рублей в месяц) РНКО «Платёжный центр» Билайн до 6% от 3 000 рублей от 3 000 0 руб. кэш бэк 1% на все покупки, 5% в трех любимых местах, 15% у партнеров. Лимит бонусов — 3 000 Доходность карты в рамках услуги «Проценты на остаток» Кукуруза до 6,5% нет 259 рублей 0 руб. от 1% до 30% бонусов Услуга накопления % на остаток подключается в рамках договора с одним из банков. РосЕвроБанк Накопительная 6,10% нет нет 0 руб. нет СМС-информирование 61 рубль в месяц Росгосстрах Банк Отличная 5% нет нет 300 руб. 1% на все покупки и 5% при оплате в продуктовых магазинах Бесплатное снятие наличных в своих банкоматах на сумму до 50 000 рублей в месяц, далее комиссия 1,5%, но не менее 150 рублей. МТС Банк МТС Деньги Премиум 5,50% нет нет 1 000 -12 000 руб. 1% на все покупки Бесплатно: страховка, смс-информирование и экстренные услуги за границей Хоум Кредит Польза от 3% до 7,5% нет нет от 0 до 1 089 руб. 1% на покупки, 3% в специальных категориях, 5%-10% у партнеров банка Первые 5 снятий наличных через банкоматы сторонних банков — бесплатно Рокетбанк Все включено 5,50% нет нет 0 руб. 1% на любые покупки, 10% в «любимых» заведениях Каждый месяц 5 бесплатных снятий в любых банкоматах мира Уютный Космос 3480 руб. Каждый месяц 10 бесплатных снятий в любых банкоматах мира АК Барс Generation 5% 15 000 руб. нет, макс. — 100 000 руб. от 0 до 1 788 руб. 10% АЗС и транспорт, 5% Развлечения, 1% остальные покупки Каждый месяц 5 бесплатных снятий в любых банкоматах мираКаждый месяц 10 бесплатных снятий в любых банкоматах мира Evolution от 3% до 7% нет 30 000 руб. от 0 до 790 от 1 до 1,25% Выдача наличных в банкоматах других банков на сумму до 50 000 рублей бесплатно Интересно, что такие крупные эмитенты как Сбербанк, ВТБ предлагают доходные карты лишь для пенсионеров и только платежной системы МИР. А в Газпромбанке, Альфа-Банке, ЮниКредит банке, Райффайзен банке и вовсе нет аналогичных предложений.

Плюсы и минусы карт с начислением процентов

Банки постоянно меняют и расширяют линейку доходных дебетовых карт, делая их конкурентоспособными. В то же время такой продукт более сложный и только полный анализ плюсов и минусов позволит потребителям выбирать наилучшее предложение.

Преимущества

- возможность проводить любые операции со средствами на счете;

- снимать деньги без потери уже начисленных процентов;

- наличие дополнительный привилегий, сервисов, бонусов, программ лояльности;

- бесплатный выпуск и умеренная плата за обслуживание;

- бесплатный онлайн-банкинг.

Недостатки

При открытии доходной дебетовой карты важно обратить внимание на условия, которые могут потянуть за собой дополнительные расходы:

- высокие штрафы и пени за превышение овердрафта;

- плата за сопутствующие услуги: смс-информирование, выписки по счету;

- банки могут в одностороннем порядке менять ставки по доходным картам, предварительно уведомив клиента;

- процент за снятие наличных.

Кроме того, правило, относящееся ко вкладам и запрещающее изменение годовых ставок в одностороннем порядке, не касается дебетовых карт. Банк в одностороннем порядке может пересмотреть доходность как уже выданных карт, так и новых. Единственное, что ожидает клиента в такой ситуации – это предварительное уведомление в письменном виде за 14 дней до изменения.

Банковская карта с начислением процентов на остаток – это не только удобный и востребованный платежный инструмент, но и возможность заставить свои деньги работать и приносить прибыль, в отличие от просто нахождения на счете. Банковский рынок богат предложениями в этом направлении. И только объективная и точная оценка условий, при которых действуют ставки, а также дополнительных преференций позволит выбрать наиболее подходящий продукт.

Этот сравнительный анализ, конечно, субъективен. Но он помогает составить общую картину и выделить лучшие доходные предложения.

Кредитные карты с процентами на остаток

Зачем человеку кредитная карта? Ответ очевиден: брать взаймы у банка тогда, когда в этом появится необходимость. Но если человек хочет не только кредитоваться и платить за это проценты, а еще и планирует преумножить собственные финансы, то кредитка б…

Для чего нужен накопительный счет

В отличие от вклада, накопительный счет может использоваться как повседневный кошелек или средство достижения определенной цели. К примеру, вы мечтаете поехать в Лондон. Для этого вам нужно накопить 100 000 рублей. Откладывайте ежемесячно 10 000 рублей на счет и через 10 месяцев ваша мечта сбудется. К тому же вы получите проценты, что немаловажно.

Если у вас несколько целей, вы можете открыть для каждой свой отдельный счет, но всего не более 12 штук.

Счет можно оформить через:

- Через интернет-банк на сайте Тинькофф

- Через мобильное приложение от Тинькофф банка

Последнее необходимо предварительно скачать и установить на ваш смартфон. Это можно сделать в одном из магазинов приложений. Для Android – в Google Play, для iOS – в App Store.

Условия по счету

В отличие от большинства банков, у которых десятки видов счетов и не совсем понятно, чем один отличается от другого, Тинькофф придумал всего один накопительный сейф-счет. Он собрал в нем все лучшее – и широкий функционал, и неплохую доходность.

- Уровень доходности в рублях – 5% годовых.

- Можно снимать деньги со счета и пополнять его в любой момент без ущерба процентам, ведь проценты рассчитываются каждый день.

- Как говорилось выше, процент начисляется на остаток по счету ежедневно, но выплачивается он 1 раз в месяц, в момент формирования выписки по карте.

- Нет ограничений по минимальной сумме. Только вам решать, какую сумму вы готовы разместить на нем.

- Максимальная сумма одного счета — неограниченно, общая сумма на всех накопительных счетах в одной валюте не должна превышать 100 000 000 рублей.

- Накопительный счет открывается лишь в рублях.

Возможные операции по счету

- пополнение наличными – можно добавлять средства на счет каждый месяц, можно не добавлять – на ваше усмотрение. Как пополнить? Простейший способ — прямо через интернет-банк с вашей дебетовой карты. Если хотите пополнить накопительный счет наличными, то просто закиньте деньги на карту, а потом с нее за 2 клика мышкой — на накопительный счет. Есть еще особый способ для педантов, которые хотят оформить все на бумаге — есть возможность оформить и пополнить счет в офисе Тинькофф Банка в Москве. Но за это банк берет комиссию — 1000 рублей.

- частичное снятие – в любой момент без штрафных санкций. Как снять? Перевести на карту Тинькофф Блэк.

Как оформить накопительный счет?

- Если вы клиент Тинькофф Банка. Для клиентов все очень просто. Авторизуйтесь в личном кабинете на сайте и переводите средства со своей карты на новый накопительный счет.

- Если вы не клиент Тинькофф Банка. Если вы только желаете стать клиентом Тинькофф Банка, то вам нужно оформить дебетовую карту Tinkoff Black или вклад. Через 1-2 рабочих дня (срок может увеличится в зависимости от региона) банк пришлет карту. Ее нужно активировать указанным в конверте способом. После этого пополните карту любым из удобных вам вариантов — наличными у партнеров банка, с другой карты Тинькофф или со счета в другом банке, а дальше перечислите средства на накопительный счет.

Если вы по какой-то причине не хотите бесплатно открывать счет онлайн, обратитесь в единственный офис Тинькофф Банка в Москве, но приготовьтесь заплатить за обслуживание 1 000 рублей.

Русский Ипотечный Банк. Накопительная карта. Обзор, условия, отзывы.

Последнее обновление:6 мая 2018

Последнее обновление:6 мая 2018Не все банки могут позволить себе дорогостоящие рекламные бюджеты для популяризации своих продуктов, тем не менее такие банковские продукты являются весьма привлекательными для потребителя и со временем набирают известность. Речь в этом обзоре пойдет о накопительной карте ООО КБ «Русский Ипотечный Банк» (или просто – РИБ), достаточно хорошо известной в «узких» кругах интересующихся доходными карточками.

На сленге форумчан известных банковских форумов (основной из них – на банки.ру) карту называют “РИБка”. Это единственная карта банка, и она составляют достойную конкуренцию другим карточкам более известных кредитных учреждений за счёт «увесистого» процента на остаток, наличия кэшбэка, бесплатности обслуживания (она условно-бесплатная), и других приятных мелочей. Рассмотрим в обзоре характеристики, которые обеспечивают известность накопительной карточки, и коснёмся ряда нюансов, с которыми полезно ознакомиться будущему держателю.

- * — при выполнении условий бесплатности

Накопительная карта Русского Ипотечного Банка. Основные преимущества и недостатки

К основным преимуществам карты можно отнести:

1. Выгодный процент на остаток – до 7% годовых при остатке на счете от 10 тыс. до 700 тыс. рублей (условие банка – хотя бы одна операция снятия/пополнения в расчётном периоде). Расчёт процентов ежесуточный!

2. Бесплатное смс-информирование (!), а также интернет-банк и мобильное приложение РИБ мобайл (есть ещё специальное приложение для переводов РИБ Переводы).

3. Бесплатный выпуск карты и бесплатное обслуживание (при выполнении простых условий бесплатности).

4. Возможность выпуска карты в трех валютах (рубль, евро, доллар) и двух платежных системах на выбор клиента: Visa Platinum или Mastercard Gold, наличие протокола безопасности 3-D Secure, а также возможность бесконтактной оплаты.

5. Кэшбэк до 8,5% на определенные покупки у партнёров, причем его начисление не зависит от величины оборота по карте. Кэшбэк на товары в любых торговых точках: 1.5% – 3% от суммы покупок в валюте карты, но не более 5000 рублей или 75$/евро в месяц.

6. Большие лимиты на снятие наличных и на переводы в сутки . Держатель может сам назначать лимиты.

7. Отсутствие комиссии банка за перевод («стягивание») с карты РИБка на карту другого банка с использованием любого стороннего сервиса до 100 тыс. руб. (в том числе Visa Money Transfer или Mastercard MoneySend, а также ООО «Бест2пей» на сайте банка).

8. Низкая комиссия за межбанковский перевод в интернет-банке (20 рублей вне зависимости от суммы).

9. Большая география банка. Получить карту с бесплатной доставкой на момент обзора (2018 год) возможно в 74 регионах и в 345 населенных пунктах России (https://www.russipoteka.ru/cities), а заказать карту можно либо онлайн, либо позвонив на горячую линию банка.

10. Возможность использования накопительных счетов в трёх валютах (безопасность хранения и накопления денежных средств). Счета открываются бесплатно, по рублёвому счёту конкурентоспособная ставка 6,5%.

11. Хорошая информационная поддержка продукта на официальном сайте банка – многие нюансы работы карточки буквально «разжёваны». А задать вопросы можно в группе банка в социальных сетях или на сайте (на форумах банки.ру представители банка тоже бывают).

Недостатки перечислены ниже:

1. Отсутствует возможность выпуска дополнительной карты.

2. На сумму свыше 700 тыс. руб. банком будет начислено только 4 % годовых.

3. При снятии с карты суммы свыше 100 тыс. руб. даже в родных банкоматах и банкоматах банков-партнеров предусмотрена комиссия.

4. Карту не удастся пополнить в «родном» интернет-банке или мобильном приложении с карты другого банка (это не предусмотрено), а в банкоматах банков-партнеров за эту операцию с вас возьмут комиссию в размере 0,35% от суммы. С данной целью можно использовать сервис онлайн-пополнения на сайте (до 50 000 рублей в месяц без комиссии), работа которого обеспечивается платёжным сервисом «Бест2пей», или сторонние интернет-ресурсы. Однако сторонние ресурсы могут взимать свою комиссию, о чем сказано в тарифах.

5. Перевести деньги по номеру карты с карты РИБ на карту другого банка в интернет-банке (далее ИБ) тоже не получится, (это не предусмотрено). Перевод на карту другого банка в ИБ возможен только по реквизитам с комиссией 20 рублей (межбанк). Также, как и при пополнении, для этой цели могут быть использованы сторонние интернет-сервисы, в т.ч. «Бест2пей» на сайте банка. Другой вариант – использование мобильного приложения «Переводы».

6. Комиссия за входящий межбанковский перевод со счета ИП. (до 100 тыс.руб. – 0,35%, от 100 до 250 тыс.руб. – 1,2%, от 250 до 400 тыс.руб – 3,5%, от 400 до 599 тыс.руб. – 6%, от 600 тыс. руб. – 8% от суммы операции.

7. Комиссия в размере 60 рублей (2-х долларов/1,5 евро) за предоставление выписки в любом банкомате, а также за запрос баланса в стороннем банкомате.

Как сделать карту бесплатной?

Стоимость обслуживание карты составляет 99 рублей в месяц начиная с 3 месяца обслуживания. Первые 2 месяца обслуживания бесплатные, вне зависимости от остатка на счете. Карта становится бесплатной при выполнении хотя бы одного из двух условий бесплатности:

- Ежедневный остаток на счете от 10 000 рублей (150 долларов/евро);

- У вас есть хотя бы один действующий срочный онлайн-вклад в любой валюте (именно срочный, а не открытый накопительный счёт в режиме до востребования).

Обратите внимание , что остаток на карточном счете и доступный баланс по карте это разные вещи .

Из-за специфики расчетов по картам (основное участие в них принимает международная платёжная система, подробнее читайте об этом, например, здесь) при пополнении накопительной карты РИБ с карты другого банка, баланс первой увеличится на сумму пополнения почти мгновенно (в режиме онлайн), а деньги поступят на карточный счёт на следующий день (или даже позднее) после операции (произойдёт взаиморасчёт между банками).

Та же история и с покупкой по карточке – сумма покупки не списывается сразу, несмотря на мгновенное уменьшение баланса (после успешной авторизации карты или получения разрешения на операцию от банка), а холдируется (резервируется на счёте). Реальное списание произойдёт только через 1-7 дней.

Если вы решили выполнять первое условия для поддержания бесплатности, то не допускайте уменьшения остатка на счёте ниже 10 тысяч – хоть раз в месяц остаток по счёту опуститься ниже этой планки и придётся заплатить ежемесячную плату за обслуживание. Если у вас есть свободные 30 тысяч рублей, то откройте онлайн-вклад и не парьтесь (30 тысяч – минимальная сумма по вкладу).

Проценты на остаток: получаем по максимуму

Проценты по карте начисляются только при наличии остатка на счете от 10 до 700 тыс. рублей. При этом в первом расчетном периоде (равен календарному месяцу) ставка составит 4% годовых. Со второго расчетного периода будет действовать повышенная процентная ставка 7% при выполнении двух условий:

- при остатке от 10 до 700 тыс. рублей;

- и при наличии в календарном месяце операций по оплате товаров/услуг или пополнения карты (достаточно одной операции пополнения или оплаты, например, пополнения счёта сотового телефона).

Обратите внимание , операция должна пройти по счёту карты в расчётном периоде, то есть делайте её в начале месяца. Если вы сделаете покупку к концу месяца, то списание с карточного счёта может произойти уже в следующем расчётном периоде, соответственно, вы лишитесь повышенного процента.

На сумму свыше 700 тыс. руб. всегда начисляется только 4 % годовых.

В долларах минимальный порог для начисления процентов – 150 долларов, в этом случае в первом расчетном периоде будет начислено 0,5% годовых, со второго периода при остатке от 150 до 13500,00 долларов – 1,2% (при наличии операций по оплате товаров или услуг, или пополнения карты). На сумму свыше 13500,01 долларов – банк начислит только 0,5% годовых.

В евро минимальный порог для начисления процентов – 150 евро, в этом случае в первом расчетном периоде будет начислено 0,3% годовых, со второго периода при остатке от 150 до 13500,00 евро – 0,6% (при наличии операций по оплате товаров или услуг, или пополнения карты). На сумму свыше 13500,01 евро – банк начислит только 0,3% годовых.

Проценты начисляются в последний рабочий день календарного месяца или (если вы решили закрыть карту) в день закрытия карточного счета.

Условия пополнения карты РИБ

Возможны следующие бесплатные способы пополнения накопительной карты Русского Ипотечного Банка:

- через кассы банка (через операциониста или через POS-терминал). В первом случае, если успеете внести деньги до 18 часов в будни (в пятницу до 17-30), то они зачислятся на счет карты этим же днём, иначе – на следующий рабочий день. По сути – только так можно в срочном порядке пополнить карточку, если вы обнаружили, что нарушаете условие бесплатности, допустив снижение остатка на счёте ниже 10 тысяч рублей (если у вас не открыты счета в банке, тогда можно оперативно перевести средства с них на ваш карточный счёт). При зачислении через POS-терминал средства окажутся на счете только на следующий рабочий день;

- с карты другого банка (CARD2CARD) через сервис онлайн-пополнения на сайте или посредством мобильного приложения «РИБ Переводы». Вы можете пополнять карту таким образом до 50 000 рублей в месяц без комиссии. Свыше это суммы банк удержит 1.5% от суммы превышения. Деньги появятся на счёте на следующий рабочий день;

К сожалению, в интернет-банке и мобильном приложении РИБ мобайл такой функционал отсутствует. Но внутренние переводы между различными счетами банка (другая карточка, вклад) вы можете совершать в интернет-банке и в мобильном приложении – за переводы между картами Русского Ипотечного Банка через сервис онлайн-переводов на официальном сайте взимается комиссия! Вот такая петрушка.

При зачислении со счета ИП предусмотрен следующий размер комиссий: при совокупной сумме зачисления до 100 тыс.руб. – 0,35%; от 100 до 250 тыс.руб. – 1,2%; от 250 до 400 тыс.руб – 3,5%; от 400 до 599 тыс.руб. – 6%; от 600 тыс.руб. – 8%.

С комиссией 0,35% карту можно пополнить через банкоматы банков-партнеров: ПАО «Почта Банк», ПАО «ВТБ 24» и ПАО Банк ВТБ, Банк Москвы.

Снятие денег с карты

По карте установлен суточный лимит на снятие наличных денежных средств в банкоматах в зависимости от валюты карты:

- 600 000 рублей РФ;

- 15 000 долларов США;

- 15 000 евро.

Вместе с тем клиент также вправе обратиться в банк с заявлением об установке ежедневного/ежемесячного расходного лимита по карте, что прописано в условиях комплексного банковского обслуживания. Это возможно сделать в том числе и через интернет-банк.

Банк вправе установить индивидуальные для каждой карты лимиты на снятие наличных денежных. Это может случиться, если у банка возникнет подозрение на нарушение держателем условий использования карточки (например, если вы будете вести предпринимательскую деятельность или часто снимать слишком большие суммы).

Наличными без комиссии за раз (в течение календарного месяца) вам удастся снять не более 100 000 рублей/1500,00 долларов/евро , это относится и к «родным», и к банкоматам банков-партнеров (перечислены выше).

При снятии суммы от 100 000, 01 рублей до 250 000,00 рублей (от 1500,01 до 3250,00 долларов/евро) комиссия составит 3%.

От 250 000,01 рублей (3 250,01) – 6%.

В сторонних ПВН (пунктах выдачи наличных) и банкоматах:

- до 100 000,00 рублей (1500,00 долларов/евро) – 1%;

- от 100 000, 01 рублей до 250 000,00 рублей (от 1500,01 до 3250,00 долларов/евро) – 4%;

- от 250 000,01 рублей (3250,01) – 7%, но не менее 200 рублей (5 долларов/евро) во всех случаях.

Бесплатное снятие через кассу банка без использования карты возможно только при закрытии карточного счета. В ином случае банк возьмет комиссию 4,9% (минимум 490 р, 8 долларов/евро).

При выдаче наличных в кассе банка без использования карты в связи с расторжением договора по инициативе банка (на законных основаниях), комиссия составит 7%.

Переводы

По умолчанию для всех пользователей интернет-банка (далее – ИБ) на операции в ИБ предустановлены лимиты группы Classic:

- 20 000 руб. – суточный лимит на платежи в оплату услуг мобильной связи, доступа в интернет и т.д;

- 600 000 руб. – суточный лимит на переводы между своими картами/счетами и на карты другим клиентам «родного» банка, в том числе на рублёвые переводы на счета физ. и юрлиц (межбанк) и на обмен валюты;

- 600 000 руб. – общий месячный лимит.

Но клиент может поменять лимиты на операции в ИБ на группу Info, Gold, VIP или Premium. Для этого в ИБ в разделе “Настройки”/ “Лимиты на операции в интернет-банке” нажмите ссылку “Изменить лимиты” и выберите нужную группу лимитов, после чего подтвердите свой выбор одноразовым паролем из смс-сообщения (изменения активизируются при следующем входе в ИБ). Менять группу лимитов можно неограниченное количество раз.

- По лимиту lnfo доступны только информационные сервисы – суточный и месячный лимит равен 0 руб.

- Лимит группы Gold – это 50 000 рублей в сутки на платежи, 1000 000 рублей между своими картами или счетами, 600 000 рублей на карты другим клиентам родного банка, 1000 000 рублей в сутки на рублёвые переводы физ.и юрлицам по реквизитам (межбанк и переводы внутри банка), 1000 0000 рублей общий лимит на все операции в месяц.

- Лимит группы VIP – это 100 000 рублей в сутки на платежи, 1 500 000 рублей между своими картами или счетами, 600 000 рублей на карты другим клиентам родного банка, 1 500 000 рублей в сутки на рублёвые переводы физ.и юрлицам по реквизитам (межбанк и переводы внутри банка), 1 500 0000 рублей общий лимит на все операции в месяц.

- Premium: 200 000 рублей в сутки на платежи, 3 000 000 рублей между своими картами или счетами, 600 000 рублей на карты другим клиентам родного банка, 1 500 000 рублей в сутки на рублёвые переводы физ.и юрлицам по реквизитам (межбанк и переводы внутри банка), 3 000 0000 рублей общий лимит на все операции в месяц.

Данные лимиты относятся только к операциям, проводимым через интернет-банк, и не относятся к операциям оплаты товаров/услуг в магазинах или интернет.

В интернет-банке, к большому сожалению, нет возможности перевести деньги с карты РИБ на карту другого банка, но перевод с карты на карту родного банка можно сделать без комиссии.

Подробнее о размере комиссий:

Русский Ипотечный Банк устанавливает лимиты для операции стягивания (подробнее о стягивании и card2card ) с карты РИБ на карту стороннего банка (такая операция инициируется из ИБ стороннего банка или при помощи сторонних платёжных интернет-сервисов):

- при сумме перевода до 100 000 рублей (до 1 500,00 долларов/евро) – комиссия 0% ;

- от 100 000,01 до 1 000 000,00 рублей (от 1 500,01 долларов/евро до 15 000,00 долларов/евро) банк возьмет 1,5%;

- от 1000 000, 01 рублей (от 15 000,01 долларов/евро) уже 5%.

Однако, в тарифах банк предупреждает, что сам платёжный сервис ООО «Бест2пей» или владелец сервиса card2card-переводов может взимать комиссию. В связи, с этим размер комиссии этих сервисов нужно проверять в момент проведения операции.

Обычно банк, позволяющий пополнять свою карту путём стягивания с карточки чужого кредитного учреждения, заявляет в тарифах об отсутствии комиссии за такие операции (в любом случае, если вы неуверены в бесплатности этой операции – выясните это у службы поддержки или на форумах).

При переводах между своими счетами комиссия не взимается.

При совершении межбанковского перевода с карты в офисе банка с вас возьмут комиссию 1%, но не менее 50 рублей и не более 1200 р.

В интернет-банке межбанковский перевод по реквизитам будет стоить всего 20 рублей .

Межбанковский перевод в валюте в офисе банка обойдется в 1% от суммы, но не менее 30 и не более 150 долларов/евро.

Выполнение межбанковского перевода в валюте по реквизитам в интернет-банке не предусмотрено.

О комиссии за исходящий card2card-перевод говорить смысла нет, так как банк не предоставляет таких возможностей, а отдаёт этот функционал «на откуп» сторонним платёжным сервисам – уточняйте комиссию во время инициирования перевода.

Кэшбэк и программа лояльности “интернет-покупки”

По карте предусмотрена выплата стандартного кэшбэка на все категории товаров/услуг в размере 1.5% от суммы бонусных операций. Максимум за расчетный период (календарный месяц) по основной бонусной программе может быть выплачено 5000 рублей / 75 долларов / 75 евро. При этом бонусной операцией считается только оплата товаров в магазинах, и не учитываются платежи через интернет-банк/мобильное приложение, оплата услуг страхования, ставок, пари, государственных и/или коммунальных, в т.ч. телекоммуникационных услуг, налогов, сборов, штрафов и иных подобных платежей.

Начисляется кэшбэк c 10-го по 20-й календарный день месяца, следующего за расчетным периодом. Налог НДФЛ банк не взимает с начисленной суммы.

Ежемесячно банк предлагает повышенные ставки кэшбэка в размере 3% на специальные категории товаров, согласно условиям акции текущего месяца. Например, в апреле 2018 года это категории «кинотеатры», «книжные магазины» и «топливо/АЗС». В мае 2018 года – «аптеки», «кафе, рестораны», «парикмахерские и салоны красоты».

Кроме кэшбэка, банком предусмотрена программа лояльности “онлайн-покупки”. Используя данную программу можно получать повышенные бонусы (в общей сложности до 8,5%) за оплату товаров или услуг через интернет-банк. Для этого необходимо активировать программу лояльности “онлайн-покупки”, то есть зарегистрироваться на сайте программы и принять предложение, перейдя по уникальной ссылке (https://bonus.russipoteka.ru/). При этом 7% бонуса оплачивает партнер банка и 1,5% сам банк.

По сути – это обыкновенный кэшбэк-сервис, но и в нём можно найти интересные предложения.

Бонусы в размере 7% от партнера в рамках данной программы начисляются не позднее 60 календарных дней с момента совершения операции в магазине-партнере, бонусы от банка c 10-го по 20-й календарный день месяца, следующего за расчетным периодом. В данной программе максимальная сумма кэшбэка неограничена, НДФЛ с обозначенного вознаграждения не удерживается.

Необходимость минимального оборота по карте для начисления кэшбэка нигде не фигурирует ни по одной из программ лояльности, что не может не радовать пользователей данных карт.

Прочие тарифы и условия

В банке есть комиссия за расследование необоснованных претензий, связанных с совершением операций по карте – 2000 рублей/65 долларов/50 евро.

Если у вас возникли обоснованные подозрения, то претензию необходимо направить на позднее 10 календарного дня следующего месяца. Иначе банк считает, что правомочность всех операций вы подтвердили отсутствием претензии.

Не очень приятным моментом является комиссии в размере 60 рублей/2 долларов/1,5 евро за мини-выписку (10 последних операций), запрошенную в родном банкомате и банкомате банка-партнера.

Запрос баланса в банкоматах РИБ и банков-партнёров делается без комиссии, а подобная операция в банкоматах сторонних банков будет стоить уже 60 рублей/2 доллара/1,5 евро.

При наличии технического овердрафта (уход в минус) банк возьмет 36% годовых по несанкционированной задолженности. Это возможно при конверсионной операции за границей.

Согласно тарифам, конвертация производится по курсу банка, без комиссии. По выгодности курса банк занимает, примерно, 25-е место в топ сто банков исходя из разницы между покупкой и продажей – она достаточно приличная, и составляет около 3-х рублей. (По данным на 27.04.18)

Конвертация за границей производится по курсу ЦБ+2%, размер комиссии за выдачу наличных за границей необходимо уточнять для каждой страны по специальному адресу электронной почты, который вам предоставят на горячей линии банка.

Оформление и получение. Активация РИБки

Условия оформления и получения карты довольно удобные. Достаточно позвонить на горячую линию банка или заполнить заявку на сайте или в интернет-банке. Получить карту с бесплатной доставкой возможно в 74 регионах и в 345 населенных пунктах России (подробный список – https://www.russipoteka.ru/cities)

Требования к держателю простые, а в некоторых случаях даже более, чем лояльные: в городах Пермь и Москва держателем карты может стать гражданин РФ с 14 лет, имеющий постоянную или временную прописку. В остальных городах – гражданин РФ, достигший 18-ти лет, постоянная или временная прописка также необходима.

Можно подать заявку на выпуск не более одной карты в каждой из валют.

Клиенту доставляют НЕ активированную карту. Карточка активируется в течение одного полного рабочего дня (придёт смс-сообщение об активации).

В течение 1 полного рабочего дня после активации карты клиент получит ПИН-код к карте в смс-сообщении на мобильный телефон, который впоследствии можно будет изменить по звонку в контакт-центр банка (8 (495) 684-11-11 (Москва) или 8 (800) 555-25-05 (звонки бесплатны по России)). При этом необходимо будет пройти идентификацию.

После получения ПИН-кода необходимо провести одну операцию в банкомате банка или банка-партнёра для того, операция может быть любая – например, запрос баланса.

Отзывы клиентов по накопительной карте. Что волнует её держателей?

Разберем некоторые вопросы, которые появляются у держателей накопительной карты. Источником информации для нас будет форум известного сайта банки.ру.

1. Как снять наличные с карты свыше 100 000 рублей при необходимости? Ограничения по сумме снятия без комиссии иногда вызывают некоторые неудобства, но справедливости ради отметим, что выход из ситуации есть.

2. Нельзя сделать перевод C2C с карты РИБ на карту другого банка в ИБ. Одновременно с этим, пользователей утешает отсутствие комиссии банка за перевод в стороннем интернет-ресурсе с карты РИБ на карту другого банка.

3. Замена пин-кода. Если вы получали пин-код по карте в виде смс, заменить его легко, просто по звонку на горячую линию. Однако, установить свой пин-код не удастся. Пин-код будет присвоен случайный.

4. Как установить лимит по карте? Лимит по карте можно установить, отослав скан копию заявления через интернет-банк.

5. Как закрыть накопительную карту, если в городе нет офиса? Варианты “обнуления” карты есть, даже при отсутствии офисов в городе.

6. Как закрыть карту, чтобы не оплачивать ежемесячную комиссию в размере 99 рублей при остатке на счете менее 10000 рублей?

7. В какой платежной системе лучше выпустить карту? Выбирать исходя из привилегий доступных от VISA или MasterCard.

8. Как соблюсти одно из условий повышенной процентной ставки по накопительной карте “наличие операций по оплате товаров или услуг или пополнения карты”? Форумчане предлагают настроить автопополнение баланса телефона на 1 рубль. Этот же способ предлагают и на сайте РИБ.

- с бесплатным обслуживанием и снятием 50 тыс. ₽ без комиссии ежемесячно и получайте выгодный кэшбэк от банка по стандартной программе лояльности и по акциям (5% при покупках от 5000 в торговых сетях) Хоум Кредит Банка с 10% годовых на остаток по акции Альфа-Банка и бесплатно снимайте 50 тыс. ₽ каждый месяц

В целом отзывы по карте неплохие, и несмотря на постепенное ухудшение условий (в основном не по вине банка), она с 2015 года привлекает клиентов.

Мнение редакции “Финансы для Людей”

Накопительная карта Русского Ипотечного Банка является крепким середнячком среди карт с начислением процентов на остаток, а по величине начисляемого процента – выбивается в топ, несмотря на постоянное ухудшение условий из-за планомерного снижения ключевой ставки Центральным банком РФ в 2018 году. Собственно, из-за процента и стоит её брать, а если принять во внимание условную бесплатность, наличие кэшбэка, бесплатное пополнение с любых банковских карточек, дешёвый межбанк и конечно же, бесплатное смс-информирование, то карта становится в ряды первых кандидатов для оформления.

Источник https://vsezaimyonline.ru/banks/domrfbank/debit-cards

Источник https://finans-info.ru/bankovskie-karty-2/debetovaya-karta-russkij-ipotechnyj-bank/

Источник https://privatbankrf.ru/karty/russkiy-ipotechnyiy-bank-nakopitelnaya-karta-obzor-usloviya-otzyivyi.html

Источник