Как перевести деньги без комиссии: доступные способы и советы

Здравствуйте, уважаемые читатели и читательницы блога!

Кто поспорит с утверждением, что каждый хочет больше получать и меньше тратить? И если о первом – больше получать – вы можете прочитать в статье о сайтах для заработка или о лучших идеях для заработка, то о втором – меньше тратить – мы поговорим сегодня. А именно узнаем, как перевести деньги без комиссии.

Разберем все способы перекидывания денег без дополнительной платы и узнаем, какие банковские учреждения и при каких условиях позволяют совершать такие денежные манипуляции.

Между клиентами одного банка

Большинство банков демократично относятся к транзакции денежных средств, если они остаются внутри их банковской системы, т. е. финансовые учреждения позволяют клиентам перебрасывать деньги между собой или распределять их по своим счетам совершенно бесплатно. Поэтому такой способ избежания комиссии самый простой и широко известный.

Перечислить деньги можно или с карты на карту, или с карточки на счет, или же между собственными счетами. А провести эту операцию можно с помощью банковского сотрудника или самостоятельно через мобильный или интернет-банк.

Для этой операции нужно ввести 16- или 18-значный номер пластика получателя или его номер мобильного, который привязан к карточке. Самый простой и быстрый метод – это транзакция через мобильный или интернет-банк. Всего-то и нужно сделать несколько шагов:

- Войти в личный кабинет.

- Выбрать функцию “Перевод”, “Платежи” или что-то похожее в зависимости от интерфейса вашего онлайн-банка.

- Написать номер телефона или карточки.

- Ввести сумму.

- Подтвердить проведение денежной операции.

Но у каждого свои разовые, суточные и месячные лимиты на суммы. Например, Альфа-Банк поставил суточный лимит от 100 000 до 600 000 руб., а за месяц максимальная сумма может быть от 1,5 до 3 млн руб. Точные цифры зависят от выбранного тарифа.

Газпромбанк ввел лимит 60 тыс. руб. на разовую операцию, суточный лимит – 100 000 руб.

ВТБ позволяет своим клиентам перечислять между собой до 1 млн руб. в сутки, месячный лимит и вовсе отсутствует.

Клиенты Тинькофф могут переводить до 100 000 руб. за раз и до 500 000 руб. за сутки.

Пользователи Сбербанка могут в месяц максимум выслать 50 тыс. руб.

С помощью системы быстрых платежей

Более двух лет назад Центробанк запустил новый сервис. Он позволяет перебрасывать денежные средства, используя QR-код или номер телефона. Называется этот сервис – система быстрых платежей.

Чем полезна эта система? Благодаря ей клиенты различных банковских учреждений могут совершать быстрые денежные операции, например, переводить деньги с Альфа-Банка в Газпромбанк, с Райффайзенбанка в ВТБ, с Тинькофф в Сбербанк совершенно бесплатно.

И хоть эти быстрые переводы осуществляются лишь между банками-участниками системы, есть большая вероятность, что ваш банк входит в их число, ведь сервис насчитывает в своих рядах более 200 финансовых учреждений.

Чтобы перевести энную сумму с помощью этого метода, необходимо зайти в приложение или интернет-версию банка.

В большинстве случаев услугу можно найти в разделе “Переводы”. Там нужно выбрать “Перевести в другой банк”, далее найти в длинном списке нужное банковское учреждение, ввести номер телефона получателя и необходимую сумму, после нажать на “Отправить”. Как видите, достаточно простая процедура.

Обратите внимание: чтобы перевести деньги без комиссии из Сбербанка, его клиентам необходимо сначала активировать функцию СБП в настройках, которую вы найдете в профиле. Как только вы попали в настройки, листайте в самый низ и находите раздел “Другие”, а в нем “Система быстрых платежей”. Вы увидите пункты “Входящие переводы” и “Исходящие переводы”, под которыми будет кнопка “Подключить”.

После того как вы дадите согласие на обработку персональных данных и функция активируется, можно будет перебрасывать деньги через эту удобную и быструю систему.

Еще одна загвоздка для клиентов Сбербанка состоит в том, что у приложения Сбербанка кнопка для использования СБП не на виду. Путаясь, многие нажимают на “Перевод в другой банк”, а потом “По номеру телефона”. Но эта вкладка не относится к СБП. Чтобы иметь возможность пользоваться системой быстрых платежей, надо выбрать “Перевод через СБП” в самом низу раздела “Платежи”.

Чтобы ничего не перепутать, надо ориентироваться на логотип системы быстрых платежей.

Любые транзакции через СБП, вне зависимости от банка, совершаются по QR-коду или номеру телефона, а не по номеру пластика. Кроме того, сумма платежа не должна превышать месячного лимита в 100 000 руб.

Но некоторые банковские учреждения обходят это правило и позволяют совершать более крупные переброски. К таким учреждениям относятся:

- МКБ;

- Тинькофф;

- Хоум Кредит;

- ДОМ.РФ;

- Кредит Европа Банк;

- ВБРР;

- Открытие;

- Авангард.

По реквизитам счета

В редких случаях в чужой банк можно бесплатно перевести деньги по реквизитам. Такую услугу предоставляют следующие финансовые учреждения:

- ВТБ. При наличии Мультикарты и при условии, что с нее тратится на покупки от 5 000 руб. в месяц.

- Альфа-Банк.

- Тинькофф. При наличии карты Tinkoff Black.

Хоум Кредит не предоставляет эту услугу бесплатно. Он взимает небольшую сумму – всего 10 руб.

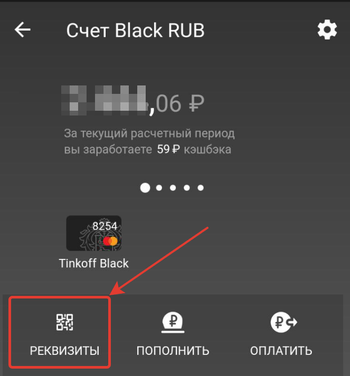

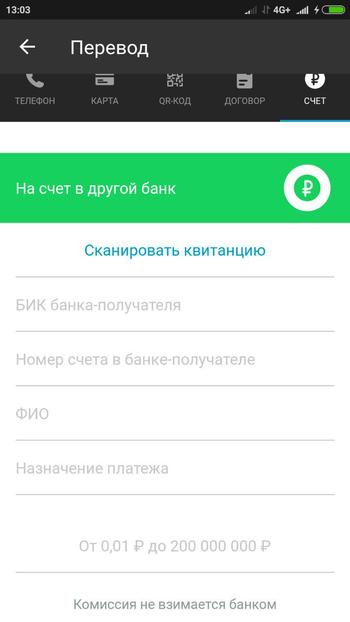

Чтобы перевести энную сумму, необходимо знать реквизиты пластика. Они доступны в личном кабинете в приложении, а также можно запросить выписку, в которой будут прописаны все данные.

Сам процесс идет по следующей инструкции:

- Входите в личный кабинет.

- Выбираете вкладку “Переводы” или подобную в соответствии с интерфейсом вашего интернет-банка.

- Нажимаете “По реквизитам”.

- Вводите реквизиты и сумму перевода.

Процедура достаточно проста и интуитивно понятна, даже если названия вкладок несколько иные.

А теперь разберем, что же входит в реквизиты. Это БИК (банковский идентификационный код) банка, Ф.И.О. получателя и номер счета. Еще для отправки могут потребовать назначение платежа, например, возврат долга или подарок.

Этот способ неудобен тем, что деньги приходят не сразу, а в течение 1–3 рабочих дней. Поэтому для срочного перевода такой метод не подойдет.

Через социальные сети

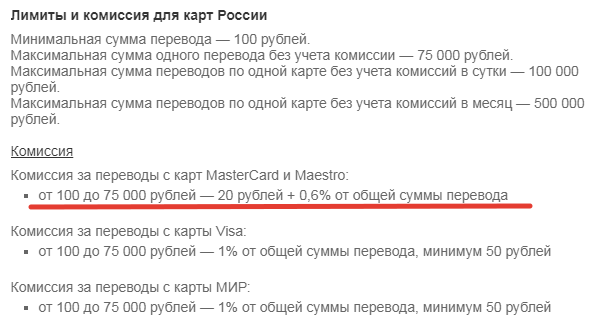

Через ВКонтакте есть возможность переводить денежные средства без начисления процентов. Для этого необходимо иметь карту MasterCard или Maestro. С Visa без комиссии отправить деньги не получится, придется заплатить 1 % от платежа.

Как перевести через социальную сеть:

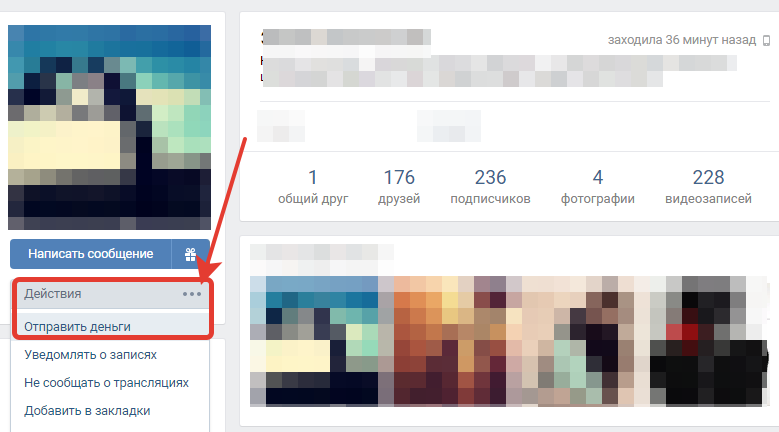

- На странице пользователя, кому перечисляются деньги, находим под аватаркой “Отправить деньги”.

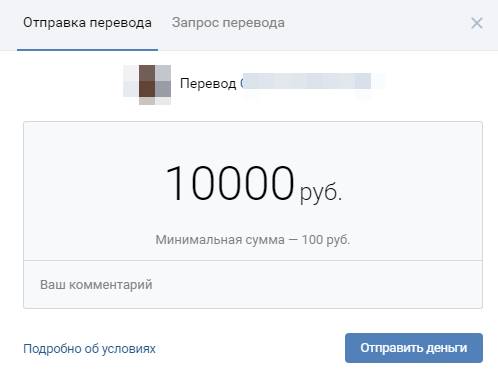

- Вводим сумму. Запрашиваемый минимум – 50 руб., но если отправить менее 300 руб., то будет комиссия.

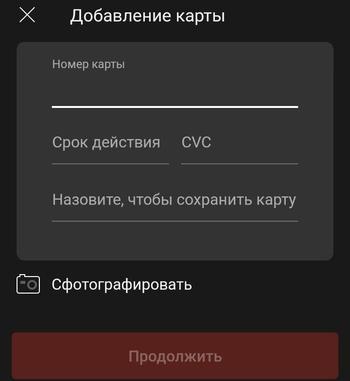

- Далее выбираем карточку списания. Если она уже привязана, то дополнительно вводить ничего не нужно. Если же карта новая, то нужно будет заполнить поля: номер пластика, срок действия, Ф.И.О. и CVC-код. То же происходит и с карточкой получателя. Если она не привязана, нужно будет ввести данные.

- Нажимаем на “Отправить”.

- Вводим код из СМС.

В месяц без комиссии можно отправить не более 75 000 рублей.

В Одноклассниках тоже есть похожая функция, но в этой социальной сети комиссию платить в любом случае надо.

Переводы Card2Card

Способ Card2Card, или, по-другому, с карточки на карточку, является одним из самых быстрых. Достаточно пары секунд, чтобы деньги пришли получателю.

Чтобы перевести денежные средства, нужно знать номер пластика, срок его действия и CVC-код.

Обратите внимание, что без комиссии совершить перевод можно только с дебетовой карты, с кредитной же придется платить проценты.

Правда, не с каждым банком получится осуществить такую операцию. Список финансовых учреждений, которые позволяют проводить подобные денежные процедуры, зависит от метода перевода. Их всего два: стягивание и толкание. О них мы сейчас поговорим подробнее.

Метод “Стягивание”

Что собой представляет такой способ? Это своего рода запрос на перевод денег с карты одного банка на карту другого. После одобрения операции происходит пополнение на определенную сумму.

Чтобы осуществить подобную денежную операцию, надо войти в приложение мобильного банка или зайти в личный кабинет интернет-банка. Например, нужно из Совкомбанка перевести деньги на карточку Хоум Кредита. В этом случае пластик Совкомбанка будет донором.

Все действия необходимо совершать из личного кабинета Хоум Кредита:

- Заходим в него и ищем кнопку “Пополнение”.

- Далее выбираем “С карты другого банка”.

- В открывшееся пустое поле вводим реквизиты карты-донора, т. е. в нашем случае реквизиты пластика Совкомбанка.

- Далее вписываем сумму перевода.

- Осталось только ввести код из СМС для подтверждения. Операция завершена.

Стягивание – это обычный перевод денег, только произведенный наоборот. Обычно эта процедура производится бесплатно, но некоторые банки берут небольшой процент. Прежде чем совершить перевод, лучше все же удостовериться, что комиссии нет. Сделать это можно, прочитав информацию о своем тарифе в личном кабинете.

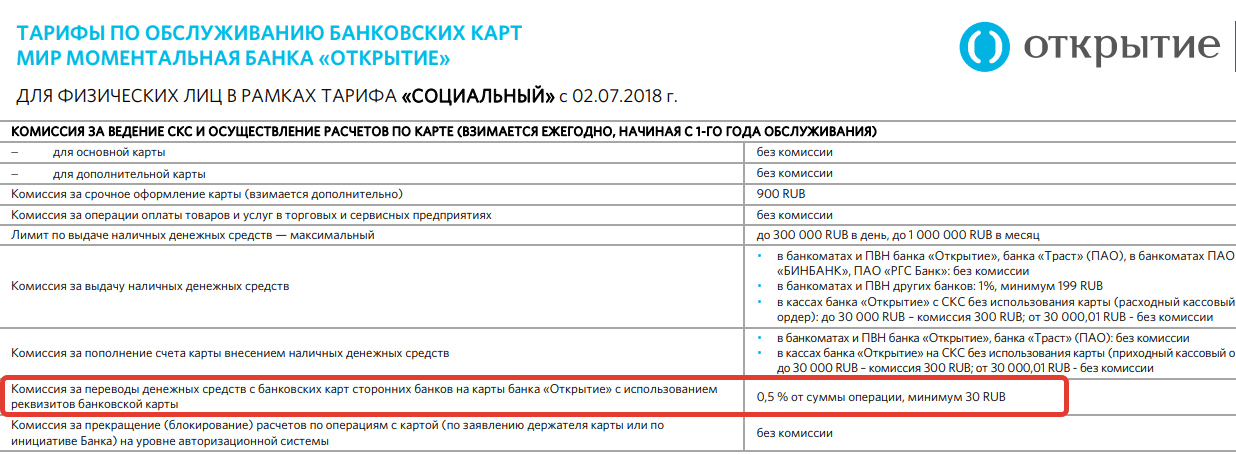

Как это ни удивительно, но есть финансовые учреждения, которые берут процент за пополнение. То есть комиссия может считываться не с той карточки, у которой мы деньги “стянули”, а с той, на которую мы положили определенную сумму. Это тоже учитывайте и также читайте информацию про тарифы.

Кроме того, не забывайте об ограничениях на переводы. У каждого банка свой лимит, который часто зависит от статуса карты.

Банков, которые позволяют “стягивать” со своего счета денежные средства, намного меньше, чем тех, кто позволяет свой счет пополнять. Предоставляю вам список банков-доноров:

- Сбербанк;

- Тинькофф;

- Хоум Кредит;

- ВТБ;

- Альфа-Банк;

- Совкомбанк.

А вот чьи карточки можно пополнять:

- Сбербанк;

- Ренессанс Кредит;

- Тинькофф;

- МКБ;

- Альфа-Банк;

- ВТБ;

- Райффайзенбанк;

- Совкомбанк;

- Открытие;

- Хоум Кредит;

- Россельхозбанк;

- Почта Банк;

- Банк “Санкт-Петербург”;

- Росбанк;

- АТБ;

- ВБРР;

- Локо-Банк и другие.

Метод “Толкание”

Толкание – это обычный процесс по переводу денежных средств с карточки одного банковского учреждения на карточку другого. Но банки (за редким исключением) берут приличную комиссию за эту процедуру: от 0,5 до 1,5 % от той суммы, что “переезжает” на новый счет.

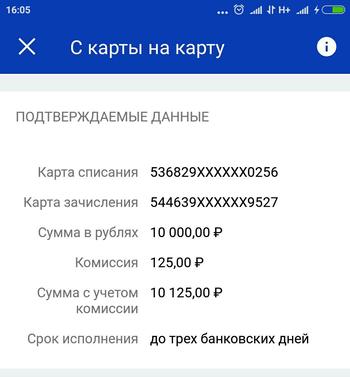

Например, нам надо перевести деньги с ВТБ на Райффайзенбанк. В этом случае комиссия за 10 000 руб. составит 125 руб.

Но все-таки существуют банки, которые готовы предоставить услугу бесплатно, хотя они ограничивают переводы и ставят лимиты от 10 до 30 тыс. руб. в месяц. Для отправки денежных средств понадобится номер пластика получателя.

Банки, которые могут “толкнуть” деньги:

- Тинькофф. При наличии карты Tinkoff Black и соблюдении лимита в 20 000 руб.

- ВТБ. При наличии Мультикарты. Комиссия за перевод есть, но если потратить с помощью карточки от 5 тыс. за месяц, то сумма комиссии вернется в качестве кешбэка.

- ПСБ. При соблюдении месячного лимита в 20 тыс. и при минимальной сумме перевода в 3 000 руб.

- МКБ. При подключении пакета услуг “Выгодный”, “Премиальный” или “Эксклюзивный”, а также при соблюдении лимита в соответствии с выбранным тарифом.

- Газпромбанк. При наличии Умной карты и соблюдении лимита в 10 000 руб.

- ББР Банк. При соблюдении лимита в 10 000 руб.

- Хоум Кредит. При наличии карты “Польза” и соблюдении лимита в 100 000 руб.

- Ренессанс Кредит. При переводе на свой счет в чужом банковском учреждении.

- Кредит Европа Банк. При соблюдении лимита в 300 000 руб.

- Ситибанк.

- Интерпрогрессбанк.

- СКБ Банк. При наличии Универсальной карты.

- Банк Восточный. При наличии карты “Просто”.

Если не получается перекинуть нужную сумму без комиссии, используйте сразу два метода. Например, можно “стянуть” деньги на Тинькофф, а после “вытолкнуть” их на другую нужную карточку. Так Тинькофф выступает в этом примере посредником.

Через ЮМани

Бывшие Яндекс.Деньги могут оформить своим клиентам карточку. С ее помощью можно совершать покупки или снимать денежные средства в банкомате. Счет пластика и электронного кошелька – это одно целое.

Чтобы пополнить карточку, надо перевести деньги на кошелек. Как это сделать бесплатно:

- Через приложение Сбербанка.

- В офисе, терминале или с помощью приложения любого банка.

- В салонах связи.

А вот вывести денежные средства с ЮМани можно только через СБП. Весь процесс примерно такой же, как и с картами банков. Находите “Переводы” и в этой вкладке выбираете “По номеру телефона, СБП”. Останется ввести номер мобильного и сумму, а также выбрать банк-получатель.

Заключение

Мы разобрали все способы, с помощью которых можно избежать злосчастную комиссию. Надеюсь, советы вам помогут и вы сможете без труда и бесплатно переводить денежные средства по России.

5 способов перевести деньги с карты на карту бесплатно

Как перевести деньги с карты на карту бесплатно? Без комиссии. Не платя ни копейки банку за перевод.

Вы до сих пор платите за обычные переводы с карту на карту? Не понимаете, что такое стягивание, выталкивание, карты-доноры, транзитные карты, СБП Не знаете чем отличаются C2C от межбанковских переводов (а что это вообще такое?).

Спокойно. Ничего сложного в этом нет. Просто страшные слова.

Вспоминаю с улыбкой себя несколько лет назад. У меня была оформлена ипотека в одном банке. А заработную плату получал на карту другого банка. Приходилось сначала идти снимать зарплатные деньги. Потом топать в ипотечный банк и вносить очередной платеж по ипотеке.

Иногда, когда было лень мотаться между банками, делал переводы с карты на карту. Платя что-то около 1,5-2% с суммы платежа за перевод. И меня постоянно душила жаба, отдавать лишние деньги. Поэтому в основном тратил время на походы в банки.

Сейчас все гораздо проще. Есть 1000 и 1 способ перевести деньги между картами. Практически в один клик. Не выходя из дома. И самое главное бесплатно. В «особо тяжелых» случаях отдать рублей 10 за операцию.

Читаем, применяем на практике и экономим наши денежки. Которые лишними не бывают.

Внутри банка всегда бесплатно

Как правило, услуга по переводу денежных средств с карты на карту, между клиентами одного банка бесплатны.

Нам нужно знать только номер карты получателя. И больше ничего. В некоторых банках доступен перевод по номеру телефона (если карта привязана к этому номеру) и даже по ФИО.

Нам понадобится доступ в мобильный или интернет-банк. У разных банков хоть и есть отличия в функционале мобильных банков, но принцип один и интуитивно понятен.

Из всех моих банковских карт, только Сбербанк берет комиссию за переводы C2С — 1% от суммы транзакции. Хорошо хоть среди карт, выпущенных в одном регионе, плата не взимается.

Из интервью Германа Грефа: «Сбербанк не планирует отменять комиссии за карточные переводы. Это приносит банку неплохой доход.» И поворачиваться лицом к клиенту — для него (и для Сбера и для Грефа) очень дорого.»

Добавлено май 2020. Сбер отменил плату за переводы между регионами (лимит 50 тысяч в месяц).

Если нужно сделать перевод: пополняем карту нужного банка и осуществляем операцию. Если такой карты (нужного банка) нет — не беда. В запасе есть другие способы бесплатных переводов.

Рекомендую: Как перевести деньги из Сбера в любой банк абсолютно бесплатно?

Способ работает не только для Сбера, но и для подавляющего списка российских банков.

Стягивание с карты на карту

Что означает сей диковинный термин — «стягивание»?

Допустим нам нужно перевести деньги с карты А на карту Б . Нет, не так.

Давайте для примера, рассмотрим конкретные банки. Нужно сделать перевод с карты Сбербанка на карту Альфа-банка. А по простому, стянуть деньги со Сбера на Альфу.

В нашем случае, карта (Сбербанк) с которой будут уходить деньги будет называться картой-донором.

Все действия будем выполнять в Альфа-банке. В личном кабинете ищем слово (кнопку) «Пополнение»

Вносим реквизиты карты-донора, в нашем случае Сбербанка и сумму перевода.

Приходит смс-код для подтверждения операции (по карте Сбера). На этом все. Деньги переведены.

Можно сразу сохранить в шаблоны. И в будущем осуществлять переводы просто нажатием пары кнопок.

Процедура «стягивания» напоминает интернет-покупки. Только деньги уходят не продавцу товара, а на нужную вам карту.

Важно! Обычно стягивание происходит бесплатно. Но как всегда, есть исключения из правил. Некоторые банки либо не разрешают стягивать с себя деньги. Либо берут небольшую мзду. Она как правило меньше, чем простой перевод в чужой банк напрямую.

Как узнать разрешает ли банк стягивать с себя деньги? И размер возможной комиссии (платно или бесплатно)?

Есть два способа: первый и второй. ))))

- Смотрим информацию в тарифах.

- Попробуйте стянуть с карты все деньги до последней копейки. Обязательно за одну операцию. Например, если на карте-доноре у вас лежит 8 тысяч 543 рубля 43 копейки — «тяните все сумму сразу». Если банк берет комиссию за стягивание, операция будет отклонена по причине «недостаточно средств на счете».

Список банков бесплатных-доноров.

- Сбербанк;

- ВТБ;

- АЛЬФА;

- Тинькофф;

- Хоум Кредит;

- Совкомбанк;

Кстати и здесь Сбербанк отличился. На него нельзя стягивать деньги. Просто нет такой кнопки))))

Уже можно. Во второй половине 2019 года Сбер сделал возможность бесплатного пополнения своих карт от банков-конкурентов.

Выталкивание

Обычный перевод со своей карты на карту другого банка. Здесь процедура обратная стягиванию.

Обычно за сие удовольствие большинство банков хочет поиметь с клиента комиссию. 0,5-1,5% от суммы перевода, но не менее 30-50 рублей за операцию.

Например, если выталкивать деньги с карты ВТБ на «чужой» пластик (не клиенту банка), то сервис хочет взять 125 рублей за перевод 10 000 рублей.

Есть несколько банков, проводящие подобные операции безвозмездно, то есть даром.

Разгуляться вам конечно не дадут. Всегда стоит заградительный лимит на максимальную сумму таких переводов в месяц. Обычно 10-20-30 тысяч рублей.

- Тинькофф дает своим клиентам возможность вытолкнуть в месяц — максимум 20 тысяч рублей. Все что свыше, облагается 1,5% (но не менее 30 рублей). . Перевод на «чужие» карты платный. Но при тратах по Мультикарте от 5 тысяч за отчетный месяц, вся комиссия за переводы возвращается в следующем.

- Твой кэшбэк от ПСБ. — Снова лимит 20 тысяч в месяц на выталкивание. Минимальная сумма одной операции должна быть не менее 3 000 рублей.

Вконтакте и Одноклассники

Социальная сеть Вконтакте совместно с платежной системой Мастеркард для всех зарегистрированных пользователей дают возможность осуществлять платежи внутри сети. Знать номер карты получателя не обязательно. Достаточно выбрать аккаунт человека , которому вы хотите перевести деньги.

Акция имеет ограниченный срок. На момент написания статьи — до 30 сентября 2018 года.

Но на моей памяти акцию продлевают каждый раз на 1-2 месяца снова и снова. И так на протяжении уже наверное 2-х лет.

Условия перевода:

Между картами Маэстро и Мастеркард — переводы бесплатные. Месячный лимит — 75 000 рублей. Далее 0,6% + 20 рублей.

Печальнее с Visa. Все переводы платные — 1%, но не менее 50 рублей.

Как перевести деньги Вконтакте?

На страничке друга, кому хотим перевести деньги, жмем на три точки. И выбираем «Отправить деньги»

Если вы это делаете первый раз — система запросит данные вашей карты. С которой будут списываться деньги. Номер пластика, срок, CVC-код и ФИО владельца.

Пишем сумму и жмем «отправить деньги».

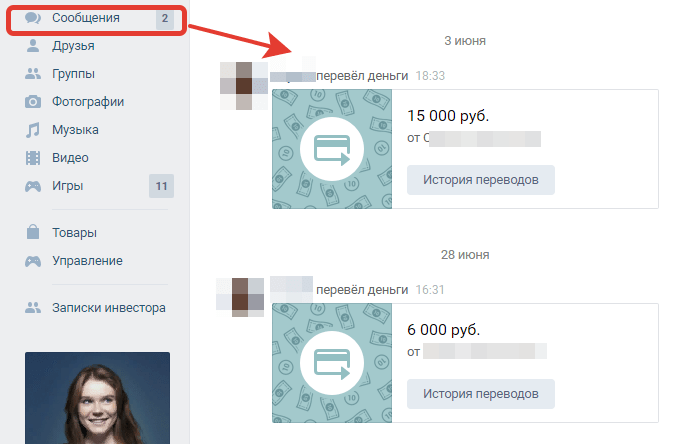

Получателю придет уведомление о переводе. Если его карта не привязана, нужно указать реквизиты пластика, на который будет зачислен перевод.

В дальнейшем все происходит автоматически. Отправил — получил. Без ввода данных пластика.

Что нам это дает?

Можно переводить деньги на разные карты в пределах лимита (75 тысяч) с одного аккаунта.

Совет! Если нужно переводить деньги между своими картами — создайте второй «фейковый» аккаунт. И отправляйте переводы самому себе без комиссий. При необходимости меняйте карты отправителя или получателя.

В Одноклассниках есть подобная штука. Но она стала платная. С карт Mastercard и Maestro с ваc попросят 0,6%, но не менее 20 рублей за перевод. С карт других платежных систем дороже.

Перевод через специальные сервисы и банки

Способ не постоянный. Но лучше знать про него и держать на заметке.

Иногда случаются акции, когда можно осуществлять переводы между любыми картами абсолютно бесплатно.

Правда они не долговечные, как Вконтакте.

Intervalle переводы — сервис иногда балует своих клиентов бонусами за переводы. В итоге можно не только переводить деньги бесплатно, но даже заработать небольшой плюс. В июле-августе каждую операцию от 500 рублей бонусировали полтинником (50 рублей).

Мастеркард переводы — официальный сервис от платежной системы по переводу именно по картам Mastercard и Maestro. Комиссия за перевод — 1%. Иногда открывают доступ на бесплатные переводы между своими картами.

Акции банков. Не знаю зачем они это делают, но иногда какой-нибудь банк разрешает делает переводы через его сервис. Для всех (не только клиентов этого банка). Заходишь и делаешь обычные переводы с карту на карту. Только бесплатно.

Межбанковский перевод

Иногда бывает, что ни один из вышеописанных способов вам не подходит. И денежки перевести бесплатно никак не удается.

В этом случае можно использовать межбанковские переводы.

В чем отличие от обычных переводов с карты на карту?

Переводя средства C2C (с карты на карту) — деньги приходят на карту практически моментально. Пара-тройка секунд и они на месте. Нам нужно знать только номер карты получателя (при выталкивании) или донора (при стягивании), срок действия пластика и CVC-код.

Банковские переводы идут «чуть-чуть» дольше.

Чуть-чуть — это 1-3 рабочих дня. На практике в среднем 1 сутки. Если отправить межбанковский перевод в первой половине дня, то высока вероятность, что получатель увидит их в тот же день, ближе к вечеру.

Смысл межбанковских переводов.

Каждая карта привязана к банковскому счету. И осуществляя перевод на этот счет — мы по сути, делаем перевод на карту. Только немного по более сложной схеме.

Как это работает и что нужно знать?

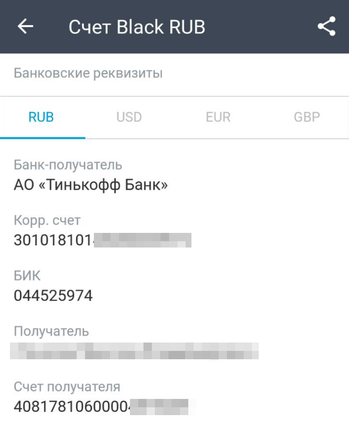

- Нам нужны реквизиты счета. Это БИК банка получателя, номер счета в банке (расчетный счет) и ФИО получателя.

- Реквизиты есть в вашем договоре с банком. Или можно прийти в отделение и попросить распечатать. Но проще посмотреть в личном кабинете. Ищем слово «реквизиты» карты или счета.

- Реквизиты есть, осталось найти слово «межбанковские переводы» / «перевод со счета на счет» (или что-то похожее). Внести все данные и . получателю ждать денег.

На первый взгляд все это выглядит слишком сложно и запутанно. Но уверяю вас, сделайте такой перевод один раз и все окажется не так страшно. ))))

На примере банка Тинькофф.

Если нужно перевести деньги на карту Тинькофф. В личном кабинете находим слово Реквизиты.

Видим все необходимые данные. Копируем реквизиты. В некоторых банках уже есть кнопка «Отправить реквизиты счета по почте».

Если нужно отправить деньги бесплатно межбанковским переводом. Ищем слово «Перевод». И заполняем все поля.

Чтобы каждый раз не вносить все реквизиты заново, сохраните операцию в шаблоны (или избранное). В следующий раз меняйте только сумму перевода при необходимости.

Сколько это стоит?

Вопрос цены снова зависит от банка. Тот же Сбербанк берет стандартные 1% от суммы перевода. Мультикарта от ВТБ компенсирует расходы на переводы (комиссия 1%) в следующем месяце, при тратах более 5 тысяч рублей.

Нам нужны бесплатные либо дешевые межбанковские переводы.

Из популярных карт — есть Тинькофф Блэк с бесплатными межбанковскими переводами.

Как применить это на практике?

Если с карты на карту не получается перевести деньги напрямую. Используем карту-посредника (или транзитную).

Для примера стягиваем деньги на Тинькофф. Потом осуществляем выталкивание или межбанковский перевод на карту, конечного получателя.

Нужно знать

Лимиты на операции. Все банки без исключения вводят ограничения на проведение операций по переводу. Максимальная сумма за раз, в день, в месяц. Размер зависит от вашего тарифа и статуса карты. Золотые и платиновые имеет больший лимит, по сравнению с обычными пластиками.

Для большинства, представленных лимитов хватает с лихвой. Обычно дают 100-300 тысяч за месяц.

Комиссия за пополнение. Вы удивитесь. Но есть банки (или карты), которые берут комиссию за пополнение, как это идиотски не звучало. Вносим свои же деньги, на свою же карту. И . платим за это. Нонсенс. Правда это касается только C2C переводов. Поэтому внимательно изучаем тарифы.

Вот вам 2 примера из моего опыта.

Получил в банке Открытие халявную карту. Главное для меня было отсутствие комиссии за обслуживание. Нужна была чтобы пополнять с нее свой брокерский счет.

Дали карту МИР. Практически не глядя подписал доки. Посмотрел только главные условия (нет комиссии за обслуживание). И только дома, боле тщательно ознакомился с тарифами по Миру и немного опешил.

Плата за пополнение — 0,5% но не менее 30 рублей.

Карта Отличная от РГС банка. Здесь я уже заранее знал про такое «обдиралово». Но карта чудо как хороша. Дает кэшбэк 5% за покупки в супермаркетах.

Перевод с карты на карту без комиссии

Для пополнения одной карты с другой используются либо межбанковские переводы, которые постепенно теряют актуальность, либо технология Card2Card. Последняя отличается скоростью — деньги поступают практически мгновенно. Между картами одного банка такие переводы, как правило, бесплатны. Однако, когда дело касается карточек, эмитированных разными организациями, чаще всего взимается комиссия.

- Что такое Card2Card

- Принцип работы

- Отличие от межбанковского перевода

- Как сделать перевод с карты на карту

- Как избежать комиссии за перевод

- Стягивание

- Выталкивание

- На какие карты можно стягивать без комиссии

- Выбор карты-донора

- С каких карт нельзя стягивать

- Какие карты умеют выталкивать

- Банк Санкт-Петербург

- Тинькофф

- Рокетбанк

- Открытие

- TalkBank

- ВТБ

- Выталкивание через социальную сеть Вконтакте

- Карты-посредники

О том, что такое Card2Card, как сделать такой перевод и можно ли отправлять деньги с карты одного банка на карту другого без комиссии, расскажет Brobank.

Что такое Card2Card

Card2Card — это денежные переводы с карты на карту по номеру карточки. Их также называют C2C, Card to Card, Peer2Peer, P2P Moneysend, Visa Direct и т. д. Последние два термина относятся к конкретным платежным системам (ПС): Moneysend — MasterCard, Visa Direct — Visa, поэтому если говорить о межкарточных переводах в общем, а не только внутри одной ПС, то корректнее использовать понятия «Кард-ту-Кард» или «Си-ту-Си».

Принцип работы

Между банками есть связующее звено — это международные (Visa, MasterCard) и национальные (МИР) платежные системы. Банк не может просто перевести указанную сумму на другой счет. Это делается через «посредника» в два этапа:

- Авторизация. Проверка действительности карты, ее баланса. На этом этапе сумма перевода не списывается, а только замораживается.

- Транзакция. Само списание средств с одного счета в пользу другого.

Между двумя этапами проходит от 1 до 5 дней, но при этом изменение баланса карт получателя и отправителя отображается сразу. Это связано с тем, что в момент авторизации ПС как бы говорит банку: «Тебе скоро переведут деньги, но пока сделай вид, что они уже есть».

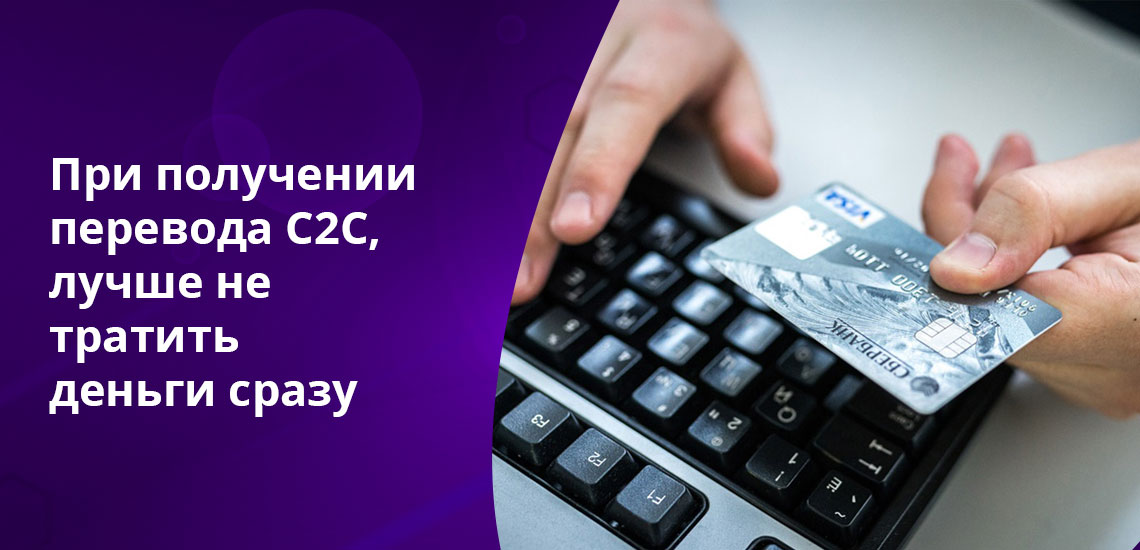

Так как между банками и платежными системами взаимное доверие, получатель временно кредитует клиента на сумму, указанную в переводе. Поэтому переводы между картами не мгновенные, а псевдомгновенные — первое время после пополнения баланса на счету не ваши, а кредитные средства.

Если вы потратили деньги, которые еще не появились на счете, то есть использовали банковские средства, произойдет технический овердрафт — перерасход, когда баланс счета уходит в минус. Некоторые банки начисляют за это штрафы, проценты и комиссии. Поэтому при получении перевода C2C, лучше не тратить деньги сразу. Уточнить, пополнился ли счет, как правило, можно в личном кабинете в выписке.

Отличие от межбанковского перевода

Межбанковские переводы проводятся через Центробанк, а не МПС, поэтому сроки, комиссии и порядок перевода разнятся. Сам перевод проходит сразу со счета на счет — никакой временной кредитации здесь нет. ЦБ обрабатывает платежи не круглосуточно, а в рабочее время, поэтому, если формировать перевод в выходной день, срок зачисления увеличится. В среднем межбанковский перевод идет от нескольких часов до 5 дней.

Если вы отправляете деньги по номеру карты, то это Card2Card. Если в реквизитах получателя указываете номер счета, БИК банка, назначение платежа, то это межбанк.

Важно не путать номер счета и номер карты. Первый состоит из 20 цифр и указывается в договоре или в полных реквизитах карты. Второй — прописан на самой карточке и состоит из 16 цифр.

Как сделать перевод с карты на карту

Для проведения денежных переводов C2C можно использовать онлайн-банк, мобильный банк или специальные сервисы Card2Card, которые есть на страницах многих банков — лучше пользоваться ими, а не неизвестными онлайн-сервисами.

В личном кабинете онлайн- или мобильного банка вводятся реквизиты только одной карты — той, которая принадлежит стороннему банку. На сервисах C2C — номер карты отправителя, срок ее действия и трехзначный код с оборота, а также номер карты получателя. После ввода данных операцию нужно подтвердить кодом из СМС.

Как избежать комиссии за перевод

Если переводить деньги не внутри одного банка, а между разными, то берется комиссия в размере 1,5–2%, но не менее определенной суммы — 30–50 рублей. Однако комиссию можно обойти.

Стягивание

Многие банки позволяют бесплатно пополнять свои карты с карт других кредитно-финансовых учреждений. Такая процедура называется «Стягивание», а банк, с которого стягивают деньги — донором.

Для этого нужно использовать сервис Кард-ту-Кард того банка, которому принадлежит карта-получатель. Например, если нужно стянуть деньги с карты Сбербанка в пользу Альфа-банка без комиссии со стороны последнего, то используем сайт Альфа-банка.

Выталкивание

Еще один «инструмент» для бесплатного перевода с карты на карту другого банка — выталкивание. Это когда банк-отправитель разрешает бесплатно пополнять «чужие» карты со своих через собственные сервисы. То есть здесь мы используем портал не банка-получателя, а банка-отправителя. Кредитно-финансовых учреждений, которые могут похвастаться такой щедростью, немного, но все же они есть.

На какие карты можно стягивать без комиссии

Стягивать деньги можно через официальные сайты, если такой сервис предусмотрен, через онлайн-банк и мобильные приложения. При переводе будьте внимательны — иногда банк не берет комиссию, если проводить операцию через личный кабинет, но списывает ее, если пользоваться сервисом по переводу с карты на карту.

В список банков, чьи карты умеют стягивать, входят:

- . На сайте банка есть сервис Card2Card, через который можно пополнить карточку Альфа-банка. Максимальная сумма операции — 600 тыс. рублей. Суточный лимит — 2 млн рублей. Месячный — 3 млн рублей. . Переводить деньги на свою карточку бесплатно можно через ВТБ-онлайн. Лимит на одну операцию — 100 тыс. рублей. Если проводить платеж с формы C2C на сайте, комиссия будет от 1 рубля до 1,4% от суммы операции — зависит от платежных систем карт.

- Интерпрогрессбанк. С сайта можно бесплатно стягивать до 50 тыс. рублей в месяц на карты Visa Platinum, Visa Infinite, Мир Премиальная. С комиссией (1,4%+50 рублей) максимальный размер перевода составит 100 тыс. в день и 300 тыс. в месяц. . Стягивать можно через сайт, а также мобильный и интернет-банк. За один раз можно перевести 75 тыс. рублей. В день допускается 5 таких операций, а в месяц — 50, но не более, чем на 800 тыс. рублей.

- Кукуруза. Пополнить карту можно в интернет-банке или мобильном приложении карты Кукуруза с карт MasterCard, Visa, Maestro другого банка на сумму 3 тыс. рублей и более. Лимит— 125 000 за одну операцию и 550 000 рублей за последние 30 дней. . Пополнение карты МКБ без комиссии доступно прямо с сервиса на сайте. Максимальная сумма перевода по картам VISA International, MasterCard Worldwide и Мир — 100 000 рублей или эквивалент в валюте. В сутки — 150 000 рублей, но не более 8 операций. В месяц — 1 млн рублей, но не более 32 операций.

- Московский Индустриальный Банк. Максимальная сумма перевода — 50 000 р. или эквивалент в валюте. Суточное ограничение — 150 000 рублей, месячное — 300 000 рублей. . Через интернет-банк и мобильное приложение можно стягивать до 140 тыс. единоразово и до 300 тыс. ежемесячно. Если переводить на сайте open.ru через сервис Card2Card, будет взята комиссия 0,5%, но не менее 30 рублей. . «Родные» карты пополняются бесплатно через системы самообслуживания ПАО «МТС-Банк» на суммы до 150 тыс. за раз и до 1,5 млн в месяц. Количество операций при этом не должно быть больше 50. . Бесплатный перевод на карты Почта Банка возможен только при суммах от 9999 до 75 тыс. рублей. За 30 дней размер всех платежей не должен превышать 750 тыс. . Переводы отправляются с сайта банка на сумму не более 50 тыс. рублей. В течение 24 часов можно стянуть 100 тыс., совершив максимум 5 операций. В месяц — 500 тыс. рублей в рамках 20 переводов. . Стягивать умеют дебетовые карты с тарифным планом 201, 202, 204 и 206. За один раз можно перевести 100 тыс. рублей, за день — 300 тыс., за месяц — 600 тыс. . Пополнение карты без комиссии возможно через интернет-банк с лимитом 150 тыс. за раз и 600 тыс. — за месяц.

- РокетБанк. Стягивать без комиссии можно в приложении и веб-банке. Ограничения зависят от тарифа: «Уютный космос» — до 300 тыс., «Открытый космос» — до 600 тыс. (с 12 ноября объединен с РосЕвроБанком). Перевод проводится с сайта банка. Лимит — от 1 рубля до 150 тыс. . Без комиссии пополнять карту нужно в интернет-банке. С 20.09.2019 введен суточный лимит 200 тыс. рублей. . Стягиваются деньги через форму Кард-ту-Кард на сайте банка. Ограничения — 155 тыс. рублей за перевод, 300 тыс. в день, 800 тыс. в месяц. . Бесплатное пополнение карты Русского Стандарта возможно в мобильном и интернет-банке. Перевод с сайта обойдется в 1% от суммы, но не менее 50 рублей. Лимит на операцию — 50 тыс. рублей, на месяц — 600 тыс.

- Союз Банк. Переводы также проводятся через интернет-банк. Лимит на одну операцию — 75 тыс. С карт MasterCard Worldwide и МИР, либо на эти карты действует месячный лимит — 175 тыс. рублей. . Стягивать деньги на карты Тинькофф можно через собственный сервис C2C, расположенный на сайте. Один перевод не должен превышать 100 тыс. рублей. В сутки разрешается сделать до 5 онлайн-переводов. Увеличить лимиты можно через интернет-банк.

- TalkBank. Пополнить карту без комиссии можно через ЛК TalkBank в мессенджерах: Telegram, vk.com, Facebook, WhatsApp или Viber. . Стягивание происходит через сайт банка или личный кабинет. Сумма одной операции не должна превышать 50 тыс. Дневной лимит — 300 тыс., но не более 8 операций. Месячный — 600 тыс. рублей. . Карты ХКБ стягивают деньги через интернет-банк. Разовое ограничение — 150 тыс., месячное — 300 тыс. . Через мобильный банк можно стянуть 140 тыс. рублей за раз, 300 тыс. — за день, 540 тыс. — за 4 дня и 1,5 млн — за месяц. . Скинуть деньги с карты другого банка на карты СКБ-банка и Газэнергобанка можно бесплатно через сайт. Лимит на перевод — 100 тыс., на сутки — 100 тыс./5 операций, на месяц — 450 тыс./30 операций.

- Интеза. Переводы до 50 000 на карты Банка – бесплатно, свыше 1,4% от суммы перевода, но не менее 60 р. С комиссией можно перевести до 100 тыс. за раз и до 500 тыс. за месяц. . Бесплатное пополнение доступно на официальном сайте, в личном кабинете мобильной и веб-версии. Лимиты на перевод, сутки и месяц — 120 тыс./150 тыс./600 тыс. рублей. . Не все карты ОТП Банка умеют стягивать, но тем не менее их очень много. Список можно найти на сайте банка. За один перевод разрешается стянуть до 140 тыс. Суточный и месячный лимит — 300 тыс. По некоторым картам максимальный месячный лимит составляет 1,5 млн рублей.

- Билайн. Стягивать можно только с карт Visa и Mastercard в сумме 3 000 р. и более. Лимит на одну операцию — 125 тыс. В месяц можно перевести не более 550 тыс. рублей.

- Всероссийский банк развития регионов. Через сервис Card-to-Card на сайте банка можно стянуть до 300 тыс. рублей в день и до 600 тыс. рублей в месяц.

Информация действительна на феврале 2020 года. Так как банки периодически меняют условия, перед переводом уточните актуальные тарифы на сайте или в личном кабинете.

Выбор карты-донора

Использовать для переводов Card2Card можно только дебетовые карты, так как на кредитках такая операция будет приравнена к снятию наличных — спишется повышенная комиссия и, возможно, прекратится действие льготного периода.

Карта-донор должна обладать функцией 3D-Secure — код, который приходит владельцу карты на телефон при оплате товара или совершении перевода.

Обратите внимание, если карта-отправитель участвует в какой-либо бонусной программе, например, начисление кэшбэка, то за переводы C2C баллы начислены не будут.

С каких карт нельзя стягивать

Некоторые банки не любят, когда с их карт стягивают деньги через сторонние сервисы — за это они берут комиссию. В тарифах получателя это предупреждение прописано в сносках. Хоть таких банков и немного, перед переводом лучше изучить условия C2C всех сторон сделки.

Например, если будете пополнять карту Промсвязьбанка через мобильный банк с карты МКБ, то последний возьмет комиссию 1%, минимум 50 RUB / 2 USD / 2 EUR. МКБ, кстати, спишет плату, даже если будете переводить с карты МКБ на карту МКБ через сторонние интернет-ресурсы.

Помимо МКБ, плату за донорство точно возьмут:

- УБРиР.

- Промсвязьбанк.

- Русский Стандарт.

- Авангард.

- Уралсиб.

- Зенит.

- СКБ.

- Яндекс-Деньги.

- QIWI.

Чтобы проверить, возьмет банк комиссию за донорство или нет, попробуйте перевести всю сумму, которая есть на карте-отправителе. Если комиссия предусмотрена, то операция не пройдет из-за нехватки средств.

Какие карты умеют выталкивать

Есть несколько карт, которые умеют выталкивать деньги, то есть бесплатно переводить их на карты других банков через собственные сервисы. Так как эмитенту карты-отправителя такая процедура выгоды не приносит, здесь предусмотрены более жесткие лимиты. К тому же банки часто выдвигают дополнительные условия для бесплатного перевода, например, минимальную сумму для отправки.

Банк Санкт-Петербург

В банке Санкт-Петербург с карты «Твой кэшбэк» возможно бесплатное выталкивание при сумме перевода от 3 тыс. рублей. При этом в месяц можно отправить не более 20 тыс. рублей. По премиальной карте «Твой ПСБ Премиум» ограничения в 3 тысячи рублей нет, но максимальный месячный лимит остается таким же.

Тинькофф

С карты Тинькофф Блэк перевести можно также не более 20 тыс. за расчетный период. На сумму свыше лимита будет начислена комиссия 1,5%, но не менее 30 рублей.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | 4-7% |

| Снятие без % | От 3 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Рокетбанк

У дебетовок Рокетбанка лимит больше:

- 30 тыс. рублей в месяц по тарифу «Уютный космос»;

- 100 тыс. рублей в месяц по тарифу «Открытый космос».

При превышении лимита возьмется 1,5% от суммы, но не менее 50 рублей.

Открытие

Бесплатный перевод через мобильный и интернет-банк можно сделать с карты Opencard банка Открытие на сумму не более 20 тыс. рублей в месяц. За превышение лимита будет списано 1,5%, но не менее 50 рублей.

| Стоимость от | 0 Р |

| Кэшбек | До 2,5% |

| % на остаток | До 4,5% |

| Снятие без % | 300 000 р./день |

| Овердрафт | Нет |

| Доставка | До 5 дней |

TalkBank

Выталкивать до 60 тыс. в месяц умеет карта TalkBank. Будьте внимательны, на сайте есть предупреждение: «Банк вправе изменять лимиты, если карта используется преимущественно для транзитных операций (переводы и снятия наличных)».

Мультикарта ВТБ тоже умеет выталкивать, но для этого нужно тратить не менее 75 тыс. в месяц. При переводе комиссия списана будет, но если условие по минимальной сумме покупок будет выполнено, она вернется в виде вознаграждения. При этом лимит бесплатных переводов, то есть тех, с который вернется комиссия — 20 тыс. рублей в месяц.

| Стоимость от | 0 Р |

| Кэшбек | До 15% |

| % на остаток | До 4,5% |

| Снятие без % | До 350000 р. |

| Овердрафт | Нет |

| Доставка | Банк/курьер |

Выталкивание через социальную сеть Вконтакте

С карт Mastercard и Maestro через денежные переводы Вконтакте можно вытолкнуть бесплатно до 75 тыс. рублей в месяц, при этом сумма одного перевода не должна быть меньше 300 рублей. При нарушении лимитов комиссия составит 0,6%+20 рублей. Условия действительны до 29 февраля 2020 года, однако, такие акции часто продляются.

Если выталкивать с карт других платежных систем — Visa и Мир — комиссия составит 0,75%, минимум 35 рублей.

После того как вы отправите перевод, получатель сам выберет, на какую карту его вывести. Получение переводов бесплатное со стороны Вконтакте.

Не забывайте, что банк, выпустивший карту, может устанавливать собственные комиссии и ограничения на отправку и получение переводов с карты на карту.

Карты-посредники

Если напрямую перевести деньги с карты на карту нельзя из-за того, что одна не умеет бесплатно стягивать, а вторая — выталкивать, можно использовать карту-посредник.

Карта-посредник должна уметь стягивать и, либо выталкивать через C2C, либо переводить без комиссии межбанком. Например, можно использовать карту Тинькофф Блэк, которая умеет стягивать до 100 тыс. и выталкивать до 20 тыс.в месяц через собственный сервис.

Итак, переводить деньги с карты на карту между разными банками можно без комиссии. Многие карточки умеют бесплатно стягивать средства через собственные сервисы. Главное, чтобы карта-донор не брала за это дополнительный процент. Реже банки разрешают выталкивать деньги со своих счетов в пользу других кредитно-финансовых организаций, но здесь также нужно убедиться в том, что карта-получатель не берет комиссию за пополнение со стороннего ресурса.

Если ни одна из двух карт не предусматривает бесплатные C2C переводы, то можно использовать карту-посредник, на которую вы сначала стяните бесплатно деньги, а потом вытолкните их на другую карту.

Источник https://iklife.ru/finansy/kak-perevesti-dengi-bez-komissii.html

Источник https://vse-dengy.ru/upravlenie-finansami/banki/perevod-s-kartu-na-kartu-besplatno.html

Источник https://brobank.ru/perevod-s-karty-na-kartu-bez-komissii/

Источник