Венчурный капитал и его роль в современной экономике

В данной курсовой работе рассматривается проблема венчурного предпринимательства в России. Проблемы венчурного предпринимательства актуальны, потому что в России венчурный бизнес появился не так давно, и это новое явление требует тщательного изучения функционирования этого вида бизнеса, его влияния на российскую экономику и перспективы развития.

И самым важным условием здесь является создание эффективной системы венчурного финансирования. В конце концов, именно от этого будет зависеть успешная работа инновационного механизма, который отвечает за превращение результатов научных исследований в коммерчески выгодный, то есть продукт, востребованный рынком. И здесь перед потенциальными инвесторами открываются прекрасные возможности для вложения капитала, тем более что государство твердо заявляет о своем намерении уделить самое пристальное внимание развитию индустрии венчурного капитала.

Целью курсовой работы является рассмотрение сущности венчурного предпринимательства и направления инвестиций, а также анализ современного состояния и перспектив развития венчурного бизнеса в Российской Федерации.

Приступая к выполнению курсовой работы, были выделены основные задачи:

- изучить сущность венчурного предпринимательства

- изучить направление венчурного инвестирования

- проанализировать перспективы развития венчурного предпринимательства в России

- определить роль венчурного предпринимательства в Инновационное развитие региона

Предмет исследования: процесс становления и развития венчурного предпринимательства в Российской Федерации, а также его роль в развитии региона.

Объект исследования: венчурное предпринимательство как новый экономический феномен.

В ходе работы над данной курсовой работой использовались такие методы, как анализ, синтез, сравнение, обобщение.

Теория венчурного предпринимательства

Сущность венчурного капитала

Наряду с обычными инновационными малыми предприятиями в разработке и внедрении технических инноваций существуют более мобильные и перспективные венчурные (рискованные) предприятия, небольшие фирмы, использующие венчурное финансирование, венчурный капитал.

Фирма венчурного капитала — это временная организационная структура, занимающаяся разработкой научных идей и их преобразованием в новые технологии и продукты, созданные с целью тестирования, доработки и внедрения «рискованных» инноваций в промышленную реализацию.

Современные малые венчурные предприятия представляют собой гибкие и мобильные структуры, отличающиеся очень высокой и целенаправленной активностью, что объясняется прямой заинтересованностью работников предприятия и инвесторов в скорейшей успешной коммерческой реализации разработанной идеи, технологии, объекта, изобретения в минимальная стоимость

Предприятие венчурного капитала инициируется небольшой группой людей — талантливыми инженерами, изобретателями, учеными, инновационными менеджерами, которые хотят посвятить себя разработке многообещающей идеи и в то же время работать без ограничений, неизбежных в лабораториях крупных фирм, чья деятельность ограничены жесткими программами и централизованными планами. Такой метод организации исследований позволяет максимально использовать потенциал научных кадров.

Фирмы венчурного капитала создаются на договорной основе и на средства, полученные путем объединения средств от нескольких юридических или физических лиц, или на инвестициях и займах от крупных компаний, банков, частных фондов и государства. Создание венчурных фирм включает в себя следующие компоненты: идеи инноваций; социальная потребность и предприниматель, желающий организовать новую фирму; рисковый капитал для финансирования аналогичных фирм.

Венчурное финансирование осуществляется в двух основных формах — путем приобретения акций новых фирм или путем предоставления ссуд различного типа, как правило, с правом конвертации в акции.

Венчурный капитал — это вложение средств не только крупных компаний, но и банков, правительственных, страховых, пенсионных и других фондов, в областях с высокой степенью риска, в новый бизнес, который расширяется или претерпевает резкие изменения.

Характерной особенностью инвестирования в венчурный бизнес является инвестирование средств без каких-либо гарантий и материальной поддержки со стороны венчурных фирм.

Инвестирование в венчурный бизнес имеет следующие особенности:

- средства инвестируются без материального обеспечения и гарантий;

- участие инвестора в уставном капитале обязательно;

- средства предоставляются на длительный срок и бесплатно;

- активное участие инвестора в управлении фирмой.

Правильно построенная бизнес-модель играет особую роль в организации венчурного бизнеса, которая подразумевает определенную технологию для создания, организации, финансирования, поддержания, развития, управления и контроля венчурного бизнеса.

Основными элементами такой венчурной бизнес-модели являются:

- инновация, инновационный продукт или технология,

- бизнес-план венчурного проекта,

- венчурная компания или инновационное предприятие, созданное для реализации венчурного проекта,

- венчурный инвестор — частный инвестор, бизнес-ангел или венчурный фонд, выполняющий функции венчурного инвестирования.

Преимуществами венчурного бизнеса являются гибкость, мобильность, возможность мобильной переориентации, изменение направлений поиска, а также быстрый поиск и проверка новых идей.

Венчурный бизнес ведет к созданию новых жизнеспособных бизнес-единиц, которые влияют на всю традиционную структуру научных исследований и вызывают структурные изменения в общественном производстве страны; увеличивает занятость высококвалифицированных специалистов; способствует техническому перевооружению традиционных отраслей экономики; призывает крупные корпорации совершенствовать принципы управления и организационные структуры.

Венчурные предприятия наиболее распространены в наукоемких секторах экономики, где они специализируются на научных исследованиях и инженерных разработках, в связи с тем, что на современном этапе роль малого бизнеса в исследованиях и разработках значительно возросла.

Направления венчурных инвестиций

Венчурный бизнес сегодня превратился в мощную мировую отрасль и зарекомендовал себя как один из наиболее эффективных инструментов финансовой поддержки и развития реального сектора экономики. Основная причина такого интенсивного роста венчурного бизнеса связана с осознанием в развитых странах важных функций, которые венчурный капитал может эффективно выполнять в современной рыночной экономике. Речь идет, во-первых, о содействии разработке новых передовых научно-технических разработок для создания конкурентоспособных высокотехнологичных продуктов и технологий и, во-вторых, о создании новых рабочих мест в малых и средних предприятиях с целью повышения общего уровня занятости.

Масштабы мировой индустрии венчурного капитала оцениваются примерно в 300 миллиардов долларов. Правительства Соединенных Штатов и ведущих западноевропейских стран ежегодно инвестируют около 3 миллиардов долларов в финансирование рисков венчурного капитала. В последнее время индустрия венчурного капитала стала получать значительное развитие, прежде всего, в Республике Корея, Сингапуре, а также в Китае. В европейских странах с переходной экономикой, включая Россию, наблюдается постепенный рост объема венчурных инвестиций.

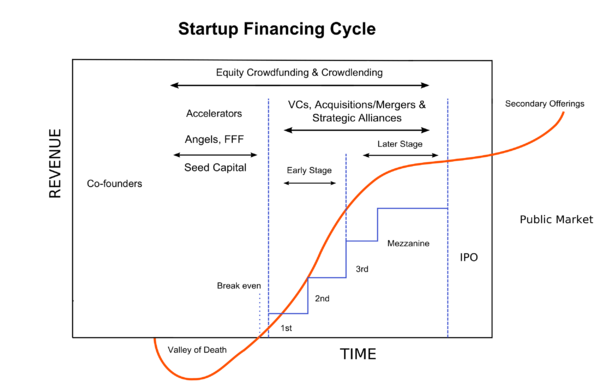

Если на момент своего создания и вплоть до начала 90-х годов XX века под «венчурным капиталом» понимался любой вид рискового финансирования компаний, независимо от их размера и размера бизнеса, то в последние годы напрямую «венчурный» «финансирование стало пониматься как инвестиции в малые и средние частные или приватизированные компании, которые находятся на самых ранних стадиях своего развития и не котируются на фондовом рынке. Риск (венчурное) инвестирование, как правило, осуществляется без предоставления какого-либо обеспечения или ипотеки этими компаниями, в отличие, например, от банковского кредитования.

Инвестиции в акционерный капитал в компаниях на более позднем этапе развития стали известны как Private Equity. Тем не менее, границы между чисто «венчурными» и «прямыми частными» инвестициями столь же условны и размыты, как схематично само деление уровня развития компаний на этапы.

Венчурные инвестиции можно классифицировать следующим образом:

- Предпусковое финансирование относится к самым ранним стадиям бизнеса. Зачастую это осуществляется до непосредственного образования предприятия. Примером может служить финансирование работ по созданию прототипа нового продукта и его патентной защиты, анализ рынка сбыта или предоставления услуг, юридическое сопровождение договоров франчайзинга и договоров купли-продажи, а также формирование составление бизнес-плана, подбор менеджеров и формирование компании — наиболее рискованная форма инвестиций. В некоторых случаях их можно подразделить на две подгруппы — предварительное и фактическое начальное финансирование.

- Финансирование запуска — это инвестиция, направленная на обеспечение начала производственной деятельности компании. Предполагается, что продукты уже разработаны, была выбрана команда менеджеров и получены результаты маркетинговых исследований. Риск в этом случае высок, и инвестиции вряд ли окупятся раньше, чем через 5-10 лет. Само финансирование развития обычно делится на финансирование его начальной и последующих стадий.

Основой для финансирования новых технологий и отраслей на начальных этапах развития компании является венчурный капитал. Венчурный капитал — это средства профессиональных инвесторов, предоставляемые ими параллельно с менеджерами компаний в качестве инвестиций в молодые, быстро растущие компании, которые имеют потенциал развития и имеют перспективы стать крупным экономическим субъектом. В связи с повышенным риском венчурный капитал предоставляется с более высокой процентной ставкой, чем кредит, как правило, по ставке 25–35% годовых.

Начальное финансирование предназначено, чтобы помочь малым предприятиям со значительным потенциалом роста. Как правило, они не могут обеспечить финансирование развития за счет кредита из-за невозможности гарантировать его возврат. Учитывая относительно высокую степень предсказуемости результатов инвестиций, риск капиталовложений в этом случае несколько меньше, чем при начальном финансировании, но все же остается значительным. Фирмы, которые существуют менее трех лет и еще не получили достаточной прибыли, часто финансируются таким образом.

В свою очередь, финансирование на более позднем этапе предусматривает предоставление средств предприятиям с действующим производством, которые имеют большой потенциал для расширения, например, путем ввода в эксплуатацию новых производственных мощностей или расширения распределительной сети на новых территориях. Риск таких инвестиций намного ниже, чем в предыдущих случаях, а срок окупаемости значительно короче (примерно 2-5 лет). В то же время венчурный капитал является альтернативой классическому кредитованию.

Объем венчурного капитала не так велик по сравнению с инвестиционными фондами мировой экономики в целом, но он очень важен для успешного развития технологически ориентированных стран.

Небольшие высокотехнологичные фирмы, которые на ранних этапах получают мощный импульс в виде инъекций или успешной стратегии управления или маркетинга, могут захватить наибольшую долю рынка и стать разработчиками стандартов с суперприбылью. Это подтверждается тем фактом, что большинство фирм из топ-100, как и многие другие, встали на ноги благодаря венчурному капиталу, включая, например, такие, как Microsoft и Cisco.

Венчурный капиталист может рассмотреть несколько сотен инвестиционных предложений, прежде чем принять решение об инвестировании в несколько тщательно отобранных компаний, чьи инвестиционные перспективы выглядят привлекательными с их точки зрения. В то же время он, как правило, не стремится приобрести контрольный пакет акций компании (по крайней мере, в случае первоначальных инвестиций). И в этом его принципиальное отличие от «стратегического инвестора» или «партнера».

Последний часто изначально хочет установить контроль над интересующей его компанией по той или иной причине. Цель венчурного капиталиста другая. Приобретая пакет акций или долю, меньшую, чем контрольный пакет акций, инвестор ожидает, что руководство компании будет использовать свои деньги в качестве финансового рычага для обеспечения более быстрого роста и развития своего бизнеса. Ни инвестор, ни его представители не несут никакого другого риска (технического, рыночного, управленческого, ценового), за исключением финансового.

Если компания, являясь совладельцем и партнером венчурного инвестора, добивается успеха, т.е. если ее стоимость в течение 5-7 лет возрастает в несколько раз по сравнению с первоначальной, риски обеих сторон оказываются оправданными и каждый получает соответствующую награду.

Если компания не соответствует ожиданиям венчурного капиталиста, то он может полностью потерять свои деньги или, в лучшем случае, вернуть вложенные средства без получения прибыли. Поэтому венчурные капиталисты не заинтересованы в распределении прибыли в виде дивидендов, а предпочитают реинвестировать всю прибыль, полученную в бизнесе.

Разделение совместных рисков между венчурным инвестором и предпринимателем, длительный период совместного проживания и открытое декларирование обеими сторонами своих целей на самом начальном этапе совместной работы являются компонентами вполне вероятного, но не автоматического успеха. Однако этот подход является основным отличием между венчурными инвестициями и банковским кредитованием или стратегическим партнерством.

Капитал венчурных фондов состоит из различных источников: индивидуальные и семейные инвестиции; пожертвования и взносы от других фондов; инвестиции страховых компаний, банков, иностранных инвесторов, корпораций и пенсионных фондов.

Организационная структура типичного венчурного фонда выглядит следующим образом. Его возглавляет директор, который, подобно руководящему персоналу фонда в целом, может быть нанят либо самим фондом, либо отдельной «управляющей компанией» или менеджером, оказывающим услуги фонду. Управляющая компания, как правило, имеет право на ежегодную компенсацию, обычно до 2,5% от первоначального обязательства инвестора.

Особенность деятельности венчурного фонда состоит в том, что в нем работают специалисты, которые разбираются не столько в соответствующей области науки, сколько в том, какие продукты и технологии в настоящее время востребованы или имеют рыночные перспективы. Венчурный фонд может функционировать как товарищество с ограниченной ответственностью.

В этом случае его учредители (учредители) и инвесторы являются партнерами с ограниченной ответственностью, установленными правилами защиты интересов. Генеральный партнер отвечает за управление фондом или контролирует работу управляющего.

Венчурные фонды делятся на закрытые и открытые. В структурах первого типа после сбора средств формируется закрытая группа инвесторов. Эти средства просуществовали 5-10 лет. Такой период в мировой практике считается достаточным для компании, занимающейся реализацией той или иной инновационной идеи, для достижения удовлетворительного роста и, соответственно, для обеспечения инвесторам приемлемого уровня возврата своих инвестиций. В течение первых четырех-пяти лет существования фонда его средства должны быть полностью использованы, то есть распределены как инвестиции. Однако закрытый венчурный фонд официально прекратит свое существование только после того, как инвесторы возместят вложенные средства и получат прибыль.

Предприятия второго типа (например, паевые инвестиционные фонды) соглашаются выкупить любые акции по их публично раскрытой текущей стоимости за текущий день. Этот тип средств не ограничен какой-либо конкретной суммой; они функционируют в зависимости от того, вкладывают ли инвесторы в них дополнительные средства или выводят их.

Другая форма, которая получила широкое распространение в последние десять лет, — это средства крупных корпораций (корпоративных финансовых предприятий). Таким образом, более 100 американских корпораций в разное время прибегали к программам венчурного финансирования, чтобы помочь новым предприятиям и ускорить их техническое развитие.

Венчурное финансирование крупными корпорациями осуществляется тремя способами:

- вкладывая средства в создание небольших фирм, разрабатывающих мелкие продукты (массовое производство нового продукта создается самой корпорацией);

- путем образования филиалов — полностью принадлежащих им небольших венчурных фирм. Это форма фонда, который предоставляет займы для разработки и развития изобретений, сделанных за пределами материнских компаний;

- через долевое участие корпораций в капитале венчурных фирм.

Создание новых венчурных фондов, несмотря на более чем тридцатилетний опыт венчурной деятельности, остается довольно сложной проблемой, в первую очередь из-за несовершенства национального законодательства как на новых, так и на развитых рынках капитала. Россию также можно отнести к таким странам, поскольку одной из основных задач в области активизации инноваций остается создание правовой базы, регулирующей деятельность экономических агентов в сфере прямых и венчурных инвестиций.

Современное состояние и перспективы развития венчурного бизнеса в России

Перспективы развития венчурного предпринимательства в Российской Федерации

С одной стороны, при использовании преимуществ венчурного финансирования возникает способность и заинтересованность предприятий внедрять современные разработки, а с другой стороны, наличие развитой и стабильной финансовой системы, в противном случае предприятия, которые пользуются услугами Компании венчурного капитала не смогут обеспечить возврат вложенных средств.

Основными проблемами, препятствующими развитию венчурной индустрии в России, являются:

- крайне небольшое присутствие российского капитала в российской индустрии венчурного капитала;

- отсутствие экономических стимулов для привлечения прямых инвестиций в высокотехнологичные предприятия, которые обеспечивают приемлемый риск для венчурных инвесторов;

- слаборазвитое инфраструктурное обеспечение в научно-технической сфере России, появление новых и развитие существующих малых и средних быстрорастущих технологических инновационных предприятий, которые могут стать привлекательным объектом для прямых (венчурных) инвестиций;

- низкий авторитет предпринимательской деятельности в сфере малого и среднего бизнеса.

По данным Центра экономической конъюнктуры при Правительстве Российской Федерации, основными факторами, сдерживающими инновации в России, являются:

- финансовые проблемы: нехватка собственных финансовых ресурсов (41%), а также недостаток инвестиций (12%), ограниченный централизованные источники финансирования, заемные и привлеченные средства, неприемлемые условия кредитования (16%);

- недостаточная реализация конкретных инновационных проектов из-за низкого спроса на научно-техническую продукцию (такой спрос в России все же может быть в основном со стороны государства).

Относительно низкий технологический уровень российской экономики обусловлен не только значительным объемом устаревших производственных фондов, но и недостаточным финансированием российского инновационного сектора. Кроме того, следует отметить, что производственные мощности не загружены в высокотехнологичном комплексе (HTC). Среднегодовые мощности в авиационной промышленности используются — на 15%, в отрасли связи — на 17,6%, в ракетно-космической промышленности — на 21,3%, в электронной промышленности — на 20,5%.

Если эта тенденция сохранится, технологическое отставание России неизбежно будет расти. Пока что по производству некоторых видов продукции ВПК, ядерных технологий, космических технологий и услуг, некоторых видов продукции электронной промышленности Россия занимает лидирующие позиции и может конкурировать на международном рынке. Доля российского оборудования и услуг для строительства атомных электростанций составляет 11%, при переработке ядерных отходов — 8-9%, запуски коммерческих площадей — 11%. Эти технологии конкурентоспособны на мировом рынке.

Инновационная активность российских предприятий все еще находится на низком уровне. По данным Росстата, только 8-9% предприятий занимаются технологическими инновациями в нашей стране, а в Германии, США, Франции и Японии — от 70 до 82%. Инновационный потенциал российской науки и системы образования практически не используется.

В настоящее время инновационная деятельность в стране осуществляется в рамках Национальной инновационной системы (НИС), направленной на содействие развитию передовых технологий, НИОКР.

В 2006 году была создана Российская венчурная компания (РВК) в форме ОАО со 100-процентным государственным участием, которое вместе с частным капиталом начало финансировать компании в области информационных технологий, телекоммуникаций, нано- и биотехнологий. Цель его деятельности — способствовать формированию инновационной системы и модернизации экономики путем инвестирования в создание венчурных фондов, которые, в свою очередь, профинансируют около 200 стартапов российских предприятий.

Финансовое участие РВК в венчурных фондах будет ограничено 49% его средств, остальное обеспечат частные венчурные инвесторы. Таким образом, управление венчурными фондами будет осуществляться частными инвесторами, и РВК сохранит необходимый контроль над назначением такого фонда. Правительство решило внести 15 миллиардов рублей в уставный капитал РВК. (5 миллиардов в 2006 году и 10 миллиардов в 2007 году).

15 мая 2007 года были объявлены результаты первого конкурсного отбора юридических лиц (управляющих компаний) для передачи их в доверительное управление фондами Российской венчурной компании с целью их последующего инвестирования через механизм венчурных фондов в России. отечественные инновационные компании. Победителями конкурсного отбора стали ЗАО «ВТБ Эссет Менеджмент», ООО «Управляющая компания Биопроцесс Капитал Партнерс» и ЗАО « ФинансТраст».

Как показывает мировой опыт, традиционными источниками средств для вновь созданных венчурных фондов являются: государственные средства, выделяемые различным министерствам и ведомствам на реализацию различных программ поддержки предпринимательства, в том числе в высокотехнологичных отраслях; иностранные инвестиции; инвестиции банков, фондов страховых компаний, пенсионных фондов, собственных средств корпораций, сбережений и сбережений населения.

Российская экономика в настоящее время характеризуется высокой степенью дифференциации регионов по инвестиционной привлекательности, что связано со многими факторами, в частности, с инвестиционным потенциалом региона, который определяется ресурсом и сырьем, персоналом, производством, финансовая безопасность, а также уровень инвестиционных рисков, связанных с экономическими и политическими изменениями в условиях ведения бизнеса.

Несмотря на то, что в шести регионах России имеются венчурные фонды с общей капитализацией более 2 млрд. Руб., Правовые схемы этих фондов расплывчаты даже на уровне правительства. Это говорит о том, что под видом венчурных фондов администрация некоторых регионов создает бюджетные средства для собственных нужд.

В России при внедрении венчурного финансирования не следует разбрасывать средства по многим региональным программам, а концентрировать их на наиболее приоритетных направлениях. Нам нужно опираться на регионы, которые являются лидерами экономического развития. В настоящее время в России можно насчитать около двух десятков крупных процветающих городов (агломераций), в которых имеет смысл финансировать проекты по созданию технопарков для развития ключевых территорий.

В России существуют серьезные ограничения в отношении кластерной политики, поскольку около четверти субъектов Российской Федерации имеют монопрофильную экономику, где крупные местные корпорации являются донорами региональных бюджетов.

Малое наукоемкое венчурное предпринимательство должно пользоваться особой государственной защитой. Его возможности используются в России совершенно неудовлетворительно. Мировой опыт показывает исключительную эффективность этого сегмента малого бизнеса.

Анализ опыта новых индустриальных стран свидетельствует о необходимости изменения политики российского правительства по стимулированию инноваций.

Пока в России не будут тщательно разработаны программы развития инновационной деятельности, частный сектор не будет участвовать вместе с государством в финансировании проектов.

В настоящее время в ряде регионов реализуются венчурные проекты по итогам федерального конкурса, проводимого Министерством экономического развития и торговли на организацию частно-государственных венчурных закрытых паевых инвестиционных фондов, инвестиции в которые должны быть направлены малым предприятиям в научно-технической сфере при соблюдении следующих условий финансирования: из федерального бюджета — 23% средств, региональных — 25% и частных инвестиций — 50%.

В частности, Москва — как один из победителей конкурса — инвестирует государственные средства при участии Фонда содействия развитию венчурных инвестиций в малые предприятия в научно-технической сфере г. Москвы, который аккумулировал средства, предоставленные Государство поддерживает инновационные малые предприятия.

Сегодня одна из наиболее острых проблем для малого бизнеса заключается в том, что для получения кредита в банке им необходим залог, которого у них часто нет. Выходом из сложившейся ситуации может служить метод венчурного финансирования.

С 2000 года ежегодно проводятся российские венчурные ярмарки, на которых десятки компаний, отобранных из большого числа претендентов, проводят свои презентации для представителей инвесторов и консалтинговых организаций. Российская венчурная ярмарка является одним из механизмов, помогающих привлечь инвестиции в инновационный сектор.

Кроме того, существующая система поддержки малого бизнеса при реализации этих проектов позволяет государственным инвесторам-акционерам предоставлять гарантии предприятиям, получающим кредиты от банков, под залог инвестиционных паев венчурных фондов в качестве ликвидных финансовых инструментов. Такая двухуровневая структура финансовой поддержки наиболее эффективно способствует реализации социально значимых задач государства, связанных с поддержкой инновационных процессов в России.

Механизм прямого и венчурного финансирования через создание закрытых взаимных фондов особенно эффективен, когда в нем участвует государство, что накладывает жесткие требования на инвестиционный процесс, прозрачность, контроль и возможность влиять на инвестиционный процесс. Кроме того, государственно-частное партнерство повышает уверенность частного инвестора в надежности проекта.

Государственные научно-исследовательские институты в России разрабатывают более 50% инноваций, но они не участвуют в их практической реализации и развитии. Осуществляется только от 1 до 5% внутренних исследований и разработок, в основном за счет финансово-промышленных групп. Участие банков, как коммерческих, так и государственных, в кредитовании внедряемых разработок минимально.

Государству по-прежнему необходимо участвовать в финансировании инноваций не только на этапе НИОКР, но и на последующих этапах, в то время как в основном используются методы финансирования проектов через государственные банки.

Для России, с учетом объективных тенденций ее экономики, схема с использованием собственного научно-технического потенциала, с привлечением иностранных инвестиций и технологий является более приемлемой. В этом случае необходима государственная поддержка в финансировании приоритетных областей, реформировании высшего образования, создании «особых экономических зон» для предприятий, занимающихся инновационной деятельностью, развитии крупных холдингов (объединенные бизнес-группы, корпорации), развитии инновационной инфраструктуры (научные города, технопарки вокруг университетских образовательных центров, создание венчурных фондов).

Малое инновационное предпринимательство в научно-технической сфере является наиболее динамичным сектором инновационной экономики, способным быстро реагировать на потребности рынка в высокотехнологичной высокотехнологичной продукции, мобильную реструктуризацию ее производства, эффективно осваивать создание высоких -технические продукты и услуги, основанные на новых знаниях.

Среднесрочная программа российского правительства на 2006-2008 годы включает предложения о дополнительных мерах, направленных на ускорение экономического роста, в том числе меры по развитию системы венчурных инвестиций, поддержке малых инновационных предприятий, снижению пошлин на технологическое оборудование и развитию технологических кластеров.

В ноябре 2005 года правительство РФ утвердило положение об инвестиционном фонде РФ, из которого будут поддерживаться проекты на сумму более 5 млрд. рублей. — в том числе проекты инновационного характера. Средства бюджетного инвестиционного фонда используются для инфраструктурных проектов на условиях государственно-частного партнерства. Частное участие — не менее 25%.

В дальнейшем в соответствии с планами правительства планируется:

- обеспечить формирование промышленной политики как важнейшего компонента национальной стратегии при активном равноправном участии в ее разработке и реализации государственными, предпринимательскими, научными и общественными организациями. В то же время должно произойти изменение приоритетов в выборе объектов промышленной политики государства в соответствии с глобальной тенденцией: повышение значимости высокотехнологичных отраслей с высокой добавленной стоимостью при одновременной роли традиционных ресурсов. Интенсивная индустрия уменьшается;

- создать условия для перехода к экономике, основанной на знаниях, с решающей ролью производства, распределения и использования знаний и информации в качестве основных факторов устойчивого экономического роста;

- инвестировать в те сферы, которые дают стране возможность модернизировать производство, повышать конкурентоспособность продукции на внешних рынках путем создания новых технологий, расширять рынки сбыта продукции отечественного производства;

- обеспечить создание прибыльных производств, новых рабочих мест, высокий доход от реализации продукции и, как следствие, увеличение налоговых вычетов;

- создать условия для перехода к политике концентрации национальных усилий и государственной поддержки конкурентоспособных компаний в микроэлектронике, приборостроении, авиации, ракетной и космической промышленности.

Для реализации этой задачи необходимо создать национальную инновационную систему, которая будет включать сеть центров инноваций, центров трансфера технологий и венчурных фондов.

Роль венчурного предпринимательства в инновационном развитии региона

Обеспечение высокого уровня конкурентоспособности национальной экономики России становится главной задачей государства, решаемой на основе государственной стратегической комплексной программы. Принимая во внимание растущую роль регионов как конкурентоспособных и полноправных субъектов народного хозяйства, в этой программе подчеркивается рост значения малого бизнеса в инновационном развитии региона.

В субъективной структуре региональной экономики венчурное предпринимательство в силу своих атрибутивных характеристик — гибкости, адаптивности, инновационности, сетевого взаимодействия — выступает, с одной стороны, как наиболее конкурентоспособный субъект, а с другой — как наиболее важный фактор. в конкурентоспособности региона.

Вклад венчурного (малого) предпринимательства в развитие региона оценивается по его влиянию на следующие параметры экономики:

- показатели инновационной активности;

- состояние региональных рынков труда;

- состояние региональных инвестиционных процессов;

- социально-экономическое положение и качество институциональной инфраструктуры, поддерживающей экономическую деятельность региона.

Конкурентным преимуществом венчурного предпринимательства является его способность быстро воспринимать и распространять технические инновации. Независимая деятельность в области НИОКР характеризует малые фирмы как полноправного участника инновационного процесса. Но наиболее эффективная инновационная функция венчурного предпринимательства реализуется в сотрудничестве с крупными предприятиями, помимо промышленной кооперации, малые предприятия активно сотрудничают с ними в области НИОКР.

Как известно, Россия входит на мировой рынок, в основном, как экспортер сырья. Согласно Отчету о глобальной конкурентоспособности за 2007-2008 годы, Россия занимает 58-е место по производству инновационной продукции (из 131 страны). Доля инновационного предпринимательства в России варьируется, по разным оценкам, от 1,4 до 3,5%, тогда как из общего числа малых предприятий такого типа в России действительно не более 15% являются действительно инновационными: они проводят научные исследования, занимаются в защите интеллектуальной собственности и коммерциализации инноваций на рынке. С точки зрения связи между наукой и бизнесом Россия занимает одно из последних мест, что указывает на недостаточные расходы на исследования и разработки и слабое сотрудничество между бизнесом и наукой.

Обеспечение высокого уровня конкурентоспособности национальной экономики России становится главной задачей государства, решаемой на основе государственной стратегической комплексной программы. Принимая во внимание растущую роль регионов как конкурентоспособных и полноправных субъектов народного хозяйства, в этой программе подчеркивается рост значения малого бизнеса в инновационном развитии региона.

В субъективной структуре региональной экономики венчурное предпринимательство в силу своих атрибутивных характеристик — гибкости, адаптивности, инновационности, сетевого взаимодействия — выступает, с одной стороны, как наиболее конкурентоспособный субъект, а с другой — как наиболее важный фактор. в конкурентоспособности региона.

Создание благоприятных условий для реализации перспективных предпринимательских проектов, обеспечивающих ускоренное развитие страны и ее регионов на инновационной основе, облегчается Федеральным законом «Об основных экономических зонах в Российской Федерации» (2005 г.), направленным на стимулирование производства новых видов конкурентоспособной продукции, осуществление промышленной реструктуризации.

Таким образом, реализация мероприятий по развитию венчурного предпринимательства усиливает позитивные тенденции в повышении роли венчурного предпринимательства как фактора конкурентоспособности наукоемких субъектов федерации региона. На федеральном уровне эти меры направлены на институционализацию права на научные разработки, совершенствование механизма защиты прав собственности, а также на разработку и принятие сводного Федерального закона об инновациях.

Деловое сообщество инициирует развитие инноваций в малом бизнесе. Повышение инновационного потенциала венчурного предпринимательства является одним из важнейших направлений стимулирования конкурентоспособности малых предприятий. Субъекты венчурного предпринимательства способны быстро воспринимать и распространять технические новшества, самостоятельно осуществлять деятельность в области НИОКР, обеспечивая свою конкурентоспособность в системе мирохозяйственных связей. Технологические знания могут распространяться через прямые иностранные инвестиции, что помогает местным производителям извлекать выгоду из инноваций, распространяемых иностранными компаниями, и позволяет региональным небольшим экспортоориентированным компаниям выходить на зарубежные рынки.

Таким образом, инновационная деятельность в контексте формирования неоэкономики является важнейшим условием постиндустриальной модернизации российской экономики и обеспечения конкурентоспособности ее хозяйствующих субъектов как на мировом, так и на внутреннем рынках в контексте вступления России в ВТО. Важность сектора малого бизнеса, то есть венчурного капитала, в динамике рынка как фактора конкурентоспособности региона значительна во всех регионах, поскольку это ниша, в которой разрешены регионы, особенно те, которые имеют избыток, сохранить и реализовать трудовой потенциал в предпринимательстве как сфере экономической деятельности с высокими требованиями к творческому потенциалу предпринимателя.

Заключение

Данная тема актуальна, поскольку ее изучение является важным условием инновационного развития России, чтобы правильно извлечь и использовать те методы, которые положительно скажутся на развитии венчурного предпринимательства в России. В конце написания курсовой работы вы можете сделать некоторые выводы. Во-первых, изучив теорию венчурного предпринимательства, выяснили понятие венчурного, венчурного предпринимательства, его сущность, цели и проблемы венчурного предпринимательства, а также направление венчурного инвестирования. Оказалось, что венчурное предпринимательство стало одним из необходимых условий инновационного развития национальной экономики России.

Во-вторых, проанализировав перспективы развития венчурного предпринимательства в России, можно сделать вывод о недостаточном финансировании российского инновационного сектора. Из этого следует низкая инновационная активность. Но государство делает для этого все необходимое: создание первой в России венчурной компании (РВК), утверждение правительством положения «Об инвестиционном фонде Российской Федерации».

Также необходимо учитывать Дело в том, что желательно инвестировать в те регионы, которые являются лидерами экономического развития.

В-третьих, проанализировав роль венчурных предприятий в регионе, выяснилось, что малые предприятия более гибки и быстро адаптируются к любым изменениям при реализации различных проектов. У них больше стимулов для реализации различных инновационных проектов, и они, предприятия венчурного капитала, являются индикаторами инновационной и инвестиционной активности в регионе.

На основе анализа венчурного предпринимательства в России выявлены некоторые модели инновационного развития: во-первых, для малых венчурных компаний более рационально начать бизнес, а во-вторых, только финансирование предприятий венчурного капитала не дает ожидаемого результата, контроль и безопасность необходимы.

Исходя из вышеизложенного, можно сделать вывод, что инновационное развитие экономики является очень сложным и многоуровневым процессом, поэтому необходимо учитывать все факторы экономического развития, особенно малые предприятия венчурного капитала.

Присылайте задания в любое время дня и ночи в ➔

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназначен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

Венчурный капитал и его роль в финансировании инноваций. Венчурный капитал как источник финансирования инновационных проектов Инвестиции венчурный капитал и новые технологии

Венчурный капиталист — это инвестор, который либо предоставляет капитал для начинающих предприятий, либо поддерживает небольшие компании, которые хотят расширить, но не имеют доступа к рынкам акций. Венчурные капиталисты готовы инвестировать в такие компании, потому что они могут получить значительную отдачу от своих инвестиций, если эти компании будут успешными.

Венчурные капиталисты также испытывают большие потери, когда их выборы терпят неудачу, но эти инвесторы, как правило, достаточно богаты, что могут позволить себе рискнуть, связанный с финансированием молодых, недоказанных компаний, которые, как представляется, имеют отличную идею и отличную управленческую команду.

BREAKING DOWN «Венчурный капиталист»

Известные венчурные капиталисты включают Джима Брейера, раннего инвестора Facebook (FB), Питера Фентона, инвестора в Twitter (TWTR), Питера Пила, соучредитель PayPal (PYPL) и первый инвестор Facebook, Джереми Левин, крупнейший инвестор в Pinterest, и Крис Сакка, ранний инвестор в Твиттере и компания Eber.

Венчурные капиталисты ищут сильную управленческую команду, большой потенциальный рынок и уникальный продукт или услугу с сильным конкурентным преимуществом. Они также ищут возможности в тех отраслях, с которыми они знакомы, и возможность владеть значительным процентом компании, чтобы они могли влиять на ее направление.

Краткая история венчурного капитала в США

Некоторые из первых венчурных фирм в У. С. начались в середине и начале 1900-х годов, во времена второй мировой войны. Жорж Дорио, француз, который переехал в США, чтобы получить степень бакалавра, и закончил тем, что учился в бизнес-школе Гарварда и работал в инвестиционном банке, продолжил бы поиск того, что станет первой публичной венчурной фирмой, American Research и Корпорация развития или ARDC. Что сделало ARDC замечательным, так это то, что в первый раз это была фирма, которая собирала деньги из других источников, кроме исключительно богатых семей. Долгое время в У. С. богатые семьи, такие как Рокфеллеры или Вандербильты, были теми, кто финансировал стартапы или обеспечивал капитал для роста. У ARDC были миллионы в учете от учебных заведений и страховщиков.

Фирмы, такие как Morgan, Holland Ventures и Greylock Ventures, были основаны на кварцевых изделиях ARDC, и все остальные компании, такие как J. H. Whitney & Company, появились примерно в середине 20-го века. Венчурный капитал начал напоминать отрасль, известную как сегодня после принятия Закона об инвестициях 1958 года.Это сделало так, что небольшие инвестиционные компании могут получить лицензию от Ассоциации малого бизнеса, которая была создана пятью годами ранее тогдашним президентом Эйзенхауэром. Эти лицензии «квалифицируют менеджеров прямых инвестиций» и предоставляют им доступ к недорогому, гарантированному правительством капиталу, для инвестиций в малые предприятия США. «

Венчурный капитал по своей природе инвестирует в новые предприятия с высоким потенциалом роста, а также представляет собой достаточно значительный риск, чтобы отпугнуть банки. Поэтому неудивительно, что Fairchild Semiconductor (FCS), одна из первых и самых успешных полупроводниковых компаний, стала первым начинающим венчурным капиталом, создав образец для близких отношений венчурного капитала с новыми технологиями в районе залива Сан-Франциско. Частные инвестиционные компании в этом регионе и время также устанавливают стандарты практики, используемые сегодня, создавая ограниченные партнерские отношения для инвестиций, в которых профессионалы будут выступать в качестве генеральных партнеров, а те, кто предоставляет капитал, будут пассивными партнерами с более ограниченным контролем. В течение 1960-х и 1970-х годов число независимых фирм венчурного капитала увеличилось, что привело к созданию Национальной ассоциации венчурного капитала в начале 1970-х годов.

Dot-Com Bust

Предприятия венчурного капитала начали публиковать некоторые из своих первых потерь в середине 1980-х годов после того, как индустрия стала вровень с конкуренцией со стороны фирм как в США, так и за ее пределами, в поисках следующего Apple (AAPL) или Genentech , Поскольку IPO от компаний, поддерживающих VC, выглядели все более незаметными, венчурное финансирование компаний замедлилось. Только в середине 1990-х годов инвестиции в венчурные капиталы начались с любой реальной силы только для того, чтобы получить удар в начале 2000-х годов, когда так много технологических компаний разошлись, что побудило инвесторов венчурного капитала продать те инвестиции, которые они имели при существенных потерях. С тех пор венчурный капитал значительно возродился: с 2014 года инвестировано 47 миллиардов долларов в стартапы.

Структура

Компания венчурного капитала, состоящая из богатых людей, страховых компаний, пенсионных фондов, фондов и корпоративных пенсионных фондов среди прочего, объединяют деньги вместе в фонд, который будет контролироваться фирмой VC. Все партнеры имеют часть собственности над фондом, но именно фирма VC контролирует, куда инвестируется фонд, как правило, на предприятия или предприятия, которые большинство банков или рынков капитала считают слишком рискованными для инвестиций. Венчурная компания является генеральным партнером, в то время как пенсионные фонды, страховые компании и т. Д. Являются ограниченными партнерами.

Компенсация

Оплата производится менеджерам фондов венчурного капитала в виде платы за управление и уплаты процентов. В зависимости от фирмы примерно 20% прибыли выплачивается компании, управляющей фондом прямых инвестиций, а остальные — ограниченным партнерам, которые инвестировали в фонд. Общие партнеры обычно также получают дополнительную плату в размере 2%.

Позиции внутри фирмы VC

Общая структура ролей в фирме Venture Capital варьируется от фирмы к фирме, но их можно разбить примерно на три позиции.

- Ассоциированные компании обычно приходят в VC-фирмы, имеющие опыт работы в бизнес-консалтинге или финансах, а иногда и в сфере бизнеса. Они имеют тенденцию к большей аналитической работе, анализу бизнес-моделей, отраслевым тенденциям и подразделам, а также работе с компаниями в портфеле фирмы. Те, кто работает как «младший партнер» и могут перейти к «старшему юристу» после последовательных двух лет.

- Principal — профессионал среднего уровня, обычно работающий в совете директоров портфельных компаний и отвечающий за то, чтобы убедиться, что они работают без каких-либо больших икот. Они также отвечают за определение инвестиционных возможностей для фирмы, в которую она инвестирует, и переговоры о соглашениях как о приобретении, так и выходе.

- Принципы находятся на «партнерской дорожке» и в зависимости от прибыли, которую они могут генерировать из сделок, которые они совершают. Партнеры в основном сосредоточены на определении областей или конкретных предприятий для инвестиций, утверждении сделок, будь то инвестиции или выходы, время от времени сидящие на борту портфельных компаний и обычно представляющие фирму.

Венчурный капитал — капитал инвесторов, предназначенный для финансирования новых, растущих или борющихся за место на рынке предприятий и фирм (стартапов) и поэтому сопряженный с высокой или относительно высокой степенью риска; долгосрочные инвестиции, вложенные в рискованные ценные бумаги или предприятия, в ожидании высокой прибыли. Венчурный капитал, как правило, ассоциируется с инновационными компаниями.

Венчурный капитал — это капитал, используемый для осуществления прямых частных инвестиций, который обычно предоставляется внешними инвесторами для финансирования новых, растущих компаний, или компаний на грани банкротства. Венчурные инвестиции — это, как правило, рисковые инвестиции, обладающие доходностью выше среднего уровня. Также они являются инструментом для получения доли во владении компанией. Венчурный капиталист — это лицо, которое осуществляет подобные инвестиции. Венчурный фонд — это механизм инвестирования с образованием общего фонда (обычно партнерства), для инвестирования финансового капитала, в основном, сторонних инвесторов в предприятия, которые для обычных рынков капитала и банковских займов представляют слишком большой риск.

Несмотря на то, что в прошлом существовали и другие похожие механизмы инвестирования, отцом современной индустрии венчурного капитала принято считать генерала Джорджиза Дориота. В 1946 Дориот основал Американскую Корпорацию Исследований и Развития (АКИР), величайшим успехом которой стала Диджитал Эквипмент Корпорейшн. Когда Диджитал Эквипмент разместила свои акции на бирже в 1968 году, она обеспечила АКИР рентабельность 101 % в год. 70 тысяч долларов, которые АКИР инвестировала в Диджитал Корпорейшн в 1959 году, имели рыночную стоимость 37 миллионов долларов в 1968 году. Принято считать, что первой компанией, которая была создана венчурным финансированием, является Фэйрчайлд Семикондактор, основанная в 1959 году фирмой Венрок Эсоушиэйтс. До Второй мировой войны инвестиции в форме венчурного капитала были главным образом сферой влияния состоятельных частных лиц и обеспеченных семей. Одним из первых шагов к управляемой на профессиональной основе венчурной индустрии стал Закон «Об инвестициях в малый бизнес» 1958 года. Этот закон позволял Агентству по делам малого бизнеса США лицензировать частные компании, инвестирующие в малый бизнес (КИМБы), с целью упростить процесс финансирования и руководства малыми предприятиями США. В данном законе затрагивались вопросы, поднятые в докладе Совета Федеральной Резервной Системы США к Конгрессу. В этом докладе подчеркивалось, что на рынке капиталов для долгосрочного финансирования малого бизнеса, нацеленного на развитие, существовал большой пробел. Главной задачей программы КИМБ была и на сегодняшний момент остается упрощение процесса привлечения капитала через экономическую систему, с целью финансирования небольших новаторских компаний для того, чтобы простимулировать развитие экономики США. В целом, венчурный капитал тесно связан с технологически новаторскими предприятиями, главным образом предприятиями Соединенных Штатов. В связи со структурными ограничениями, наложенными на американские банки в 1930-х гг., в США не было индустрии частных торговых банков. Эта ситуация была довольно уникальна для развитых стран. И только лишь в 1980-х гг. известный экономист Лестер Сароу раскритиковал финансовое законодательство США за неспособность поддержать какой-либо торговый банк, кроме тех, которыми управляет Конгресс в форме проектов, финансируемых из федерального бюджета. Он утверждал, что банки управляемые Конгрессом были крупные по размерам, выполняли политические задачи и, в связи с этим, слишком сильно концентрировались на национальной обороне, жилищном хозяйстве и на таких областях со специализированными технологиями, как исследования в космосе, сельском хозяйстве и авиакосмической промышленности. Работа американских инвестиционных банков ограничивалась лишь осуществлением сделок по слиянию и поглощению компаний, выпуском долевых и долговых ценных бумаг, и, часто, сделками, связанными с распадом промышленных концернов с целью получить доступ к их пенсионным фондам, либо с целью распродать их инфраструктурный капитал, получив при этом большие доходы. Недоработки законодательства в этой области были подвергнуты серьёзной критике. К тому же, эта промышленная политика отличалась от политики других промышленно развитых стран, в особенности Германии и Японии, которые в этот период укрепляли свои позиции на мировых рынках автомобилестроения и бытовой электроники. Однако, в отличие от США, эти страны становились более зависимыми от центрального банка и от оценок всемирно известных ученых, чем от распыленного метода расстановки приоритетов правительством и частными инвесторами.

Распределение ролей в венчурной фирме

Главные партнеры венчурной фирмы (которых также называют венчурными капиталистами) являются руководителями, другими словами, они — профессионалы инвестиционного бизнеса. Их карьерный опыт может варьироваться, но в большинстве своем эти партнеры являлись генеральными директорами в компаниях подобных тем, которые финансирует их партнерство. Инвесторов венчурных фондов называют партнерами с ограниченной ответственностью. Эта группа инвесторов состоит из очень состоятельных лиц и институтов, обладающих крупными суммами наличного капитала, таких как государственные и частные пенсионные фонды, университетские финансовые фонды, страховые компании, и из посредников объединенных инвестиций. Другие посты в венчурной фирме представлены венчурными партнерами. Венчурные партнеры предлагают сделки и получают прибыль только с тех сделок, над которыми они работают (в отличие от главных партнеров, которые получают прибыль со всех сделок).

Структура фондов

Большинство венчурных фондов существуют 10 лет. Эту модель впервые успешно применили фонды Силиконовой долины в 1980-х гг. для обширного инвестирования в технологические тенденции, но только в период доминирования, с целью снижения подверженности управленческому и маркетинговому рискам любой частной фирмы или её продукции. В таком фонде инвестор имеет определённые обязательства перед этим фондом, которые венчурные капиталисты со временем «начинают проклинать», пока фонд осуществляет инвестиции.

Объекты инвестиций

Венчурные капиталисты могут быть универсальными или узкоспециализированными инвесторами в зависимости от своей инвестиционной стратегии. Универсальными инвесторами называются венчурные капиталисты, инвестирующие в различные отрасли промышленности, или в компании, в различных географических местоположениях, или в различные стадии жизненного цикла компании. В качестве альтернативы, инвесторы могут специализироваться в одной или двух отраслях промышленности или инвестировать только в компании на определенной географической территории. Не все венчурные капиталисты инвестируют в «старт-апы». В отличие от венчурных фирм, которые инвестируют только в компании на ранних стадиях, венчурные капиталисты вдобавок к этому инвестируют в компании на различных стадиях делового жизненного цикла. Венчурный капиталист может инвестировать, прежде чем появится реальный продукт или прежде чем компания будет организована (так называемое «посевное инвестирование»), или может предоставить капитал, чтобы «запустить» компанию на первой или второй стадии развития, которое также называют «ранним инвестированием». Венчурный капиталист также может обеспечить необходимое финансирование, чтобы помочь компании перерасти критическую финансовую массу и стать более успешной («финансирование на стадии расширения»). Венчурный капиталист может инвестировать средства в течение всего жизненного цикла компании, и поэтому некоторые фонды фокусируются на инвестировании в компании на более поздних стадиях, оказывая финансовую помощь для того, чтобы компания переросла «критическую массу» и привлекла общественность к финансированию через приобретение акций на бирже. В качестве альтернативы, венчурный капиталист может помочь в слиянии и поглощении другой компанией, обеспечивая ликвидность и выход учредителям компании. Некоторые венчурные фонды, напротив, специализируются на поглощении, реформировании или рекапитализации акционерных компаний открытого и закрытого типа, являющихся привлекательными для инвесторов. Существуют различные венчурные фонды: те, которые широко диверсифицируются и инвестируют в компании в различных отраслях промышленности, начиная с полупроводников, программного обеспечения, и кончая розничной торговлей и ресторанным бизнесом, и те, которые специализируются только лишь в одной технологии. Пока инвестиции в высокие технологии составляют большую часть венчурного инвестирования США в связи с чем венчурная индустрия привлекает к себе много внимания. Венчурные капиталисты также инвестируют в компании, работающие в сфере строительства, промышленного производства, бизнес услуг и т. д. Некоторые фирмы специализируются на инвестициях в розничные компании, другие фокусируются на инвестициях только лишь в «социально ответственные» стартовые предприятия. Венчурные фирмы бывают различных размеров, от небольших компаний, специализирующихся на семенном финансировании с оборотом в несколько миллионов долларов, до крупных фирм с оборотом инвестируемого по всему миру капитала более миллиарда долларов. Общим знаменателем во всех этих видах венчурного инвестирования является то, что венчурные капиталисты — это непассивные инвесторы. Они проявляют активный и надлежащий интерес к консультированию, руководству и развитию компаний, в которые они инвестировали. Они хотят увеличить стоимость за счет своего опыта в инвестировании в десятки и сотни компаний. Некоторые венчурные фирмы успешно создают синергетический эффект между различными компаниями, в которые они инвестировали. Например, одна компания, у которой есть отличная программа, но нет нормальной дистрибьютерской технологии, может быть скооперирована с другой компанией или её руководством в венчурном портфеле, которая обладает лучшими дистрибьютерскими технологиями.

Мобилизация венчурного капитала

Венчурный капитал не подходит всем предпринимателям. Венчурные капиталисты обычно очень тщательно выбирают, во что вкладывать: по эмпирическому правилу, фонд может инвестировать всего лишь в одну из четырёх сотен представленных ему возможностей. Фонды больше всего заинтересованы в рисковых предприятиях, обладающих высоким потенциалом роста, так как только такие возможности вероятнее всего обеспечат финансовый возврат и успешный выход в течение необходимого периода времени (как правило, 3-7 лет), ожидаемого венчурными капиталистами. Потребность в высоких доходах превращает венчурное финансирование в дорогостоящий источник капитала для компаний, и самый подходящий для предприятий, которым необходим огромный стартовый капитал, и которые нельзя профинансировать более дешёвыми методами, таким как долговое финансирование. Наиболее часто это происходит с нематериальными активами, такими как программное обеспечение и другие виды интеллектуальной собственности, ценность которых ещё не проверена. В свою очередь это объясняет, почему венчурный капитал больше всего превалирует в быстро развивающихся технологических отраслях, а также в биотехнологических отраслях. Если у компании имеются те качества, которые необходимы венчурным капиталистам, такие как отличный бизнес-план, хорошая команда менеджеров, инвестиции и энтузиазм учредителей, хороший потенциал для выхода из инвестиционного проекта до окончания финансового цикла, ожидаемый уровень возврата не менее 40 % в год, то ей будет проще мобилизовать венчурный капитал.

Альтернативы венчурному капиталу

Из-за жестких требований к потенциальным инвестициям венчурных капиталистов многие предприниматели ищут источники начального финансирования со стороны бизнес-ангелов, у которых будет больше желание инвестировать в рисковые и вместе с тем перспективные проекты, или у которых ранее сложились хорошие отношения с данным предпринимателем. Более того, многие венчурные фирмы всерьез будут расценивать осуществление инвестиций в неизвестные им стартовые компании, только при условии, что последние смогут доказать хотя бы некоторые преимущества своей технологии, товара или услуги над другими аналогами. Для того чтобы этого добиться, или даже для того, чтобы избежать разводняющего эффекта от получения финансовых ресурсов до доказательства этих преимуществ, многие стартовые компании начинают искать способы самофинансирования. Они это делают до того момента, пока они не смогут обратиться к внешним инвесторам, таким как венчурные капиталисты или бизнес-ангелы, и пока не будут иметь за спиной более высокий уровень доверия. Эта практика называется самообеспечением. Со времен бума Интернет компаний и до сих пор идут споры о том, что образовался разрыв между инвестициями со стороны друзей и семьи, которые обычно варьируются от 0 до 250 тыс. долларов, и суммами, которые предпочитают вкладывать большинство венчурных фондов — 2-5 млн долларов. Этот финансовый разрыв усиливается, так как некоторые успешные венчурные фонды уже привыкли вкладывать крупные суммы денег и поэтому ждут от компаний-реципиентов большей активности в поиске инвестиционных возможностей. Этот «разрыв» часто заполняется бизнес-ангелами. По оценкам Национальной Ассоциации Венчурного Капитала, последние сейчас инвестируют в США более 30 млрд долларов в год. Для сравнения, организации венчурного финансирования вкладывают 20 млрд долларов в год. Компании, работающие в тех сферах, где активы можно эффективно секьюритизировать, потому что они надежно генерируют будущие потоки денежных доходов или имеют хороший потенциал для перепродажи в случае потери права выкупа, могут брать займы для финансирования своего роста под меньшие проценты. Хорошим примером служат капиталоемкие отрасли, такие как добывающая и обрабатывающая. Оффшорное финансирование осуществляется через специальные венчурные трасты, которые пытаются применять секьюритизацию в структурировании гибридных мульти-рыночных сделок через специализированные подразделения предприятия — отделы корпорации, созданные специально с целью финансирования.

С развитием рыночных отношений в России складываются реальные условия для создания фондов рискового (венчурного) капитала как наиболее адекватного специфике инновационного предпринимательства.

Основные идеи, положенные в основу этого механизма в его современном понимании, впервые были успешно апробированы в США в конце 40-х – начале 50-х годов. В дальнейшем интерес к рисковому финансированию возрастал по трем причинам. Во-первых, в ряде случаев инвесторы получали реальный доход, многократно превышающий возможный доход от традиционных кредитно-финансовых операций. Во-вторых, специфика объектов финансирования – высокорисковых предпринимательских проектов – дала толчок развитию особых методов управления, способствующих минимизации инвестиционных рисков. В-третьих, венчурный механизм обеспечил практическую возможность финансирования новых инновационных идей и разработок на начальных этапах их реализации.

Понятие «венчур» (venture) в переводе с английского означает «риск», то есть венчурный капитал – это рисковый капитал.

Рисковый (венчурный) капитал – особая форма вложения капитала в объекты инвестирования с высоким уровнем риска в расчете на быстрое получение высокой нормы дохода на вложенный капитал.

К принципам венчурного финансирования, раскрывающим его сущность, отнесём:

Отсутствие гарантий возврата вложенных средств (средства предоставляются под перспективную идею без гарантированного обеспечения имеющимся имуществом, сбережениями, другими активами);

Участие инвестора в управлении финансируемыми проектами на всех этапах их осуществления, начиная с экспертизы «сырых идей» и заканчивая обеспечением ликвидности акций созданной фирмы, с помощью управляющей компании;

Высокая норма доходности на вложенный капитал (до нескольких сотен процентов годовых) обеспечивается участием в прибыли или долей в уставном капитале инвестируемой фирмы;

Поэтапное (по мере успешной реализации проекта) долгосрочное инвестирование;

Финансирование не связанных между собой проектов.

Венчурное инвестирование производится посредством специально созданных фондов, которыми руководят управляющие компании. Инвестиционные ресурсы венчурного фонда предназначены для венчурных компаний, имеющих шансы вырасти в большие и прибыльные предприятия. Эти шансы сочетаются с отсутствием всяких гарантий успеха особенно на ранних стадиях разработки нового продукта или новой технологии.

Стратегия венчурного финансирования, основанная на жестком и прагматичном отборе проектов, позволяет выбрать из огромного числа предложений наиболее эффективные. Каждый венчурный фонд заинтересован, чтобы его капиталы были вложены в несколько венчурных компаний (венчурных проектов) на разных стадиях развития. Кроме того, владельцы венчурного капитала, желая снизить инвестиционный риск, распределяют его по различным отраслям, а для контроля над деятельностью венчурного фонда назначают, как правило, «своего» человека на должность управляющего финансами венчурного фонда. Организация финансирования через финансового посредника позволяет снизить инвестиционные риски за счет диверсификации, поэтому инвесторам это выгодно. Венчурный фонд предоставляет самые дорогие денежные средства в обмен на собственность в венчурной компании, то есть, финансируя проект, фонды венчурного финансирования становятся его совладельцами, что обеспечивает возможность последующего контроля и управления.

Для рискового капитала в отличие от кредита гарантии фирмы не имеют решающего значения. Важнее для него наличие привлекательного и реального предпринимательского замысла, а также менеджмента, способного претворить его в жизнь. Из-за повышенного риска венчурный капитал предоставляется под более высокий процент, чем кредит, как правило, минимум 25 – 35 % годовых (точная ставка устанавливается при детализации инвестиций). Венчурные вложения можно разделить на группы: стартовые, в период развития компании, при реализации определенной операции, прочие.

1. Стартовые инвестиции – наиболее рискованная форма вложений. Иногда они делятся на две подгруппы – предстартовое и собственно стартовое финансирование. Предстартовое финансирование касается самых начальных этапов предпринимательской деятельности. Примером может служить финансирование работ по созданию прототипа нового изделия, его патентной защите, анализу рынка сбыта и оказания услуг, подбору менеджеров и образованию компании вплоть до момента, когда можно перейти к стартовому финансированию. Стартовое финансирование – это финансирование с целью обеспечения начала производственной деятельности компании. Предполагается, что уже сконструирована продукция, подобран коллектив менеджеров, получены результаты исследования рынка.

2. Финансирование развития, как правило, делится на финансирование его начальной и последующих стадий. Финансирование начальной стадии рассчитано на оказание помощи небольшим предприятиям, обладающим значительным потенциалом роста. Учитывая относительно высокую степень предсказуемости результатов финансирования, риск капиталовложений в этом случае несколько меньше, чем в предстартовом финансировании, но все еще значителен. Финансирование более поздней стадии предусматривает выделение средств предприятиям с действующим производством, обладающим большим потенциалом для расширения, например за счет ввода в действия новой производственной линии или создания торговой сети на новых территориях.

3. Финансирование определенной операции совершается как единовременный акт. Как правило, средства выделяются на очень небольшой срок (например, на 2 года). Таким образом, финансируется, например, покупка предприятий для определенного клиента, осуществляется промежуточное финансирование, обеспечивающее деятельность компании в период между другими видами финансирования, а также предоставляются средства для приобретения предприятия его управленческим персоналом.

4. Существуют разновидности венчурного капитала, не входящие ни в одну из перечисленных выше групп. К их числу относятся:

Спасательное финансирование, предусматривающее выделение средств для реализации мероприятий, обеспечивающих возрождение предприятия – потенциального банкрота;

Замещающее финансирование, предназначенное для замены части внешних ресурсов фирмы собственным капиталом;

Финансирование операций, связанных с выходом компании на рынок ценных бумаг.

Оценка различных видов венчурного инвестирования приведена табл. 4.1.

Характеристика видов вложений

В чем особенности венчурного финансирования стартапов? Что такое венчурный капитал? Как выглядит список лучших венчурных фондов в России?

Данная информация будет полезна тем, кто хочет вложить средства в инновационный проект, но не знает, с чего начать. А также тем, у кого уже есть идея, но нет денег на ее осуществление.

Разобравшись в принципе работы венчурного инвестирования, вы увидите новые возможности и положите начало своему делу.

Слово «венчурный» пришло в русский язык из английского и в буквальном переводе означает «рискованное предприятие». Таким образом, венчурные инвестиции — это очень рискованные вложения .

Почему в случае с венчурными инвестициями степень риска не просто высока, а очень высока? Потому что речь идет о вложении средств в инновационный бизнес, абсолютно новые технологии, аналогов которых еще не было.

Пример

Вложения в железные дороги, авто, мобильную связь, компьютерную технику изначально были венчурными (хотя само определение появилось гораздо позже). Сейчас финансирование этих отраслей относится к самому обычному классическому бизнесу.

На начальной или ранней стадии инвесторы вкладывают средства в проект, а когда компания выходит на стабильно высокий уровень, пакет акций или доля продаются по очень выгодной цене.

Насколько велик риск, настолько он будет оправдан в случае успеха. Статистика говорит о том, что несмотря на всю рискованность, венчурные инвестиции – самые прибыльные и стабильные для многих инвесторов.

Венчурными инвесторами могут быть как отдельные лица (чаще всего — юридические), так и целые фонды.

Венчурный фонд – это фонд инвестиций, который ориентирован на работу с инновационными проектами (стартапами).

Венчурный капитал – это капитал инвесторов, предназначенный для финансирования стартапов.

Венчурный инвестор получает часть дохода от бизнеса и иногда участвует в управлении проектом (тоже не безвозмездно).

2. Как заработать на венчурных инвестициях — 6 простых шагов

Успех дела во многом зависит от системности действий. Составьте план и в точности выполняйте все его пункты.

Шаг 1. Собираем необходимую сумму

Без этого условия не будет никакого начала. Видимо, вы приступили к делу, уже имея определенный капитал.

Шаг 2. Определяем направление для инвестирования

Постарайтесь сделать это, ориентируясь на ситуацию на фондовом рынке. Хорошо подыскать еще не занятую нишу в сфере экономики. А можно взять абсолютно инновационное направление, которое совершенно не известно и на рынке будет первым.

Шаг 3. Находим перспективный бизнес и определяем стратегию его развития

Когда вы подобрали проект, с которого в будущем планируете получить солидную прибыль, займитесь анализом деятельности предприятия и основательно разработайте стратегию его развития. Это как раз тот случай, когда нужно сначала хорошо подумать, а потом действовать.

Обратите внимание на все нюансы. Возможно, понадобится переоформить фирму в акционерное общество.

Шаг 4. Подписываем контракт

Это юридическая сторона дела. Если вы несведущи в юридических тонкостях, найдите грамотного юриста. Изначально правильное оформление избавит вас от исправления ошибок и станет залогом успешного начала.

Шаг 5. Контролируем деятельность компании

Многие венчурные инвесторы вкладывают в развитие проекта свои знания, помогают полезными советами и связями и принимают участие в планировании. А также осуществляют контроль деятельности предприятия.

Шаг 6. Продаем акции на открытом рынке

Через определенное время проект достигнет стабильного финансового положения, а прибыль по инвестициям – предполагаемого уровня. Тогда вы можете продать акции другим вкладчикам, которые предпочитают работать с минимальными рисками.

3. Где инвестору искать проекты для венчурных инвестиций — 3 полезных совета для новичков

Конечно, миллионеру проще найти объект для инвестирования, но миллионерами являются далеко не все. Однако чтобы найти подходящий для ваших возможностей проект, существуют некоторые способы.

У многих начинающих стартаперов нет первоначального капитала. Но главная трудность не в этом, а в том, что они не имеют круга общения, где есть выход на инвесторов.

В таком случае начинающий бизнесмен начинает привлекать родственников, друзей, знакомых и т. д. То есть, нужно просто побольше общаться с людьми и делиться информацией.

Наверняка через каких-то друзей или знакомых вам встретится человек, у которого есть готовая бизнес-идея, но нет денег для её реализации.

Интернет в помощь! Инвестиционные площадки – не редкость, и в любой поисковой системе можно найти множество вариантов.

Например, портал «Биржа инвестиционных проектов» (inproex.ru) предлагает помощь в поиске как инвесторов, так и стартапов. В их компетенции даже разработка бизнес-планов, обмен инвестиционных проектов и другие виды сотрудничества.

Еще одна известная инвестиционная платформа – startup.ua – предоставляет обширную базу проектов и формирует инвестиционный портфель. Профессиональное консультирование по любым вопросам, обмен опытом и знаниями также в перечне их услуг.

Совет 3. Посещайте платформы коллективных инвестиций

Преимущество онлайн-бирж долевого участия в том, что акции проекта покупаются тут же на площадке. Таким образом, площадка выступает гарантом и регулирует отношения между инвестором и стартапом.

Какие-то из таких площадок производят экспертизу проектов, другие не считают нужным это делать. Но в любом случае, на биржах долевых инвестиций могут найти стартапы как новички, так и опытные инвесторы.

Подробнее об — в отдельном материале сайта.

4. Обзор ТОП-7 венчурных фондов в России

Мы обратили внимание на лучшие фонды, работающие на территории России. Все они существуют более 2 лет и сделали как минимум 3 вложения в разные отрасли российского бизнеса.

Корпоративный фонд группы компаний Softline работает с 2008 года и имеет капитал $20 млн. Он ориентирован на сферу информационных технологий и специализируется на стартапах ранней и посевной стадий, выводя их на уровень стабильного роста.

Корпоративный фонд группы компаний Softline работает с 2008 года и имеет капитал $20 млн. Он ориентирован на сферу информационных технологий и специализируется на стартапах ранней и посевной стадий, выводя их на уровень стабильного роста.

В числе его 13 проектов — интернет-магазин Daripodarki.ru, который за 6 лет вышел на высокий уровень и был продан французской компании Edenred.

В 2015 году фонд совершил свою крупнейшую сделку, инвестировав 7 млн. рублей в офлайн-сеть Business Family.

2) ABRT

Фонд существует с 2006 года и делает ставки на бизнес, разрабатывающий и продающий программное обеспечение. Причем может инвестировать в стартап и на посевной стадии, и в стадии роста.

Фонд существует с 2006 года и делает ставки на бизнес, разрабатывающий и продающий программное обеспечение. Причем может инвестировать в стартап и на посевной стадии, и в стадии роста.

Крупнейшие проекты фонда — Acronis, KupiVIP и Oktogo.ru.

Создатели фонда Андрей Баронов и Ратмир Тимашев знамениты тем, что в 2004 году продали калифорнийской Quest Software за $115 млн. ими же основанную компанию Aelita Software.

Примечательно и то, что на посевной стадии фонд может вложить до $2-3 млн. Он также оказывает предпринимателям мощную поддержку, имея большой управленческий опыт.

Основатель фонда Евгений Гордеев строит работу на двух принципах — гибкости и скорости. Придя в IT-индустрию еще в 1997 году, он адаптирует концепции западных проектов к условиям развития в России. А на принятие решения ему достаточно получаса.

Основатель фонда Евгений Гордеев строит работу на двух принципах — гибкости и скорости. Придя в IT-индустрию еще в 1997 году, он адаптирует концепции западных проектов к условиям развития в России. А на принятие решения ему достаточно получаса.

Работая с 2008 года, фонд имеет объем в $2,5 млн. В данный момент самый его известный стартап — Pluso.ru. Из завершенных проектов — рекламная сеть Okeo и сообщество Ogorod.

Считается первым в России фондом ранних стадий. Сами себя они называют фондом бизнес-ангелов.

Считается первым в России фондом ранних стадий. Сами себя они называют фондом бизнес-ангелов.

Главное преимущество фонда — это то, что кроме инвестиций, он предоставляет своим партнерам контакты и связи. Так сказать, работает с «умными деньгами».

Самый громкий проект — DARBERY (сайт коллективных покупок). Другие стартапы также связаны с интернет-продажами и разработкой различных приложений для мобильной связи и интернета.

Этот фонд, существующий с 2011 года, может считаться одним из самых передовых:

Этот фонд, существующий с 2011 года, может считаться одним из самых передовых:

во-первых, его специалисты обладают очень тонким чутьем — они способны увидеть потенциал компании в самом начале ее деятельности; во-вторых, свое внимание они останавливают на самых ярких проектах; в-третьих, фонд оказывает хорошую поддержку и создает лучшие условия для сотрудничества.

Словом, фонд ставит высокую планку прежде всего для себя. Профинансированные им проекты — Дневник.ру, Vita Portal, Car-fin.ru и другие.

Основатель фонда Сергей Белоусов ориентирует работу на выведение российских технологических компаний на большой рынок. Кроме того, фонд щедро предоставляет ценнейший ресурс — знания.

Основатель фонда Сергей Белоусов ориентирует работу на выведение российских технологических компаний на большой рынок. Кроме того, фонд щедро предоставляет ценнейший ресурс — знания.

Проекты, в которые вкладывается Runa Capital, довольно успешны. Во многом это обеспечивается тем, что команда умеет найти общий язык с партнером и сохранить нужную дистанцию.

Как видите, большое внимание Сергей уделяет человеческому фактору. Ведь в бизнесе тоже люди, а не роботы.

7) PBK (Фонд посевных инвестиций)

Государственный фонд венчурных фондов с 2009 года активно развивает в России индустрию венчурного инвестирования.

Государственный фонд венчурных фондов с 2009 года активно развивает в России индустрию венчурного инвестирования.

Сотрудничество с этим фондом будет интересно предпринимателям, взявшим за основу бизнеса новейшие научно-технические открытия. А также тем, кто не любит, когда инвестор слишком активно стремится принимать участие в процессе управления.

Но большим неудобством в данном сотрудничестве будет огромное количество документации. Нужно иметь в виду и то, что инвестирует фонд только с венчурным партнером.

Наиболее известные проекты — Wobot, «Керамические трансформаторы», «Мембранные технологии».

О том, читайте специальную публикацию.

Об особенностях венчурного инвестирования в России предлагаем посмотреть видеоролик.

5. Кто такие бизнес-ангелы и чем они отличаются от венчурных инвесторов?

Лиричное название, немного необычное для бизнес-терминологии, появилось в 20-х гг. XX века. Так в то время прозвали состоятельных меценатов в Европе. Они вкладывали средства в театральные постановки. Прибыль же получали только в случае успеха спектакля.

В настоящее время этот элемент остался, хоть и претерпел некоторые изменения. Бизнес-ангелы вкладываются в такие проекты, сфера которых им не просто интересна, но и где они могут применить свои собственные навыки.

Зачастую бизнес-ангелами становятся не только ради получения прибыли, а для передачи опыта или реализации своих знаний на практике. Так сказать, для морального удовлетворения.

Таблица ниже поможет понять, в чем разница между бизнес-ангел ами и венчурными инвестор ами :

| № | Бизнес-ангелы | Венчурные инвесторы |

| 1 | Инвестируют собственный капитал. | Управляют чужими деньгами. |

| 2 | Инвестирование в инновационный проект – основное. | Могут инвестировать во что-то новое, но это не будет основным проектом. |

| 3 | Непременно имеют личный опыт и обширные знания в данной сфере. | Могут обладать какими-либо специальными знаниями, но не обязательно. |

| 4 | Привлечение их в проект не требует больших затрат. | Финансирование обходится достаточно дорого. |

| 5 | Поскольку это инвесторы-одиночки, найти их можно где угодно. | Сосредоточены в крупных финансовых центрах и фондах. |