Условия кредита для малого бизнеса с нуля в Сбербанке

Подключение к системе «Сбербанк Бизнес Онлайн» (СББОЛ)

Вход в систему Сбербанк для малого бизнеса осуществляется по адресу: https://sbi.sberbank.ru:9443/ic/login.zhtml. Для авторизации необходимо ввести логин и пароль. Эти идентификационные сведения предоставляются клиенту в момент открытия расчетного счета. В дальнейшем логин может быть заменен по заявлению, а пароль — через настройки в личном кабинете.

Система позволяет дистанционно управлять расчетным счетом, а также подать заявку на кредит. С июля 2017 года в личном кабинете “Сбербанк бизнес онлайн” доступна опция полного или частичного досрочного погашения ссудной задолженности. Достаточно ввести сумму погашения и нажать «Обработать». Списание средств в счет частичного погашения долга осуществляется в плановую дату платежа, полного — в любую дату. Подробнее об услуге можно узнать на горячей линии Сбербанка.

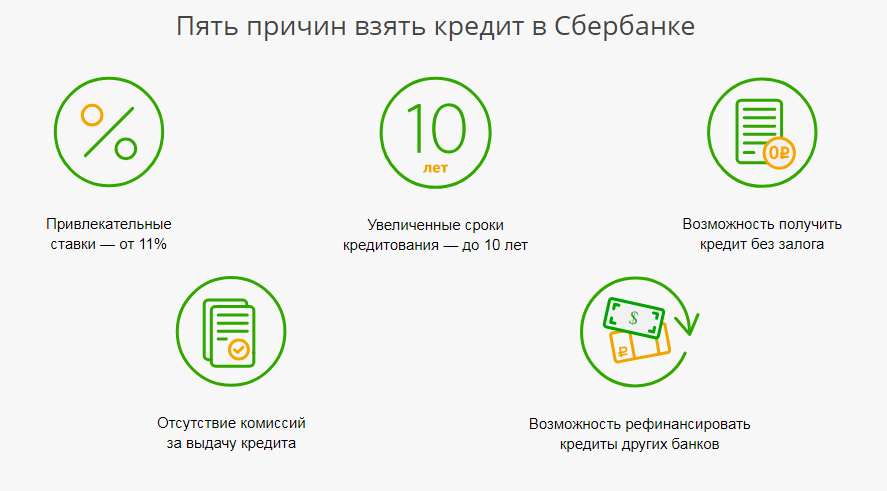

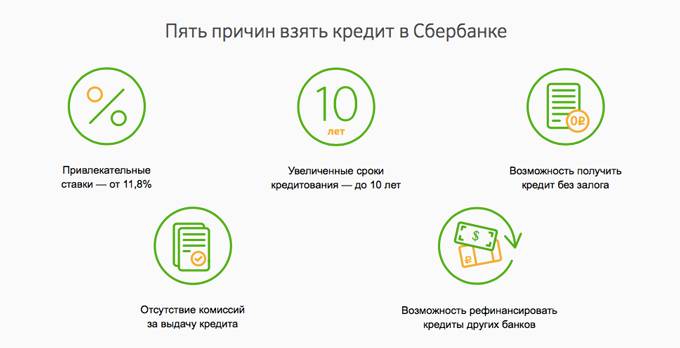

Сбербанк является крупнейшим игроком, активно сотрудничающим с малым бизнесом. Его условия по кредитным продуктам признаны лучшими на отечественном рынке (по данным banki.ru). Банк активно поддерживает действующие предприятия и ИП, предоставляя им демократичные и лояльные условия. Пакет документов для оформления заимствований, по сравнению с другими игроками, нельзя назвать минимальным, особенно по технологии «Кредитный конвейер».

Требования к заемщикам Сбербанка

Требования, которые Сбербанк предъявляет к желающим взять кредит на бизнес, достаточно лояльны. Согласно установленным правилам предприятие должно существовать не меньше 3 месяцев. По условиям некоторых программ этот срок может быть увеличен до 12 или 18 месяцев. Собственник бизнеса должен быть российским резидентом, а годовая выручка компании не должна превышать 400 млн. рублей.

Кроме того, Сбербанк изучает кредитную историю клиента, смотрит, были ли у фирмы убытки за отчетный период. Может проверяться и отсутствие претензий со стороны налоговой службы, а также отсутствие открытых исполнительных производств.

Требования и условия банка по выдаче кредита

Банковская система устроена таким образом, что получить кредит на открытие и развитие собственного дела сможет не каждый желающий. Организация должна быть уверена в возврате выданных средств, с получением прибыли в виде процентов. Поэтому кредит на бизнес с нуля удается получить не всем.

Характеристика предпринимателя

Ключевые требования к индивидуальным предпринимателям:

- Возрастное ограничение – не менее 23 лет и не более 60;

- Наличие регистрации (постоянной или временной);

- Бизнес должен вестись не менее полу года.

Требования к опыту работы в бизнесе довольно относительные. В некоторых сферах, например торговле, достаточно выдержать первые 3 месяца. Данные нюансы уточняются в индивидуальном порядке.

Для получения некоторых бизнес кредитов возраст самого дела должен быть не менее 2 лет

Для получения некоторых бизнес кредитов возраст самого дела должен быть не менее 2 лет

Перечень обязательных документов

Оформление кредитования может занять определенное время. Сотрудники банка будут проверять всю информацию о клиенте. На первом этапе необходимо:

- Заполнить анкету;

- Написать заявление (шаблоны имеются в отделениях банка);

- Документ, подтверждающий личность (в данном случае только паспорт);

- Военный билет (только для мужчин);

- Бумаги, содержащие финансовую отчетность.

Это первичный набор. Получив его, работники сделают вывод – дать кредит или отказать. В случае положительного ответа, потребуется:

- Справка, подтверждающая регистрацию индивидуального предпринимателя;

- Лицензия на деятельность;

- Декларации;

- Справку, которая подтвердит отсутствие задолженностей;

- Выписку с оборотными счетами;

- Бумаги, подтверждающие право на имущество;

- Договор с контрагентами.

Для получения кредита на развитие в Сбербанке придется подготовить подробную отчетность по расходам и доходам компании

Для получения кредита на развитие в Сбербанке придется подготовить подробную отчетность по расходам и доходам компании

Это полный список документов для получения кредита на бизнес с нуля. Насколько быстро ждать ответа от Сбербанка – зависит от множества нюансов. Обычно, каждая процедура индвидуальна.

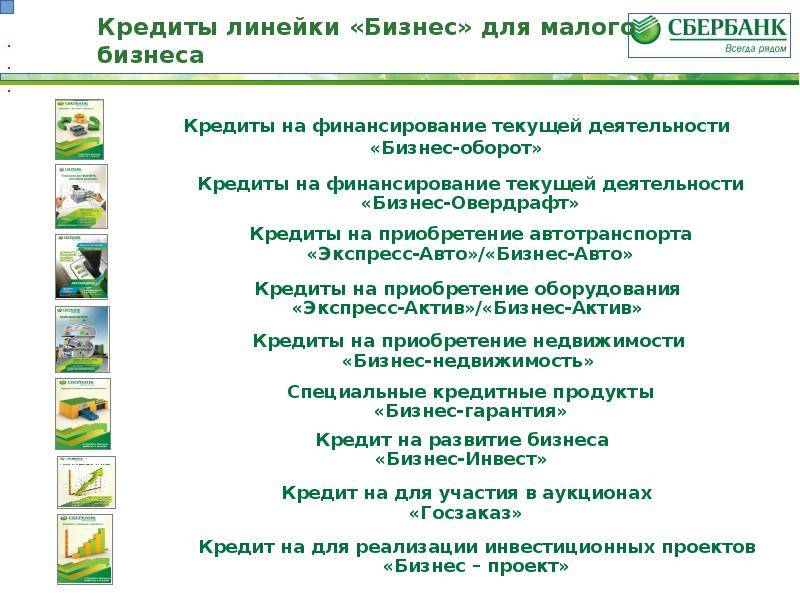

Варианты программ

Программы по кредитованию предпринимателей имеют целевое назначение. Полученные средства позволяют:

- Наращивать бизнес-оборот.

- Пользоваться овердрафтом.

- Получать рефинансирование.

- Открыть собственный бизнес с нуля.

Для каждого варианта предусмотрены свои условия в части оснований предоставления, суммы, процентной ставки и других параметров.

Кредит на бизнес-оборот дает возможность получить недостающее финансирование текущих расходов, связанных с производственной деятельностью. К примеру, получив крупный и выгодный заказ, предприятие может взять заём в Сбербанке при определенных условиях:

- Годовой доход компании от 400 млн. рублей.

- Максимальный период пользования средствами – 4 года.

- Минимальная ставка – 11,8% в год.

- Возможность отсрочки по выплате тела кредита на 3 месяца.

Овердрафтом называют кредитный лимит, в рамках которого клиент может расходовать заемные средства при нехватке финансов на текущие нужды. Правда, такой кредит подходит для развития бизнеса, поскольку предполагает работу компании на протяжении как минимум года до получения кредита. Потребуется также счет в Сбербанке и годовой оборот, аналогичный предыдущему случаю.

Для рефинансирования займов, полученных в других банковских учреждениях, у Сбербанка существует три вида программ с общими требованиями по обороту от 400 млн. рублей и отсутствии задолженностей перед кредиторами. В число таких пакетов входят:

- Рефинансирование оборота – сумма от 3 млн. рублей, ставка – 14.55%.

- Бизнес-Инвест – рефинансирование вложений в ремонт или модернизацию основных производственных средств на сумму от 3 млн. рублей под 14,48% годовых до 10 лет.

- Рефинансирование недвижимости, приобретенной в кредит у других займодателей на сумму в пределах 150 тыс. рублей под 14,28% до 10 лет.

Для корпоративных клиентов с достойной репутацией у Сбербанка есть специальные условия и программы. Здесь учитываются обороты предприятия и срок сотрудничества с банком.

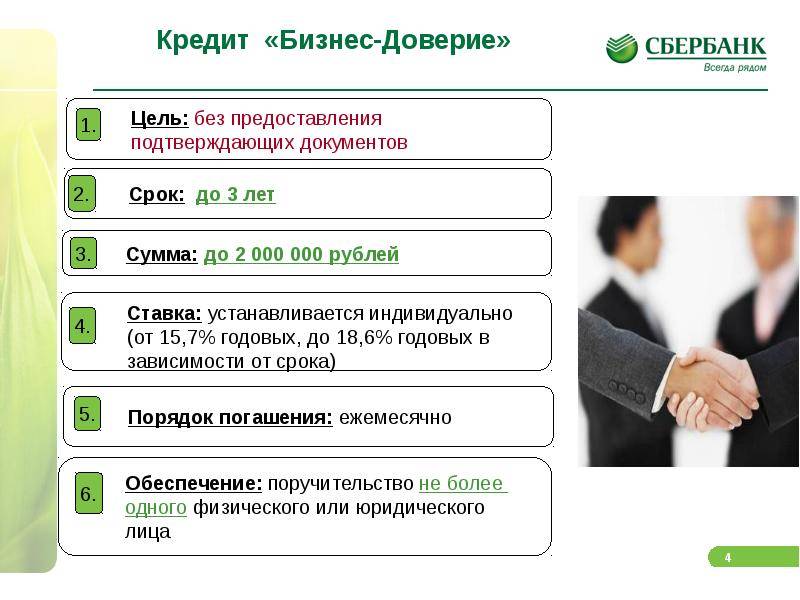

Нецелевые ссуды

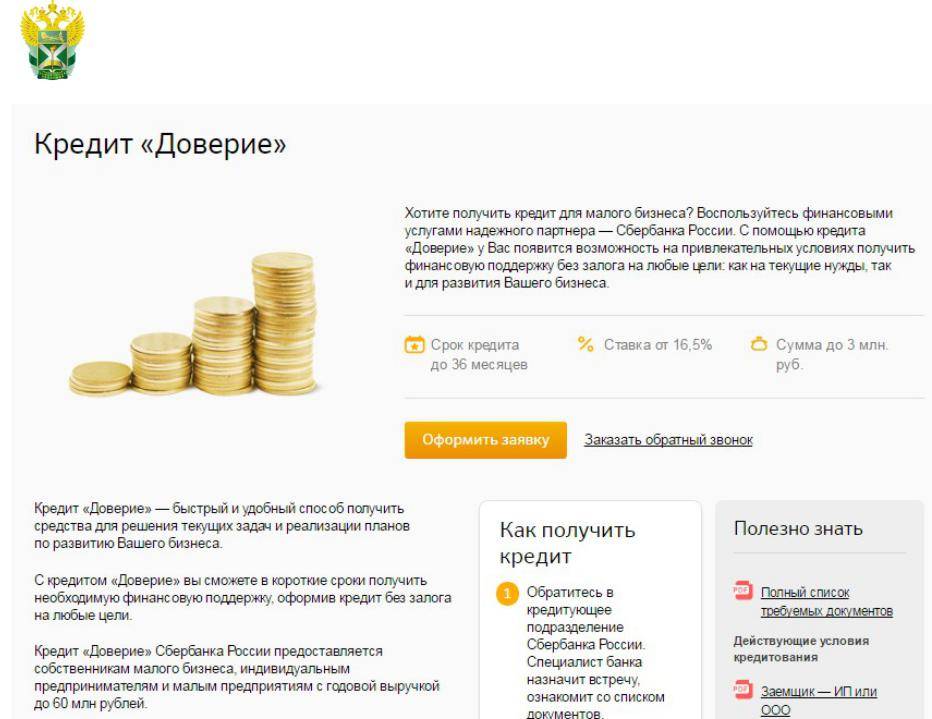

Для малого бизнеса и ИП предусмотрен отдельный кредит «Доверие». Воспользоваться этим предложением можно на следующих условиях:

- Годовой оборот в пределах 60 млн. рублей.

- Простое оформление в течение 3 дней.

- Сумма до 3 млн. рублей.

- Нецелевое назначение.

Такой кредит можно взять даже без залога и при отсутствии поручителей. Но в таких обстоятельствах ставка составит 18,5%, а при обеспечении залоговым имуществом или при наличии поручителя она будет равна 14,52%.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Еще один нецелевой кредит от Сбербанка – «Экспресс». Средства выдаются исключительно под залог ценного имущества: недвижимости, технологического оборудования и прочего. Процентная ставка установлена в диапазоне 15 – 19%, период предоставления средств ограничивается четырьмя годами.

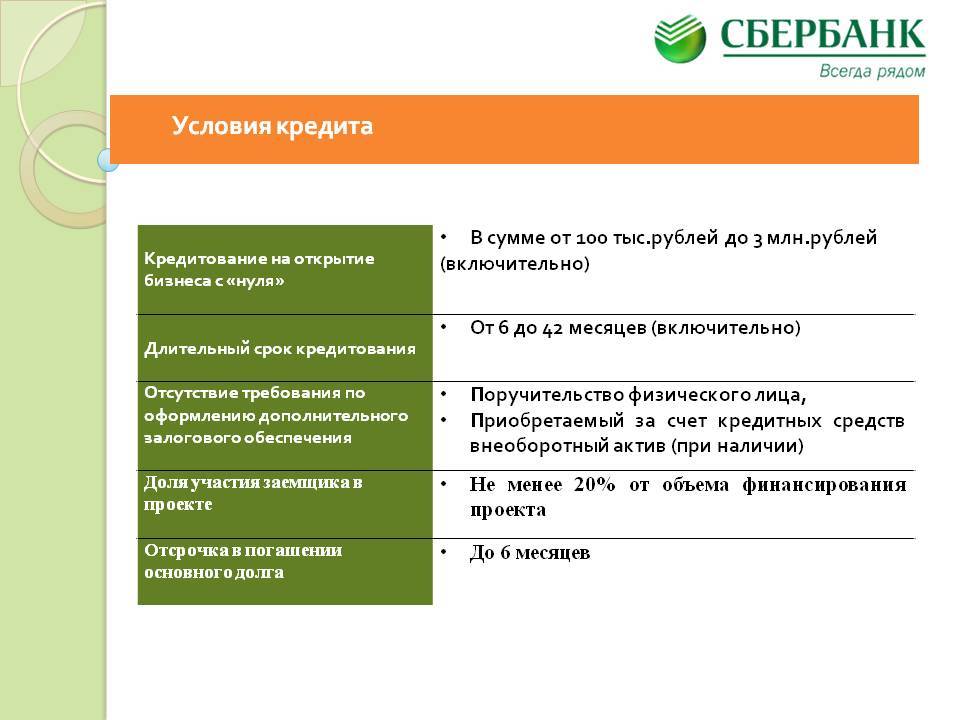

Кредит Бизнес-Старт

Кредит на открытие бизнеса Сбербанк предоставляет по программе Бизнес-Старт. Это целевой заем, соответственно, заемщику придется предоставить банковскому учреждению исчерпывающие сведения о планах по расходованию денег. Предпринимателям, открывающим собственное дело, необходимо:

- Подготовить бизнес-план и впоследствии строго ему следовать.

- Погасить кредит максимум за 42 месяца одинаковыми долями.

- Определиться с периодом погашения, поскольку от этого показателя будет зависеть ставка.

- Собрать требуемый пакет документов.

Важно! Минимальная сумма кредита составляет 100 тысяч рублей, максимальная – 3 млн. рублей

Ставка варьируется от 17,5% до 18,5%.

Где получить кредит для ИП (индивидуального предпринимателя), чтобы открыть бизнес с нуля (под малый бизнес)

Многие банковские организации разрабатывают специальные программы для частных предпринимателей, которые хотят начать с нуля. В этом случае, кредитор учитывает только планы и идеи заемщика. Таким образом, финансовые организации несут большие риски, поэтому размер ссуды для старта является небольшим, а процентная ставка высокая.

Перед обращением в банк, необходимо разработать бизнес-план, в который нужно включить пункты со следующей информацией:

- Необходимая сумма привлекаемых средств.

- Цель использования денег.

- Предполагаемая прибыль от осуществления предпринимательской деятельности.

- Какую сумму можно изъять из оборота, чтобы совершать обязательные выплаты по кредиту.

- Альтернативные решения развития бизнеса.

Этот документ позволит кредитору оценить целесообразность предоставления ссуды. Кроме того, во время принятия решения, учитывается наличие бизнес-плана.

Банковские организации предлагают бизнесменам следующие продукты:

Экспресс-заем. Предназначен для ИП, которым в срочном порядке нужны дополнительные средства. Решение принимается в течение одного часа. Заемщику нужно представить минимум документации

Важно отметить, что такой кредит выдается под высокие проценты.

Потребительский кредит для индивидуальных предпринимателей. В этом случае нужно собрать необходимый пакет документов

Также может потребоваться обеспечение в виде залога или поручительства.

Кредит наличными для бизнесменов. Некоторые финансовые организации открывают начинающим предпринимателям кредитные линии.

Важно отметить, что не все банки сотрудничают с начинающими бизнесменами. Поэтому нужно внимательно изучить условия

Специалисты рекомендуют оформлять заем в финансовой организации, где открыть расчетный счет.

Лучшие кредитные предложения для бизнесменов в 2017 году

Выгодный заем для начинающего ИП предлагает Сбербанк России. Продукт «Доверие» позволяет реализовать идею. Условия бизнес-кредита:

- Ссуда предоставляется на любые цели, без предоставления ликвидного залога.

- С обеспечением заем выдается по сниженной ставке по процентам.

- Базовая ставка составляет всего 16,5%.

- Лимит кредитования – 3 000 000 рублей.

- Максимальный период кредитования составляет 3 года.

Финансовая организация разработала универсальный заем на открытие и развитие предпринимательской деятельности.

- Размер ссуды составляет 150 000 – 150 000 000 рублей.

- Период кредитования 1-60 месяцев.

- Ставка по процентам формируется в индивидуальном порядке.

- Обеспечение является обязательным.

- Решение по заявке принимается не больше 5 дней.

Основным плюсом ОТП банка является то, что заявку можно заполнить на сайте, и уже через несколько минут узнать о решении.

- Размер ссуды составляет 15 000 – 750 000 рублей.

- Период кредитования 12-48 месяцев.

- Ставка составляет 14,9%.

- Обеспечения не требуется.

Финансовая организация специализируется на предоставлении потребительских кредитов не только населению, но и индивидуальным предпринимателям.

- Размер займа составляет 30 000 – 500 000 рублей.

- Процентная ставка формируется индивидуально и может составлять 15,9-29,1%.

- Период кредитования: 24-60 месяцев.

- Не требуется обеспечения.

- Для оформления достаточно представить действующий российский паспорт и дополнительный документ.

- Максимальный размер займа может составлять 400 000 рублей.

- Базовая ставка равняется 12%.

- Заявка заполняется в режиме онлайн, а кредит выдается в представительстве финансовой организации.

- Максимальный период кредитования составляет 5 лет.

- Решение принимается в течение одного часа.

Таким образом, начинающий бизнесмен может подобрать предложение на выгодных условиях.

Кредитование малого бизнеса

Данная финансово-кредитная организация давно завоевала доверие клиентов. Это связано с удобными условиями кредитования, гибкими возможностями и низкой процентной ставкой. Банк пользуется популярностью не только у физических, но и у юридических лиц.

Особенности финансирования

Сбербанк предлагает потенциальным клиентам из малого бизнеса два основных типа кредитования. К ним относятся:

Краткосрочный способ. Краткосрочное кредитование – это лучший способ получить денежные средства для открытия и начала своего дела. Выдается на непродолжительное время – до 1 года.

Краткосрочное кредитование малого бизнеса осуществляется Сбербанком без залога, что немаловажно начинающим предпринимателям

Инвестиционный способ. Вариант подходит для крупных деятелей. Он выдается на покупку оборудования, реконструкцию, обновление и модернизацию предприятия, одни словом, на развитие проекта. Поэтому, чтобы получить кредит малому бизнесу в Сбербанке на открытие дела с нуля, данный вариант не подходит.

На открытие своего дела

Молодые бизнесмены, открывая свое дело, ищут финансовой поддержки у известных банков. Однако предложить взамен малому бизнесу на этом этапе практически нечего, кроме честного слова. Сбербанк предлагает несколько вариантов кредитования, которые станут не сильно обременительными на стадии открытия собственного дела. Имеется несколько возможных видов:

- Овердрафт;

- Выдача денег под исполнение государственного контракта;

- Перевод суммы для поддержания оборота бизнеса.

Деньги на открытие своего дела малому бизнесу выдаются банком без обязательной страховки

Деньги на открытие своего дела малому бизнесу выдаются банком без обязательной страховки

Также система очень лояльна к выбору поручителей: им может быть сам собственник, партнер по бизнесу или даже работники.

Когда речь заходит о собственном бизнесе или покупке франшизы, предпринимателю нужно вложить приличную сумму денег на стартовом этапе. Для помощи в данном процессе, Сбербанком разработано несколько направлений. Основные программы для малого бизнеса в Сбербанке:

Кредитная программа Доверие. При его оформлении не требуется залоговое имущество, однако обязательно должны быть банковские поручители. Кредит на открытие бизнеса в Сбербанке по этому направлению составляет до 3 млн. рублей. Проценты могут быть от 19.5% до 26.5%.

Бизнес-доверие. Выдается сроком до 4 лет. Именно этот показатель является основным преимуществом программы. Величина процента напрямую зависит от успешного ведения дел. Начинается с 14,52%.

Обратите внимание на условия выдачи кредита по программе Бизнес доверие

Не каждая их этих программ подойдет новичку, но ознакомиться с ними не помешает. Кредит на бизнес с нуля в Сбербанке можно выбрать исходя из целей и сферы деятельности.

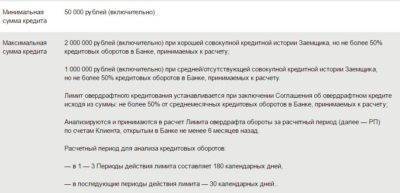

На развитие проекта

Экспресс-овердрафт — кредитная программа, которая выдает средства на развитие малого бизнеса под залог. Срок действия составляет 3 года, однако имеется возможность закрыть его раньше (досрочное погашение задолженности). Сумма кредитования составляет от 300 тыс. рублей до 5 млн. рублей. Процентная ставка разниться от 16 до 23%.

Ознакомьтесь с условиями максимальной и минимальной кредитной суммы в Сбербанке на развитие бизнеса

Ознакомьтесь с условиями максимальной и минимальной кредитной суммы в Сбербанке на развитие бизнеса

Главное преимущество программы – нет обязательного требования, указывать причину для получения кредита. Основное правило – заемщик должен быть бизнесменом больше одного года. Очень распространенный вариант среди предпринимателей;

Каковы требования к ИП и их бизнесу?

Чтобы получить финансовое обеспечение потребуется соответствовать приведенным условиям:

- Обязательно наличие гражданства РФ

- Максимальный возраст заемщика не может превышать 70 лет

- Срок действия коммерческой деятельности должен быть не меньше 3, 6, 12, 18 месяцев. Минимальный срок действия устанавливается в соответствии с приобретаемым кредитным продуктом

- Обязательной проверке подвергается выручка за последний год произведения коммерческой деятельности. Максимальная выручка не может превышать 400 000 рублей. При рассмотрении продукта Экспресс максимальная сумма не должна превышать 60 миллионов рублей.

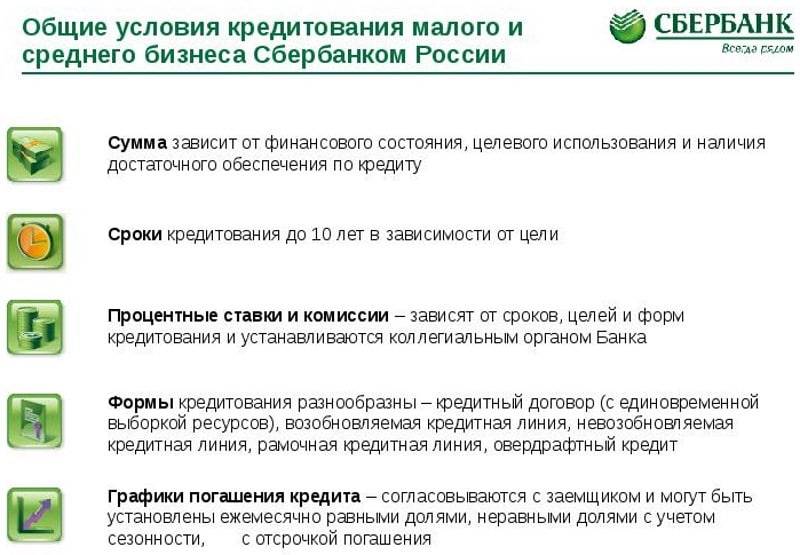

Условия получения кредита в Сбербанке

Рассмотрим подробнее, на каких условиях вы можете оформить займ для компании.

Срок рассмотрения заявки: чтобы одобрить вам деньги, банковской организации может потребоваться от 1 до 3 рабочих дней.

- на приобретение как нового, так и бывшего в употреблении оборудования для осуществления организацией хозяйственной деятельности;

- юридическим лицам: на приобретение недвижимости коммерческого характера, а также земельных участков, на которых эта недвижимость располагается;

- физическим лицам, которые являются собственниками бизнеса — на приобретение как жилой недвижимости, так и нежилой;

- на покупку новых и подержанных ТС (включая грузовой транспорт и спец.технику разного назначения);

- на приобретение имущества для вашего бизнеса;

- на рефинансирование долговых обязательств в других банках;

- на расширение бизнеса и на открытие его с нуля;

- для осуществления платежей срочного характера;

- для того, чтобы пополнить оборотные средства;

- для осуществления расходных операций, если собственных средств не хватает.

Комиссия за выдачу денежных средств отсутствует.

Возможность досрочного погашения: присутствует по каждому кредитному продукту.

Обеспечение по кредитам

В качестве залога в зависимости от вида займа может выступать:

- транспортное средство, которое вы приобретаете;

- приобретаемая вами за счет кредитных средств недвижимость;

- покупаемое оборудование;

- ценные бумаги;

- товарно-материальные ценности разных видов;

- сельхоз. животные (по программе «Бизнес-инвест»).

Поручителями могут являться:

- субъекты РФ или МО;

- другие банковские организации;

- собственники других компаний;

- фонд поддержки малого бизнеса;

- федеральная корпорация по развитию малого и среднего предпринимательства.

Требования к заемщикам:

- вы гражданин РФ;

- компания является резидентом РФ;

- выручка фирмы за год не превышает 60 млн.рублей (для кредита «Экспресс-ипотека»), для других видов — не более 400 млн.рублей/год;

- возраст от 21 года до 70 лет;

- наличие открытого РС в Сбербанке (не для всех кредитных программ);

- компания осуществляет свою деятельность: не менее 1 года — для непроизводственных компаний, не менее 2-х лет — для производственных фирм.

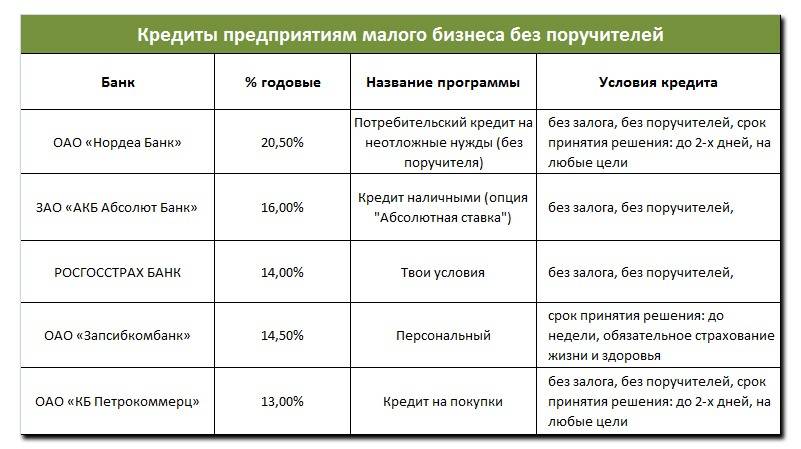

Какие особенности имеют кредиты малому бизнесу без залога и поручителей — важные нюансы беззалоговых кредитов ?

В борьбе за клиентов банки часто упрощают условия кредитования. Сегодня оформить кредит под бизнес с нуля можно без залога и поручителей.

Беззалоговые кредиты для малого бизнеса

Такие кредиты традиционно используются для решения различных задач:

- рефинансирование оформленного ранее займа;

- наращивание оборотных средств;

- приобретение основных средств;

- погашение кредиторской задолженности.

Важно внимательно изучить все особенности кредитования малого бизнеса без залога и поручителей

Стоит обратить внимание на преимущества беззалоговых кредитов для малого бизнеса:

- высокая скорость оформления, а значит, и получения денег;

- составление индивидуального графика погашения, который будет учитывать особенности деятельности;

- возможность получения средств в удобной для бизнесмена форме – наличными, в валюте, безналичным перечислением по указанным реквизитам.

Важно иметь в виду, что банк до выдачи кредита тщательно изучает предоставленные документы. Процесс этот проходит индивидуально для каждого случая

Во время анализа сотрудники банка стремятся оценить платежеспособность заемщика, чтобы получить гарантии возврата выданных займов.

При оформлении кредита без предоставления обеспечения гарантией возврата задолженности выступают:

- репутация заемщика;

- перспективы развития бизнеса;

- размер планируемой к получению прибыли.

Получается, что с одной стороны процедура оформления кредита без предоставления обеспечения существенно упрощается.

Однако с другой стороны, вероятность получения положительного решения по заявке существенно снижается↓. Особенно это касается недавно созданного или планируемого к открытию бизнеса.

Именно поэтому при разработке программ выдачи займов бизнесу без использования обеспечения кредиторы в большинстве случаев существенно ужесточают их условия.

Кредиты для бизнеса без залога и поручителей характеризуются следующими параметрами:

- Минимальные сроки возврата – выполнить обязательства по договору придется очень быстро;

- Ограниченный размер займа – получить достаточно крупную сумму, не предоставив дополнительных гарантий в виде обеспечения, вряд ли удастся. В большинстве случаев получить без залога и поручителей удается не более 1 миллиона рублей;

- Повышение размеров ставок по сравнению с займами под залог и поручительство. Нередко они достигают 25% годовых.

Естественно, подобные условия являются невыгодными для предпринимателей. Нередко бизнесмены принимают решение в такой ситуации обратиться к кредитным брокерам, которые обещают подобрать максимально выгодные условия.

Но не стоит забывать, что в сфере деятельности брокерских организаций действует немало мошенников. Поэтому оплата их услуг должна осуществляться только после выдачи займа.

Предоставляя кредиты без обеспечения, банки рискуют не только не получить планируемый доход, но и полностью лишиться выданных средств. Именно поэтому они ужесточают условия кредитования. В результате многие бизнесмены отказываются от оформления займа без обеспечения.

В большинстве случаев начинающим бизнесменам все-таки приходится решиться на кредит под обеспечение. Они оформляют займы под залог и поручительство. Причин этому несколько: более лояльные требования к самому заемщику, менее жесткие условия предоставления денег и др.

Однако в этом случае процедура оформления усложняется, ведь придется дополнительно представить документы, подтверждающие право собственности на предмет залога. Если же планируется занять деньги под поручительство третьих лиц, придется подготовить и его документы.

нашу статью о том, как можно взять кредит без справок и поручителей срочно.

Основные этапы получения кредита для открытия/развития малого бизнеса

Кредит малому бизнесу – цели кредитования

Корпоративный кредит в Сбербанке может быть предоставлен на различные цели:

- покрытие кассовых разрывов;

- модернизация производства;

- пополнение оборотных активов;

- приобретение коммерческой недвижимости;

- покупка транспорта и спецтехники и другие.

Банк настороженно относится к стартапам, поэтому взять бизнес кредит на развитие предприятия в нем не получится. Однако, кредитор достаточно лояльно финансирует открытие новых направлений действующими прибыльными предприятиями.

В целом, программы кредитования малого бизнеса в Сбербанке в 2017 году можно разделить на 2 группы: целевые и бесцелевые. Первые предназначены для приобретения конкретного продукта или финансирования конкретного направления. Заемщик должен отчитаться перед кредитором о целесообразности расходования полученных денег в сроки, установленные договором. Бесцелевые займы могут быть израсходованы на усмотрение клиента.

В каких случаях банк может запросить бизнес-план

Основная задача банка – извлечь максимальную прибыль из имеющихся собственных средств, не потеряв при этом их часть в связи с несвоевременным исполнением обязательств заемщиками.

Дополнительные потери так называемой «упущенной прибыли» возникают при больших суммах резервирования.

Согласно нормативам Центробанка, сумма резерва при отсутствии бизнес-плана у организации, которая только начинает деятельность (кредит «старт ап») составляет не менее 21% от величины выдаваемого кредита. Если ссуда большая – резерв становится достаточно серьезной обузой для банка.

Предоставление бизнес-плана помогает снизить риски, а значит, и размер резерва.

Другие случаи, при которых банк может запросить бизнес-план:

- Кредитование на длительный срок (в среднем, от 3 лет).

- Использование кредитных средств на инвестиционные цели (приобретение и строительство основных фондов – зданий, земельных участков, оборудования).

- Отсутствие достаточного объема залога.

- Короткий срок деятельности предприятия (менее 6 месяцев).

- Получение кредитов на льготных условиях (например, субсидирование сельхозпроизводителей).

Бизнес-план может понадобиться и при получении стандартного кредита. В этом случае предприниматель может предоставить его в качестве дополнительной информации о бизнесе для снижения рисков банка и, следовательно, процентной ставки по ссуде.

Кредиты от Сберегательного банка

Сберегательный Банк России предоставляет предпринимателям широкую линейку услуг по кредитованию на различные цели, в том числе кредит малому бизнесу от сбербанк на выгодных условиях.

Для пополнения оборотных средств

Представляемые банковские услуги оптимальны для случаев, когда предприниматель испытывает нехватку денег для оборота. Сбербанк предлагает кредит на развитие бизнеса малым и большим предприятиям, ИП и ООО.

Бизнес-Оборот

Данный вид целевого кредитования предназначен для следующих целей:

- закупка материалов для производства (в том числе, сырья);

- текущие расходы;

- взносы на участие в конкурсах и тендерах.

Также данная услуга может быть использована для рефинансирования долга перед сторонними банками. Предоставляется предприятиям с максимальной выручкой 400 млн. руб. в год. Особенностью услуги является увеличенный срок пользования займом – до 4 лет.

Важно! Этот и все последующие кредиты можно оформить в режиме онлайн.

Экспресс-Овердрафт

Краткосрочный заем (до 1 года) для погашения срочных платежей. Максимальная выдаваемая сумма – до 2500000 рублей, выдается без наличия поручителей.

Бизнес-Овердрафт

Отличие от предыдущей услуги – можно получать кредитование до 17 млн. рублей под меньшие проценты. Такая услуга больше востребована юрлицами — обычно в форме ООО.

Бизнес-Контракт

Хороший вариант для получения заемных средств для исполнения контрактов по закупкам для государства или по контрактам с зарубежными партнерами. Условия кредита:

- срок до 3 лет;

- сумма – до 600 000 000 рублей;

- ставка – 11%.

Эту услугу также можно использовать для рефинансирования, но только по указанным направлениям.

- «Доверие» – от 100 000 под 16%, дополнительно можно оформить кредитную карту со льготным периодом.

- «Бизнес-Доверие»– от 80 0000 под 12%.

Экспресс-Залог

С помощью этой услуги можно профинансировать текущие производственные задачи под залог имущества. Достоинствами кредита, который можно взять на 4 года, являются:

- повышенная сумма (до 5 000 000);

- сниженная процентная ставка.

Подтверждения направлений расходования средств не требуется, деньги могут быть потрачены на любые цели, в том числе на приобретение недвижимости.

Для приобретения недвижимого имущества

Для поведения финансовых операций такого рода предназначены виды кредитования, описанные ниже.

Бизнес-Инвест

Бизнес-Инвест

Долгосрочный (до 10 лет) кредитный продукт. Предназначен для финансовых вложений в строительный бизнес, готовую недвижимость или ее ремонт. Максимальная сумма лимитируется наличием у потребителя залоговых средств (стоимостью имущества, принадлежащего обществу с ограниченной ответственностью). Кредит также может быть использован для рефинансирования долга, в том числе перед лизинговыми организациями.

Бизнес-Недвижимость

Этот кредит также рассчитан на возврат в течение 10 лет и выдается предприятиям и индивидуальным предпринимателям с максимальной выручкой не более 400 млн. рублей в год. Решение об одобрении выдачи принимается с учетом специфики коммерческой деятельности клиента.

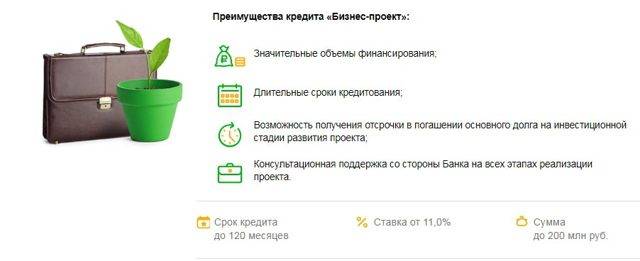

Бизнес-проект

Этот продукт позиционируется банком, как долгосрочный – 120 месяцев. Взять заем можно на покупку недвижимого имущества, однако, он может быть использован для расширения производства, модернизации старого или создания стартапов. Выдается резидентам РФ с годовой выручкой не более 400 млн. руб. Сбербанк предоставляет консультационное сопровождение в качестве поддержки предпринимательства в течение всего цикла реализации проекта.

Экспресс-Ипотека

Экспресс-Ипотека

Этот кредит от Сбербанка предназначен для небольшого бизнеса — для ип с выручкой до 60 млн. рублей или физических лиц и позволяет приобрести недвижимое имущество (коммерческое или жилое) по ипотечной схеме. Условия использования продукта:

- срок до 15 лет;

- сумма до 10 миллионов.

Дополнительного залога при оформлении кредита банк не требует.

Приобретение оборудования

Для данной цели предусмотрен кредит «Бизнес-Актив». На средства, полученные по линии этого банковского продукта, можно купить транспорт, оборудование, профинансировать его пуск и наладку, страховку. Его особенностью является кредитование под залог покупаемого оборудования. Кредит может быть выдан на срок до 12 лет.

Как подать заявку

Подать заявку на получение кредита можно двумя способами:

- при личном визите в отделение Сбербанка;

- воспользоваться интернетом и подать заявку онлайн.

Чтобы посетить офис Сбербанка лично нужно взять с собой сразу пакет документов, в который входят паспорт, ИНН, СНИЛС, сведения о поручителе, справка 2-НДФЛ, документы на залоговое имущество, правоустанавливающие документы на бизнес. Это значительно сократит время рассмотрения вашей заявки. Уже непосредственно в офисе сотрудник банка поможет вам заполнить заявку.

Чтобы подать заявку через интернет необходимо будет воспользоваться личным кабинетом на сайте Сбербанка. Для этого нужно зарегистрироваться, внести логин и пароль и подтвердив его кодом, который придет на ваш телефон, зайти в личный кабинет.

Там вы найдете раздел кредитов. В этом разделе можно заполнить заявку. Для этого необходимо выбрать тип кредита, который вы хотите взять. Затем выбрать параметры и валюту, в которой планируете получить заем. Чаще это бывает российская валюта – рубль.

После этого выбираем сроки оплаты кредита и желаемую сумму.

Затем следует остановить выбор на виде заявления. Оно может быть:

- расширенным – для клиентов, которые используют зарплатный проект или являются работниками банка. Для таких категорий предусмотрено рассмотрение всех сведений дистанционно;

- быстрым – для обычных клиентов. Здесь можно написать общие сведения, а уже подробную информацию передать при посещении отделения банка.

Заявка, принятая через интернет, обычно рассматривается в течение нескольких минут.

Кредиты под бизнес с нуля: в каком банке получить?

Начинающие предприниматели спрашивают – в каком банке и где взять кредит под бизнес с нуля, где оформляют коммерческий займ? Ведь далеко не каждое учреждение будет связываться с клиентом, у которого пока еще нет стабильных доходов, только идеи?

Информация для заемщика

Любой молодой бизнесмен может получить деньги на старт для своего дела, не ломая голову над поиском денег, нужно просто обратиться в банковскую компанию. Вам смогут предложить несколько программ, и выбор бизнесмена зависит от его конкретных целей. Кстати, узнать об интересных идеях для бизнеса можно здесь.

Лучшие предложения по микрозаймам:

| Банк | % и лимиты | Заявка |

| ЕКапуста самый популярный | до 30 000 руб 0% первый займ | Подать заявку |

| Займер самый лояльный | до 35 000 руб 0% первый займ/0.42% в день | Подать заявку |

| WebBankir стоит тоже попробовать | до 30 000 руб 0% первый займ | Подать заявку |

| Лайм Займ очень быстро | до 70 000 руб 0% первый займ до 20 000 руб | Подать заявку |

| Езаем тоже быстро | до 30 000 руб 0% первый займ 15 000 руб | Подать заявку |

| Турбозайм выдают всем, но под 1% | до 50000 руб 1% в день | Подать заявку |

Список всех МФО, выдающих первые займы под 0% →

Займы на старт и развитие своего дела выгодны. Они разрабатывались специально, ориентируясь на потребности предпринимателей. С погашением долга проблем не должно возникнуть, ведь это можно делать за счет получаемой прибыли.

Доход с собственного “детища”, как правило, больше, чем рядовая зарплата россиянина. Значит, и в счет погашения можно вносить более крупные суммы. Так можно закрыть задолженность досрочно.

По словам специалистов, окупаемость выданной суммы на открытие малого бизнеса, достигается в среднем за 10-12 лет. Поэтому многие компании не готовы одобрять заявку от каждого начинающего предпринимателя. В последнее время кредиторы учли различные риски, ужесточили свои условия и повысили ставки.

Пять вариантов получения кредита на развитие малого бизнеса с нуля

Виды кредитных программ и ключевые особенности

Кредит на открытие бизнеса в Сбербанке

Такие предложения есть у Сбербанка, одна из них называется «Доверие» и предназначена именно для начинающих бизнесменов. По ее условиям выдаются средства для тех, кто собирается открыть свой магазин, клуб, заведение или выбрать другой вид предпринимательства.

Так можно получить денежные средства до 3 миллионов рубл., с 15,5% годовых, на время до 3 лет. Больше информации – на сайте.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Для оформления нужно:

- заполнить анкету,

- иметь с собой паспорт гражданина РФ, приписное свидетельство или военный билет,

- предоставить финансовые документы предпринимателя или юридического лица (ИНН).

Компания отдает предпочтение тем лицам, которые будут работать по определенной франшизе, представленной одним из партнеров Сбербанка. Наиболее важно уделить внимание качественному проекту и франшизе.

Заемщики, имеющие положительную кредитную историю, имеют больше шансов на получение одобрения. Подробнее о значении КИ читайте в этой статье. Также большое значение имеют материальное положение заявителя, наличие залога, количество иждивенцев, наличие тщательно составленного бизнес-плана, поручительство и размер первоначального взноса.

Кредит на открытие бизнеса

Но сейчас в России действует большое количество фирм, и многие из них предлагают свои услуги кредитования для коммерции. Мы можем также посоветовать обратиться в следующие компании:

- Тинькофф банк – предлагает получение “Кредита на открытие и развитие бизнеса”. Одобрение в день обращения, ставка от 9% в год, на любые цели, оптимально для среднего и малого бизнеса. Для ИП и ООО деньги на расчетном счете будут доступны сразу после одобрения. Если вы хотите получить кредит экспресс без залога и иного обеспечения, то вам смогут предложить до 2 миллионов под ставку от 12% на срок до 3 лет. Нужен только паспорт;

- В ФК Открытие можно оформить кредит на “Пополнение оборотных средств”под залог движимого и недвижимого имущества, а также поручительство. Допускается выдача необеспеченных займов. Срок – до 5 лет, процент начинается от 9% годовых. Выдается либо как кредит, либо как кредитная линия, в зависимости от выбранного вами способа будет определяться порядок погашения – в конце срока или ежемесячно траншами;

- Банк ВТБ выдает экспресс-кредит на срочные цели, где рассмотрение заявки занимает всего 1 рабочий день. Можно получить от 0,5 миллиона рублей на срок до 60 месяцев, процентная ставка составит от 13% до 16% годовых. Поручительство обязательно, предоставление залога происходит по желанию клиента;

Возможно, эти статьи также будут вам интересны:

Здесь вы можете рассчитать свои расходы:

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Рассмотрим процесс оформления займа

- Обратитесь в офис кредитно-финансовой организации.

- Выбрать программу (к примеру, в Сбербанке предствлено 10 продуктов).

- Зарегистрируйтесь в налоговой инспекции в качестве ИП.

- Составьте план. Чем лучше он будет представлен, тем больше шансов на одобрение заявки. Это начало любого дела, а потому банковские организации тщательно изучают проект. Коммерсант должен определить основные кратковременные и долговременные направления развития компании, провести количественный и качественный анализ, подсчитать объемы производства, соотношение прибыли и издержек, проанализировать конъюнктуру рынка.

- Выберите подходящее место для офиса, позаботьтесь о рекламе, наймите сотрудников и т.д.

- Соберите все необходимые бумаги и подайте заявку в банк. Чтобы узнать, какие документы вам нужно будет подготовить, ознакомьтесь с этой статьей.

- Подготовьте деньги для первого взноса.

- Дождитесь положительного ответа, откройте свое дело и развивайте его. Анализ клиента производится кредитными специалистами или через систему скоринга.

Банки охотнее кредитуют граждан России с постоянной регистрацией в возрасте 30-45 лет, состоящих в официальном браке. А вот у тех заемщиков, которые уже имели собственное дело и хотят открыть новое дело, шансов меньше, так как кредиторы негативно относятся к неудачному опыту.

Если не удается взять займ на развитие малого бизнеса, то можно воспользоваться потребительским займом, который выдают практически во везде, или под залог недвижимости. Кроме того, можно обратиться в городской Центр развития предпринимательства.

Как получить кредит от государства на открытие и развитие малого бизнеса с нуля: условия оформления

Создание собственного бизнеса – долгосрочный и трудоемкий процесс,требующий значительных усилий и финансовых вливаний. Не всегда начинающий предприниматель обладает необходимой суммой стартового капитала, что ставит его в затруднительное положение. Российское законодательство учитывает данный факт – и предлагает получить выгодный кредит индивидуальным предпринимателям на развитие малого бизнеса с нуля.

Помощь подобного рода выгодна тем, что гос.кредитование имеет системный и беспроцентный характер, не предполагает залога, и включает в себя целый ряд дополнительных финансовых и юридических преимуществ. Получить ее стремится значительное количество субъектов предпринимательства.

Стоит отметить, что в Российской Федерации действует детально разработанная программа помощи государства малому и среднему бизнесу, которая включает такие пункты, как:

- беспроцентное кредитование;

- лизинг;

- система компенсационных гос. выплат и помощи о выполненным кредитным обязательствам;

компенсация финансовой суммы, потраченной на приобретение промышленного оборудования и других средств производства.

Кредитование малого бизнеса является не единственным востребованным методом эффективной экономической помощи ИП, но одним из наиболее популярных способов возмещения финансовой недостачи. Возможность не предоставлять залога при оформлении кредита весьма импонирует молодым предпринимателям в начале их экономической деятельности. Индивидуальным предпринимателям очень важно ощущать гос.помощь в сложных экономических условиях в начале деятельности и открытия предприятия, без залога и дополнительных финансовых выплат.

Государственное кредитование ИП: механизм оформления

Кредит малому бизнесу с нуля – эффективный механизм регуляции развития индивидуального предпринимательства, которое является одной из основоположных ячеек системы современных экономических отношений. Отсутствие необходимого залога при открытии бизнеса зачастую привлекает молодых перспективных предпринимателей, готовых развивать и внедрять новые технологии и перспективные разработки. Зачастую именно такие проекты требуют государственной помощи.

Одним из наиболее эффективных условий помощи для открытия и дальнейшего развития малого бизнеса при существующей системе кредитования является отсутствие залога.

Государство берет на себя полный спектр обязательств, касающихся гарантирования кредитных обязательств субъекта задолженности. Следует отметить, что далеко не все банки охотно идут на такой компромисс, особенно если речь идет о достаточно крупных финансовых суммах. Тем более, что даже успешный старт не всегда гарантирует рентабельность и кредитоспособность предприятия в дальнейшем. Поэтому для того, чтобы получить кредит для открытия, ИП должен обладать базовой суммой стартового капитала.

Новый бизнес – это всегда риск, и банки не готовы оплачивать его. Поэтому ИП в Российской Федерации активно поддерживает государство – и результаты не преминули сказаться. Малый бизнес постепенно, но уверенно, превращается в значительный сегмент внутреннего и внешнего рынка.

Алгоритм получения государственной финансовой помощи

Если вы планируете открытие своего бизнеса, и желаете получить государственную поддержку, для начала стоит удостовериться, что система государственного финансирования и помощи ИП действует в регионе вашей регистрации, а также распространяется на выбранную вами сферу деятельности.

Стоит понимать, что не каждому начинающему предпринимателю положена финансовая поддержка от государства – а лишь тем субъектам экономической деятельности, которые действительно смогут доказать свою состоятельность и перспективы развития как ИП.

Одним из важных этапов процедуры получения помощи при старте вашего бизнеса и оформления государственного кредитования для ИП является составление четкого бизнес-плана, в котором будут отображены следующие пункты:

- цели и задачи создания нового ИП;

- необходимый минимум финансовых средств, нужный для открытия бизнеса;

- сумма затрат, связанных с приобретением нужного оборудования и обустройства рабочих помещений;

- предполагаемые сроки окупаемости.

Кроме того, ИП должен четко обозначить особенности старта, характер будущей деятельности и аргументировать выбранный путь экономического развития, а также свое желание взять ссуду.

Чтобы взять участие в программе гос. кредитования малого бизнеса и получить гос. займ, для начала следует пройти конкурсный отбор.

Первым этапом данного конкурса является детальное рассмотрение предлагаемого ИП бизнес-плана. Для успешного старта и открытия нового бизнеса предприниматель должен четко обозначить все этапы развития будущего предприятия, и сформировать предполагаемые риски и выгоды. Чтобы получить гос. ссуду, ИП должен убедить государство в том, что предлагаемая идея является эффективной и перспективной в плане экономического развития.

Далее, чтобы взять участие в программе, подготовленный бизнес-план вместе с пакетом сопровождающей документации направляется на рассмотрении в органы соответствующего гос. контроля.

ИП, для того чтобы получить гос. ссуду на развитие своего бизнеса без дополнительных переплат и залога, обязуется предоставлять своевременную и полную отчетность о характере использования и объемах натурализации полученных средств. Объективность и полнота полученной информации проверяется органами гос. фискального контроля.

Если проверка предоставленных данных прошла успешно, и субъект успешно прошел конкурсное испытание, он получает доступ к льготной системе кредитования, которая предполагает полное отсутствие залога и беспроцентный займ. Такие условия привлекают многих молодых предпринимателей, желающих получить кредит и наладить успешное развитие своего бизнеса.

Другие методы государственной поддержки малого бизнеса

Кредитование не является универсальной панацеей для стимуляции развития малого бизнеса.

Чтобы получить удовлетворительный результат в своей предприниматель свой деятельности, ИП вынужден искать инновационные пути и методы осуществления бизнес-идей и проектов. В ровной степени и гос. органы заинтересованы в эффективном развитии и расширении форм частного предпринимательства.

Многие банки начинают задумываться об уменьшении или даже потенциальной ликвидации залога для клиентов, желающих взять кредит с дальнейшим направлением средств на развитие малого бизнеса.

Гос. поддержка малого бизнеса предполагает также такие формы работы с ИП, как:

- проведение конкурсов на получение разнообразных грантов;

- проведение обучающих семинаров, конференций, тренингов для ИП;

- материальная помощь без осуществления прямых финансовых выплат.

К примеру, государство может поспособствовать аренде муниципальной площади по сниженной ставке. Предприниматель может получить также ряд дополнительных преимуществ без получения наличных сумм финансов на руки. В частности, это касается сотрудничества с банками.

Льготные условия для малого бизнеса: особенности получения банковскогокредита

Центры кредитования, осуществляющие государственную поддержку малого бизнеса, нередко становятся поручителями в получении кредитов для ИП. Банки склонны доверять государственной системе обеспечения займов, поэтому более охотно идут на выдачу кредитов без залога, если его гарантом выступает непосредственно государство.

Отсутствие залога в этом случае компенсируется повышенными кредитными обязательствами.

Чтобы посодействовать успешному старту как можно большего количества молодых предпринимателей, в РФ был даже учрежден специальный Фонд национального благосостояния. Старт деятельности фонда состоялся в 2014 году. Из данного фонда банки, входящие в пул, ежегодно могут получить достаточно внушительную сумму, позволяющую обеспечить минимальные тарифы по кредитным займам для субъектов индивидуального предпринимательства, без требования залога и переплат. Таким образом, чтобы обеспечить успешный старт и получить кредит для развития предприятия, субъект должен просто доказать готовность работать по полной программе для отечественной экономики.

Старт нового предприятия требует тщательной подготовки и наличия определенного финансового резерва.

Государство готово предоставить начинающему предпринимателю необходимую поддержку – но в ответ ИП также берет на себя определенные обязательства. В частности, главными индикаторами уровня экономической эффективности деятельности и успешного старта нового предприятия выступают два основных показателя: количество созданных рабочих мест и уровень ежегодно уплачиваемых налогов. Если данные цифры характеризуются положительной динамикой, значит, старт данного бизнеса оправдал себя, и предприниматель начинает создавать успешную кредитную историю.

Источник https://kredit-on.ru/kredit-na-malyj-biznes-s-nula-v-sberbanke-uslovia/

Источник https://kreditorpro.ru/kredit-pod-biznes-s-nulya/

Источник https://ipexperts.ru/biznes/dengi/kredit-na-razvitie-malogo-biznesa-s-nulya-algoritm-gosudarstvennyj-kredit-lgoty.html

Источник