Содержание

Трейдинг, форекс и фондовые брокеры России

В этом разделе вы можете найти подробную информацию о самых популярных и надежных брокерах России в 2021 году. Наш рейтинг и отзывы помогут вам сделать правильный выбор и получить надежность и хороший сервис.

Обратите внимание, что в рейтинге присутствуют как фондовые, так и форекс брокеры.

- Главный офис: Европа

- Офисы: Россия, Украина, Великобритания, Китай, Европа

- На рынке : c 2011 года

- Торговая платформа: Собственная

- Минимальный депозит: 10000 USD

- Главный офис: Офшорные

- Офисы: Россия, Офшорные

- На рынке : c 2004 года

- Торговая платформа: MetaTrader 4, MetaTrader 5

- Минимальный депозит: 1 USD

- Главный офис: Швейцария

- Офисы: Россия, Украина, Швейцария, Китай, Япония .

- На рынке : c 2004 года

- Торговая платформа: JForex

- Минимальный депозит: 100 USD

- Главный офис: Россия

- Офисы: Россия

- На рынке : c 2016 года

- Клиентов: 57000 (

- Главный офис: Россия

- Офисы: Россия

- На рынке : c 1995 года

- Клиентов: 244814 (

- Главный офис: Россия

- Офисы: Россия

- На рынке : c 2016 года

- Клиентов: 275000 (

- Главный офис: Россия

- Офисы: Россия

- На рынке : c 2019 года

- Торговая платформа: MetaTrader 5

- Главный офис: Россия

- Офисы: Россия

- На рынке : c 1991 года

- Главный офис: Россия

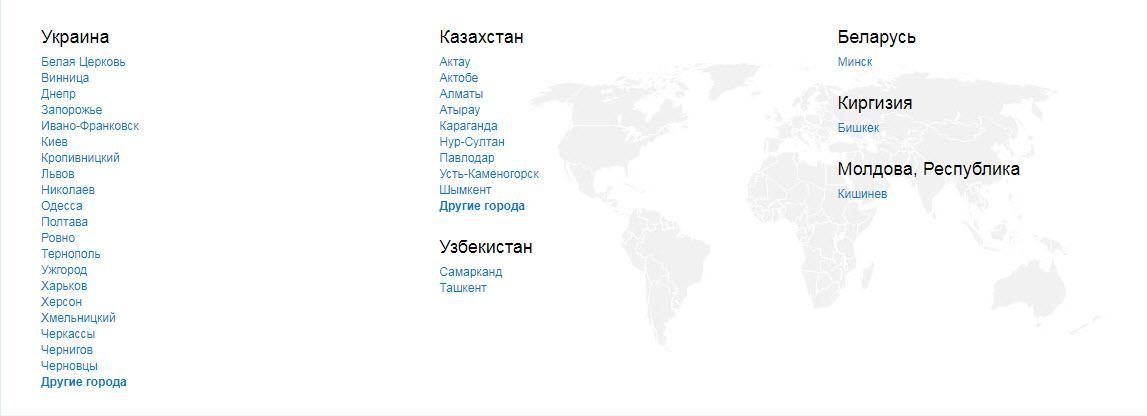

- Офисы: Россия, Казахстан, Беларусь

- На рынке : c 2000 года

- Клиентов: 533269 (

- Главный офис: Россия

- Офисы: Россия

- На рынке : c 1995 года

Фондовые брокеры России

Каждый может зарабатывать на бирже. Но самостоятельно пойти на биржу и купить (или продать) там акции или облигации — нельзя. Федеральный Закон «О рынке ценных бумаг» № 39-ФЗ 22.04.1996 г. предусматривает, что торговля на рынке ценных бумаг может осуществляться только компаниями, получившими соответствующее разрешение (лицензию) регулирующего органа – Центрального Банка РФ. Это означает, что торговать на бирже вы можете, только воспользовавшись услугами специализированной компании. Эта специализированная компания называется брокер.

Биржевой брокер оказывает услуги по покупке или продаже финансовых активов на бирже на основании договора поручения или договора комиссии, действуя от имени и за счет клиента.

То есть, брокер не будет являться владельцем активов, он лишь покупает ценные бумаги на ваше имя (или продает ваши ценные бумаги по вашему поручению).

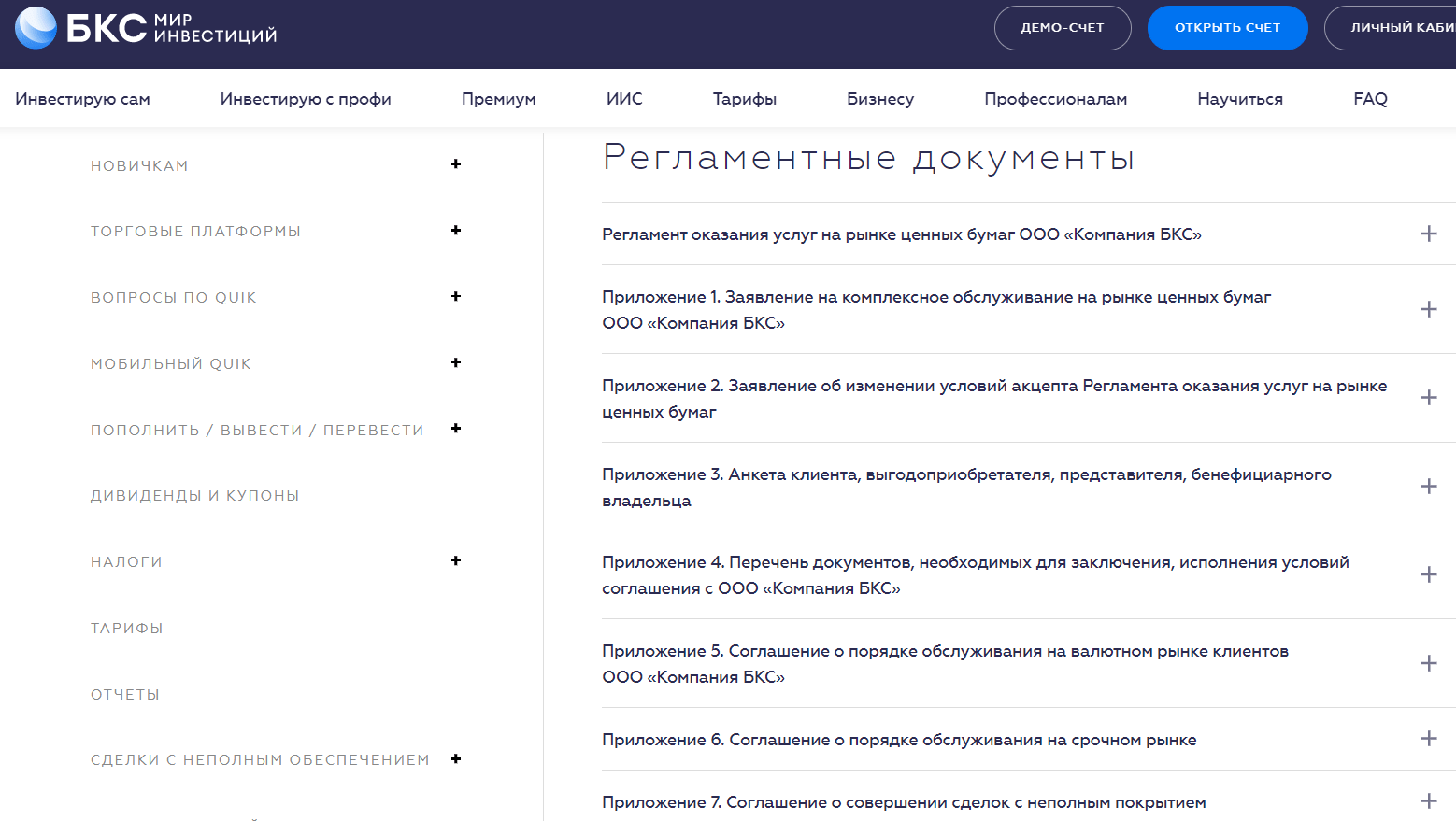

Заключение брокерского договора подразумевает подписание пакета документов, состоящее из:

- Регламента оказания услуг на рынке ценных бумаг,

- Заявления на комплексное обслуживание,

- Анкеты клиента,

- Депозитарного договора,

- Соглашения о порядке обслуживания клиентов на рынке ценных бумаг,

- Соглашения об использовании системы QUIK и других документов.

Договор может быть подписан в письменной форме в офисе брокера или заключен в онлайн-формате с использованием электронной подписи — в этом случае клиент получит Брокерский Договор на свою электронную почту.

Какие услуги предоставляет фондовый брокер

- Брокер открывает клиенту торговый счет.

- По распоряжению клиента брокер покупает и продает акции, облигации и другие финансовые инструменты на бирже. Отдавать свои распоряжения (заявки) брокеру клиент может по телефону или через интернет с использованием торговых платформ (QUIK, TRANSAQ, Альфа-директ и др.) или специальных мобильных приложений для торговли (БКС Мир инвестиций, Сбербанк Инвестор, ВТБ Мои Инвестиции и др.).

- Купленные ценные бумаги брокер зачисляет на счет-депо клиента. При желании, клиент может свои ценные бумаги перевести в другой депозитарий. Деньги за проданные ценные бумаги зачисляются брокерский счет клиента.

- Брокер предоставляет клиенту регулярные отчеты по его сделкам.

- Брокер является налоговым агентом государства: клиенту не нужно самому считать налоги за полученную на бирже прибыль – брокер все посчитает и заплатит ваш налог в бюджет.

- Брокер предоставляет клиенту аналитические обзоры по рынку, дает торговые рекомендации, ведет всю необходимую документацию.

Почему важно наличие у брокера лицензии ЦБ

Наличие лицензии на брокерскую деятельность подтверждает законность и легальность работы брокерской компании.

Работу биржи и брокеров регламентирует Российское Законодательство (№ 39-ФЗ «О рынке ценных бумаг»). Предоставлять брокерские услуги физическим и юридическим лицам имеет право только компания, имеющая лицензию регулятора – Центрального Банка РФ (до 2015 года такие лицензии выдавала Федеральная Служба по Финансовым Рынкам).

Законодательство устанавливает высокие требования к брокерам, а Центральный Банк контролирует их соблюдение. Так, закон обязывает брокера исполнять поручения клиента на наиболее выгодных для клиента условиях, при этом ставить интересы клиента выше собственных.

В случае, если брокер нарушит требования Законодательства, ЦБ предпримет соответствующие меры: вынесет предупреждение, наложит штраф. В крайнем случае, у брокерской компании может быть отозвана лицензия. Но такая исключительная мера к фондовым брокерам применяется очень редко.

Очень важным для клиентов является тот факт, что их деньги находятся на специальном банковском счете, отдельном от денежных средств брокера. Без поручения или согласия клиента брокер не имеет права пользоваться этими деньгами.

Ценные бумаги клиентов учитываются в депозитарии. Это гарантирует клиентам, что даже в случае банкротства брокера ценные бумаги никуда не денутся и их можно будет перевести в депозитарий к другому брокеру.

Внимание! В интернете часто встречаются недобросовестные компании, которые называют себя «брокерами», но на самом деле таковыми не являются. У них нет лицензии ЦБ РФ. Такие так называемые “брокеры” не выводят заявки клиентов на рынок, а лишь выманивают деньги у слишком доверчивых граждан под различными предлогами.

Поэтому, перед тем как начать знакомство с услугами брокера, необходимо первым делом проверить наличие у него соответствующей лицензии.

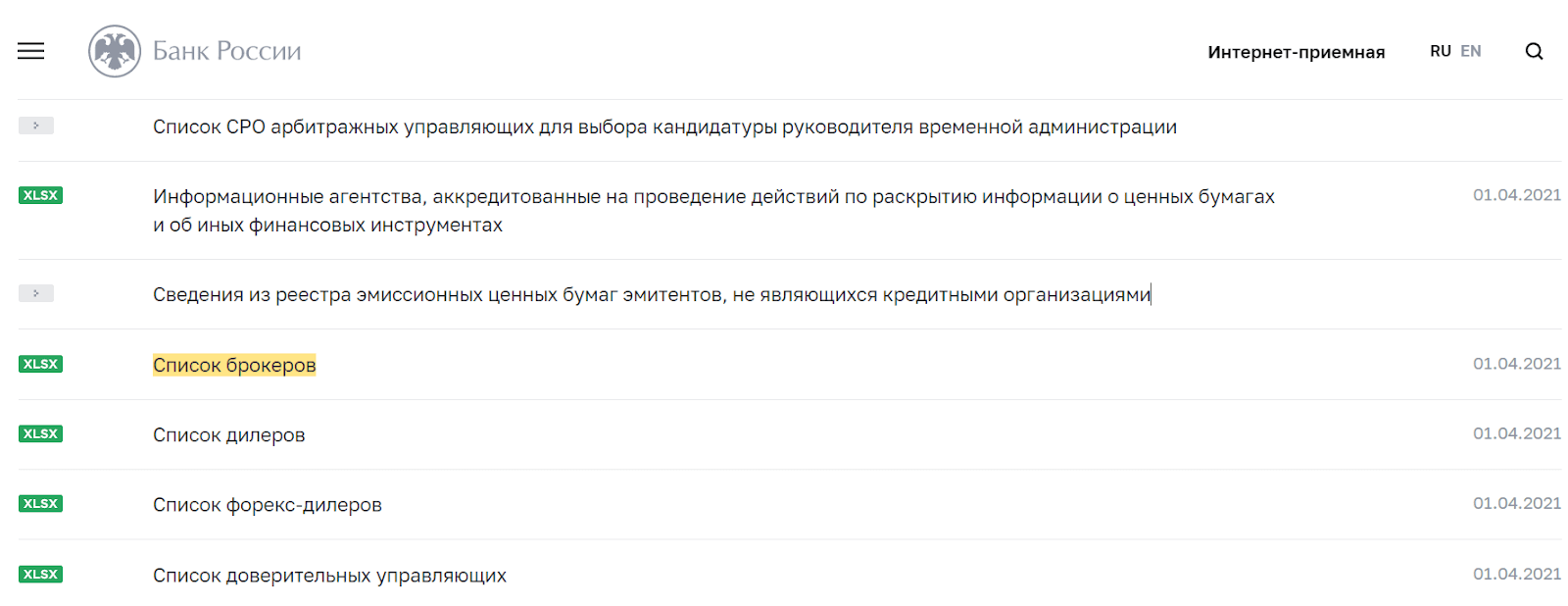

Как проверить наличие лицензии у брокера

С полным списком компаний, имеющих брокерскую лицензию, можно ознакомиться на сайте ЦБ РФ — здесь.

Если вы не нашли интересующего вас брокера в этом списке, мы не рекомендуем связываться с ним.

Как выбрать брокера

- В первую очередь надо проверить наличие у брокера действующей лицензии на осуществление брокерской деятельности. Информация о действующей лицензии содержится на сайте брокера. Ее подлинность можно проверить в реестре Центрального Банка “Список брокеров”.

- Отзывы в интернете помогут лучше узнать об услугах брокера, клиентоориентированности, репутации, тарифах. В частности, на Brokers.Best вы найдете более 4000 отзывов о разных брокерах от реальных пользователей.

- Проверьте наличие у брокера технической поддержки, как оперативно она реагирует на обращение и насколько профессионально отвечает на ваши вопросы.

- Уточните у брокера наличие торговых платформ для трейдинга, мобильного приложения.

- Подробно изучите тарифные планы и комиссионные платежи. Для начинающих трейдеров самый простой тарифный план, вероятнее всего, и будет самым выгодным.

- Наличие офиса брокера в вашем городе очень удобно. Но сейчас это требование к брокеру не является определяющим, так как есть возможность открытия и пополнения брокерского счета онлайн через личный кабинет клиента в мобильных приложениях.

Брокерские услуги на бирже оказывают как брокерские компании, так и банки. Безусловно высоконадежными являются такие социально значимые банки как Сбербанк РФ и ВТБ. Но и у брокерских компаний тоже есть свои преимущества: это более гибкие и выгодные тарифы, удобные мобильные приложения, хорошая аналитика, более отзывчивая и профессиональная поддержка.

Важно знать, что деньги на брокерском счете в банке, в отличие от депозита, не защищены Системой страхования вкладов. Поэтому в случае банкротства банка клиент может не получить обратно свои деньги с брокерского счета.

В случае банкротства брокера ситуация аналогичная — клиент может потерять деньги. Однако на практике лицензированные фондовые брокеры банкротятся редко, чего не скажешь о банках.

Топ-10 российских фондовых брокеров

| Позиция в списке | Наименование компании | Торговый оборот, руб. |

| 1 | ФГ БКС | 1028 968 113 345 |

| 2 | ВТБ | 484915 419 543 |

| 3 | Сбербанк | 476 048 772 252 |

| 4 | ООО “Ренессанс Брокер” | 276 195 663 672 |

| 5 | ООО “МКБ Инвестиции” | 253 456 574 754 |

| 6 | АО “Тинькофф Банк” | 243 443 364 480 |

| 7 | Группа Банка “ФК Открытие” | 205 612 234 613 |

| 8 | ФИНАМ | 188 175 046 200 |

| 9 | ООО “Меррилл Линч Секьюритиз” | 159 576 154 998 |

| 10 | ООО “Голдман Сакс Банк” | 113 962 400 856 |

Данные Мосбиржи на февраль 2021

Безусловным лидером по торговому обороту на российском фондовом рынке является Финансовая Группа БКС, в состав которой входит брокерская компания «БКС Брокер». Именно БКС в конце 90-х годов прошлого века разработала торговую платформу QUIK, которую сейчас использует большинство трейдеров для торговли акциями на бирже.

За БКС следуют крупнейшие российские банки — Сбербанк и ВТБ. Сейчас они активно предлагают своим клиентам брокерское обслуживание на фондовом рынке: депозит не защищает сбережения от инфляции, поэтому инвестиции в ценные бумаги – выгодная альтернатива.

Замыкают десятку ведущих операторов рынка ООО «Мерилл Линч Секьюритиз» и ООО «Голдман Сакс Банк» — российские «дочки» крупнейших мировых инвестиционных банков. Клиенты этих банков также инвестируют свои деньги в акции российских компаний.

| Позиция в списке | Наименование компании | Число клиентов |

| 1 | АО “Тинькофф Банк” | 4 288 931 |

| 2 | Сбербанк | 4 262 750 |

| 3 | ВТБ | 1 244 883 |

| 4 | Фг БКС | 636 717 |

| 5 | АО “АЛЬФА-БАНК” | 573 408 |

| 6 | Группа Банка “ФК Открытие” | 317 226 |

| 7 | ФИНАМ | 281 372 |

| 8 | Фридом Финанс | 105 864 |

| 9 | ООО УК “Альфа-Капитал” | 76 884 |

| 10 | ООО ИК “Септем Капитал” | 64 652 |

Данные Мосбиржи на февраль 2021

По числу зарегистрированных клиентов рейтинг возглавляет «Тинькофф Банк», за ним следуют Сбербанк и ВТБ.

Что лучше: банк или брокер?

- Клиенты с небольшими депозитами (как правило, новички) предпочитают брокерские услуги банков. У них удобные и простые в использовании мобильные приложения для торговли, а также широкая сеть региональных отделений и филиалов.

- Клиенты с крупными депозитами (опытные инвесторы) выбирают обслуживание в брокерских компаниях — из-за выгодных тарифов и качественной аналитической поддержки.

Форекс Брокеры России

Рынок форекс начал формироваться еще в 70-х годах прошлого века, а в конце 90-х он начал развитие в Российской Федерации. Появились первые форекс-дилеры, готовые оказывать услуги розничным трейдерам. Это были Alpari и Forex Club.

С распространением интернета, возможность спекулировать на финансовых рынках получили широкие массы населения. Рос и список посредников, готовых предоставить людям доступ к этим рынкам, специальное программное обеспечение и кредитное плечо. А за это — получали комиссию.

Кто лицензирует форекс-брокеров в России

Деятельность таких компаний долгое время находилась вне правового поля РФ. Их регистрировали в офшорных странах, где для получения лицензии выдвигались минимальные требования по уставному капиталу, составу учредителей, количеству сотрудников. Финансовая отчетность таких брокеров и вовсе полностью отсутствовала. Это приводило к тому, что на российском рынке появилось много компаний-мошенников, которые внезапно прекращали свое существование без видимых причин. Разумеется, деньги со счетов клиентам никто не возвращал.

Следует отметить, что регистрация брокерской компании в оффшоре, с точки зрения законодательства РФ, абсолютно законна. Также не запрещается российским трейдерам торговать у иностранных брокеров.

Торгуя через офшорного брокера, трейдеры могли не платить налоги. Для самого брокера, зарегистрированного где-то в Белизе, прописка в офшоре также означала отсутствие налогов. Проблема заключалась только в низком уровне доверия некоторых граждан РФ к оффшорным юрисдикциям. В частности, бывших инвесторов MMCIS и других подобных компаний с оффшорной регистрацией, которые закрылись и не выплатили деньги своим клиентам.

В попытке увеличить доверие трейдеров и инвесторов, были созданы так называемые регуляторы КРОУФР и ЦРФИН, которые имели российские корни. Они называли себя негосударственными и некоммерческими организациями, созданными с целью защиты прав инвесторов.

Подробнее о регуляторах финансовых рынков и их лицензиях вы можете прочесть в нашей статье.

Однако в 2014 году ситуация изменилась и деятельностью форекс-дилеров заинтересовалось правительство РФ, которое решило взять под контроль их работу.

В 2014 году по инициативе Минфина было принято решение начать государственное регулирование валютного рынка, где уже обосновались несколько десятков форекс-брокеров. Все они не позднее 1 января 2016 года должны были получить от ЦБ РФ лицензию профессионального участника рынка ценных бумаг, если хотели продолжить свою деятельность на территории РФ в рамках правового поля.

Требования российского регулятора к Форекс-брокерам

Чтобы получить такую лицензию, брокерам необходимо было выполнить ряд требований:

- Уставной капитал компании — минимально 100 млн руб.

- Брокеры должны были стать налоговыми агентами для потребителей своих услуг. То есть платить налог НДФЛ с прибыли клиентов в размере 13%, что понравилось далеко не всем трейдерам.

- Клиентам регулируемых ЦБ РФ брокеров урезали кредитное плечо — теперь оно не могло превышать 1:40.

- Клиентам ограничили способы ввода и вывода средств — теперь ввод и вывод можно было осуществить только через банковские счета, без альтернатив вроде платежных систем, а позже и криптовалют.

- Брокеры обязаны были вступить в новую ассоциацию форекс-дилеров, которая должна заниматься регулированием валютного рынка и регистрацией договоров с физическими лицами. Так появилась саморегулируемая Ассоциация (АФД), к которой присоединились крупнейшие компании: Альпари, Телетрейд, Форекс клуб, Финам и другие. Кроме того, членами новой ассоциации стали дочерние компании крупных российских банков: Альфа, ПСБ и ВТБ.

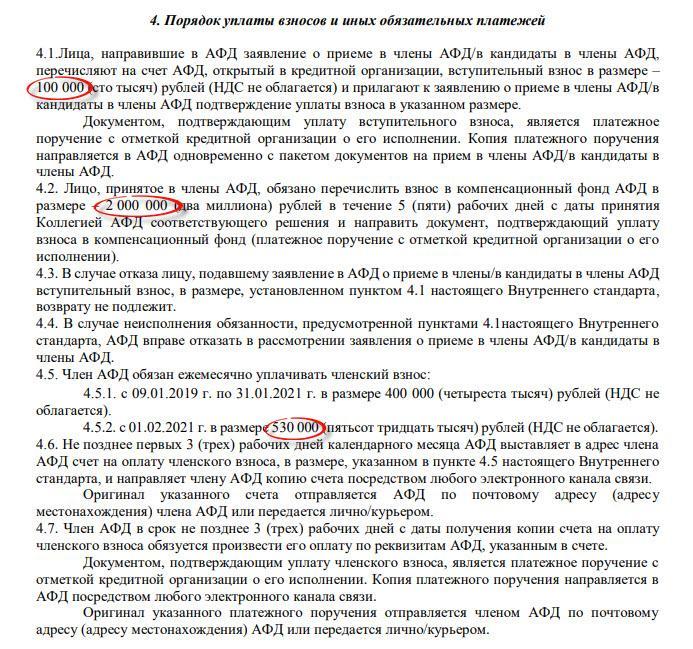

На текущий момент членство в АФД обходится в немалую сумму. Только ежемесячный взнос составляет 530 000 рублей, а кроме этого нужно заплатить единоразовый вступительный взнос 100 000 рублей и 2 000 000 рублей в компенсационный фонд.

Стоит отметить, что сумма ежемесячных взносов увеличена до 530 000 рублей, так как именно такая сумма может покрыть расходы АФД. А расходы за прошлый год составили около 19 000 000 рублей. Следовательно, чем меньше членов АФД становится, тем большую сумму ежемесячных взносов они должны платить. На май 2021 в АФД состоит только 3 форекс диллера.

Все указанные компании лицензию от ЦБ РФ получили, но по данным АФД только 2% трейдеров РФ пользовались их услугами в конце 2018 года. Основная часть трейдеров выбрала оффшорные компании или брокеров, зарегистрированных в более надежных юрисдикциях. В первом случае можно было торговать на более выгодных условиях и не платить налоги, а во втором — иметь более надежного покровителя в качестве надзорного органа.

Поэтому форекс-брокеры, даже при наличии лицензии ЦБ РФ, не стеснялись регистрировать новых клиентов у своих материнских компаний, открытых в других юрисдикциях. Ведь закон этого не запрещает.

После того, как дочки известных зарубежных компаний получивших лицензию от ЦБ РФ, привлекли за несколько лет работы всего 470 активных клиентов, российский регулятор не выдержал и аннулировал их лицензии. В результате 15 компаний из 18 членов АФД были исключены.

Официальной причиной массового отзыва лицензий в ЦБ называли неоднократные нарушения компаниями действующего законодательства по отчетности, капиталу и качеству услуг.

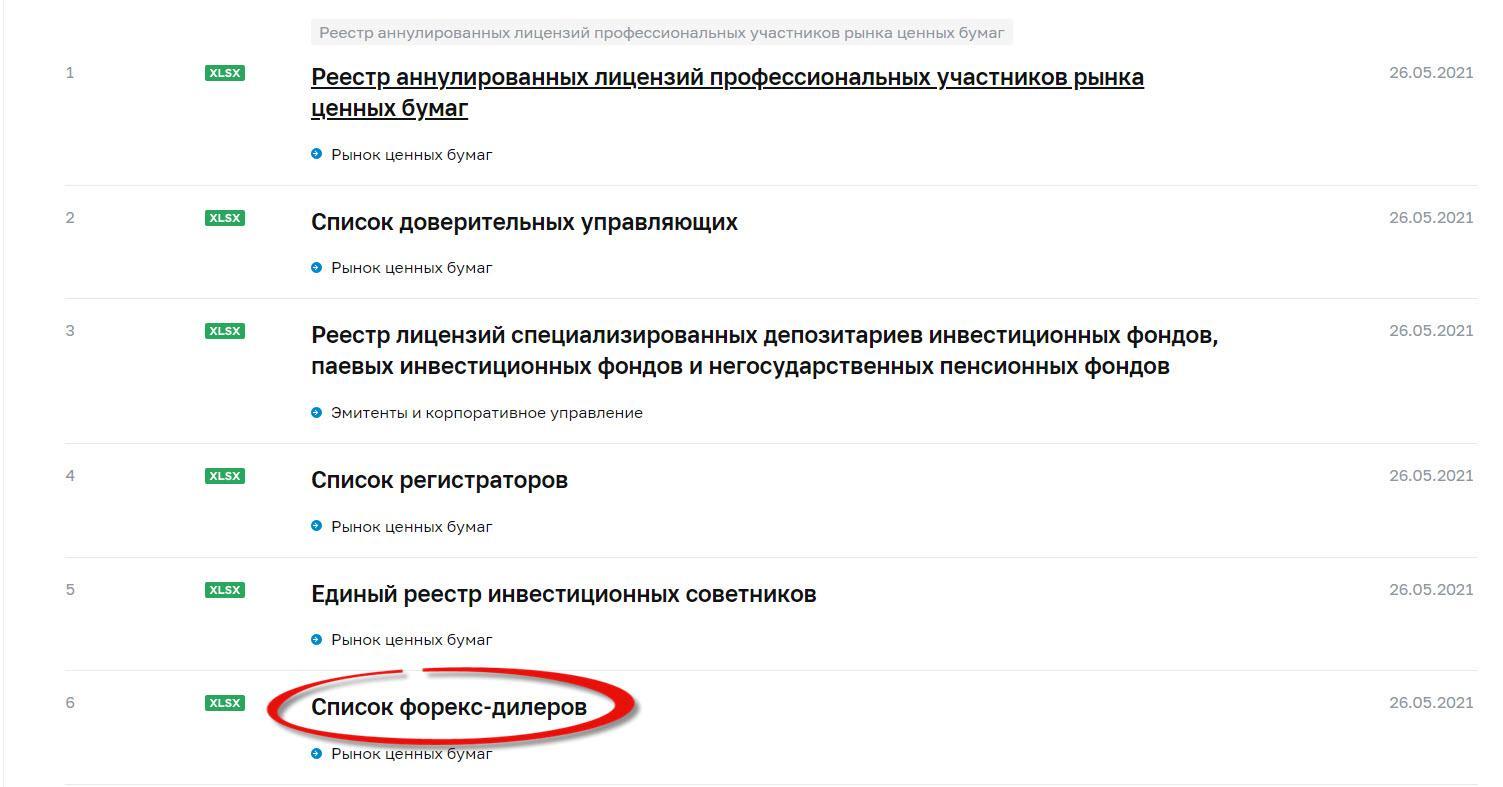

Это привело к тому, что на 20.05.2021 только три форекс-дилера обладают лицензией ЦБ РФ:

- «ФИНАМ ФОРЕКС» (лицензия № 045-13961-020000 от 14.12.2015),

- «Альфа-Форекс» (лицензия № 045-14070-020000 от 20.12.2018),

- ВТБ Форекс (лицензия № 045-13993-020000 от 01.09.2016).

Действующий список форекс дилеров, имеющих лицензию ЦБ РФ, можно просмотреть на сайте www.cbr.ru.

Альпари, Форекс клуб и другие крупнейшие форекс дилеры работающие на территории РФ, потеряли свои лицензии ЦБ РФ. Но это не означает, что клиенты этих компаний, являющиеся резидентами РФ, перешли к лицензированным дилерам. Ведь быть клиентом офшорной компании — не преступление с точки зрения российского законодательства.

Так что с появлением госрегулятора ситуация на рынке брокерских услуг РФ особо не изменилась.

Отличия торговых условий лицензированных и не лицензированных брокеров

- Пополнить или вывести деньги с торгового счета у брокеров, обладающих лицензией РФ, можно только с помощью банков. Никаких пополнений и вывода с помощью криптовалют, ЭПС или наличных денег не производится.

- Ограничено количество валютных пар (до 30 валютных пар можно найти у лицензированных банком РФ форекс дилеров).

- Максимальное кредитное плечо для открытия позиций 1:40.

- Лицензированный форекс-дилер самостоятельно занимается уплатой 13% НДФЛ с прибыли клиентов. Прибылью считается сумма, превышающая депозит. То есть, если трейдер пополнил счет на 10 000, а выводит 2000 — это прибылью не считается. Соответственно, налог вычитается только с той суммы, которую трейдер выведет сверх 10 000 депозита.

- Есть возможность открыть счет в рублях.

- Полностью отсутствуют сервисы ПАММ-инвестирования и копирования сделок.

Именно такие отличия в торговых условиях мы нашли у форекс дилеров, которые на 20.05.2021 имеют действующую лицензию ЦБ РФ.

Какие преимущества трейдеру дает лицензия ЦБ РФ

Финансовая защита

В случае банкротства брокера с лицензией ЦБ РФ, АФД выплачивает деньги всем клиентам лицензированного форекс-дилера из компенсационного фонда СРО. То есть вы получите полное возмещение — независимо от размера вашего депозита.

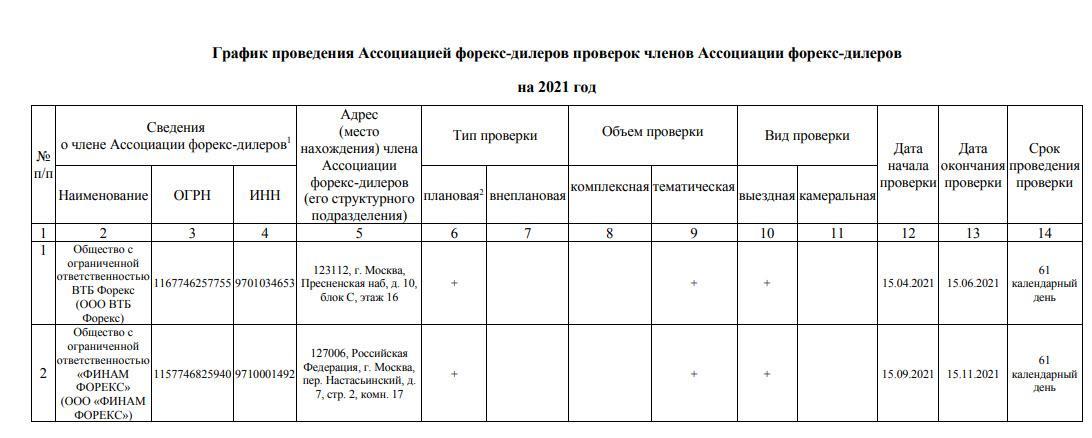

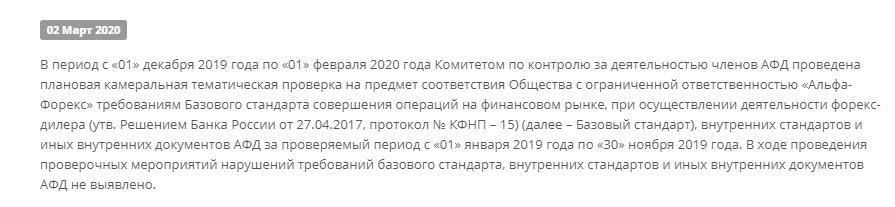

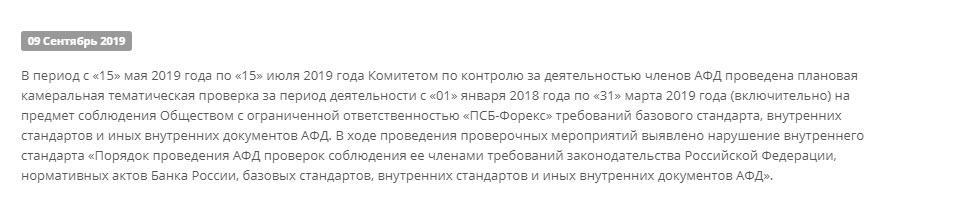

Чтобы предвосхитить банкротство, АФД регулярно проводит проверки лицензированных форекс-дилеров. К примеру, вот результаты последних двух проверок.

Есть результаты проверок и график на 2021 год:

Правовая защита

Резиденты РФ получают возможность защитить свои интересы в российском суде, если у них возникнут претензии к форекс дилеру.

Возможность получить справку 2 НДФЛ для оформления кредита

Форекс-брокеры, имеющие лицензию РФ, могут выдавать своим клиентам справку НДФЛ 2, в которой указан доход от инвестиций. Она принимается банками, чтобы подтвердить наличие дохода у клиента и его происхождение за определенный промежуток времени, если клиент обращается за кредитом.

Наличие офисов

У лицензированных брокеров образована сеть филиалов по разным городам, куда можно обратиться для верификации личности и получения консультационных услуг.

Важно ли наличие у брокера офиса в РФ

Если вы зайдете на сайты брокеров, лишившихся лицензии РФ, то вы не найдете там офисов, расположенных на территории Российской Федерации.

Иностранным форекс-дилерам запрещено иметь офисы на территории РФ, которые используются в качестве рекламы и привлечения клиентов.

Но в других странах СНГ такие офисы есть, так что на надежность брокера это не влияет. Это указывает только на выполнение требования регулятора РФ.

Наличие офиса брокера в своей стране для трейдера не критично. В офис брокера можно обратиться за помощью при прохождении верификации, получить консультацию или подписать договор, в некоторых офисах можно пройти экспресс-курс обучения торговли на финансовых рынках. Но сейчас все это можно сделать так же эффективно через интернет.

Ранее офисы брокеров были нужны, так как там давали доступ к торговому счету для тех, у кого отсутствовал ПК или интернет. На сегодня эта проблема не актуальна.

Итоги

Брокер — ваш партнер и посредник. Не важно, какой вид инвестирования вы выбрали — акции или валютный рынок — к выбору брокера необходимо подойти со всей ответственностью.

Вам также могут понравится наши образовательные статьи про брокеров:

Эти и другие статьи о том, как работает Форекс и Фондовый рынок, вы найдете в нашей Школе инвестиций и трейдинга.

Источник https://ru.brokers.best/brokers/country/rf

Источник

Источник

Источник