Стратегия использования часовых и 4-х часовых графиков для подтверждения сигналов старшего таймфрейма

Многие начинающие трейдеры задаются следующим вопросом: нужно ли при торговле на таких таймфреймах как дневной и недельный анализировать графики младших временных интервалов (H1, H4) и как использовать полученную с этих графиков информацию?

Разумеется, использовать внутредневные графики можно и нужно, только важно понимать когда и как это делать. Рассмотрим краткий пример того, как можно применять часовые и 4-х часовые графики в своем ежедневном анализе.

Эта статья содержит несколько основных стратегий использования H1 и H4 в качестве подтверждения сетапа с дневного графика. А также стратегий поиска входа на этих таймфреймах для получения более выгодного для трейдера соотношения риска к прибыли и размера позиции.

Торговля на часовом и 4-х часовом графиках

Многие трейдеры, которые применяют стратегии прайс экшен на дневных графиках интересуются, можно ли также торговать на более низких таймфреймах. Нил Фуллер иногда торгует на 1 — часовом или 4 — часовом графиках, не учитывая дневной или недельный временной интервал. Но, тем не мене в 90% случаев, он использует часовые или четырехчасовые графики только для подтверждения сигналов с более высокого таймфрейма, в основном дневного.

Таким образом, внутридневные графики работают как дополнительная точка слияния, придавая дополнительный вес сделке, подтверждая вход. Другое преимущество внутридневных H1 и H4 графиков — более точная настройка входа в сделку для получения лучшего соотношения риска к прибыли.

Некоторые советы при торговле с учетом часового и 4-х часового таймфрема на Форекс:

Не спускайтесь ниже 1 — часового графика, т.к на более младших таймфремах много шума и бессмысленных баров.

Анализируйте графики H1 и H4 лишь после анализа дневного таймфрейма. Основной график, где принимается большинство торговых решений — дневной.

Информация в этой статье подойдет также тем, кто торгует и на недельных графиках. В таком случае вы будете использовать дневные графики для подтверждения сигналов с недельного графика, а также более точного входа в рынок.

Помните, торговать с использованием подтверждений с младших таймфреймов не обязательно. Это просто дополнительный фактор слияния, который может как подтвердить сделку, так и выступить против ее. Это более продвинутая техника торговли для трейдеров, которые освоили торговлю на дневном таймфрейме.

Этот метод — не торговля внутридня. Сделки по — прежнему будут открыты в течении нескольких дней (недель).

Ищем второй шанс входа в рынок на часовых и 4-х часовых графиках

Рекомендуемые брокеры (есть бездепозитные бонусы, чтобы попробовать ТС): ]]> Instaforex ]]> , ]]> Roboforex ]]>

Все ненавидят упускать отличную сделку. К счастью, есть несколько различных способов получить хороший второй шанс входа в рынок по сигналу, который изначально пропустили.

Одним из них является использование 1-часовых или 4-часовых графиков для поиска сигнала через несколько часов или даже дней, чтобы повторно войти в направлении исходного сигнала дневного графика, который вы пропустили.

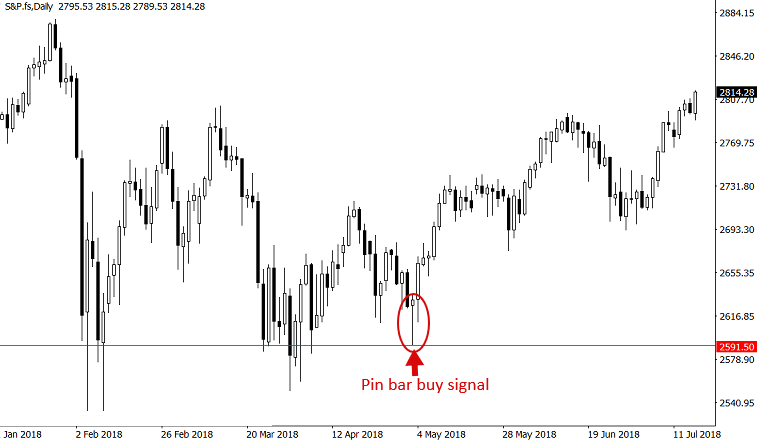

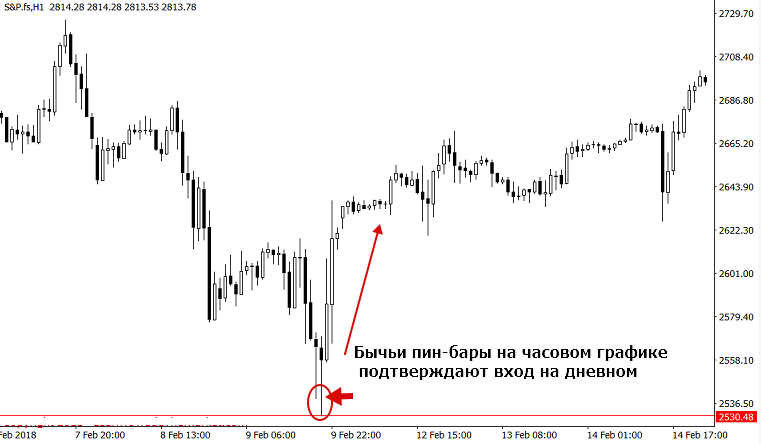

В приведенном ниже примере, мы видим четкий сигнал на покупку — пин-бар от поддержки в S&P500. Если бы вы пропустили такой сигнал, определенно бы потом сильно сожалели.

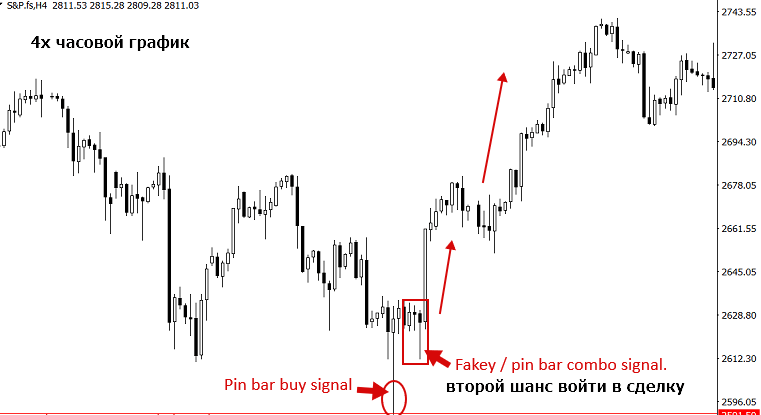

Тем не менее, опытные трейдеры price action знают, что второй шанс для входа часто можно увидеть на внутридневных графиках уже после того, как сигнал на дневном таймфрейме сработал. Посмотрите на график ниже: там видим комбинацию паттернов пин-бар и fakey (ложный пробой), которые сформировались уже после появления дневного пин-бара. Также, обратите внимание на большой 4-часовой пин-бар, который формировался в тот же день, что и дневной сигнал — он является дополнительным фактором слияния для открытия сделки.

Использование внутридневных графиков H1 и H4 для подтверждения сигнала на дневном графике

Иногда вы можете увидеть на дневном графике потенциальный сигнал, в котором вы не уверены. Например, он будет не совсем правильным и потребуется дополнительное подтверждение для открытия сделки. Такая ситуация случается достаточно часто.

В таком случае, можно спуститься на 1-часовой или 4 — часовой таймфрейм и посмотреть: есть ли там хороший сигнал, который появился уже после сигнала на дневном графике, который может послужить поводом для открытия сделки.

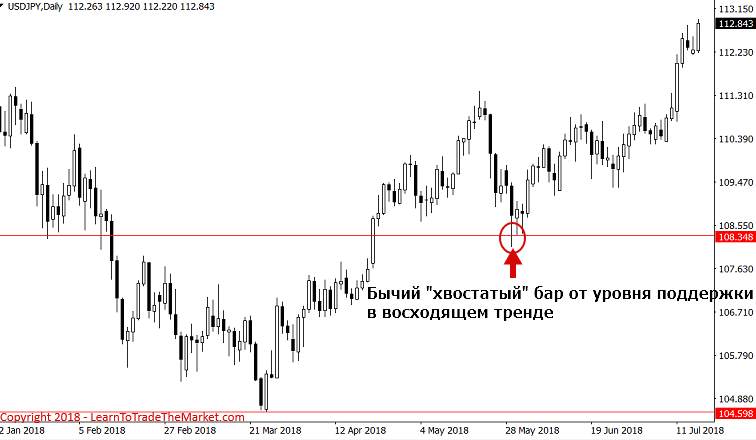

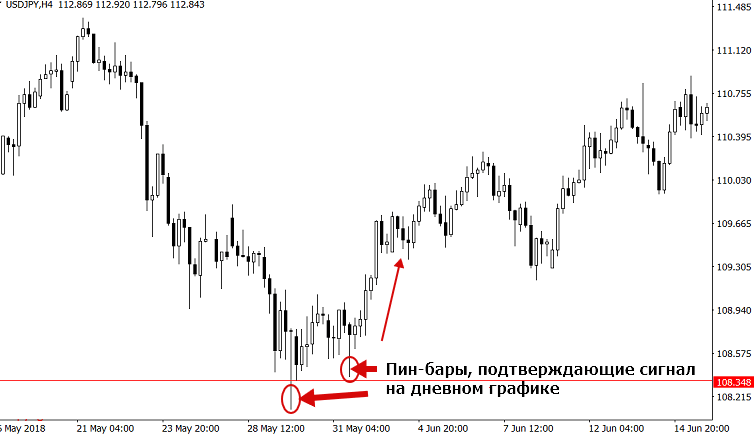

Обратите внимание, на графике образовался не совсем правильный бычий пин-бар от уровня поддержки в восходящем тренде. Важно понять, действительно ли стоит открыть сделку по этому сигналу или же проигнорировать из-за медвежьего закрытия.

Внутридневной 4-x часовой график спешит на помощь. Обратите внимание на два убедительных 4-часовых пин-бара, которые сформировались во время вышеуказанного дневного сигнала. Можно использовать эти 4-часовые сетапы, чтобы подтвердить свое мнение о сигнале дневного графика.

Иногда будет так, что сигнал на дневном графике появляется, но нет подтверждения — сильного тренда или важного уровня поддержки (сопротивления). В таком случае, слиянием может выступить сигнал с младшего таймфрейма.

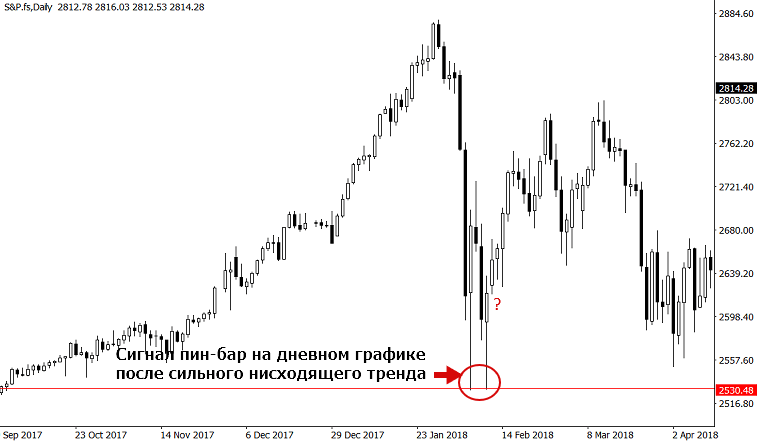

Обратите внимание на сильное движение вниз на графике S&P 500 в начале 2018 года. Большинству трейдеров было бы очень сложно покупать сразу после такого сильного нисходящего тренда. Было много медвежьего импульса, поэтому сигналы на покупку, образовавшиеся на дневном графике вызывают сомнение.

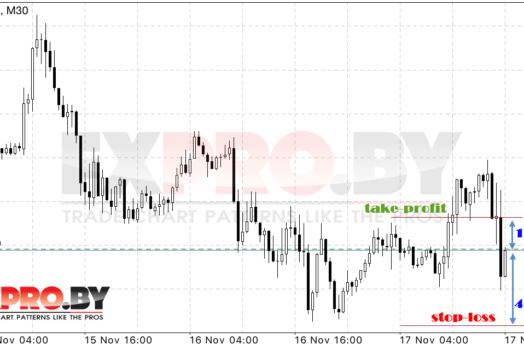

Часовой график помог бы нам в этой ситуации. Как видно ниже, практически в тоже время на 1-часовом графике образовались пин-бары, что дает нам дополнительное слияние для открытия сделки. Кроме того, если будем входить по часовому графику, то стоп лосс можно выставить более жестким, и, следовательно, получить более выгодное для нас соотношение риска к прибыли.

Использование часовых и 4-х часовых графиков для поиска точки входа, определения размера позиции и улучшения соотношения риска к прибыли

Как известно, торговля на дневном графике подразумевает использование более широких стопов (если только вход не выполняется на 50% откате). Поэтому, в большинстве случаев, когда мы используем 1 или 4-часовой график, можно реализовать более жесткий стоп-лосс и соответствующим образом отрегулировать размер позиции.

То есть, вход на младшем таймфрейме позволяет значительно улучшить соотношение риска к прибыли из-за уменьшения размера стоп лосса. В результате, размер позиции может быть увеличен, но тейк профит остается прежним.

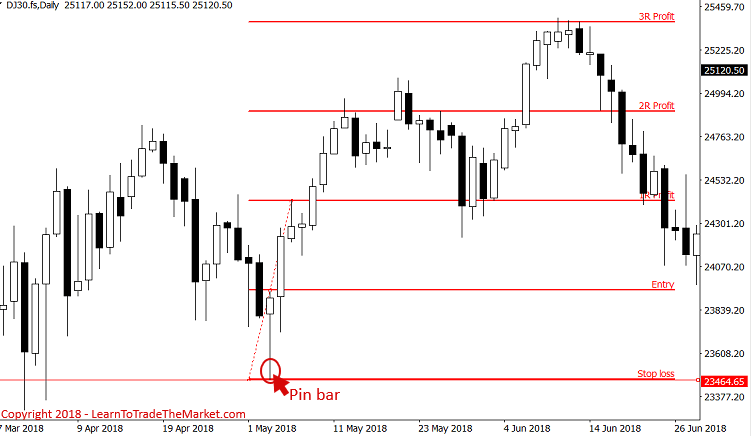

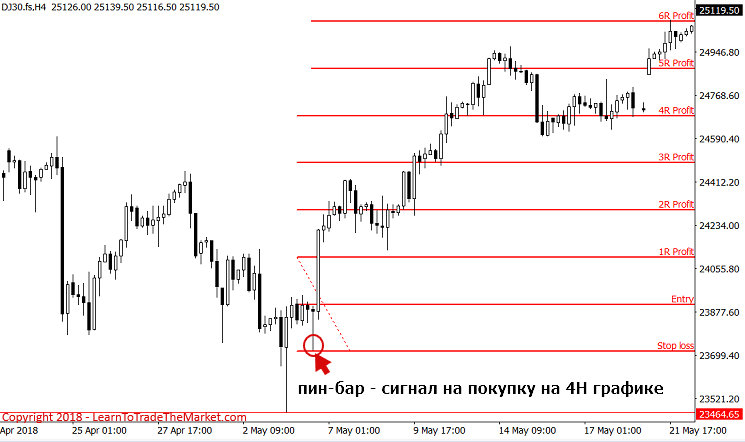

В приведенном ниже примере на графике Dow Jones мы видим четкий сигнал: пин-бар. Если бы мы открыли сделку при пробое ценой максимума пин-бара, то получили бы вознаграждение 2R, возможно 2.5 или 3R в лучшем случае.

После появления пин-бара на дневном графике, на 4-часовом графике Доу Джонс появился подтверждающий сигнал, тоже пин-бар, который предоставил лучшие возможности для открытия сделки. Размер стоп лосса уменьшился на половину, что позволило удвоить размер позиции и повысить вознаграждение до 6R вместо 3R.

Инструмент, с помощью которого можно удобно рассчитывать соотношение риска к прибыли на графике можно найти здесь

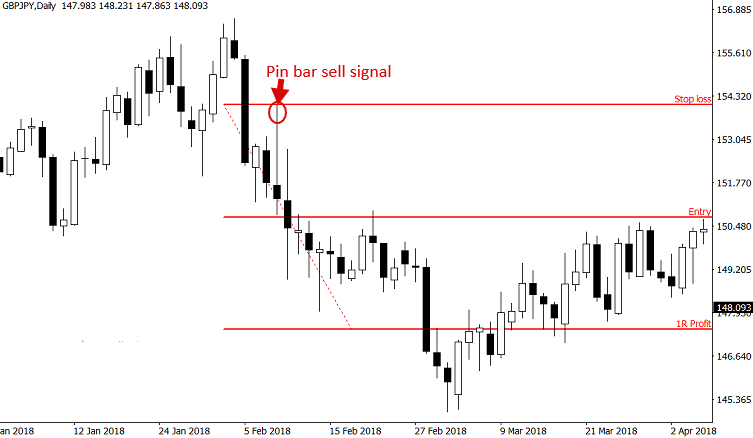

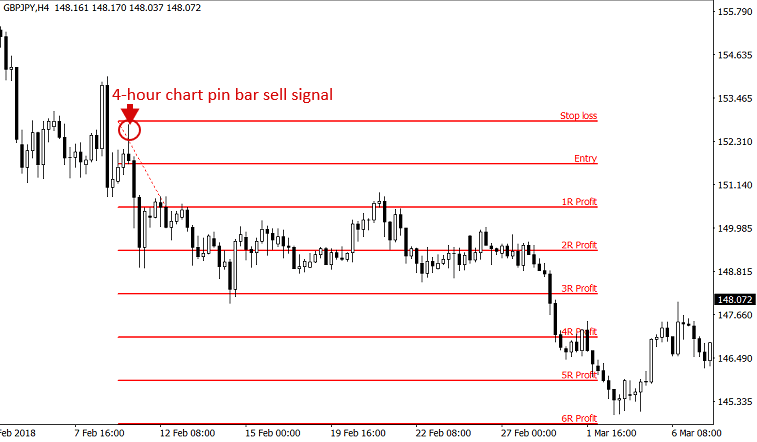

Аналогичная ситуация в приведенном ниже примере. На графике валютной пары GBPJPY сформировался хороший пин-бар, но стоп лосс при входе в сделку на пробое носа пин-бара был бы более 300 пунктов, что значительно ограничило бы потенциальную прибыль.

Проанализировав 4 — часовой график можно было найти пин-бар гораздо меньшего размера, чем на дневном графике. Что позволило бы увеличить размер прибыли с 1R до 5R и более.

Заключение

В этой статье приведены лишь некоторые из способов использования 1-часовых и 4-часовых графиков при торговле на дневном таймфрейме по стратегии price action.

Торговля по прайс экшен — это не просто поиск свечных комбинаций, а затем открытие сделки. Есть намного больше факторов: поиск и фильтрация сделок, управление рисками, мани менеджмент. В каждой сделке присутствует как техническая, так и ментальная составляющая. Поэтому важно уделить много времени психологии трейдинга.

После прочтения сегодняшнего материала, надеемся, что вы лучше поняли как правильно использовать внутридневные графики. Не делайте ошибку, используя внутридневные графики, чтобы контролировать свои позиции и торговлю. Это неправильно и приведет к потере денег.

Стратегии D1 для торговли на Форекс

Торговля на дневном графике может быть как среднесрочной, так и долгосрочной в зависимости от длительности заключаемых сделок. Она имеет множество преимуществ по сравнению с краткосрочной торговлей и позволяет получать хорошую прибыль. Стратегии для графика d1 могут быть как индикаторными, так и безиндикаторными. Мы рекомендуем вам протестировать каждую методику по отдельности и выбрать ту, которая принесет наибольшую прибыль.

p, blockquote 1,0,0,0,0 —>

Особенности стратегии D1

Торговля, основанная на стратегиях для дневного графика, имеет свои особенности:

- Маленькое количество сигналов для открытия сделок по сравнению с краткосрочными торговыми методиками.

- Позиции открываются на 1 день и более, в большинстве случаев переносятся на следующие сутки. Поэтому следует учитывать расходы на брокерские комиссии.

- Для анализа графика требуется мало времени, нет необходимости следить за движением цены целый день. Такая торговля подходит для тех, кто занят большую часть времени на основной работе.

- Одна успешная сделка может принести прибыль в 100 пунктов и более. Высокий профит от торговли.

- Правила технического и фундаментального анализа отрабатывают более четко, в отличие от торговли на маленьких таймфреймах, где цена часто ведет себя непредсказуемо.

Стратегия на d1 не подойдет нетерпеливым трейдерам, так как сигналы при такой торговле поступают достаточно редко. Поэтому многие предпочитают работать не с одной, а сразу с несколькими валютными парами, чтобы как-то компенсировать этот недостаток.

p, blockquote 3,0,0,0,0 —>

На дневном графике поступает гораздо меньше ложных сигналов, чем на графиках с более низкими ТФ. К тому же, свечные и графические фигуры на D1 отрабатывают намного лучше. Что касается стоп-лоссов и тейк-профитов, то здесь они значительно выше, чем при торговле по краткосрочным методикам.

p, blockquote 4,0,0,0,0 —>

Еще одна особенность торговли на D1 заключается в том, что для нее необходим существенный депозит. В противном случае профит от сделок будет незначительным и прибыль окажется маленькой.

Важным значением для успешной торговли на дневном ТФ является учет правил фундаментального анализа. Глобальные тренды на дневном графике меняются не часто, обычно не более 5-8 раз в год под влиянием значимых экономических или политических новостей. Учитывая этот фактор, можно предположить, что тренды на дневных графиках обычно устойчивые, поэтому торговля по ним является еще одной возможностью прилично заработать.

p, blockquote 6,0,0,0,0 —>

Торговые стратегии для дневных графиков

Рассмотрим основные торговые стратегии для графиков D1. Они подойдут как для новичков, так и для опытных трейдеров. Рекомендуем вам также ознакомиться со стратегиями ADX для торговли на Форекс. Они подходят для любых графиков, в том числе и для D1.

p, blockquote 7,0,0,0,0 —>

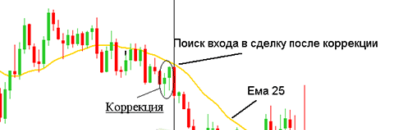

Стратегия на дневных графиках «Торговля при коррекции цены»

Изначально данная методика создавалась для торговли на маленьких таймфреймах, но позже была адаптирована для графика D1. Ее суть заключается в открытии сделок после окончания коррекции цены. Такой метод позволяет найти наиболее выгодную точку открытия позиции и получить максимальную прибыль.

p, blockquote 8,0,0,0,0 —>

Настройка графика для стратегии

Для поиска коррекционных движений будут использоваться два инструмента из стандартного набора терминала MT4 – линия EMA (экспоненциальная скользящая средняя) и индикатор Parabolic SAR.

p, blockquote 9,0,0,0,0 —>

Анализ графика будет проводиться сразу на двух графиках – W1 и D1. На первом графике мы будем оценивать направление основного тренда, а на втором – искать точки для открытия ордера.

p, blockquote 10,0,0,0,0 —>

p, blockquote 11,0,0,0,0 —>

- W1 (недельный). Установите на график скользящую среднюю EMA с периодом 25.

- D1 (дневной). Добавьте на график Parabolic SAR со стандартными значениями.

Торговлю можно вести на любых валютных парах. В данном примере будет использоваться валютная пара GBP/USD. Как видно на скриншоте выше, на рынке наблюдается нисходящая тенденция.

p, blockquote 13,0,0,0,0 —>

Важно! Паттерны «Молот» и «Просвет в облаках» являются подтверждающими сигналами о начале коррекции цены.

Ведение торговли

Сначала переключитесь на недельный график. По линии EMA 25 определите начало коррекции. В этот момент цена должны опуститься под скользящую среднюю, так как тренд нисходящий. Если цена только что пересекла эту кривую сверху вниз, то необходимо дождаться формирования 2-х медвежьих свечей и после этого следить за коррекционным движением. На графике этот момент хорошо заметен. В нашем примере коррекция цены заняла около двух недель.

p, blockquote 15,0,0,0,0 —>

p, blockquote 16,0,0,0,0 —>

Важно! Если бы тренд был восходящий, то о начале коррекции можно было бы судить в тот момент, когда цена пересекла EMA 25 по направлению снизу вверх.

При отрисовке первой свечи медвежьей направленности необходимо переключиться на график D1. На нем видно сформировавшийся разворотный паттерн «Перевернутый молот». Сразу после него вновь идет медвежья свеча. Это говорит об окончании коррекции. В этот момент можно открывать Sell-ордер. Защитный стоп-лосс следует выставить на несколько пунктов выше разворотного паттерна (он же является и коррекционной свечой).

p, blockquote 18,0,0,0,0 —>

Прибыль можно фиксировать разными способами. В классическом варианте вы можете установить фиксированный тейк-профит размером в 5-7 раз выше стоп-лосса. Однако более выгодный вариант – это следовать за трендом и фиксировать прибыль постепенно. Передвигайте стоп-лосс следом за ценой и установите для сделки трейлинг-стоп. В этом случае доход может быть намного выше, чем при установке фиксированного тейк-профита.

p, blockquote 19,0,0,0,0 —>

Индикатор Parabolic Sar на дневном графике будет использоваться в качестве фильтра для поиска точек выхода с рынка. Как только его сигнальные точки начнут менять свою направленность, ордер следует закрыть вручную.

«Extreme TMA» – стратегия торговли на дневных графиках

Данная торговая методика только кажется сложной. На самом деле работать по ней достаточно легко, если разобраться во всех правилах. Для торговли используются несколько инструментов:

- Канальный индикатор Extreme TMA.

- Осциллятор TMA Slope.

Для получения дополнительной информации о значениях котировок, степени изменения цены и времени торгов пригодится информационная панель в верхней правой части рабочей области терминала.

p, blockquote 22,0,0,0,0 —>

p, blockquote 23,0,0,0,0 —>

Добавьте на график оба индикатора. Для индикатора TMA Slope установите значения уровней на 0,25 и -0,25. Настройки Extreme TMA оставьте без изменений. После установки инструментов график будет выглядеть примерно так, как показано на рисунке выше.

p, blockquote 24,0,0,0,0 —>

Правила открытия сделок

После настройки графика можно приступать к поиску сигналов. Сначала необходимо определить основную тенденцию рынка по индикатору TMA Slope. Если его сигнальная кривая движется вверх между уровнями 0,25 и -0,25, то на рынке бычий тренд. При движении кривой вниз между этими уровнями тренд будет медвежьим.

p, blockquote 25,0,0,0,0 —>

Если цена поднимается выше уровня 0,25, то рассматриваем сделки только на продажу, так как график вошел в зону перекупленности. Если же цена опустилась ниже отметки -0,25, то рассматриваем сделки только на покупку, так как график попал в зону перепроданности.

p, blockquote 26,0,0,0,0 —>

Как только вы определили тренд и направление будущей сделки, обратите внимание на индикатор Extreme TMA. Он будет использоваться для поиска точек входа. Открывать ордер следует в тот момент, когда цена вышла за одну из границ канала (границы выделены пунктирными скользящими линиями белого цвета). Пересечение нижней границы – сигнал к покупке, пересечение верхней границы – сигнал к продаже.

p, blockquote 27,0,0,0,0 —>

Пример открытия сделки на покупку:

- Линия цены пересекла нижнюю границу канала Extreme TMA.

- На рынке восходящий тренд, либо цена находится в зоне перепроданности (ниже отметки -0,25) по осциллятору.

- Столбики гистограммы Slope TMA находятся в положительной зоне.

Если все три условия совпали, можно открывать ордер на продажу сразу же после завершения формирования сигнальной свечи (той, которая пересекла границу канала).

p, blockquote 29,0,0,0,0 —>

p, blockquote 30,0,0,0,0 —>

Пример открытия позиции на продажу:

- Линия цены пробила верхнюю границу канала индикатора Extreme TMA.

- На графике наблюдается нисходящий тренд. Второй вариант – сигнальная линия Slope TMA попала в зону перекупленности (выше отметки 0,25).

- Бары гистограммы осциллятора расположены в отрицательной зоне.

При совпадении всех трех условий можно оформлять сделку на покупку. Входить в рынок следует сразу же после закрытия пробойной (сигнальной) свечи.

p, blockquote 32,0,0,0,0 —>

Правила выхода с рынка

Стоп-лосс для сделок устанавливается по классической схеме – на уровне ближайших локальных экстремумов. В качестве ориентира для установки защитного ордера также можно использовать обычные уровни поддержки и сопротивления.

p, blockquote 33,0,0,0,0 —>

Тейк-профит следует устанавливать на уровне противоположной границы канала. Если вы не хотите торговать с помощью фиксированного тейка, то дождитесь перехода сделки в безубыток и используйте трейлинг-стоп с небольшим шагом.

p, blockquote 34,0,0,0,0 —>

При торговле по данной стратегии важно соблюдать правила мани-менеджемента. Стоимость открытия одного ордера должна быть не больше 2-3% от суммы общего депозита.

Главный недостаток стратегии «Extreme TMA» заключается в том, что сигналы по ней поступают очень редко. Однако их точность очень высокая, так как на дневном графике отсутствует рыночный шум, а индикаторы Extreme TMA и Slope TMA почти не перерисовывают свои сигналы. Поэтому данную технику вполне можно использовать для получения постоянной стабильной прибыли.

p, blockquote 36,0,0,0,0 —>

«Price Action» — безиндикаторная торговая стратегия d1 на основе паттернов

Данная стратегия является безиндикаторной и основана исключительно на графическом анализе рынка. Она показывает отличные результаты, так как при торговле не используются никакие индикаторы, которые могут запаздывать или перерисовываться. Все, что нужно для работы – это умение самостоятельно анализировать график и пользоваться стандартным инструментом «Линия» в терминале.

p, blockquote 37,0,0,0,0 —>

Правила

Суть стратегии «Price Action» для дневного таймфрейма заключается в поиске значимых свечных паттернов на графике. Фигуры теханализа на таком графике отрабатывают в 9 случаев из 10, поэтому методику можно считать одной из самых надежных, и в то же время простых.

p, blockquote 38,0,0,0,0 —>

Торговать можно на любых валютных парах, за исключением экзотических низколиквидных активов. В момент торговли рынок должен быть волатилен. Мы рекомендуем выбирать популярные активы вроде GBP/USD, EUR/USD, JPY/USD и т.д.

Ведение торгов можно поделить на два этапа:

- Нанесение на график значимых уровней поддержки и сопротивления.

- Поиск паттернов рядом с этими уровнями.

Значимыми ценовыми уровнями считаются те уровни, от которых цена отбилась 3 и более раз. Отметьте их на графике с помощью инструмента «Линия» или «Прямоугольник», соединив экстремумы свечей:

- Уровень поддержки наносится по локальным минимумам.

- Линия сопротивления строится по локальным максимумам.

Пример такой разметки показан на рисунке ниже.

p, blockquote 42,0,0,1,0 —>

p, blockquote 43,0,0,0,0 —>

На следующем этапе вам необходимо дождаться момента, когда на одном из сильных уровней сформируется паттерн «Пин-Бар» или «Внешний бар». Вариантов свечных формаций гораздо больше, но в данной стратегии мы рассмотрим две самые сильные и часто встречаемые фигуры.

p, blockquote 44,0,0,0,0 —>

Пин-бар

Данный паттерн выглядит как свеча с очень маленьким телом и длинной тенью с одной стороны. Вторая тень обычно короткая, либо вообще отсутствует. Формация является разворотной, то есть, сигнализирует о смене тенденции на графике.

p, blockquote 45,0,0,0,0 —>

Формирование пин-бара на уровне поддержки является сигналом к открытию сделки на покупку. Пин-бар на линии сопротивления, в свою очередь, будет сигналом к оформлению ордера на продажу.

p, blockquote 46,0,0,0,0 —>

p, blockquote 47,0,0,0,0 —>

Рекомендуем также подробнее почитать о том, что такое пин-бар для бинарных опционов и форекс и как правильно по нему торговать. Эта информация пригодится вам, чтобы научиться быстро находить такой паттерн на графике.

p, blockquote 48,0,0,0,0 —>

Внешний бар

Паттерн «Внешний бар» также является разворотным и формируется обычно на конце тренда. Выглядит он как свеча без теней, но с очень длинным телом. При этом предыдущая свеча, включая ее тело и тени, полностью находится в рамках диапазона «Внешнего бара».

p, blockquote 49,0,0,0,0 —>

Если фигура сформировалась на линии поддержки, то открываем ордер на покупку, а если на линии сопротивления, то на продажу.

p, blockquote 50,0,0,0,0 —>

Важно! Входить в рынок нужно только после того, как сигнальная свеча (паттерн) полностью сформировалась.

Паттерн должен быть расположен именно на одном из уровней, то есть, касаться его своим телом или тенью. Если паттерн сформировался в тот момент, когда цена движется в середине канала, то сигнал лучше проигнорировать.

p, blockquote 52,0,0,0,0 —>

Ордер Stop-Loss и Take-Profit для каждой сделки устанавливаем на границах уровней. Для снижения риска рекомендуется делить одну сделку на несколько частей и закрывать их поочередно, либо использовать трейлинг-стоп.

p, blockquote 53,0,0,0,0 —>

Стратегии Форекс для дневного графика являются отличным вариантом для новичков в трейдинге, так как они более точные, чем краткосрочные скальпинговые методики. Такая торговля не отличается высокой динамичностью, поэтому у трейдера всегда есть достаточное количество времени для тщательного анализа графика и принятия взвешенного решения.

p, blockquote 54,0,0,0,0 —>

Более опытным трейдерам мы рекомендуем ознакомиться с краткосрочными таймфреймами при торговле на Форекс. Торговля на таких графиках более динамичная и позволяет быстро разогнать депозит.

Форекс стратегия для дневных графиков: «Гуппи»

Люблю простые торговые стратегии и эта как раз такая. Называется она Гуппи, по фамилии своего создателя Daryl`а Guppy, довольно известного трейдера из Австралии, автора нескольких неплохих книг о трейдинге. И хотя фамилия правильно читается Гаппи, у нас прижилось именно Гуппи. Сайт автора стратегии http://www.guppytraders.com/

Стратегия «Гуппи»

Вообще, стратегия больше рассчитана именно на таймфрейм D1 (дневной график), но никто не запрещает попробовать использовать ее и на более низких ТФ, возможно даже при торговле внутри дня. Стратегия очень простая и строится исключительно на использовании индикатора скользящая средняя (сокращенно МА — от Moving Average).

Стратегия Гаппи — трендовая и рассчитана на то, что мы будем стараться ловить ценовой импульс в направлении основного тренда, зайти на его зарождении и выйти в:

- момент разворота тренда

- перехода тренда во флэт

- или перехода в коррекцию.

Читайте также: словарь Форекс терминов, если вдруг теряетесь в терминологии что такое тренд, флэт и т.п.

В этой стратегии мы будем использовать две группы МА, одна группа — быстрая (периоды 3, 5, 8, 10, 12, 15), другая — медленная (периоды 30, 35, 40, 45, 50, 60). На графике медленные МА синие, быстрые — оранжевые.

- Медленная группа подскажет нам направление долгосрочного тренда, торговать мы будем только по его направлению.

- Быстрая группа показывает фазы долгосрочного тренда: коррекция или новый импульс.

В качестве сигнала на вход в рынок нас интересуют именно импульсы, когда после коррекции происходит новое ценовое движение в сторону основного тренда. Быстрая группа скользящих средних покажет этот момент.

В конце статьи будет ссылка на скачивание шаблона, чтобы не нужно было вручную настраивать все индикаторы. Подробнее о самом шаблоне и его установке смотрите в видео, тоже в конце статьи. Там все просто.

Правила стратегии «Гуппи»

Все очень просто. Валютные пары в принципе подойдут любые, но желательно выбирать пары с долларом США.

Для входа в покупки ожидаем, когда и быстрые и медленные скользящие средние четко выстроятся в порядке по возрастанию. Быстрые выстроятся 3-5-8-10-12-15, а медленные 30-35-40-45-50-60. При этом обязательно, чтобы между скользящими средними был четкий просвет, они не должны пересекаться или переплетаться.

Для входа в продажи нам нужно, чтобы все МА четко выстроились в порядке по убыванию: быстрые — с 15 по 3, медленные — с 60 по 30. Ну и все так же между всеми МА должен быть четко виден просвет, никаких пересечений.

Сигнал на вход в рынок появляется в момент, когда быстрые скользящие средние выстроились в соответствующем порядке — по возрастанию для покупок и по убыванию для продаж. Свеча, сформированная в такой момент называется сигнальной. При этом нужно убедиться, что медленные скользящие средние тоже находятся в нужном порядке.

При этом : если получилось так, что первыми выстроились в нужном порядке именно быстрые скользящие средние, а уже после них выстроились медленные, то такой сигнал мы пропускаем! Нужно, чтобы было наоборот: сначала выстраиваются в нужном порядке медленные МА, после них быстрые.

Вход в рынок

Входим с помощью отложенных ордеров — buy stop или sell stop. Кстати, если вы не разбираетесь или путаетесь в них, то советую почитать статью Отложенный ордер Форекс для «чайников» и быстро во всем разберетесь, ничего сложного.

- отложенный ордер на покупку (buy stop) выставляем чуть выше точки high сигнальной свечи

- а на продажу (sell stop) — чуть ниже точки low сигнальной свечи

При этом желательно, чтобы сама сигнальная свеча не касалась быстрых скользящих средних и обязательно, чтобы она не касалась медленных.

Стоп лосс и тейк профит

Стоп лосс устанавливается:

- ниже сигнальной свечи — для покупок

- выше сигнальной свечи — для продаж

- размер стоп лосса не должен быть меньше 700 или больше 1100 пунктов (по 5-ти значным котировкам)

Тейк профит не устанавливается вообще. Как вы помните, стратегия «Гуппи» рассчитана на то, чтобы по максимуму стараться выжать тренд и тейк профит не ставится потому, что мы не можем знать, как долго он продлиться. Вместо установки ТП, мы будем вручную выходить из позиции тогда, когда одна из скользящих средних пересечет другую. Это для нас сигнал к тому, что импульс в направлении основного тренда заканчивается и начинается откат, флет или вовсе разворот тренда. Такое удержание позиции иногда позволяет наращивать весьма значительную прибыль.

А вот и видео о стратегии Гуппи. Там вы найдете некоторые дополнительные подробности и примеры.

Источник https://forex-method.ru/strategiya-ispolzovaniya-chasovyh-i-4-h-chasovyh-grafikov-dlya-podtverzhdeniya-signalov-starshego

Источник https://popecon.ru/strategii-d1-dlya-torgovli-na-foreks.html

Источник https://profitov.net/foreks-strategiya-dlya-dnevnyih-grafikov-guppi/

Источник