Принципы инвестиций

Мир инвестиций может показаться крайне сложным и запутанным. На самом деле, инвестирование (процесс размещения капитала с целью получения прибыли) подчиняется нескольким законам, которые можно понять из соображений здравого смысла.

Мир инвестиций может показаться крайне сложным и запутанным. На самом деле, инвестирование (процесс размещения капитала с целью получения прибыли) подчиняется нескольким законам, которые можно понять из соображений здравого смысла.

Здесь мы рассмотрим основные принципы осуществления инвестиций. Независимо от уровня подготовки читателя, понимание этих принципов позволит получить общее представление о работе рынка ценных бумаг.

Оптимальное соотношение риск/доходность

Поиск оптимального соотношения риск/доходность (англ. Risk-Return-Ratio, сокр. RRR) — это своеобразный тест на устойчивость психики. Определить степень риска, которую вы готовы на себя принять, сохраняя при этом психологическое равновесие, одна из важнейших инвестиционных задач.

Риск — это вероятность того, что фактическая доходность инвестиций будет отличаться от ожидаемой. В статистике величина риска характеризуется стандартным (среднеквадратическим) отклонением.

Низкая степень неопределенности (малый риск) ассоциируется с низким потенциалом доходности. Высокая степень неопределенности (высокий риск) предполагает высокий потенциал доходности. Оптимальное соотношение риск/доходность — это компромисс между стремлением к наименьшему из возможных рисков при максимально возможной доходности. Данная зависимость отображена на представленном ниже графике. Чем выше стандартное отклонение, тем выше риск и выше потенциал доходности.

Расхожее заблуждение состоит в том, что более высокая степень риска соответствует более высокой доходности. Соотношение риск/доходность демонстрирует, что более высокая степень риска увеличивает вероятность более высокой доходности. Никаких гарантий на этот случай не предусмотрено. Высокий риск предполагает возможность как большой доходности, так и больших убытков.

Противоположный случай — безрисковую доходность способны обеспечить государственные ценные бумаги США, вероятность дефолта которых невысока. Так, если безрисковая норма доходности составляет 6%, это значит, что ваши сбережения могут приносить 6% годовых, практически не подвергаясь риску.

Другой вопрос, кому нужны 6% годовых, если доходность индексных фондов составляет в среднем 12% годовых? Однако дело в том, что риск присущ и рынку в целом, а, следовательно, и индексным фондам, дублирующим его динамику. Доходность индексных фондов не составляет 12% ежегодно. В этом году она может равняться -5%, в следующем возрасти до +25% и так далее. В этом случае инвестор все равно подвержен существенному риску ценовых колебаний в своем стремлении достичь большей нормы доходности, нежели предлагают безрисковые государственные бумаги. Этот прирост доходности именуется премией за риск, которая в нашем случае составляет 6% (12% — 6%).

Как установить для себя приемлемую величину риска? Вопрос не из легких. Психологически приемлемая величина риска будет отличаться у разных людей. Все зависит от инвестиционных целей, личного дохода, сложившихся обстоятельств и прочих факторов.

Диверсификация

Большинство инвесторов болезненно реагируют на кратковременные ценовые колебания фондового рынка. Для них лучшим средством от ценовой качки станет диверсификация инвестиционного портфеля.

Диверсификация (англ. Diversification) — это техника управления риском, предусматривающая совмещение различных видов инвестиций в едином портфеле с целью минимизации влияния любой из составляющих портфеля на его обобщенный показатель.

Целью диверсификации является снижение степени риска инвестиционного портфеля. Теоретиками выведены громоздкие формулы, иллюстрирующие эффективность диверсификации, однако ее преимущества можно продемонстрировать и с помощью простого примера.

Предположим, что вы попали на остров, экономику которого формируют лишь две компании. Одна торгует зонтами, другая — солнцезащитным кремом. Если вы инвестируете все ваши сбережения в компанию, торгующую зонтами, то в сезон дождей ваши инвестиции будут демонстрировать завидную доходность, тогда как в периоды благоприятной погоды их результаты будут удручающими. Это справедливо и для обратной ситуации. Инвестируй вы все сбережения в продавца солнцезащитного крема, ваш инвестиционный портфель расцветал бы в солнечную погоду и печалил бы вас при каждом дожде. Поскольку вы, вероятно, предпочли бы стабильный и постоянный доход, оптимальным решением было бы равное распределение ваших инвестиций между двумя компаниями. Диверсифицировав таким образом свои инвестиции, вы бы получали умеренный доход в течение всего года, вместо того, чтобы подчинять доходность вашего портфеля чередованию времен года.

В классической теории существует три основных принципа эффективной диверсификации:

- Сбережения следует распределить между различными видами инвестиций, такими как денежные средства, акции, облигации, паи взаимных фондов и объекты недвижимости.

- Ценные бумаги вашего портфеля должны различаться по степени риска. В отношении акций вы не ограничены условием покупки лишь «голубых фишек». Такой подход сможет компенсировать возможные высокие убытки инвестиций одного вида за счет дохода по другим составляющим портфеля.

- Инвестиции следует также распределять по различным отраслям экономики, снижая степень риска, присущего каждой конкретной отрасли.

В современных условиях к ним следует добавить географическую диверсификацию (то есть инвестирование в слабо связанные экономики различных государств). Особый интерес представляют альтернативные инвестиционные инструменты: хедж-фонды, гарантированные фонды биржевых товаров и кредитные деривативы.

Диверсификация — наиболее действенный инструмент снижения риска на пути к долгосрочным инвестиционным целям. Тем не менее, диверсификация не дает стопроцентной гарантии от возможных убытков. Сколько ни диверсифицируй, а инвестирование все же предполагает определенное риски.

Часто спрашивают: акции скольких компаний нужно купить для достаточной диверсификации? Теоретически, покупка акций около 20-ти различных компаний способна практически полностью снизить риск по акциям отдельной компании из портфеля. При этом предполагается, что приобретаются акции компаний различных размеров и отраслей.

Слишком большое количество акций разных компаний приобретать не следует. Существует так называемый риск чрезмерной диверсификации. За таким портфелем становится очень трудно уследить.

Если вы не надеетесь на то, что сможете подобрать акции для своего портфеля сами, купите акции индексного фонда. Так вы получите оптимальную диверсификацию при минимальных затратах.

Усреднение долларовой стоимости

Спросите любого профессионального инвестора, что является наиболее трудным в его работе и, весьма вероятно, он скажет, что это определение ценовых пиков на рынке. Выбор наиболее благоприятных моментов для совершения сделки является крайне трудным. Покупка по абсолютно минимальной рыночной цене и продажа на абсолютном максимуме — задача практически невыполнимая. Гораздо надежнее работает метод усреднения долларовой стоимости.

Хотя его название пугает своей витиеватостью, в действительности он очень прост.

Усреднение долларовой стоимости (англ. Dollar Cost Averaging, сокр. DCA) — это покупка определенного инвестиционного актива на одинаковую сумму с равными интервалами времени вне зависимости от текущей цены актива. Так, в случае с акциями получается, что в то время, когда цена акций низкая, фиксированная сумма позволит инвестору купить их больше, нежели та же сума при более высокой рыночной цене. Средняя цена покупки акции в итоге сглаживается. Таким образом, риск инвестирования значительной суммы в неподходящее для этого время снижается.

Проиллюстрируем этот метод на примере. Представим, что вы получили наследство или выиграли в лотерею и теперь у вас имеется 10 тыс. долларов для инвестиций. Вместо того, чтобы закупить каких-нибудь акций или паев взаимных фондов на всю сумму разом, вы распределяете эту сумму на несколько месяцев. Решив, например, ежемесячно инвестировать 2 тыс. долларов, вы распределяете 10 тыс. долларов на срок в пять месяцев. Теперь в одном месяце вы покупаете на 2 тыс. долларов определенное количество некоторых акций, а в следующем месяце, когда цена на эти акции опускается, количество приобретаемых вами акций на 2 тыс. долларов будет уже выше и т.д.

Данный метод подходит и тем, кто не располагает столь значительной начальной суммой для инвестиций, однако имеет возможность инвестировать небольшую сумму регулярно. Например, вы можете ежемесячно инвестировать всего 25-50 долларов в паи индексного фонда.

Следует иметь в виду, что усреднение долларовой стоимости не способно предотвратить убыток на падающем рынке, однако в долгосрочном периоде в условиях растущего рынка эта методика будет весьма эффективна.

Распределение активов

Известно, что обычные акции по своим долгосрочным историческим показателям превосходят большинство финансовых инструментов. Следовательно, инвестору, ориентирующемуся на долгосрочную перспективу, целесообразно сформировать свой портфель преимущественно из акций. Однако если инвестор не располагает достаточным временем, ему придется свой портфель диверсифицировать, то есть включить в него помимо акций и другие ценные бумаги.

Оптимальное распределение имеющихся средств между различными классами активов (англ. Asset Allocation) — это задача, которую предстоит решать каждому инвестору. Цель такого распределения — сбалансировать общий риск портфеля и добиться его наилучшей диверсификации. Каждый из активов обладает своей доходностью и риском, а также индивидуальной рыночной динамикой. В то время как один из активов дорожает, другие могут дешеветь или не расти в цене.

В основе данной методики лежит принцип сохранности инвестиций. Чем старше инвестор, тем меньшему риску ему следует подвергать свои сбережения. После выхода на пенсию, когда сбережения становятся единственным источником дохода, приоритетом для инвестора становится обеспечение их сохранности.

Важной задачей является определение оптимальной структуры инвестиционного портфеля. Не так просто решить какую долю в портфеле должны составлять акции, паи взаимных фондов и инструменты с невысокой степенью риска (облигации и казначейские ценные бумаги), особенно, если инвестор приближается к пенсионному возрасту. Страшно подумать о том, чтобы инвестировать на протяжении 30-ти лет, а потом за год до выхода на пенсию увидеть стремительное падение фондового рынка.

Для определения оптимального способа распределения активов будет разумно прибегнуть к услугам профессионального финансового консультанта.

Теория случайных блужданий

Теория случайных блужданий (англ. Random Walk Theory) обрела популярность в 1973 году после выхода в свет книги Бертона Малкиела «Случайная прогулка по Уолл-стрит» (англ. A Random Walk Down Wall Street), ставшая ныне классикой жанра.

Данная теория утверждает, что никакие данные о размахе и направленности ценовых движений как отдельной акции, так и фондового рынка в целом не могут использоваться для прогнозирования будущих ценовых движений. Первоначально выдвинутая Морисом Кендаллом в 1953 году, эта теория также предполагает, что ценовые колебания акций независимы друг от друга и обладают одинаковым распределением вероятностей, но при этом в долгосрочном периоде демонстрируют восходящий тренд.

Согласно теории случайных блужданий, поведение цен акций в принципе непредсказуемо. Акция, торгуемая сегодня за 50 долларов, завтра имеет равные шансы как вырасти, так и упасть в цене. Сторонники теории верят в невозможность превзойти среднерыночные показатели, не принимая на себя дополнительный риск.

В своей книге Малкиел заявляет, что технический и фундаментальный анализы являются по большому счету пустой тратой времени, поскольку с их помощью превысить среднерыночные показатели невозможно. Он полагает, что долгосрочная стратегия «купи и держи» (англ. Buy and Hold) является самой оптимальной, и что индивидуальным инвесторам не следует пытаться угадать удачные моменты входа на рынок и выхода из него. Решения, основанные на посылках технического, фундаментального или любого другого анализа, окажутся безрезультатными. Свои заявления он подтверждает статистикой показателей взаимных фондов, большинству из которых не удалось превзойти такой среднерыночный индикатор, как индекс S&P 500.

Хотя многие до сих пор разделяют взгляды Малкиела, другим представляется, что за прошедшие тридцать-сорок лет инвестиционный мир заметно изменился. Сегодня каждый имеет оперативный доступ к рыночной информации. Инвестирование более не является игрой для избранных.

Теория случайных блужданий никогда не пользовалась популярностью у публики с Уолл-стрит. Причина тому очень проста: данная теория отрицает главную основу инвестиционного бизнеса, а именно — возможность анализа привлекательности ценных бумаг.

Содержится ли рациональное зерно в этой теории? Сложно сказать. Существуют аргументы как за, так и против. Единственной рекомендацией в этом случае будет совет прочесть книгу Малкиела и определиться самому, какая из позиций вам ближе.

Гипотеза эффективного рынка

Гипотеза эффективного рынка (англ. Efficient Market Hypothesis, сокр. EMH) была разработана Юджином Фама в 1960-х годах. Она утверждает, что среднерыночные показатели невозможно превзойти, поскольку текущий уровень цен уже учитывает и отображает всю релевантную рыночную информацию.

Гипотеза является крайне противоречивой и вызывает много споров. Ее приверженцы полагают, что бесполезно вести поиск недооцененных акций или пытаться предугадать направление того или иного тренда с помощью какого бы то ни было анализа.

Согласно гипотезе эффективного рынка, всякий раз приобретая или продавая акции вы ввязываетесь в игру случая, а не интеллекта. Если рынки являются эффективными и публичными, это значит, что текущие цены всегда отображают всю имеющуюся информацию и возможности совершить сделку по «дешевой» цене попросту никогда не представится.

Гипотеза подвергается изрядной критике, особенно со стороны технических аналитиков. Их опровержения строятся на том, что многие инвесторы основывают свои прогнозы на исторических сведениях о поведении цен, доходности, статистических показателях и разного рода индикаторах. Поскольку гипотеза эффективного рынка утверждает, что цены во многом отражают ожидания инвесторов, то согласно ей же исторические данные и будут определять будущие цены.

Концепция оптимального портфеля

Данная концепция относится к так называемой «Современной портфельной теории» (англ. Modern Portfolio Theory, сокр. MPT), которая предполагает, что инвесторы изо всех сил стремятся избежать риска, пытаясь одновременно достичь максимально возможной доходности.

Формальная модель концепции оптимального портфеля была впервые предложена в 1952 году Гарри Марковицем, который продемонстрировал возможность формирования различных вариантов инвестиционных портфелей с разными степенями риска и доходностью. Каждому инвестору следует определить приемлемую для него степень риска и распределять свои инвестиции (то есть диверсифицировать свой портфель) согласно этой предпосылке.

Концепцию иллюстрирует приведенный ниже график. Оптимальный портфель определяется как находящийся где-то посредине кривой, поскольку дальнейшее движение по кривой вызывает непропорционально большой рост риска относительно роста доходности портфеля. В противоположность этому, формирование портфеля с низкой степенью риска и низкой доходностью лишено смысла, поскольку аналогичную доходность предлагают безрисковые активы, такие как правительственные ценные бумаги.

Инвестор устанавливает степень риска, которую он готов на себя взять, выбирая одну из точек на «Грани эффективности», поскольку лишь на ней можно добиться максимальной доходности для заданной степени риска. Оптимизация портфеля — это сложная задача. Существуют специальные компьютерные программы, оценивающие сотни (а порой и тысячи) вариантов ожидаемой доходности для определения оптимального портфеля для каждой данной степени риска.

Ценовая модель рынка капитала

Ценовая модель рынка капитала (англ. Capital Asset Pricing Model, сокр. CAPM) была разработана Гарри Марковицем в 1952 году и спустя десятилетие была доработана другими теоретиками, в том числе Уильямом Шарпом. Эта модель описывает соотношение между риском и ожидаемой доходностью, а также позволяет устанавливать цену новых инвестиционных активов.

Согласно САРМ, ожидаемая доходность ценной бумаги или портфеля равна доходности безрискового актива плюс премия за риск. Если же ожидаемая доходность не превышает или не равна требуемой доходности, от данной инвестиции следует отказаться.

Для описания ценовой модели рынка капитала, как правило, используется следующая формула:

| Требуемая (ожидаемая) доходность | = | Безрисковая норма доходности | + | ( | Рыночная доходность | — | Безрисковая норма доходности | ) | х | Коэффициент бета |

Предположим, что текущая безрисковая норма доходности составляет 5%, а годовой прирост индекса S&P 500 (то есть рыночная доходность) ожидается на уровне 12%. Вам требуется рассчитать годовую ожидаемую доходность акций компании JOB. Вы установили, что коэффициент бета этих акций равен 1,9. Коэффициент бета рынка в целом составляет единицу, поэтому бета 1,9 свидетельствует о том, что риск инвестирования в акции JOB превышает среднерыночный уровень риска. Присутствие этого дополнительного риска указывает на то, что ожидаемая доходность акций должна быть выше 12% прироста индекса S&P 500. Рассчитаем ожидаемую доходность:

Требуемая (ожидаемая) доходность = 5% + (12% — 5%) x 1,9 = 18,3%

Таким образом, ценовая модель рынка капитала сообщает нам, что ожидаемая норма доходности акций JOB составляет 18,3%. Приобретая эти акции, следует рассчитывать на годовую доходность по ним на уровне как минимум 18,3%. Если же вы считаете, что по каким-то причинам эти акции не принесут доход на этом уровне, вам, вероятно, следует рассмотреть возможность покупки акций другой компании.

Важно помнить, что акции с высоким коэффициентом бета, как правило, обладают наивысшей доходностью. Однако на падающем (медвежьем) рынке их показатели окажутся самыми неприглядными в долгосрочном периоде. Хотя доходность таких акций может быть высокой, она необязательно достигнет расчетного значения ценовой модели рынка капитала.

Заключение

Надеемся, наша статья позволила вам получить представление о финансовом рынке и возможных инвестиционных стратегиях. Напомним вкратце ее основные идеи:

Что такое раунды инвестиций и как они проходят

Любую статью можно сохранить в закладки на сайте, чтобы прочесть ее позже.

- 3

- 1

- 1

Режим чтения увеличивает текст, убирает всё лишнее со страницы и даёт возможность сосредоточиться на материале. Здесь вы можете отключить его в любой момент.

Бывает, обсуждаете что-то в компании и тут речь заходит, скажем, о новой сделке Apple. Признаться, что вы не в теме, стыдно, поэтому остается только кивать с умным видом. Знакомо?

Чтобы таких неловких ситуаций было меньше, мы запускаем рубрику «На пальцах». В ней мы будем просить специалистов объяснить сложные вещи простыми словами.

В первом выпуске экс-руководитель экосистемы и партнерств UNIT.City и основатель агентства инноваций Center42 Кирилл Мазур объясняет, что такое раунды инвестиций и как это работает на практике.

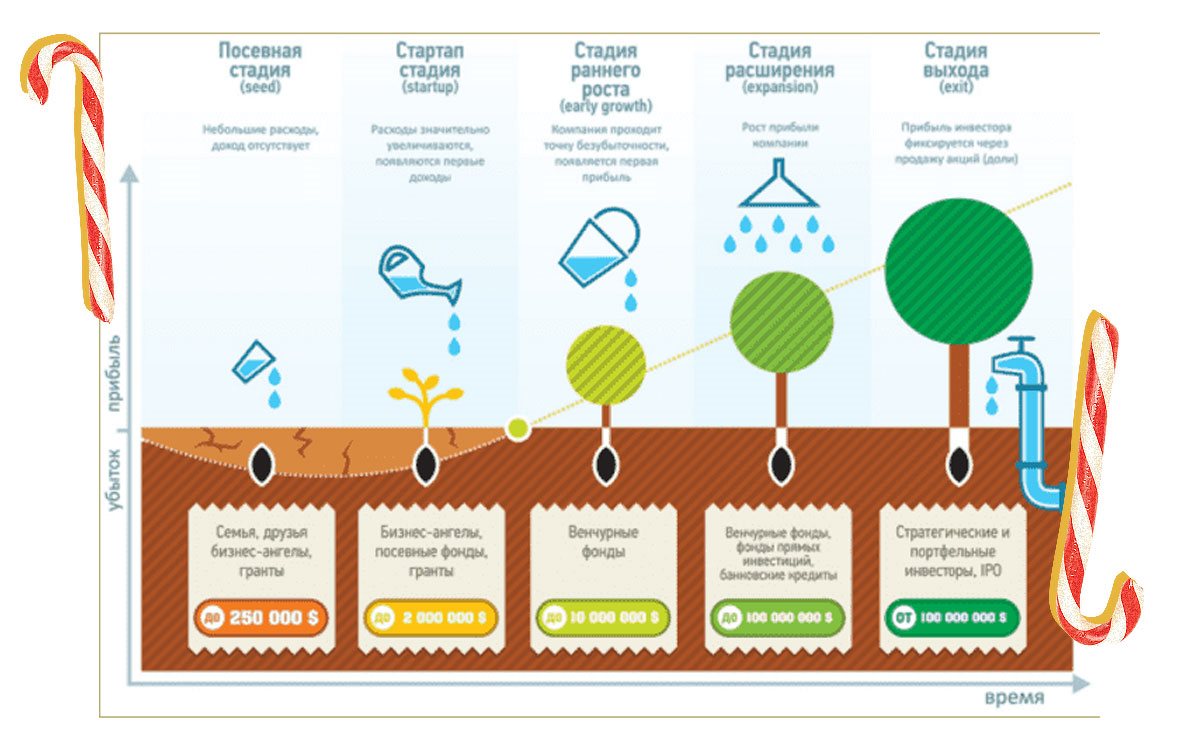

Что такое раунды инвестиций и какие они бывают

Раунды инвестиций – это этапы привлечения средств на развитие бизнеса. Есть 3 ранних этапа привлечения инвестиций для стартапов – pre-seed (предпосевная стадия), seed (посевная стадия), Round A. Все остальные стадии – поздние – они носят буквенные названия (Round B, Round C, Round D и т.д.).

Зачем делить инвестирование на раунды

Название раунда сразу говорит о стадии бизнеса – это удобно и для стартапов, и для инвесторов. Стартапы сразу понимают, к каким инвесторам идти, к каким нет. А инвесторы могут сфокусироваться на интересующем сегменте и не обрабатывать лишние заявки от нерелевантных стартапов.

Например, если стартап ищет seed-финансирование, но видит, что инвестор фокусируется только на инвестициях в бизнесы на поздних стадиях (от раунда B и выше), то не имеет смысла тратить время этого инвестора и своей команды. Это Matchmaking – ищите тех, кто вам подходит.

Как происходит каждый раунд

Первая стадия – этап pre-seed инвестиций. Основатели инвестируют собственные ресурсы (включая ресурсы FFF – friends, family, fools) в старт бизнеса. Потом ищут варианты грантовой поддержки или средства частных инвесторов, разбирающихся в их индустрии.

К слову, в Украине в этом году запустились целых 3 новых грантовых фонда для стартапов. Суммарно за 2 года эти фонды вложат почти $25 млн в украинские инновационные бизнесы (стартапы). Всех их в одном месте можно будет увидеть на 42 Investment Summit.

Задача стадии pre-seed – проверить гипотезы своей бизнес-идеи, выбрать вектор деятельности и превратить гипотезу в продукт. Когда продукт готов – можно идти за seed-инвестициями, задача которого уже найти product-market fit (ваш продукт решает реальную проблему клиента, за которую клиент платит реальные деньги). Когда product-market fit найден – самое время привлекать инвестиции раунда А (это деньги в рост и развитие продукта, который вы нащупали на этапе product-market fit).

Какие суммы чаще всего инвесторы вкладывают на каждом раунде

Сумма инвестиций всегда должна отталкиваться от реальной потребности бизнеса.

Перед тем, как идти к инвестору, стоит четко понимать:

- Сколько денег и ресурсов вам нужно.

- На какой срок эти ресурсы нужны.

- Каких целей вы планируете достичь (примерные KPI и цели).

Несколько личных подсказок от Кирилла Мазура:

- Ищите деньги на срок не менее 8 и не более 18 месяцев. Так вы успеете показать результат, пока деньги не закончатся.

- На seed-стадии в Украине оптимальнее всего искать $150-250 000. На раунде А – от $500 000 и выше.

- В идеале общаться с большим количеством инвесторов параллельно, чтобы иметь запасные варианты и делить всю сумму между несколькими инвесторами.

Обязательно ли стартапу проходить абсолютно все раунды в строгой последовательности

Разбивка на раунды – это условность и вовсе не обязательна. Это помогает и стартапам, и инвесторам понимать стадию бизнеса.

На практике же есть множество вариантов:

- Например, стартап, который развивался на деньги основателей и успел быстро вырасти, может сразу поднять Раунд А, минуя ранние стадии.

- Украинский Grammarly свои первые большие публичные деньги и вовсе поднял сразу в Раунде B с чеком в $110 млн.

- Также нередки случаи, когда стартапы несколько раз поднимают Раунды А или B – такие ситуации обычно называют сериями инвестиций (Series A, Series B).

Что происходит на каждом этапе внутри команды

Поиск инвестиций – огромный кусок работы, который может занимать до 70% времени CEO в активный этап привлечения средств. На каждом раунде команда выполняет разные задачи: создает список потенциальных инвесторов, изучает фокус инвесторов и их репутацию, готовит инвестиционные документы (как минимум – презентация, финансовая модель, знание ключевых KPI и изюминок бизнеса), пытается попасть на радар к нужным фондам, проводит живые встречи и поддерживает переписки.

Идеально, чтобы компания продолжала всё это время активно расти – инвесторы любят быстрорастущие компании.

Когда инвестор получает свои вложения обратно

В стартап-индустрии возврат инвестиций происходит в момент продажи инвестором своей доли в компании. Если говорить упрощенно, вот основные ситуации, на которые рассчитывают инвесторы:

- Поглощение стартапа другой компанией или слияние – M&A (тогда инвестор продает свою долю новому покупателю и зарабатывает на продаже);

- Выход компании на биржу – IPO (инвестор конвертирует долю в компании в акции, продает их при размещении на бирже или позднее и так зарабатывает);

- Продажа своей доли другим инвесторам (часто на поздних стадиях крупные инвесторы выкупают доли мелких ранних инвесторов – например, чтобы иметь больше мест в совете директоров, большую долю или более прозрачную структуру инвесторов).

Какие раунды самые рискованные для инвестора

Ранние стадии – самые рискованные, на этом этапе умирает большинство стартапов (90%). Но в случае успеха идеи возврат инвестиций по таким сделкам самый максимальный.

Поздние стадии – менее рискованные, но и возврат намного меньше. Бизнесы на этих стадиях уже зрелые, опробовали свои гипотезы и научились зарабатывать. В то же время рост уже не такой, как на старте, а за спиной обычно уже стоит толпа конкурентов, скопировавших продукт.

Как размываются доли инвесторов при каждом раунде

Размытие долей – процесс, во время которого при каждом следующем раунде стартап ищет новые инвестиции. Чтобы привлечь новых инвесторов, компания выпускает для них новые акции. От этого страдают те, кто купил акции во время предыдущего раунда — те доли, которые они купили у компании, становятся меньше, то есть размываются.

Например, дано:

- Есть 2 основателя с долями 70% и 30%.

- Новый инвестор согласился на инвестиции в обмен 10% доли в компании.

- Стартап получает инвестиции от инвестора.

- Выпускаются новые акции, составляющие 10% от новой общей суммы акций (акции для инвестора).

- Инвестор получает 10% доли в компании (новыми акциями), как и договаривались ранее.

- Доли основателей пропорционально уменьшаются на 10% от их прошлой доли.

- Сооснователь 1 вместо 70% теперь будет владеть долей 63%, сооснователь 2 – вместо 30% долей 27%.

На первый взгляд ничего сложного, но самое важное то, что кроется в условиях договоров, условиях выхода инвестора, правах вето и блокировках на размытие долей – это те самые частые ошибки, которые совершают и инвесторы-новички, и даже успешные стартапы. На это стоит обращать особое внимание.

25 апреля в UNIT.City пройдет 42 Investment Summit, на котором выступят более 15 инвесторов, грантовых фондов и предпринимателей. Стартапы расскажут о своих частых ошибках в поиске инвестиций. Инвесторы – о том, как они отбирают бизнесы для сделок. А грантовые фонды – о том, как привлечь безвозмездные гранты от первых в истории Украины грантов для стартапов.

Нашли ошибку? Выделите ее и нажмите Ctrl+Enter

Подпишитесь на нас, чтобы быть в курсе всех важных событий

- Telegram

- Google News

Что такое инновации и как они стимулируют экономику

Партнерский материал Материал на правах рекламы

Vector вместе с UNIT.City начинает Innovation week. В течение недели мы обсудим вопросы и вопросы, связанные с инновациями и инновационной экономикой.

Инновации — основа успешной экономики. От них зависит место государства на мировом уровне и, в конечном счете, и благосостояние граждан. Создание и интеграция инноваций — сложный многоуровневый процесс. В нем нужно объединить усилия бизнеса, государства и образовательного сектора, чтобы в результате не просто выпустить новые продукты, но и добиться культуры, в которой они будут появляться постоянно.

Вместе с CEO UNIT.City Домиником Пиоте и партнером CFO Кириллом Бондарем разобрались, что такое инновации, в чем сложность их создания и интеграции. Также они объяснили, как сделать экономику Украины инновационной.

Что такое инновации и как они работают

Термин «инновации» впервые использовал австрийский и американский экономист Йозеф Шумпетер в начале XX века. Под ними он понимал изменения в целях реализации и использования новых видов товаров, производственных и транспортных средств, рынков. По Шумпетеру, экономическое новаторство — функция предпринимателей. Поскольку они не просто разрабатывают новые решения, но и понимают, что будет пользоваться спросом на рынке.

Экономист выделил пять типов инноваций:

- создание новых товаров;

- использование новых технологий и техники;

- открытие новых источников сырья;

- новая организация производства;

- освоение новых рынков сбыта.

Шумпетер не единственный дал определение инновациям. В сети обнаруживается множество вариантов. Обычно они не слишком отличаются от определения Шумпетера. Доминик Пиоте выделяет два вида инноваций: постепенные и дизрапты

Дизрапт от англ. disrupt — подрывать .

Домінік Піоте, CEO UNIT.City

«Постепенные инновации — когда выпускают немного обновленные продукты. К примеру, как после iPhone 12 появляется iPhone 13. Я не большой фанат такого типа инноваций. А вот дизрапт инновации — это уже создание того, чего раньше не было. Например, изобретение автомобиля или первого iPhone. Именно такие инновации способны что-либо изменить, повлиять на обычное положение вещей», — объясняет СEO UNIT.City.

Кирилл Бондарь выделил три ключевых элемента инноваций:

- что-то новое, чего раньше не было (материалы, компоненты, рынок, композиция);

- оно либо уже внедрено, либо в процессе;

- востребованное рынком.

Он также подчеркивает, что эффект инновации обязательно можно измерить. Есть ли у них экономический, научно-технический, коммерческий, социальный, ресурсный или экологический результат.

Классификация инноваций

Есть много подходов к классификации инноваций. Пожалуй, самое простое для понимания — по содержанию и сфере применения. По сути она похожа на типы инноваций по Шумпетеру:

- Технологические — ввод и создание новых технологий производства, информационных систем, источников энергии.

- Продуктовые — создание новых товаров.

- Организационно-управленческие — инновационные методы управления персоналом, стратегического планирования, прогнозирования, снабжения, сбыта.

- Экономические — инновации в финансовой и бухгалтерской сферах, оплате труда, оценке результатов работы.

- Социальные — новые формы активизации общества. Среди них — изменение образа жизни, культурных, экологических и политических аспектов.

- Юридические — новые нормативно-правовые документы. Они создают и изменяют условия для развития компаний, организаций, людей и общества.

Важно помнить, что каждый из этих типов инноваций обычно связан с остальными. То есть изменение в одном из сегментов влечет преобразование в другом.

Например, в 2009 году разработчик под псевдонимом Сатоши Накамото запустил пиринговую платежную систему и криптовалюту биткоин (BTC). На самом деле процесс создания этой системы начался еще примерно с 1980-х. Инновация Накамото заключается в том, что он переосмыслил и обобщил работу предшественников, а затем предложил элегантное решение.

Видимо, главным новшеством стал блокчейн. Это децентрализованная цепочка блоков, в которых записываются транзакции биткоина. Блокчейн можно использовать не только для этого, но и для голосования, фиксирования права собственности, цифровой идентификации личности, международных платежей, анонимной передачи информации. Следовательно, технологическая инновация (блокчейн) способна повлиять на волну изменений в других сферах — от экономической до юридической.

Создание и интеграция инноваций

Умение создавать и интегрировать инновации на разных уровнях (от продукта до структуры работы) считается одним из ключевых факторов, отличающих лидеров как в бизнесе, так и на уровне государств.

Кирилл Бондарь считает, что развитие инноваций зависит от трех элементов:

- Люди. Нужны таланты — те, кто стремится создавать что-то новое.

- Деньги. Без них очень сложно думать над чем-то инновационным.

- Особая культура. Она должна мотивировать людей рисковать и пробовать что-нибудь новое. «Возможно, их будет ждать неудача в 99 случаях из 100, но это не будет их останавливать», — объясняет Кирилл.

Процесс от разработки до интеграции и распространения новшеств называют инновационным циклом. Его можно разделить на следующие этапы:

- Анализ внутренних возможностей компаний и рынка. На этом этапе определяют, какие продукты следует перестать выпускать, а какие наоборот развивать или создавать.

- Генерация идей инноваций. Команда генерирует идеи продуктов и товаров с учетом проведенного анализа и понимания потребностей рынка.

- Подбор идей инноваций. Выбирают наиболее перспективные идеи для конкретной компании или организации.

- Разработка концепции и ее проверка. Особенно важно проверить, потому что инновации ради инноваций не работают. Товар или услуга должны интересовать конечных потребителей. Для этого проводятся опросы и исследования потенциальной целевой аудитории.

- Разработка маркетинговой стратегии для продвижения инновации на рынок. Этот этап включает в себя комплекс действий от углубленного исследования рынка до сегментации аудитории и разработки маркетинговой стратегии.

- Оценивание способности и целесообразности реализации маркетинговой стратегии. Определяют, способна ли компания выработать и сбыть достаточное количество товара для реализации поставленных целей.

- Изготовление образцов и их лабораторное испытание.

- Испытание инновации в рыночных условиях. Здесь используют пробный маркетинг на отдельных участках рынка, чтобы улучшить стратегию выведения продукта и его особенности.

- Развертывание коммерческого производства инновации.

С практической точки зрения полный инновационный цикл используются не всегда. Важно учитывать особенности компании, рынка продукта. К примеру, необязательно придумывать новинку самостоятельно, можно купить патент или лицензию.

Разберемся, как внедряют инновационные продукты, на примере первого iPhone. Идея создания смартфона появилась у Стива Джобса еще в первой половине 2000-х после успеха плееров iPod. В 2004 году объемы их продаж достигли ориентировочно 8,2 млн. В то время CEO Apple задумался над созданием гаджета, который мог бы объединить три устройства — проигрыватель, телефон и карманный компьютер.

iPhone разрабатывали в несколько этапов. Сначала Джобс хотел создать планшет, но наконец-то остановился именно на телефоне с сенсорным экраном и минимумом физических кнопок. Первая версия имела кодовое название Purple 1. Ее так и не завершили, а сама Apple сфокусировалась на другом прототипе — Purple 2.

Также Apple поняла, какое устройство нужно рынку благодаря партнерству с Motorola. В 2005 компании вместе выпустили смартфон Motorola ROKR E1. Он считается провальным, однако Apple сделала правильные выводы. В частности, Джобс решил больше не создавать телефоны в партнерстве с другой компанией. В конце 2007 года Apple презентовала первый iPhone. Функционально смартфон не стал прорывной инновацией. Однако он отличался в плане удобства, дизайна и простоты использования. Именно это было нужно аудитории.

Как инновации изменяют экономику

По мнению Доминика Пиоте, инновации — основа для развития любой страны. Конечно, следует учитывать, что у каждой страны свои особенности и сильные стороны. Тем не менее доступ к современным технологиям ускоряет и упрощает создание инноваций, а также позволяет делать это в больших масштабах.

Кирилл Бондарь считает, что между современной успешной экономикой, у которой есть будущее, и инновационной экономикой можно поставить знак равно. Это утверждение неоднократно доказано исторически. В то же время, экономика может существовать и без инноваций.

Бондарь приводит пример «детей-маугли», которых периодически находят в джунглях. Такие люди не умеют писать и общаться, но живут как биологическое существо. Так же и с экономикой. Правительство может просто продавать сырье и трудовые ресурсы. Благодаря этому она и дальше будет функционировать, но не станет инновационной, современной и перспективной. Подобные экономические модели были еще в XVIII веке. У них нет будущего, ведь разрыв и отставание и дальше будут расти. То есть, в длительной перспективе такая экономика нежизнеспособна.

Вот пример. Мы сейчас находимся на месте бывшего мотоциклетного завода (в инновационном парке UNIT.City — ред.). После распада СССР он перестал работать. Кажется, причина в том, что он потерял рынок сбыта — раньше им был весь СССР. Но на самом деле рынок стал больше. В теории мотоциклы можно было продавать в США, Азии. Но не смогли, потому что не занимались инновациями», — объясняет Бондарь.

Следовательно, экономическое развитие напрямую зависит от способности создавать инновации. В противном случае страна остается просто поставщиком сырья и трудовых ресурсов. Это позволит ей существовать, но в конце концов приведет к упадку.

Создание инновационной экономики нельзя возложить только на предпринимателей или государство. На самом деле это процесс, требующий совместных усилий. Очень важную роль играет образовательная сфера. Она не только готовит кадры, но закладывает культуру предпринимательства и инноваций.

Давайте на примере Кремниевой долины разберем, как государство и образование стимулируют создание инновационных компаний, а они экономическое развитие.

Первый шаг к созданию Кремниевой долины сделали еще в середине XIX века. Тогда иезуиты создали Университет Санта-Клара. Следующим этапом явилось создание Стэнфордского университета 1891 года. Стэнфорд постепенно превратил будущую Долину в один из образовательных и научных центров США.

Отцом стартаперского духа региона считают профессора радиотехники Фредерика Термана. Он с 1925 года преподавал в Стэнфорде. Терман рекомендовал студентам зарабатывать в своих исследованиях и создавать бизнес. Так, некоторые студенты становились предпринимателями. Среди них были как минимум двое вошедших в историю — Уильям Гьюлет и Дэвид Паккард. В 1939 году они создали компанию Hewlett-Packard в гараже Дэвида Паккарда. Он до сих пор считается символическим местом основания Кремниевой долины.

На развитие этой экосистемы также оказали большое влияние Вторая мировая и Холодная войны. В начале 1940-х американское правительство начало активно финансировать программы, направленные на создание средств радиосвязи и радиолокации. Стэнфорд имел необходимые мощности для работы в этом направлении, поэтому получил долгосрочную поддержку. К тому моменту государство уже влияло на развитие Долины.

Во время Холодной войны усилия правительства США были сосредоточены на том, чтобы добиться технологического превосходства над СССР. Правительство с готовностью выделяло деньги не только университетским лабораториям, но и работало с независимыми компаниями. Это способствовало развитию предпринимательства в Долине. К тому же, сами предприниматели постепенно начали переходить в ранг инвесторов. Они создавали успешный бизнес, а часть заработанного вкладывали в перспективные компании.

Сам Стэнфорд сохранил и приумножил свою репутацию «кузницы кадров и инноваций». Например, в 1946 году на базе университета запустили Stanford Research Institute (SRI). Это настоящий инновационно-предпринимательский центр — SRI и бывшие сотрудники института запустили более 60 компаний. Среди них — Siri и Redwood Robotics, купившие в свое время Apple и Google.

Так цепочка образования-правительство-бизнес привела к созданию уникальной стартаперской экосистемы. Она помогает США оставаться среди ведущих инновационных экономик мира — третье место в Global Innovation Index 2021.

Как создать и развить инновационную экономику в Украине

Доминик Пиот считает, что не вся экономика Украины инновационная. «Зато всё, что относится к агро- или технологической индустрии, — точно инновационное. Ведь это два главных столпа украинской экономики. И они активно развивают инновации в своей области. К примеру, всем известен кейс Министерства цифровой трансформации Украины и запуска первого в мире цифрового паспорта. А еще есть примеры monobank, всей электронной коммерции в стране. Они создают по-настоящему прорывные вещи», — объясняет СЕО UNIT.City.

По словам Кирилла Бондаря, есть несколько препятствий, мешающих развитию инновационной экономики в Украине:

- Нужны усилия не только государства, но корпоративного сектора и людей. «Это замкнутая история. Государство, корпорации и люди. Если один из элементов выпадает — ничего не получится», — объясняет Бондарь.

- Украине не хватает фундамента — культуры инноваций. «Нужно заниматься культурой экономически активного населения, но это сложно. Поэтому следует начинать делать это еще в школе, когда формируется личность и ролевые модели. Я уверен, что нужно вводить предпринимательство, современные инновационные технологии, уроки этики и прикладной культуры», — объясняет Бондарь.

- Украинцам нужно изменить отношение к внешним инвесторам. Сейчас их почему-то часто считают глупее нас. Многим кажется, что главная задача взять деньги, а дальше нам не важны ни его советы, ни дальнейший успех таких инвестиций. В конце концов, очередной внешний инвестор теряет деньги. Поэтому Украину не воспринимают как инновационный рынок в который можно вложиться.

«Проблема не в деньгах. Мы не умеем их взять — сделать бизнес-план, финансовую модель, показать, что бизнес работает, иметь положительную репутацию. Мы же говорим — просто дай деньги и исчезни», — объясняет Бондарь.

UNIT.City

Следовательно, украинцам не хватает не денег, а просвещения и знаний. Не нужно привлекать внешних инвесторов: они придут сами, а когда появятся истории успеха — позовут других.

- Украине уже поздно догонять другие страны. Это не сделает экономику инновационной и не поможет добиться успеха. Украине нужно сразу двигаться туда, где другие страны будут через 5—10 лет. Это шанс построить передовую инновационную экономику.

Доминик Пиоте выделил два фактора, над которыми Украине необходимо плодотворно поработать. Во-первых, стране нужно больше предпринимателей и мощная предпринимательская культура. Во-вторых, нужно не просто праздновать победы, а рассказывать истории бизнеса и Украины в целом. Ведь в мире пока немногие знают настоящую силу страны, потенциал и талант украинцев.

UNIT.City

Инвестиции в промышленном масштабе: как Москва поддерживает новые производства

.jpg)

Москва — лидер инвестиционной активности среди российских регионов. За прошлый год объем инвестиций в основной капитал составил 2,9 триллиона рублей, что почти на девять процентов выше, чем в 2018 году. Относительно 2010 года произошел рост в 2,3 раза (даже с учетом инфляции). В национальном рейтинге состояния инвестиционного климата среди городов России, который составляет Агентство стратегических инициатив, Москва уже два года на первой строчке, хотя еще в 2015-м была 13-й.

По словам заместителя Мэра Москвы по вопросам экономической политики и имущественно-земельных отношений Владимира Ефимова, несмотря на все сложности 2020 года, показатели инвестиционной привлекательности Москвы значительно выросли.

В столице создана благоприятная среда для развития промышленного и инновационного сектора: город оказывает административную помощь, предоставляет налоговые преференции и создает необходимую инфраструктуру. Один из важных драйверов инвестиционной активности — Адресная инвестиционная программа. Заложенные в ней средства направляют на реализацию приоритетных городских проектов. При этом сегодня в Москве на каждый вложенный городским бюджетом рубль приходится три рубля частных инвестиций.

.jpg)

Поддержка реального сектора

Особое внимание город уделяет поддержке средних и крупных промышленных предприятий, которых в Москве уже более 700. Грамотная политика в этой области помогает столичным производителям успешно работать даже в сложный для экономики период.

Он отметил, что сотрудники промышленных предприятий, а это более 700 тысяч человек, получают достойную заработную плату. Многие имеют возможность работать около дома благодаря программе комплексного развития территорий.

С 2016 года в столице действует специальная программа по поддержке действующих эффективных промышленных предприятий, технопарков и новых инвестиционных проектов в реальном секторе экономики.

.jpg)

Она заключается в том, что компании, которые активно инвестируют в собственное производство и предоставляют высокооплачиваемые рабочие места, могут получить статусы промышленного комплекса, технопарка, якорного резидента технопарка, а новые проекты — статус инвестиционного приоритетного проекта (ИПП). Это позволяет предприятиям снизить региональную налоговую нагрузку на 17–25 процентов. Специальные статусы получили уже более 120 московских компаний. В столице насчитывается 58 промкомплексов, 36 технопарков, 15 якорных резидентов технопарков, 13 инвестиционных приоритетных проектов и один автопроизводитель.

За последние пять лет только промкомплексы (в них работают более 64 тысяч человек) инвестировали в производства 33,2 миллиарда рублей. За это время город предоставил им льготы на сумму 4,4 миллиарда рублей. Общий объем инвестиций компаний с особыми статусами за пять лет приближается к 100 миллиардам рублей. Всего в таких компаниях работают более 120 тысяч человек.

Инвестиционные и приоритетные

Инвестиционные приоритетные проекты активно реализуют в последние годы. Статус ИПП присваивают компаниям, которые строят или модернизируют промышленные производства, создают промкомплексы, индустриальные парки и технопарки. Кроме того, на особый статус могут рассчитывать проекты, реализуемые по концессионным соглашениям и соглашениям о государственно-частном партнерстве, а также проекты в сферах образования, культуры, искусства и соцобслуживания населения.

Всего городе 13 ИПП, в них планируется инвестировать около 30 миллиардов рублей. Статус инвестиционного приоритетного проекта дает инвесторам возможность существенно снизить общую региональную налоговую нагрузку. Так, на четверть уменьшается региональный налог на прибыль (12,5 процента вместо 17 процентов), обнуляется ставка налога на имущество, на 99 процентов снижается ставка арендной платы за земельный участок.

В 2020 году статус ИПП получили пять проектов. Среди них — геронтологический центр в Ново-Переделкине, в который инвестор вложит почти полмиллиарда рублей. Похожий проект по строительству центра для людей пожилого возраста будет реализован в Бескудниковском районе за 310 миллионов рублей.

Один из самых масштабных инвестиционных приоритетных проектов последнего времени — технопарк «ЗИЛ», который появится на территории одноименной промзоны к 2023 году. В нем создадут более 1100 рабочих мест и будут производить микроэлектронику, автокомпоненты, разрабатывать информационные технологии в сфере безопасности, проводить научные исследования. Планируемый объем инвестиций в проект — около четырех миллиардов рублей.

.jpg)

Офсетные контракты

Город стимулирует развитие промышленности и через государственно-частное партнерство. Речь идет об офсетных контрактах — долгосрочных государственных контрактах с инвестиционными обязательствами поставщика. В рамках партнерства инвестор обязуется построить или модернизировать производство, на котором будет изготавливать определенную продукцию для поставки городу. Он вкладывает в проект не менее одного миллиарда рублей, создает рабочие места, а город в ответ на это гарантирует долгосрочный и стабильный спрос на производимую продукцию. Москва заключила уже четыре офсетных контракта с совокупным объемом инвестиций почти 12 миллиардов рублей.

Первый офсетный контракт был заключен в 2017 году на поставку лекарственных препаратов против онкологии и аутоиммунных заболеваний. В прошлом месяце открылась первая очередь завода на территории особой экономической зоны «Технополис “Москва”». Инвестор уже вложил два миллиарда рублей в проект, а всего планирует вложить три миллиарда. Производство лекарств начнется в конце этого года, а в следующем стартуют первые поставки в городские медучреждения.

В рамках второго офсетного контракта появится предприятие по производству лекарственных препаратов для лечения широкого спектра заболеваний. Объем инвестиций составит 5,9 миллиарда рублей. Третий офсет предполагает создание импортозамещающего производства медицинских изделий для стомированных больных. В реализацию проекта инвестор вложит не менее миллиарда рублей в течение трех лет.

В этом году власти Москвы заключили четвертый офсетный контракт, который предполагает поставку продуктов питания для детей и кормящих женщин через молочные кухни города. Инвестор проекта вкладывает около 2,1 миллиарда рублей в производство. Планируется, что поставки городу будут осуществляться с 2022 года в течение восьми лет.

Совсем недавно город объявил конкурс на заключение пятого офсетного контракта на поставку лекарственных препаратов. По его условиям победитель возьмет на себя обязательства в течение двух лет локализовать или модернизировать производство на территории Москвы и наладить выпуск 20 лекарственных препаратов. После запуска производства Правительство Москвы будет в течение восьми лет закупать препараты на сумму 1,1 миллиарда рублей. Затем лекарства будут поставлять в медицинские учреждения города. Инвестор вложит в создание завода миллиард рублей.

Новые вычеты и льготы

Город постоянно разрабатывает и запускает новые меры поддержки, учитывая пожелания бизнеса и анализируя экономическую ситуацию. Например, с этого года столичным промышленным компаниям доступен инвестиционный налоговый вычет по налогу на прибыль. Право на инвествычет предоставляется компаниям, которые находятся на территории Москвы и получили статус московского инвестора первой или второй категории.

Налоговый вычет вводится как альтернатива региональным льготным ставкам налога на прибыль, которые закончат свое действие в 2023 году в связи с изменениями федерального законодательства. До 1 января 2023 года компании смогут выбрать текущую льготу по налогу на прибыль в размере 12,5 процента или инвестиционный налоговый вычет. Льготы на имущество и землю у них останутся.

Также в этом году в Москве запустили программу по стимулированию создания рабочих мест. Застройщик получает существенную льготу от города в обмен на обязательство создать за пределами ТТК или МКАД места приложения труда — промышленные или офисные здания.

Механизм программы предполагает, что застройщик при возведении многоквартирного дома получает особую льготу: частично или полностью освобождается от платы за изменение вида разрешенного использования участка, на котором строит жилье. Обычно эта плата очень высокая, она зависит от ряда факторов, таких как расположение участка, его площадь и так далее.

Инвестор в свою очередь обязан вложить сэкономленные благодаря льготе средства в строительство промышленного или офисного объекта за пределами Третьего транспортного кольца или МКАД. В результате инвестор экономит на плате за изменение вида разрешенного использования, строит жилой объект и здание промышленного назначения, а в будущем получает прибыль от реализации этого объекта. Например, он может сдать его в аренду частично или целиком.

Эта программа позволит создавать новые рабочие места для жителей отдаленных районов и, следовательно, постепенно снижать маятниковую миграцию. А для города это новые источники пополнения бюджета за счет налогов на имущество и прибыль. Все проекты по этой программе получают статус инвестиционного проекта по созданию объектов административно-делового назначения.

В Москве заключены уже два соглашения по этой программе. В рамках первого инвестор до конца 2023 года построит комплекс офисных зданий в Бутырском районе площадью 46 тысяч квадратных метров. Это в перспективе может дать городу более 400 новых рабочих мест. Инвестор второго соглашения вложит в строительство офисного центра в ТПУ «Ботанический сад» более двух миллиардов рублей и создаст около 360 рабочих мест.

Благодаря разнообразным программам поддержки инвесторы хотят вести бизнес в Москве. Город, в свою очередь, получает новые рабочие места, качественную продукцию, пополнение налогооблагаемой базы. Кроме того, высокая оценка созданных в Москве условий со стороны бизнеса повышает инвестиционную привлекательность российской столицы на международной арене.

Источник https://www.nexus.ua/printsipyi-investitsiy

Источник https://vctr.media/raundyi-investitsiy-18269/

Источник https://www.mos.ru/news/item/82746073/

Источник