Содержание

Кредиты для бизнеса

Начинать, развивать и возрождать бизнес легче с запасом капитала. Часто владельцы бизнеса обращаются в банки за получением дополнительных средств. Из большого количества предложений портал Бробанк.ру выбрал самые выгодные кредиты для бизнеса всех уровней.

| Сумма займа | 10 000 000 Р |

| Проц. ставка | 3,5%-4% |

| Срок займа | До 3650 дней |

| Кред. история | Любая |

| Возраст | От 18 лет |

| Решение | 1 день |

| Сумма займа | 10 000 000 Р |

| Проц. ставка | 0.04% |

| Срок займа | До 365 дней |

| Кред. история | Любая |

| Возраст | От 21 года |

| Решение | До 1 дня |

Ставка от 5.9%

Ставка от 5.9%

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

Статьи о займах

Отзывы о займах

Искала сервис займов , который смог бы мне одобрить займ, так как истоиря у меня не особо хорошая. Почти всегда получала отказ, но финтерра каким то чудом взяли и подобрали займ, который мне выдали на карту. Действительно стоящий сервис! Я довольна! Много пл. Показать полностью

Хоть и являюсь самозанятой персоной, но нашел то МФО где всегда одобрят микрозайм, если других веских причин для отказа у вас нет. В Монезе пользуюсь программой индивидуальных скидок. Есть условия для полного досрочного погашения займа. Заявки оформляются быст. Показать полностью

Бессмысленный сайт, только деньги снимают и не больше, не обращайтесь сюда!

Лучше чем в банке деньги брать если на короткий срок надо и срочно. Проволочек никаких нет, оформление не больше часа занимает в первый раз во второй и вообще в 20 мин уложились. В личном кабинете есть договор, который можно почитать. Переплата видна на кальку. Показать полностью

Мне нужно было 80 тысяч для покупки сантехники. Решил попробовать оформить займ в Доброзайме на сайте онлайн. Сайт удобный и простой, подал заявку. Одобрили довольно быстро и прислали деньги на карту. Все условия изучил перед этим, все подробно расписано, без . Показать полностью

Беру в РобоКредите уже 4 раз займ на 6 месяцев. Начинала с 10 000, сейчас одобрили 30000. Все чисто и прозрачно. Проценты во время нужно платить, и все , никаких проблем! Работники компании отзывчивые и компетентные, всегда помогут. Желаю компании п. Показать полностью

Русинтерфинанс не прислала деньги. Оформила онлайн займ, екапуста начислила проценты. Написали что деньги переведены, а на самом деле ничего на карту мне не прислали. В итоге повесили на меня долг. Кредитная история испорчена. Что делать — не знаю.

Могу порекомендовать монезу в качестве платформы для быстрых займов без какого-либо обмана. А займы тут реально очень быстрые. Когда оформлял заявку, то прождал минут 15, чтобы мне ее одобрили, и при этом все еще онлайн. Я тоже не дурак, чтобы брать, потому по. Показать полностью

Общие условия кредита для бизнеса

Это сложный и многоступенчатый банковский продукт. Под такой простой формулировкой размещается достаточно длинная линейка предложений, так или иначе связанных с ведением бизнеса.

Кредиты для бизнеса — самые выгодные для банков продукты. Они выдаются на большие суммы, и, как правило, окупают себя практически гарантированно. В данную категорию входят следующие программы:

- Для малого, среднего, крупного бизнеса.

- Для индивидуальных предпринимателей.

- На создание и развитие бизнеса.

- С залогом и без такового.

- Целевые и не целевые кредиты.

Главным назначением этого продукта является получение средств в целях повышения оборотов существующего бизнеса, либо для удачного старта нового дела. Целевая клиентская аудитория — юридические лица всех уровней и индивидуальные предприниматели.

При этом такой кредит всегда является целевым: оформляется в виде кредита наличными, но используется только в целях налаживания бизнеса. Малого, среднего и крупного, — не имеет значения. Банки одинаково эффективно выдают кредиты для бизнеса всех категорий.

Требования к заемщикам (ИП и организациям)

Учитывая, что под данную кредитную программу подпадают сразу несколько клиентских категорий, требования к потенциальным заказчикам не могут быть однородными. Важно различать начинающих индивидуальных предпринимателей и уже действующих бизнесменов.

То же самое и с юридическими лицами: в банк может обратиться компания, находящаяся на старте своей деятельности или большое предприятие с миллионными оборотами. Под каждую категорию разрабатывается отдельная система требований.

Требования по кредиту для юридических лиц

Если речь идет о компании, то намного лучше, если она уже зарегистрирована в качестве юридического лица в налоговых органах. Банкам сложно оценивать риски в том случае, если создание компании только в планах. На «пустышки» и «мыльные пузыри» взять кредит будет крайне сложно.

Договор подписывается с собственником бизнеса, который выступает в интересах юридического лица. Требования в отношении собственника бизнеса следующие:

- Наличие постоянной регистрации в регионе оформления договора.

- Возрастной ценз — до 75-80 лет включительно.

- Гражданство РФ.

- Максимальная доля участия в ООО — если несколько собственников.

- Отсутствие задолженности по налоговым и бюджетным платежам.

Отдельная кредитная организация может предъявить дополнительные требования к заемщику. В список включены основные моменты, которые встречаются практически в каждой кредитной программе.

Правило отсутствия задолженности по обязательным платежам не распространяется на компании, которые не вели деятельность до обращения в кредитную организацию.

Если организация действующая, то за последний налоговый период ее деятельность не должна быть убыточной. Это крайне важно: находящиеся на грани банкротства компании не могут рассматриваться в качестве потенциальных клиентов банка.

Требования для индивидуальных предпринимателей

Кредит для ИП по своей структуре может совпадать с предложениями для юридических лиц. В обоих случаях речь идет об анализе финансово-хозяйственной деятельности заемщика. Цель такого анализа — установить уровень рисков банка.

Общие требования к ИП распространяются практически на все кредитные программы. Для успешного завершения процедуры оформления предприниматель должен подпадать под следующие требования:

- Гражданство РФ.

- Регистрация в качестве ИП в любом регионе РФ.

- Отсутствие задолженности по налоговым и бюджетным платежам.

- Ведение бизнеса от полугода — для тех, кто вел деятельность до обращения в банк.

- Постоянная регистрация в регионе оформления кредитного соглашения.

Для действующих ИП, которые планируют оформить кредит на развитие бизнеса, выдвигается больше требований. Но и условия им предлагаются более лояльные в части сумм и процентных ставок.

Начинающий индивидуальный предприниматель оформляет кредит в более простой форме, но с некоторыми ограничениями. Не оценив финансово-хозяйственную деятельность потенциального заемщика, банк не сможет выдать крупную сумму. Но на поднятие бизнеса кредитных средств предпринимателям вполне хватает.

Какие нужны документы на кредит для бизнеса

Список документов так же будет разниться в зависимости от клиентской категории, к которой относится заемщик. И здесь следует различать: компания действует или только собирается начинать работу. Это же правило касается и индивидуальных предпринимателей.

Документы на кредит для юридических лиц

Заемщиков, подписывающим кредитное соглашение выступает собственник бизнеса. На стадии рассмотрения заявки для получения второго предварительного решения, собственник бизнеса предоставляет следующие документы:

- Паспорт гражданина РФ.

- СНИЛС.

- Свидетельство из территориальных органов ФНС о постановке на учет.

- Анкета по форме банка.

- Дополнительные документы — по решению кредитной организации.

Как видно, список не является исчерпывающим. По единоличному решению банка к нему могут быть добавлены некоторые дополнительные документы. При осуществлении выездной проверки бизнеса, компания предоставляет еще один пакет документов. В него входят:

- Данные на право пользования объектом недвижимости и земельным участком — аренда, право собственности, прочие виды владения.

- Лицензия на право заниматься определенной деятельностью — если бизнес подпадает под обязательное лицензирование.

- Бухгалтерская отчетность за последний период.

- Документы, подтверждающие уплату всех налогов и бюджетных платежей.

- Данные по управленческой выручке и наличии учета ТМЦ.

И в этот список могут быть добавлены некоторые дополнительные документы и информационные данные. У каждого банка свой регламент на этот счет. На стадии выдачи кредита организация предоставляет следующие документы:

- Свидетельство о государственной регистрации юридического лица.

- Действующая редакция Устава организации.

- Протокол общего собрания участников общества об избрании единого исполнительного органа.

- Лист записи в ЕГРЮЛ.

- Протокол общего собрания участников общества об избрании совета директоров (при наличии такового).

Эти документы предоставляются действующей компаний. При их полном комплекте, решение банка будет гарантированно положительным. Вопрос остается только за техническим оформлением передачи средств заемщику.

Документы на кредит для предпринимателей

Действующие индивидуальные предприниматели на стадии рассмотрения заявки для получения второго предварительного решения предоставляют такой же пакет документов, как и юридические лица. В него должны быть включены следующие бумаги:

- Паспорт гражданина РФ.

- СНИЛС.

- Свидетельство о постановке на учет в органах ФНС.

На стадии проверки хозяйственно-финансовой деятельности, ИП собирает второй пакет документов. В него входят следующие бумаги:

- Лицензия.

- Бухгалтерская отчетность (при наличии).

- Доказательство законного права пользования объектом недвижимости — аренда, субаренда, право собственности.

- Выписки из ФНС об уплате налогов.

- Документы, подтверждающие наличие выручки, а также наличие и принадлежность товарно-материальных ценностей.

Кредит наличными для ИП выдается на основании указанных документов. Последний в списке обязательных документов — информация из ЕГРИП. Эти данные находятся в открытых источниках, поэтому в большинстве случаев банк не запрашивает в индивидуального предпринимателя оригинал свидетельства о постановке на учет.

Кредит на открытие бизнеса

Новые компании и индивидуальные предприниматели получают кредиты на открытие бизнеса всех уровней на основании бизнес-плана. Если компания действующая, то банк совершает проверку ее финансово-хозяйственной деятельности. Затем следует сбор пакета документов, и только после этого кредитная организация принимает окончательное решение.

У начинающих компаний и предпринимателей, как правило, нет никакой финансово-хозяйственной деятельности. Следовательно, банку нечего будет проверять, так как потенциальный заемщик только начинает работу. Именно для этого он обращается в кредитную организацию.

В этом случае банк принимает решение на основании бизнес-плана, который заемщик предоставляет на оценку в кредитный отдел. В бизнес-плане излагаются все подробности того, как компания или предприниматель собирается зарабатывать деньги. К бизнес-плану прикрепляются документы из первого списка, которые должна предоставить действующие компания или индивидуальный предприниматель.

Как взять кредит для бизнеса без залога и поручителей

При больших суммах кредита возможно наличие требования по поручительству. В большей части это касается индивидуальных предпринимателей. Для обхода данного требования рекомендуется обращаться за стандартным потребительским кредитом. Для компаний и ИП, только начинающих работать, это наиболее приемлемый вариант.

Для удачного оформления можно выбрать предложение из представленного на данной странице списка, изучить условия, и подать заявку. Портал Бробанк.ру дает своим пользователям уникальную возможность подавать дистанционные заявки. По большему их количеству предварительное решение поступает в течение 5-10 минут.

Такой вариант оформления поможет индивидуальному предпринимателю или владельцу компании не тратить время на подбор подходящего банка и на заполнение бумажных анкет и заявлений. Для получения предварительного решения все это уже не обязательно. В случае одобрения заявки заемщик контактирует с банком лично.

Где получить кредит для ООО и ИП

Учитывая, что с таких договоров банки имеют неплохую прибыль, каждая кредитная организация заботиться о том, чтобы занять здесь свою нишу. В этой связи предложений и всевозможных программ сегодня очень много. Часть из них опирается на обслуживание ООО, другая часть — работает в направлении индивидуальных предпринимателей. Крупнейшие банки выдают кредиты и тем и другим: на развитие и открытие бизнеса, или стандартные потребительские кредиты наличными, которые используются в этих же целях.

Открытие Банк

Один из крупнейших банков России может покрыть потребности любого бизнеса. Независимо от того, начинает заемщик работу или уже какое-то время ведет деятельность, в банке для него всегда найдется подходящее предложение. Это касается и индивидуальных предпринимателей всех уровней. Банк открытие кредит для бизнеса может предоставить на специальных условиях при выполнении всех требований по программе.

Почта Банк

Кредитная организация опирается на упрощенное оформление кредитов наличными. Большему числу ИП и компаний такая форма сотрудничества прекрасно подходит. В этом случае не придется отчитываться перед банком целевой расход кредитных средств. ИП могут воспользоваться специальным предложением по оформлению кредита по нескольким документам.

Ренессанс Кредит

Банк работает не только в направлении оформления так называемых товарных кредитов. Кредит наличными выдается с документальным подтверждением и без такового. В первом случае заемщикам банк предлагает лучшие условия. Для заемщиков второй категории условия немного хуже. Причина этого заключается в упрощенном оформлении, без проверок и документального обеспечения.

Промсвязьбанк

PSB работает с хорошими суммами, при помощи которых можно наладить достаточно крупный бизнес. Здесь достаточно широкий возрастной диапазон, что будет крайне подходящим условием для ИП, которые чаще рассматриваются банками в контексте физических лиц. Предусматривается схема оформления с документальным обеспечением и без такового.

Тинькофф Банк

Непосредственно для бизнеса здесь разработано большое количество предложений. К примеру, новым (начинающим) ИП и организациям при оформлении кредита здесь делается подарок: несколько месяцев расчетно-кассового обслуживания + неплохие дополнительные преференции и опции на старт бизнеса. По этой причине Тинькофф Банк приобрел неплохую популярность как среди физических лиц, так и среди заемщиков.

Альфа-Банк

В Альфа-Банке прекрасно понимают, что именно нужно для хорошего старта малого, среднего или крупного бизнеса. Поэтому здесь без проверок документов и долгого анализа готовы пойти навстречу добросовестным заемщикам. Для действующих компаний и ИП может предусматриваться анализ финансово-хозяйственной деятельности.

Газпромбанк

Один из банков, работающий с присутствием государственного капитала, не может ни делать бизнесу выгодные предложения. Это было бы нелогично. В Газпромбанке кредиты выдаются на развитие действующего бизнеса или открытие нового дела с ноля. Действует несколько программ лояльности для всех клиентских категорий.

Хоум Кредит Банк

Банк удерживает лидирующие позиции в скорости рассмотрения заявок. В течение 1-5 минут принимается предварительное решение. Далее на анализ документации уходит еще 1-2 дня, в течение которых выносится окончательное решение. Для бизнес-сегмента это очень оперативно. За эту самую оперативность заемщики и ценят Хоум Кредит Банк.

МТС Банк

Периодически в данном банке запускается специальная акция, дающая возможность оформить кредит на фирму под 0%. Это означает, что заемщик возвращает в конце срока действия договора столько же средств, сколько и получил. Проценты при этом не начисляются в случае своевременного погашения полной суммы задолженности.

Восточный Банк

Один из немногих банков, который делает упор на выдачу кредитов для поднятия бизнеса. Финансирование ИП на начальных этапах производится под достаточно хорошие проценты, без каких-либо обременительных условий. При кредитовании на большую сумму, может потребовать дополнительное документальное обеспечение или поручительство.

Оформление кредита на покупку и развитие бизнеса

Покупка готового бизнеса может стать удобным и выгодным ходом, который в дальнейшем принесет значительную прибыль. Но для того, чтобы совершить этот шаг, потребуется много вложений. Кредит на покупку готового бизнеса позволяет начать получать прибыль и развивать свою компанию, даже если у заемщика еще нет сбережений, способных единовременно покрыть все затраты. Некоторые банки России подготовили программы кредитования, которые позволяют получить кредит на подобные цели, хотя в целом такая система все еще остается редкостью.

Получение кредита для бизнеса – это довольно сложный процесс, в котором придется провести большое количество работы. Банки рассматривают готовый бизнес, выставленный на продажу, как достаточно рискованное приобретение. Это можно считать достаточно разумным подходом, поскольку сама продажа бизнеса говорит о том, что он может оказаться не настолько прибыльным, как это расписывает его продавец, и, кроме того, банк никак не может получить полной гарантии того, что новый владелец бизнеса сможет удержать и развить уровень производства и прибыли.

Кредит на покупку готового бизнеса

Для заемщика взятый в кредит бизнес, который по какой-то причине стал убыточным, может стать серьезной помехой для своевременной оплаты долга – а это обеспечивает заемщику дополнительные траты. Каких же проблем стоит опасаться:

- Хорошо налаженный и прибыльный бизнес вряд ли станут выставлять на продажу, для продавца это совершенно невыгодно. Если же предложение все же было выдвинуто, и характеристики бизнеса звучать очень заманчива, стоит задуматься, не преувеличивает ли продавец объем доходов от бизнеса.

- Возможно наличие скрытых долгов и нарушений законодательства.

- При приобретении недвижимости, находящейся в аренде, стоит заранее уточнить у ее владельца, станет ли он и дальше сотрудничать, или договор аренды будет расторгнут.

- Еще одна неприятная возможность – узнать после приобретения бизнеса, что здание, в котором осуществляется его деятельность, собираются в скором времени снести. Этот момент необходимо уточнить в местной администрации.

- И, наконец, продавец, продав один бизнес и основав аналогичный, может переманить своих прежних клиентов и работников к себе, тем самым ударив по прибыли проданного бизнеса.

Как взять кредит на покупку готового бизнеса?

Для начала стоит узнать, как можно получить кредит на покупку готового бизнеса, и что для этого нужно. Первое, что необходимо в таком случае кредитору – это существенная часть накоплений заемщика, которые он готов отдать в залог. Если речь идет о владельце компании, который покупает бизнес, чтобы расширить свое производство, банк может взять в качестве залога активы действующего бизнеса.

Другой вариант – оформить кредит в залог недвижимости. В таком случае кредит имеет ряд преимуществ:

- Нецелевой характер кредита обеспечит свободу заемщика от сбора бумаг по приобретаемому бизнесу, предоставления банку бизнес-плана.

- Можно получить в кредит значительную часть стоимости готового бизнеса, до 80%. можно на длительный срок – возвращение долга можно будет растянуть на период до 30 лет.

Главный же минус такого варианта – это процентная ставка, которая будет выше в сравнении с условиями, которые обеспечивает первый вариант.

Документы на оформление бизнес-кредита и требования к заемщику

При том, что кредит на готовый бизнес могут взять юридические лица или же индивидуальные предприниматели, для физических лиц этот займ практически недоступен. Это ожидаемая практика, поскольку при оформлении кредита банки требуют предоставления большого количества бумаг и гарантий того, что клиент сможет вернуть долг. Частым явлением становится оформление активов компании в залог кредита, в то время как представители малого бизнеса не обладают количеством активов, которые банк может принять, как гарантию оплаты кредита.

Основные требования, которым понадобится соответствовать заемщику – это платежеспособность, не менее года осуществления деятельности и отсутствие просроченных кредитов. Кроме того, для того, чтобы оформить кредит, заемщику придется предоставить в банк большое количество документов. Понадобятся два основных пакета документов, первый из них, это личные данные, такие как:

- паспорт РФ;

- справка о доходах;

- свидетельство о браке;

- другие документы.

Второй пакет документов состоит из информации, которая должна максимально подробно описывать приобретаемый бизнес. Список таких бумаг у каждого банка отличается, но в целом могут понадобиться:

- учредительные документы;

- лицензии, при их наличии;

- выписка из единого реестра;

- финансовые документы за 4 налоговых периода и более;

- справки с текущих счетов в других банках, если они имеются;

- копии крупных договоров с контрагентами;

- если кредит берется под залог – документы на недвижимость;

- иные документы.

Кому дадут кредит на развитие малого бизнеса?

Кредит на развитие и открытие бизнеса может понадобится юридическим лицам и индивидуальным предпринимателям. Оформляя кредит для развития бизнеса, стоит понимать, какому заемщику банк с большей охотой выдаст кредит:

- Бизнес, для которого требуется кредит, в течение последнего года имеет хороший стабильный рост прибыли.

- Клиент готов предоставить ликвидный залог в виде активов компании, недвижимости и других ценностей.

- На предприятии не ведется «черная» бухгалтерия, все доходы известны государству.

- У заемщика есть надежный поручитель, готовый погасить задолженность по кредиту в том случае, если сам должник по какой-то причине не может этого сделать.

Будь то кредит на развитие малого бизнеса с нуля, или продукт, в котором заинтересован средний бизнес, подобрать лучший вариант ссуды можно всегда. Существуют разные типы кредитных продуктов, каждый из которых может стать оптимальным выбором для предпринимателя, желающего развивать свой бизнес:

-

подойдет для ИП, который желает выступать в сделке, как частное лицо. Таким образом заемщик избавляет себя от сбора большого количества документов по компании, что вполне оправданно, если цель кредита относительно небольшая, например, покупка автомобиля для компании. подходит для тех, кому нужен кредит на короткий срок – от нескольких часов. За оперативность придется расплачиваться более высокой процентной ставкой. предоставляется банком, если клиенту требуется внести оплату или предоплату поставщику. Кроме того, этот кредит берут для таких задач, как расширение ассортимента продукции, открытие нового склада или торговой точки и тому подобное.

- Проектное финансирование подойдет для расширения производства при закупке ценного оборудования. позволяет покупать недвижимость для производства, при этом недвижимость оказывается в залоге у банка. Такой кредит чаще всего выдается на достаточно короткий срок по высокий процент. – вариант, в котором транспорт покупается через лизинг. – это кредит на устранение кассовых разрывов. С его помощью можно оплачивать обязательства бизнеса, не имея при этом соответствующих средств.

Как получить кредит на развитие бизнеса?

Получить кредит на развитие бизнеса можно практически в любом крупном банке на льготных условиях. При этом суммы, на которые заемщик может рассчитывать, варьируются от сотен тысяч до нескольких миллионов рублей.

Но стоит учитывать, что для получения кредита клиент должен обладать чистой кредитной историей и иметь достаточно долгую историю стабильной и прибыльной работы. Кроме того, зачастую банку требуется залог, размер которого будет примерно соотноситься с суммой кредита. Можно подобрать вариант и без залога, но в таком случае скорее всего придется столкнуться с завышенной процентной ставкой.

Для повышения шансов получить кредит заемщик может обратиться за помощью поручителя, в качестве которого могут выступать организации поддержки малого бизнеса.

После того, как потенциальный заемщик выбрал банк, в котором он хочет получить кредит, ему необходимо собрать пакет документов, среди которых:

- заявка на кредит;

- учредительные документы;

- налоговая декларация;

- бухгалтерская отчетность;

- бизнес-план предприятия, который сможет доказать банку, что в дальнейшем компания будет развиваться и сможет своевременно оплачивать кредит;

- и другие.

Точный список документов определяется непосредственно банком, но в целом все бумаги, которые собирает заемщик, будут обосновывать потребность компании в кредите, и доказывать банку то, что заем в дальнейшем обязательно будет оплачен.

После того, как все документы собраны, предпринимателю нужно передать их в банк и дождаться, пока будет принято решение по заявке. Решение обычно принимается в период от нескольких часов от нескольких дней.

Льготный кредит для бизнеса по программе ФОТ 3.0: как получить и на каких условиях отдавать

Правительство хочет поддержать бизнес в пандемию, поэтому продлило программу льготного кредитования ФОТ 3.0. Кафе, кинотеатры, турфирмы, салоны красоты и другие пострадавшие компании могут получить до 300 млн. рублей под ставку 3%. Программа продлится до 30 декабря этого года.

Рассказываем, как взять льготный кредит и на каких условиях возвращать.

Читайте раздел «Статья за минуту», если спешите, — там ключевые тезисы коротко.

В чём суть программы ФОТ 3.0

Это программа льготного кредитования бизнеса под 3%. Банк выдаёт кредит по сниженной ставке, а государство компенсирует банку недополученные доходы в виде субсидий.

С 9 марта по 1 июля 2021 года проходил первый этап ФОТ 3.0. Сейчас правительство решило возобновить программу, чтобы помочь организациям остаться на плаву и сохранить сотрудников. Вторая волна продлится с 1 ноября по 30 декабря 2021 года.

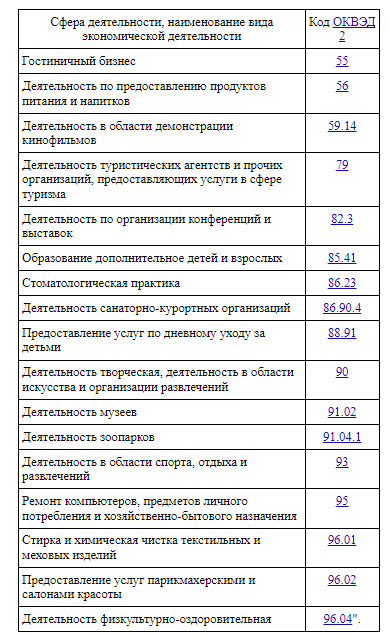

На господдержку могут рассчитывать компании и предприниматели из 17 пострадавших отраслей, — далее мы их перечислим. Срок возврата кредита составляет 18 месяцев.

Кредит по ФОТ 3.0 — это возвратный кредит. Не путайте его с ФОТ 2.0 из 2020 года: тот кредит можно было не возвращать.

Ещё одна мера поддержки от властей — гранты в размере МРОТ на каждого сотрудника. Подробнее об этом мы рассказывали в этой статье «Локдаун в Подмосковье: кого коснётся и как его пережить».

Кто может обратиться за льготным кредитом

- Является субъектом МСП, работает в пострадавшей отрасли и в 2020 году уже получал «невозвратный» кредит.

- Создан и включён в реестр МСП после 1 июля 2020 года и работает в одной из пострадавших отраслей.

- Входит в реестр СОНКО или в реестр пострадавших НКО и в 2020 году получал кредит по программе ФОТ 2.0.

- Не подходит под условия 1-3, но брал кредит в 2020 году и работает по одному или нескольким кодам из ОКВЭД: 56 — предоставление продуктов и напитков; 59.14 — кинотеатры; 90 — искусство и организация развлечений; 91.02 — музеи; 91.04.1 — зоопарки; 93 — спорт, отдых, развлечения.

Чтобы претендовать на госпомощь, нужно соответствовать одному из этих условий. При этом заёмщик не должен находиться в процессе банкротства или приостановления деятельности.

Многим предпринимателям в кредитовании в прошлый раз отказали, потому что их вид деятельности не был признан пострадавшим. Сейчас можно попробовать снова, потому что список кодов ОКВЭД расширили. По просьбе бизнеса в список добавили допобразование детей и взрослых, услуги по дневному уходу за детьми, бытовое обслуживание, услуги химчисток, стоматологий, салонов красоты и парикмахерских. Всего теперь 17 сфер деятельности:

Принадлежность к пострадавшей отрасли для «малых предприятий» и «микропредприятий» устанавливают по основному или дополнительному коду ОКВЭД, для других заёмщиков — только по основному.

Если вы уже брали льготный кредит в первую волну, сможете получить его и во вторую. Как рапортует Минэкономразвития, банками уже одобрено 14 тысяч заявок больше чем на 40 млрд. руб. Часто за поддержкой обращаются небольшие кафе и рестораны, и средняя сумма кредита для них составляет 2 млн. руб.

Однако вторая волна госпомощи в первую очередь адресована участникам программы ФОТ 2.0. Ещё на неё могут рассчитывать пострадавшие компании-новички, зарегистрированные после 1 июля 2020.

Сколько денег можно получить и на что потратить

Сумма кредита определяется числом работников, но есть предел: не больше 300 млн. руб. на одну компанию.

Кредит = 12 792 руб. х Количество сотрудников х 12 месяцев

Например, компания входит в реестр МСП, работает по пострадавшему коду и участвовала в программе ФОТ 2.0. В ней трудятся 13 человек. Итого, компания получит кредит в размере 1 995 552 рублей.

Сведения о численности персонала банк получает из информационного сервиса ФНС. Там есть все цифры по сотрудникам за каждый отчётный период.

Заёмные деньги можно потратить на восстановление предпринимательской деятельности: выплатить зарплату работникам, рассчитаться с поставщиками, оплатить аренду или закрыть другие расходы. Платёжки и договоры сохраняйте — они понадобятся для отчёта перед банком.

Как получить кредит

Вы подходите под одно из необходимых условий и хотите получить кредит, — для этого:

Шаг 1. Обратитесь в один из банков. Льготный кредит выдают только те кредитные организации, которые участвуют в программе ФОТ 3.0. Вот список — всего 36 банков. Можно обратиться в любой, необязательно в тот, где открыт счёт. Банк не имеет права отказать, ссылаясь на отсутствие у заёмщика залогового обеспечения.

Шаг 2. Подайте заявку до 30.12.2021 и дождитесь одобрения. Оставить заявку можно на сайте или переговорить по телефону с менеджером. Если один банк откажет, попробуйте подать заявку в другой. Но подписать кредитное соглашение можно только с одним банком-участником.

Условия программы ФОТ 3.0

Ставка: 3% годовых.

Она останется такой, если работодатель сохранит 90% штата. В противном случае ставка поднимется до обычной рыночной. Внимательно читайте условия кредитного соглашения с банком — лучше заранее знать, на сколько ставка может подскочить.

Важно. Заёмные деньги запрещено тратить на выплату дивидендов, выкуп собственных акций или долей в уставном капитале, благотворительность.

Срок погашения: 18 месяцев.

Порядок погашения: с 1 по 6 месяц платить основной долг и проценты не нужно. Но 3% годовых всё равно начисляются и переходят в основной долг по истечении полугода. С 7 по 18 месяц заёмщик выплачивает основную сумму долга, в которую входят перенесённые проценты, плюс платит текущие проценты. Оплата разбивается на равные платежи.

Досрочное погашение: предусмотрено.

Условия для заёмщиков, которые брали деньги в первую волну с 9 марта по 1 июля, изменят. До 1 декабря банки должны были синхронизировать их с новым порядком. Срок возврата старого кредита теперь не один год, а полтора. За счёт продления срока ежемесячные платежи станут меньше.

Источник https://brobank.ru/kredity-dlya-biznesa/

Источник https://bankiros.ru/wiki/term/wikf-kredit-na-pokupku-i-razvitie-biznesa

Источник https://spark.ru/startup/delobank/blog/82007/lgotnij-kredit-dlya-biznesa-po-programme-fot-3-0-kak-poluchit-i-na-kakih-usloviyah-otdavat

Источник