Как считает инвестиции это

Как не ошибиться, рассчитывая среднюю доходность инвестиций, что такое «подножка волатильности», и почему умелая диверсификация не только обеспечивает стабильность инвестиционного портфеля, но и улучшает доходность.

Все инвесторы сталкиваются с необходимостью расчета средней доходности своего портфеля. Это нужно для того чтобы прогнозировать его будущую стоимость. Без такого прогноза невозможно, например, решить, на какую сумму следует пополнять инвестиционный портфель, чтобы достичь поставленных целей к сроку.

Часто инвесторы ошибаются в расчетах, потому что используют неправильную формулу. Использовать ошибочную оценку в планировании будущих действий опасно. Ценой просчета может стать качество жизни в старости или образование ребенка.

Как правильно оценить среднюю доходность

Среднюю доходность портфеля в заданном периоде нужно считать не как среднюю арифметическую, а как среднюю геометрическую. Разберемся на простом примере.

Допустим инвестор вкладывает деньги в российские акции через фонд А и российские облиции через фонд Б в пропорциях 60 на 40. Ниже в таблице приведены данные по ежегодной динамике стоимости акций, облигаций и совокупного портфеля.

Таблица №1. Доходности фондов А, Б и портфеля 60/40 за 4 года (в руб).

| Инструмент | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|

| Фонд А | 28,67% | -2,22% | 16,74% | 37,44% |

| Фонд Б | 15,24% | 14,83% | 2,7% | 15,34% |

| Портфель 60/40 | 23,30% | 4,60% | 11,12% | 28,60% |

Акции, облигации и портфель за все время принесли 101,86%, 56,74% и 83,81%. На первый взгляд получается 20,16%, 12% и 16,9% в среднем за год. На самом же деле эти цифры завышены. Как так вышло? Дело в том, что арифметическая средняя (сумма доходностей, поделенная на количество периодов) не походит для расчета инвестиционных результатов, так как доходность, полученная в очередном периоде, относится к стоимости портфеля в предыдущем периоде, и включает доходность на доходность прошлого периода, а не только на сумму инвестиций. Например, если портфель упал на 5% за период с уровня 10000, а затем поднялся на 5%, он не вернется к 10000, а будет стоить 9975 руб. В этом примере разница небольшая, но чем больше рыночная нестабильность, то тем больше будет расхождение. — это прекрасно видно на примере фонда А, который является более волатильным, чем фонд Б.

Для того, чтобы правильно учесть волатильность доходностей и их влияние на результат используют среднюю геометрическую или, как еще её называют, аннуализированную доходность (Compound Average Growth Rate). Она рассчитывается как корень степени n из произведения доходностей за n периодов. Например, ∜(1,232 * 1,046 * 1,1112 * 1,286) даст среднюю доходность портфеля в 16,5% в год (а не 16,7%, как средняя арифметическая). Как и средняя арифметическая, средняя геометрическая не всегда соответствует показателю в каждый конкретный год, но при этом в конце периода она трансформирует первоначально инвестированную сумму в точный итоговый результат инвестирования. Как следствие, именно этот показатель, а не среднюю арифметическую доходность стоит использовать для долгосрочного инвестиционного планирования. Сравнение динамики средней арифметической и реальной доходностей представлены в таблице №2 и на графике №1.

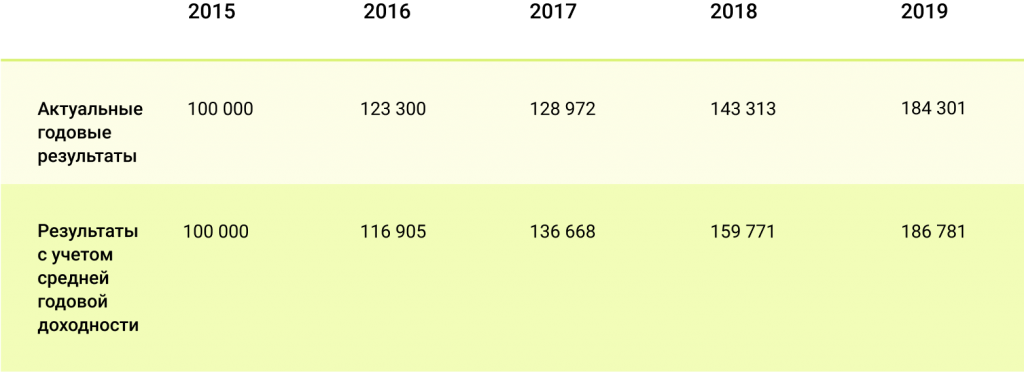

График №1. Динамика средней арифметической и реальной стоимости портфеля (в руб).

Таблица №2. Динамика средней арифметической и реальной стоимости портфеля (в руб).

Источник: Bloomberg, расчеты FinEx

Что такое подножка волатильности?

Разницу между средней арифметической и средней геометрической доходностью в академических кругах называют «volatility drag» или «подножка волатильности». Почему же речь идет о «подножке»? Потому что с точки зрения математики, чем более волатилен ряд доходностей, тем сильнее геометрическая доходность будет отставать от арифметической.

Volatility Drag = средняя арифметическая доходность — средняя геометрическая доходность

Несмотря на свою простоту, это формула позволяет сделать ряд интересных выводов — например, относительно опасности популярных у многих инвесторов инвестиций с использованием заемных средств («финансового рычага»). Когда инвестор рискует не только собственными средствами, но и занимает дополнительные деньги у своего брокера для того, чтобы увеличить размер своего портфеля, он увеличивает и его волатильность.

Например, использование рычага 2 (на каждый вложенный собственный рубль инвестиций инвестор получает в кредит еще один рубль и инвестирует его в рынок) обеспечивает удвоение арифметической доходности (без учета расходов в связи с использованием рычага). Но в случае падения, удваиваются и потери. В результате из-за бремени волатильности средняя геометрическая доходность меняется медленнее.

Как диверсификация отражается на волатильности портфеля?

Диверсификация портфеля сокращает volatility drag и поэтому положительно сказывается на доходности портфеля. Рассмотрим простой пример: инвестор может инвестировать в акции компании А или в акции компании А и Б. Волатильность акций компании А 26%, Б – 11%, их годовые доходности и результаты инвестирования для первого и второго случая представлены в таблице ниже. Как видно из таблицы, из-за большей волатильности первого инструмента, даже большие номинальные доходности несут в итоге результат хуже, чем в случае с инвестированием в разные инструменты даже пусть с меньшей общей доходностью. Это происходит как раз из-за того, что волатильность съедает большую доходность. Во втором случае портфель падает меньше чем при инвестировании исключительно в акции А, и даже небольшая доходность дает лучший итоговый результат в 6,7% за 10 лет.

График №2. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

Источник: Bloomberg, расчеты FinEx

Таблица №3. Динамика портфеля только из акций компании А и портфеля из акций компаний А и Б в пропорции 50/50 (в руб).

Источник: Bloomberg, расчеты FinEx

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Нулевая сумма: почему внезапно прекратились инвестиции в Россию

Стало известно, что приток в фонды, инвестирующие в российские активы и облигации, на минувшей неделе оказался нулевым. Неделей раньше показатель составлял $130 млн. Насколько тревожны эти данные, рассказали «Известиям» эксперты.

Организация Emerging Portfolio Fund Research (EPFR) отслеживает приток и отток средств в инвестиционные фонды и распределение средств. По ее данным, указанная неделя «стала худшей с начала года», так как инвестиции в российские активы и облигации в этот небольшой период просто отсутствовали.

Как влияет ФРС США

«Приток средств в целом на развивающиеся рынки снижался в последние недели», — отметил Ярослав Кабаков, директор по стратегии ИК «Финам». По словам эксперта, это связано со следующими причинами: результаты заседания ФРС и укрепление доллара к корзине высокодоходных валют.

16 июня Федеральная резервная система (ФРС), выполняющая функции центрального банка США, сохранила целевой диапазон ставки по федеральным фондам на уровне 0–0,25%. ФРС также сообщила, что планирует поддерживать этот диапазон до тех пор, пока условия на рынке труда не достигнут уровней, соответствующих оценкам максимальной занятости, а рост инфляции — целевых 2%. По оценкам регулятора, до 2022 года включительно ставка в среднем составит 0,1%, в 2023 году — 0,6%. В долгосрочной перспективе ФРС ожидает ставку в районе 2,5% годовых. Помимо поддержания ставки на текущем уровне, в ближайшие месяцы ФРС планирует продолжить покупку казначейских облигаций не менее чем на $80 млрд ежемесячно, а также ценных бумаг, обеспеченных закладными (MBS), по крайней мере на $40 млрд ежемесячно, пока не будет достигнут существенный прогресс в отношении максимальной занятости и ценовой стабильности.

Долгосрочные тренды

«Изменение денежных потоков средств инвесторов в фондах, специализирующихся на российских акциях, даже несмотря на то, что активы таких фондов составляют примерно 10% от стоимости активов всех иностранных фондов, инвестирующих в Россию, является хорошим индикатором интереса иностранных портфельных инвесторов к акциям российских ПАО. По моему мнению, краткосрочные колебания этого показателя, например на недельных временных горизонтах, имеют слабую информативную силу. Более важными являются долгосрочные тренды данных потоков», — рассказал «Известиям» профессор Школы финансов факультета экономических наук НИУ ВШЭ Александр Абрамов. По его словам, с начала 2021 года наблюдался «небольшой по размерам, но стабильный отток средств из данных фондов, который затормозился в мае-июне, в периоды, когда начался заметный рост индекса РТС».

Внимательно следить за показателями притока и оттока средств на российский рынок имело бы смысл в реальном времени, считает исполнительный директор департамента рынка капиталов ИК «Универ Капитал» Артем Тузов. Но с лагом в неделю этот показатель мало что может дать, отмечает эксперт. «Если каждую неделю приток средств в фонды, ориентированные на Россию, положительный, тогда можно ждать продолжения роста рынка. В данном случае тренд положительного притока средств на рынок прервался и на рынке может начаться коррекция», — подчеркнул Артем Тузов.

Он напомнил, что индекс Московской биржи на тот момент падал уже четвертый торговый день и, возможно, по данным за эту неделю будет показан чистый отток средств. «Учитывая, что индекс был на исторических максимумах, желание некоторых инвесторов забрать прибыль вполне понятно, но падение индекса также даст возможность другим инвесторам купить российские акции по хорошим ценам», — резюмировал аналитик.

«В данном случае речь идет об инвестициях в фондовый рынок, целью которых является получение прибыли от торговли ценными бумагами. Изменения за одну неделю, скорее всего, не могут быть слишком показательными. Однако такие инвестиционные потоки очень чутко и быстро реагируют на изменение как в отдельной экономике, куда они направляются, так и в мире в целом, так как национальные рынки конкурируют между собой на фоне глобальных событий», — подчеркнул директор Института торговой политики НИУ ВШЭ Александр Данильцев.

Коронавирус в России

Александр Данильцев считает, что, скорее всего, данное изменение в притоке средств связано с реакцией на ситуацию с коронавирусом в РФ. «Это ухудшение произошло очень остро и неожиданно, тогда как до этого в РФ положение было существенно лучше, чем во многих развивающихся экономиках, которые являются основными конкурентами РФ на рынке краткосрочных капиталов», — отметил аналитик.

Однако ситуация с коронавирусом в России всё же по-прежнему значительно лучше, чем во многих странах мира, напомнила управляющий партнер аналитического агентства WMT Consult Екатерина Косарева.

Прогноз положительный

По мнению Екатерины Косаревой, своевременная вакцинация от коронавируса в России несколькими вакцинами в ближайшем времени приведет к значительному улучшению ситуации с инвестициями.

«Учитывая снижение геополитических рисков, несмотря на рост рисков по развивающимся рынкам в целом, глобальные инвесторы в ближайшие недели могут увеличить лимиты по России, отыгрывая позитивную повестку и продолжающееся укрепление рубля», — согласен с коллегой Ярослав Кабаков из «Финам».

«Вероятно, по итогам 2021 года будет наблюдаться небольшой приток средств в фонды Russia-EMEA-Equity по мере восстановления российской и глобальной экономики. Это будет способствовать росту индекса РТС, хотя в нынешних условиях за счет фактора притока средств внутренних частных инвесторов на российский фондовый рынок значимость фактора нерезидентов на рынке акций заметно снизилась», — резюмировал Александр Абрамов из НИУ ВШЭ.

Расчёт доходности инвестиционного портфеля

Как утверждает старинная поговорка, «денежки счёт любят». И это действительно так. В основе любых инвестиций должен лежать строгий расчёт прибылей и убытков. Основным параметром тут выступает годовая доходность портфеля. О тонкостях, связанных с её расчётом, и пойдёт рассказ.

Учёт и контроль

Расчёт доходности, как считают многие – элементарное действие, доступное каждому инвестору. В принципе, так оно и есть, но некоторое количество подводных камней всё-таки существует. Знание этих нюансов поможет вкладчику разместить денежные средства оптимальным образом и в ряде случаев избежать незапланированных потерь.

Расскажем подробнее о самых важных особенностях расчёта доходности инвестиционного портфеля, опираясь при этом в основном на табличные вычисления. Минимум математики и сложных формул.

Основные определения

Начнём с самых базовых понятий, которым, тем не менее, необходимо дать определения для последующего рассказа о более сложных вещах.

Доход

Прибыль, полученная в результате каких-либо инвестиций в течение определённого количества времени, называется доходом за период. Это абсолютная величина, выражаемая в рублях, которая равна просто разнице текущего и начального капиталов.

Пример. Предположим, что стартовый капитал полгода назад составлял 100 тыс. руб. В результате инвестиций того или иного рода он подрос до 120 тыс. руб. В результате доход за полгода получился равным 20 тыс. руб.

Доходность

Доходность – это уже относительная величина, выражаемая в процентах. Она используется для сравнения эффективности различных способов вложения денег и равна отношению дохода за период к стартовому капиталу. Именно доходность в конечном счёте определяет наиболее выгодные варианты инвестирования.

Пример. Вкладчик открыл два депозита с различными условиями. На первый было положено 100 тыс. руб., а на второй – 500 тыс. Через полгода доход по первому депозиту составил 10 тыс. руб., по второму же – 40 тыс. Несмотря на то, что в абсолютном выражении второй вклад принёс более высокий доход, его доходность (40/500*100%=8%) оказалась ниже, чем у первого (10/100*100%=10%). Было бы выгоднее поместить все средства на первый депозит.

Годовая доходность

Конечно, доходность можно рассчитать за любой период времени, но для приведения к единому знаменателю пользуются условным годом в 365 дней. Такая доходность называется годовой. Именно в ней выражаются условия различных банковских продуктов (депозиты) и фондовых инструментов (облигации, дивиденды по акциям). В примере, приведённом выше, годовые доходности депозитов составляли 20% и 16% соответственно.

Выбираем с умом

Опираясь на вышеприведённые определения, можно сравнивать между собой различные варианты инвестирования с самыми запутанными условиями, неизменно выбирая наилучший из них. Рассмотрим пример, который легко может случиться в реальности, и имеющий поэтому важное практическое значение. Вкладчику было предложено три варианта депозита сроком на один год:

- Ставка по депозиту равна 8,2% годовых. Накопленные проценты выплачиваются в конце срока.

- Годовая ставка равна 8%. Ежемесячная капитализация процентов. То есть в конце каждого месяца сумма начисленных процентов будет добавляться к основному вкладу.

- Ставка 9% годовых без капитализации процентов. За обслуживание счёта каждый месяц снимается комиссия из расчёта 1% годовых.

С первого взгляда довольно трудно понять, какой вариант предпочтительнее. Давайте составим таблицы, в которых будут отражены все движения денег по депозитам. Считаем, что стартовый капитал во всех случаях равен 100 тыс. руб., вклад открывается 1 января, количество дней в году – 365.

Расчёт для варианта №1

| Месяц | Сумма на счёте, руб. | Ставка, % год. | Проценты за месяц, руб. |

|---|---|---|---|

| январь | 100 000,00 | 8,20% | 696,44 |

| февраль | 100 000,00 | 8,20% | 629,04 |

| март | 100 000,00 | 8,20% | 696,44 |

| апрель | 100 000,00 | 8,20% | 673,97 |

| май | 100 000,00 | 8,20% | 696,44 |

| июнь | 100 000,00 | 8,20% | 673,97 |

| июль | 100 000,00 | 8,20% | 696,44 |

| август | 100 000,00 | 8,20% | 696,44 |

| сентябрь | 100 000,00 | 8,20% | 673,97 |

| октябрь | 100 000,00 | 8,20% | 696,44 |

| ноябрь | 100 000,00 | 8,20% | 673,97 |

| декабрь | 100 000,00 | 8,20% | 696,44 |

| Итого | 108 200,00 | 8,20% | 8200,00 |

Расчёт для варианта №2

| Месяц | Сумма на счёте, руб. | Ставка, % год. | Проценты за месяц, руб. |

|---|---|---|---|

| январь | 100 000,00 | 8,00% | 679,45 |

| февраль | 100 679,45 | 8,00% | 617,87 |

| март | 101 297,32 | 8,00% | 688,27 |

| апрель | 101 985,59 | 8,00% | 670,59 |

| май | 102 656,18 | 8,00% | 697,50 |

| июнь | 103 353,68 | 8,00% | 679,59 |

| июль | 104 033,26 | 8,00% | 706,86 |

| август | 104 740,12 | 8,00% | 711,66 |

| сентябрь | 105 451,78 | 8,00% | 693,38 |

| октябрь | 106 145,16 | 8,00% | 721,21 |

| ноябрь | 106 866,36 | 8,00% | 702,68 |

| декабрь | 107 569,05 | 8,00% | 730,88 |

| Итого | 108 299,93 | 8,30% | 8299,93 |

Расчёт для варианта №3

| Месяц | Сумма на счёте, руб. | Комиссия, руб. | Ставка, % год. | Проценты за месяц, руб. |

|---|---|---|---|---|

| январь | 100 000,00 | 84,93 | 9,00% | 764,38 |

| февраль | 99 915,07 | 76,65 | 9,00% | 689,82 |

| март | 99 838,42 | 84,79 | 9,00% | 763,15 |

| апрель | 99 753,63 | 81,99 | 9,00% | 737,90 |

| май | 99 671,64 | 84,65 | 9,00% | 761,87 |

| июнь | 99 586,99 | 81,85 | 9,00% | 736,67 |

| июль | 99 505,13 | 84,51 | 9,00% | 760,60 |

| август | 99 420,62 | 84,44 | 9,00% | 759,95 |

| сентябрь | 99 336,18 | 81,65 | 9,00% | 734,82 |

| октябрь | 99 254,54 | 84,30 | 9,00% | 758,69 |

| ноябрь | 99 170,24 | 81,51 | 9,00% | 733,59 |

| декабрь | 99 088,73 | 84,16 | 9,00% | 757,42 |

| Итого | 107 963,44 | 995,43 | 7,96% | 8958,87 |

Неожиданно оказалось, что наиболее выгодным является вариант с самой низкой процентной ставкой. Пример ценен ещё тем, что показывает выгоду непрерывной капитализации (используется также термин «реинвестирование») полученных доходов. Подробнее про этот эффект будет рассказано чуть ниже.

Динамика инвестиционного портфеля

Последним примером проиллюстрируем наиболее сложную проблему для начинающего инвестора: расчёт доходности переменного инвестиционного портфеля. Такая проблема обычно возникает при работе на фондовом рынке, но имеет место быть и в случае депозита с возможностью пополнения и/или частичного снятия. Предположим, что стартовый капитал опять равен 100 тыс. руб., годовая доходность – 10% годовых, ежемесячная капитализация процентов, и в середине года было принято решение вывести из портфеля 50 тыс. руб. Вот как будет выглядеть в этом случае расчётная таблица:

| Месяц | Сумма на счёте, руб. | Движение по счёту, руб. | Ставка, % год. | Проценты за месяц, руб. |

|---|---|---|---|---|

| 1 | 100 000,00 | 0,00 | 10,00% | 833,33 |

| 2 | 100 833,33 | 0,00 | 10,00% | 840,28 |

| 3 | 101 673,61 | 0,00 | 10,00% | 847,28 |

| 4 | 102 520,89 | 0,00 | 10,00% | 854,34 |

| 5 | 103 375,23 | 0,00 | 10,00% | 861,46 |

| 6 | 104 236,69 | 0,00 | 10,00% | 868,64 |

| 7 | 55 105,33 | -50 000,00 | 10,00% | 459,21 |

| 8 | 55 564,54 | 0,00 | 10,00% | 463,04 |

| 9 | 56 027,58 | 0,00 | 10,00% | 466,90 |

| 10 | 56 494,48 | 0,00 | 10,00% | 470,79 |

| 11 | 56 965,26 | 0,00 | 10,00% | 474,71 |

| 12 | 57 439,97 | 0,00 | 10,00% | 478,67 |

| Итого | 57 918,64 | -50 000,00 | 7,92% | 7918,64 |

В результате если попытаться посчитать доходность портфеля по стандартной формуле, поделив прибыль за год (7918,64 руб.) на стартовый капитал (100 тыс. руб.), то получим очевидно неверный ответ – 7,92% годовых.

Дело в том, что в этом случае необходимо сначала рассчитать средневзвешенную величину инвестированного за год капитала. Примем для простоты, что каждый месяц состоит из 30 дней, а год, соответственно, из 360 дней. Тогда первые 180 дней в году стартовый капитал равнялся 100 тыс. руб., а вторые полгода – 50 тыс. руб. Средневзвешенная величина будет определяться так: (100000*180+50000*180)/360=75 тыс. руб. Теперь можно определить и доходность: 7918,64/75000*100%=10,56% годовых.

Забегая вперёд, скажем, что в дальнейшем рассказе такая сложная математика встречаться уже не будет.

Магия сложных процентов

Настало время осветить подробнее капитализацию (реинвестирование) полученных процентов. Такие проценты называются сложными, и для их вычисления обычно используются довольно громоздкие формулы. Но, следуя принципу «минимум математики», покажем выгоду, которую получает вкладчик от сложных процентов, на примере всё тех же расчётных таблиц.

Предположим, инвестор решил вложить деньги на длительный срок в акции стабильных компаний (например, используя стратегию «купил и держи»), рассчитывая на ежегодную доходность портфеля 13%. На фондовом рынке такая доходность совершенно не является чем-то из ряда вон выходящим, особенно с учётом дивидендов. Вложил и забыл на 10 лет.

| Год | Сумма на счёте, руб. | Ставка, % год. | Проценты за год, руб. |

|---|---|---|---|

| 1 | 100 000,00 | 13,00% | 13 000,00 |

| 2 | 113 000,00 | 13,00% | 14 690,00 |

| 3 | 127 690,00 | 13,00% | 16 599,70 |

| 4 | 144 289,70 | 13,00% | 18 757,66 |

| 5 | 163 047,36 | 13,00% | 21 196,16 |

| 6 | 184 243,52 | 13,00% | 23 951,66 |

| 7 | 208 195,18 | 13,00% | 27 065,37 |

| 8 | 235 260,55 | 13,00% | 30 583,87 |

| 9 | 265 844,42 | 13,00% | 34 559,77 |

| 10 | 300 404,19 | 13,00% | 39 052,55 |

| Итого | 339 456,74 | 239 456,74 |

Как нетрудно видеть, за десять лет инвестиционный портфель вырос в 3,4 раза или на 240%. Без капитализации процентов рост составил бы всего 130% – почти в два раза меньше.

Второй пример покажет, что чуть ли не самые частые заблуждения при инвестировании связаны с неверной оценкой важности маленьких величин. Казалось бы, процентом больше, процентом меньше – какая, в сущности, разница. Однако профессиональные инвесторы знают, что разница не просто есть, она – огромная. Возьмём всё тот же стартовый капитал размером в 100 тыс. руб. и рассмотрим два возможных варианта его вложения с ежегодной капитализацией процентов: под 8% и под 10% годовых. За один год различие действительно окажется небольшим: 2000 руб. Но если заглянуть немного дальше:

| Год | Сумма на счёте при ставке 8%, руб. | Сумма на счёте при ставке 10%, руб. | Дополнительная прибыль, руб. |

|---|---|---|---|

| 0 | 100 000,00 | 100 000,00 | 0,00 |

| 1 | 108 000,00 | 110 000,00 | 2000,00 |

| 2 | 116 640,00 | 121 000,00 | 4360,00 |

| 3 | 125 971,20 | 133 100,00 | 7128,80 |

| 4 | 136 048,90 | 146 410,00 | 10 361,10 |

| 5 | 146 932,81 | 161 051,00 | 14 118,19 |

| 6 | 158 687,43 | 177 156,10 | 18 468,67 |

| 7 | 171 382,43 | 194 871,71 | 23 489,28 |

| 8 | 185 093,02 | 214 358,88 | 29 265,86 |

| 9 | 199 900,46 | 235 794,77 | 35 894,31 |

| 10 | 215 892,50 | 259 374,25 | 43 481,75 |

| 11 | 233 163,90 | 285 311,67 | 52 147,77 |

| 12 | 251 817,01 | 313 842,84 | 62 025,83 |

| 13 | 271 962,37 | 345 227,12 | 73 264,75 |

| 14 | 293 719,36 | 379 749,83 | 86 030,47 |

| 15 | 317 216,91 | 417 724,82 | 100 507,91 |

| 16 | 342 594,26 | 459 497,30 | 116 903,03 |

| 17 | 370 001,81 | 505 447,03 | 135 445,22 |

| 18 | 399 601,95 | 555 991,73 | 156 389,78 |

| 19 | 431 570,11 | 611 590,90 | 180 020,80 |

| 20 | 466 095,71 | 672 749,99 | 206 654,28 |

Через 10 лет разница составит почти половину от стартового капитала, а через 20 лет – она превысит стартовый капитал в два раза. Поэтому при долгосрочном инвестировании любое, даже самое маленькое увеличение потенциальной доходности становится критически важным.

Источник https://finex-etf.ru/university/news/kak_schitat_dokhodnost_investitsiy/

Источник https://iz.ru/1181194/sofia-smirnova/nulevaia-summa-pochemu-vnezapno-prekratilis-investitcii-v-rossiiu

Источник https://finuslugi.ru/navigator/stat_raschyot_dohodnosti_investicionnogo_portfelya

Источник