Как рассчитать будущий доход от инвестиций?

Инвестиционным доходом называется полученный результат от вложенных инвестиций. Это может быть финансовая или другой вид прибыли.

Например, получение доступа к новым технологиям, расширение клиентской базы, которая будет пользоваться услугами компании или покупать производимый продукт. Если коротко, то инвестиционный доход – это доход, полученный от инвестиционной деятельности компании.

Инвестиционная деятельность – это вложения предприятия в производственную и другие сферы своих ресурсов (финансовых или других, например, интеллектуальных, предоставлении оборудования и т.д.) для получения максимальной прибыли.

В данном случае прибылью можно считать, как получение финансового дохода, так и:

- завоевание новых рынков; получение доступа к новым технологиям, знаниям, оборудованию;

- сохранение уровня рентабельности производства;

- расширение круга клиентов;

- получение преимуществ в конкурентной борьбе и другие виды прибыли.

Ключевые отличия инвестиций от обычного бизнеса

Инвестиционная деятельность схожа с предпринимательской, но имеет ряд различий. К ключевым отличиям можно отнести:

- сроки получения прибыли;

- перспективы;

- риски.

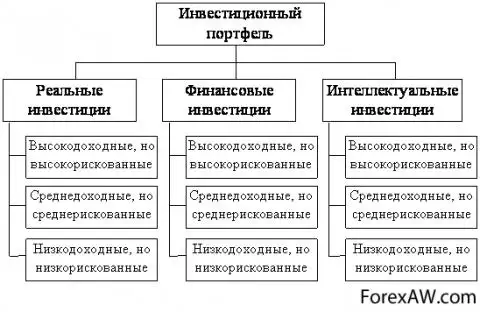

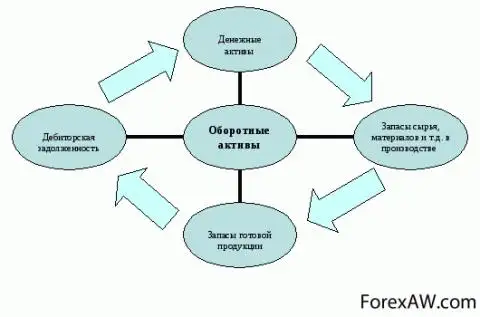

Виды инвестиций

Главное разделение инвестиций производиться в зависимости от того куда вкладываются средства, и выделяют два вида: реальные (или капитальные) вложения и финансовые.

Реальные или капитальные инвестиции вкладываются в модернизацию предприятий, расширение и модернизацию предприятий, открытие новых фондов. Это также вложения в интеллектуальную сферу, подбор сотрудников, обучение кадров организации.

Финансовые инвестиции, в отличие от первых, направлены на получение прибыли от акций, ценных бумаг, облигаций. К этому виду относят и депозитные счета в банках. Среди всех перечисленных видов финансовых вложений можно отметить инвестиции в облигации, доходность которых в настоящее время довольно высока.

Инвестиции можно разделить и по времени действия проекта, выделяют:

- краткосрочные (срок инвестирования до 1 года);

- среднесрочные (от 1 до 2 лет, и от 2 до 3 лет)

- долгосрочное инвестирование (от 3 до 5 лет, от 5 лет и больше).

Различают инвестиционную деятельность и по форме участия в ней непосредственно инвестора. Выделяют прямое и косвенное инвестирование. В первом случае инвестор сам выбирает объекты для вложения средств и участвует в планировании проекта и его реализации.

При косвенном участии инвестор действует через посредника. К такой форме прибегают еще неопытные деятели и получают поиск объектов для инвестирования стороннему лицу, а сам получает часть прибыли посредника. К такому виду инвестирования можно отнести банковский депозит.

Если делить инвестиции по уровню доходности, то можно выделить:

- высокодоходные;

- среднедоходные;

- низкодоходные.

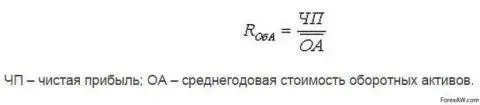

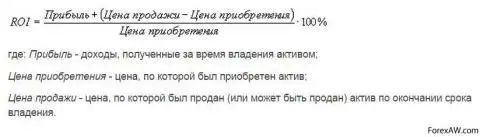

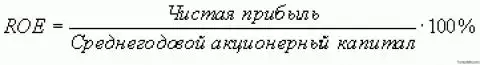

Как рассчитать доходность инвестиций

Для расчета дохода от инвестиций применяется целый ряд формул. Просчитывая доходность нужно помнить, что нельзя пользоваться только одним критерием и основываться только на них. Для составления более точной картины доходности на вложенный капитал используются все формулы и просчитывается стратегия вообще возможных перспектив и изменений на рынке и в экономике.

Текущий доход

Чтобы рассчитать текущий доход (можно применить для расчета ежемесячного дохода) используется простая формула:

Д = П – З

где Д – это доход за выбранный период;

П – поступления за этот период (например, за месяц);

З – это затраты, совершенные за период.

Например, нужно рассчитать доход фирмы за январь 2017 года. Поступления в этом месяце составляют 150 тыс. рублей, затраты за январь равны 97 тыс. рублей. Д = 150 000 – 97 000 Доход от инвестиций за январь 2017 года составит 53 тыс. рублей.

Чистый доход

Д ля расчета инвестиционной доходности базовой можно считать формулу чистого дохода:

ЧД = ∑Д — К ЧД – это собственно сам чистый доход.

∑Д – сумма доходов за все периоды проекта (в каждом проекте определяется несколько временных периодов);

К – это капитальные вложения, те, которые были внесены с самого начала.

Формула чистого дохода позволяет оценить картину целиком и узнать прибыль за весь период инвестирования. Но эта формула не отражает четкой картины. Так как следует учитывать то, что с течением времени деньги подвержены инфляции и та сумма которая была внесена изначальна по окончанию проекта может иметь совсем другую стоимость.

Для более точного отображения ситуации используется другая формула с учетом коэффициента дисконтирования.

Вычисление коэффициента дисконтирования

Формула вычисления коэффициента дисконтирования:

а = 1 / (1 + Е) где,

а – собственно и есть требуемый коэффициент;

Е – это ставка дисконта или норма дисконтирования за определенный интервал времени, во время которого был получен доход.

Дисконтированный доход

Формула вычисления чистого дисконтированного дохода (ЧДД):

ЧДД = ∑ (П- З)*а — ∑К*а где,

П – это поступления за определенный период (собственно доход);

З – текущие затраты за этот период;

К – капитальные вложения за определенный период;

а – коэффициент дисконтирования, вычисленный ранее. Главное при использовании формулы, помнить, что все составляющие относятся к одному периоду.

Индекс доходности

Индекс доходности инвестиций рассчитывается рассчитывается с целью понять, можно ли покрыть вложения в проект на основе текущего дохода. Вычисляется ИД по формуле:

ИД = ∑(П – З)*а / ∑К*а где,

ИД – это индекс доходности;

П – поступления за конкретный период;

З – затраты за конкретный период;

а – коэффициент дисконтирования;

К – капитальные вложения.

В результате расчётов получиться число близкое к единице. Чем оно больше 1 тем эффективней проект.

Средняя и внутренняя нормы доходности Средняя норма рентабельности ARR, она же средняя норма доходности, позволяет просчитать средний годовой доход, который можно получить на реализации инвестиционного проекта. Расчет внутренней нормы доходности инвестиционного проекта вычисляется по следующей формуле:

ARR = ∑ ЧД / СЗ*N

где, ЧД – это чистый доход;

СЗ – сумма всех затрат (инвестиций);

N – количество всех расчетных периодов.

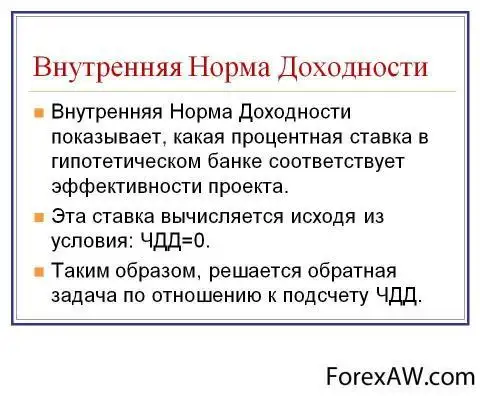

Внутренняя норма доходности инвестиционного проекта (ВНД) вычисляется по следующей формуле:

ВНД = ∑ (P-З) / (1+Евн) где,

Р – это результат, достигнутый за определенный период;

З – затраты за тот же период;

Евн – внутренняя норма дисконта.

Методы определения фактических финансовых показателей

Следующие методы нужны, для определения собственной выгоды и понимания, стоит ли вообще заниматься конкретным инвестированием в проект. По приведенным формулам можно вычислить приблизительную рентабельность проекта еще в самом его начале. Но даже если показатели оказались многообещающими, периодическое вычисление свежих показателей поможет держать проект под контролем.

Для выявления фактических показателей можно использовать уже описанные формулы ЧДД, ИД и ВНД. Но также есть ряд дополнительных.

Расчетная норма прибыли

Для определения успешности инвестиционного проекта хорошо подходит метод расчетной нормы прибыли (РНП). Она позволяет рассчитать на сколько изменилась, за определенный временной период, сумма вложений в проект.

РНП = СГП / ПКЗ * 100% где,

СГП – это средняя годовая прибыль;

ПКЗ – первоначальные капитальные затраты.

Другой вариант формулы, имеющий небольшие изменения:

РНП = СГП / СКЗ * 100% где,

СКЗ – это средние капитальные затраты.

NPV

Чистая текущая стоимость (NPV) вычисляется по формуле:

NPV = ∑ З*(1/(1+Е)) + ∑ ЧД*(1/(1+Е)) где,

З – затраты на инвестиции;

Е – ставка дисконта;

ЧД – чистый доход за период использования проекта.

Все показатели берутся за определенный шаг расчетного периода. Если показатель полож ительный – проект оправдает ожидания и будет прибыльным, притом, чем выше показатель, тем выгодней дело.

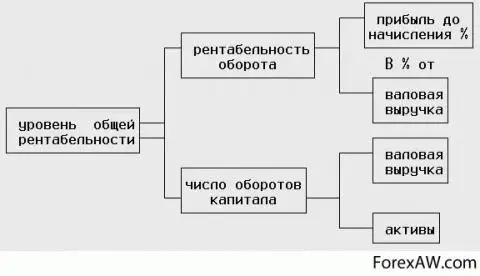

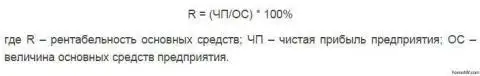

Рентабельность

Вычисление рентабельности проекта (РП) позволяет определить целесообразность затеи. Вычислив ее по формуле, получиться показатель близкий к единице, чем он выше 1, тем выгодней инвестирование.

РП = ∑ ЧД / (1+Е) / ∑ 1/(1+Е)) где,

ЧД – это чистый доход за определенный расчетный шаг, а сумма ЧД – это доход за весь период использования проекта;

Е – это ставка дисконта.

Использовав все приведенные формулы можно рассчитать получаемую прибыль от инвестиционного проекта. Кроме того, выяснить в самом начале, на сколько, вообще, эта затея будет рентабельной и целесообразной.

Доходность (Yield) — это

один из основных показателей инвестиций в какие-либо ценные бумаги, бизнес-проекты или финансовые инструменты, который определяет финансовую привлекательность вложений для инвестора. По показателю доходности можно определить способность ценной бумаги, финансового инструмента или бизнеса приносить прибыль

Информация о понятии доходность, что такое доходность и какие бывают виды доходности, доходность ценных бумаг, в том числе доходность облигаций, доходность акций, доходность векселей и банковских сертификатов, доходность предприятия, составляющие доходности предприятия и методы повышения доходности предприятия

Структура публикации

Доходность — это, определение

Доходность — это экономический показатель, который иллюстрирует эффективность инвестиций в различные финансовые инструменты, такие как ценные бумаги, акции компаний, векселя и банковские депозиты, также доходность является показателем прибыльности предприятия или бизнес-проекта . По показателю доходности можно сравнивать те или иные ценные бумаги, пивлекательные для инвестиций, и выбрать более выгодные из них.

Понятие доходность

Доходность — это применяемый в экономике (в финансах) относительный показатель эффективности вложений в те или иные активы, финансовые инструменты, проекты или бизнес в целом. Доходность часто можно оценить как отношение абсолютной величины дохода к некоторой базе, которая представляет, обычно, сумму первоначальных вложений или вложений, которые необходимо осуществить для получения этого дохода.

Показатель доходность

Доходность — это один из главных показателей инвестиций, по которому можно оценивать выгодность инвестиций, их целесообразность и сравнивать их между собой по этому показателю. Часто для оценки выгодности вложения денег используют связку риск-доходность. Логика здесь проста: сами по себе такие показатели, как доходность и риск малоинформативны. Какой смысл вкладывать деньги в инструменты с высоким уровнем риска и низкой потенциальной доходностью? Если риск убытков велик, то и возможное вознаграждение должно быть на высоком уровне.

Доходность — это способность бизнеса или ценной бумаги приносить прибыль. Под доходностью ценных бумаг понимается качественная характеристика, определяющая привлекательность бумаги для инвестора. Доходность всегда линейно связана с риском. Прибыльность ценной бумаги определяется в процентах между капиталом, вложенным на её приобретение и доходом, который она принесла.

Термин доходность

Доходность — это показатель, который оценивает, какой доход нам принесли акции с момента их покупки. В общем случае рассчитывается как разница между полученным капиталом и первоначальным, деленная на первоначальный капитал. Высокая доходность характеризует во многом высокие риски. При этом стоит учитывать, что доходность может быть как положительной (т.е. прибыль), так и отрицательной (убыток).

Доходность — это относительный показатель, который говорит о том, какой процент приносит рубль инвестированных средств за определенный период. Например, доходность инвестиций составляет 10%. Это означает, что инвестированный рубль приносит 10 коп. прибыли. Более высокий уровень доходности означает лучшие результаты для инвестора.

Что такое доходность

Доходность — это применяемый в экономике (в финансах) относительный показатель эффективности вложений в те или иные активы, финансовые инструменты, проекты или бизнес в целом.

Определение доходности

Доходность — это способность, возможность приносить доходы.

Способность приносить доходы

Доходность — это отношение совокупных денежных поступлений, которые приносит актив, к его цене.

Доходность — это доход по ценным бумагам в денежном выражении, который рассчитывается как отношение процентной прибыли к текущей рыночной цене.

Экономический термин доходность

Доходность — это один из главных показателей инвестиций, по которому можно оценивать выгодность инвестиций, их целесообразность и сравнивать их между собой по этому показателю.

Понятия дохода и доходности

Стоит различать понятия доход и доходность. Доход выражается в денежном эквиваленте и является абсолютной величиной, в то время как доходность — это относительный параметр, определяющийся в процентах от деления прибыли на капиталовложения.

Доход и доходность

Отделим понятия дохода и доходности. Доход — это абсолютная величина, выраженная например, в денежных единицах . В то время как доходность — относительная величина, выражаемая в процентах или процентах годовых.

Относительная величина

Эффективное управление капиталом предполагает способность менеджера не только рассчитывать фактические показатели по уже совершенным операциям, но и (прежде всего) прогнозировать результаты будущих, планируемых финансовых операций. Ориентиром для такого прогнозирования являются будущие денежные потоки, возникновение которых ожидается от того либо иного способа инвестирования или привлечения капитала. Основными финансовыми инструментами осуществления капиталовложений или получения нового капитала являются ценные бумаги, прежде всего акции и облигации. Умение правильно определять ожидаемую доходность этих инструментов является необходимым условием выработки и обоснования эффективных управленческих решений.

Эффективное управление капиталом

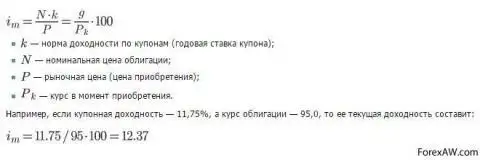

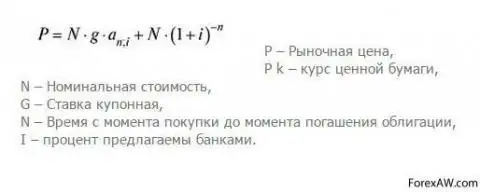

Облигации являются более “предсказуемым” инструментом, так как в большинстве случаев по ним выплачивается фиксированный доход. Это облегчает планирование будущих денежных потоков и расчет ожидаемой доходности облигаций. В самом общем случае владение облигацией может принести два вида дохода — текущий в виде ежегодных купонных выплат и капитализированный, возникающий в результате превышения выкупной стоимости над ценой приобретения инструмента. Облигации, приносящие оба этих дохода называются купонными. По ним могут быть рассчитаны несколько показателей доходности. Одним из них является купонная доходность (ставка), определяемая отношением величины годового купона к номинальной (нарицательной) стоимости облигации.

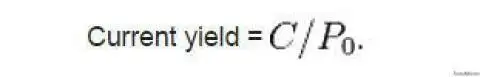

Более приближенным к реальности является показатель текущей доходности, определяемый как отношение годовой купонной выплаты к цене покупки облигации.

Показатель текущей доходности

Строго говоря, оба показателя обладают еще одним недостатком — они не учитывают влияния на доходность количества купонных выплат в течение года. Как правило, эти выплаты производятся 2 раза в год. Держатель облигации получает возможность реинвестирования суммы купона за первое полугодие.

Влияние на доходность

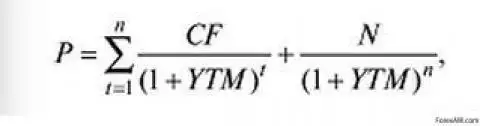

Наиболее совершенным показателем, в значительной мере свободным от трех названных выше недостатков, является средняя доходность за весь ожидаемый период владения облигацией. Для ее расчета используется качественно иной подход: вычисляется значение доходности к погашению (YTM).

Средняя доходность

Все показатели, рассмотренные выше, строились на предположении об определенности потоков будущих доходов, выплачиваемых владельцам ценных бумаг. Однако в реальности 100%-й определенности практически никогда не существует. Даже самые надежные инструменты (например, правительственные облигации) несут в себе опасность того, что фактический результат может значительно отличаться от ожидаемого: высокая инфляция может “съесть” весь фиксированный доход по облигации, несмотря на четкое выполнение эмитентом своих номинальных обязательств. Следовательно, во всех финансовых расчетах должен присутствовать еще один важнейший параметр (о котором практически ничего не было сказано в предыдущих параграфах), характеризующий меру неопределенности, сопряженную с возможностью получения ожидаемого дохода. В финансах эта неопределенность обозначается термином риск, отражающим вероятность получения результата, отличающегося от запланированного. Так как важнейшим результатом любой финансовой операции является получение дохода на инвестиции, величина риска отождествляется со степенью разброса фактической доходности операции вокруг ее ожидаемой величины. Чем больше разброс данных, тем рискованнее финансовая операция.

Поток будущих доходов

Соотношение риска и доходности

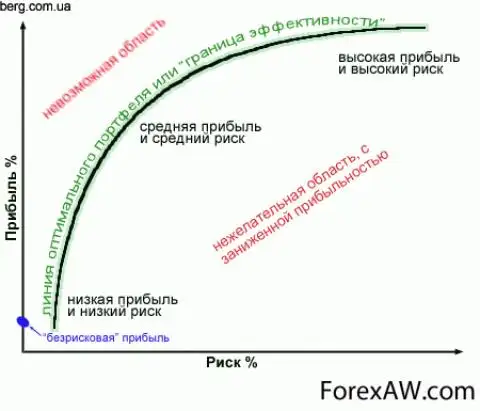

Доходность зависит от меры риска. Чем выше доходность ценной бумаги, тем выше мера риска.

Риск и доходность — взаимозависимы и прямо пропорциональны. Соотношение риска и доходности должно быть оптимальным; надо увеличивать доходность и уменьшать риск.

Риск и доходность

Соотношение риска и доходности — самое важное понятие для любого инвестора, которое гласит, что доходность прямо пропорциональна риску. Иными словами, соотношение риска и доходности объясняет, что, чем больше риск, тем больше прибыль, и чем меньше риск, тем меньше доходность. Становиться ясно, что доходность и риск тесно и прямо связаны, откуда, собственно, и термин «соотношение риска и доходности».

Баланс риска и доходности

Соотношение риска и доходности — фундаментальное понятие финансового рынка. Чем выше риск, тем выше доходность, которую требуют инвесторы при вложении денежных средств.

Классификация инвестиционных продуктов по риску

Все инвестиционные продукты условно можно разделить на классы исходя из их риска.

Инвестиционные продукты

Долговые финансовые инструменты

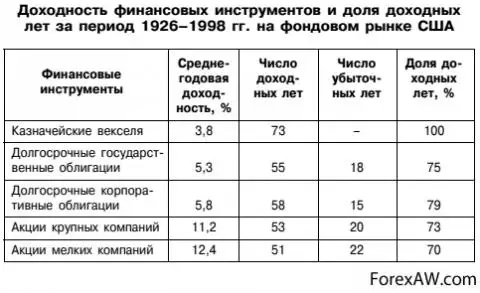

Первый класс — это долговые финансовые инструменты. В него входят государственные, корпоративные облигации, а также банковские продукты: депозиты, векселя. Доходность по долговым инструментам определяется двумя составляющими: вероятность дефолта заемщика и срок обращения.

Финансовые инструменты

Государственные ценные бумаги

Традиционно считается, что самые надежные — государственные ценные бумаги. Причем за базовый уровень доходности принимаются краткосрочные облигации казначейства США — так называемые T-bills, которые выпускаются в форме векселей со сроком обращения до одного года. Их доходность близка к нулю. Это не значит, что эти ценные бумаги не несут в себе риска — они всего лишь являются точкой отсчета сегодняшней мировой финансовой системы. Кроме того, казначейство выпускает среднесрочные облигации T-notes сроком от 1 до 10 лет и долгосрочные T-bonds — свыше 10 лет.

Ценные бумаги

Государственные ценные бумаги других стран предлагают инвесторам большую доходность. Это связано с тем, что они несут в себе большую вероятность государственного дефолта, а также валютные риски по отношению к сегодняшней базовой мировой валюте — доллару США. Например, российские ценные бумаги на рынке продаются по состоянию на лето-2011 с доходностью в 3-5% годовых в зависимости от срока погашения, что говорит о том, что инвесторы оценивают разницу их надежности с американскими облигациями всего в 1-2% годовых.

Валютные риски

Банковские депозиты

Следующая группа финансовых инструментов в этом классе — банковские депозиты. Надежность по ним выше, чем по бумагам корпоративных заемщиков, в результате государственного надзора за банковской деятельностью, что снижает вероятность дефолта. В какой-то мере это обеспечено государственными гарантиями вкладов.

Банковский депозит

Корпоративные ценные бумаги

Корпоративные ценные бумаги предлагают еще большую доходность, так как имеют свой собственный риск возникновения проблем в бизнесе плюс риск государства, в котором компания находится, и банка, обслуживающего эту организацию.

Корпоративные бумаги

Ценные бумаги одного класса могут иметь разную доходность. Например, по векселям платят больше, чем по облигациям. Это объясняется риском подделок и утраты бумаги, выпущенной на предъявителя.

Разная доходность

Акции компаний

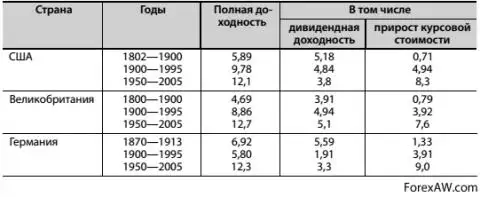

Второй класс ценных бумаг — долевые, то есть акции. Выплаты по ним не гарантированы. Поэтому инвесторы требуют за это еще большей доходности, которая складывается из дивидендов плюс потенциального роста курсовой стоимости.

По данным Национальной лиги управляющих, средняя доходность по фондам акций на лето 2011 года за последние 12 месяцев составила 19% годовых. А по фондам облигаций — около 10%.

Доходность по фондам акций

Производные финансовые инструменты

Третий класс ценных бумаг — производные финансовые инструменты. Доходность по ним не гарантируется. Более того, например, фьючерсы несут в себе неограниченный риск убытка для инвесторов. Допустимо утверждение, что торговля производными ценными бумагами — это сделки не с самими активами, а с рисками, которые связаны с ценами этих активов и соответствующими страховыми премиями. Именно поэтому подобные продукты предлагаются только квалифицированным инвесторам — тем, кто умеет соотносить ожидаемую доходность с возможными потерями.

Доходность с возможными потерями

Сравнение доходности по разным инструментам, при условии сопоставимых сроков обращения, позволяет оценить, насколько одна из этих ценных бумаг рискованнее другой.

Сравнение доходности

Взаимозависимость риска и доходности

Вокруг принципа соотношения доходности и риска можно построить множество примеров, и описать по разному на практике этот базис инвестиционной деятельности. Но для начала, давайте проиллюстрируем «сложнейшую» взаимозависимость риска и доходности. Т.к. зависимость пары доходность-риск прямая в обе стороны (а не обратная), то основной график будет выглядеть как прямая линия, стремящаяся вглубь 1-й четверти координатной плоскости (в сторону обеда на циферблате):

Соотношение риска и доходности

На данном графике ось абсцисс измеряется в СКО (т.е. среднеквадратичное или стандартное отклонение), которое измеряет изменчивость инструмента с течением времени. Именно изменчивость является главным проявлением риска.

Проявление риска

Из описания и иллюстрации абзацем выше взаимосвязь прибыли с риском кажется достаточно простой. Так и есть: это соотношение доходности и риска достаточно просто по натуре, но есть несколько нюансов, которые нужно учесть.

Взаимосвязь прибыли с риском

Во первых, есть такое понятие как безрисковая ставка или прибыль (англ. risk-free rate), которая описывает ту доходность, которую в конкретной экономике можно получить без риска. Безрисковая ставка является самой маленькой из всех возможных предсказуемых норм доходности. Но именно из-за того, что она предсказуема, она и низка.

Безрисковая ставка

Мерой такой безрисковой нормы доходности является ставка на государственные облигации. Т.к. вероятность дефолта правительства очень мала (все щас вместе притворяемся, что это правда), можно рассчитывать на возврат по вашим инвестициям практически не рискуя, но получая назад лишь минимальную прибыль.

Ставка на государственные облигации

Для примера, в США безрисковый доход колеблется вокруг 6%, в Швейцарии — 3%, а в России и Украине — 8-9%. Эти цифры еще раз демонстрируют, что у правительств СНГ вероятность дефолта побольше, чем в развитых странах, т.к. в СНГ предлагают бóльшую процентную ставку.

Безрисковый доход

Итак, становится понятно, что мы можем получать 9% годовых практически без риска. Но кому захочется иметь прибыль в 9%, когда коммерческие банки предлагают 15%-20% по депозитам? Более того, вспомните, как взлетели акции в 2007 году: на одном только Енакиевском Заводе можно было поиметь почти 1500% в год (акция взлетела с 30 до 445 грн.)! Тут-то и возникает вопрос о том, какую доходность вы хотите иметь, и какой риск вы готовы терпеть. Ведь логично, что держатели акций упомянутого завода были подвержены большому риску, но и возврат у них получился соответственный. Для того, чтоб оценить соотношение риска и доходности используется модель оценки активов (CAPM).

Модель оценки активов

Для того, чтоб понимать, хороша ли выбранная ценная бумага относительно ее риска или нет, необходимо правильно посчитать среднюю доходность. Напомним, что средняя доходность вычисляется через геометрическое среднее, а не арифметическое. Геометрическое среднее, в отличие от арифметического (простого), равно корню n-й степени из произведения всех n элементов.

Оценка ценной бумаги

Риск является вероятностью ненаступления ожидаемого исхода. Чем больше изменчивость инструмента, тем больше вероятность того, что ожидаемый исход не наступит. Изменчивость или волатильность измеряется, кроме прочего, коэффициентом Бета (из CAPM) или стандартным отклонением (как на графике выше).

Изменчивость инструмента

Зная ваш текущий риск и прибыль, вы можете оценить, насколько эффективна ваша инвестиционная деятельность. Но для того, чтоб брать максимум доходности при минимуме риска, ваши инвестиции должны находиться на границе эффективности (по Марковицу).

Инвестиционная деятельность

Вкратце, теория Марковица твердит, что прирост к доходности сопровождается бóльшим приростом к риску. Следовательно, надо четко подбирать инструменты, чтоб ваш инвестиционный портфель приносил справедливую, а не заниженную прибыль.

Более развернутая иллюстрация соотношения риска и доходности выглядит так:

Иллюстрация соотношения риска и доходности

По Марковицу, инвестиции должны находиться как раз на стыке области с заниженной доходностью и невозможной области с заниженным риском. Этот стык Марковиц назвал «Граница эффективности» (англ. efficient frontier).

Заниженная доходность

Риск и доходность взаимозависимы и прямо пропорциональны. Чем больше прибыль, тем больше риск, и наоборот; если риск велик, доходность тоже должна быть велика и т.д. Соотношение риска и доходности должно быть оптимальным, и целью должно быть увеличение доходности при уменьшении риска. Связь доходности с риском является самым основным правилом для изучения всем, кто занимается инвестиционной деятельностью.

Связь доходности с риском

Теории доходности

На протяжении 100 лет вопрос о взаимозависимости рисков и доходности волновал исследователей в области финансов. Но никому так и не удавалось найти магическую формулу, пока в 1950-х Гарри Марковиц не стал проводить свои исследования теории оптимальной диверсификации активов. Именно его разработки позволили впервые понять влияние корреляции рискованности и доходности активов на оценку их стоимости. Марковиц впервые ввел понятие функции полезности инвестора, которая связывала доходность, рискованность и персональное отношение к риску. Впрочем, концепция полезности и теория оптимальной диверсификации были слишком сложными для понимания рядовыми финансовыми директорами. Нужно было что-то более доступное.

Связь доходности и риска

Следующим шагом в эволюции финансовой мысли стало оценивание колебаний финансовых активов. Люди увидели интересную закономерность, а именно: цена на акции изменяется по одному закону, на корпоративные облигации — по второму, а государственные ценные бумаги демонстрируют совершенно другой стиль поведения. Все это указывало на одно: чем больше волатильность — тем выше доходность актива. И наоборот, чем меньше колебания — тем ниже доходность, как в случае государственных облигаций.

Колебания финансовых активов

Кроме этого, как отметили аналитики, рынок по-разному вознаграждает инвесторов за тот риск, на который они идут. Тогда стали разделять систематическую и несистематическую составляющие риска. Что конкретно это значит? Так, каждая фирма несет в себе индивидуальные риски (забастовки, неблагоприятные погодные условия и т.д.). С увеличением количества компаний в портфеле инвестора эти риски нивелируются (при этом, как показали расчеты, если в портфеле более 20 акций, то дальнейшее увеличение их количества в портфеле на уровень его рискованности существенно не влияет). Риск, от которого не удается избавиться за счет диверсификации, называется систематическим. Именно за него инвесторы получают вознаграждение. Если упрощенно, то именно такими принципами руководствовался Юджин Фама, создавая основы своего учения, добавив к основному источнику рыночного риска еще и риск, связанный с величиной компании и соотношением между ее рыночной и балансовой стоимостью. Как отмечал Фама, не стоит доверять управление своими деньгами каким-то особенно талантливым специалистам, ибо средний уровень доходности все равно определяет рынок.

Награда инвесторов за риск

Теория портфеля Гарри Марковица

Гарри Макс Марковиц (англ. Harry Max Markowitz; род. 24 августа 1927, Чикаго) — выдающийся американский экономист (Калифорнийского университета в Сан-Диего). Гарри Марковиц окончил Чикагский университет, степень доктора получил там же; основоположник современной портфельной теории; известен пионерской работой, в которой предложил новый подход к исследованию эффектов риска распределения инвестиций, корреляции и диверсификации ожидаемых инвестиционных доходов; лауреат Нобелевской премии (1990) «за работы по теории финансовой экономики».

Экономист Гарри Марковиц

Современная теория портфельных инвестиций берет свое начало из небольшой статьи Гарри Марковица «Выбор портфеля». В ней он предложил математическую модель формирования оптимального портфеля ценных бумаг, а также привел методы построения таких портфелей при определенных условиях. Рассмотрев общую практику диверсификации портфеля, ученый показал, как инвестор может снизить его риск путем выбора некоррелируемых акций.

Теория портфельных инвестиций

Основной заслугой Гарри Марковица является предложенная им в этой статье теоретико-вероятностная формализация понятий «доходность» и «риск». В его модели для исчисления соотношения между риском инвестиций и их ожидаемой доходностью используется распределение вероятностей. Ожидаемая доходность портфеля ценных бумаг определяется как среднее значение распределения вероятностей, а риск — как стандартное отклонение возможных значений доходности от ожидаемого.

Результаты исследований, полученные Гарри Марковицем, сразу позволили перевести задачу выбора оптимальной инвестиционной стратегии на точный математический язык. Именно он первым привлек внимание к общепринятой практике диверсификации портфеля и точно показал, как инвесторы могут уменьшить стандартное отклонение его доходности, выбирая акции, цены на которые изменяются по-разному. С математической точки зрения, полученная оптимизационная стратегия относится к классу задач квадратичной оптимизации при линейных ограничениях. До сих пор, вместе с задачами линейного программирования, это один из наиболее изученных классов оптимизационных задач, для которых разработано большое количество достаточно эффективных алгоритмов.

Доходность портфеля акций

Марковиц на этом не остановился — он продолжил разработку основных принципов формирования портфеля. Эти принципы послужили основой для многих работ, описывающих связь между риском и доходностью. Однако его работы не привлекли особого внимания экономистов — теоретиков и практиков. Для 50-х годов ХХ в. само по себе применение теории вероятности к финансовой теории было достаточно необычным делом. К тому же неразвитость вычислительной техники, а также сложность предложенных Г. Марковицем алгоритмов, процедур и формул не позволили осуществить фактическую реализацию его идей. Не случайно заслуги ученого были оценены значительно позже, чем опубликованы его работы, а Нобелевская премия ему присуждена только в 1990 г.

Принципы формирования портфеля акций

Влияние портфельной теории Марковица значительно усилилось после появления в конце 50-х — в начале 60-х годов ХХ в. работ Дж. Тобина по аналогичным проблемам. Джеймс Тобин (англ. James Tobin; 5 марта 1918, Шампейн, Иллинойс — 11 марта 2002, Нью-Хейвен, Коннектикут) — американский экономист, лауреат Нобелевской премии по экономике (1981).

Экономист Джеймс Тобин

Здесь следует отметить некоторые различия между подходами Марковица и Джеймса Тобина. Первый из этих подходов лежит в русле микроэкономического анализа, поскольку акцентирует внимание на поведении отдельного инвестора, который формирует оптимальный, с его точки зрения, портфель на базе собственной оценки доходности и риска выбранных активов. К тому же первоначально эта модель касалась в основном портфеля акций, то есть рисковых активов. Джеймс Тобин тоже предложил включить в анализ безрисковые активы (например, государственные облигации). По сути, его подход является макроэкономическим, поскольку в данном случае главным объектом изучения является распределение совокупного капитала в экономике на две формы: наличную (денежную) и неналичную (в виде ценных бумаг).

Распределение совокупного капитала

В работах Марковица акцент делался не на экономическом анализе исходных постулатов теории, а на математическом анализе их последствий и разработке алгоритмов решения оптимизационных задач. В подходе Джеймса Тобина основной темой становится анализ факторов, вынуждающих инвесторов формировать портфель активов, а не держать капитал в какой-то одной (например, наличной) форме. Кроме того, Джеймс Тобин проанализировал адекватность количественных характеристик активов и портфеля, которые являются исходными данными в теории Гарри Марковица. Возможно, поэтому Дж. Тобин получил Нобелевскую премию на 9 лет раньше, чем Марковиц.

Формирование портфеля активов

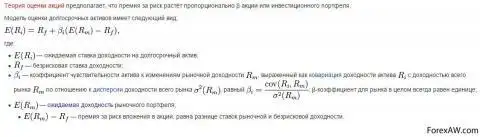

Модель оценки финансовых активов, САРМ

Capital Asset Pricing Model, CAPM (досл. с англ. модель ценообразования активов) — модель оценки финансовых активов. Модель используется для того, чтобы определить требуемый уровень доходности актива, который предполагается добавить к уже существующему хорошо диверсифицированному портфелю с учётом рыночного риска этого актива.

Модель оценки финансовых активов

Модель была разработана Джеком Трейнером (1961, 1962), Уильямом Шарпом (1964), Джоном Литнером (1965а, б) и Яном Моссином (1966) в 60-х годах независимо друг от друга. Модель строится на теории портфельного выбора Гарри Марковица.

Теория портфельного выбора

Джек Л. Трейнор — президент Treynor Capital Management. Он является старшим редактором и членом Консультативного совета журнала «Управление инвестициями», а также старшим научным сотрудником Института количественных исследований в области финансов. Он много лет служил в качестве редактора Журнала финансовых аналитиков.

Экономист Джек Трейнор

Уильям Шарп — американский экономист. Почетный профессор Стэнфордского университета, Высшей школы бизнеса, и лауреат 1990 г Нобелевской премии в области экономических наук.

Экономист Уильям Шарп

Джон Линтнер был профессором в Гарвардской бизнес-школе в 1960-х годах и одним из создателей (1965a,b) модели оценки капитальных активов.

Экономист Джон Линтнер

Йэн Моссин (1936-1987) был норвежским экономистом. Родился в Осло, окончил норвежскую школу экономики (NHH) в 1959 году. Через пару лет в бизнесе он поступил в аспирантуру в 1962 году в университет Карнеги-Меллона.

Экономист Йэн Моссин

Предмет портфельной теории — прибыльность и риски по ценным бумагам. При этом, доходность вытекает непосредственно из курса акции. CAPM в этом ключе идёт немного дальше и исследует рыночное равновесие, равновесные рыночные курсы, которые устанавливаются, если все участники рынка выстраивают эффективные портфели ценных бумаг в полном соответствии с портфельной теорией.

Риски по ценным бумагам

Ценообразование для одной ценной бумаги оказывает влияние на ценообразование другой ценной бумаги. Равновесные цены должны в таком случае достигаться синхронно и автоматически.

Ценообразование ценной бумаги

Равновесные цены важны для определения надбавки за риск:

— при оценке предприятия они служат для определения капитальных затрат. Посредством определения рыночной цены через риск достигается объективность;

— риск-менеджмент посредством равновесных цен позволяет оценить фонды акций. При этом встречается изречение о измеримости добавочного риска основываясь на средней добавочной доходности.

Формула САРМ

Бета-коэффициент акции является мерой рыночного риска акции, показывая изменчивость доходности акции к доходности на рынке в среднем (применяется для оценки риска вложений в ценные бумаги).

Рыночный риск акции

За безрисковую ставку дохода на американском и международном рынках принято брать ценные бумаги, выпущеные американским правительством (T-bills). В некоторых случаях также принимают ставки по ценным бумагам Великобритании. С 2011 года идет обсуждение того, является ли любой доход по проценту безрисковым на самом деле.

Доход по проценту

Предварительный этап CAPM — модель линии рынка капитала (англ. Capital Market Line, CML), в то время как модель линии рынка ценных бумаг (англ. Security Market Line, SML) представляет собой самостоятельную модель. CAPM строится на тех же предпосылках, что и портфельная теория. Сюда же можно отнести сильно упрощенные допущения совершенного рынка.

Модель линии рынка капитала

Из этого допущения следует, что все без исключения инвесторы образуют на основе портфельной теории один, в одинаковой степени сложный портфель ценных бумаг. В этом, так называемом, рыночном портфеле, все находящиеся в обороте ценные бумаги существуют в отношении к их рыночной стоимости. (Допущение равновесного состояния означает: если бы были даны не эффективные по μ и σ ценные бумаги, они были бы проданы и/или обменены на эффективные с этой точки зрения бумаги. В результате изменилась бы их цена, а значит и ожидаемая доходность до μ’ эффективного, следовательно установилось бы равновесие).

Портфель ценных бумаг

Гипотеза эффективного рынка Юджина Фама

Гипотеза эффективного рынка (англ. efficient market hypothesis, EMH) — гипотеза, согласно которой вся существенная информация немедленно и в полной мере отражается на рыночной курсовой стоимости ценных бумаг. Различают слабую, среднюю и сильную формы гипотезы эффективного рынка. Эта гипотеза была сформулирована американским экономистом Юджином Фама.

Юджин Фама (англ. Eugene F. Fama; 14 февраля 1939, Бостон) — американский экономист. Лауреат Нобелевской премии по экономике 2013 года. Автор гипотезы эффективного рынка, подразумевающей, что вся существенная информация сразу и полностью отражается на стоимости ценных бумаг.

Экономист Юджин Фама

Гипотеза эффективного рынка может быть сформулирована следующим образом: рынок является эффективным в отношении какой-либо информации, если она сразу и полностью отражается в цене актива. Что делает эту информацию бесполезной для получения сверхприбылей.

Эффективность рынка

Принято различать три формы рыночной эффективности:

— слабая форма эффективности, если стоимость рыночного актива полностью отражает прошлую информацию, касающуюся данного актива (общедоступная в настоящий момент времени информация о прошлом состоянии рынка, прежде всего по динамике курсовой стоимости и объемах торговли финансовым активом);

— средняя форма эффективности, если стоимость рыночного актива полностью отражает не только прошлую, но и публичную информацию (текущая информация, которая становится общедоступной в настоящий момент времени, предоставленная в текущей прессе, отчётах компаний, выступлениях государственных служащих, аналитических прогнозах и т.п.);

— сильная форма эффективности, если стоимость рыночного актива полностью отражает всю информацию — прошлую, публичную и внутреннюю (инсайдерская информация, которая известна узкому кругу лиц в силу служебного положения, или иных обстоятельств).

Формы рыночной эффективности

Все выглядело очень просто. Нужно все свои средства вложить в один большой фонд, который в определенном оптимальном соотношении покупает все акции компаний, находящиеся на финансовом рынке. Заслугой нобелевских лауреатов стало то, что они вычислили, сколько именно активов нужно купить фонду, чтобы индивидуальный риск был полностью устранен, а желаемый уровень доходности достигнут. Теория давала надежду, что управление общим пулом будет осуществляться наилучшим образом. Так что не нужно было просыпаться ночью, чтобы узнать, что происходит на бирже, и придумывать какие-то стратегии. Теория уверяла: все, что вы делаете, вы делаете наилучшим образом, а все ваши потери — это лишь плата за управление активами (management fee) фонду, которому доверили свои активы.

Управление активами

Теория Фамы базировалась на так называемой обобщенной модели САPM, которая гласит: рынок все равно растет — поэтому, инвестировав в безрисковые активы, например, американские государственные облигации, можно получить определенную доходность. Таким образом, без риска вы спокойно зарабатывали 5-6%.

Безрисковые активы

Общая формула расчета следующая: ожидаемая доходность раскладывается на безрисковую доходность + премия или плата за каждый риск, который вы несете. С каждым активом ассоциируется число бета, которое измеряет, сколько соответствующего риска заложено в каждом вашем активе. Измеряется бета в автоматическом режиме в онлайн.

Безрисковая доходность

Теперь управление инвестиционным портфелем стало доступным даже для домохозяек. На фондовом рынке США начался настоящий бум: компании активно привлекали средства от населения. Однако, как оказалось, эта теория была верна лишь на 70%.

Управление инвестиционным портфелем

Обобщенный метод моментов Ларса Хансена

Обобщённый метод моментов (ОММ; англ. GMM — Generalized Method of Moments) — метод, применяемый в математической статистике и эконометрике для оценки неизвестных параметров распределений и эконометрических моделей, являющийся обобщением классического метода моментов. Метод был предложен Хансеном в 1982 году. В отличие от классического метода моментов количество ограничений может быть больше количества оцениваемых параметров.

Обобщённый метод моментов

Ларс Питер Хансен (англ. Lars Peter Hansen; 26.10.1952, Иллинойс) — американский экономист, эконометрист. Лауреат Нобелевской премии по экономике 2013 года. Один из наиболее известных создателей обобщённого метода моментов(ОММ).

Экономист Ларс Хансен

Ларс Хансен известен как создатель эконометрической модели — универсальной модели обобщенных моментов. Модель Хансена используется как в микро-, так и в макроэкономике, а также применяется в контексте финансовых рынков. Ее суть можно объяснить так. Есть несколько факторов риска, влияющих на конечную величину, скажем, объем продаж. Тогда, из месяца в месяц следя за продажами и факторами риска, вы можете найти коэффициенты чувствительности, влияющие на каждый фактор. Затем можно сделать прогноз по каждому фактору, а коэффициенты чувствительности позволят получить прогноз объема продаж.

Факторы финансового риска

Естественно, дело не ограничивается продажами. Одновременно надо измерять в одной системе координат много факторов, которые влияют на финансовый результат. Таким образом, возникают симультативные уравнения, где одновременно есть много переменных, которые надо оценить и спрогнозировать.

Финансовый результат

Каждая экономическая переменная содержит в себе случайную компоненту. Причем эти случайные компоненты в каждой переменной могут существенно отличаться. Поэтому экономистам нужна была относительно простая в использовании эконометрическая модель, которая в среднем делала достаточно точные прогнозы, учитывая сложный характер взаимосвязей между всеми переменными. Именно эту проблему и решил Ларс Хансен, введя в эконометрический анализ модель обобщенных моментов.

Кривая доходности

Кривая (бескупонной) доходности (англ. (zero-coupon) yield curve) или срочная структура процентных ставок (англ. term structure of interest rates) — зависимость (кривая зависимости) доходности однородных финансовых инструментов от их сроков (дюрации). Базовая кривая доходности строится по государственным ценным бумагам (G-кривая, G-Curve) различной срочности (в России — по ОФЗ). Также можно построить собственную кривую доходности конкретной организации по стоимости привлеченных ресурсов в зависимости от срока (дюрации).

Базовая кривая доходности

Характеризует состояние долгового рынка, экономики в целом и используется при оценке процентного риска и принятии решений участниками рынка долговых ценных бумаг.

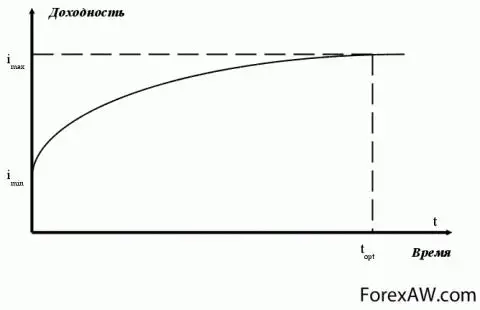

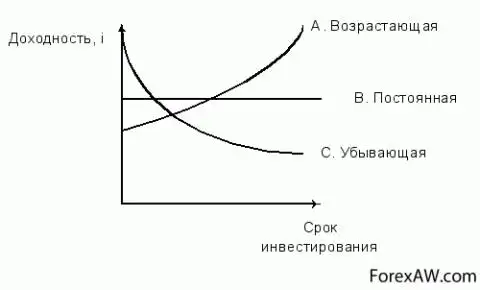

В обычной ситуации кривая доходности представляет собой монотонно возрастающую выпуклую вверх кривую. Это означает, во-первых, что с увеличением срока доходность растет (положительный наклон), во-вторых, скорость изменения доходности с увеличением срока — снижается (стремится к нулю). Это нормальная форма кривой. Однако форма кривой доходности может претерпевать существенные изменения в кризисных ситуациях. Например, при системном кризисе ликвидности в первую очередь существенно повышаются краткосрочные доходности, при меньшем повышении долгосрочной доходности. Тем самым формируется кривая доходности, в которой до определенного короткого срока доходность резко растет, достигает максимума и после этого срока доходность падает с увеличением срока (отрицательный наклон). Это так называемая «горбатая» форма кривой. В крайнем случае короткая часть кривой (возрастающая ставка) может отсутствовать вообще, то есть на любой даже очень короткий срок существует довольно высокая ставка и с увеличением срока ставка падает (форма кривой может стать вогнутой — выпуклой вниз). Это так называемая инверсная (перевернутая) форма кривой. Отрицательный наклон встречается обычно при высоких уровнях ставок (выше долгосрочных средних), а нормальная форма — при относительно низких ставках. В некоторых случаях кривая доходности может приобретать форму, близкую к прямой линии с положительным наклоном.

Форма кривой доходности

Ещё одна особенность — чаще всего движение процентных ставок для различных сроков является однонаправленным, то есть если повышаются ставки- то все (возможно в разной степени), если понижаются, то тоже все.

Имеются несколько теорий (гипотез), объясняющих эти особенности кривой доходности.

Особенности кривой доходности

Гипотеза ожиданий

Форма кривой обуславливается ожиданиями участников рынка относительно будущих ставок, то есть долгосрочные ставки определяются ожиданиями будущих краткосрочных ставок. Данные предположения появились в работах Бём-Баверка и Фишера в конце 19 века, а также в работе Фишера 1930 года. В рамках гипотезы чистых ожиданий (или чистой гипотезы ожиданий) предполагается, что форвардная ставка является несмещенной оценкой будущей спот-ставки, то есть форвардная премия равна нулю и спот-ставка на некоторый срок равна среднему арифметическому мгновенных форвардных ставок до этого срока (в пересчете на обычные ставки необходимо исходить из среднего геометрического).

Ожидания участников рынка

Гипотеза ожиданий объясняет общую однонаправленность движений процентных ставок для различных сроков. На основе этой гипотезы также несложно объяснить инверсию кривой доходности. Когда краткосрочные ставки находятся ниже долгосрочной средней, то участники рынка ожидают их повышения в будущем, а когда находятся выше долгосрочной средней, то ожидания участников рынка состоят в том, что в будущем они снизятся. Соответственно долгосрочные ставки, как средние от ожидаемых краткосрочных ставок будут выше или ниже средних краткосрочных ставок. Кроме того, данная гипотеза объясняет также и существенно более высокую волатильность краткосрочных ставок по сравнению с долгосрочными (волатильность средней, как известно уменьшается с увеличением количества слагаемых).

Движения процентных ставок

Тем не менее, гипотеза ожиданий не может объяснить преимущественно положительный наклон кривой доходности (тогда приходится считать, что ставки преимущественно находятся ниже долгосрочной средней).

Наклон кривой доходности

Начиная 1970 года появилась критика чистой гипотезы ожиданий в связи с некоторым несоответствием со стохастическими моделями динамики ставок. В частности, не могло быть выполнено условие неравенства Йенсена (Jensen). Гипотеза чистых ожиданий была модифицирована допущением ненулевой, но тем не менее постоянной во времени и одинаковой для всех сроков форвардной премии.

Форвардная премия

Теория предпочтения ликвидности

В 30-40-х годах XX века экономисты уже высказывали предположения о том, что форвардные ставки должны содержать положительную премию за риск или премию за срок. В рамках данной теории предполагается, что процентные ставки определяются не только ожиданиями участников рынка, но общим предпочтением ликвидности — участники рынка при прочих равных условиях предпочитают краткосрочные вложения средств и требуют дополнительной доходности (премии) за долгосрочное «замораживание» средств. Это премия за ценовые и прочие риски связанные с большим периодом вложений.

Форвардные ставки

Таким образом, в рамках данной гипотезы форвардная премия не просто положительно, но и прямо зависит от срока, оставаясь тем не менее постоянной во времени. В таком случае отрицательный наклон кривой может быть только в случае, если рост краткосрочных ставок настолько большой, что перекрывает форвардную премию.

В дальнейшее развитие шло в направлении допущения изменения функции форвардной премии со временем в зависимости от тех или иных экзогенных факторов.

Рост краткосрочных ставок

Теории сегментации рынка и «предпочитаемой среды»

Данная теория исходит из того, что рынок краткосрочных облигаций и рынок долгосрочных облигаций — это принципиально разные рынки, на которые идут разные участники рынка с заранее определенными целями. Поэтому доходности соответствующих облигаций формируются независимо друг от друга. В общем случае предполагается, что существуют некоторые сегменты рынка по различным срокам облигаций, которые не могут быть субститутами при инвестировании средств. Спрос на облигации с разными сроками предЪявляется различными группами инвесторов с разными целями. Впервые данная идея была высказана Кулбертсоном в 1957 году. Тем не менее данная гипотеза сама по себе неспособна объяснить однонаправленность движения ставок, а также тот факт, что инверсная кривая обычно имеет место при относительно высоких ставках, а нормальная — при низких ставках.

Сегментация рынка

Закон убывающей доходности

Закон убывающей доходности — экономический закон, гласящий, что сверх определённых значений факторов производства (земля, труд, капитал) увеличение одного из этих факторов не обеспечивает эквивалентный прирост дохода, то есть доход растёт медленнее, чем фактор.

Факторы производства

Закон убывающей доходности определяет взаимосвязи между затратами в производстве и выпуском продукции. Иначе говоря, закон убывающей доходности отражает связь между выпуском дополнительной продукции и изменением одного фактора производства при неизменном объёме других факторов.

Затраты на производство

Объяснение смысла закона убывающей доходности может быть таким: дополнительно применяемые затраты одного фактора (труда) сочетаются с неизменным количеством другого фактора (земли). Следовательно, новые дополнительные затраты дают всё меньший объём дополнительной продукции. К примеру у вас есть офис, в котором работают клерки. Со временем, если увеличивать количество клерков, не увеличивая размер помещения, они будут мешаться под ногами друг у друга и возможно затраты будут превышать доходы.

Дополнительные затраты

Закон убывающей доходности действителен только при изменении одного фактора (или нескольких факторов) производства и неизменности остальных. Допустим, что количество труда изменяется, количество земли — постоянно.

При увеличении всех производственных факторов происходит увеличение масштаба производства.

Количество труда

Ставка доходности

Ставка доходности инвестиций — это показатель эффективности инвестиций, определяемый как отношение текущей стоимости будущих доходов к текущей стоимости капиталовложений.

Ставка доходности инвестиций

Говоря другими словами, именно она определяет сколько нужно заплатить инвестору на сегодняшний день для того чтобы получать прибыль в будущем. Поэтому, когда встает вопрос о выборе проекта, принятие ключевого решения будет зависеть от величины ставки дисконтирования. Здесь мы имеем дело не с бухгалтерской прибылью, а экономической. В отличие от первой она учитывает не только расходы, которые понесла компания, а и стоимость капитала, используемого для данного проекта. И если эта прибыль окажется выше нуля это означает, что проект не будет убыточным.

Ее значение находят из следующего уравнения:

Формула расчета ставки доходности

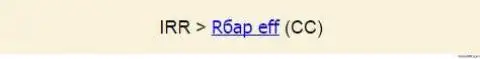

Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности (рентабельность инвестиций) или максимально допустимый уровень инвестиционных затрат в оцениваемый проект. Ставка доходности должна быть выше средневзвешенной цены инвестиционных ресурсов:

Условие допустимой ставки доходности

Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен.

Достоинства показателя внутренняя норма доходности (IRR) состоят в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Уровень рентабельности

Показатель эффективности инвестиций внутренняя норма доходности (IRR) имеет три основных недостатка:

— по умолчанию предполагается, что положительные денежные потоки реинвестируются по ставке, равной внутренней норме доходности. В случае, если IRR близко к уровню реинвестиций фирмы, то этой проблемы не возникает; когда IRR, особенно привлекательного инвестиционного проекта равен, к примеру 80%, то имеется в виду, что все денежные поступления должны реинвестироваться при ставке 80%. Однако маловероятно, что предприятие обладает ежегодными инвестиционными возможностями, которые обеспечивают рентабельность в 80%. В данной ситуации показатель внутренней нормы доходности (IRR) завышает эффект от инвестиций (в показателе MIRR модифицированная внутренняя норма доходности данная проблема устранена);

— нет возможности определить, сколько принесет денег инвестиция в абсолютных значениях (рублях, долларах);

— в ситуации со знакопеременными денежными потоками может рассчитываться несколько значений IRR или возможно определение неправильного значения.

Эффективность инвестиций

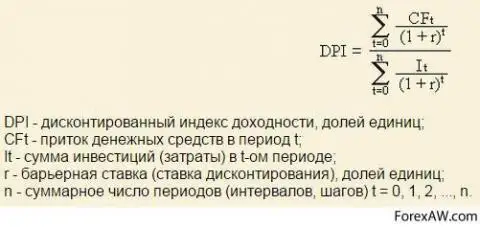

Индекс доходности

Одним из вариантов модификации понятия окупаемости заключается в суммировании всех дисконтированных денежных потоков (доходов от инвестиций) с последующим делением суммы на дисконтированный инвестиционный расход. Результатом является дисконтированный индекс доходности (иногда называемый отношением дохода к издержкам (benefit cost ratio), выраженным в текущих стоимостях).

Формула для расчета дисконтированного индекса доходности:

Формула расчета индекса доходности

Определяется как отношение суммы всех дисконтированных денежных потоков (доходов от инвестиций), к дисконтированному инвестиционному расходу.

Характеризует эффективность (рентабельность) инвестиции, в относительных значениях.

Денежные потоки

При расчете индекса доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

Капиталовложения за расчетный период

Индекс доходности инвестиций превышает 1, если и только если для этого потока чистые денежные поступления имеют положительные значения.

Значение индекса доходности, меньше или равное 1, означает нерентабельность проекта, он отвергается, как не приносящий инвестору дополнительного дохода. К реализации принимаются проекты со значением индекса доходности больше единицы.

Индекс доходности инвестиций

Индекс доходности является относительным показателем, поскольку показывает уровень доходов на единицу затрат: чем больше значение этого показателя, тем выше отдача каждого вложенного. Поэтому значение индекс доходности используется при выборе одного проекта из ряда альтернативных.

Уровень доходов на единицу затрат

Уровень доходности

Требуемый уровень доходности (target yield) — показатель расчета эффективности инвестиционного проекта — ставка дисконтирования, выступающая в качестве норматива, который должен быть преодолен проектом, чтобы его можно было оценить как эффективный в условиях предполагаемого уровня риска. Требуемый уровень доходности носит во многом произвольный характер, различные методики его расчета опираются на стоимость капитала, который может быть привлечен инвестором.

Требуемый уровень доходности

Виды доходности

Различают следующие виды доходности:

— доходность к погашению (для облигаций);

— текущая доходность (для акций и облигаций);

— дивидендная доходность (для акций);

— годовая процентная доходность;

Разделение доходности

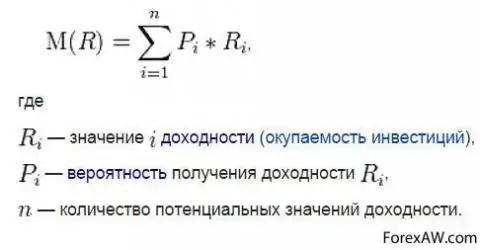

Ожидаемая доходность

Ожидаемая доходность — это средневзвешенный, наиболее ожидаемый доход финансового инструмента. Показатель ожидаемой доходности учитывает все возможные доходы и определяет весомость того дохода, получение которого имеет наибольшую вероятность. В основу ожидаемой доходности положено понятие математического ожидания.

Ожидаемая доходность вычисляется по формуле:

Формула расчета ожидаемой доходности

Фактическая доходность может отличаться от полученного значения ожидаемой доходности. Статистический метод вычисления дисперсии случайной величины позволяет измерить вероятность отклонения фактической доходности от ожидаемой доходности. Чем выше дисперсия доходности у финансового инструмента, тем больше неопределённость у инвестора о будущих доходах. Следовательно инструмент с большей величиной дисперсии доходности является более рискованным финансовым инструментом.

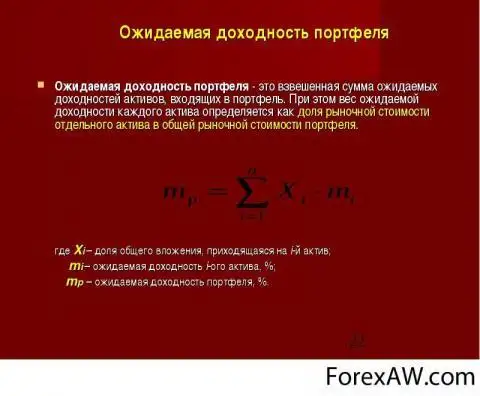

Ожидаемая доходность портфеля является средневзвешенной ожидаемой доходностью ценных бумаг, входящих в портфель. В качестве весов служат относительные пропорции ценных бумаг, входящих в портфель.

Ожидаемая доходность портфеля

Чистая доходность

В финансовом анализе важную роль играют так называемые чистые доходности (англ. pure yield ). Чистая доходность — это доходность к погашению бескупонной облигации,т.е. облигации, не выплачивающей купонные платежи . Чистые доходности играют важную роль для оценки рыночной стоимости облигаций.

Что такое чистая доходность

Чистая доходность или чистая маржа служит главным критерием оценки операционной деятельности предприятия и отражает ее эффективность.

Чистая доходность для всех инвесторов в совокупности равна валовой доходности рынка минус затраты.

Чистая маржа

Существуют несколько способов расчета чистой доходности. Одним из показателей является величина чистой доходности на капитал до погашения (Сash after taxes before amortisation to equity), рассчитываемая как чистый доход после выплаты налогов, деленный на собственный капитал.

Расчет чистой доходности

Базовая доходность

Базовая доходность — это условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Условная месячная доходность

Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц.

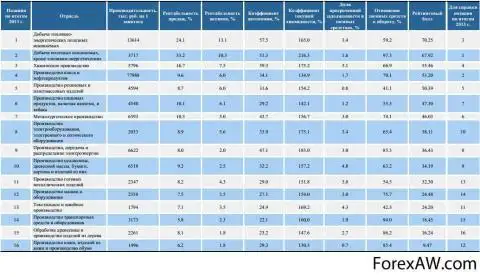

Физические показатели и базовая доходность по видам предпринимательской деятельности

Формула расчета налоговой базы приведена в п. 5.9 Порядке заполнения декларации по единому налогу на вмененный доход, утвержденном Приказом Минфина России от 08.12.2008 N 137н:

Формула расчета налоговой базы

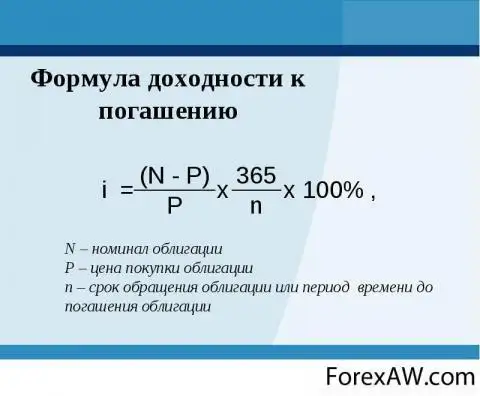

Доходность к погашению

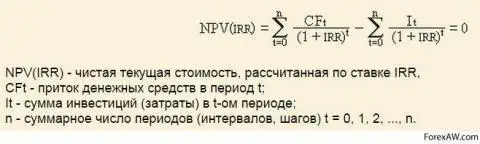

Доходность к погашению — это ставка внутренней доходности денежного потока по облигации при намерении покупателя удерживать эту облигацию до погашения. Расчет данного показателя позволяет инвестору рассчитать справедливую стоимость облигации. Расчет YTM аналогичен расчету IRR (ставки внутренней доходности).

Ставка внутренней доходности

Если купонная доходность меньше, чем YTM, тогда облигация должна продаваться с дисконтом.

Если купонная доходность равна YTM, то облигация должна продаваться по номиналу.

Если купонная доходность больше, чем YTM, тогда облигация продаётся с премией (цена облигации > 100%).

Продажа облигаций

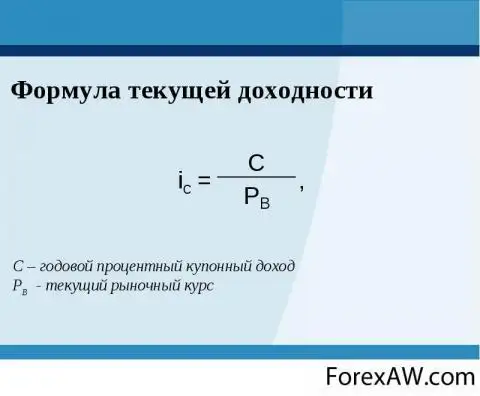

Текущая доходность

Текущая доходность процентной облигации — это сумма купонных платежей за год, делённая на текущую рыночную стоимость облигации. В прошлом показатель текущей доходности использовался вместо доходности к погашению.

Формула текущей доходности

Текущая доходность представляет собой упрощенный показатель, позволяющий производить сравнение нескольких облигаций.

Она не отражает общую доходность облигации в течение всего её срока.

Сравнение нескольких облигаций

В расчет не принимаются:

— риск реинвестирования (неопределенность ставки, по которой будущие денежные потоки облигации могут быть реинвестированы);

— факт того, что облигация погашается по номиналу, а это является значительной частью дохода по облигации.

Риск реинвестирования

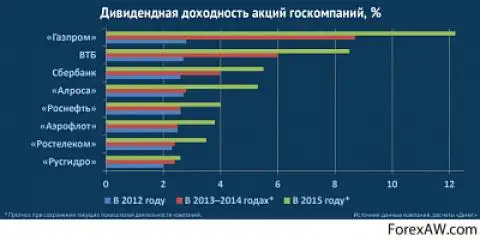

Дивидендная доходность

Дивидендная доходность — это отношение величины годового дивиденда на акцию к цене акции. Данная величина выражается чаще всего в процентах.

Определение дивидендной доходности

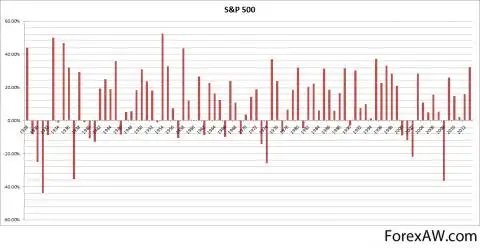

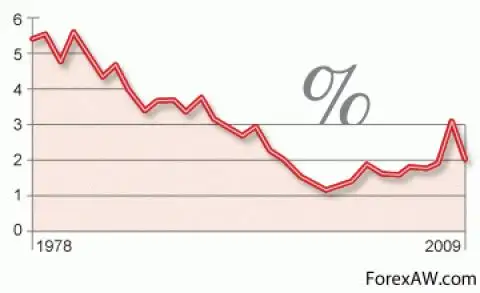

До 1990-х годов высокая дивидендная доходность служила для большинства инвесторов признаком недооценённости акции, низкая — переоценённости. Во время экономического и биржевого бума 90-х годов данный показатель существенно утратил популярность среди инвесторов, придававших большее значение росту цены акции как источнику дохода. Так, несмотря на то, что средняя дивидендная доходность акций компаний из индекса S&P 500 упала с 6,7 % в 1982 году до 1,4 % в 1998 году, бум на фондовом рынке продолжался ещё два года.

С падением фондовых рынков в 2001-2002 годах дивидендная доходность вновь стала весомым фактором при принятии инвестиционных решений.

Инвестиционные решения

Возросшая в последнее время популярность данного показателя нашла своё отражение в создании нового биржевого индекса DivDAX, охватывающего 15 компаний немецкого биржевого индекса DAX с максимальной дивидендной доходностью.

Популярность дивидендной доходности

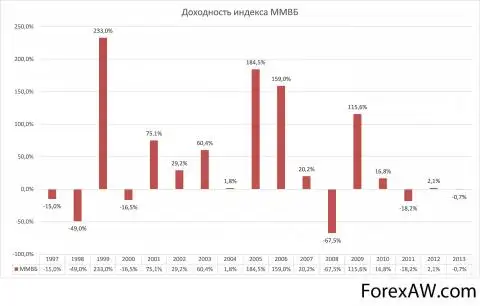

В 2001-2007 гг. дивидендная доходность акций российского фондового рынка составляла в среднем 1-2 % при доходности около 8-10 %.

Это связано с реинвестированием прибыли. В условиях падения рынка избыток инвестиций может являться источником высоких рисков.

Реинвестирование прибыли

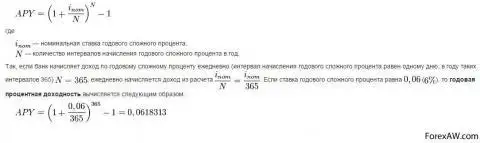

Годовая процентная доходность

Годовая процентная доходность — это ставка дохода, вычисленная с учётом применения к депозитам или инвестиционным продуктам сложных процентов. Позволяет упростить сравнение доходности для годовых сложных процентов с различающимися интервалами начисления дохода (когда проценты начисляются несколько раз в году по годовой сложной процентной ставке). Годовая процентная доходность (APY) показывает такую процентную ставку доходности, как если бы годовой сложный процент начислялся один раз в год и давал бы такую же наращенную стоимость (будущая (приведенная) стоимость) как при начислении рассматриваемого годового сложного процента, который выплачивается несколько раз в год.

Формула вычисления годовой процентной доходности

Внутренняя доходность

Внутренняя норма доходности — это процентная ставка, при которой чистая приведённая стоимость (чистый дисконтированный доход — NPV) равна 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Расчет внутренней нормы доходности

В табличных процессорах в состав финансовых функций входит функция для вычисления внутренней нормы доходности. В OpenOffice.org Calc для вычисления внутренней нормы доходности применяется функция IRR. Можно определить IRR с помощью опции «Подбор параметров» Microsoft Excel или OpenOffice.org Calc.

Внутренняя норма доходности

При принятии инвестиционных решений ВНД используется для расчёта ставки альтернативных вложений. При выборе из нескольких проектов с разными ВНД, выбирается проект с максимальным значением ВНД. Данный критерий не используется, если денежные потоки несколько раз за рассматриваемый период меняют знак.

Внутренней доходностью для финансовых инструментов называют процентную ставку, при которой дисконтированная стоимость будущего потока платежей по данному финансовому инструменту совпадает с его рыночной ценой. Определённая таким образом внутренняя доходность равна внутренней норме доходности инвестиции в данный финансовый момент времени.

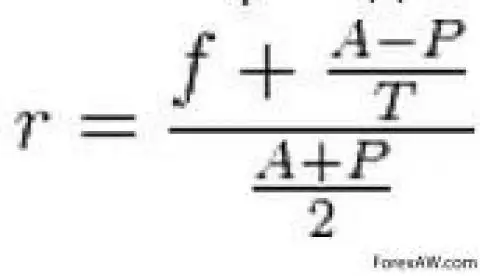

Для определения внутренней нормы доходности облигации часто используют приближённую «купеческую» формулу:

Формула внутренней нормы доходности

Обозначения показателей

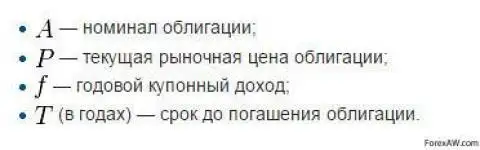

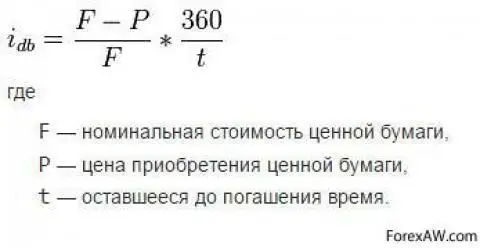

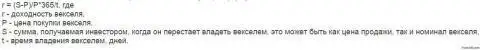

Дисконтная доходность

Доходность дисконтной ценной бумаги — процентный доход на ценную бумагу приобретенную с дисконтом. Вычисляется по формуле

Формула дисконтной доходности

Доходность дисконтной ценной бумаги (дисконтная доходность) определяет процентный доход по отношению к номинальной стоимости а не к цене приобретения ценной бумаги как в случае вычисления доходности к погашению. Вычисление годового дохода осуществляется из расчёта 360 дней в году а не 365. Поэтому доходность дисконтной ценной бумаги преуменьшает ставку процента по ней. Для дисконтных ценных бумаг, выпущенных на более продолжительный срок, разница между показателями доходности к погашению и доходности дисконтной ценной бумаги выше.

Доходность дисконтной ценной бумаги

Данный показатель применяется для вычисления дохода на казначейские векселя. Использование его связано с более простой чем у показателя доходности к погашению формулой расчёта.

Казначейские векселя

Показатель дисконтная доходность появился для упрощения расчёта доходности при торговле казначейскими векселями Минфина США. Такая формула — результат соглашения участников торговли.

Расчет дисконтной доходности

Формулы расчета доходности инвестиций

Далее будет материал с формулами, но не бойтесь — любой человек, учившийся в школе в них разберётся — они просты для понимания.

Расчет доходности

Простейшая формула расчета доходности

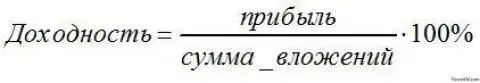

Простейшая формула доходности представляет собой отношение полученной прибыли к сумме вложений, умноженное на сто:

Формула доходности

Формула доходности при разных суммах вложений

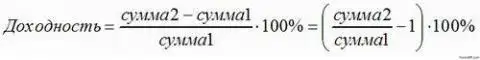

Также доходность можно посчитать, если известна начальная и конечная сумма вложений:

Расчет доходности по формуле

где сумма1 — начальная сумма, сумма2 — конечная сумма.

Однако, в этих формулах не учитывается такой важный показатель, как время. За какой период эта доходность? За 100 лет? Или за 3 месяца?

Период расчета

Расчет доходности с учетом времени

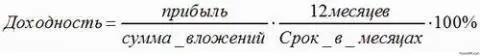

Чтобы учесть время, за которое инвестиции показали доходность, используется следующая формула доходности:

Формула доходности по сроку

где срок в месяцах — время, в течение которого происходит вложение средств.

Самый распространённый период расчёта доходности — 1 год (за примерами далеко ходить не надо — те же банковские вклады считаются в процентах годовых).

Период расчёта доходности

Формула расчета приблизительной доходности

Приблизительная доходность инвестиций — это показатель, полученный с помощью специальных формул расчета приблизительной доходности, позволяющий избежать громоздких вычислений в случае использования формул расчета ПОЛНОЙ доходности.

Приблизительная доходность

В тех случаях, когда использование инвестиционных калькуляторов для расчета полной доходности не представляется возможным, наиболее простым способом рассчитать доходность от инвестиций является применение формулы приблизительной доходности инвестиций.

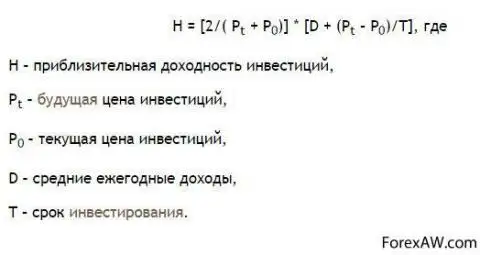

Формула приблизительной доходности инвестиций

Эта формула в равной степени применима для оценки приблизительной доходности как при ОДНОКРАТНОМ поступлении дохода, так и при наличии соответствующего ПОТОКА доходов. Выглядит эта формула следующим образом:

Приблизительная доходность инвестиций

При указании в формуле срока инвестирования следует приводить данные в годах. Следует также учитывать, что наиболее точные результаты эта формула показывает в случаях, когда ежегодные поступления от инвестиций близки по значениям друг к другу. В практическом плане действие формулы стоит разобрать на конкретных примерах.

Срок инвестирования

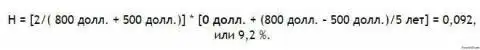

Расчет доходности при однократном поступлении дохода

Предположим, размер наших инвестиций составляет 500 долл. Деньги инвестированы на 5 лет. Будущая стоимость инвестиций равна 800 долл., причем эти деньги поступят к нам одномоментно в конце инвестиционного срока. Нам требуется рассчитать приблизительную доходность указанной инвестиции по вышеприведенной формуле.

Поскольку средние ежегодные доходы у нас фактически равны нулю, именно это значение нам и нужно будет подставить в формулу. Подставляя в нее же оставшиеся значения, получаем следующее:

Пример расчета доходности

Вместе с тем, производить расчеты по указанной формуле вручную, согласитесь, занятие весьма трудоемкое. С этой точки зрения рассчитать приблизительную доходность куда проще.

Проведение расчетов

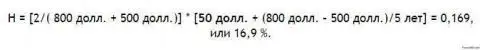

Расчет приблизительной доходности потока доходов

Вопрос, который осталось разобрать, касается расчета приблизительной доходности при многократном поступлении дохода (иначе говоря, потока доходов). Для этого дополним наш предыдущий пример значениями средних ежегодных доходов.

Скажем, в течение срока инвестирования (5 лет) инвестор в среднем получал доход от своей инвестиции в размере 50 долл. в качестве процентов.

Расчет доходности при потоке доходов

Точное же значение доходности при многократном поступлении дохода при указанных выше параметрах составит 16,18 % .

Как видим, полученное нами значение приблизительной доходности находится совсем рядом с точным значением доходности указанной инвестиции.

Поступление дохода

Доходность ценных бумаг

Доходность ценной бумаги — количественная характеристика ценной бумаги, определяющая её ценность для инвестора.

Доходность облигаций

Облигация — это ценная бумага эмиссионного характера, которая предоставляет право на принятие от эмитента регулярного процента от номинальной цены облигации (купонная выплата), а также на полный возврат номинала облигации в момент окончания срока ее обращения.

Данная ценная бумага является аналогом банковского депозита, потому что денежные средства сюда вкладываются также на заранее известный срок и под единый процент. Другим сходством является то, что размер ставки или дохода примерно одинаков сразу для обоих инструментов.

Вложение средств

Разница заключается в том, что доходность по облигации может меняться, потому что изменяется рыночная цена данного инструмента, а размер доходной процентной ставки может достигать десятки, а иногда и сотни процентов годовых в моменты экономической нестабильности.

В течение срока действия бонда при изменении рыночной ситуации или кредитного рейтинга эмитента его цена может колебаться, что напрямую влияет на текущую доходность.

Срок действия облигации

Торговля облигациями происходит по следующему принципу. Когда процентные ставки повышаются, цены выпущенных ранее в обращение бондов снижаются, поскольку позднее эмитированные бонды дают более высокий процентный доход, и инвесторы стремятся продавать менее доходные облигации и покупать более высокодоходные. Когда процентные ставки падают, цены выпущенных ранее в обращение бондов, напротив, повышаются, т.к. доходность позднее эмитированных бондов ниже.

Торговля облигациями

Поэтому при досрочной продаже облигаций из-за колебаний рынков инвесторы могут получить доход, который будет выше или ниже доходности к погашению.

Доходность облигаций бывает трех видов: купонная, текущая и полная (к погашению).

Досрочная продажа облигаций

Купонная доходность облигаций

Купонная доходность — это норма процента, которая указана на ценной бумаге и которую эмитент обязуется уплатить по каждому купону. Платежи по купонам могут производиться раз в квартал, по полугодиям или раз в год.

![]()

Формула купонной доходности облигаций

Показывает инвестору, какой доход он получит, если приобретет облигацию по номинальной цене. Купонная доходность облигаций рассчитывается по формуле, приведенной выше.

Купонная доходность

Например, на облигации указана купонная доходность в 11,75% годовых. Номинал облигации — 1,0 тыс. руб. На каждый год имеется два купона. Это значит, что облигация принесет полугодовую прибыль 58,75 руб. (1,0 х 0,1175 х 0,50), а за год — 117,5 руб.

Расчет купонной доходности

Текущая доходность облигаций

Текущая доходность (CY) облигации с фиксированной ставкой купона — определяется как отношение периодического платежа к цене приобретения.

Текущая доходность

Текущая доходность характеризует выплачиваемый годовой процент на вложенный капитал, т.е. на сумму, уплаченную в момент приобретения облигации.

![]()

Формула текущей доходности облигаций

Дает представление о том, на какой доход может рассчитывать инвестор, если приобретет облигацию по текущей рыночной цене. Текущая доходность облигаций рассчитывается по формуле, раскрытой выше.

Также Текущая доходность определяется по формуле:

Пример расчета текущей доходности

Вместе с тем текущая доходность не учитывает изменения цены облигации за время ее хранения, т.е. другого источника дохода.

Текущая доходность продаваемых облигаций меняется в соответствии с изменениями их цен на рынке. Однако с момента покупки она становится постоянной (зафиксированной) величиной, так как ставка купона остается неизменной. Нетрудно заметить, что текущая доходность облигации, приобретенной с дисконтом, будет выше купонной, а приобретенной с премией — ниже.

Изменение цен на рынке

Показатель текущей доходности не учитывает курсовую разницу между ценой покупки и погашения. Поэтому он не пригоден для сравнения эффективности операций с различными исходными условиями. В качестве меры общей эффективности инвестиций в облигации используется показатель доходности к погашению.

Расчет текущей доходности

Доходность облигаций к погашению

Доходность облигации к погашению — это ставка в коэффициенте дисконтирования. Она устанавливает равенство между текущей и рыночной ценой .

Доходность облигаций к погашению отражает весь размер прибыли, на которую может рассчитывать инвестор, в случае если купит ее по текущей цене и будет держать до конца срока ее обращения.

Формула доходности облигации к погашению

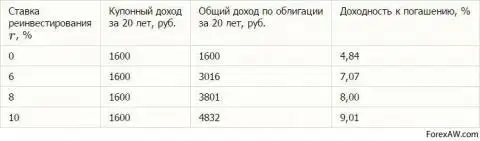

Если рассмотреть главные свойства этого показателя. Можно сказать, что он представляет внутреннюю доходность инвестиций YTM. Реальная доходность YTM будет правильной, при выполнении следующих условий:

— хранить облигацию до срока погашения;

— быстрое реинвестирование по ставке r = YTM.

Доходность к погашению

Очевидно, что независимо от желаний инвестора второе условие достаточно трудно выполнить на практике.

В таблице приведены результаты расчета доходности к погашению облигации, приобретенной в момент выпуска по номиналу в 1000 с погашением через 20 лет и ставкой купона 8%, выплачиваемого раз в год, при различных ставка реинвестирования.

Зависимость доходности к погашению от ставки реинвестирования

Полная доходность облигаций

Полная доходность — само слово говорит за себя. Полная доходность совмещает в себя абсолютно все источники дохода. В некоторых зарубежных странах показатель полной доходности называют ставкой помещения. Определяя данный показатель в виде годовой ставки с помощью простых и сложных процентов, можно заранее посмотреть на будущую эффективность облигации. Начисление процентного дохода, эквивалентно доходу за весь период обращения ценной бумаги. Полная доходность является расчётной величиной.

Формула полной доходности облигаций

Доходность и срок действия облигаций

Чем длительнее срок до погашения бонда, тем выше риск изменения процентных ставок по облигации в течение срока ее действия. Поэтому у более длинных бондов доходность выше, чем у коротких, — это позволяет компенсировать риск покупателя при изменении рыночных процентных ставок в будущем.

Срок до погашения бонда

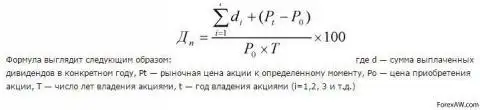

Доходность акций

Доходность акций — это показатель, который оценивает, какой доход нам принесли акции с момента их покупки. В общем случае рассчитывается как разница между полученным капиталом и первоначальным, деленная на первоначальный капитал. Высокая доходность характеризует во многом высокие риски. При этом стоит учитывать, что доходность может быть как положительной (т.е. прибыль), так и отрицательной (убыток).

Показатель доходности акций

Акции позволяют приносить прибыль своему владельцу двумя способами:

— за счет увеличения курсовой стоимости;

— за счет периодических выплат дивидендов.

Исходя из того, какие у вас приоритеты: получать максимальный доход во время владения акциями или ждать несколько лет, чтобы затем продать наши активы в несколько раз дороже, мы выбираем разные стратегии.

Максимальный доход

В первом случае мы выбираем акции компаний с наибольшей дивидендной доходностью (как правило, это привилегированные акции, список смотри тут), во втором — проводится оценка потенциальной доходности на основе фундаментального анализа и выбираются ценные бумаги с наибольшим потенциалом роста. Если вам сложно провести подобный анализ — просто скопируйте структуру портфеля одного из доходных (смотрите показатели доходности на промежутке 3-5 лет) ПИФов. Или вложитесь в индексный ПИФ — это лучшее решение для Вас.

Наибольшая дивидендная доходность

Однако, опытные инвесторы предпочитают выбирать акции, стоимость которых может в будущем заметно вырасти и доход от их продажи значительно превысит любые дивиденды.

Выделяют следующие виды доходности:

Рост стоимости акций

Дивидендная доходность акций

Дивидендная доходность — выше у привилегированный акций, чем у обычных. Определить доходность в этом случае можно по формуле: дивидендная доходность это

Формула дивидендной доходности акций