Содержание

Инвестиции в ПАММ-счета: с чего начать и что нужно знать?

Появившись более 10 лет назад у форекс-брокера «Альпари», ПАММ-счета быстро завоевали доверие инвесторов. Сейчас передачу средств в доверительное управление профессиональным трейдерам предлагает большинство крупных форекс-брокеров. Для управляющих ПАММ-счета – это дополнительный доход за счет разделения прибыли, а для обычных граждан – возможность заработать на форексе без особого риска и необходимости проходить специальное обучение.

Особенности ПАММ-счетов как инвестиционного инструмента.

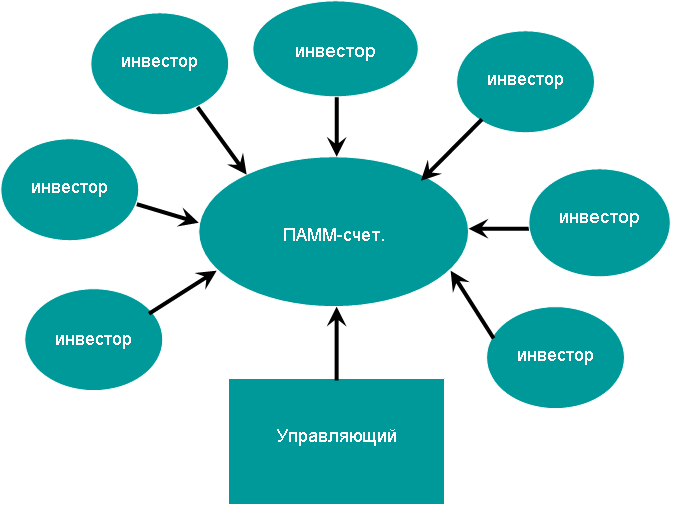

ПАММ-счет представляет собой консолидированный счет трейдера и нескольких инвесторов. Условно его можно считать неким пулом средств, которым располагает управляющий (тот самый трейдер). Технически – это обычный счет трейдера, к которому «приписаны» средства инвесторов. Управляющий может использовать эти деньги в своей работе, но у него нет возможности обналичить ПАММ-счет.

Этот уникальный механизм защищает средства инвесторов от мошенничества – ведь при передаче средств в доверительное управление на традиционных условиях (т.е. просто перевод денег на счет трейдера) нет гарантий, что управляющий не сбежит с деньгами. Кроме того, наличие собственных средств на счете, а также пропорциональное разделение прибыли гарантирует, что трейдер будет заинтересован в положительном результате торгов – ведь от доходности ПАММ-счета напрямую зависит его заработок.

Отметим, что для многих профессиональных трейдеров ПАММ-счета являются единственным средством дохода. Согласитесь, получать 10-процентную ежемесячную прибыль с 50 000 долларов лучше, чем с собственной 1000 долларов, даже если большую часть придется отдавать инвесторам.

Что приятно – инвестиции в ПАММ-счета можно начинать с небольшой суммы! Как правило, для полноценных торгов на форексе от трейдера требуется значительный первоначальный капитал – эксперты советуют начинать минимум с 1000 долларов. Инвестиции в ПАММ-счета же доступны с суммы от 10 долларов (у некоторых брокеров – 50). Понятно, что для серьезной прибыли нужны и более серьезные суммы, но для начала достаточно и этого. Тем более, что никто не мешает постепенно наращивать капитал, вложенный в ПАММ-счета, по удобной вам стратегии, постепенно расширяя свой портфель.

Доходность на форексе практически ничем не ограничена. Есть достаточно рисковые стратегии, которые предполагают получение 100% дохода в месяц. Даже консервативный счет дает в среднем 5-10% прибыли ежемесячно, а это 60-120% годовых! Таким образом, инвестируя в ПАММ-счета, можно получать прибыль на уровне профессиональных трейдеров.

Однако поскольку за инвестора ведет работу управляющий, прибыль между ними разделяется. Как именно – определяет оферта трейдера. Обычно это 50/50 или 60/40. Так, если трейдер стабильно получает прибыль в 15% в месяц и предлагает инвестору 60% дохода, тот может рассчитывать на прирост дохода в 9% ежемесячно. На самом деле доход будет еще выше, так как заработанная сумма остается на счете, прибавляясь к текущей, т.е. прибыль капитализируется ежедневно.

Распределение дохода между управляющим и клиентом производится двумя путями:

• если инвестор выводит средства из ПАММ-счета (полностью или частично);

• в установленную трейдером дату, например, 20-го числа каждого месяца.

Остаток прибыли оседает на счете, еще больше увеличивая капитал инвестора.

Следует учесть, что управление ПАММ-счетом с огромной суммой может оказаться сложным испытанием для трейдера. На него будет давить груз ответственности – одно дело, когда рискуешь своими деньгами, и другое – десятком инвесторов. С другой стороны, крупный капитал позволяет работать с хорошей маржей, поэтому управляющий может открывать большее количество сделок и расширять свою торговую стратегию.

Но здесь есть риск. Если инвесторы начнут массово выводить деньги (или один большой клиент решит выйти из ПАММ-счета), то сделку окажутся необеспеченными и закроются в принудительном порядке, даже если отработали в минус. Такое бывает, если вдруг управляющий начинает терпеть убытки и не пытается хоть как-то объяснить ситуацию. Поэтому важно держать руку на пульсе и следить не только за торговой стратегией трейдера, но и за настроением инвесторов.

Пополнение и вывод средств в ПАММ-счета осуществляются строго по графику – т.н. ролловеру. Обычно это 1-2 раза в сутки, но некоторые агрессивные управляющие ставят ролловер буквально каждый час. Т.е. чем консервативнее стратегия, тем длиннее «пересменка», поскольку управляющему невыгодно постоянное метание средств.

Как выбрать подходящего форекс-брокера.

В настоящее время открыть ПАММ-счета предлагают десятки брокеров. Какого из них стоит предпочесть? Чтобы сделать выбор, необходимо проанализировать претендентов по следующим параметрам:

• Наличие лицензии. С 2016 года в России действуют поправки в финансовое законодательство, получившие условное название «Закон о форексе». Согласно ему для легальной работы в нашей стране брокеру требуется лицензирование. Поэтому обратите внимание, регулируется ли выбранный вами дилер Центробанком. Если же брокер зарегистрирован в другой стране, убедитесь в наличии у него лицензии зарубежных регуляторов, например, Кипрской комиссии (CySEC), FCA, NFA, IFSC и др. Хороший брокер, работающий на международном уровне, будет обладать сразу несколькими лицензиями. Это даст хотя бы минимальную гарантию, что клиенты компании не будут обмануты.

• Торговые условия. Может показаться, что этот параметр более актуален для трейдеров, однако инвесторам, желающих вложиться в ПАММ-счета, проанализировать торговые условия не помешает. Причина проста – чем они выгоднее, тем больше дохода получает трейдер. Лучше предпочитать брокера с низкими спрэдами, большим количеством доступных активов, демо-счетом, аналитикой и обучающими материалами.

• Условия инвестирования в ПАММ-счета. Обратите внимание на размер минимального депозита, порядок и сроки распределения прибыли. Обычно брокеры позволяют вносить на счета инвесторов от 10 долларов, но сами управляющие могут определять больший размер входа. Необходимо понять, по какому принципу распределяется доход, как и когда можно вводить и выводить средства, время ролловера.

• Одиночные счета и портфели. Для успешного инвестирования необходима диверсификация. Удобнее всего делать это в рамках портфеля. Некоторые брокеры позволяют формировать портфели как конструкторы, другие предлагают готовые варианты, третьи допускают инвестирование только в отдельные счета. Удобнее, конечно, если можно сформировать гибкий портфель и просматривать статистику по каждому счету отдельно и по портфелю в целом.

• Валюта ПАММ-счетов. Большинство брокеров предлагают три валюты на выбор: рубли, доллары и евро. Уточните, по какому курсу производится конвертация, можно ли заводить средства на счет сразу в нужной валюте.

• Способы пополнения и вывода. Чем больше вариантов, тем лучше. Оптимально, если можно пополнять счет с помощью карт Visa и MasterCard, а также электронных кошельков. В большинстве случаев брокеры позволяют вывести средства только тем способом, каким их заводили – это защищает от мошеннических действий.

• Удобство инвестирования. Это целый комплекс услуг, предоставляемых инвестору. Оцените, насколько удобен интерфейс личного кабинета, как устроен рейтинг управляющих, удобно ли пополнять депозит и сам ПАММ-счет, можно ли сформировать портфель. Важное значение имеет информативность – чем больше удастся узнать об управляющем и его стратегии, тем лучше. Так вы сможете более точно дать оценку успешности трейдера.

• Бонусы и акции. Еще один критерий – бонусы и скидки, которые обеспечивает брокер постоянным клиентом. Например, уменьшение спрэда при конвертации валюты или возврат части убытков. Отдельные брокеры, к примеру, Альпари, регулярно проводят конкурсы для самых успешных инвесторов с реальными призами.

После того, как брокер выбран, можно переходить к следующему этапу – выбору подходящих управляющих. Важно, чтобы у дилера работало так можно больше различных трейдеров со своими торговыми стратегиями – тогда действительно будет из кого выбрать, и диверсификацию можно будет провести более качественно.

Как выбрать достойных управляющих.

Любой успешно работающий трейдер может открыть свой ПАММ-счет – надо, чтобы его показатели соответствовали базовым показателям доходности, допустимой просадки, срока существования счета, количества личных средств в обороте и т.д. Поэтому в рейтингах крупнейших форекс-брокеров значатся десятки, если не сотни различных управляющих.

Алгоритмы составления рейтинга у каждого брокера свои, при этом первые позиции занимают не обязательно самые лучшие управляющие. Например, когда падал евро в 2015 году, первые позиции заняли трейдеры, держащие короткие позиции по этой валюте. Как только конъюнктура рынка изменилась, они начали терпеть систематические убытки, а на первые места вышли другие управляющие. Поэтому важно выбирать трейдера с универсальной торговой стратегией, которая показывает хорошие результаты при любом рынке, либо вовремя менять управляющего.

Как правило, в описании своей стратегии управляющий сам указывает, по каким принципам торгует. Задача инвестора – выбрать наиболее оптимальную стратегию, которая не приведет в итоге трейдера к сливу капитала, а его самого – к потере сбережений.

Так, наиболее популярными являются такие стратегии:

• Мартингейл – когда управляющий терпит убытки, он закрывает позицию и тут же открывает сделку в другую сторону с увеличенным в 2 или более раз капиталом. Если опять потери – следует третья сделка с еще большим объемом и т.д., до выигрыша. Прибыль от последней сделки перекрывает убытки по предыдущим. Недостаток – при флэтовом рынке велика вероятность полной потери капитала, так как для последней сделки не хватит объема. Также активный вывод средств из ПАММ-счета может привести к margin call. Мартингейл легко различить по характерному восходящему графику со «шпильками» вниз. Это агрессивный тип торговли.

• Усреднение или хеджирование – суть стратегии в том, что трейдер при наличии убытков открывает сделку тем же или увеличенным объемом в противоположную сторону, т.е. по направлению тренда. Как только сделки уравновешивают друг друга, позиции закрываются. Риск – если движение цены изменится, обе сделки могут отработать в минус. График стратегии – достаточно «рельефный» со множеством «сходов» вниз и подъемов вверх, характеризуется некой «зазубренностью». Это умеренный тип торговли.

• Трендовые – таких стратегий множество, например, «Снайпер», «Метод Пурия», «Светофор» и др. Цель трейдера – найти хорошую точку входа и «держать» сделку максимально долго. Такие управляющие открывают сделки редко, но дают инвесторам хорошую прибыль. График легко различить: он всегда восходящий, «ступенчатый», с небольшими просадками. Это консервативный тип торговли.

• Скальпинговые – эти стратегии подразумевают множественные открытия сделок и их закрытие при достижении небольшой (в районе 5-20 пунктов) прибыли. Риск присутствует, если только трейдер держит активными много сделок и получает по ним убыток. График отличается «рваными» подъемами и падениями, прибыльность всегда находится примерно на одном уровне и растет крайне медленно. Это агрессивный тип торговли.

Инвестору следует обратить внимание не только на рисковость торговой стратегии, но и на другие параметры:

• Доходность – это ключевой показатель. По консервативной стратегии она составляет до 5-10% в месяц, по умеренной – до 15-20% в месяц, по агрессивной – более 20% в месяц. Доходность напрямую зависит от торговой стратегии. Риск – в прямой взаимосвязи, чем больше зарабатывает управляющий, тем больше шанс потери капитала из-за неосторожной работы.

• Показатель максимальной просадки – это исторический показатель, демонстрирует, сколько максимум потерял трейдер от своего депозита. Надо быть готовым к повторению ситуации. Чем меньше это показатель, тем стабильнее работает управляющий.

• Загрузка депозита – показывает, сколько средств от капитала участвует в открытых сделках. Если трейдер придерживается правил мани-менеджмента, он никогда не будет рисковать всеми средствами. С другой стороны, большое число активных сделок способно в руках грамотного трейдера принести хорошую прибыль. Считается, что консервативный тип торговли характеризуется 5% загрузкой депозита, умеренный – до 25%, агрессивный – до 50%, если загрузка депозита больше, лучше с таким управляющим не связываться.

• Использование роботов / ручная стратегия – для большинства управляющих неважно, кто торгует – сам трейдер или автоматический помощник, если прибыль поступает регулярно. Торговля с роботом более стабильна, так как он не устает и не ошибается в отличие от живого трейдера. С другой стороны, неправильная настройка помощника способна свести прибыль на нет.

• Продолжительность работы. «По умолчанию» к участию в программе ПАММ-счетов чаще всего допускаются счета со сроком «жизни» от полугода. Для долгосрочных вложений лучше выбирать счета, существующие от года. За это время трейдер уже освоит принципы торговли с возросшим объемом капитала.

• Объем личных средств управляющих. Чем больше личных денег вложено в счет, тем более ответственно подойдет к торговле трейдер, так как будет рисковать своими сбережениями.

• Объем инвестиций, в том числе динамика. Если в ПАММ-счет резко «влили» средства, лучше подождать, понаблюдать, как это скажется на работе управляющего. Другая крайность – если деньги из счета систематически выводят, значит, что-то не так с торговлей. Идеальный вариант – постоянное внесение средств и объем инвестиций по крайней мере в 10 раз выше собственных средств трейдера.

• Количество других счетов – чем их больше, тем лучше, значит, перед вами опытный трейдер. Идеальный вариант, если он на каждом счете использует разную торговую стратегию или одну стратегию, но разные валюты, предлагая инвесторам вкладывать деньги без дополнительной конвертации. Но большое количество счетов тоже опасно – трейдер может за всеми не уследить. Другое дело, если он подключает автоматических помощников или за одним ником скрывается группа трейдеров (такое тоже не редкость).

• Общение на форуме – по тому, как управляющий общается с инвесторами, можно сделать выводы о его компетентности. Еще один плюс общения – наличие обратной связи. Это здорово помогает: например, если управляющий выйдет в длительную просадку, то он сможет объяснить ситуацию на форуме и добиться, чтобы со счета не выводили деньги – в противном случае он так и не сможет восстановиться до прежнего уровня доходности.

Не забывайте анализировать статистику счета, график, прошлые счета трейдера – это многое скажет о качестве его работы. Если сомневайтесь – идите дальше. Не делайте выбор только из 10-20 лучших трейдеров, используйте систему фильтров в рейтинге и подберите целый портфель управляющих.

Состав сбалансированного ПАММ-портфеля.

Для того, чтобы эффективно инвестировать в ПАММ-счета, выбирать одного управляющего не следует: вы будете полностью зависеть от него. Если с трейдером или его торговой системой что-то случится, вы потеряете сбережения. К тому же не исключены периоды простоя. Именно поэтому эксперты рекомендуют проводить широкую диверсификацию вложений.

При этом под диверсификацией подразумевается не просто распределение своего капитала между несколькими управляющими, а формирование доходного портфеля.

ПАММ-счета, входящие в него, должны различаться ключевым образом:

• принадлежать разным управляющим;

• управляющие должны работать по разным стратегиям на разных валютных парах;

• счета должны быть в разных валютах.

Статистика показывает, что диверсификация позволяет снизить торговые риски и повысить общую доходность инвестиций. Грамотно собранный портфель дает инвестору до 20-25% в месяц с допустимой просадкой до –5%.

Оптимальное число управляющих, которых можно включать в портфель – от 10 до 20 человек. Капитал между ними нужно распределить в равной пропорции – это очень важно, хотя и хочется передать наиболее успешному трейдеру большую часть капитала (вполне возможно, что через месяц он окажется не таким уж и успешным). Необходимо передать каждому в управление хотя бы по 50 долларов – следовательно, оптимально начинать портфельные инвестиции с суммы в 500 долларов.

По степени риска управляющие должны быть распределены в такой пропорции:

• 60% – консервативные управляющие , торгующие без особого риска на самых распространенных парах, с доходностью до 10% в месяц, это «подушка безопасности», гарантированный доход, даже если остальные отработают в убыток;

• 30% – умеренно-агрессивные управляющие , приносящие доход до 20-25% в месяц, это основной драйвер роста портфеля, которые гарантируют хороший доход при допустимых рисках;

• 10% – агрессивные управляющие , декларирующие доход от 25-30% в месяц, они могут принести как хорошую прибыль, так и отрицательный результат (который будет компенсирован за счет консервативных управляющих).

При желании можно увеличить число умеренных или агрессивных трейдеров, сделав портфель более доходным, но увлекаться этим не стоит: слишком легко пересечь оптимальную грань доходности / риска и начать систематически терять капитал.

После получения прибыли в отчетный период портфель необходимо корректировать: забирать доход у прибыльных управляющих и доливать счета трейдеров, отработавших в минус. К примеру, первоначально в 15 управляющих было вложено по 100 долларов. Каждый месяц средства между ними необходимо перераспределять, а прибыль – выводить себе на счет.

Ошибки при инвестировании в ПАММ-счета.

Начинающие инвесторы часто допускают ошибки при вложении средств в ПАММ-счета, не зная специфику работы этого инструмента. Укажем на наиболее частые:

• Неумение работать с рисками. В портфеле доходность и риск должны быть в оптимуме. Вкладывание средств только в агрессивных управляющих принесет доход на краткосрочной дистанции, уже в среднесрочный период (до года) такой портфель продемонстрирует отрицательную динамику. Многие агрессивные управляющие просто теряют свой капитал, используя рискованные стратегии, либо теряют деньги из-за изменений на рынке, к которым оказались не приспособлены. Поэтому основу инвестиционного ПАММ-портфеля должны составлять консервативные счета.

• Инвестирование в лидеров. Еще одна ошибка – распределение средств только между лидерами рейтинга. Многие брокеры вообще предлагают готовые портфели, состоящие из ПАММ-счетов лидеров. Однако нахождение в ТОПе еще не говорит о качестве работы управляющего. Возможно, он просто «оседлал» тренд, и после изменения конъюнктуры рынка его доходность упадет на нижний уровень. Поэтому нужно анализировать счета не только первой десятки, но хотя бы первых 50 лидеров рейтинга.

• Использование готовых портфелей одних управляющих. Некоторые управляющие работают с разными счетами – например, по двум разным стратегиям, и предлагают вложить не просто в счет, а в портфель. На самом деле это ошибка – отсутствие диверсификации и зависимость от одного управляющего. Лучше включить его самый доходный счет в свой портфель.

• Вход после роста и выход при просадках. Часто инвесторы, видя высокую доходность управляющего, начинают активно вкладывать средства в его ПАММ-счет. Но рынок цикличен, и за ростом всегда следует спад. Любая торговая стратегия допускает ошибочные входы на форекс и некую просадку. Вполне возможно, что за резким подъемом пойдет спад, и вы, войдя на пике, получите отрицательный финансовый результат. Не допустите вторую ошибку – не поддавайтесь эмоциям и не выводите средства во время просадки: за падением следует подъем. Опытные инвесторы действуют наоборот: вкладывают средства в управляющего во время «пике», чтобы заработать на подъеме, и выходят из счета на очередном максимуме.

• Вкладывание всех средств сразу. Никто вас не заставляет сразу распределять деньги между 10 управляющими. Лучше сразу определите количество и типы счетов и добавляйте их в портфель постепенно, по мере нахождения приемлемого варианта. А при вводе крупной суммы в один счет используйте стратегию распределенного входа, которая подразумевает введение средств на просадке. Так вы заработаете во время подъема больше за счет снижения общей стоимости пая.

• Не производить ребалансировку. Портфель требует регулярно «перетряхивать». О сохранении баланса между счетами управляющих уже сказано выше. Добавим, что хотя бы раз в полгода нужно менять часть трейдеров – «обновлять кровь». Особенно это касается агрессивных и умеренно-агрессивных управляющих.

• Неумение справиться с эмоциями , постоянная проверка статистики и желание что-то переделать. Запаситесь терпением. Портфельные инвестиции – это надолго. Вполне возможно, что сразу после формирования вас ждет просадка. Это нормально. Портфель даст эффект только после 2-3 месяцев инвестирования. Не нужно паниковать и постоянно менять управляющих. Дайте поработать каждому хотя бы месяц. И не смотрите каждый час статистику дохода ПАММ-счетов – на результат торгов и стратегию управляющих вы всё равно повлиять не сможете, а лишних седых волос заработаете.

• Ожидание быстрой отдачи. Смиритесь с тем, что портфель может не дать большой отдачи с первого же месяца. Прежде чем выйти на стабильную доходность 20-25% в месяц, придется проделать большую работу по подбору управляющих, развить в себе умение вовремя пополнять и выводить средства с ПАММ-счета. Не стоит ждать в первые же дни 100% прибыли.

• Отсутствие ограничений. Любой трейдер, даже супернадежный, однажды отработает в минус и сольет капитал. К этому нужно быть готовым всегда. Именно поэтому вам необходимо ставить ограничения по максимальной просадки (аналог стоп-лосса на форексе). Некоторые брокеры позволяют ее ставить для всего портфеля, другие – только для отдельных счетов. Наличие «заслонки» позволит вам вывести деньги в ближайший ролловер, защитив ваш счет от излишних потерь.

Таким образом, инвестиции в ПАММ-счета – это оптимальный способ для заработка инвесторам с небольшим капиталом и желанием получать прибыль на рынке форекс. По сути ПАММ-счета – это разновидность доверительного управления, но механизм их функционирования предполагает полную защиту капитала от неторговых рисков. Для комфортного инвестирования важно подобрать брокера с хорошо работающим и удобным сервисом ПАММ-счетов, а также лицензией на ведение деятельности на рынке форекс. Для уменьшения торговых рисков рекомендуется вкладывать средства в портфель, состоящий из ПАММ-счетов нескольких управляющих по оптимальной структуре. Отбирать управляющих следует, опираясь сразу на несколько важных критериев. При инвестировании в ПАММ-счета нужно избегать типичных ошибок новичка, тогда можно будет достаточно быстро выйти на доход в 20-25% в месяц при минимальных рисках.

ПАММ (PAMM) счета на Форекс. Инвестиции без рисков

Инвестирование в ПАММ-счет — это один из способов пассивного дохода на Форекс. ПАММ-счета на Форекс предоставляется компаниями-брокерами, которые организуют ваше взаимодействие с управляющими ПАММ-счетами через сайт в интернете.

ПАММ счет — это…

ПАММ является русским произношением английской аббревиатуры PAMM (Percentage Allocation Management Module) – модуль управления процентным распределением. Механизм ПАММ применяется при доверительном управлении счетом для управления распределением денежных средств между управляющим счетом и инвесторами.

Механизм ПАММ счета

ПАММ счет является вариантом доверительного управления, при котором трейдер осуществляет управление объединенным капиталом инвесторов посредством одного счета. При этом управляющий счетом имеет доступ к средствам исключительно для проведения торговых операций.

Распределение прибыли и убытков по результатам торгов производится в пропорциональном соответствии вложениям участников ПАММ счета и регулируется посредством публичной оферты.

На большинстве ПАММ-ресурсов все риски, связанные с процессом торговли, на себя принимает инвестор. В случае несоответствия торговых действий управляющего счетом ожиданиям инвестора, последний имеет право вывести свои средства в любой момент.

Распределение полученной прибыли происходит по окончанию указанного в оферте временного интервала. Обычный временной интервал составляет 1 месяц.

В случае получения просадки за установленный период, управляющий счетом не получает денежное вознаграждение, пока не восстановит денежные средства на счету до прежнего уровня.

Что такое оферта ПАММ-счета

[info_block align=»right» linkText=»Подробнее об оферте ПАММ-счета» linkUrl=»https://fortrader.org/pamm-investment/oferta-pamm-scheta-sovremennyj-dogovor-doveritelnogo-upravleniya.html» imageUrl=»https://files.fortrader.org/uploads/2015/01/pamm_2.png»]Оферта ПАММ счета – современный договор доверительного управления[/info_block]Оферта ПАММ счета – соглашение об условиях сотрудничества между трейдером и инвестором, которое инвестор принимает, внося свои средства на ПАММ счет. В оферте определен порядок процентного распределения доходов между трейдером и инвестором, а также сроки инвестирования, штрафные санкции за досрочный вывод средств, а также другие условия, которые зависят от площадки размещения ПАММ счета.

С помощью механизма ПАММ происходит автоматизация процесса распределения средств, а также сокращение для обеих сторон доверительного управления неторговых рисков. Кроме этого, использование ПАММ позволяет трейдеру минимизировать пороговое значение для минимальных вложений, вплоть до 1 доллара, что существенно отличает ПАММ счета от традиционных вариантов доверительного управления.

Преимущества инвестирования в ПАММ на Форекс

- Ваш доход ничем не ограничен. Есть управляющие ПАММ счетов, зарабатывающие до 1000 процентов годовых. Единственная ваша задача – выбрать правильных управляющих.

- Для начала работы нужно иметь совсем немного денег. Как правило, достаточно не более 100 долларов. Ни один другой инструмент инвестирования не дает возможности входа с таким низким порогом.[info_block align=»right» linkText=»ПАММ-счета — оптимальный способ инвестирования на Форекс» linkUrl=»https://fortrader.org/pamm-investment/pamm-scheta-investirovanie-dlya-vsex.html» imageUrl=»https://files.fortrader.org/uploads/2015/06/investing-money.jpg»]Выгодное вложение денег. А может быть ПАММ счета на Форекс?[/info_block]

- Вы можете вложить свои деньги в несколько ПАММ-счетов, доверить управления ими нескольким управляющим. Здесь легко следовать золотому, наипервейшему правилу каждого инвестора: «не складывать все яйца в одну корзину». Поскольку любая инвестиция содержит в себе риск, то, за счет разделения «корзин» инвестирования, снижается общий риск потерь.

- Требуется совсем немного времени – несколько часов, чтобы пополнить деньгами ПАММ счет управляющего или, наоборот, вывести их. Все управление вашими средствами производится, разумеется, по интернету в вашем личном кабинете. Причем в любое время дня и ночи.

- Вы защищены от обмана как со стороны управляющего, так и со стороны компании, которая предоставляет услугу ПАММ инвестирования. Все операции совершенно «прозрачны» — вы можете следить за работой управляющего и движением ваших денег.

- Вам открыта работа управляющего в прошлые периоды его деятельности. Вы можете ее анализировать (а для этого существуют удобные инструменты) и принимать самостоятельное решение, доверить ли управляющему свои средства.

Что нужно учесть перед инвестированием в ПАММ

- Цель инвестирования в ПАММ

Главное, с чем нужно определиться – это цель инвестирования в ПАММ-счет. Именно от этой цели будут зависеть остальные показатели. Если целью инвестирования является накопление достойной пенсии, то имеет смысл рассматривать для инвестиций ПАММ-счета, имеющие низкие риски и среднюю доходность. Если цель не настолько глобальная, то можно рассматривать более короткие сроки инвестирования и увеличенные уровни риска.

- Объемы ваших инвестиций

Для расчета оптимальной суммы инвестирования в ПАММ-счет, нужно определить объем свободных средств, остающихся каждый месяц. То есть, из суммы всех ежемесячных доходов нужно вычесть сумму всех расходов. Обязательно нужно принимать во внимание наличие определенной «неприкосновенной» суммы, своеобразной финансовой подушки, на случай форс-мажорных обстоятельств: болезни, увольнения с работы и прочего.

- Желаемый уровень доходности ПАММ-счета

Реклама настойчиво нам демонстрирует, что при инвестировании в ПАММ-счета в месяц можно заработать 100% от вложенной суммы и даже больше. Как показывает практика, такие ПАММ-счета существуют, однако на подобную «фантастику» лучше не ориентироваться. Безусловно, доходность, которую показывают ПАММ-счета, превышает доходность по банковским вкладам, однако гнаться за процентами прибыли не стоит, лучше всего выбрать ПАММ-счет с годовой доходностью 50-120%.

- Уровень риска инвестирования

Уровень риска при инвестировании в ПАММ-счет напрямую зависит от уровня доходности. Мы не будем на этом останавливаться, но необходимо отметить очень важный момент для инвестиционного плана, а именно – защиту от рисков. Самое главное – средства, которые вы намерены инвестировать в ПАММ-счета, должны быть исключительно вашими собственными. Под впечатлением высокой доходности, некоторые люди берут деньги в кредит, надеясь выплачивать его за счет получаемой прибыли. Тем не менее, даже при грамотной диверсификации, уровень риска будет слишком высоким, так что такой план вряд ли осуществим.

Как выбрать ПАММ-счет для инвестиций

[info_block align=»right» linkText=»Рейтинг ПАММ-площадок» linkUrl=»http://forexsystemsru.com/rating/pamms.html» imageUrl=»https://files.fortrader.org/uploads/2014/10/PAMM1-390×293.jpg»]Рейтинг ПАММ-счетов, составленный на основании отзывов пользователей форекс форума forexsystemsru.com[/info_block]Ресурсы, на которых размещаются ПАММ счета, как правило, предоставляют открытый рейтинг ПАММ счетов, которые отсортированы по доходности за определенный временной промежуток. Анализируя показатели ПАММ-счета и проводя его мониторинг, инвестор может выбрать более подходящий для него счет для инвестиций.

В настоящее время существует множество критериев для выбора оптимального ПАММ-счета, включая коэффициент Кальмара и коэффициент Шарпа.

Статьи для инвесторов о том, как выбрать ПАММ:

Алгоритм инвестирования в ПАММ-счет

Для инвестора ПАММ-сервис выглядит достаточно просто:

- ПАММ-площадка

Достаточно большое количество форекс брокеров имеют ПАММ-сервисы, которые предоставляют техническую возможность для существования инвестиционных счетов. Как правило, такие сервисы со стороны инвестора оформлены как список управляющих трейдеров с параметрами их работы, предлагающих свои услуги по доверительному управлению. Площадка выступает техническим посредником этих услуг, за что берет (или не берет) свой процент от прибыли.

- ПАММ-счет и депозит управляющего

Далее имеется управляющий трейдер, уверенный в своих торговых талантах, который открывает ПАММ-счет. На нем он первоначально размещает собственные средства, на которых впоследствии будет торговать, занимая свою позицию в рейтинге управляющих. Чем больше депозит, тем более трейдер уверен в своих силах. Управляющий может открыть одновременно несколько ПАММ-счетов.

- Оферта

Кроме счета он создает оферту, в которой прописывает условия для инвестиций будущих клиентов. В зависимости от ПАММ-площадки, то есть от форекс брокера, где размещен счет, оферта включает: минимальный размер инвестиций, процентное соотношение распределения прибыли между инвестором и управляющим, примерную прибыльность стратегии и ее правила, рекомендации от управляющего, максимальную просадку стратегии, уровни фиксации убытка и проч.

- Инвестиции

После того, как ПАММ-счет появился в рейтинге, инвесторы имеют возможность подключиться к нему. Для этого открывается и пополняется счет в той же компании, где находится ПАММ, и в личном кабинете или через рейтинг счетов инвестор нажимает кнопку «Инвестировать» напротив интересующего его ПАММа. В зависимости от брокера и площадки дальше процесс несколько разнится, но в итоге все или часть средств на счете инвестора переходят под доверительное управление.

Надо сказать, что технически средства никуда не переходят, они так и продолжают находиться на счете инвестора. Однако все сделки управляющего лотом, рассчитываемым как пропорция суммы инвестиций инвестора к общей сумме средств на счете, копируются на инвестируемую сумму. Управляющий же видит свой счет пополненным на все суммы инвестиций, поэтому может наращивать объемы сделок.

- Трейдинг

Чаще всего на счете инвестора появляются только новые открытые сделки. Это важно понимать при подключении к счету. Если стратегия трейдера предполагает использование локов или защитных позиций, лучше дождаться завершения текущего цикла сделок.

- Статистика доходности

Далее, после подключения счета к ПАММ, инвестор наблюдает в своем личном кабинете за процессом торговли. Почти всегда ему доступна вся статистика работы управляющего, но бывают случаи, когда трейдер сознательно по своим соображениям закрывает открытые или все сделки от просмотра.

- Прибыль и убыток

Прибыль и убыток распределяется между трейдером и инвесторами автоматически, чаще всего раз в день в момент, который называется ролловер. Убытки распределяются пропорционально инвестициям, прибыль – согласно оферте.

- Выйти из ПАММ

Приостановить инвестирование и отключить средства от управления ПАММ-счетом инвестор может чаще всего в любой момент, но есть варианты и суточной задержки до момента ролловера и даже недельной. При этом у всех компаний по-разному происходит этот процесс и начисление средств. Важно внимательно изучить регламент ПАММ-площадки в отношении вывода средств, чтобы не удивляться впоследствии.

Подводя итог по вышеописанной структуре, скажем, что в двух словах она звучит так: вы отдаете деньги в управление трейдеру под контролем ПАММ-площадки, а за оказанные услуги платите частью полученной прибыли.

Правила инвестирования личного капитала в ПАММ

Данные правила помогут вам грамотно создать инвестиционный портфель, значительно минимизировав возможные потери и максимально увеличив прибыль:

- Никогда не инвестируйте «последние» деньги. Особенно если вы только начали осваивать инвестиции, то следует делать это ровно столько, сколько не жалко будет потерять, если из-за малого опыта вы сделали убыточную инвестицию. В наше время есть возможность инвестировать малые суммы, что поможет на реальных примерах разобраться со всеми вопросами.[info_block align=»right» linkText=»Сколько денег можно инвестировать в ПАММ?» linkUrl=»https://fortrader.org/pamm-investment/optimalnaya-summa-dlya-investicij-v-pamm-na-foreks.html» imageUrl=»https://files.fortrader.org/uploads/2015/03/PAMM.jpg»]Оптимальная сумма для инвестиций в ПАММ на Форекс[/info_block]

- Старайтесь не инвестировать все в одного управляющего. Правильнее будет распределить инвестиционный капитал между несколькими управляющими.

- При выборе управляющих обращайте внимание на стиль торговли. Разделяйте инвестиции между агрессивно торгующими управляющими и менее агрессивными. Тем самым вы защитите свой капитал от потерь и сможете получать хороший процент от агрессивных управляющих.

- Выбирайте проверенных брокеров, которые продолжительное время предоставляют свои услуги на инвестиционном рынке.

- Для увеличения прибыли и повышения стабильности продолжайте регулярно инвестировать в новых управляющих, не забывая конечно и про проверенных.

- Перед тем как инвестировать, стоит изучить отзывы о месте инвестирования. Всю необходимую информацию можно будет получить из обсуждений на форуме брокера.

- При каждом новом инвестировании полезно будет изучить рейтинги управляющих, тем самым формируя максимально прибыльный инвестиционный портфель.

- При формировании портфеля стоит обратить внимание на то, как торгует управляющий, вручную, или с помощью советников. Стоит взять во внимание, что советник не имеет эмоций и торгует строго по алгоритму. Но не стоит забывать, что и в ручную при грамотно подобранной стратегии управляющие показывают очень хорошие результаты.

- Перед тем как инвестировать большие суммы, сначала сформируйте прибыльный инвестиционный портфель на инвестировании малых сумм. При этом вы сохраните свой капитал от возможных потерь связанных с подбором управляющих, зато после формирования портфеля, вы сможете внести основные средства и получать с них стабильный и высокий доход.

- Никогда не стоит паниковать при больших просадках на счете, и тем более не стоит самостоятельно пытаться, что либо исправить. Если уже решили доверить в управление часть своего капитала, то уже не стоит мешать управляющему. Тем более у крайне агрессивных трейдеров, значительные просадки случаются довольно часто перед значительным подъемом.

Как сократить до минимума риски при инвестировании в ПАММ-счета

Выбрать правильную ПАММ площадку для инвестирования – это половина дела. Чем больше прибыль, тем больше риски, поэтому очень важно диверсифицировать риски, разделив свой капитал среди выбранных ПАММ-счетов.

- Не стремитесь к сверхдоходности

Некоторые инвесторы довольно легкомысленно относятся к инвестированию, горя желанием максимально увеличивать свою прибыль ежемесячно, зачастую, неоправданно рискуя, забывая о главном правиле ПАММ-инвестирования: хорошо если удастся получить небольшую прибыль, и очень хорошо, когда получается заработать большие деньги.

Очень важно иметь запас терпения и не стремится к сверхдоходности. Обычно, новички, в погоне за доходностью теряют свои деньги, а терпеливые инвесторы зарабатывают большой капитал на своих инвестициях.

- Правильно формируем ПАММ-портфель[info_block align=»right» linkText=»Как правильно сформировать ПАММ-портфель» linkUrl=»https://fortrader.org/pamm-investment/pamm-portfeli-finansovyj-instrument-s-diversificirovannymi-riskami.html» imageUrl=»http://files.fortrader.org/uploads/2014/09/diversifikaciya.jpg»]ПАММ-портфели – финансовый инструмент с диверсификацией рисков[/info_block]

Что касается ПАММ-инвестирования, то некоторые инвесторы считают, что их общая доходность нулевая. Однако важно понимать, что это зависит, в первую очередь, от компонентов инвестиционного портфеля, а нулевая доходность является только первым шагом к положительному результату.

В ПАММ-инвестировании считается нормальным месячный доход на уровне 30%. Безусловно, есть управляющие, демонстрирующие доходность намного выше. Однако, практически во всех случаях, это сопряжено с агрессивной тактикой торговли. Если в вашем портфеле будет большое количество таких агрессивных счетов, риск потери средств значительно увеличится.

Для выбора ПАММ-счетов нужно провести их тщательный анализ, распределив их не только по средней доходности, а и по рискованности. После выбора ПАММ-счетов нужно провести распределение между ними долей вашего капитала. Классическим вариантом является наличие в ПАММ-портфеле приблизительно девяти счетов, из которых 10% — агрессивные, 90% — консервативные.

Включение в состав вашего инвестиционного портфеля агрессивных ПАММ-счетов не является обязательным. Если вас устраивает ваша месячная прибыль, то без них можно прекрасно обойтись, не рискуя лишний раз потерять часть своих средств.

Подробнее об инвестициях в ПАММ-счета

Fortrader Suite 11, Second Floor, Sound & Vision House, Francis Rachel Str. Victoria Victoria, Mahe, Seychelles +7 10 248 2640568

Мой отзыв и опыт инвестирования в ПАММ-счета компании Альпари

Инвестирование в ПАММ-счета – это один из вариантов получения пассивного дохода. В основе этого способа заработка лежат спекуляции, которые совершают трейдеры на рынке форекс, где постоянно происходят изменения курсов валют по отношению друг к другу.

При этом деньгами множества людей управляют опытные трейдеры, а инвестору не нужно обладать особыми знаниями в области финансовых рынков.

Процесс вложений в ПАММ счета можно сравнить с вложениями в паевые инвестиционные фонды, когда деньгами множества людей управляют опытные трейдеры, а инвестору не нужно обладать особыми знаниями в области финансовых рынков.

Отличие заключается в используемых инструментах. Так в ПИФах происходит работа с акциями и облигациями фондового рынка, а в ПАММ счетах используются валютные пары и другие инструменты рынка Forex. Большая часть ПАММ счетов находится под управлением частных трейдеров, но иногда встречаются и управляющие компании.

Что такое ПАММ-счета

ПАММ-счёт – это разновидность управляемого счёта на Форекс, куда множество инвесторов вкладывает средства, а трейдер заключает на этом счету сделки и получает прибыль, которая затем делится между трейдером и всеми инвесторами в определённом соотношении. Причём ПАММ-инвесторы получают прибыль пропорционально размеру своего вклада.

Аббревиатура «ПАММ» – на самом деле русская озвучка английской PAMM (Percent Allocation Management Module) – Модуль управления процентным распределением. Подразумевается именно процентное соотношение средств разных инвесторов на одном торговом счету, и пропорциональное распределение прибыли (или убытка) между ними.

Впервые концепцию ПАММ-счетов ввела компания Альпари в сентябре 2008 года, равно как и само понятие ПАММ, которое, кстати, является их зарегистрированной торговой маркой. Но с тех пор, ПАММы появились и у многих других дилинговых центров, и ПАММом стали называть любой управляемый торговый счёт, где средства трейдера объединяются со средствами множества инвесторов – неважно, на какой площадке он открыт, точно так же, как ксероксом сейчас называют любой копировальный аппарат, несмотря на то, что марка «Xerox» принадлежит только одной определённой компании.

Вложение денег в ПАММ счета можно назвать надежными инвестициями в Интернете в том смысле, что денежные средства всегда находятся на счетах и под контролем инвестора, а не передаются кому-либо (в отличие от многочисленных «инвестиционных предложений», которые пытаются разными способами выманить деньги у пользователей сети Интернет).

Таким образом, инвестор защищен от возможных нечестных или мошеннических действий лиц, которые привлекают деньги под видом доверительного управления на рынке Forex.

Как же работает ПАММ-счёт

Представим себе форекс-трейдера, который зарабатывает 10% прибыли в месяц и располагает капиталом $1 000. Следовательно, его прибыль в первые месяцы составит около $100. Трейдер решает увеличить оборотные средства и размер прибыли, и, открыв ПАММ, может привлекать в него инвесторов.

Допустим, три инвестора (условно назовём их вася, Петя и Таня) решили вложить свой капитал в данный ПАММ-счёт: вася $6 000, Петя $2 000 и Таня $1 000 соотвественно. Их капитал объединяется на ПАММ-счету с капиталом трейдера ($1 000) и общая сумма в распоряжении трейдера составляет уже $1 000 + $6 000 + $2 000 + $1 000 = $10 000. Следовательно, прибыль за первый месяц составит уже не $100, а $1 000.

Итак, трейдер и инвесторы получили прибыль, равную 10% от депозита, и она распределяется между ними пропорционально: трейдер получает $100, вася $600, Петя $200 и Таня $100. Далее, согласно условиям (оферте) данного ПАММ-счёта, вознаграждение трейдера составляет 50% от прибыли инвесторов.

В реальности, у каждого ПАММа свои условия на этот счёт, но, как правило, доля инвестора равна или превышает 50%. Следовательно, трейдер забирает себе половину прибыли каждого инвестора: $300, $100 и $50, и его доход составляет $550, вместо $100 которые он мог бы получить, если бы торговал исключительно своими средствами.

Выгода трейдера очевидна, выгода же инвесторов в том, что им не нужно самостоятельно работать, все торговые решения принимает за них трейдер, а их доход полностью пассивен. Убыток, кстати, также распределяется пропорционально между трейдером и инвестором согласно вложенным ими средствам; разница лишь в том, что в случае убытка вознаграждение трейдеру, естественно, выплачено не будет. Подведение итогов торговли, начисление прибыли инвесторам и вознаграждения трейдеру происходит в конце периода, называемого торговым периодом, а сама процедура носит название ролловер.

Почему стоит инвестировать в ПАММы

По сравнению с хайпами, которые приносят стабильную прибыль, но не предоставляют доказательств торговой деятельности, и уж точно не предоставляют инвестору контроля над торговым счётом, и как следствие подвержены повышенным рискам мошенничества, и по сравнению с другими видами инвестирования в Интернете, ПАММы обладают рядом преимуществ:

- Трейдер не может снять деньги с торгового счёта, а значит, неторговый риск (практически) исключён. Почему «практически»? Об этом ниже.

- Трейдер безусловно заинтересован в успехе счёта, так как рискует не только средствами инвесторов, но и своими;

- Доступны данные о доходности счёта, как правило в виде графика, подтверждённые третьей стороной – дилинговым центром, в котором открыт ПАММ;

- В отличие от многих частных трейдеров, которые принимают инвестиции только начиная с очень крупных сумм, в большинство ПАММов можно начать инвестировать даже с нескольких десятков долларов (благодаря тому, что на одном счету аккумулируются средства множества инвесторов);

- Некоторые дилинговые центры и типы ПАММов предлагают механизм ограничения убытков, который находится в распоряжении инвестора, и вы можете дать указание автоматически остановить торговлю и вывести средства, если убыток станет для вас критичным.

Естественно, у ПАММов есть и недостатки, главный из которых заключается в том, что на ПАММах возможна просадка. Тогда как хайпы приносят, чаще всего, стабильную ежедневную прибыль, ПАММ-счёт способен уйти в «просадку», и расчитывать на него как на источник ежемесячного дохода, пожалуй, не стоит. Давайте подробней рассмотрим риски, присущие инвестированию в ПАММы.

Риски инвестиций в PAMM

Риски в Интернет-инвестировании делятся на два типа: торговые (связанные с тем, что трейдер потерпит убытки в торговле, а вместе с ним и инвесторы) и неторговые (если деньги инвесторов третьи лица присваивают мошенническим путём).

Торговый риск

Торговый риск в ПАММ-счетах очевиден: вот трейдер, вот рынок, вот торговля. Если торговая стратегия трейдера окажется не в состоянии справиться с определёнными условиями рынка, он и его инвесторы потеряют деньги. Застраховаться от этого на 100%, инвестируя в ПАММы, практически невозможно, но существует несколько способов снижения этого риска.

1. Старайтесь выбирать трейдеров с приличным опытом работы

Или, по крайней мере, не вкладывайте все средства исключительно в «новичков». Существует, конечно, определённая стратегия ПАММ-инвестирования, основанная на том, что вновь открытые ПАММы будут использовать как можно более агрессивные методы торговли, чтобы попасть на первые места рейтинга и завоевать как можно больше инвесторов.

Прибыль ПАММ-счёта в первые недели его существования иногда может составлять до 600% и более. Это явление получило название «периода раскрутки» счёта. Такая огромная прибыль достигается очень рискованными способами – как правило, увеличением загрузки депозита, вплоть до использования более 100% депозита в качестве маржинального обеспечения сделок (когда используется первоначальный депозит да плюс еще и текущая прибыль по открытым сделкам, для заключения новых сделок).

Не всем управляющим удаётся «раскрутить» счёт с первой попытки. У многих из них в «чулане» пылится несколько ПАММ-счетов, слитых в процессе раскрутки, пока наконец им удаётся раскрутить до баснословной прибыли один из них, с которым они и продолжают работу. После «раскрутки» и первоначального набора инвестиций, стратегия трейдера приходит в нормальное русло и дальше часто движется в плавном темпе.

Естественно, вышеизложенная инвест-стратегия не может использоваться как метод снижения торгового риска. Вместо этого, я советую выбирать трейдеров с опытом работы более года. Рекомендация эта основана на том, что в теории, почти любая торговая стратегия хотя бы раз в год имеет убыточный период (и если он продолжается более трёх месяцев, то вряд ли в такую стратегию стоит инвестировать).

Таким образом, если трейдер показывает стабильную прибыль в течение всего лишь полугода, это вполне может означать, что он ещё не столкнулся со своим «убыточным» периодом и его стратегия не прошла «боевое крещение». Если же трейдер торгует более года и при этом просадки на его счёте приемлемы, можно сказать, что торговые риски при инвестировании в такого трейдера гораздо меньше, чем при инвестировании в «новичка».

2. Старайтесь выбирать трейдеров с разумными просадками

В идеале, этот принцип должен использоваться в сочетании с предыдущим. Понятное дело – когда вы видите, как ваш депозит тает до такой степени, что от него остаётся лишь половина (т.е. просадка счёта достигла 50%), переживание за свои «кровные» сводит на нет все преимущества инвестирования перед самостоятельной торговлей, как более спокойного занятия.

Естественно, трейдер может в следующий же торговый период выкарабкаться из просадки даже более 50% и продолжить наращивать депозит. Но не все инвесторы такое выдерживают, и часто выводят депозит (точнее, его остатки) на самом дне просадки, уже не надеясь на благополучный исход.

Так что, прежде чем инвестировать в трейдера – убедитесь не только в том, что за его плечами продолжительная торговая история, а и в том, что за эту историю он не допускал просадок больше, чем вы можете ему позволить.

Но здесь есть один нюанс. Иногда попадаются счета вообще без просадок – практически с идеально гладким графиком торговли. Такой график чаще всего означает использование стратегий Мартингейла или усреднения убытков, а это в большинстве случаев подразумевает, что загрузка депозита – процент инвесторских средств, подвергаемых риску – может вырастать до неприемлемых значений, особенно на рынке с сильным трендом.

Не волнуйтесь, если вы пока не поняли, что это означает – подробнее об этих стратегиях я расскажу ниже. Но мартин и усреднение – не самое худшее, о чём может сигнализировать такой «гладкий» график. Трейдер может просто «пересиживать» убытки, не ограничивая их вообще никакими стоп-приказами, и просто-напросто надеясь, что рано или поздно цена развернётся в нужную сторону и дойдёт обратно до уровня сделки, после чего ее можно будет закрыть с небольшим плюсом.

Рынок, как правило, такого не прощает, и рано или поздно такой трейдер потеряет весь свой и ваш депозит. Поэтому не следует радоваться, если вы обнаружили ПАММ с таким графиком – поинтересуйтесь стратегией трейдера на форуме соответствующего дилингового центра, и делайте выводы.

Лично я для себя считаю приемлемым инвестирование в ПАММы с просадками до 30%, из которых трейдер выходил достаточно быстро (в течение 1-2 недель). При условии, конечно, что ПАММ существует довольно долго и такая просадка была максимальной за всю историю его существования.

3. Загрузка депозита наряду с просадкой

Это один из важнейших показателей агрессивности трейдера. Загрузка – это процент всего совокупного капитала инвесторов, используемый трейдером как залог по открытым сделкам. Предположим, общий капитал ПАММ-счёта = $1 000 000, и трейдер заключил сделку на $100 000 (то есть на 10% от депозита), купив GBPUSD (британский фунт за доллары США).

Дальше события зависят от того, как ведёт себя курс фунта на международной валютной бирже. Если фунт вырос по отношению к доллару, и прибыль по открытым сделкам составляет, скажем, $50 000, то загрузка депозита уменьшится вдвое, так как её часть может быть покрыта за счёт прибыли. Если же наоборот, курс фунта стерлингов упадёт, и убыток по открытым сделкам составит $20 000, то загрузка депозита станет 12% ($100 000 залога + $20 000 убытка по открытой сделке).

Размер загрузки депозита имеет несколько последствий. Чем меньше загрузка, тем меньше прибыли и убытка приносят открытые сделки. С другой стороны, тем больше пространства для манёвра остаётся в руках трейдера – например, на свободные средства он может заключать дополнительные хеджирующие сделки, чтобы снижать риск и т. д., выдерживать более сильные колебания рынка против своей позиции.

Для разных торговых стратегий считается приемлемым разный уровень загрузки депозита. Например, консервативные (наименее рискованные) трейдеры стараются использовать в работе не более 5% от депозита. Использование от 5% до 25% депозита для мажинального обеспечения сделок характерно для умеренных трейдеров. Ну а у агрессвных, наиболее рискованных трейдеров загрузка депозита может иногда превышать и 50%, причём такая картина может наблюдаться постоянно.

И последний, грустный момент – не все ПАММ-площадки дают подробную информацию о загрузке депозита. В прямой форме эту информацию предоставляет только Альпари.

4. Предыдущие счета трейдера

Многие площадки позволяют по нику трейдера найти его предыдущие ПАММ-счета. Как правило, большинство из них оказываются слитыми, закрытыми, или далеко не такими успешными, как тот счёт, который вы нашли в топе рейтинга. Чем больше у управляющего слитых счетов в прошлом – тем меньше у него соотношение «прибыльные / слитые счета». И это также позволяет сделать определённые выводы.

5. Используйте механизмы ограничения убытков

В ПАММах Альпари есть механизм, позволяющий инвестору зафиксировать приемлемый для него уровень риска. Работает этот механизм так: прдположим, вы инвестируете в ПАММ, текущая доходность которого 150%. То есть, с момента начала работы ПАММ-счёта трейдер уже заработал +50% к общему капиталу. Вы вносите средства, и ставите ограничение убытков на уровне 120%.

Если вдруг окажется что трейдер потеряет последние заработанные 30%, система автоматически подаст заявку на вывод ваших средств из данного счёта. Заявка будет исполнена не мгновенно, а в ближайший ролловер, который на ПАММ-счетах Альпари происходит, как минимум, раз в сутки – таким образом, до срабатывания ограничения возможно еще небольшое дальнейшее проскальзывание, но на данный момент, это самый эффективный и гибкий инструмент ограничения убытков на ПАММ-площадках, который мне известен.

Альпари также предоставляет возможность ограничения убытков не только по доходности счёта (расчитать которую по отношению к конкретно вашим вложениям может быть довольно непросто, если только вы не вкладывались с самого начала работы счёта) – но и по так называемой «цене пая». Приведу пример.

Допустим, вы вкладываете $1 000 в ПАММ-счёт, который на данный момент находится на том же уровне доходности 150%. Вы хотите рисковать не более чем 30% от своих средств – общий капитал счёта вас не волнует. Вы хотите потерять не более $300.

Установка ограничения убытков на уровне 120%, в этом случае, некорректна, так как она исходит из общего капитала счёта, который уже равен 150% от изначального, в то время как ваше вложение в этот же момент составляет всё ещё 100% от того, что вложили именно вы.

Итак, общий счёт падает до уровня «120% доходности», теряя 1/5 капитала счёта, то есть на самом деле, 20% общих средств. Убыток распределяется между всеми инвесторами пропорционально, то есть, 20% теряете и вы. А для вас это $200 а не $300, следовательно, счёт для вас закроется по стопу слишком рано.

Но вы можете использовать для установки ограничения такое понятие, как «цена пая». В тот момент, когда вы входите в ПАММ, вы приобретаете определённое количество «паёв» данного счёта. Далее, с ростом прибыли на счёте, цена пая растёт, а при убытках, соответственно, падает. Выход из ПАММ-счёта представляет собой обратную операцию – продажу ваших паёв по текущей цене.

Следовательно, вы можете запомнить цену пая, которая была на момент вашего входа, и выставить ограничение при падении её на 30%. В примере выше, если предположить, что цена пая в момент вашего входа составляет $150, то вы выставляете ограничение на уровне цены пая $105 (так как $150 – ($150 * 30%) = $150 – $45 = $105).

6. Вкладывайте средства в разные ПАММы

Last but not least: в случае с ПАММами, как и с любыми другими инструментами инвестирования, действует правило диверсификации. Старайтесь распределить свои средства между разными управляющими, разными торговыми стратегиями и уровнями риска, разными валютами, разными ПАММ-площадками. Тогда, в случае слива одного из ПАММов, прибыль по остальным вскоре погасит (или сразу же перекроет) ваши убытки. Тем, кто хочет подробней узнать о различных видах диверсификации, рекомендую статью Виды диверсификации.

Неторговый риск

Принято считать, что при инвестировании в ПАММы риск мошенничества со стороны трейдера отсутствует. Но так считают не все. Некоторые полагают, что недобросовестные дилинговые центры «помогают» сливаться наиболее успешным управляющим, на счетах которых собрано уже наибольшее количество инвесторских средств, а иногда такой слив является даже предметом заговора между ДЦ и управляющим.

Таким образом, сделки управляющего в период «слива» на рынок не выводятся, статистика загрузки депозита подделывается (благо, это во власти ДЦ), декларируются огромные убытки, а на самом деле деньги не уходят контрагентам по сделкам на бирже, а присваиваются дилинговым центром, и управляющий получает свою долю.

Лично мне в такое верится с трудом, и я склонен списывать подобные подозрения скорее на паранойю. Тем не менее, такие мнения (обычно со стороны инвесторов, которые не вовремя вышли на просадке) всплывают время от времени на различных форумах, посвященных тому или иному раскрученному и затем слитому ПАММ-счёту. Пример. Лично я этот риск в расчёт не принимаю, так как процент случаев полного слива среди тех управляющих, которых я выбираю (от года торговли) мизерный, а в остальном любые адекватные просадки отдельных счетов я выравниваю путем диверсификации и распределения средств.

Виды ПАММ-счетов

Некоторые площадки предоставляют доверительное управление по схеме LAMM, помимо PAMM. Здесь следует подробней остановиться на их отличии.

PAMM (percent allocation management module, модуль управления процентным распределением) – технология, когда ваши средства (совместно со средствами многих инвесторов) размещаются на общем счету, управляемом трейдером.

LAMM (lot allocation management module, модуль управления распределением лотов) – технология, когда ваши средства размещаются на вашем счету, а сделки копируются с мастер-счёта трейдера пропорциональным лотом.

Разница между этими типами счетов существенна. Рассмотрим ситуацию с ПАММ счётом, в котором есть средства трейдера и троих инвесторов, в сумме $10 000. Вы – один из инвесторов, и ваша доля в ПАММ-счёте составляет $1 000. Трейдер открывает сделку на $2 500. При этом загрузка депозита составляет 25%.

В этот момент один из крупных инвесторов выводит свои средства в размере $5 000, и в распоряжении трейдера остаётся только $5 000, из которых половина уже заняты в открытой сделке! Таким образом загрузка депозита, а следовательно, и риск трейдера и оставшихся инвесторов, увеличивается вдвое – до 50%. Трейдер вынужден постоянно следить за действиями инвесторов и корректировать открытые сделки, чтобы загрузка депозита оставалась в соответствии с капиталом счёта.

Если же вы присоединяетесь к ЛАММ-счёту, то открываете свой собственный торговый счёт на $1 000, и так же поступают все остальные инвесторы. Эти инвесторские счета независимы от мастер-счёта трейдера, а действия инвесторов со своими счетами, в свою очередь, никак не сказываются на счёте трейдера. Таким образом, загрузка депозита всегда остаётся под контролем трейдера.

Предположим, счёт трейдера составляет $10 000 и трейдер открывает сделку объёмом $2 500. Она копируется на ваш инвесторский счёт пропорциональным лотом – на вашем счету будет открыта сделка объёмом $250, так как ваш счёт в 10 раз меньше трейдерского. На счетах остальных инвесторов также будут открыты пропорциональные сделки. При этом, остальные инвесторы могут вводить и выводить средства со своих счетов как угодно – на мастер-счету трейдера, и на вашем тоже, это никак не отразится.

Одна из замечательных особенностей ЛАММ-счетов состоит в том, что вы можете самостоятельно корректировать или даже отменять сделки трейдера, или же торговать параллельно с ним на вашем инвест-счету – трейдер этого не узнает, так как ему безразлично, что творится на счетах инвесторов, он несёт ответственность только за сделки, открытые «по его команде».

Разумеется, вмешиваться в торговлю трейдера на ЛАММ-счету стоит только тем, сам кто хорошо разбирается в торговле; но принципиально, это означает, что в руках инвестора находится идеальный механизм ограничения убытков – в любой момент инвестор может закрыть все сделки открытые трейдером, и отсоединить свой ЛАММ-счёт от мастер-счёта трейдера, зафиксировав убыток (или прибыль).

На ЛАММ-счетах система также следит за тем, чтобы трейдеру было автоматически выплачено оговоренное офертой вознаграждение в случае успешной торговли.

Оценка управляемого счёта

Прежде чем инвестировать в ПАММ- или ЛАММ-счёт, инвестору необходимо знать важную информацию о нём. Некоторых параметров счёта мы уже коснулись выше, но вкратце я перечислю их снова:

- Возраст управляемого счёта;

- Максимальная просадка за всё время существования;

- Средняя и максимальная загрузка депозита;

- Средняя доходность для инвестора;

- История трейдера (соотношение слитых и прибыльных счетов);

- Тип торговли (автоматическая или ручная).

По соотношению некоторых из этих параметров, ПАММ-счета делятся на агрессивные (наиболее рисковые), умеренные, и консервативные (наименее рисковые). Перед тем, как входить в ПАММ-счёт, нужно понять, к какой категории он относится. Вот некоторые критерии, по которым можно об этом судить:

- Агрессивный счёт отличают следующие признаки: загрузка депозита 40% и выше; максимальная просадка 50% и выше; средняя ежемесячная доходность 10% и выше;

- Умеренный счёт отличают следующие признаки: загрузка депозита от 15% до 40%; максимальная просадка от 25% до 50%; средняя ежемесячная доходность от 5% до 10%;

- Консервативный счёт имеет такие параметры: загрузка депозита до 15%; максимальная просадка до 25%; средняя ежемесячная доходность до 5%.

Кроме этих критериев, о риске данного счёта может говорить используемая торговая стратегия. Как правило, на каждой ПАММ-площадке есть форум, и каждый ПАММ-трейдер при открытии управляемого счёта создаёт ветку на форуме, где описывает свою торговую стратегию и декларирует тип счёта (консервативный, умеренный, или агрессивный). Но мы с вами как инвесторы пойдём дальше и научимся, не доверяя на 100% заявлению трейдера, различать некоторые распространённые торговые стратегии, просто глядя на график торговли.

Мартингейл

Это очень популярная торговая стратегия, корни которой уходят в попытки азартных игроков нащупать способ прибыльной игры в рулетку. Заключается она в том, что по каким-то сигналам (а иногда даже просто наобум) открывается торговая сделка, и через некоторое время она закрывается с прибылью либо убытком. Если сделка была убыточна, тут же открывается сделка в противоположном направлении.

Например, если первая сделка была на покупку актива, и цена пошла вниз и принесла убыток, то следующая сделка открывается на продажу того же актива в расчёте, что цена продолжит двигаться вниз. Риск данной стратегии заключается в том, что сделка «переворачивается» увеличенным лотом (как правило, удвоенным, но бывают варианты), и таким образом, её потенциал прибыли или убытка становится вдвое выше. Закрывается вторая сделка, как только она едва перекроет убыток первой.

Если же вторая сделка также была убыточной – противоположно ей открывается третья, при этом загрузка депозита снова удваивается. В силу прогрессирующей загрузки депозита, первая же удачная сделка в серии сможет перекрыть убыток всех предыдущих. Но в этом же – и колоссальный недостаток данной стратегии.

Рано или поздно на рынке наступает момент (для Мартингейла в чистом виде, это, как правило, продолжительный флэт), когда серия убыточных сделок приводит к почти полной загрузке депозита, и небольшое движение цены вызывает margin call (полное уничтожение депозита).

«Сестрой» мартина является стратегия усреднения убыточных позиций. В случае усреднения, убыточная позиция не закрывается и не переворачивается – наоборот, открывается дополнительная позиция в том же направлении, в расчёте как раз на то, что цена «развернётся», и вторая позиция начнёт приносить прибыль, пока первая остаётся в убытке. Как только цена преодолеет среднюю точку между двумя позициями, т.е. прибыль превысит убыток, обе позиции закроются.

Несмотря на кажущуюся «противоположность» этих двух торговых стратегий (мартин ориентирован на длительное импульсное движение, а усреднение – на откаты и флэт), легко обнаружить их общую особенность: обе стратегии в большинстве случаев используют постепенное увеличение торгового лота и загрузки депозита и слабо «понимают» текущий рынок, т.е. не ориентируются на его технический анализ.

Для сглаживания недостатков мартина придумано множество ухищрений – «мягкое» увеличение загрузки депозита (вместо удвоения, загрузка увеличивается в арифметической прогрессии: 0.1, 0.2, 0.3 лота и т. д.), ограничение на количество переворотов, резкий сброс или мягкое уменьшение лота при первой прибыльной сделке в серии, необходимость подтверждения переворота определёнными сигналами, игра с уровнями Stop Loss и Take Profit – стремление трейдеров найти «святой грааль» торговли, независимый от условий рынка, не имеет границ.

Тем не менее, всякий Мартингейл остаётся стратегией с отрицательным матожиданием, а теория вероятности беспощадно находит способы рано или поздно слить любой мартин-счёт. Поэтому будьте осторожны, инвестируя в такие счета. В первую очередь обращайте внимание на то, не превышает ли трейдер допустимую загрузку депозита при любых условиях рынка. Если загрузка остаётся низкой достаточно продолжительное время, возможно, трейдер нашел способ контролировать «жадность» своего мартина.

Скальпинг

«Скальперы» заключают множество мелких сделок небольшим объёмом с целью получить небольшую прибыль (от 5 до 20 пунктов) по каждой из них в течение дня. Большинство скальперов в один момент времени держат только одну открытую позицию, впрочем быстро её закрывают, как только она достигла желаемого уровня прибыли или условия рынка изменились, и сразу же открывают новую.

За счёт этого, их загрузка депозита редко превышает минимальные значения. Но бывают и скальперы, поддерживающие множество открытых позиций одновременно, и такие которые торгуют большим объёмом. В отличие от Мартингейла, которому безразлично, в каком состоянии рынок, скальперы вынуждены пристально следить за состоянием рынка и постоянно корректировать или переворачивать открытые позиции, так как они берут «количеством» мелких прибыльных позиций, а не сложным расчётом точки входа и длительной поддержкой одной прибыльной позиции.

Скальперы гораздо активнее используют теханализ в торговле, так как им важно предсказать, куда именно двинется рынок, и встать в нужном направлении, причём не один раз, а несколько. Вследствие этого график скальпера имеет гораздо более «живой» вид: множество колебаний вверх-вниз часто прослеживается даже в течение одного дня, отчётливо видны серии отдельных убыточных сделок, которые практически никогда мгновенно не выравниваются «одной прибыльной».

Трендовая торговля

Трендовики чётко придерживаются правил «редко, но метко», «trend is your friend», и «режь убытки, позволяй прибыли расти». Они используют множество правил технического и фундаментального анализа и долго выжидают подходящей точки входа в подтверждённый тренд, а открыв сделку, ждут, пока она достигнет максимальной прибыльности, используя трейлинг-стоп (автоматическое «подтягивание» стоп-приказа вслед за ценой, чтобы сделка закрылась не раньше, чем цена явно развернётся в противоположную сторону).

Не ждите от трендовиков частых сделок и ежедневной прибыли, но когда такой трейдер откроет сделку, будьте уверены, что он выжмет её по максимуму. У трендовых трейдеров редко бывают просадки, но тем не менее, иногда рынок играет злую шутку и с ними, и они несколько раз подряд ошибаются при выборе точки входа. Это приводит к достаточно сильной просадке, так как трендовики, как правило, изначально ставят довольно «далёкие» стоп-лоссы, и несколько таких стопов подряд могут серьёзно откатить прибыль назад.

График трендовой стратегии отличается длительными «горизонтальными» периодами бездействия, которые напоминают плато среди горного массива.

Стратегия и тактика ПАММ-инвестирования

Итак, мы разобрались в том, что такое ПАММ-счета, каких видов они бывают, каким рискам подвержены ваши инвестиции в ПАММах, и как эти риски сократить. В заключение давайте познакомимся с некоторыми приёмами, позволяющими держать портфель под контролем, извлекать из него максимум прибыли, и прогнозировать его поведение.

Диверсификация по типу ПАММов

Первое стратегическое решение, которое вам придётся принять, начиная зарабатывать на инвестициях в ПАММы – распределение капитала между несколькими ПАММ-счетами. Наилучший ПАММ портфель включает как консервативные, так и агрессивные и умеренные счета.

Как правило, большую часть портфеля доверяют консервативным инструментам, а меньшую – агрессивным, так как их относительная потенциальная доходность выше, и таким образом имеет шансы сравняться с регулярным, но небольшим доходом от консервативной части портфеля; а в случае убытка по ним, потери будут меньше, чем если бы вы уделили им такую же долю, как и «консервам».

Кроме того, диверсификацию стоит стремиться делать и по валюте, в которой открыты счета: если часть вашего портфеля будет вложена в евро- и рублёвые счета, вы будете более готовы к колебаниям курса доллара. Распределение вложений между несколькими площадками также является своего рода диверсификацией. Например, я держу средства в счетах на двух основных площадках: Alpari и FX-Trend.

На первой в основном потому, что для неё существует масса аналитических инструментов и удобное ограничение убытков, а также доступна подробная информация о каждом счёте, включая загрузку депозита; ну, а на второй просто есть счета которые стабильно прибыльны уже долгое время.

Инвестиционный горизонт

Второе стратегическое решение, которое вы принимаете – это горизонт инвестирования. Проще говоря, это срок, на который вы вкладываете деньги в различные счета. Этот срок определяется, прежде всего, вашим личным финансовым планом, и результатом, который вы ожидаете от всего процесса в целом.

Горизонт может быть краткосрочным (до месяца), среднесрочным (от нескольких месяцев до года) и долгосрочным – на несколько лет. Кроме того, горизонт различных частей портфеля может быть разным. Например, вы среднесрочно инвестируете в агрессивные счета, а полученную прибыль затем распределяете по консервативным долгосрочным инвестициям.

Тактика инвестирования

Стратегически распределив средства между несколькими счетами, грамотный ПАММ-инвестор впоследствии не «забывает» о своём портфеле до конца срока инвестирования, а продолжает уделять ему внимание: регулярный пересмотр портфеля и правильная тактика инвестирования может существенно снизить ваши дальнейшие риски и увеличить прибыль.

Под тактикой я понимаю совокупность приёмов, которые можно использовать для периодического перераспределения средств с целью максимизации дохода всего портфеля в целом: ребалансировка, калибровка по просадке, распределённый вход, и скальпинг. Рассмотрим их.

Периодическая ребалансировка портфеля

Предположим, что вы вложили равные доли (по $1 000) в 6 ПАММов. Через месяц вы оцениваете результаты и видите, что какие-то из них принесли больше прибыли, какие-то – меньше, а какие-то вовсе ушли в просадку. Агрессивные счета со временем могут сравняться по размеру с консервативными, а значит, ваши относительные риски в них также увеличиваются. Поэтому многие инвесторы (и я в том числе) рекомендуют делать периодическое перераспределение средств таким образом, чтобы доли снова и снова оказывались в первоначальном соотношении.

Стратегия распределённого входа

Определив сумму, которую вы готовы инвестировать в конкретный ПАММ, подумайте – имеет ли смысл вводить их в работу все сразу. Если вы располагаете достаточно обширными историческими данными о доходности ПАММа – посмотрите, насколько часто и регулярно он уходит в просадку.

Возможно, имеет смысл разбить капитал на несколько частей и доливать их поочерёдно, как только на счёте наступают характерные просадки – таким образом, вы минимизируете потенциальные убытки от этих просадок (так как в работе находятся не все средства сразу), а на выходе из них вы увеличиваете рабочий капитал за счёт резерва, и таким образом «подталкиваете» маятник обратно в сторону прибыли.

Скальпинг на ПАММ-счетах

Описанная немного выше стратегия скальпирования может применяться не только к бирже. Многие инвесторы любят скальпировать сами ПАММ-счета. Чтобы это делать, необходимо дождаться просадки на управляемом счёте, а также научиться определять моменты, где счёт начинает выход из неё – после чего, инвестор вливает средства, и, как правило, уже за несколько дней ПАММ достигает очередного пика доходности.

В этой точке все средства выводятся из управления. Таким образом, инвестор «отбирает» из истории ПАММ-счёта только самые «лакомые» и прибыльные периоды, а всё остальное время его средства стоят в стороне.

Калибровка по просадке

Разные ПАММ-счета имеют разные максимальные уровни просадки, и чем больше уровень просадки, допущенный управляющим за всю историю существования счёта, тем меньшую долю капитала ему рекомендуется доверять, так как не исключено, что он может допустить такую же просадку и в дальнейшем.

Благотворный эффект калибровки лучше всего продемонстрировать с помощью инструмента pammin, который позволяет распределять капитал между ПАММ-счетами либо поровну, либо с учётом максимальной просадки, которая наблюдалась на каждом счету за всю историю его существования.

Разумеется, огромный недостаток этого метода в том, что предыдущая история трейдера не гарантирует будущих успехов, и трейдер который за год не допускал просадки более 10%, в следующем году может спокойно просесть на все 30%. Поэтому я считаю, что такую калибровку можно выполнять лишь на основе очень объёмных исторических данных – например, нескольких лет. А под этот критерий подходят очень немногие трейдеры.

В начале же пути, неким образом роль калибровки может выполнять стратегическое распределение долей между агрессивными счетами (которые, кстати, как правило и показывают значительные просадки) и консервативными: агрессорам достаётся меньшая часть, а консерваторам- большая. О смысле такого распределения как раз и шла речь немного выше.

Источник https://creditvgorode.ru/articles/62-investitsii-v-pamm-scheta.php

Источник https://fortrader.org/birzhevoj-slovar/pamm-pamm-pamm-scheta.html

Источник https://bbf.ru/magazine/20/5056/

Источник