Форекс стратегия сетка – знакомая незнакомка

В этой статье я делюсь с вами знаниями об одном из самых простых, на первый взгляд, подходов. Стратегия сетка отложенных ордеров очень похожа на рыбную ловлю. Вы, также как рыбак, закидываете невод из лимитных или стоповых приказов. Для этого существуют: скрипты, советники с сопровождением сделок или без неё. В результате, ручной или автоматической работы получается такая западня для рыбы-цены. Все для того, чтобы она не смогла пройти сквозь невод-сетку и попала к нам на стол, а точнее в кошелек в виде прибыли.

p, blockquote 1,0,0,0,0 —>

История применения подхода Сетка лимитных или стоповых приказов довольно богата. Три года назад, её обсуждали на форумах и о ней писали статьи так же, как и сегодня. Меня заинтересовало: откуда вообще взялась такая аналогия: подход сетка из отложенных приказов – невод, а цена – рыба? И как именно её ловят?

p, blockquote 2,0,0,0,0 —>

Поиск меня привел прямиком на фондовую биржу. Вот мы работаем на финансовом рынке, где торгуют валютой, а есть и другие. Так вот я обратил внимание на работу с опционами на срочном рынке. Дело в том, что я просмотрел материалы в интернете о бирже, на которой мы с вами торгуем и нашел, что многие подходы даже от уважаемых мной авторов очень субъективны: «делайте так, сами рассчитывайте, и у вас получится заработать». Кто-то рекомендует этот подход новичкам, другие говорят выполнять работу на низковолатильных ночных рынках, мол, риска меньше. Точных формул или хотя бы намеков на то, как правильно выставить сетку я не нашел. Приходишь к выводу, что отложенные приказы должны размещаться методом подбора. …и тут меня осенило, и картинка сложилась. Но обо всем по порядку.

p, blockquote 3,0,0,0,0 —>

Итак, я искал, откуда могла прийти ловля на сетку отложенных приказов. Я не сделаю открытие, если скажу, что многие подходы приходят сюда из других областей. Конечно, это могут быть самые разные сферы деятельности. Причем, я заметил, что подходы начинающих, да и профессиональных трейдеров очень часто похожи на их основную предыдущую деятельность. Нефтяники используют формулу Вейерштрасса-Мандельбротта, которая используется при оценке запасов нефтяных скважен. Пилоты сравнивают моментум с кривой, описывающей наблюдаемый путь самолета. Да и мало ли, кто чего принес сюда?!

p, blockquote 4,0,0,0,0 —>

Сетка ордеров. Проблематика

Однако, пальма первенства, не ошибусь, если скажу, принадлежит профессионалам Фондовой биржи. Именно их подходы в адоптированной версии это наши с вами подходы для торговли валютой. Ну, не все конечно, но, я думаю, их здорово много!

p, blockquote 5,0,0,0,0 —>

Скачать

Я как-то знакомился с биржевыми инструментами, меня интересовал срочный рынок. На нем торгуют фьючерсами и опционами. Так вот, когда я просматривал информацию об опционах, то нашел, что именно от них пошли сеточные методы работы. Там они, правда, называются Комбинированным стратегиями торговли опционами. Да и породило их вовсе не желание закинуть невод, неизвестно какой фракции. Комбинированные стратегии, которые, скорее всего, дали начало сеткам из отложенных приказов появились из самой природы опционов срочных рынков. Не буду углубляться в основы, просто скажу, что, как и в бинарных опционах, их два: Колл на повышение и Пут на понижение. И купить их обоих можно. Но вот о продаже опционов Колл и Пут, я уверен, вы никогда не слышали. Там такие интересные комбинации – натуральные сетки из этих опционов можно создавать. Кстати и хеджирование – это тоже одна из комбинированных стратегий торговли опционами.

p, blockquote 6,0,0,0,0 —>

Только я это нашел, как остановился. Я понял: то, что представляют собой операции своп, которые мы совершаем с вами, не идут ни в какое сравнение с опционами срочных рынков. Мне стало ясно, что стратегии сетки отложенных приказов – это просто таки фантастически преобразованные комбинированные. Сами посудите! Я, конечно, не ознакомился со всем множеством, но из того, что я успел ухватить, только несколько подходов были похожи на метод из темы моего сегодняшнего рассказа.

p, blockquote 7,0,0,0,0 —>

Вот конкретный пример. Подход называется: Бокс-спрэд. Фишка в том, что вы получаете прибыль, правда, ограниченную, вне зависимости от направления движения рыночной стоимости акции.

p, blockquote 8,0,0,0,0 —>

По-моему, одно последнее предложение без всей статьи стоит миллион долларов! ))) Однако, не нужно думать, что сработать также филигранно нельзя с помощью природы валютных свопов. Если к ним прибавить знания о развороте тренда, то у нас получится, такая интересная диаграмма:

На графике эта область выглядит так:

В зоне окруженной зелеными вертикалями размещены красные стрелки, и там, где график пересекает зеленую горизонталь, возникает именно такая область, которая определяет зоны прибыли и убытка по верхней диаграмме. Вопрос остается только в том, чтобы эту область определил хороший аналитический взгляд. Было бы, конечно здорово, если бы подобные прогнозы выдавали такие простые стратегии как светофор. Я попробовал другим методом, как видно на графике внизу, сделать это с помощью ЗигЗага. У меня не получилось. Вернее получилось, но не идеально. Почему? Видно на анимации и объясняется ниже.

Я постарался открываться на повышение и на понижение каждый раз, когда зигзаг показывал дно. Когда он показал первую вершину, я закрыл все сделки на понижение. К сожалению, никакого толка от них не было. Когда же график показал третью по счету вершину, я подсчитал прибыль. Она была небольшой. Но если я не закрылся на ней, то остался бы без прибыли. Скорее всего, если бы я использовал другой способ прогнозирования, стратегию, например, для H4, или два стохастика на которые недавно делал обзор, то результат был бы лучше.

p, blockquote 9,0,0,0,0 —>

Таким образом, в работе сеточным способом отложенными приказами или, как в данном случае, по рынку, на первое место выходят прогнозы. Если честно, я бы даже выделил их в отдельную часть, отличающуюся от самого процесса размещения приказов. То есть на базе прогноза строится рабочий процесс размещения приказов. Вот так! Хорошо, что у нас для этого все есть. Новости от партнеров в социальных сетях, календарь новостей, который был опубликован в одной из статей. Знания о развороте тренда, который в таком случае придется ловить. Например, один их хороших подходов для такого случая – без индикаторов по стратегии снайпер. Такой подход не кажется сложным, а наоборот выглядит зрелым.

p, blockquote 10,0,0,0,0 —>

Слышал, что проблему получения точного прогноза можно заменить подбором. Тогда в дело вступают методы, которые предлагаются различными авторами. Тут речь идет об эксперте, размещающем группы отложенных приказов, так, чтобы можно было поймать разворот или хороший тренд. Также используются полуавтоматические способы работы, такие как скрипты, которые могут выставить также группы приказов для работы. Далее я рассмотрю несколько таких подходов более подробно.

p, blockquote 11,0,1,0,0 —>

Скрипт для сетки отложенных ордеров без какой-либо дополнительной смысловой нагрузки.

Итак, у вас есть хороший прогноз, на разворот тренда. В статье про лучшие стратегии по Болинджеру можно найти подходящий подход по определению разворота и довольно точно его прогнозировать, а также действовать в связи с этим. Курс должен сменить тенденцию к падению на постоянный рост, и вы бы хотели покрыть это «колено» сеткой ордеров, чтобы не гадать, где будет истинная точка разворота и получить гарантированную прибыль. Вам на помощь приходит скриптПЕРВЫЙ, для открытия группы приказов.

p, blockquote 12,0,0,0,0 —>

p, blockquote 13,0,0,0,0 —>

- Сервис, Настройки, Советники, галочку на «Разрешить автоматическую торговлю» и «Разрешить импорт DLL». Далее ОК.

- Далее посмотреть нажата ли кнопка Авто-Торговля. Если не нажата – нажать.

- Запуск.

Настройки выполняем следующим образом:

p, blockquote 14,0,0,0,0 —>

Stoploss = 50 – определяет уровень стоплосса. В значении ноль эта часть приказа не определена.

p, blockquote 15,0,0,0,0 —>

Takeprofit = 50 – определяет уровень тейкпрофита. В значении ноль эта часть приказа не определена.

p, blockquote 16,0,0,0,0 —>

Delta = 10 – расстояние между приказами.

p, blockquote 17,0,0,0,0 —>

MaxOrders = 5 – определяет, какое количество приказов будет размещено в каждую сторону.

p, blockquote 18,0,0,0,0 —>

Magic = 123456 – магический номер ордеров, который помогает другим экспертам и так далее исключить из своего алгоритма работу с этими заявками.

p, blockquote 19,0,0,0,0 —>

SELL = true – значение переключателя – Истина позволяет программному модулю открывать только ордера селлстоп.

p, blockquote 20,0,0,0,0 —>

BUY = true – значение переключателя – Истина позволяет программному модулю открывать только ордера байстоп.

p, blockquote 21,0,0,0,0 —>

Lot = 0.1 – объем открываемой позиции для каждого лота.

p, blockquote 22,0,0,0,0 —>

Также в этом пакете идет модуль удаления отложенных ордеров скриптВТОРОЙ. У него нет никаких параметров, он просто удалит все отложенные ордера с текущего графика.

p, blockquote 23,1,0,0,0 —>

p, blockquote 24,0,0,0,0 —>

Смотреть

p, blockquote 25,0,0,0,0 —>

p, blockquote 26,0,0,0,0 —>

Советник, выставляющий сетку отложенных ордеров с сопровождением.

Метод этого робота – Proffessor_v2_2011 – не отличается оригинальностью. Размещается ордер на покупку или продажу, далее происходит локирование стоп-ордерами. Расстояние между ними определяется параметром Delta1

p, blockquote 27,0,0,0,0 —>

Далее робот выставляет группу из лимитных, или стоповых приказов. Для этого расстояния используется параметр Delta. Когда цена позволяет получить прибыль обозначенную параметром Profit, робот все закрывает и начинает заново. Эксперт способен работать только на таймфрейме M1. Он отлично показывает себя на некоторых промежутках, чего и следовало ожидать.

p, blockquote 28,0,0,0,0 —>

В данном случае мозгом этого эксперта является модуль, в который встроен индикатор ADX. Благодаря ему, определяются зоны флетов, трендов, и в соответствие с этим определяется, какие и как размещаются отложники. Но основой этого метода могут быть и другие отдельные индикаторы или их группы. Не исключено, что и стратегия Оракул, которая до сих пор меня интересует, может лечь в основу аналитического подхода. Тем не менее, в этом эксперте все по ADX и сейчас расставляются приказы так:

p, blockquote 29,0,0,0,0 —>

- Если уровень ADX сигнализирует о флете, при котором его уровень ниже 40, то размещаются лимитные приказы, которые рассчитаны на то, что цена, пройдя немного от текущего уровня, возвратится к нему.

- Если на графике тренд, то размещаются стоповые приказы.

- Также обычным способом определяется направление движения цены если линия индикатора DI+ выше линии DI-, то котировка повышается, и мы открываем длинные позиции, а если наоборот, то котировка снижается и мы открываем короткие позиции.

Тем, кто сам программирует экспертов, может быть интересна возможность связать потенциал этого алгоритма с кластерными индикаторами. Также полезным может быть использование индикатора Heiken Ashi для работы по более заметным трендам.

p, blockquote 30,0,0,0,0 —>

Настройки:

p, blockquote 31,0,0,0,0 —>

Lot = 0.01 – определяет начальную величину лота.

p, blockquote 32,0,0,0,0 —>

MAX_Lines = 5 – этот параметр задает, сколько максимум отложенных приказов каждого направления будет определено.

p, blockquote 33,0,0,0,0 —>

Klot = 1 – коэффициент, на который ещё и умножается лот при удалении от цены.

p, blockquote 34,0,0,1,0 —>

Pluslot = 0.01 – коэффициент, который будет ещё и прибавлен к лоту при удалении от цены.

p, blockquote 35,0,0,0,0 —>

Delta1 = 50 – первое расстояние от цены до стоп приказы.

p, blockquote 36,0,0,0,0 —>

Delta = 150 – второе расстояние, которое определяет зазор между лимитными приказами.

p, blockquote 37,0,0,0,0 —>

ProfitClose = 1.8 – отзываются все приказы, когда получен этот профит в долларах.

p, blockquote 38,0,0,0,0 —>

F = 40 – Значение показаний индикатора ADX, в рамках которого на рынке фиксируется флет.

p, blockquote 39,0,0,0,0 —>

Bar = 2 – сдвиг, который учитывается при работе с индикатором ADX.

p, blockquote 40,0,0,0,0 —>

Timeframe = 4 таймфрейм, с которого считываются данные для расчета индикатора ADX. 0-текущий, 1 – минута, 2 – пять минут, 3 – пятнадцать минут, 4 – тридцать минут, 5 – один час, 6 – четыре часа, 7 – один день, 8 – неделя, 9 – месяц.

p, blockquote 41,0,0,0,0 —>

Magic = 12345 – магическое число, характеризующее приказы именно этого эксперта.

p, blockquote 42,0,0,0,0 —>

StartHour = 0 – час в сутках, когда эксперт начинает свою работу.

p, blockquote 43,0,0,0,0 —>

EndHour = 24 – час в сутках, когда эксперт завершает свою работу.

p, blockquote 44,0,0,0,0 —>

Я этот эксперт протестировал лично на Евро Долларе. При капитале 100 за два месяца робот показал 600% прибыли. С настройками выше.

Файл настроек приложил к архиву. Поспешите его скачать. Там же результаты тестирования. Обращаю ваше внимание, что я уже писал о том, как установить Форекс советник (эксперт или робот) в Metatrader 4, а также о терминале Metatrader 4, как его скачать и установить бесплатно.

p, blockquote 45,0,0,0,0 —> p, blockquote 46,0,0,0,1 —>

Рекомендую Епсель Моксель :

21 thought on “ Форекс стратегия сетка – знакомая незнакомка ”

Советник Форекс Сетка стабильно работает долгое время, одно время им пользовался. Сливает иногда конечно, но в целом прибыльный

Советник профессор не прикрепляется к графику

Максим, внимательно ознакомьтесь с правилами установки советников. В статье есть ссылка об этом! ) Не получится – пишите!

Не получается. Билд 920.

Сервис, Настройки, Советники – галочки на Разрешить совтетнику торговать и на Разрешить импорт.

Перетаскиваем советника, на вкладке Общие устанавливаем галочку на Разрешить советнику торговать, на Разрешить импорт функций из DLL, на Разрешить импорт из внешних экспертов.

Не забываем во вкладке Входные параметры ввести настройки, как в статье!

Вроде все! У меня работает!

Не получится – пишите! )

Перезалейте пожалуйста советника. Не получается потому что в коде советника параметры скрипта. При присоединении к графику выдает ошибку not expert and cannot be executed

Простая стратегия на Форекс «Атака акул»

Авторы торговых стратегий, очень любят ориентироваться на Fibo-уровни. Этой теме посвящалась целая статья, где я объяснял почему вообще фибо уровни работают, но сегодня не об этом.

Сегодня рассмотрим простую стратегию на Форекс, дающей возможность входить в сделку: 1) с небольшим стопом, 2) в самом начале, возможно зарождающегося, глобального движения и 3) с четкими условиями.

Как и многие реально зарабатывающие стратегии, описание сегодняшней, можно было бы уместить на клочке бумаги, но все же хочу расписать все поподробнее, чтобы даже у самого новичка, не возникло недопонимания.

Всем привет, меня зовут Александр Норкин. Я безумно рад снова видеть вас на страницах моего сайта. В сегодняшней статье, подробнейшим образом поговорим о простой торговой стратегии Атака акул. Рассмотрим инструкцию к применению, описанную автором, приведу примеры работоспособности и изложу свое мнение по улучшению эффективности и прибыльности.

Немного о пробоях

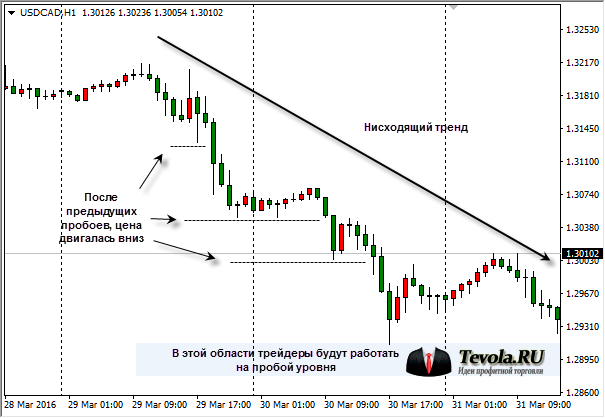

Во всех статьях, где упоминается работа на пробое уровней, из раза в раз повторяю, что подобные входы должны быть мало того что обоснованными, так еще иметь подтверждение, в противном случае, легко нарваться на ложный пробой, иначе называемых «ложняк».

В основе рассматриваемой торговой стратегии Атака акул, лежит единообразное мышление толпы, продать на пробое уровня.

На рисунке выше, я привел пример, в котором очередная продажа, не предвещала потерь. Здесь отчетливо прослеживается нисходящий тренд, несколько предыдущих, аналогичных ситуаций связанных с пробоем, и почему вы при очередном пробое уровня, не попытаться зайти в Short?

Голубым фоном, как раз то и указана зоны, где по всей вероятности должны быть открыты короткие позиции. Установив отложки на продажу, трейдер, как положено выставляет стопы, профиты и начинает ждать.

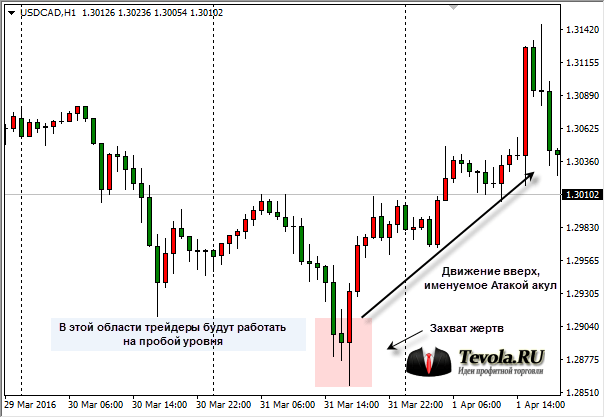

Но в этот раз, цена не идет вниз, а происходит банальный захват жертв, или по простому, «крупняк» продал всем, кто хотел продать и цена пошла вверх.

Подобный момент смог разглядеть и обосновать Деррик Хоббсон и окрестил его Атака акул.

На мой взгляд, название подходит как нельзя лучше, ведь так же как акулы, нападают на своих жертв внезапно, так и «сильные деньги» захватывают своих жертв внезапно и резко утягивают их в минуса. В подобные моменты, очень характерны резкие движения. Я не раз говорил, что именно резкие движения, заставляют трейдеров принимать ошибочные решения.

Описание торговой стратегии Атака акул

Теперь, когда мы выяснили как работает толпа в моменты пробоев уровня, можно переходить к самой стратегии Атака акул.

Как и в большинстве случаев, в стратегии Атака акул, ключевую роль играет психология. Вернувшись к примеры выше, можно добавить еще несколько пунктов:

- Имеется нисходящее движение.

- Все предыдущие Low пробивались и цена уходила ниже.

- При пробое нынешнего Low, цена начинает ускоряться вниз.

Учитывая выше предложенные пункты, любой новичок будет размышлять: «Все указывает на продолжение нисходящего тренда и еще цена начинает валиться. Да нынешняя стоимость не самая лучшая, но прождав еще минуту, я могу вообще остаться без сделки. Так что, принимаю волевое решение впрыгивать в уходящий вагон».

Думаю вы согласитесь с моим мнением по этому поводу.

Паника, вот что нужно «умным» деньгам. Именно во время паники, в которую периодически впадает толпа, «умные» деньги зарабатывают.

Исходя из этого, стратегия прекрасно работает и на старших таймфреймах, где толпу, частенько провоцируют на новостях, и на младших таймфреймах, где достаточно импульсно пробить ближайший уровень и толпа ринется в сторону пробоя. Дальше, в игру вступают акулы, и не давая опомниться, начинают жестоко резать наши с вами депозиты.

Следы акул, можно распознать при помощи уровней Фибоначчи, прекрасно освещенных мною в этой статье. Как это сделать, будет описано далее, но в 100-ый раз повторю, главное условие для входа в сделку, это внезапно увеличившаяся волатильность.

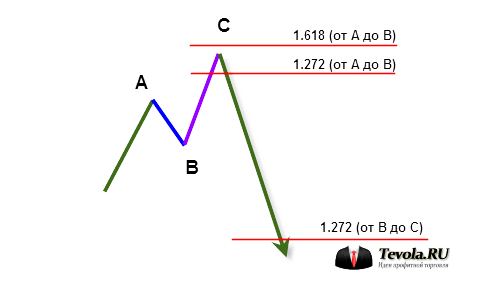

Условия для открытия короткой позиции

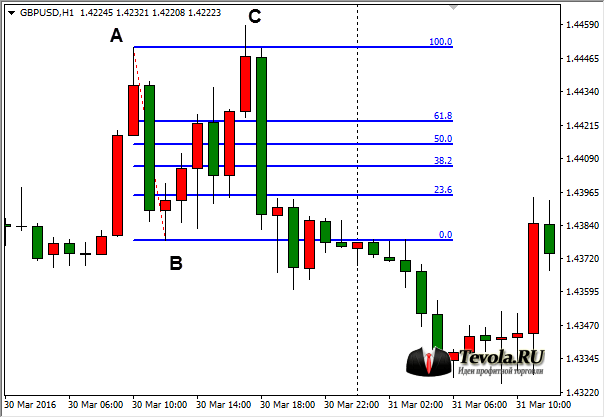

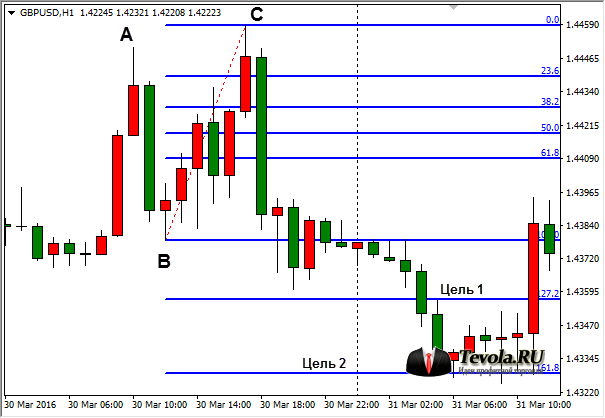

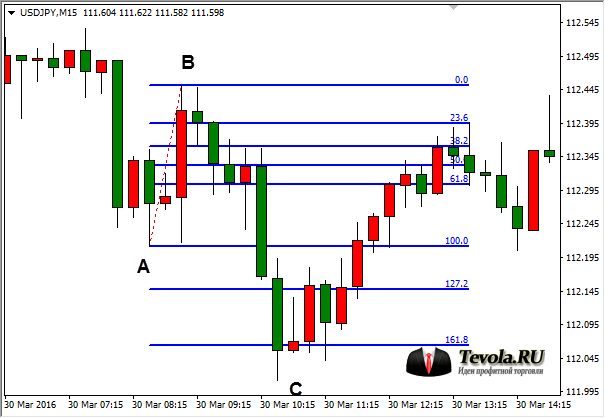

На растущем рынке, требуется обнаружить коррекцию. Как только цена скорректировалась, ждем нового перехая, который не должен быть выше 161.8%, а лучше остановиться в диапазоне между 127.2% и 161.8%, от коррекции обозначенной на рисунке ниже точками A и B.

Как только цена достигнет отмеченной области и начнет нисходящее движение, мы можем предположить, что условие для торговой стратегии Атака акул, частично выполнено.

Далее, натягиваем фибо уровни от В до С, чтобы найти точку для входа и уровень для установки takeprofit.

Автор предлагает входить в сделку, сразу после пересечение уровня в точке А, устанавливая stoploss выше точки C, а takeprofit на расстоянии 127.2% от отрезка В к С.

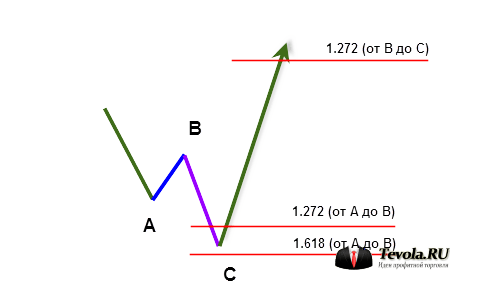

Условия для открытия длинной позиции

Чтобы обнаружить точку для входа в Long, требуется явно нисходящий, предшествующий тренд. Как только цена скорректируется на верх, ожидаем пробой полученного Low.

Как и в примере с короткой позицией, точку С следует ждать на расстоянии от 127.2% до 161.8%, от отрезка А к В.

Как только цена начнет двигаться вверх из отмеченной области, можно допустить, что имеется наличие условий для торговой стратегии Атака акул.

Снова натягиваем фибо уровень, но теперь уже от точки В к С и получаем примерный ориентир для закрытия Long в точке 127.2%.

И снова, автор предлагает открывать покупку, как только цена пересечет точку А, выставляя stoploss ниже точки С, а takeprofit в точке 127.2% от отрезка В к С.

Примеры работы простой торговой стратегии Атака акул

Я нашел несколько неплохих вариантов, из которых видно, что стратегия работает очень качественно, а понять ее на столько просто, что с этой задачей справится даже новичок.

Практически вчерашняя позиция по фунту, часовка. Соглашусь, условия выполнены не до конца, ведь после перехая точки A, цена не поднялась в зону 127.2% — 161.8%, но считаю все же, что ситуация подходит под стратегию Атака акул.

После небольшого перехая, натягиваем фибо уровни от В к С и получаем цель в районе цены 1.4360, которая прекрасно отработалась.

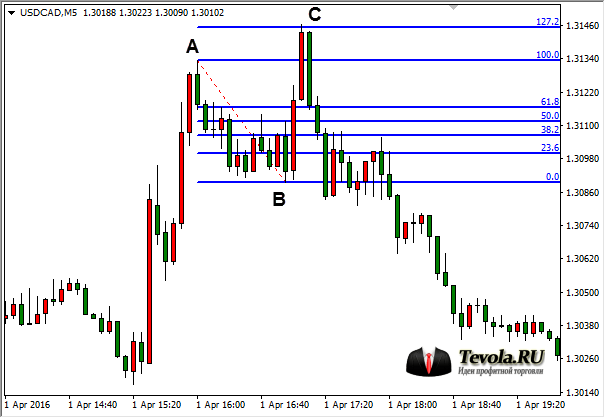

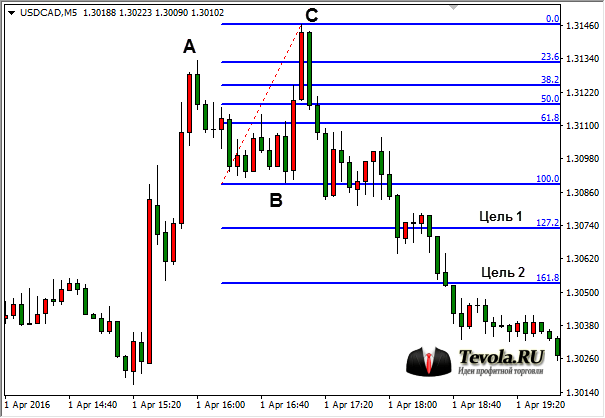

5-ти минутка в паре USDCAD. Имеется восходящее движение до точки А и коррекция до точки В. Натягиваем фибо от точки А к В и ждем перехай, который завершился чуть коснувшись 127.2%.

Как только началось падение, перерисовываем фибо от В к С и получаем цель в районе 1.3074, которая отработалась без проблем.

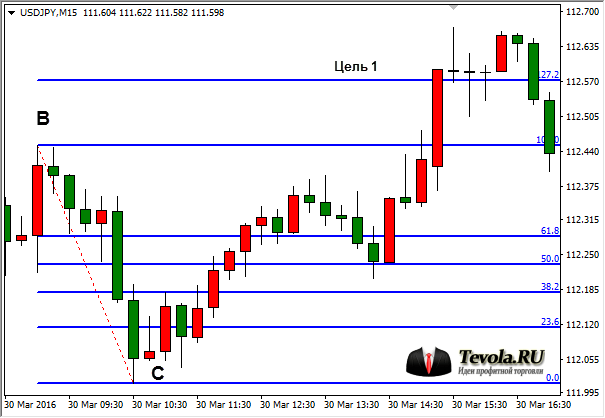

USDJPY, 15-ти минутка. Снова нисходящее движение до точки А и коррекция к В. Натянутая фибо от А к В, рисует целевой диапазон 127.2% — 161.8%, ниже которого цена не должна опуститься.

В данном примере, отчетливо видно, что цена не точно опустилась, она даже закрепилась ниже уровня 161.8%, где то на 1 — 2 пп, но дальнейший ход цены, показывает что ниже не пускают, что дает основания предполагать о захвате жертв.

Как только пошло движение вверх, натягиваем фибо от В к С и получаем целевой уровень 112.57, который с блеском отработался.

Обратите внимание, что:

- все позиции для сделок очень свежие, что означает не подгон истории под стратегию, а работоспособность стратегии в текущих рыночных условия;

- представлены разные валютные пары и во всех, имеется прекрасная отработка;

- специально отмечал сделки на разных таймфреймах, что так же свидетельствует о работоспособности, вне зависимости от таймфрейма.

Мой опыт использования стратегии

Сказать, что я работал по этой стратегии и изучил все нюансы, что называется вдоль и поперек, было бы не правдой, но опыт и поверхностное изучение, натолкнули меня кое на какие мысли. Безусловно, стратегию следует отнести к простым стратегиями Форекс (кстати, с полным списком простейших стратегий способных приносить прибыль, можно ознакомиться в категории Самые простые стратегии Форекс)

- По заявленному описанию, точка С должна быть в диапазоне 127.2% — 161.8%. Отчасти соглашусь с этим, но следует понимать, что это рынок, а не точная математика. Если цена незначительно вышла из отмеченного диапазона и снова вернулась, считаю подобные позиции можно рассматривать.

- Кроме конкретных цифр, пусть даже это волшебные фибо уровни, предлагаю подстраховаться и добавить на свое усмотрение дополнительных индикаторов. Как вариант, прекрасно подойдет MACD, где удобно отслеживать дивергенцию и конвергенцию, так же можно использовать индикатор Volumes (если вы думаете что тиковые объемы не работают, специально для вас написал эту статью), который покажет имеющийся интерес к пробою у толпы.

- Автор предлагает открывать сделку, сразу же, как только цена пройдет уровень точки А. Просматривая графики, я видел не раз, что цена подходит к точке А и разворачивается, так что стопов нахватать можно много. Предлагаю натянуть фибо от В к С (так как мы делаем для определения уровня профита) и ждать закрепления выше 50%, а уж после, спокойно входить в сделку со стопом ниже точки С.

- По непонятной мне причине, автор предлагает закрывать сделку на отметке 127.2%, отложенного от отрезка В к С. Если это будет первая цель, то я согласен, но вот закрывать всю сделку, не думаю. Лучше использовать правила сопровождения сделки, описанные в этой статье или выставлять один тейк на уровне 127.2%, а второй на 161.8%, но и это не панацея, экспериментируйте.

- И последнее, какой бы привлекательной не выглядела сделка, не забывайте про ограничение убытков, а именно ордер стоп лосс.

В целом, стратегия простая, работоспособная и глупо было бы не обратить на нее внимание. На этом у меня все, до новых статей. Всем пока.

Простая скользящая средняя — инструмент для определения тренда

Главным определяющим поведение на рынке является технический анализ. В связи с этим рассмотрим наиболее популярный индикатор указанного направления – Simple Moving Average. Это простая скользящая средняя линия, которая часто применяется для определения направления тренда на графике. Сокращенно – SMA.

p, blockquote 1,0,0,0,0 —>

Простая скользящая средняя: описание и формула расчета

p, blockquote 2,0,0,0,0 —>

На рисунке представлен пример торговли с МА.

p, blockquote 3,0,0,0,0 —>

Популярность индикатора SMA объясняется его многогранностью и универсальностью. Основной, наиболее подходящей разновидностью мувингов считается именно Simple Moving Average. Этот инструмент имеет вид кривой, которая показывает направление тренда в течение временного промежутка.

p, blockquote 4,0,0,0,0 —>

Формула простой скользящей средней

Показания рассматриваемого типа мувинга отражает средние величины стоимости актива за время нескольких предшествующих свечей. Это объясняется тем, что теханализ определяет направление тренда к предшествующему среднему значению.

p, blockquote 5,0,0,0,0 —>

Возьмем за образец расчета актив с ТФ М5 и SMA с периодом 20. В данном случае индикатор найдет сумму закрытия 20-ти предыдущих баров, длиной в 5 минут и разделит полученную величину на 20.

p, blockquote 6,0,0,0,0 —>

Вот, по какой формуле производятся расчеты:

p, blockquote 7,0,0,0,0 —>

p, blockquote 8,0,0,0,0 —>

p, blockquote 9,0,0,0,0 —>

Перерасчет делается после каждого закрытия периода. Говоря иначе, сразу после закрытия пятиминутного бара, SMA рассчитывает и использует значение предыдущего закрытого бара.

p, blockquote 10,0,0,0,0 —>

Среднее значение цены образовывается без учета резких движений. Благодаря этому правильно определяется состояние на рынке. То есть рассматриваемый тип мувинга отражает основные тенденции текущего движения тренда и не берет во внимание спонтанные отскоки цены.

p, blockquote 11,0,0,0,0 —>

Скользящая средняя применяется в довольно широком диапазоне. Трейдеру, который начинает работать с SMA, стоит научиться его правильно настраивать.

Возможности SMA

Мувинг пользуется популярностью у трейдеров, как уже говорилось выше, благодаря своей эффективности. Сигналы, которые он подает, довольно сильные и хорошо подходят для фильтрации тренда.

p, blockquote 13,0,0,0,0 —>

Используя SMA, можно получать отчетливое представление о ситуации на рынке Форекс по выбранному активу. Направление цены идет именно в ту сторону, куда устремляется мувинг.

p, blockquote 14,0,0,0,0 —>

Под силу скользящей средней не только отражение тренда на финансовом рынке, но и показания, характеризующие боковое движение тренда.

p, blockquote 15,0,0,0,0 —>

Огромное число торговых систем применяют SMA, как фильтр, подтверждающий то или иное движение тренда.

p, blockquote 16,0,0,0,0 —>

Скользящая средняя может показать также предстоящий разворот тренда. Делается это следующим образом: на рабочем графике устанавливаются несколько индикаторов рассматриваемого вида, которые отличаются только периодами. Место пересечения кривых мувинга и подает сигнал о предстоящем развороте тренда. Перелом цены определяется в тех случаях, когда тренд пересекает медленную МА.

p, blockquote 17,0,0,0,0 —>

Помогают скользящие средние и при определении правильного времени заключения сделок.

Настройки мувинга

p, blockquote 19,0,0,0,0 —>

Сам индикатор SMA довольно простой. Равно как и просты его настройки. Важно соблюдать следующие параметры:

- Самая главная настройка – это период. С его помощью рассчитываются бары, входящие в тот или иной период в используемом ТФ. Например, в периоде, равном 48 свечам на пятиминутном таймфрейме средняя ценовая величина будет рассчитываться за предыдущие 4 часа (240 минут). По правилам технического анализа, период индикатора SMA не может иметь период, меньше пятиминутного.

- Следующая настройка – цена расчета. Данный параметр может быть 4-х типов. Данная величина определяет цену при помощи дополнительного инструмента – индикатора HLOC. Таким образом, существуют следующие настройки:

- Close – наиболее популярный, определяет цену закрытия;

- Open – определяет цену открытия;

- High – показывает максимальную величину за единицу периода;

- Low – отражает минимальную величину за единицу периода.

Единицей периода называется свеча, в выбранном ТФ. МА, которая базируется на экстремумах, может также применяться в качестве уровня поддержки и сопротивления.

p, blockquote 21,0,0,0,0 —>

Достоинства и недостатки мувинга SMA

Изучая торговый инструмент SMA, следует иметь в виду, что помимо положительности, данный индикатор имеет и ряд отрицательных качеств. Для начала расскажем о достоинствах МА:

- Простота в изучении и применении.

- Отличный дополнительный инструмент для торговой стратегии, который фильтрует сигналы.

- Показывает все ситуации на рынке, применяет несколько категорий сигналов.

- Отличные и четкие сигналы.

К недостаткам SMA можно отнести следующие характеристики:

- Мувинг тяжело применять в качестве самостоятельного индикатора из-за наличия множества ложных сигналов.

- Существует обратное соотношение ложных пробоев к выбранному периоду. А именно – ложных пробоев появляется тем больше, чем меньше выбирается период.

Если обобщать вышесказанное, стоит отметить, что, к сожалению, данный инструмент не идеален и не дает гарантированного результата. Идеальных инструментов со стопроцентной эффективностью на рынке Форекс на данный момент не существует.

p, blockquote 24,0,0,0,0 —>

Однако, учитывая простоту, доступность и эффективность мувинга, он остается наиболее популярным и востребованным инструментом.

Метод средней скользящей простой в составе ТС

Рассмотрим несколько стратегий торговли, где одним из основных инструментов является простая скользящая кривая линия.

p, blockquote 26,0,0,0,0 —>

Система «Быстрая SMA»

Первая стратегия, которую мы рассмотрим, также отличается своей простотой. В ней используется два вида мувинга МА. Одна скользящая средняя имеет период, равный 5, а вторая – 60. Первая имеет красный цвет, а вторая – зеленый.

p, blockquote 27,0,0,0,0 —>

p, blockquote 28,0,0,0,0 —>

В качестве активов используются весьма популярные валютные пары. Такие, как:

- EUR / USD ;

- USD / JPY.

Для входа в рынок ожидается ситуация, когда тренд одновременно с быстрой SMA пересекает медленную скользящую среднюю. При этом движение должно идти снизу вверх. И, кроме того, несколько баров должны уже быть закрыты выше зеленой линии.

p, blockquote 30,0,0,0,0 —>

При таких условиях открывается ордер на покупку. Для безопасности не стоит пренебрегать Стоп-лоссом. СЛ ставится за ближайшим минимальным значением. А Тейк-профит устанавливается по личному решению трейдера.

p, blockquote 31,0,0,0,0 —>

Сделка на продажу в данной стратегии заключается при условиях, когда быстрая скользящая средняя пересекает медленную SMA по направлению сверху вниз. При этом СЛ ставится за ближайший ценовой максимум в нескольких пунктах от него.

p, blockquote 32,0,0,0,0 —>

При этом стоит избавляться от множества ложных сигналов. Сделать это возможно при помощи фильтра по направлению глобального тренда. Рекомендуется применять также индикатор осцилляторного вида. Например, вы можете выбрать для этой цели любую модификацию стохастика.

p, blockquote 33,0,0,0,0 —>

Система «Пересечение трех SMA»

Вторая довольно простая в применении стратегия с использованием индикатора SMA, которой стоит уделить внимание, это «Пересечение 3-х скользящих средних».

p, blockquote 34,0,0,0,0 —>

Применяя обозначенную выше стратегию, используем индикатор SMA трех вариантов в различном цветовом решении:

- Скользящая средняя 100 SMA – линия красного цвета.

- Индикатор SMA 26 – зеленого цвета.

- SMA 13 – пурпурного цвета.

Третья кривая (13 SMA) – это быстрая средняя. Вторая кривая (26 SMA) – это медленная скользящая средняя. Место, где пересекаются кривые 26 SMA и 13 SMA, и будет сигналом для открытия ордера на вход в рынок. Кривая 100 SMA отображает направление текущей цены. Все ордера открываются в направлении промежуточного движения цены. Сигнал на открытие ордера поступает в случае пересечения 26 SMA выше красной линии 100 SMA.

p, blockquote 36,0,0,0,0 —>

Вход в лонг

p, blockquote 37,0,0,0,0 —>

Сигнал на открытие ордеров поступает при наличии следующих условий:

- Тренд должен находиться над кривой красного цвета 100 SMA.

- Зеленая и пурпурная кривые 13 и 26 SMA должны находиться над кривой 100 SMA.

- 13 SMA пересекает 26 SMA.

На рисунке выше пример условий для входа на лонг-операции по стратегии «Три скользящие средние».

p, blockquote 39,0,0,0,0 —>

Видно, что три кривые SMA в аккуратном порядке накладываются друг на друга. Тренд при этом четко и определенно направлен вверх.

p, blockquote 40,0,0,0,0 —>

Данная система не должна предусматривать жесткий ТП. При этом ордер на закрытие сделки оформляется в момент пересечения ценой кривую 26 SMA. Сделку в этом случае можно держать все время до появления предпосылок к смене направления цены.

p, blockquote 41,1,0,0,0 —>

Вход в шорт

Итак, для шортовых сделок должны соблюдаться следующие условия:

- Расположение цены – под кривой 100 SMA.

- Кривые 13 SMA и 26 SMA располагаются под линией 100 SMA.

- Кривая 13 SMA пересекает линию 26 SMA по направлению снизу вверх.

SL в данном случае также ориентирован на кривую 26 SMA. Сигналом к закрытию сделки служит закрытие баров над линией 26 SMA.

p, blockquote 43,0,0,0,0 —>

Недостатки системы

Стратегия пересечения трех SMA может привести к сливу депозита, особенно у начинающих трейдеров. Дело в том, что эти индикаторы всегда запаздывают. В связи с этим можно включиться в движение, которое уже вышло на свою финальную стадию. Есть риск того, что суммы спреда и комиссия не покроются полученной при этом прибылью.

p, blockquote 44,0,0,0,0 —>

Рассматриваемая стратегия уместна на трендовых рынках. Например – сегодняшний американский фондовый рынок, где главное – купить. И неважно, в какое время открылись сделки, т.к. тренд пробивает предыдущий максимум.

p, blockquote 45,0,0,0,0 —>

Форекс или российский финансовый рынок, который, как известно часто находится во флете, могут свести счет к убыткам.

p, blockquote 46,0,0,0,0 —>

На рисунке представлен пример рынка, находящегося во флете.

p, blockquote 47,0,0,0,0 —>

p, blockquote 48,0,0,0,0 —>

Когда рынок находится во флете рассматриваемая стратегия предоставляет множество ложных сигналов. Отсюда и риски полного сливания депозита.

p, blockquote 49,0,0,0,0 —>

Резюмируя все вышесказанное о системе пересечения 3-х SMA можно отметить консервативность стратегии. Учитывая, что кривая 100 SMA значительно разнится с линиями 13 SMA и 26 SMA, подтверждение сигнала требует больше времени. Но при этом снижается число ложных сигналов. Минус стратегии в некотором отставании сигналов стратегии от реального состояния на рынке. Но данная черта присуща всем индикаторам.

p, blockquote 50,0,0,0,0 —>

Система пересечения 3-х SMA отличается простотой. Но с ее помощью можно охватить чуть ли не весь тренд.

p, blockquote 51,0,0,0,0 —>

Вторым минусом стратегии является отсутствие жестких рамок для установки стоп-лосса и тейк-профита, обеспечивающих некоторую безопасность инвестициям. Довольно сложно оценить соотношение риска и прибыли.

p, blockquote 52,0,0,0,0 —>

Риски при применении данной стратегии можно уменьшить, если работать с небольшими суммами от общего депозита.

Стратегия SMA Tunnel

Еще одна стратегия для индикатора простая скользящая средняя – это система SMA Tunnel. Эффективна она при применении на валютных парах, отличающихся высокой волатильностью. Отмечается, что максимальная прибыльность достигает 300 % годовых.

p, blockquote 54,0,0,0,0 —>

Более подробную инструкцию к стратегии SMA Tunnel вы уже публиковали ранее. Рекомендуем ознакомиться.

p, blockquote 55,0,0,0,0 —>

p, blockquote 56,0,0,0,0 —>

Указанная стратегия была протестирована множество раз на различных активах и ТФ. Всегда она показывает хорошие результаты. SMA Tunnel стала уже классической стратегией. По ней прибыль тем больше, чем выше волатильность валютных пар.

p, blockquote 57,0,0,0,0 —>

Система SMA Tunnel также отличается своей простотой. Для получения большого дохода очень важно правильно установить все параметры в настройках. Это трендовая система. Применяется на внутридневном и более старшем интервале. Но рекомендуется ТФ – М30. Самые высокие показатели доходности на парах:

- EUR/USD;

- GBR/USD;

- EUR/JPY.

Суть стратегии SMA Tunnel

В указанной системе используются 2 SMA, которые создают на графике определенный канал. Периоды MA1 и MA2 должны равняться 233. Но показания одной линии идут по максимумам, а второй – по минимумам. Таким образом, параллельные кривые создают своеобразный ценовой коридор, называемый тоннелем.

p, blockquote 59,0,0,0,0 —>

При заполнении настроек для дополнительных параметров мувингов следует определить величины уровней, основываясь на линиях Fibo.

p, blockquote 60,0,0,0,0 —>

На рисунке представлены настройки уровня 15, который применяется, как фильтр ложных сигналов. Другие 3 уровня применяются для определения SL и TP или в целях фиксации прибыли и контроля сделки.

p, blockquote 61,0,0,1,0 —>

p, blockquote 62,0,0,0,0 —>

Некоторыми трейдерами применяется пятизначные значения котировок. Т.е. в конце цифрового обозначения следует добавлять на конце «0» (Например, котировка EUR/USD 1, 44930).

p, blockquote 63,0,0,0,0 —>

Но мы рассмотрим примеры 4-хзначных котировок.

p, blockquote 64,0,0,0,0 —>

Важно: уровни Фибоначчи для MA2 имеют те же значения, что и для MA1, но со знаком «минус». Т.е. линии Fibo идут под MA2.

После установок параметров на графике можно увидеть две параллельные линии – ценовой тоннель. В случае увеличения волатильности расширяется и тоннель, при уменьшении – коридор сужается.

p, blockquote 66,0,0,0,0 —>

Заключение сделок по стратегии SMA Tunnel

Рекомендуется вести торговлю в период волатильности, если таковая отсутствует, то ордера лучше не открывать. Чтобы по новостям правильно определить момент входа в рынок лучше пользоваться отчетами Cot.

p, blockquote 67,0,0,0,0 —>

Условиями для открытия ордеров на покупку являются:

- Кривая цены проходит сквозь MA1 снизу вверх.

- Бар закрылся над MA1.

Ордер Buy открывается в момент закрытия бара. Торговать лучше суммой, не превышающей 1 % от депозита.

p, blockquote 69,0,0,0,0 —>

ТП устанавливаются следующим образом:

- Для первой сделки ТП составляет 89 шагов.

- Для второй сделки ТП равен 144 шага.

- Для третьего – 233 пункта.

СЛ ставится для каждого лота под линией MA2.

p, blockquote 71,0,0,0,0 —>

Открытые ордера могут сопровождаться ручным трейлинг-стопом. Т.е. ожидается достижение ценой ТП первого ордера, после чего СЛ сразу же передвигается в безубыток. Это позволяет значительно снизить риски.

p, blockquote 72,0,0,0,0 —>

Когда цена доходит до ТП второй сделки, СЛ переносится на уровень ТП первого ордера, диверсифицируя риски и получая максимальную прибыль.

p, blockquote 73,0,0,0,0 —>

p, blockquote 74,0,0,0,0 —>

Важно: При движении цены к следующему уровню, СЛ передвигается следом.

Сигналы на продажу:

- Цена проходит сквозь линию MA

- Бар закрылся под

Величины ТП те же, что и в первом варианте. Вход в рынок производится тремя лотами сразу.

p, blockquote 77,0,0,0,0 —>

Подводя итог рассмотренной стратегии для простой скользящей средней можно отметить, что профессиональные трейдеры считают данную стратегию прибыльной и довольно эффективной. Главное – соблюдать все правила и предписание. А также применять систему в условиях сильной волатильности, т.к. флет сводит эффективность стратегии до ноля.

p, blockquote 78,0,0,0,0 —>

Помимо Форекса, данная система может применяться также на бинарных опционах.

p, blockquote 79,0,0,0,0 —>

Как бы хорошо трейдер не изучил все настройки, правила и предписания стратегии, для начала все же рекомендуется протестировать SMA Tunnel на демо-счете.

p, blockquote 80,0,0,0,0 —>

Рекомендуем также установить и протестировать индикатор Hull Moving Average, который тоже основан на скользящей средней.

Источник https://webmastermaksim.ru/strategii-foreks/strategiia-setka-foreks.html

Источник http://www.tevola.ru/trading/strategii/shark-attack.html

Источник https://popecon.ru/prostaya-skolzyaschaya-srednyaya-prostoy-instrument-dlya-opredeleniya-trenda.html

Источник