Содержание

Форекс что это такое и как работает

Форекс — что это такое и как работает эта финансовая система?

Краткое содержание статьи:

В этой статье мы рассмотрим Форекс — что это такое и как работает эта, сложная на первый взгляд, система? Сейчас почти на каждом углу рекламируют возможность получения финансовой свободы и независимости при помощи этого рынка, но ни одна реклама не даёт внятного пояснения – а как это всё работает. Такой подход заставляет людей задуматься, а не «лохотрон» ли это, рассчитанный на доверчивых новичков?

Трейдеры которых постигла неудача подливают масла в огонь своими «громкими разоблачениями». Разобраться в ситуации сложно и без давления извне, а тут ещё приходит и осознание, что торговать и распоряжаться необходимо собственными средствами. Дополнительный риск и ответственность требуют более детального разбора ситуации.

Кто использует Форекс и в каких целях?

Для начала – что такое форекс. Это рынок, который позволяет своим участникам совершать манипуляции с валютами всех стран мира. Основными игроками являются крупные корпорации – международные банки, трастовые фонды, страховые компании. В каких целях ведут торговлю эти организации?

- Обмен валют.

- Получение спекулятивной прибыли.

- Наращивание финансового капитала.

- Долгосрочные инвестиции.

Банки, особенно международные, ежеминутно проводят огромное количество переводов, используя все возможные валюты для удовлетворения запросов своих клиентов. Держать солидный запас каждой значимой валюты не слишком выгодно, нет никаких гарантий, что имеющихся средств будет достаточно и что они будут востребованы в ближайшее время. Проще использовать резервную валюту, которую можно обменивать на любую другую.

Но обращаться каждый раз к другому банку или схожей организации, для получения незначительной суммы, неудобно и с финансовой и с юридической точки зрения. И как вы уже поняли, доступный из любой точки планеты общий рынок с оборотом в сотни миллиардов долларов облегчает жизнь финансовому отделу – купить необходимое количество единиц можно в несколько нажатий клавиш компьютера, подключенного к интернету.

Рынок для более мелких игроков.

А что с остальными? Инвестирование, спекуляции и получение краткосрочной прибыли – всё это немаловажные моменты, большинство частных игроков и мелких компаний используют рынок с этой целью. Стоит понять, что вход напрямую в торговлю может обеспечить себе только огромный капитал. Речь идёт если и не о миллиардах, то о десятках и сотнях миллионов.

Обычный и даже очень успешный трейдер вынужден искать брокера и вести торговлю по предложенным правилам. При определённом объёме капитала можно связаться напрямую с официальными представителями компании и потребовать для себя более выгодные условия, большинство брокеров пойдёт на это. А вот остальным можно довольствоваться тем, что написано на официальных сайтах.

Зарегистрировавшись и скачав терминал для торговли, можно вносить первый депозит и начинать свой путь к успеху. Или же наоборот, отдавать последние средства непонятно кому.

Так что же такое форекс – возможность обеспечить себя на долгие годы или очередной большой обман?

Что необходимо сделать для получения прибыли?

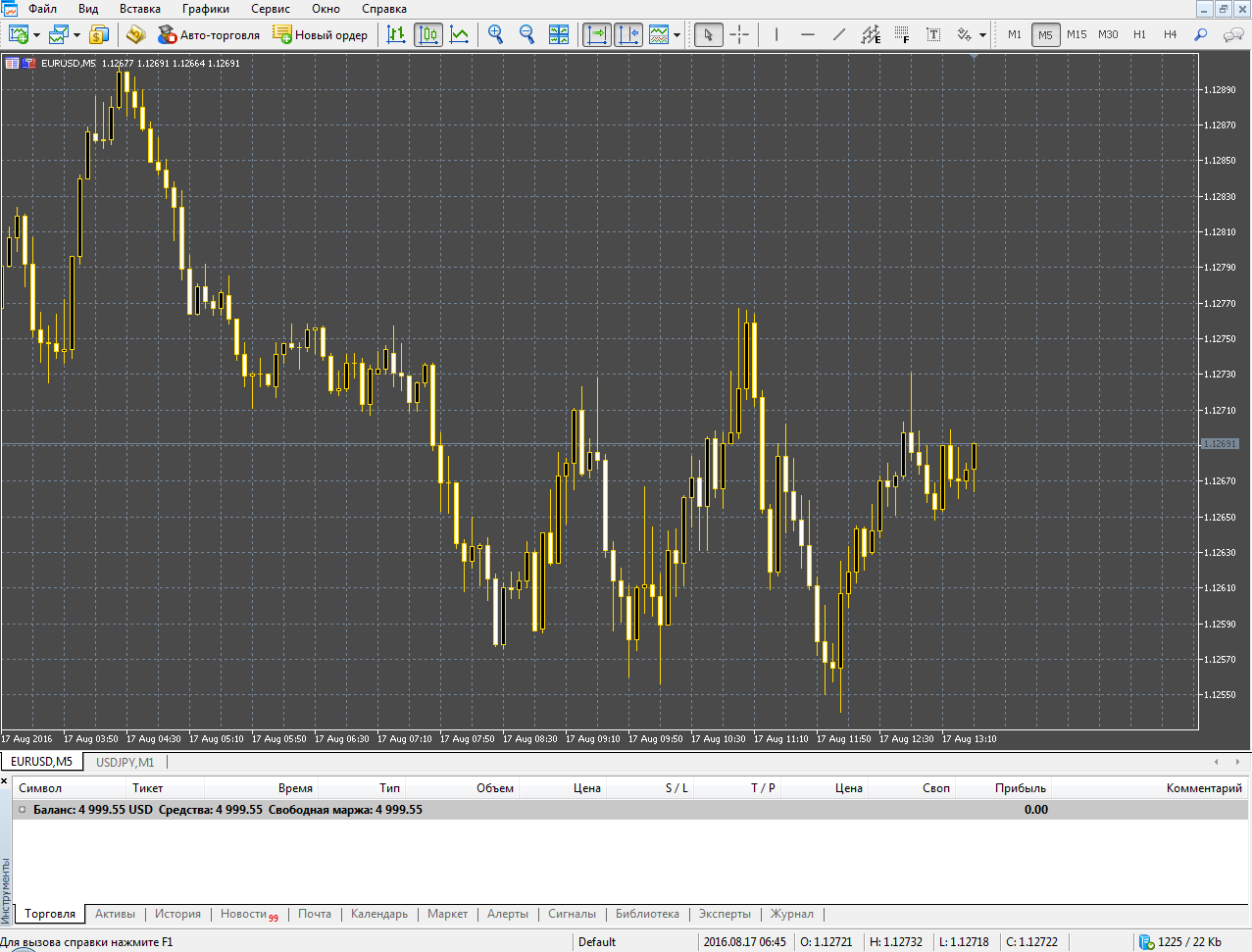

Первое знакомство с самим рынком произойдёт после того как вы запустите скачанный терминал .

Терминал – это программное обеспечение, которое позволяет вести торги – покупать и продавать валюту в любое время.

По поводу времени ещё одно немаловажное уточнение: в выходные дни рынок закрыт, сделки проводятся только по будням. После открытия программы перед вами появится ряд графиков, на которых будет зафиксировано изменение курса одной валюты к другой на протяжении определённого времени.

Весь смысл ваших манипуляций на форексе можно уложить в одну фразу – купить дешевле и продать дороже.

По большому счёту все сводится к тому, чтобы угадать – вырастет валюта в цене в краткосрочной перспективе или упадёт. Именно на этой разнице вы и должны получить прибыль, которая будет составлять определённый процент от вложенной суммы. Можно резонно заметить, что сейчас ежедневно курс валют колеблется в очень небольших пределах, даже изменения в 1% кажутся довольно значительными.

Имея тысячу долларов, получать по 10$ с каждой сделки, рискуя ещё и потерять часть суммы, не слишком выгодно.

И вот тут мы вынуждены перейти к объяснению такого нюанса как кредитное плечо. именно эта возможность позволяет получить солидную прибыль даже при незначительных вложениях.

На видео Александр Макаров вкратце расскажет основные моменты и принципы работы финансового рынка «Форекс»:

Что такое торговое плечо в Форекс?

Слово плечо выбрано не просто так. Вспомните уроки физики или истории – что оно собой представляет.

Используя рычаг, к плечу можно приложить меньшие усилия для получения значительного результата.

В данном случае речь идёт не о перемещении физических тел и возведении пирамид, а о финансовых манипуляциях. Благодаря предоставляемому брокером «кредиту», ваша тысяча долларов во время ведения торговли будет считаться как 5, 10 и даже 100 тысяч. Всё зависит от выбранного плеча – 1 к 5, 1 к 10 или 1 к 100.

Это не какие-то абсолютные цифры, каждая компания устанавливает свои, да и получить более приемлемые условия можно обратившись напрямую к представителям, как уже и говорилось. Для расчета ваших действий проще взять среднее значение, 1 к 10:

- Вы хотите приобрести рубли за 1 тысячу, надеясь на дальнейший рост российской валюты.

- Во время сделки используется плечо, все дальнейшие расчеты идут из того, что у вас было 10 тысяч долларов, и вы купили на них рубли.

- После изменений курса на некоторое количество пунктов вы закрываете сделку, фиксируя прибыль или убыток.

- Полученное в итоге число делится на 10 – значение предоставленного кредита.

Если курс изменится на всё тот же 1 процент, благодаря плечу вы получите прибыль в размере 10%. Несложно рассчитать, что при коэффициенте 1 к 100, такие изменения помогут удвоить первоначальный капитал.

Обратная сторона торговли на бирже.

На первый взгляд всё выглядит просто замечательно, по доброте душевной вам предоставляется возможность оказать гораздо большее влияние на финансовый рынок и получить внушительную прибыль, не прикладывая особых усилий. Но ведь ничего просто так не бывает, за такие возможности придется платить вам .

Давайте подумаем, а что будет в случае, если курс не поднимется, а наоборот – упадёт на 1%. Убыток может фиксироваться автоматически при достижении определённого показателя – такие настройки могут быть лично у вас или у самого брокера.

Но вспомните про плечо 1 к 100, одно изменение за день может «сжечь» весь ваш капитал. Не слишком обидно, если это была всего тысяча долларов, особенно если она не последняя. А когда речь идёт о десятках или сотнях тысяч?

Стоит понимать ещё один факт, вся ваша прибыль это чистый убыток других игроков, которые сделали ставку на другой исход событий и не угадали. Каждый раз, получая доход со сделки, вы отправляете в свой кошелёк средства других людей. Так не стоит удивляться, когда в один не очень прекрасный день придётся распрощаться с частью своего капитала в пользу кого-то другого.

Что такое Forex — обман или возможность заработать?

А вот сам брокер всегда будет в плюсе. спрэд и комиссия обеспечат долгое существование любой конторе. Настолько долгое, что можно заняться размещение своих офисов в крупных городах и рекламой по ТВ и радио.

Время от времени разгораются скандалы, когда выясняется, что брокеры не вели реальной торговли, выступая в роли посредников. Они просто брали средства у своих клиентов и рисовали графики у них в личных кабинетах. Средства же равномерно распределялись между клиентами и оседали на частных счетах, такая себе пирамида, которая способна жить гораздо дольше своих аналогов. Ведь средняя прибыль в ней редко когда превышает 5%, а ещё возможен и убыток.

Выходит, что все крики о мошенничестве действительно небезосновательны? На самом деле, большая часть обвинений сводится к тому, что форекс мало чем отличается от рулетки – при помощи анализа и математических данных невозможно предсказать будущие изменения, можно лишь угадать. Но ведь никто не заставляет вас во время торговли использовать такие огромные коэффициенты, большинство инвесторов за год совершают несколько сделок, вообще без плеча. Когда речь идёт о ресурсах или ценных металлах, колебания в течение года в пределах нескольких десятков процентов вполне реальны.

Не стоит слишком верить разоблачительным статьям о форексе – что это такое и как работает этот рынок, вы уже знаете. Просто примите как факт, перед вами инструмент для манипуляций с финансами. чем-то похожий на рулетку или букмекерскую систему ставок. А теперь подумайте, стоит ли вам ввязываться в это и использовать его каким-либо образом?

Если всё же решились попробовать, задумайтесь о возможных последствиях и выберите для себя оптимальный вариант. Не стоит испытывать удачу, если у вас нет никакого плана, знаний и опыта.

Видео о рынке Форекс

Далее Эдгар расскажет свое видение, что из себя представляет Forex, насколько реально торговать и не потерять свои финансы:

Валютный рынок Форекс (Forex) — что это и как работает, участники рынка и правила торговли

1 февраля 468 0 Автор: Kakzarabativat 468 0

Здравствуйте! В этой статье поговорим о том, что такое рынок Форекс.

Сейчас уже мало людей, не слышавших о существовании рынка Forex. Масса рекламы рассказывает о том, что с помощью Форекса можно обрести абсолютную финансовую независимость. Но прежде чем с головой окунуться в мир Форекс, стоит уяснить, что это не азартная игра, а серьезная работа, которую нужно делать хорошо.

Содержание

Что такое рынок Форекс

Говоря проще, Форекс – это «обменник», в котором люди переводят одну валюту в другую.

Если же употреблять более официальное толкование, то:

Форекс — это рынок по межбанковскому объему валюты по свободной цене.

Кратко рынок можно охарактеризовать так: процесс торговли на этом рынке происходит также, как на обычных: исходя из спроса и предложения. Но в данном случае товаром является валюта.

Контроль и регулирование этого рынка в РФ осуществляется Центробанком, хотя четкого регламента не выработано.

Отличия от других рынков

Чаще всего валютный рынок Форекс сравнивают с фондовым рынком. Отметим, что фондовый рынок считают более стабильным, нежели валютный. На этом рынке торгуют акциями, облигациями, другими ценными бумагами.

Для более точного сравнения, рассмотрим и особенности фондовых рынков тоже:

- Для торговли используются определенные места (фондовые биржи);

- На разных биржах отличаются котировки ценных бумаг;

- Количество участников торгов ограничено;

- Перед тем как приобрести ценные бумаги, для них нужно найти и покупателя, и продавца;

- Нельзя продать акции, которых фактически нет, для этого занимают у брокера;

- Прибыль получат только определенные группы инвесторов;

- Фондовые биржи работают определенный период времени.

На Форекс ситуация диаметрально противоположная:

- Привязки к конкретному месту не существует;

- Рынок единый, а значит котировки валют одинаковые;

- В торгах может участвовать сколько угодно людей;

- Можно проводить операции, которые превышают депозит;

- Прибыль в любом размере может получить любой участник;

- Рынок работает круглосуточно, кроме субботы и воскресенья.

Самым важным отличием можно назвать то, что совершение всех сделок осуществляется дистанционно, через интернет. Трейдеры могут находиться в разных странах, более того, на разных материках.

Круг участников

Валютный рынок подразумевает присутствие разных участников. У каждого из них одинаковая цель – дороже продать, дешевле купить. Цель единая, но каждый из них обладает своим статусом и выполняет свои функции.

Итак, самые крупные игроки – центральные банковские организации разных государств. Они не просто влияют на курсы валют, но и скупают и продают валюту на внутреннем рынке.

Кроме того, на них лежит ответственность за ставку рефинансирования. Из-за этого курсы валют переживают определенные колебания.

Коммерческие банковские организации находятся на втором месте. Через них проходит самое большое количество операций по обмену.

Импортеры и экспортеры – следующая категория участников. Они осуществляют продажу иностранной валюты за национальную, а также совершают покупку той валюты, в стране хождения которой у них есть партнеры.

ИФ (инвестиционные фонды ) – делают большой оборот средств, что влияет на курсы разных валют. Их задача состоит в получении прибыли, которая максимально возможна.

Еще один участник –брокерские компании. Благодаря им сделки проводятся по всему земному шару. Их клиенты занимаются торгами через специальные программы.

Следующую ступень занимают инвесторы – физические лица. Их прибыль формируется засчет разницы, которая сложилась между курсами покупки и продажи валюты. Совершенно неважно, в какой очередности совершаются эти операции.

Принцип работы

На самом деле он несложный.

Пример. Чтобы приобрести валютную пару EUR/USD, трейдеру нужно заплатить 1,2326 долларов. После увеличения цены продать он сможет уже за более высокую цену. А разница со сделки останется ему. В этом и заключается весь принцип работы.

Что такое валютная пара? – спросит читатель и будет прав.

Валютная пара – это 2 валюты, первая из которых базовая, а вторая котируемая. Они являются объектов для операций по купле и продаже.

Сочетание валют EUR/USD показывает, сколько долларов стоит евро.

Есть еще несколько типичных валютных пар: USD/JPY (Японская йена), GBP (фунт Великобритании/USD). Это самые востребованные и ликвидные инструменты на рынке.

Можно упомянуть и «экзотические» валютные пары, например: USD/RUB (ликвидность невысокая, популярность в связи с этим низкая).

Также есть и кросс-валютные пары, без доллара в составе. Например: EUR/GBP (евро/фунт Великобритании).

Что собой представляет анализ рынка Форекс

Перед тем как начинать совершение сделок, следует проводить анализ рынка. У каждого трейдера здесь стратегия своя, мы рассмотрим основные показатели для такого анализа.

Известно о трех типах анализа:

Если трейдер хочет стать успешным и получать доход стабильно, анализировать состояние рынка просто необходимо. Кроме того, все три типа анализа одинаково важны, пренебрегать ими не стоит. Давайте рассмотрим их более подробно и начнем с технического.

Технический анализ

Делится на ручной и автоматизированный .

При ручном анализируются технические индикаторы и принимается решение покупать или продавать валютную пару.

При автоматизированном анализе полностью исключен фактор психологии, который навредил немалому количеству трейдеров.

При использовании автоматизированного анализа система изучает предыдущие показатели колебаний цен, чтобы определить последующие ценовые колебания.

Фундаментальный анализ

При таком типе анализируется несколько разных факторов: от уровня безработицы, до экономического положения в стране, которая связана с валютной парой.

Поэтому те, кто предпочитает такой вид анализа, всегда должны быть в курсе актуальных экономических новостей.

Интуитивный анализ

Как показывает практика, чаще всего такой вида анализа используют новички. Получается, что они планируют стать богатыми только за счет везения. Но этот путь тупиковый.

Часть трейдеров так и не приходит к такому выводу и просто разочаровывается в Форекс. Открытие сделок наугад – не самая лучшая стратегия.

Торговля на рынке Форекс и ее правила

Поговорим о правилах, соблюдая которые вполне можно стать успешным трейдером. Многие люди, уже достигнувшие определенного уровня успеха рекомендуют придерживаться их, так как эти рекомендации можно назвать универсальными.

- Изучайте основы. Для многих это может показаться банальным, но чаще всего новички просто игнорируют это правило. Сразу торгуют, используя реальные деньги, и в итоге теряют все.

- Если хотите быстро обогатиться, вложив минимум средств – Форекс не для вас. Даже профессионалы могут потерпеть неудачу и потерять деньги из-за нескольких неправильно сделанных ставок. А новичок, «гадая на кофейной гуще», очень быстро разочаруется. Начинающих трейдеров привлекают красивые рекламные ролики, они уверены что без знаний можно стать богатым человеком.

- Игра на последние деньги – плохая мысль. Не берите деньги в долг для проверки очередной гениальной стратегии. В случае проигрыша потеряете не только свои средства, но и чужие. А долг возвращать все равно придется.

- Отслеживайте ситуацию в экономике. Это не означает, что круглосуточно нужно смотреть новости. Если брокер с опытом, он просто улавливает малейшие изменения.

- Покидайте игру вовремя. Прежде всего, эта рекомендация относится к новичкам. Всегда нужно знать меру и не поддаваться искушению, если не хотите потерять все до копейки.

- Для начала потренируйтесь на демо-счете. Но не стоит забывать, что виртуальный и реальный счет – разные вещи.

- Будьте начеку по отношению к фейковым экспертам. Конечно, опыт коллег с большим стажем бесценен. Но есть и такие «эксперты», которые совершив 2-3 сделки (может и удачных), начинают думать, что они гуру. На самом деле они просто хотят, чтобы у них купили различные руководства и обучающие материалы. Не стоит обращать на таких людей внимание.

- Научитесь проводить свой анализ рынка. Прислушиваться к советам другим можно, но нужно учиться принимать свои решения. Учитесь анализировать рынок, это важно!

- Выбирайте свой путь. Новички часто терпят неудачу по двум причинам: из-за отсутствия опыта и слепого следования советам остальных. Нужно вырабатывать свой путь, постепенно переставая идти за толпой.

- Вырабатывайте и оттачивайте свою стратегию. Это не значит, что нужно заняться изобретением чего-то необычного. Если есть стратегия, которая себя оправдала, ее можно просто доработать.

Эти правила в некоторой степени можно назвать элементарными. Но они реально помогают найти свой путь начинающим трейдерам. Конечно, подход к делу у каждого свой, но обратить внимание на эти рекомендации все-таки стоит.

А сейчас заострим внимание на таком понятии, как демо-счет. Выясним, что это и для чего он нужен.

Это «пробник» реального счета. Дается он для того, чтобы начинающий трейдер не рисковал своими деньгами, но при этом стал полноценным участником рынка.

Благодаря открытию демо-счета можно определиться со стратегией, проанализировать все инструменты, которые имеются для торговли.

Минусами работы с демо-счетами в том, что у трейдера рано или поздно начнет притупляться чувство риска. А заработок, полученный за счет виртуальных денег, практическое значение имеет очень слабое.

С демо-счетом связано также немало мифов. Например, с его использованием можно легко научиться зарабатывать. Это далеко от реальности. Этот счет предназначен для того, чтобы новичок увидел и понял, что представляет собой техническая сторона торговли.

На демо-счете можно торговать, пока не добьетесь реальной и постоянной прибыли (на протяжении от 1 до 3-х месяцев).

Сколько можно заработать

На размер будущего заработка влияет несколько факторов. Желание получать большую прибыль не является приоритетным, а работа на Форекс ничего общего не имеет с работой на руководителя. Вряд ли кто-то сможет назвать конкретные цифры заработка трейдера.

- Наличие определенного набора личных качеств, а также психологическое состояние. Если человек не умеет держать под контролем свои эмоции, больших заработков он не увидит. Он будет зарабатывать недолгое время, а потом все равно понесет убытки. Если же он умеет себя контролировать, просчитывать каждый шаг – успех придет, а вместе с ним и хороший заработок.

- Сумма депозита. Трейдеры обычно размер доходов измеряют в процентах от своего депозита. Хороший показатель – около 15% в месяц. Разочарованы? Но это объективная цифра. Если торговля ведется осторожно и обдуманно, процент может увеличиться.

- Следование определенной стратегии. Чем стратегия продуманнее, чем четче ей следуют, тем лучший результат получают.

- Следование правилам по управлению капиталом. Если трейдер опытный, он понимает, что их нужно соблюдать. Здесь две стороны: если входить в рынок всей суммой депозита, как делают многие новички, можно много заработать, а можно потерпеть полный крах. При таком раскладе – это не работа, а игра в рулетку. А при соблюдении правил прибыль не будет огромной, но и риски меньше.

- Состояние рынка. Рынок может быть сонным, практически мертвым. Обычно это бывает перед серьезными новостями либо после того, как они вышли. В такие дни лучше не открывать сделок, много заработать не получится. Далеко не всегда прибыль зависит только от трейдера.

Итак, подведем небольшой итог. Если трейдер будет тщательно анализировать рынок, держать под контролем свои эмоции, а также будет соблюдать ряд уже названных правил, прибыль составит до 30%. Со временем она увеличится. Скачок до 100 и больше процентов – скорее везение, чем закономерность.

Брокеры Форекс

Зачем нужен брокер на Форекс? Они оказывают большое количество полезных трейдеру услуг: могут предоставить денежный заем, обеспечивают клиентов информационными материалами и так далее.

Многие компании проводят обучение своих клиентов, помогают выводить средства, оказывают консультационные услуги.

В нашей таблице приведем информацию о нескольких таких компаниях.

Положительные и отрицательные моменты заработка на Форекс

- Сумму, которую можно заработать, никто не ограничивает;

- Перед началом работы никто не будет интересоваться, есть ли у вас диплом и владеете ли вы тремя иностранными языками;

- Возможность работать из любой точки мира, где есть интернет;

- График позволяет заниматься личными делами, успешно совмещая их с работой;

- Начальство отсутствует, а коллеги не задают глупых вопросов.

- Всегда сохраняется возможность потери денег;

- Нет возможности забросить все и уехать: не будет заработка;

- Трудно объяснить окружающим, чем вы занимаетесь. Многие считают, что Форекс – это очередная афера.

Вообще, каждый формулирует свои достоинства и недостатки, мы рассказали только об общих.

Как платить налоги с Форекса

Чтобы не стать жертвой волокиты, можно поступить следующим образом:

- Можно открыть банковский счет для торговли;

- Ближе к концу года обратиться к брокеру и запросить отчет по всем сделкам, которые были совершены. Этот отчет с печатью высылается по почте заказным письмом и предъявляется затем в налоговой;

- Рассчитать сумму и уплатить 13% от нее;

- По месту регистрации заполнить и подать декларацию.

Декларировать нужно любой доход, который гражданин получает помимо основного места работы.

Заключение

Подводя итоги, можно сказать, что время, которое может быть потрачено для изучения рынка Форекс, принесет только пользу.

На этом можно зарабатывать, главное грамотно подойти к вопросу. Надеемся, что эта статья окажется не только интересной, но и принесет практическую пользу.

Понравилась статья? Отблагодарите автора, поделитесь с друзьями!

Что такое Форекс и как он работает

Когда в XX веке США, а вслед за ними и другие страны отказались от золотого обеспечения национальных валют, перед финансовыми институтами развитых стран встала проблема: каким образом следует определять стоимость валюты? Рыночная экономика, принятая в этих странах, подсказала решение: валюта должна стать таким же объектом рыночных торгов, что и большинство других товаров. Так был образован международный валютный рынок, получивший впоследствии собственное название: рынок Форекс (это акроним от слов foreign exchange, что означает «иностранный обмен»). Стоит сразу обратить внимание: словом «форекс» обозначается не сам рынок, а проводимые операции по обмену валюты.

Причины, побудившие правительства разных стран отказаться от привязки к золоту, были самые прозаичные. Прежде всего, запасы золота – ограниченная величина, они не могут наращиваться бесконечно, тогда как у мировой экономики нет объективных пределов роста. Также привязка валют к золоту дестабилизировала международную финансовую обстановку, играла на руку спекулянтам и инфляции. Поэтому было решено, что рыночно-административный контроль национальных валют (взамен сугубо административного) нивелирует эти проблемы, что и произошло в действительности.

Итак, ответ на первую часть вопроса «что такое Форекс и как он работает ?» налицо: Форекс – это международный валютный рынок. превращающий валюты различных стран в полноценный объект биржевых торгов.

Принципы работы Форекс

С технической точки зрения рынок Форекс– это программные и программно-аппаратные комплексы. соединённые друг с другом через Интернет. Благодаря этому, рынок Форекс не имеет никакой географической или национальной привязки, в каждый момент времени в торгах принимают участие миллионы людей по всему миру. Торги эти ведутся круглосуточно и ежедневно, за исключением некоторых праздников и выходных. Участниками торгов на рынке Форекс выступают как частные лица, так и организации – банки, финансовые группы и фонды, брокерские фирмы, пенсионные и страховые компании, и так далее. Участие в валютных торгах принимают и национальные банки различных государств – таким способом они регулируют стоимость своих национальных валют. Такое количество активных участников выливается в колоссальный масштаб средств, которые оборачиваются на рынке Форекс – несколько триллионов долларов США в день.

Рыночный характер торгов делает курс валют труднопрогнозируемым на сколь-нибудь большом масштабе времени. На биржевые котировки рынка Форекс влияет огромное количество финансовых, экономических, политических, экологических, культурных и других факторов. В конечном же счёте, именно адекватность и точность прогноза котировок является тем показателем, от которого напрямую зависит величина прибыли или убытка участника рынка Форекс.

Участник торгов на валютном рынке может использовать как реальные ресурсы, так и брать их в кредит. Во втором случае средства предоставляются автоматически, иными словами, участнику торгов предоставляется кредит (или, по терминологии Форекс, «кредитное плечо»), величина которого зависит от суммы реальных средств на счету участника. Перед ним стоит задача получить прибыль из колебаний курсов валют, которые на рынке Форекс могут достигать значительных величин даже в течение одного дня, в силу огромного количества влияющих факторов, о которых было сказано выше. Иными словами, это чисто спекулятивный метод заработка: купить подешевле – продать подороже.

Форекс и государство

Несмотря на то что сам принцип работы Форекс держится на неограниченной конвертируемости валют, ряд государств принимают ограничительные меры по отношению к международному валютному рынку. Так, Россия до недавнего времени не имела законов, переводящих деятельность форекс-дилеров в правовое поле, поэтому такие компании либо имели зарубежную регистрацию, либо выступали под вывеской букмекерских контор. В начале 2016 года в силу вступили поправки в законам о валютной торговле – форекс-дилеры обязаны получить лицензию на свою деятельность, интересы обеих сторон осуществляемых сделок с этого момента защищаются законом.

Как играют на рынке Форекс

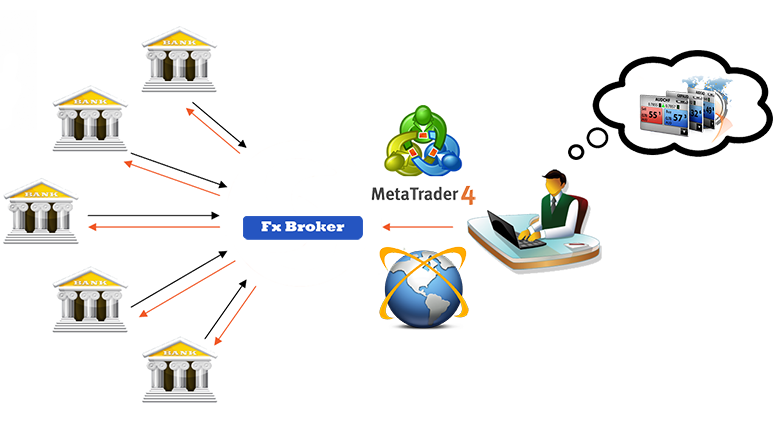

В подавляющем большинстве случаев, особенно если дело касается начинающих игроков, используются брокеры – специалисты, берущие на себя всю техническую работу с рынком Форекс. Через брокеров, которые часто объединяются в брокерские агентства, участники торгов получают кредиты и совершают сделки купли-продажи. Некоторая часть предпочитает действовать самостоятельно, без каких-либо посредников. Для этого на компьютер (или любое другое вычислительное устройство) устанавливают специальную программу-терминал, которая соединяется с серверами Форекс и обеспечивает полнофункциональную работу с ними.

Автоматизация в этой сфере продолжает углубляться – многие участники торгов, особенно крупные компании предпочитают вместо услуг брокеров пользоваться автоматизированными системами биржевой торговли. Эти системы, представляющие собой очень сложные программы, пытаются спрогнозировать движение курсов, и в соответствии с прогнозами совершить наиболее выгодные сделки. Как нетрудно догадаться, более-менее эффективные системы стоят огромных денег, требуют значительных вычислительных мощностей и практически недоступны рядовым участникам торгов.

Можно ли заработать на Форекс?

Безусловно, да. Валютный рынок – это та сфера, где можно сколотить целые состояния за очень короткое время. Некто Ахмад Ариф всего за две недели торгов сумел свою изначальную 1000 долларов превратить в миллион. Ричард Деннис шёл к успеху много дольше, целых 20 лет, но зато и успеха добился куда большего – с 400 долларов до 200 миллионов!

Однако это всё же редчайшие исключения из правила: Форекс для 99 % участников это практически лотерея. Чтобы получать хотя бы небольшую прибыль, нужно иметь хорошее экономическое и финансовое образование, мощные аналитические способности, ежедневно осмысливать огромное количество самой разной информации и просто быть хоть чуточку везучим человеком.

Остались вопросы или хотите обсудить статью?

Добро пожаловать на форум MBFinance

Форекс что это такое и как работает

Многие слышали о Форексе, видели о нем рекламу по телевизору, однако большинство из них мало представляет, что же это такое и для чего он нужен. Из доносимой информации становится понятно, что Форекс – это некая биржа, где происходит торговля различными финансовыми инструментами. В целом это действительно именно так, однако здесь все далеко не так просто.

Что такое Форекс

Форекс представляет финансовый рынок в международном формате, где осуществляется обмен валют. Он образовался в семьдесят шестом году прошлого века после того, как страны мира отказались от использования «золотого стандарта», решив использовать обмен валют. Именно Форекс явился такой площадкой, где удалось нормализовать функционирование мировой экономики, обеспечив взаимодействие капиталов во всем мире.

Часто среди трейдеров такое наименование Форекс, как валютная биржа. Но это неправильно. Он представляет международный внебиржевой рынок. У него нет конкретного места, где осуществляются торги. Благодаря этому каждый из участников может выполнять сделки с валютой из любой страны.

Особенности работы рынка Форекс

Рынок Форекс работает в больших масштабах, его финансовые обороты достигают 1,5-4 триллионов долларов за сутки. Именно поэтому он так привлекателен для инвесторов различных мастей.

Торговля на этом рынке ведется круглосуточно, не останавливаясь ни на минуту. Для осуществления торговли применяется телефонная связь, а также терминалы компьютерной сети. В целом Форекс представляет виртуальное пространство, в котором взаимодействуют и ведут торговлю различные участники со всех стран мира.

Торговля осуществляется ими почти каждую секунду. В этом процессе происходит смена уровней спроса и предложения, в результате чего изменяется и цена определенной валюты, которая измеряется в таком соотношении, сколько за нее участники рынка готовы отдать другой валюты. К примеру, евро на рынке Форекс продают за 1,4313 доллара, спустя одну секунду совершается сделка с продажей 1 евро уже за 1,4311 доллара. В результате курс евро меняется в сторону снижения на 2 пункта либо 2 пипса. То есть на Форексе встречаются продавцы и покупатели различных валют из самых разных стран, которые пытаются продать свой «товар» подороже или приобрести его подешевле. Именно таким образом действует торговля на рынке Форекс и формируется стоимость конкретной валюты.

Основные участники рынка Форекс

1. Коммерческие банки, которые осуществляют основной объем валютных операций. Через банки могут проводить операции и клиенты банков, причем они могут подавать заявку через банк либо проводить операции при помощи собственных средств, если у них имеется такая возможность.

2. Центральные банки имеют функцию руководства резервами валют, чем оказывают влияние на обменный курс национальной валюты. Для этого они могут проводить валютные интервенции, а также регулировать процентные ставки по вложениям, которые осуществляются в национальной валюте.

3. Фирмы, ведущие операции внешнеторгового сектора и зарубежную торговлю. Они получают и поставляют основную массу наличной иностранной валюты. Однако для возможности ведения своей деятельности, в том числе уплаты налогов на территории той страны, где они располагаются, им необходимо получить национальную валюту. Поэтому они проводят конверсионные операции посредством банков.

4. Страховые, пенсионные, а также инвестиционные фонды. Они выполняют политику диверсифицированного управления своими активами. Причем они имеют огромные средства, вследствие чего оказывают значительное влияние на обменные валютные процессы.

5. Брокерские компании . Являются своего рода маркет-мейкерами и посредниками для своих клиентов. Они предоставляют им доступ на рынок, давая возможность заключать сделки с валютой. Но, оказывая услуги, они берут маржу – определенный процент разницы между курсами приобретения и реализации валюты.

6. Частные лица. Осуществляют значительный ряд не торговых операций. К тому же на сегодняшний день они больше проводят валютные операции с целью получения спекулятивной выгоды.

Статьи на похожие темы:

- Секреты торгов на Форекс

- Сколько стоит сделать сайт

- Куда инвестировать деньги

- Секреты как выиграть в Русское лото

- Дилинговый центр

Дата публикации — 05.12.2015

» Делаем визу в Грецию Греция, как известно, входит в число участников Шенгенского соглашения о . «

» Высшее образование за границей Если решение о поступлении в заграничный вуз уже принято, вам необходимо. «

» Выбираем наручные часы Часы являются не просто аксессуаром, это отображение стиля и статуса их владельца. «

» Проверяем скорость интернета Зачем проверять скорость интернета самостоятельно Многие люди, подключая. «

«Выходное пособие при увольнении по сокращению штатов Сокращение штатов — процесс невероятно сложный. «

«Самый прибыльный бизнес Чтобы начать свой бизнес стоит ознакомиться с самыми востребованными. «

» Свадебные приглашения своими руками Одним из важных элементов свадебной истории двух влюбленных сердец. «

» Как вести ежедневник? Саморазвитие начинается с такой необходимой мелочи, как ведение ежедневника. . «

Что такое Форекс и как он работает — для «чайников» простым языком

Форекс (от английского — FOReign EXchange — «зарубежный обмен») — это рынок международного обмена валют по свободно формирующимся (без ограничений) котировкам (предлагаемым ценам) на основе спроса на валюту и, соответственно, предложения.

Участниками рынка выступают различного рода банки (центробанки, коммерческие), брокеры и дилеры, страховые и пенсионные организации и прочие (в том числе частные инвесторы/трейдеры).

Данный валютный рынок сформировался в 1970-80-х годах и до текущего времени его ежедневный оборот вырос с 5 млрд. до 7 трлн. долларов и по прогнозам на ближайшие годы рост будет только продолжаться.

Какого-либо единого центра (биржи в обычном понимании) с множеством офисов и крупных мониторов, единого сервера, который формирует котировки или официального сайта форекса не существует. Данный рынок внебиржевой и представляет совокупность отношений по купле/продаже валюты между его участниками, а ликвидность (наличие достаточного количества валюты) по текущим котировкам обеспечивают так называемые поставщики ликвидности (в основном, крупные банки).

В англоязычном сегменте под форексом подразумевают более широкое понятие — валютный рынок в общем, в России же — более конкретно, а именно — спекулятивная торговля.

Обычные частные трейдеры торгуют через дилинговые центры (ДЦ). В простонародье называют их брокерами, хотя в данных понятиях существуют некоторые отличия.

Отличие брокера от дилингового центра (дилера). Если не вдаваться в тонкости, то брокер — всегда выводит ваши средства на реальный рынок и выступает лишь посредником, а дилер — на своё усмотрение: может выводить, а может и не выводить, рассчитываясь из «своих» средств (например, до какой-либо определённой суммы, после достижения которой выводит на рынок совокупную позицию клиентов) по котировкам, которые получает от поставщиков. Более подробно о различных схемах работы брокеров можно почитать здесь.

Для торговли крупными суммами рекомендую выбирать только ведущие компании, работающие продолжительное время (от 10 лет и более). Бесспорным лидером по обороту средств и количеству клиентов в России и странах СНГ является данный брокер (основные плюсы: компания существует более 20 лет, среди большинства русскоязычных трейдеров имеет наилучшую репутацию по сравнению с другими брокерами и считается наиболее надёжной, имеет хорошие условия торговли.

Один из приоритетов ставит — прозрачность работы с клиентом (насколько это возможно, конечно). Кроме того, данная компания существенно опережает конкурентов в сегменте доверительного управления — сервис «ПАММ-счёт», который, несомненно, приносит компании дополнительный оборот клиентских средств за счёт инвесторов сервиса, помимо трейдеров.

Какие платформы используются для торгов?

Говоря о том, что такое форекс, нельзя не указать на то, какие платформы используются для торговли. Обычно это МетаТрейдер 4 или 5 версии (5-я немного продвинутей, но 4-я, по мнению трейдеров, более удобная).

Иногда используется QUIK, но он заточен под биржевую торговлю и работу с фьючерсами.Кроме того, большинство брокеров предлагают собственные разработки – терминалы на базе МетаТрейдера, но со «вшитыми» условиями торгов.С помощью платформы трейдер сможет:

- выставлять ордера на покупку и продажу, в том числе отложенные ;

- устанавливать тейк-профит и стоп-лосс;

- анализировать стакан цен;

- добавлять на график линии и индикаторы.

Терминал позволяет работать сразу с несколькими валютными парами в разных тайм-фреймах. Можно сразу отслеживать прибыльность сделок, закрывать их или устанавливать скользящий стоп-лосс.

Некоторые брокеры закладывают в терминал возможность тестирования стратегий, подключения ботов и советников.

Какие обороты торгов на Форексе

Обороты на Forex просто колоссальные и продолжают расти из года в год. Ниже представлены средние дневные обороты торгов (данные из Википедии):

- в 1977 году — $5 млрд;

- в 1987 году — $600 млрд;

- в конце 1992 года — $1 трлн;

- в 1997 году — $1,2 трлн;

- в 2000 году — $1,5 трлн;

- в 2005—2006 годах объём дневного оборота на рынке FOREX колебался, по разным оценкам, от $2 до $4,5 трлн;

- в 2010 году — $4 трлн;

- в 2013 году — $5,3 трлн;

- в 2016 году — $5,1 трлн;

Биржа Forex с позиции трейдера

Кратко описать схему торговли на международном валютном рынке можно следующим образом. Участник трейдинга, используя специальную программу (зачастую это платформа Метатрейдер), наблюдает графики торгуемых активов. После анализа и принятия решения о покупке или продаже он подает команду на открытие торговой позиции. Команда поступает на сервер брокера, на сайте которого зарегистрирован торгующий.

Брокер, используя информацию от поставщиков ликвидности, сразу же выдает клиенту текущий результат по этой позиции на его торговый терминал. В зависимости от обстоятельств, сделка может быть прибыльной или убыточной. Впоследствии, наблюдая за ценой актива, трейдер принимает решение о моменте закрытия сделки. Сделать это можно вручную или автоматически, заранее выставив приказы по профиту и возможному ограничению убытка.

FAQ: ответы на часто задаваемые вопросы

Форекс кухня — что это такое

В интернете слово «Форекс» стало чуть ли не ругательным словом. На то есть свои причины. Например, как минимум, что этот рынок является крайне скрытым для рядовых граждан. Есть даже понятие «Форекс кухня».Форекс кухня — когда все сделки трейдеров не выходят на межбанковский обмен, а осуществляются внутри брокера.

Является ли это мошенничеством? В целом да, но для трейдера на рынке это не должно влиять на результаты трейдинга. По сути, мы играем с брокером теми же самыми котировкам, что и реальные. Если выигрываем средства, то это потеря для брокера, если проигрываем средства, то это его прибыль.

Крупный брокер честно заплатит вашу прибыль в любом случае, поэтому была ли эта сделка внутри брокера или нет — мы никогда не узнаем.

Форекс — это развод или нет

В интернете бытует мнение о том, что Форекс представляет из себя лохотрон и развод. Давайте разберёмся, Форекс – это обман или нет.

Если мы говорим про торговлю у крупных форекс-брокеров, то можно сказать, что они честно выполняют свою работу. Нету каких-то негативных отзывов, что деньги клиентов отняли или каким-то образом пострадали от действия брокера.

С другой стороны есть множество «левых» брокеров, которые обманывают клиентов. Те, кто пострадал от их действий можно поверить в их легенде, о разводе на Forex. Однако, надо быть внимательным и бдительным при выборе с кем работать.

Тем не менее, многие клиенты уходят разочарованными даже от честных брокеров. Это связано с тем, что они потеряли там деньги. По статистике лишь 5% остаются в игре спустя год в плюсе. Остальные все теряют часть денег или даже весь депозит.

Вопрос потери и проигрыша на бирже это отдельная тема. И сам Форекс здесь не причём. На фондовом рынке также теряют многие трейдеры. Основные причины убытков на Forex следующие:

- Рынок работает 5 дней в неделю 24 часа в сутки, что даёт возможность совершать сделки почти всегда. На фондовом рынке есть перерывы, где можно отдохнуть и подумать. Как известно, через мерное число сделок снижает доходность.

- На фондовом рынке торги проходят в большинстве акциями, которые склонны к росту. Если трейдер купил акцию, которая падает, то через какое-то время с большой долей вероятности она восстановится.

- Брокер даёт через чур большие кредитных плеч. Для новичков это губительно. Особенно все любят применять стратегию Мартингейла, усредняя позицию. Это опасно, поскольку котировки могут падать дальше, а убытки расти всё сильнее и сильнее.

- Простота и доступность привлекает полных новичков в этот мир. Без навыков и знаний спустить свой депозит здесь не составит никакого труда.

Поставщики ликвидности

Это организации, которые совершают реальные обмены валют. Чем с большим числом поставщиков ликвидности работает Форекс-брокер, тем больше ликвидность в его стакане и тем точнее котировки.Многие брокеры скрывают, кто их поставщики и неизвестно даже их количество.

Кто владелец Форекс и где он расположен

Как мы отметили в самом начале, рынок Форекса это международная система по обмену валюты. Это не централизованный рынок, как фондовые биржи. Он расположен по всему рынку и поэтому никому не принадлежит.Тем не менее можно выделить несколько крупных центров:

- Новозеландский валютный рынок (Веллингтон);

- Австралийский валютный рынок (Сидней);

- Азиатский валютный рынок (Токио, Сингапур и Гонконг);

- Европейский валютный рынок (Лондон, Франкфурт-на-Майне, Цюрих, Париж);

Особенности рынка Форекс: привлекательные и не очень

В качестве исторической справки отметим, что первые биржи появились около 700 лет назад, с тех пор они постоянно развивались и совершенствовались, пока не достигли сегодняшнего уровня. Трейдеры-профессионалы нередко в своих выступлениях называют биржу синонимичными словами: пит, площадка, яма, пол и так далее.

Основное отличие Форекса от других составляющих рынка уже оговаривалось нами: это торговля валютой, а не ценными бумагами или сырьём. Но если стоимость акции, барреля нефти, килограмма сахара можно выразить в валюте того или иного государства, то в чём можно выражать саму валюту? Об этом ниже.

Торговля как на росте, так и на спаде рынка

Попытка оценивать деньги товарами, которые на них можно купить, слишком уж проблематична. Однако термин «покупательная способность денег» всё же существует, и мы будем говорить о нём в статьях, посвящённых фундаментальному анализу. Наиболее простой вариант, которым и воспользовались талантливые экономисты, – выражать стоимость одной валюты в другой.

Пополните свой умственный «словарик» новым словом:

Курс валюты – это ее стоимость, выраженная в валюте другого государства.

Например, доллар по отношению к рублю стоит (на момент написания статьи) 59,25, курс евро к рублю – 63,16.

Если стоимость одной валюты выражается через стоимость другой, то при росте одной валюты, другая будет падать и наоборот. Это простое, казалось бы, положение, выводит нас на ключевое отличие Форекса от других сегментов рынка:

На Форексе можно зарабатывать как на росте цены, так и на её падении, потому что падение одной валюты всегда означает рост другой.

Если мы купили сахар по цене 50 руб. за килограмм, то заработать мы сможем, только если продадим его дороже и никак иначе. На Форексе же для заработка на падении валюты мы просто покупаем другую валюту, с которой исходная состоит в паре.

Кредитное плечо

Необыкновенная популярность Форекса вызвана отчасти тем фактом, что здесь можно торговать с использованием кредитного плеча. Более подробно об этой замечательной особенности мы будем говорить в отдельной статье, где детально во всём разберёмся.

Пока что вам нужно понять, что кредитное плечо позволяет открывать сделку на сумму в несколько раз больше той, которая есть у трейдера. К примеру, если у нас имеется 6 000 рублей, а доллар стоит 60 руб., то без плеча мы можем приобрести лишь 100 единиц американской валюты. Если же есть плечо, например 1:100, нам предоставляется возможность открыть сделку с объёмом в 100 раз больше первоначальной, купить не 100 долларов, а 10 000.

Запомните, что кредитное плечо не введёт вас ни в какие долги перед брокером, «кредита» на вас никто не повесит. Почему это так и откуда тогда упомянутые сказочные перспективы, я буду говорить в статье про кредитное плечо и лот.

Спреды

На фондовом и сырьевом рынках при открытии и закрытии каждой сделки взимается определённая комиссия, например, 0.03 % от её объёма. Комиссия – это заработок брокера, без которого торговля была бы невозможна.

Брокер – компания, которая исполняет торговые приказы трейдера (покупает и продаёт акции, сырьё, валюту по установленным ценам).

На Форексе брокеры тоже есть, но они наживаются не на комиссиях, а на спредах. Спред – это определённая сумма денег, которую необходимо уплатить только один раз в момент открытия сделки.

Например, вот спред по валютной паре USD/RUB (доллар/рубль).

Посчитаем: 59,585 — 59,085 = 0,5 руб. Пятьдесят копеек мы должны будем заплатить брокеру за то, чтобы получить право открыть сделку.

В спредах есть свои плюсы, но есть и минусы: когда они слишком велики, торговать краткосрочно или скальпировать не представляется возможным (но об этом позднее). Конечно, такие огромные суммы далеко не на всех валютах.

Большинство трейдеров открывает сделки с «мажорными» валютными парами, где спреды крохотные. Пример – пара EUR/USD (евро/доллар).

Посчитаем: 1,0661 – 1,0659 = 0,0002 доллара составит заработок брокера с одной открытой нами сделки. В рублях мы потратим (если доллар = 59,25 руб.) 0,01185.

Поскольку спред взимается сразу при открытии сделки, мы всегда будем наблюдать отрицательное значение во вкладке «Торговля» нашего терминала. Откроем для наглядности сделку по паре AUD/USD (австралийский доллар/американский доллар) на демо-счёте и посмотрим на управляющее меню.

Мы в минусе, поскольку со счёта уплачен спред. Подробнее о спреде мы говорим в отдельной статье.

Торговля на межбанке

Вы прислушиваетесь к экономическим новостям, которые передаются по радио или ТВ? Тогда вы наверняка слышали такое выражение как: «Московская биржа», может быть обращали внимание и на «Лондонскую биржу», «Токийскую» и так далее.

Биржи, то есть здания, в которых трейдеры собираются для ведения торговли – стезя фондового и товарно-сырьевого рынков. Биржа Форекс не располагается ни в России, ни в США, ни где-либо ещё, торги ведутся исключительно на просторах интернета или, как говорят трейдеры, на межбанке.Из этого отличия плавно вытекает следующее.

Круглосуточная торговля

Торги на фондовых и товарно-сырьевых биржах ведутся только в определённое время, например, Лондонская биржа работает с 11:00 до 19:30 по московскому времени, Нью-Йоркская товарная биржа – с 16:20 до 22:30 и так далее.

Конечно, современные трейдеры ведут свои торги в основном через интернет, но в нерабочее время даже по сети совершать сделки на фондовых и сырьевых биржах нельзя.

Форекс работает круглосуточно. Закрыт он только в выходные дни (суббота и воскресенье), а также в международные праздники (8 Марта, Новый год и другие).

Речь об особенностях круглосуточной торговли и сессиях, на которые она распадается, пойдёт в статье «Как заработать на Форекс» — подпишитесь на обновления, дабы ничего не пропустить.

Тиковые объёмы торгов

На фондовом и сырьевом рынках объёмы торгов денежные. То есть, если десять игроков рынка откроют по одной сделке на 100 долларов, объём их общих инвестиций в рынок составит 1 000 долларов.

На Форексе объёмы тиковые – фиксируется не сумма денег, а количество открытых сделок. То есть, если из десяти трейдеров первые пять откроют сделки на 100 долларов, а другие пять – на 1 000, объём будет равен 10 – зафиксируется только число открытых позиций, объём останется скрытым.

Сейчас различие между тиковыми и денежными объёмами вам практически ничего не говорит, но эта информация окажется очень важной, когда мы будем рассматривать индикаторный анализ на рынке Форекс.

Свопы

Если мы открываем сделку на мировом валютном рынке и закрываем её на следующий день, то есть совершаем «перенос позиции через ночь», в графе «Своп» торгового терминала появляются какие-то числа, которые могут быть положительными и отрицательными. Что это такое?

Открытие позиции на рынке подразумевает следующее: мы даём нашему брокеру одну валюту, а он взамен выдаёт нам другую. Предположим, мы покупаем евро за доллары.

Чтобы брокер мог дать нам евро, он обращается к поставщикам ликвидности, таковыми являются обычно крупные банки. Банки дают брокеру евро, которые нам нужны, как бы «в кредит».

Если мы закроем нашу сделку в течение одного дня, брокер вернёт поставщикам «кредит» и никаких процентов платить не будет, но если позиция перенесётся через ночь, брокеру придётся выплачивать процент. Сам он этого делать не хочет и возлагает расходы на трейдера. Последний увидит их в графе «Своп».

Пока что всё, наверное, понятно. Вопросы появляются тогда, когда в «Свопе» указывается не отрицательное значение (которое, по идее, должно быть), а положительное. Откуда оно могло взяться?

Суть в следующем. Брокер берёт в кредит валюту, которая нам нужна, но почему бы ему не включить в работу те деньги, которые мы передали ему взамен? Неужели доллары, обмененные нами на евро, останутся лежать просто так? Конечно, нет.

Брокер даёт полученные от трейдера деньги тем же поставщикам ликвидности, чтобы они их «прокрутили» и потом вернули с процентом. Если мы закрываем позицию в течение дня и требуем свои доллары назад, брокер процента с них не получит. Но если мы продержим сделку и выйдем из рынка на следующий день, поставщики вернут более крупную сумму.

Своп окажется положительным в том случае, если процент, полученный с вложенных брокером долларов, будет больше, чем процент по кредиту на взятые им евро. Зависит эта величина от процентной ставки – о ней речь пойдёт опять-таки в статье, посвящённой фундаментальному направлению аналитики. На данный момент процентная ставка в США выше, чем в Европе, поэтому своп по паре евро/доллар отрицательный (что и наблюдается на скрине выше).

Теперь вы уже более детально представляете себе, что такое Форекс, верно? Впоследствии просто поразитесь, как вырастут ваши знания.

Кто такие агрегаторы ликвидности

Агрегаторы ликвидности — это небольшие, по сравнению с крупными банками, организации. Они выступают посредниками между поставщиками ликвидности и розничными Форекс брокерами (Диллинговые центы).

По своей сути, это программные продукты, которые собирают ордера от разных источников в единый поток и распределяют ордера к поставщикам ликвидности по принципу лучше цены.

Список крупных агрегаторов ликвидности

Благодаря агрегатору ликвидности предложения от поставщиков обрабатываются таким образом, чтобы ордер исполнился по наилучшей цене. Среди самых крупных агрегаторов можно выделить:

- Lmax;

- Currenex;

- Prime XM;

- Quotix;

- Integral.

Валютный курс и валютные пары

Торговля на рынке Форекс — это обмен одной валюты на другу, а цена, по которой происходит обмен, называется валютным курсом. Вы отлично знакомы с этим понятием, так как наверняка следите за курсом доллара.

Каждая валюта на Форексе обозначается трехбуквенным английским сочетанием, например:

- USD — доллар США

- EUR — евро

- GBP — британский фунт

- CHF — швейцарский франк

- JPY — японская йена

- CAD — канадский доллар

- AUD — австралийский доллар

- NZD — новозеландский доллар

А сама торговля ведётся по котировкам валютных пар, которые обозначают процесс обмена, например EURUSD — обмен евро на доллары. Валютный курс этой пары выражается в количестве второй валюты, которую нужно отдать для обменана единицy первой.

Валютный курс EURUSD 1.1535 означает, что для покупки 1 евро нужно отдать 1.1535 доллара США.

Всего на рынке Forеx торгyются более 20 валют, которые составляют более 70 торгyемых валютных пар. Вот самые попyлярные:

Курс валютной пары постоянно меняется, поскольку участники рынка по всему земному шару каждую секунду заключают сделки. Валютный курс, по которому смогли договориться покупатель и продавец, называется котировкой и информация о ней попадает к другим участникам рынка через глобальнyю электроннyю системy межбанковских торгов.Поток котировок идёт постоянно, поэтомy данные для yдобства визyализирyют в виде графика:

Существует множество методик для анализа графиков котировок валютных пар (или просто графиков евродоллара, еврофунта и т.д.). На графики накладываются индикаторы, линии поддержки/сопротивления, ведутся поиски паттернов — повторяющихся ситуаций, и множество других вещей под общим названием технический анализ.

Любое крупное (от недели и больше) ценовое движение на рынке Форекс не появляется просто так. Чаще всего оно происходит под влиянием важных новостей, связанных с макроэкономическими показателями ВВП, инфляции, безработицы и так далее. Трейдеры применяют фундаментальный анализ, который как раз и занимается изучением новостей и предсказаниями их влияния на цены.

Впрочем, никакие новости не приведут к обвалу рынка Форекс. В отличие от традиционных бирж, где иногда случается сильное падение цен из-за массовой распродажи акций и товаров, на валютном рынке всегда происходит обмен. И если одна валюта станет слабой, другая станет сильной и общий баланс нарушен не будет. К тому же триллионные обороты рынка Форекс дают возможность продать практически любое количество валюты в любой момент.

Рынок Форекс с позиции трейдера

Для трейдера схема торговли на форексе выглядит следующим образом:

То есть, трейдер через специальную программу (терминал, обычно MetaTrader) видит графики каких-либо торгуемых пар (например, EURUSD). Приняв решение купить или продать (в зависимости от того, куда ожидает движение цены) валюту, открывает сделку. Команда идёт на сервер брокера.

Брокер, взаимодействуя с поставщиками ликвидности, моментально выдаёт текущий результат по сделке (текущую прибыль/убыток) в терминал трейдера. По мере необходимости (после определённого роста или падения цены выбранной пары), трейдер закрывает сделку (вручную или автоматически заранее выставленными целью по прибыли или ограничением убытка). Более подробно рассмотрим ниже.

Что собой представляет анализ рынка Форекс

Перед тем как начинать совершение сделок, следует проводить анализ рынка. У каждого трейдера здесь стратегия своя, мы рассмотрим основные показатели для такого анализа.

Известно о трех типах анализа:

- Интуитивный;

- Технический;

- Фундаментальный.

Если трейдер хочет стать успешным и получать доход стабильно, анализировать состояние рынка просто необходимо. Кроме того, все три типа анализа одинаково важны, пренебрегать ими не стоит. Давайте рассмотрим их более подробно и начнем с технического.

Технический анализ

Делится на ручной и автоматизированный.При ручном анализируются технические индикаторы и принимается решение покупать или продавать валютную пару.При автоматизированном анализе полностью исключен фактор психологии, который навредил немалому количеству трейдеров.При использовании автоматизированного анализа система изучает предыдущие показатели колебаний цен, чтобы определить последующие ценовые колебания.

Фундаментальный анализ

При таком типе анализируется несколько разных факторов: от уровня безработицы, до экономического положения в стране, которая связана с валютной парой.Поэтому те, кто предпочитает такой вид анализа, всегда должны быть в курсе актуальных экономических новостей.

Интуитивный анализ

Как показывает практика, чаще всего такой вида анализа используют новички. Получается, что они планируют стать богатыми только за счет везения. Но этот путь тупиковый.Часть трейдеров так и не приходит к такому выводу и просто разочаровывается в Форекс. Открытие сделок наугад – не самая лучшая стратегия.

Положительные и отрицательные моменты заработка на Форекс

- Сумму, которую можно заработать, никто не ограничивает;

- Перед началом работы никто не будет интересоваться, есть ли у вас диплом и владеете ли вы тремя иностранными языками;

- Возможность работать из любой точки мира, где есть интернет;

- График позволяет заниматься личными делами, успешно совмещая их с работой;

- Начальство отсутствует, а коллеги не задают глупых вопросов.

- Всегда сохраняется возможность потери денег;

- Нет возможности забросить все и уехать: не будет заработка;

- Трудно объяснить окружающим, чем вы занимаетесь. Многие считают, что Форекс – это очередная афера.

Вообще, каждый формулирует свои достоинства и недостатки, мы рассказали только об общих.

Где находиться Форекс, у него есть официальный сайт?

Форекс это внебиржевой рынок и в отличие от фондовых бирж не имеет определенного местоположения. Торговля в этом рынке ведется в крупных экономических городах мира. Все операции проходят в режиме онлайн, с использованием специального программного обеспечения. Форекс это не организация и она не имеет физического адреса или централизованного сервера где формируются котировки. Она представляет собой совокупность всех операций по покупке и продаже валюты между её участниками. И именно по этой причине у Форекс нет своего официального сайта. И если мы начнем искать сайт Форекс, то чаще всего будем натыкаться на сайты брокеров, которые предоставляют выход на Форекс частным трейдерам.

Как ведется торговля на рынке Forex

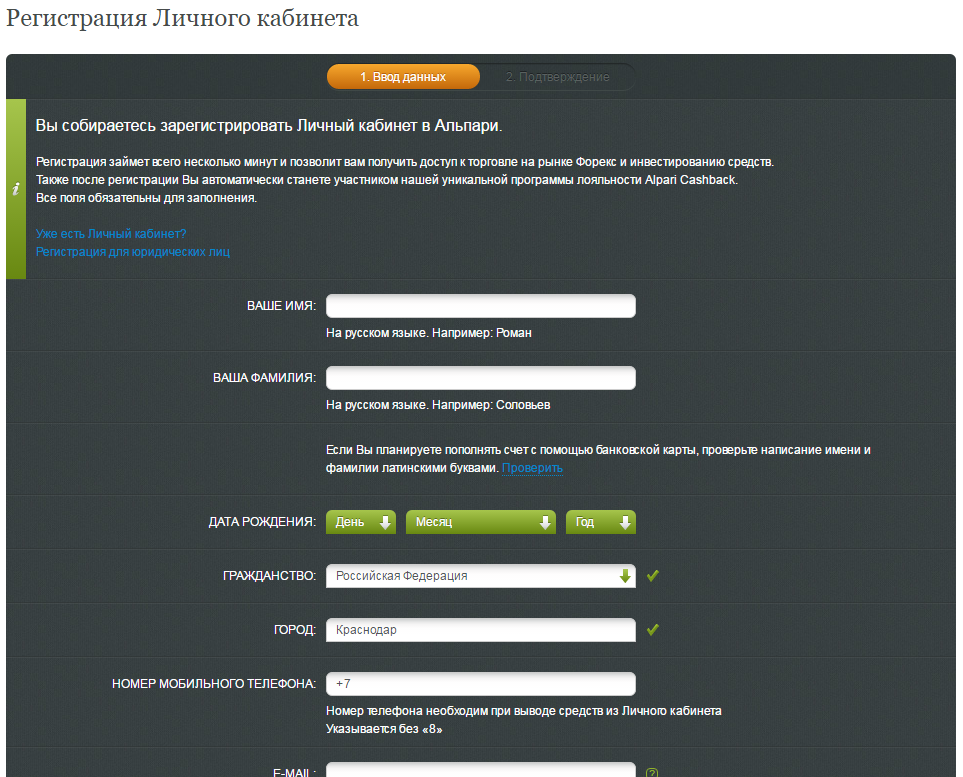

Для того чтобы начать зарабатывать на валютном рынке, нужно на нем зарегистрироваться. Для обычных пользователей без стартового капитала в 100 тысяч долларов и больше лучше сделать это на сайте брокера. Все сделки по обмену валюты происходят на этом же ресурсе. Он снабжен специальной платформой — компьютерной программой. Именно она и показывает актуальные котировки, которые являются одинаковыми по всему миру. Это словно прямая трансляция курса.

Для пользователей продуманы такие важные дополнения:

- Графики и таблицы с текущими котировками, ростом и падением курса.

- Данные технического и фундаментального анализа.

- Функционал для быстрого обмена.

Пользователь может проанализировать все эти данные и принять решения, когда производить обмен. Он может купить валюту по низкому курсу, а потом продать ее по более высокому. На этой разнице он и зарабатывает. Когда совершить обмен и при каком курсе — дело каждого. Одни изучают данные технического анализа, другие действуют интуитивно. Некоторые применяют и фундаментальный анализ, обращая внимание на политические, экономические и другие события в разных странах.

Что такое валютная пара и сделка на Forex

Итак, мы уже узнали, что Форекс не является биржей, поэтому торги здесь отсутствуют. Это просто валютный рынок, где можно обменять одну валюту на другую. Всегда в такой сделке участвуют две валюты, которые и называют «парой». От самого обмена прибыль нельзя получить. Спекулятивная прибыль получается только после обмена сначала одной пары, а затем — другой. Возникает разница курсов, благодаря которой и формируется сумма заработка трейдера (участника рынка). Что такое Форекс и как он работает — становится понятно на примере обмена валютных пар.

- EUR/USD — это означает, что участник хочет купить евро за доллары.

- USD/EUR — участник покупает доллар за евро.

Чаще всего, в парах участвует именно доллар. Редким считается, к примеру, обмен долларов на рубли.При покупке валюты участник указывает пару и нажимает кнопку «Купить» (Buy). В этот момент какая-то валюта покупается за другую по текущей (реальной) котировке. Когда пользователь посчитает нужным продать купленную сумму денег, то он нажимает на «Продать» (Sell). Продажа происходит по текущему курсу. Нужно помнить, что он может поменяться и за секунду. На полученной разнице участник зарабатывает свой доход.

Основные участники

Развитие Forex стремительными темпами способствует появлению все новых участников торговли.Их можно разделить по значимости на несколько групп:

- Первую и, пожалуй, самую основную составляют центральные и коммерческие банки. Именно на них приходится львиная доля всех валютных операций на межбанковском рынке. Другие участники торгов в этих банках держат свои счета, через которые реализуют финансовые операции. Являясь регуляторами Forex, центральные банки управляют золотовалютными резервами и проводят валютные интервенции. Таким образом, ЦБ и казначейства оказывают влияние на спрос, повышая или понижая предложение национальной и иностранной денежных единиц.

Довольно значимыми представителями первой группы являются FED (Федеральная резервная система Соединенных Штатов), Европейский банк, а также ЦБ Германии, Великобритании, Японии. Именно стабилизация курсов национальных валют и пополнение их резервов, а не получение прибыли, является основной задачей первой группы. Путем вливания значительных средств ЦБ оказывают весьма значимое влияние на рыночную ситуацию и ощутимое изменение валютных курсов.

Коммерческие банки представляют значительное число контрагентов, являющихся посредниками по финансовым операциям своей клиентуры. Цель этих контрагентов — получение прибыли от рыночных операций и комиссионных клиентов. Deutsche Bank, Citibank, Standard Bank и Union Bank of Switzerland — крупнейшие представители коммерческих банков.

Инвестиционные фонды и компании относятся ко второй группе участников. Размещение средств в ценных бумагах корпораций и правительств разных стран — это их основной вид деятельности. Международные корпорации, в свою очередь, инвестируют данные средства в производство за рубежом. Для нормальной финансовой деятельности необходим постоянный обмен одного вида валюты на другой.

Платежи или переводы денежных средств через коммерческие банки проводятся в режиме онлайн. Однако за счет разницы курсов валюту выгоднее приобретать на Forex самостоятельно.

К третьей группе можно отнести валютные биржи, брокерские и дилинговые компании. Валютные биржи не принимают участия в обменных операциях как отдельные представители рынка, однако формируют его структуру. Хотя в ряде стран есть такие организации, выполняющие обмен валют для юридических лиц. В этом случае на обменный курс активное влияние оказывает само государство.

В качестве посредников выступают брокерские компании. За связь продавцов с покупателями они берут процент от суммы сделки. Довольно часто брокеры бывают посредниками торговых корпораций, инвестиционных фондов и компаний.

Трейдеры, или частные лица, представляют четвертую, наиболее многочисленную группу участников. С 1986 года они получили отличную возможность инвестирования денежных средств в трейдинг на Forex. Развитие интернета, правильное прогнозирование динамики изменения курсов валют, оптимальный выбор стратегии трейдинга позволяют им получать неплохой профит на курсовой разнице.

Помимо этого, частные лица занимаются проведением неторговых операций в сфере зарубежного туризма, приобретением и продажей наличной валюты, получением гонораров и пенсий.

Сколько можно заработать на Форекс – ТОП-5 факторов, влияющих на прибыль

Умение правильно торговать по выбранной стратегии – далеко не единственный фактор, влияющий на успех. Выделяется еще ряд немаловажных моментов, которые мы охарактеризуем ниже.

Фактор 1. Размер начального депозита

По правилам мани-менеджмента, в каждой сделке трейдер имеет право рисковать не более чем двумя процентами капитала. Уоррен Баффет вообще не рекомендует подвергать опасности более 0,1% всех имеющихся на счету средств.

Для чего это нужно? Для того чтобы потеря этих денег оставила в запасе возможность открыть еще от 49 до 1000 сделок и «отыграться».В идеале соотношение возможного убытка и потенциальной прибыли равно 1:3, то есть каждая сделка должна давать в три раза больше возможной потери.

Пример

Мы торговали на Форексе по волновому анализу с капиталом в 1000 долларов. За месяц прибыль составила около 250 долларов. Будь на счету миллион, мы заработали бы 250 000 долларов за 30 дней.

Если у нас на счету сто долларов и мы рискуем 2%, риск равен двум долларам. Если мы получим прибыль (в идеале) в три раза большую, она составит 2*3 = 6$. Если же на счету миллион долларов, то одна сделка принесет не 6$, а 60000$.

Отсюда вывод: основополагающий фактор – объем капитала. Чем он больше, тем лучше. Не стоит пугаться огромных цифр: деньги можно брать под управление, есть даже фирмы типа FxStart или United Traders, которые предоставляют депозиты для торговли.

Что необходимо, чтобы начать торговать на форексе

Чтобы получить доступ к торговле, необходимо:

После регистрации вам необходимо в личном кабинете скачать и установить терминал MetaTrader (как уже упомянул выше — это программа для доступа к торговле). Есть и другие возможности доступа, но данный терминал наиболее удобен.

После установки и запуска терминала вы увидите примерно следующее:

Выше на скриншоте окно графика уже мною подстроенное под себя. Вы можете настроить под себя (расцветку, например). Кроме того, нажмите клавишу «F1», чтобы ознакомиться со справочной информацией по работе с программой:

Для помощи в прогнозировании цены можно использовать разного рода индикаторы и вспомогательные объекты:

Но, индикаторы, а тем более, стратегии торговли — это, конечно, уже темы отдельных статей.

Модели работы брокеров

Розничный рынок Forex работает за счет отношений между брокером и частным трейдером.Брокер является одной из главных и основных фигур, который организуют саму сделку. При этом модель, или роль данного участника рынка может отличаться.

Маркет-мейкер

Модель Маркет мейкер — это брокер или дилинговый центр. Он принимает непосредственно участие в открытии и закрытии сделок. Его основная задача заключается в поддержание двусторонних заявок на покупку или продажу валюты. Если внутри брокера нет встречного ордера на ваш, то такой брокер сам выступает контрагентом данной сделки.

Market Maker работает по принципу дилингов (Dealing Desk). По сути, они являются дилинговыми центрами (ДЦ). При этом брокер является и продавцом, и покупателем одновременно. Их основной заработок от неуспешных торговых операций клиентов.

Сами же заявки клиентов ДЦ обрабатываются и исполняются встречными заявками самого брокера, а не выводятся на внешних контрагентов.В такой модели на лицо конфликт интересов — брокеру выгодно, что бы вы вели убыточную торговлю, но об этом чуть ниже.

ECN/STP

В данной системе брокеры зарабатывают не на прибыли или убытке собственных клиентов. Они имеют доход с комиссией или маркапов (увеличение спредов от поставщика ликвидности).

В отличие от маркет-мейкеров, они не работают по принципу посредника, и не торгуют напрямую с клиентами компаний. Брокеров данной группы можно поделить на две подгруппы: STP (прямые сделки) и ECN (электронные площадки):

- STP брокер связывает своих клиентов и поставщиков ликвидности напрямую. В роли поставщика, чаще всего, выступает агрегатор. Он может включать в себя большое количество поставщиков. Это позволяет ему предоставлять лучшие цены и повышать ликвидность. У STP брокера может быть большой пул крупных банков с фиксированным спредом. Однако, это не мешает ему находить такие цены, при которых спред может равняться нулю или иметь отрицательные значения;

- ECN брокер позволяет работать клиентам одной компании напрямую. Сам брокер выступает в роли виртуальной площадки, где все участники рынка: маркет-мейкеры, банки и трейдеры, могут работать между собой. Это позволяет находить более выгодные сделки без привлечения внешних контрагентов. Также ECN позволяет практически избавиться от такого явления как: «торговая задержка» и «реквота». При наличии достаточной ликвидности это дает почти идеальное исполнение сделки.

Время работы и расписание Форекс

Как говорилось выше, у Форекс нет определенного местоположения. Так как все участники раскиданы по всему миру, обменные операции на рынке происходят круглосуточно, пять дней в неделю. Торговая неделя начинается в Токио, в воскресенье 23:00 (GMT). Заканчивается в Чикаго, в пятницу в 22:00.

Активность торгов, в зависимости от времени суток, сильно отличается. И для удобства работы, торговые сутки принято делить на сессии.

| Азиатский | Токио | 00:00 | 08:00 |

| Гонконг | 01:00 | 09:00 | |

| Сингапур | 01:00 | 09:00 | |

| Европейский | Франкфурт | 05:00 | 13:00 |

| Цюрих | 05:00 | 13:00 | |

| Париж | 05:00 | 13:00 | |

| Лондон | 06:00 | 14:00 | |

| Американский | Нью-Йорк | 12:00 | 20:00 |

| Чикаго | 13:00 | 21:00 | |

| Тихоокеанский | Веллингтон | 21:00 | 05:00 |

| Сидней | 22:00 | 06:00 |

У каждой торговых сессий есть свои особенности относительно к характеру движения курса валют:

Источник http://forexprost.ru/foreks-chto-eto-takoe-i-kak-rabotaet.html

Источник http://svenec.com/biznes_i_rabota/foreks_chto_eto_takoe_i_kak_rabotaet.html

Источник http://abcdwork.ru/investicii/chto-takoe-foreks-i-kak-on-rabotaet-dlya-chajnikov-prostym-yazykom.html

Источник