Досрочное погашение ипотеки Газпромбанка

Досрочное погашение ипотеки Газпромбанка позволяет быстрее расплатиться с кредитной задолженностью. Банк не устанавливает каких-либо ограничений на оплату ипотечного займа раньше срока. Заемщик имеет полное право выплатить сумму вперед графика и рассчитывать при этом на пересчет процентов. Кроме того, после погашения ипотеки Газпромбанка ему полагаются налоговый вычет и возврат стоимости страхового полиса.

Требования к досрочному погашению

Досрочное погашение ипотеки Газпромбанка доступно в любой момент после оформления кредита (353-ФЗ от 21.12.2013, статья 11 (скачать)). Клиент может раньше срока внести всю сумму или только ее часть. При этом банк пересчитывает процентную переплату в соответствии с фактическим временем пользования займом.

Как погасить ипотеку досрочно в Газпромбанке? Для этого необходимо минимум за 1 рабочий день до досрочки подать заявление. Оно может быть оформлено в письменной форме от имени заемщика или созаемщика. Что следует указать в своем обращении на досрочное погашение ипотеки Газпрома:

- сумму для оплаты раньше срока;

- дату желаемого списания средств со счета;

- реквизиты кредитного договора (дата и номер);

- фамилия, имя, отчество заемщика, контактный номер.

Доступно досрочное погашение ипотеки Газпромбанка онлайн. Чтобы подать заявление удаленно, необходимо заполнить заявку через мобильное приложение. Если на счете, с которого списываются платежи за ипотеку, недостаточно средств, погашение будет произведено только по фактически имеющейся сумме.

Оплатить ипотечный кредит раньше срока можно собственными средствами или использовать различные варианты госсубсидий. Наиболее распространено погашение маткапиталом (256-ФЗ от 29.12.2006, статья 10 (скачать)) и жилищными сертификатами. В этом случае средства поступают на ссудный счет и распределяются согласно правилам банка – сначала на оплату процентов, пени и штрафов (при наличии), затем на основной долг (353-ФЗ от 21.12.2013, статья 5, п. 20 (скачать)).

У ипотечного заемщика есть два варианта досрочки, которые тому нужно отметить в своем заявлении:

- изменить размер ежемесячного платежа (при этом срок погашения остается прежним);

- оставить кредитный взнос таким же (за счет сокращения времени выплаты).

Какой именно вариант частичного досрочного погашения ипотеки Газпромбанка выбрать, каждый клиент решает сам. В первом случае кредитная нагрузка на его бюджет снижается за счет уменьшения ежемесячного платежа. Во втором – сумма регулярной выплаты остается прежней, но из-за укорочения срока человек экономит на процентах. Можно с уверенностью сказать, что именно этот выбор наиболее выгоден для ипотечного заемщика.

После досрочного погашения ипотеки Газпромбанка через приложение или лично необходимо получить новый график платежей.

Как рассчитать досрочное погашение

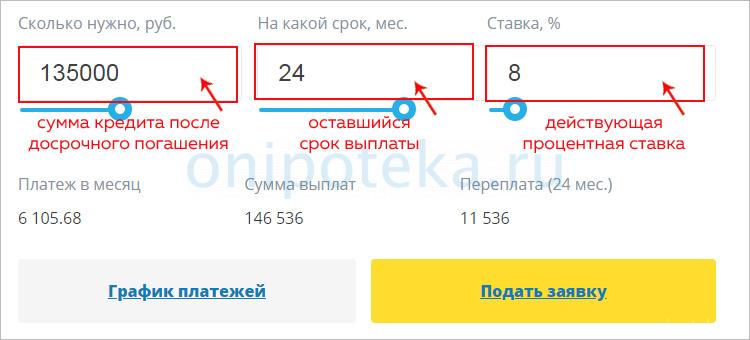

Калькулятора досрочного погашения ипотеки Газпромбанка на его сайте нет. Чтобы заранее узнать, сколько придется платить после досрочки, воспользуйтесь простым сервисом онлайн-расчета на нашем сайте (ссылка на ипотечный калькулятор).

Для вычисления ежемесячного платежа следуйте инструкции:

- из суммы для досрочного погашения вычтите проценты за текущий период (их можно посмотреть в графике платежей) – столько пойдет в оплату тела кредита;

- полученный результат вычтите из актуальной задолженности – так вы узнаете остаток основного долга после частичной его оплаты;

- в калькуляторе укажите размер тела кредита после досрочки, оставшийся срок выплаты и процентную ставку;

- сервис рассчитает будущий размер ежемесячного платежа.

Обратите внимание, что калькулятор досрочного погашения ипотеки Газпромбанка в онлайне способен сделать только приблизительный расчет. Дело в том, что банк использует более сложные формулы для распределения процентов. Но для более-менее точного представления о будущем размере платежа этого будет достаточно.

Что делать после закрытия ипотеки

В Газпромбанке частичное погашение ипотеки возможно с уменьшением срока или платежа. В том и другом случае необходимо получить новый график погашения. Для этого клиенту следует после оплаты подойти в отделение кредитора или зайти в интернет-банкинг. Обновленный план выплат поможет внести следующий платеж без просрочки.

По условиям досрочного погашения ипотеки в Газпромбанке долг можно оплатить полностью. Для этого необходимо знать точную сумму для закрытия кредита. Ее можно уточнить у банковского специалиста или в мобильном приложении. Не менее важны действия заемщика после полной оплаты задолженности:

- Зайдите в интернет-банкинг и проверьте, что кредит действительно закрыт.

- Запросите у банка подтверждение выполнения всех обязательств по ипотеке. Необходимо получить справку об отсутствии долга и финансовых претензий. Этот документ сохраните на случай, если потребуется доказательство оплаты кредита.

- Снимите обременение с заложенного объекта недвижимости. Для этого понадобится совместное заявление собственника и представителя кредитной организации. После аннулирования залога бывший заемщик получает на руки выписку из реестра прав, в которой уже не значится ипотека в пользу Газпромбанка.

Налоговый вычет после погашения

Каждый работающий человек имеет право на возврат подоходного налога по ипотеке. Можно подать документы в налоговую службу и после оплаты жилищного кредита. Ипотечному заемщику полагается два вида вычета:

- 13% от стоимости недвижимости, указанной в договоре купли-продажи (НК РФ, статья 220, п.5 (скачать)). Налоговая база 2 млн. рублей. Таким образом, максимальная сумма налогового вычета составит 260 тысяч рублей.

- 13% от уплаченных по ипотеке процентов. Налоговая база в этом случае составляет 3 млн. рублей (НК РФ, статья 220, п. 4 (скачать)). Соответственно, максимальная сумма вычета будет 390 тысяч рублей. При составлении декларации обратите внимание, что отсчет ведется не от всей выплаченной банку суммы, а только от процентов по кредиту.

Получить налоговый вычет вправе официально работающие граждане. Требовать возмещения НДФЛ можно за последние три года, поэтому не стоит затягивать с оформлением документов. Подавать декларацию следует ежегодно до конца апреля, при этом учитывается прошедший годовой период.

Для оформления налогового вычета необходимо предоставить:

- декларацию (ее можно заполнить самостоятельно или при помощи специалиста);

- копию паспорта;

- справку по форме 2-НДФЛ (скачать бланк в pdf) за истекший год;

- копию ИНН;

- кредитный договор;

- выписку со счета, откуда происходит списание в счет ипотеки;

- справку из банка о сумме процентов за истекший год.

Денежные средства будут зачислены на расчетный счет заемщика в течение 4 месяцев после приема декларации в работу.

Возврат страховки после закрытия ипотеки

В данный момент по закону этот вопрос находится полностью в ведении страховой компании. Если в договоре со страховщиком прописано условие возврата стоимости полиса, деньги вам вернут. В противном случае не поможет даже обращение в вышестоящие инстанции.

Обычно возвращается плата, внесенная за финансовую защиту жизни заемщика, с залоговой страхованием дело обстоит сложнее. Как вернуть страховку при досрочном погашении кредита в Газпромбанке? Первым делом откройте страховой договор или позвоните по телефону горячей линии страховщика, чтобы уточнить, существует ли такая возможность. Затем следует подготовить определенный пакет документов:

- заявление, в котором должны быть прописаны именные данные заемщика, его контакты, суть обращения и реквизиты кредитного договора;

- копия паспорта;

- справка о закрытии ипотеки;

- копия кредитного договора;

- копия полиса или соглашения со страховщиком.

Далее следует передать эти бумаги в страховую компанию лично или заказным письмом. Средства будут зачислены на счет, обычно это происходит в течение 2 недель. Если страховщик незаконно отказывает в выплате, придется обращаться в суд.

С 1 сентября 2020 года при досрочном погашении кредита банки будут обязаны возвращать часть стоимости полиса пропорционально фактическому времени пользования страховкой. Такие изменения внесены в законодательство о кредитовании в конце 2019 года.

Теперь посмотрим на отзывы о досрочном погашении ипотеки в Газпромбанке. Обычно у заемщиков не возникает проблем, деньги списываются вовремя и в заявленной сумме. Однако есть жалобы на долгий срок ожидания в очередях, когда клиент приходит в отделение банка. Чтобы избежать этого, подавайте заявление на досрочку через мобильное приложение. Бывает, что не проходит погашение по причине технического сбоя, но такое происходит нечасто.

Ипотека Газпромбанка для работников Газпрома

Ипотека Газпромбанка для работников Газпрома – закрытый финансовый продукт, предназначенный лишь для выделенной категории заемщиков. Программа действует с 2006 года и получила статус элитной за счет субсидирования части стоимости жилья средствами работодателя. Рассмотрим, чем же выгодна эта программа и почему она доступна только избранным.

Условия ипотеки Газпромбанка для работников Газпрома

Работник организации при оформлении жилищного займа получает финансовую поддержку – денежную субсидию от компании-работодателя в размере 0,3-0,6 млн рублей. Величина компенсации зависит от должности, которую сотрудник Газпрома занимает в настоящий момент, и юридического лица, где он оформлен.

Общая сумма ипотечного кредита не должна превышать 9 млн рублей, что на 50% больше лимита для обычных клиентов. Стартовый взнос свыше 15%, срок погашения – не более 30 лет.

Дополнительные условия, на которых выдается ипотека Газпромбанка для сотрудников Газпрома (скачать информацию в pdf), включают выгоды и льготы для многодетных семей после рождения 3-го малыша. В этом случае работодатель делает подарок — прощает небольшую сумму по ипотеке, тем самым стимулируя сотрудника работать в организации много лет.

Процентные ставки по ипотеке Газпромбанка для сотрудников Газпрома

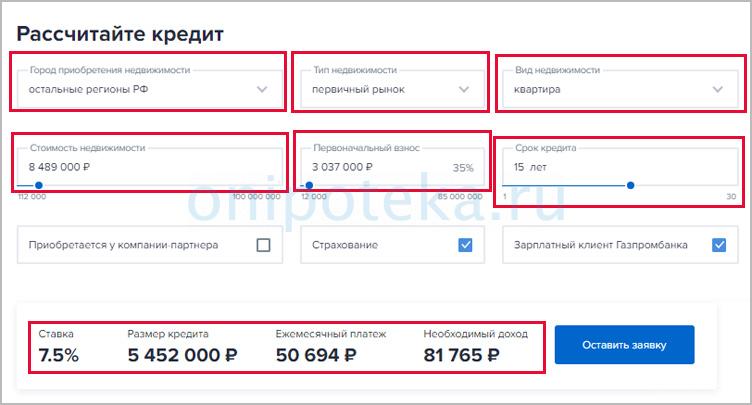

Еще один важный плюс помимо выделения субсидии – минимальный процент по ипотеке. В связи с динамикой ключевой ставки ЦБ тарифы жилищного кредитования могут меняться. Сегодня ежегодная переплата по ипотечному займу составляет от 7% в год. Цифра уже встроена в калькулятор расчета ипотеки Газпромбанка для работников Газпрома при выборе опции зарплатный клиент.

Совет. Банк предлагает клиентам сделать предварительный расчет ежемесячного платежа по ипотеке. Для этого на официальной страничке с описанием тарифов ипотечного кредитования укажите стоимость объекта недвижимости, предполагаемый первоначальный взнос и длительность выплат. Расчет будет приблизительным – информацию о кредитовании корпоративных клиентов на всеобщее обозрение банк не выставляет.

Требования Газпромбанка к недвижимости

Для гарантии возврата средств ипотека Газпромбанка для работников Газпрома предоставляется только под залог приобретаемой недвижимости. Наибольшей популярностью среди покупателей пользуются квартиры в многоэтажных домах (скачать перечень документов). Однако не все жилье подходит под программу – есть исключения:

- не оформляется закладная на недвижимость под снос или строения в аварийном состоянии;

- невозможно приобрести в ипотеку ведомственные квартиры, коммуналки, комнаты в общежитиях;

- банк откажется перекредитовывать жилье, которое уже находится в обременении или где проживают несовершеннолетние;

- много вопросов у экспертов вызовет покупка жилья в отдаленной местности или объекты, не имеющие базовых коммуникаций: света, воды и пр.

Почему Газпромбанк вносит такие ограничения? Дело в том, что кредитная организация хочет получить залог высокой ликвидности – ей ни к чему объекты, которые не продаются годами. Если заемщик перестанет гасить кредит, вернуть деньги за счет продажи неликвида будет сложно.

Требования и право на льготный кредит

Право на получение ипотеки Газпромбанка для работников Газпрома и льготную выплату имеет любой работник, у которого закончился испытательный срок, соответствующий базовым требованиям банка по кредитной программе.

Приоритетными участниками корпоративной жилищной программы могут стать люди:

- проживающие в общежитии или однокомнатной квартире с родителями или прочими родственниками;

- снимающие квартиру и не имеющие собственной недвижимости;

- владельцы ветхого или аварийного жилья.

Важно! Решение о выдаче льготной ипотеки принимает не работодатель, а Газпромбанк. Представитель компании может лишь составить рекомендательное письмо с просьбой одобрить заем, если заинтересован в сотруднике.

Однако работник может потерять это право, если увольняется по личным причинам, соглашению сторон или негативным факторам. В этом случае в банке необходимо составить дополнение к договору за подписями участников сделки.

Базовые требования для ипотечных заемщиков банка включают:

- клиент официально трудоустроен и прописан в зоне действия филиала Газпромбанка;

- соответствует ограничению по возрасту – займы дают лицам от 20 до 70 лет;

- непрерывный стаж на предприятии свыше полугода, общий стаж – от 1 года;

- доход на 65% больше, чем ежемесячный платеж по ипотеке.

Как рассчитать ипотеку на калькуляторе ипотеки Газпромбанка для работников Газпрома

Информацию с точным расчетом ипотеки Газпромбанка для работников Газпрома по льготной программе может предоставить только сотрудник банка. Онлайн-калькулятор позволяет это сделать приблизительно, так процент по займу может отличаться от заявленных тарифов в рекламе.

Чтобы рассчитать платеж и переплату, следуйте рекомендациям:

- загрузите официальный сайт Газпромбанка и перейдите на вкладку ипотечное кредитование;

- прокрутите страницу чуть ниже, чтобы открылся онлайн-калькулятор;

- укажите город покупки, тип и вид недвижимости, стоимость, срок погашения, опции;

- программа выполнит расчет автоматически.

Минимальная ставка по классическим кредитным программам составит 7,5% для корпоративных заемщиков, тогда как сотрудникам предприятия кредит выдают на 0,5% ниже. Поэтому расчет на калькуляторе будет не точным, а несколько завышенным.

Документы для оформления и схема сделки

Как и любая другая, ипотечная сделка по льготной программе проходит поэтапно. Для начала потенциальному заемщику необходимо получить информацию о корпоративном кредитовании у руководителя или в отделе кадров. На следующих этапах необходимо:

- собрать полный пакет документов (скачать список бумаг для заемщика);

- скачать заявление и заполнить;

- подать заявку онлайн на сайте;

- съездить в офис с документами;

- согласовать условия с продавцом;

- подать заявку на конкретное жилье, и сделать оценку;

- внести первый взнос на счет;

- заключить ипотечный договор;

- зарегистрировать право собственности на основании Договора купли -продажи.

Срок, в течение которого одобряется ипотека Газпромбанка для работников Газпрома, составляет 10 дней. За этот период кредитор внимательно проверяет платежеспособность заемщика, оценивает его финансовую дисциплину по данным БКИ.

Чтобы быстрее рассмотреть заявку и принять решение, банк запрашивает пакет документов:

- рукописная анкета на выдачу ипотеки (скачать бланк в pdf), заполненная потенциальным заемщиком собственноручно;

- общегражданский паспорт без повреждений и просрочек по дате предоставления;

- справка из бухгалтерии о зарплате формы 2НДФЛ (скачать бланк);

- заверенная представителем работодателя копия ТК;

- свидетельство о браке, подтверждающее супружество или смену фамилии;

- сертификат работника корпорации на право пользования льготами;

- дополнительные сертификаты, если заемщик имеет право на другие региональные или федеральные субсидии.

При выдаче ипотеки Газпромбанка для работников Газпрома заемщик несет те же расходы, что и при оформлении жилищного займа по базовой программе. Клиент вносит 15% и более от стоимости недвижимости, оплачивает услуги открытия счета и 2 страховых полиса.

Способы погашения ипотечного кредита

Как и всем остальным заемщикам, работнику Газпрома предложат 2 способа ежемесячных платежей: аннуитетные и дифференцированные. Если зарплата большая и хочется закрыть кредит как можно быстрее, можно выбрать дифференцированный платеж, чтобы как можно быстрее уменьшить сумму основного долга. Однако большинство ипотечных заемщиков предпочитают аннуитет, когда многолетний долг гасится помесячно равными платежами.

В Газпромбанке отсутствуют ограничения на досрочное погашение кредита (353-ФЗ от 21.12.2013, ст. 11 (скачать)). Если появились свободные средства, ссуду можно гасить частями или закрыть задолженность полностью.

Работники компании помимо высокой зарплаты и престижного места могут получить помощь 0,3-0,6 млн рублей при оформлении ссуды на покупку жилья. Льготная ипотека Газпромбанка для работников Газпрома выдается под минимальный процент на сумму до 9 млн рублей.

Страхование жизни и квартиры для ипотеки Газпромбанка

Каждый банк требует страховать имущество при получении ипотечного кредита, поскольку страхование квартиры является обязательным по закону. Газпромбанк имеет одну из самых выгодных программ кредитования. В данной статье рассмотрим все нюансы страхования ипотеки при Газпромбанке.

Условия ипотечного страхования в Газпромбанке

Требования к страховке, которые выдвигает Газпромбанк для своих клиентов, зависит от вида имущества, на которое оформляется страховка, и от конкретного случая.

Как правило, основные требования для оформления страховки по ипотеке содержат такие пункты:

— Возраст от 18 лет;

— Отсутствие инвалидности 1 и 2 групп;

— Наличие места работы.

По всем видам имущества и программам кредитования нужно застраховать приобретаемое жилье от уничтожения и повреждения.

Виды страхования при ипотеке

Страхование жизни. Данная страховка нужна для того, чтобы в случае смерти и получения инвалидности долг по ипотеке был полностью погашен и не остался семье заемщика.

Стоит знать, что страховка жизни работает не во всех ситуациях. Страховыми случаями будут являться только смерть и инвалидность 1 и 2 группы. В других ситуациях страховка работать не будет.

Страхование имущества. Страховка квартиры защищает только конструктивные элементы жилья: стены, крыша, дверь, лестница. То есть ремонт и мебель внутри квартиры никак не застрахованы по ипотечному полису. Например, если вас затопили соседи, конструктив никак не поврежден, а вот ущерб ремонту нанесен. В таком случае нельзя рассчитывать на страховку.

От чего же тогда защищает страхование жилья? От всего, что может разрушить его конструкцию: стихийные бедствия, пожар, взрыв газа и т.д.

Титульное страхование. Страховка титула оформляется при покупке жилья на вторичном рынке. Она призвана обеспечить защиту в случае признания сделки недействительной, а в результате этого заемщик теряет право собственности на квартиру.

Выберите страхование:

Можно ли отказаться от страхования ипотеки в Газпромбанке

Можно ли отказаться от страхования ипотеки в Газпромбанке

По закону заемщик обязан застраховать купленное имущество. Страховка оформляется за счет заемщика и в пользу банка.

Иногда в договоре банк указывает, что клиент обязан застраховать жизнь. Клиентам неоднократно приходилось сталкиваться с тем, что сотрудники банка навязывали страхование жизни, обосновывая требования отказом в выдаче кредита.

Несколько лет назад с таким навязываем необязательных видов страхования начали бороться. Тем не менее, банки научились обходить закон стороной. Финансовые организации создают условия, чтобы клиент сам согласился на страхование жизни. Такие ситуации создаются посредством повышения процентной ставки по кредиту при отсутствии страховки жизни.

Газпромбанк также привязал наличие страховки жизни к размеру годовой ставки. Если клиент застрахован, то получает снижение ставки на 1% , соответственно ежемесячный платеж уменьшается.

Устанавливая такие правила, банк не нарушает закон, при этом подталкивает клиента застраховать жизнь. Также приобретая жилье на вторичном рынке, нужно будет оформить титульное страхование. Данная страховка оформляется на тот случай, если сделка по покупке квартиры признается недействительной. Если страховки права собственности не будет, то ставка также повысится на 1%.

Таким образом, есть три вида страхования при ипотеке: страхование имущества, жизни, титула. Застраховать имущество должен каждый заемщик. Страхование жизни и титула является добровольным. Тем не менее, условия банков таковы, что для клиента выгоднее оформить страхование жизни и титула.

Требования Газпромбанка к страховке по ипотеке

Договор страхования должен соответствовать основным условиям:

- Страховая сумма должна равняться основному долгу по кредиту, увеличенному на годовую процентную ставку.

- В полисе в графе выгодоприобретатель должен быть прописан Газпромбанк.

- Оформить страховку нужно как на заемщика, так и на созаемщика.

- При страховании жизни необходимо, чтобы полис содержал основные риски: смерть и наступление инвалидности 1 и 2 группы в результате заболевания или несчастного случая.

- Страховка оформляется на весь срок ипотеки, при этом каждый год нужно платить за страховку по ипотеке.

- Если жилье куплено на вторичном рынке, в первые 3 года нужно обязательно оформлять титульное страхование.

- Если приобретаемое жилье только строится, то страховать квартиру нужно только после сдачи дома.

- Страховка должна быть без франшизы.

- В квартире страхуются только конструктивные элементы.

- Можно оформлять комплексную страховку, но обязательно в аккредитованных для Газпромбанка страховых компаниях.

Что будет, если не оформлять страховку по ипотеке

При отказе от страхования недвижимости нет определенных штрафов. Тем не менее, банк будет постоянно вам напоминать об отсутствии страховки и просить заключить договор страхования. В случае неисполнения данного обязательства банк имеет право взыскать всю сумму кредита досрочно.

Реальные случаи показывают, что Газпромбанк не снижает ставку по выданной ипотеке, если клиент не соблюдает правила страхования.

Страхование жизни не является обязательным, но чаще всего такой полис оформляется, чтобы ежемесячный платеж не стал выше. Поэтому важно вовремя ежегодно продлять страховку здоровья. Если этого не сделать, банк без предупреждения увеличит ежемесячный платеж.

Обратите внимание на то, что низкая процентная ставка, которая упоминается в рекламных предложениях, указывается с учетом всех страховок. Поэтому через год ваша ставка может стать выше, поскольку вы не продлили страхование жизни.

Бывает так, что из-за невнимательности клиент не продляет страховку жизни, при этом по кредиту образовываются задолженности. Многие считают, что банк незаконно повысил процентную ставку, но в данном случае доказать в суде этого будет невозможно, так как со стороны банка нет никаких нарушений. Ведь это была скидка за наличие страховки, а если нет страхового полиса, то нет и скидки, значит, возвращается обычная процентная ставка.

Важно! После оформления страховки необходимо предоставить полис в банк, а также дополнительно отправить сканы страховки на электронную почту банка. При этом через некоторое время нужно позвонить в банк и уточнить, были ли внесены ваши данные в базу банка.

Где дешевле страхование ипотеки для Газпромбанка

Нет определенной страховой компании, где страховаться всем было бы одинаково выгодно. В одной страховой компании конкретно для вашего случая страхование жизни будет дороже, в другой – дешевле. На итоговую стоимость страховки влияют определенные факторы:

Пол заемщика. Как правило, тарифы для женщин ниже, чем для мужчин. Поэтому лучше, чтобы основным заемщиком была женщина.

Возраст. Чем старше заемщик, тем дороже будет страховка. Эта разница иногда бывает очень большой (в 5-10 раз дороже), поскольку с возрастом риск наступления страхового случая выше.

Тип недвижимости. При страховании имущества оценивается тип недвижимости. Например, застраховать квартиру дешевле, чем частный дом.

Также при оформлении квартиры учитывается наличие деревянных конструкций, газа, сауны.

Источник https://onipoteka.ru/usloviya-ipoteki-v-bankax/dosrochnoe-pogashenie-ipoteki-gazprombanka.html

Источник https://onipoteka.ru/usloviya-ipoteki-v-bankax/ipoteka-gazprombanka-dlja-rabotnikov-gazproma.html

Источник https://polis812.ru/blog/strahovanie-zhizni-i-kvartiry-dlya-ipoteki-gazprombanka/

Источник