Что такое ценная бумага? Виды, классификации

При развитии любого дела, науки, производства время от времени требуется пополнять бизнес деньгами. Получить средства, помимо собственной прибыли, можно несколькими способами: привлечь средства учредителей или взять в долг. Один из вариантов получения средств на развитие – запуск в обращение эмиссионных ценных бумаг, подтверждающих права их владельца на долю капитала, активы. Но не только эти задачи и цели преследует выпуск ценных бумаг. Рассмотрим их виды, классификации, основные понятия подробнее.

Понятие ценной бумаги

Ценная бумага — документ, подтверждающий при соблюдении формы и обязательных реквизитов, имущественные или неимущественные права. Это источник постоянного или разового дохода. Гражданский кодекс РФ гласит, что одновременно с ценными бумагами в собственность передаются указанные в них права.

Юридически данный актив является документом, подтверждающим права собственника, а экономически — это часть капитала, его доля, условия распределения прибыли.

Ключевые признаки и свойства ценной бумаги

- документарным, составленным официально;

- правовым, обращаемым, доступным, стандартным, подтверждающим право владельца его продать или купить;

- регулируемым, рыночным, ликвидным, подчиняющимся общим правилам;

- оборотоспособным, способным выступить объектом сделок;

- достоверным, дающим возможность предъявить какие-либо требования.

Ценные бумаги документально подтверждают вложение средств.

Виды ценных бумаг

- срок;

- происхождение;

- класс;

- вариант;

- владелец;

- выпуск;

- регистрация;

- страна выпуска;

- эмитент;

- оборот;

- цель;

- риск.

- основные, дающие право на товар, деньги, имущество. Это акции, сертификаты, чеки, векселя и т. д. ;

- производные финансовые инструменты — фьючерсы, опционы, свопы, депозитарные расписки и т. д.

Другая классификация для основных ценных бумаг

- Долевые ценные бумаги – дают владельцу право на долю в уставном капитале компании. К категории долевых ценных бумаг относятся акции (как обыкновенные, так и привилегированные). Владельцы обыкновенных акций имеют право голоса на собрании акционеров.

- Долговые ценные бумаги – удостоверяют, что эмитент должен держателю некую сумму (или передать держателю некое имущество). По сути, долговая расписка. В этой категории выпускают облигации, векселя, депозитные и сберегательные сертификаты банков и другие разновидности долговых ценных бумаг. Но не всегда расписка — ценная бумага. Например, коносаменты использовались во внешней торговле для подтверждения наличия договора о транспортировке товара.

- Производные ценные бумаги – инструменты инвестирования, которые дают право (или обязывают) купить (или продать) базовый актив на оговоренных условиях. Базовым биржевым активом может быть ценная бумага (например, биржевой лот акций какой-либо компании), иностранная валюта или товар (например, баррель нефти определенного сорта). В этот класс входят фьючерсы, форварды, опционы эмитента и т. д.

Среди видов ценных бумаг выделяют наиболее популярные

Акции — именные ценные бумаги, на предъявителя и других типов, выпускаются акционерными обществами. Обеспечивают право выплаты дивидендов, участия в административном управлении работы компании, получении определённой доли имущества, если акционерное общество ликвидируется. Бывают обыкновенными или привилегированными. Все акции в современной России именные.

Облигации подтверждают обязательство возврата вложенной суммы через определённый срок с процентными выплатами или без и являются долговым обязательством. Облигации делятся на срочные и бессрочные. Если срок не установлен — это бессрочная облигация. Если по облигации не выплачивают проценты, то их размещают дешевле номинальной стоимости. Доход в этом случае образуется при погашении по номиналу.

Если облигация выпускается государством, называется государственной (облигацией федерального займа). Также облигации подразделяются на субфедеральные (выпускаются субъектами РФ, например, Москвой и Санкт-Петербургом), муниципальные облигации, выпущенные органами местного самоуправления, банковские, корпоративные и т. д. Незарегистрированная на любое лицо облигация называется предъявительской ценной бумагой.

Вексель — неэмиссионная ценная бумага, подтверждает денежные долговые обязательства. Они удостоверяют обязанность выплатить указанную сумму в установленные сроки. Экономический смысл облигации и векселя сходен. Отличие векселя от облигации заключается в том, что первый может быть нестандартным, его проще выписать — вексель содержит обещание уплаты суммы, срок, место выплаты, наименование получателя, подпись и дату. Облигации считаются более надежными ценными бумагами, чем векселя того же эмитента.

Банковские сертификаты подтверждают внесение денег в банк с условием обязательного возврата вложенной суммы и процентов через определённый срок. По экономическому смыслу похожи на банковский сберегательный вклад в тот же банк, но в отличие от денежных вкладов сертификат нельзя пополнить, пролонгировать или погасить частично. Процентные риски одинаковы.

Чеки — разновидность банковских ордерных ценных бумаг, являются поручением банку выплатить указанную в них сумму. Выдать чек может физическое или юридическое лицо, имеющее открытый банковский счёт и право распоряжаться денежными средствами. Держателю чека при предъявлении выплачивается или перечисляется определенная сумма. В 1992−94 гг. государство выпускало еще одну разновидность чеков — приватизационные.

Закладные — вид документарных ценных бумаг. Удостоверяет, что владелец закладной передал в залог определённое имущество.

Инвестиционные именные паи подтверждают права держателя пая на долю имущества, которое является частью паевого инвестиционного фонда. Владельцы инвестиционных паев получают право в любое время погасить их.

Фьючерсы — производные инструменты, подтверждают обязательство приобрести (и продать) товар в будущем по цене, которая зафиксирована сегодня. При заключении срочного контракта ничего не продаётся и не покупается. Речь идёт только о будущем обязательстве. Цена фиксируется на дату приобретения контракта, при этом продавец обязуется продать, а покупатель купить товар по указанной в договоре стоимости. Перекупаться фьючерс может сколько угодно раз.

Опцион напоминает фьючерс. Здесь также заключается контракт, по которому покупатель берёт на себя право купить, а продавец продать какой-либо товар по фиксированной цене. Но в отличие от фьючерсного контракта, для держателя опциона речь идёт о праве, а не обязанности. Опцион выполняют, если он будет выгодным. А вот для продавца опциона его выполнение обязательно. Поэтому при выпуске опциона покупатель выплачивает премию. Допустим, цена акции Х сегодня 1 руб. Выпущен опцион на право покупки Х по цене 1,2 руб. и сроком обращения месяц. Премия 20 коп. Прошел 1 месяц, цена акции Х 1,3 руб. Опцион предъявлен к оплате. Продавец опциона терпит убыток 10 коп. на каждую акцию, но этот убыток перекрывается премией, так что продавец по итогам заработал 10 коп. на каждой акции.

Профессионалы на биржах выстраивают целые системы из комбинаций фьючерсов и опционов. Таким образом они «улавливают» возможности для получения прибыли при самых разных вариантах движения цен. Игра случайного человека на одном контакте «на удачу», как правило, приводит к потере вложенных средств.

Своп выступает разновидностью договора о проведении обмена финансовыми активами или платежами согласно условиям, указанным в контракте. Основное преимущество свопа — снижение рисков. На финансовом рынке действуют и другие виды ценных бумаг. Все они имеют общие признаки и отличия, поскольку в каждой есть хотя бы один новый элемент.

Методы оценки ЦБ (ценных бумаг)

Оценка осуществляется с целью определения рыночной стоимости для получения кредита, совершения сделок купли/продажи активов, установления размера уставного капитала. Методик по вычислению реальной цены несколько. Выбор метода зависит от поставленных задач. Каждый включает анализ информации, позволяющий определить рыночную цену ЦБ.

Все методики можно разделить на три основных группы: доходная, затратная, сравнительная.

- сделок, когда изучается стоимость аналогичных компаний, пакетов ценных бумаг. В сравнение включается цена пакета, а не единичной бумаги;

- капиталов – метод основан на использовании цен, имеющихся на открытых рынках. Для сравнения берётся цена покупки одной акции;

- отраслевых коэффициентов, когда берутся рекомендуемые соотношения цен и нескольких финансовых параметров.

- стоимость аналогов;

- спрос и предложения;

- ликвидность;

- доходность;

- надёжность;

- особенности эмитента.

Для оценки рекомендуется обращаться в специализированные компании, работающие на данном рынке.

Стоимость ценных бумаг

Стоимость актива — это рыночная характеристика, денежный эквивалент его свойств, возможностей с учётом целей и методов оценки. Во многом стоимость зависит от соотношения спроса и предложения. В процессе эмиссии стоимость является величиной расходов на выпуск и размещение, при покупке оценивается будущий доход, при конвертации — цена замещения актива.

Основные виды оценки стоимости

Номинальная стоимость указывается в сертификате или в проспекте эмиссии. Определяется при выпуске фондовых активов в обращение после решения учредителей. Это постоянная величина. Законодательство запрещает размещать акции по цене ниже номинальной. Однако даже при первичном размещении на официальном фондовом рынке акции могут от неё сильно отклоняться (в большую сторону). На вторичном фондовом рынке цена никак не привязана к номинальной стоимости – может быть как больше, так и меньше. В РФ есть немало АО, созданных в результате приватизации. Номинальная их стоимость была выражена в твердых советских рублях, а в дальнейшем прошла деноминацию. Так что реальная цена таких акций может быть буквально в тысячу раз больше обозначенного денежного номинала.

Рыночная — цена, складывающаяся исходя из спроса и предложения. Это стоимость, по которой можно продать рыночные активы.

Балансовая стоимость — один из наиболее стабильных типов. Является ценой актива по данным бухгалтерского баланса. Грубо говоря, это величина чистых активов компании, деленная на число акций.

Внутренняя или действительная стоимость отражает цену, которую должен был бы иметь актив, если учитывать все факторы, влияющие на его оценку. Например, прибыль, перспективы и т. д. Это настоящая цена, которая отражает ряд экономических показателей. Зачастую её называют справедливой. В идеале рыночная стоимость должна быть близка к внутренней.

Ликвидационная – показывает размер компенсационной выплаты, которую может получить владелец при ликвидации компании, выпустившей ценную бумагу.

Разные виды стоимости используются с учётом конкретной ситуации. Так, для торговли на рынке используется рыночная цена, а если актив практически не торгуется, применяется внутренняя стоимость.

Эмиссия ценных бумаг, этапы

Эмиссия обеспечивает размещение ценных бумаг. Проходит по определённой процедуре. Её основная цель — получить дополнительные средства. В результате выпуска эмиссионных ценных бумаг происходит увеличение уставного капитала акционерных обществ.

Эмиссия бывает первичной и дополнительной. Первичная — первый выпуск ценных бумаг, последующая является дополнительным размещением.

Дополнительную эмиссию не следует путать со вторичным размещением акций. При вторичном размещении акционеры – как правило, учредители – продают свои ценные бумаги широкому кругу лиц. Уставный капитал при вторичном размещении не растет, все деньги от продажи поступают продавцам акций, самому же АО не достается ни копейки.

Этапы эмиссии

- Принимается решение.

- Утверждается.

- Регистрируется выпуск.

- Размещаются бумаги.

- Производится государственная регистрация.

При проведении эмиссии кредитных организаций процедура регулируется банковским законодательством РФ и Банком России. В процессе эмиссии ЦБ РФ может составляться проспект ценных бумаг с последующей регистрацией. Регистратор ведет реестр — электронный или в бумажной форме, он нужен для учета ценных бумаг.

Депозитарии

Участник рынка, ведущий учёт прав собственников ценных бумаг, называется депозитарием. Он же работает с цифровыми активами. Депозитарий ведет спецсчета, отмечает право собственности юридических и физических лиц, работает только с ценными бумагами.

Типы депозитариев

Расчётный — фиксирует сделки и права на активы. В настоящее время в Российской Федерации функционирует более 250 таких компаний.

Как это работает. Сергей купил акции Сбербанка. Это значит, что кто-то их продал, например, Евгений. У Сергея и Евгения есть депозитарии. Они вносят операции в свои реестры владельцев ЦБ. В результате акции Евгения списываются с его счёта, зачисляются на счёт Сергея.

Специализированный, учитывающий имущественные права, включая ценные бумаги. Работает с ПИФами, акционерными фондами и т. д. К дополнительным функциям относится уведомление ЦБ о нарушениях. На сегодня в России работает порядка 25 специальных компаний.

Центральный, обрабатывающий всю информацию рынка в режиме одного окна. Его основная задача — обеспечить прозрачность сделок, максимально уменьшить риски, повысить надёжность рынка. В Российской Федерации существует только одна такая компания.

Депозитарии обязаны работать в рамках действующего законодательства, сдавать отчеты, получать лицензии, раскрывать информацию, если данное требование установлено законом.

Права, закрепляемые ценными бумагами

Владельцы имеют право требовать денежные средства, принимать участие в управлении компанией, получать часть прибыли, товары в собственность или в залог, а также право ими распоряжаться. Права владельца ЦБ — собственника или держателя залога — зависят от типа актива.

Реквизиты ЦБ

- Технические. Реквизиты включают технические данные: номер, адрес, а также подписи, печать и другую информацию.

- Экономические. Такой сертификат подтверждает срок действия документа, номинал, права, кто несёт денежные обязательства и т. п. Отсутствие любого из обязательных по законодательству реквизитов лишает актив статуса.

Ставки по привилегированным акциям

- Часть прибыли компании в виде получения дивидендов в первоочередном порядке. Выплата дохода может быть установлена или как фиксированная к номиналу акции (например, 4%), тогда дивиденд не зависит от того, сколько заработала компания.

- Второй вариант – определяется алгоритм расчета дивиденда и прописывается в уставе и проспекте эмиссии. Например, в АО ¼ всех акций – привилегированные. В Уставе сказано, что дивиденд по ним определяется как 10% чистой прибыли, деленной на число привилегированных акций.

Ставки по привилегированным акциям (алгоритм расчета) – величина постоянная. Акции же существуют, пока компания-эмитент действует. Поэтому определять их нужно осторожно. Например, в период высокой инфляции частные инвесторы не хотят покупать ценные бумаги с низкой ставкой. А если выпустить привилегированные акции с высокой ставкой, то через несколько лет, когда ставки на кредитном рынке упадут, может оказаться, что АО тратит слишком много на выплаты держателям привилегированных акций.

Исключение составляют ситуации, когда зафиксирован убыток за отчётный период; права на долю имущества компании при его ликвидации в приоритетном порядке до того, как его начнут делить между владельцами обычных акций.

Но данный актив лишает владельца права управлять компанией, голосовать на собраниях акционеров. Если компания не может гарантировать привилегии, владельцу предоставляется право голоса.

Бездокументарные ценные бумаги

Бездокументарные ценные бумаги не имеют физической формы. Права по данным активам фиксируются записью на спецсчетах. По своим свойствам они аналогичны документарным, но не требуют физического представления.

Ряд ценных бумаг в современной России существует только в бездокументарной форме. Например, все акции в РФ именно бездокументарные. Инвесторы получают только выписки со счетов, которые сами по себе не являются ценными бумагами.

Ценные бумаги в контексте законодательного регулирования России

- Гражданский кодекс РФ (гл. 7),

- Федеральный закон «О рынке ценных бумаг» № 39,

- Федеральный закон «Об акционерных обществах». В нормативные документы могут вноситься изменения, дополнения. Для ознакомления с действующей редакцией рекомендуется использовать документы, размещённые на правовых порталах.

Как купить ценные бумаги?

Для приобретения акций можно идти на фондовый рынок. Компании действуют через посредников — инвестиционные банки, например. Физическое лицо самостоятельно торговать на фондовой бирже не может. Для покупки акций необходимо обратиться к брокеру, который совершит сделку по поручению своего клиента и на его деньги. С брокером заключается договор, он открывает спецсчёт, куда зачисляются средства. Деньги можно внести через банковскую карту, со счёта (если есть договор банковского обслуживания, открыт счет), через кассу брокера. Обычно условия, комиссия, способы пополнения счетов указаны на сайте брокерской компании. Торговля доступна через специальные приложения, которые устанавливаются на компьютер или мобильное устройство.

Выбирайте брокеров с лицензией. Проверить наличие действующей лицензии можно на сайте Центрального Банка РФ.

На внебиржевом рынке фондовых инструментов можно действовать непосредственно, без брокера. Например, вы хотите купить акции Н-ского завода у его работника. Находите акционера, идете с ним к регистратору, самостоятельно заполняете все анкеты, составляете договор, подаете поручение на перевод ценных бумаг со счета на счет. Без опыта сделать это сложно, но грамотный человек найдет выход. На биржевом рынке существуют специфические риски: например, продавца могут обмануть, не заплатить. Или продавец может получить несколько выписок и продать одни и те же акции нескольким покупателям.

Как пользоваться и получить доход?

Финансовые инструменты позволяют получать дивиденды (пассивный доход), с их помощью реально накопить на крупную покупку, обеспечить привычный образ жизни на пенсии. Инвестировать может каждый, включая использование специализированных инвестиционных сервисов от ведущих банков страны. Нужно лишь найти своего брокера. Можно взять активы с низким риском и получать небольшой доход или рискнуть ради большей прибыли. Инвестировать можно практически с любой суммы. Многие брокеры принимают даже тысячу рублей. Но для стабильного дохода лучше войти минимум с 30 тысячами. Однако надо понимать: чудес в инвестициях не бывает. Получив доход в 20% за год (это в два с лишним раза выше, чем от депозита) от 30 тыс. руб., вы получите в абсолютном значении всего 6 тыс. руб. Вряд ли эта сумма радикально способна изменить чью-то жизнь.

Выбрать можно и готовое решение – подобранный пакет акций, сформированные профессионалами стратегии, или торговать самостоятельно, отдавая поручения брокеру.

Как устроена фондовая биржа

Первые биржи появились в Европе в 15 веке. На главной площади Брюгге регулярно собирались купцы и продавали свои товары.

Сначала биржи были универсальными, на них торговали товарами и ценными бумагами. Биржи, на которых торговали только ценными бумагами, появились в 16 веке в Антверпене и Лионе.

Расскажу, как работает биржа и зачем она нужна.

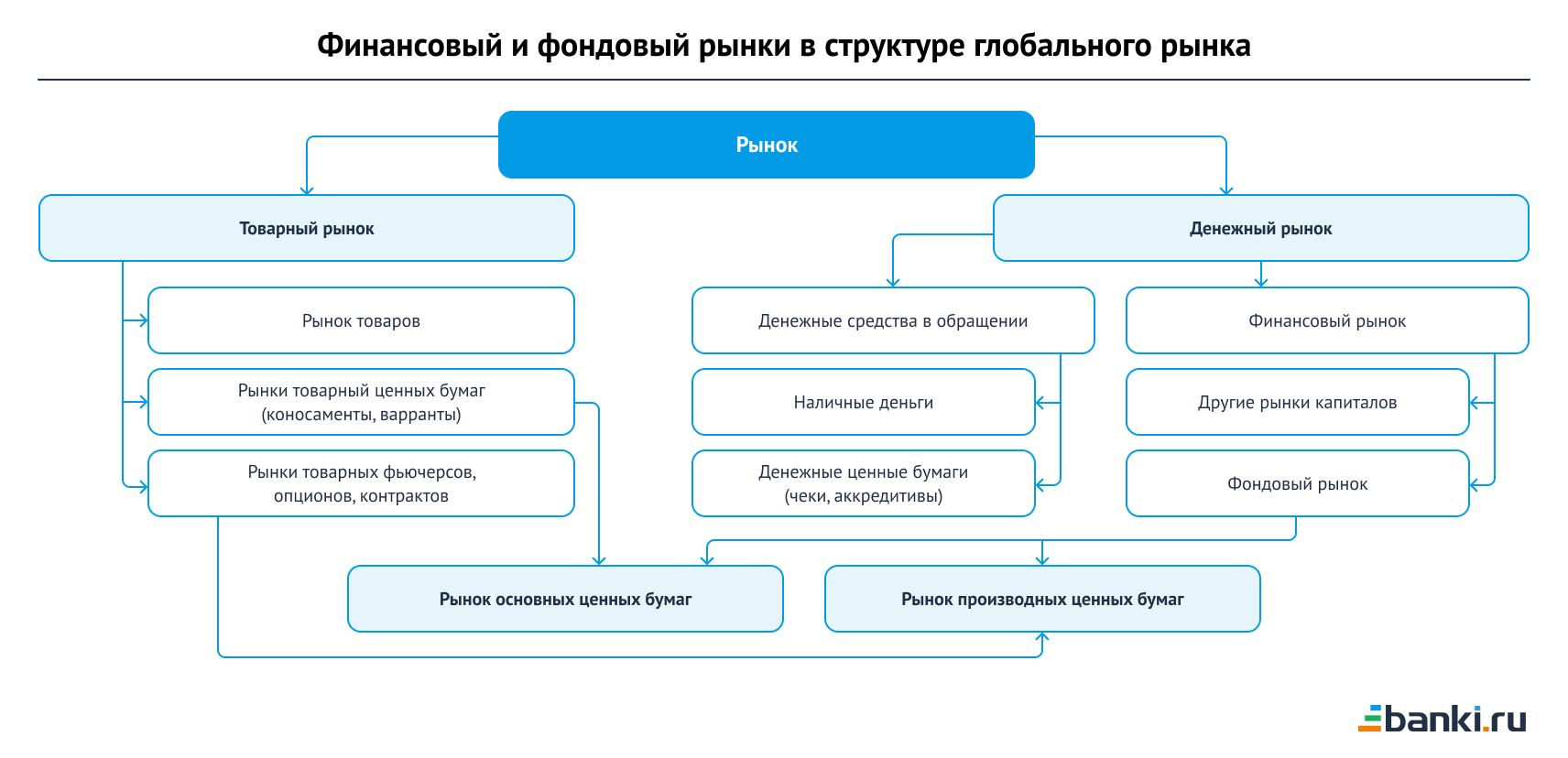

Что такое фондовый рынок и фондовая биржа

На фондовом рынке продают и покупают ценные бумаги: акции, облигации, паи биржевых фондов. Чтобы не было обманов и нечестной игры, биржа разрабатывает правила торговли ценными бумагами и гарантирует исполнение сделок.

Фондовая биржа организует торговлю ценными бумагами и контролирует участников торгов. Все сделки на бирже регистрируются. Юридические лица на фондовой бирже привлекают деньги для развития и производства, а частные лица превращают сбережения в инвестиции и получают дополнительный доход.

Зачем и как выпускают ценные бумаги. Компании выпускают акции или облигации, потому что им нужны деньги для производства и развития.

Если инвестор покупает акции, то становится владельцем кусочка бизнеса компании: он может участвовать в собрании акционеров и получать дивиденды. Если инвестор покупает облигации, он дает компании деньги в долг под процент на определенный срок, например на несколько лет. Для компании облигации — это аналог банковского кредита, часто под меньший процент. Органы власти тоже выпускают облигации.

Легальность фондовых бирж. Порядок и законность в работе бирж контролируют регуляторы. В разных странах регуляторами могут быть государственные организации, специальные комиссии или некоммерческие организации.

Регуляторы занимаются лицензированием и раскрывают важную для рынка информацию. Они расследуют нарушения: например, инсайдерскую торговлю, манипулирование ценами и воровство клиентских денег. Регуляторы могут лишить лицензии, оштрафовать или запретить занимать определенные должности.

В России работу бирж регулирует Центральный банк. Согласно ФЗ «Об организованных торгах» биржей может быть только акционерное общество, которое имеет лицензию. Полный список документов, регулирующих деятельность бирж в России, можно найти на сайте ЦБ.

Биржи не имеют права совмещать свою деятельность ни с какой другой, кроме клиринга.

В США работу бирж регулирует комиссия по ценным бумагам и биржам — SEC. В отличие от ЦБ, SEC может самостоятельно возбуждать уголовные дела и подавать иски в суд.

В Великобритании работу финансовых рынков регулирует управление по финансовому поведению — FCA. Япония в своих финансовых законах опиралась на законодательство США, поэтому финансовые споры здесь регулирует очень похожая на SEC комиссия по надзору за ценными бумагами и биржами — SESC.

Плюсы и минусы фондовых бирж. Биржи обеспечивают прозрачность компаний для инвесторов, потому что для допуска к торгам эмитенты должны предоставлять финансовую отчетность и соблюдать определенные правила.

Чтобы российские акции попали в первый или второй уровень листинга на Московской бирже, эмитенты должны существовать не менее трех лет, предоставлять отчетность как минимум за три года и соблюдать другие правила, которые можно найти на сайте биржи.

Каждая биржа сама разрабатывает правила, чтобы увеличить прозрачность компаний для инвесторов.

На крупных биржах оборот ценных бумаг очень большой, поэтому инвестор может быстро превратить ценные бумаги в деньги. Доходность на фондовом рынке может быть выше доходности по депозитам, но она не гарантирована. Инвестиции в ценные бумаги не застрахованы государством — есть риск потерять деньги.

Задачи и функции фондовой биржи

Фондовые биржи организуют торги и поддерживают справедливое ценообразование. Биржи гарантируют исполнение сделок, включают и исключают ценные бумаги в котировальные списки. Информация обо всех сделках на бирже публичная и доступна на сайтах бирж.

Торги на фондовой бирже происходят в определенное время и по правилам, которые устанавливает биржа.

Котировка цен — это определение стоимости ценных бумаг в процессе биржевых торгов. Кроме ценных бумаг на фондовых биржах можно торговать биржевыми контрактами.

Биржевые контракты — это производные финансовые инструменты, с помощью которых можно застраховать активы от резкого изменения цены. Биржевые контракты бывают фьючерсными или опционными.

Фьючерсный контракт — это обязательство купить или продать определенный актив в будущем по зафиксированной в контракте цене. Опционный контракт — это не обязанность, а право купить или продать актив по фиксированной цене. Активами может быть что угодно: товары, процентные ставки, индексы и даже погода.

Биржевыми контрактами торгуют на срочном рынке, потому что они подразумевают поставку базового актива в будущем, то есть через определенный срок.

Исполнение сделок на бирже гарантирует центральный контрагент. Например, на Московской бирже центральным контрагентом является Национальный клиринговый центр. Это посредник между покупателем и продавцом, который проверяет, что у покупателя достаточно денег, а у продавца есть в наличии ценные бумаги. Если на конец торгового дня какой-то участник не может выполнить свои обязательства по сделкам, их выполнит за него центральный контрагент.

Классификация бирж

По виду товара биржи бывают фондовые, товарные, валютные и криптовалютные. На фондовых биржах торгуют ценными бумагами. На валютных продают и покупают валюту — почти так же , как в обменных пунктах, но в гораздо большем количестве. На товарных биржах торгуют реальными товарами или фьючерсными и опционными контрактами. На криптовалютных биржах торгуют криптовалютами, такие биржи появились совсем недавно.

По принципу организации раньше биржи делились на государственные, частные и смешанные. Но в настоящее время большинство бирж — акционерные общества. Если акционерами являются не только частные компании, но и государство, то биржи относятся к смешанному типу.

По форме участия биржи бывают открытого и закрытого типа. На биржах открытого типа могут торговать продавцы, покупатели и члены биржи. На биржах закрытого типа — только члены биржи.

По роли в международной торговле биржи бывают международные и национальные. На небольших национальных фондовых биржах торгуют ценными бумагами мелких компаний, которые не подходят под требования международных бирж.

По типу сделок биржи бывают фьючерсные, опционные, реального товара и смешанные.

На Санкт-Петербургской международной товарно-сырьевой бирже торгуют физическими партиями сырой нефти — это и есть реальный товар. На фьючерсных и опционных биржах торгуют срочными контрактами. На смешанных биржах торгуют разными инструментами. Например, Московская биржа относится к смешанному типу: на ней есть фондовая, валютная и срочные секции.

Крупнейшие фондовые биржи

Крупнейшие фондовые биржи находятся в США. Биржи самостоятельно определяют требования к компаниям, которые хотят разместить на них свои акции или облигации.

Я приведу статистику Всемирной федерации бирж — WFE — за 2018 год, потому что аналитика по всем биржам удобно собрана в одной таблице. Более свежие данные за 2019 год можно найти на сайтах бирж — они публикуют отчетность и презентации ежемесячно.

Нью-Йоркская биржа, NYSE, основана в 1792 году. Тогда место на бирже можно было купить. Места передавались по наследству, и их количество было ограничено. На конец 2018 года на бирже котировались акции 2285 компаний, из них 510 — зарубежных. Это самая крупная по капитализации биржа в мире: здесь большой выбор ценных бумаг и торгуются акции крупнейших мировых компаний.

Московская биржа, MOEX, основана в 2011 году на базе бирж ММВБ и РТС. На конец 2018 года здесь котировались акции всего 225 компаний. Капитализация Московской биржи в 36 раз меньше, чем Нью-Йоркской . Зато на Московской бирже активно торгуют облигациями.

В ноябре 2019 года на Московской бирже было зарегистрировано 5,5 млн физических лиц. Это меньше 4% всего населения России. А активных инвесторов всего 320 тысяч человек. Московская биржа считает активными инвесторами тех, кто совершил хотя бы одну сделку в месяц.

Токийская биржа, TSE, основана в 1878 году, тогда она принадлежала всего двум владельцам. Символ биржи — брокер, одетый в кимоно. Сейчас это третья по капитализации биржа в мире. Здесь котируются акции 3657 компаний, из которых только 5 зарубежных.

Гонконгская биржа, HKEx, официально основана в 1891 году. Биржа занимает седьмое место в мире по капитализации, но первое — по числу новых компаний в листинге за 2018 год. Здесь котируются акции 2315 компаний, из которых 154 — зарубежные.

Лондонская биржа, LSE, основана в 1565 году сэром Томасом Грешемом и официально открыта в 1571 году как королевская биржа. LSE занимает шестое место в мире по капитализации, но первое — по числу ETF, на конец 2018 года их 2953.

На Лондонской бирже котируются акции 2479 компаний, из них 418 — иностранные.

Участники фондового рынка

Участников фондового рынка условно можно разделить на профессиональных участников — брокеров, депозитариев, клиринговые компании — и на обычных инвесторов.

Профессиональные участники должны иметь лицензию, их контролируют регуляторы. Инвесторам не нужна лицензия, но они получают доступ к биржевым торгам только через профессиональных участников.

Брокеры — профессиональные участники фондового рынка. Они выполняют поручения инвесторов и зарабатывают на комиссии. Инвестор заключает с брокером договор и открывает брокерский или индивидуальный инвестиционный счет — ИИС.

Регуляторы защищают инвесторов и контролируют профессиональных участников финансовых рынков, чтобы не было нарушений. В России биржи контролирует Центральный банк. Он выдает лицензии профессиональным участникам фондового рынка.

Эмитенты выпускают на рынок ценные бумаги. Эмитентами могут быть компании и органы власти отдельных городов, регионов и государств.

Инвесторы покупают ценные бумаги. Купить ценные бумаги напрямую у эмитентов обычно нельзя, придется воспользоваться услугами посредников — брокеров — и открыть брокерский счет.

Инструменты торговли на фондовой бирже

На фондовой бирже можно торговать акциями, облигациями и паями биржевых фондов. Чем больше эмитентов на бирже, тем больше выбор ценных бумаг для инвесторов. Поэтому инвесторов привлекают фондовые биржи с большой капитализацией.

Типы сделок на фондовом рынке

Сделки можно условно разделить на покупки ценных бумаг для долгосрочного инвестирования и спекулятивные — покупки и продажи ценных бумаг для получения прибыли.

- Купить ценные бумаги, на биржевом сленге такая сделка называется «лонг». Если у инвестора не хватает денег, он может занять их у брокера под процент. Покупка с использованием денег брокера называется маржинальной сделкой.

- Продать ценные бумаги. На фондовой бирже инвестор может продать даже ценные бумаги, которых у него нет. Для этого он берет их взаймы у брокера и платит за это определенный процент. На биржевом сленге такая спекулятивная сделка называется «шорт».

По времени исполнения биржевые сделки бывают двух типов.

С немедленным исполнением. Например, на Московской бирже при покупке некоторых облигаций деньги со счета будут списаны в тот же день. Облигации зачислят на счет в день сделки. Такой режим сделок называется « Т+0 ».

С отложенным исполнением. При торговле акциями на Московской бирже расчет и поставка происходят через два дня. Такой режим сделок называется « Т+2 ». Это удобно для инвесторов, потому что в день покупки на счете может не быть всей суммы. Если денег не хватает, их можно довнести в течение двух дней.

Как происходит торговля акциями на бирже

Во время торговли на бирже между участниками заключаются сделки. Каждая сделка проходит в несколько этапов:

- Заявка на покупку или продажу ценных бумаг. Заявка попадает в электронную систему биржи. Инвестор может сделать заявку по телефону или через интернет.

- Сверка параметров сделки у покупателя и продавца. На этом этапе биржа проверяет правильность оформления сделки, сверяет расчеты и оформляет документы.

- Исполнение сделки — обмен ценных бумаг на деньги.

Заключение сделок в торговом зале. Раньше заключать сделки можно было только непосредственно в здании биржи. Представители брокеров толкались в «яме», кричали, перебивали ставки друг друга. А потом появились электронные торговые системы и в биржевой торговле произошла революция.

Электронная торговля акциями. Инвесторы могут покупать и продавать ценные бумаги через интернет в любом месте, главное — чтобы в это время работала биржа. Еще несколько лет назад для торговых операций надо было устанавливать программное обеспечение на компьютер, сейчас заявки можно подавать через приложение для смартфона или личный кабинет на сайте брокера.

Как выбрать брокера и зачем это делать

Частные лица могут торговать на фондовой бирже только через посредников. Брокеры — это профессиональные участники рынка ценных бумаг, которые исполняют поручения клиентов, то есть продают и покупают ценные бумаги и деривативы. У брокеров должна быть лицензия, в России их деятельность контролирует ЦБ.

Основной документ для российских брокеров — ФЗ «О рынке ценных бумаг». На сайтах бирж указаны брокеры, через которых можно получить доступ к торгам. Например, на сайте Московской биржи перечислены 10 основных партнеров. Полный перечень брокеров можно загрузить в виде таблицы.

Чтобы начать торговать, инвестору надо заключить с брокером договор и открыть брокерский или инвестиционный счет. После этого инвестор переводит на брокерский счет деньги и дает брокеру поручения купить или продать ценные бумаги. Когда инвестор решает забрать свои деньги с брокерского счета, он также дает поручение брокеру.

Если инвестор получил прибыль от сделок с ценными бумагами, российский брокер удержит 13% налога на доход. Если инвестор не российский резидент, налог будет 30%.

Размер минимального депозита нужно уточнять на сайте брокера. Российские брокеры, как правило, не ограничивают инвестора в размере первоначального капитала. Но при небольшом счете возможны повышенные комиссии.

Для инвестиций через американских брокеров желательно иметь на счету 10—25 тысяч долларов, чтобы комиссии были менее ощутимыми. При этом мало какие американские брокеры открывают счета россиянам.

Кстати, чтобы покупать ценные бумаги на зарубежных биржах, российскому инвестору не обязательно открывать счет у иностранного брокера. Основные американские акции продаются на Санкт-Петербургской бирже. Некоторые российские брокеры предлагают инвесторам доступ к иностранным биржам, но для этого нужен статус квалифицированного инвестора.

Торговые условия указаны на сайте брокера в разделе «Тарифы». Обычно брокер предлагает инвестору наиболее популярный тариф, который, правда, может быть неоптимальным для нужд конкретного инвестора. Чтобы выбрать наиболее подходящий тариф, стоит изучить все опции, которые предлагает брокер, особенно если вы планируете активно торговать. Тариф можно изменить в любое время через личный кабинет.

Комиссии тоже указаны на сайте брокера. Они могут отличаться в зависимости от того, много инвестор торгует или нет. Кроме торговых комиссий есть депозитарные — за учет ценных бумаг. Если инвестор не продает и не покупает ценные бумаги в течение месяца, скорее всего, брокер не будет брать депозитарную комиссию за этот месяц. Но это зависит от брокера и его тарифа.

Некоторые брокеры берут дополнительную комиссию за использование специальных программ для торговли или за доступ к зарубежным торговым площадкам — например, за доступ к WebQuik, TS Lab или Tradematic Trader. Платными программами, как правило, пользуются трейдеры, которые зарабатывают на колебаниях цен разных активов.

Отзывы рассказывают о репутации брокера. Иногда негативные отзывы пишут обиженные клиенты, а позитивные — люди, которым за это заплатили. Поэтому эффективнее читать не прямые отзывы клиентов, а искать упоминание брокера в новостях или отчетах биржи, на которой собирается работать инвестор. Хороший вариант — поговорить с родственником или знакомым, у которого уже есть счет у интересующего вас брокера.

Поскольку деньги на брокерском и инвестиционном счету, в отличие от банковских депозитов, не защищаются государством, важно найти надежного брокера. Т—Ж уже подробно писал о том, как выбрать брокера.

Кто такой доверительный управляющий и как с ним работать

Доверительный управляющий — это профессиональный участник фондового рынка, которому инвестор доверяет управление своими деньгами за вознаграждение. У доверительных управляющих должна быть лицензия. Доверительный управляющий разрабатывает стратегию вложения денег инвестора и обсуждает с ним риски и возможную доходность.

Инвестор заключает с доверительным управляющим договор, после которого все торговые операции проходят без участия инвестора. Но доверительный управляющий не гарантирует получение дохода — его стратегия может привести к убыткам и даже потере всех денег инвестора.

Как торговать на фондовой бирже

На фондовой бирже могут торговать только ее члены или профессиональные участники. Частный инвестор может торговать на фондовой бирже через посредника — члена биржи. Начинать торговать на фондовой бирже страшно, потому что вложения не застрахованы и можно потерять деньги. Но сейчас брокеры и биржи проводят бесплатное обучение частных инвесторов, публикуют инвестиционные идеи и поддерживают начинающих.

Брокер или доверительный управляющий. Услуги брокера обычно стоят дешевле, чем услуги доверительного управляющего: брокер не разрабатывает стратегию инвестора, а только выполняет его поручения.

Многие брокеры предлагают VIP-обслуживание , которое включает аналитику и поддержку персонального менеджера. Это еще не доверительный управляющий, но и не полностью самостоятельное инвестирование.

Подбор стратегии. Стратегия — это правила, по которым инвестор выбирает ценные бумаги и время их покупки или продажи. В самой простой стратегии инвестор определяет:

- Какие именно ценные бумаги купить — акции, облигации или паи биржевых фондов.

- На какой срок вложить деньги — например, на 3 года.

- При каком падении цены продать ценные бумаги, чтобы не потерять все деньги. Например, если цена акций «Газпрома» упадет на 15%, инвестор продаст акции.

В более сложных стратегиях инвесторы опираются на фундаментальный и технический анализ и разрабатывают целую систему правил. С помощью фундаментального анализа они изучают финансовое состояние компании, а с помощью технического — выбирают время для сделки.

Открытие биржевого счета. У одних брокеров счет можно открыть онлайн, а документы привезет курьер или их пришлют по почте. К другим брокерам придется приехать в офис, чтобы подписать документы.

Пополнение счета. Счет можно пополнить с банковской карты или текущего счета по реквизитам. Деньги зачислят в течение нескольких дней. Если инвестор открыл счет у иностранного брокера, возможно, придется идти в банк и подавать бумажное поручение.

Совершение торговых операций. Инвесторы подают заявки через мобильное приложение или через компьютерные торговые платформы. Самые популярные из них — Quik и MetaTrader. Эти программы придется скачать с сайта брокера и установить на компьютер, зато у них больше возможностей, чем у приложений для смартфонов и планшетов.

Еще можно размещать заявки по телефону, иногда брокеры берут за это дополнительную плату.

Как учитывается покупка и продажа бумаг. Ценные бумаги, как правило, бездокументарные, но именные. Поэтому в депозитарии или реестре хранятся не сами ценные бумаги, а записи о том, что инвестор ими владеет.

Депозитарий и регистратор — это тоже профессиональные участники финансового рынка, у которых есть лицензия. Они ведут учет ценных бумаг и подтверждают права на них. Их деятельность дополняет друг друга: регистраторы ориентированы на эмитентов и заключают договор с ними, а депозитарии работают с инвесторами и заключают договор с ними.

Что изучить, чтобы зарабатывать на бирже. Начинающему инвестору можно изучить сайты бирж, вебинары брокеров, несколько книг по инвестициям. Или начать читать курс Т—Ж «А как инвестировать».

Опыт работы на фондовой бирже появляется во время небольших сделок со стабильными и надежными ценными бумагами. После изучения основ можно перейти к анализу корпоративных финансов, финансовых коэффициентов и к чтению бухгалтерской отчетности. Или можно инвестировать с помощью биржевых фондов и не заниматься выбором отдельных ценных бумаг.

Риски торговли на фондовых биржах

Во время биржевой торговли инвесторы рискуют собственным капиталом, даже если сделки совершает доверительный управляющий, а не сам инвестор. Условно можно выделить два основных риска: риск банкротства брокера или управляющей компании и риск потерять деньги из-за падения ценных бумаг.

Риск банкротства брокера или УК. В России инвесторы не застрахованы от этого вида риска, но в случае чего активы можно перевести к другому брокеру. В США есть «Корпорация защиты инвесторов в ценные бумаги», SIPC. Это что-то вроде нашего агентства по страхованию вкладов. В случае банкротства члена SIPC денежные средства и ценные бумаги на инвестиционных счетах его клиентов застрахованы на сумму до 500 000 $.

Проверить, является ли брокер членом SIPC, можно на сайте организации. Даже если инвестор не американский резидент, он имеет право на защиту.

Риск потери денег, или рыночный риск. Фондовые рынки тесно связаны с экономикой. Негатив в экономике — например, санкции против России или торговые войны США и Китая — вызывают падение биржевых цен и панику среди инвесторов. И наоборот: позитивные новости, например об увеличении дивидендов, приводят к росту стоимости ценных бумаг.

Потенциально высокая доходность активов обычно связана с высоким риском не получить эту доходность или получить убыток. Чтобы снизить риск потерять деньги из-за падения цены бумаг, нужно тщательно выбирать ценные бумаги и диверсифицировать портфель между активами с различными свойствами.

Запомнить

- Работа бирж регулируется законодательством. При этом биржи самостоятельно разрабатывают правила торговли и управляют торгами.

- Исполнение сделок гарантирует центральный контрагент.

- Торговать на бирже инвестор может только через профессиональных участников финансового рынка.

- Для инвестирования не нужно иметь много денег и сложное программное обеспечение.

- Инвестиции на фондовых биржах не застрахованы государством.

Очень мало рассказано про то, как происходят сами торги. И, кстати, всё искал ответ на такой вопрос: Почему в век компьютерной технократии мы до сих пор пользуемся услугами брокеров? Их роль, кажется, стала совсем ничтожной в цифровых системах организованных торгов. Может кто-нибудь объяснит мне?

Roman, с одной стороны, кажется, что брокеры только дерут комиссии и дают сомнительные аналитические советы. А с другой стороны — это часть системы. Брокеры кредитуют клиентов, исполняют их поручения, удерживают НДФЛ, предоставляют доступ к торгам, их работу жёстко контролируют регуляторы. Биржа физически не может дать доступ всем желающим к своим серверам. Да и небезопасно это. По поводу того, как происходят торги, я напишу подробно отдельным сообщением после открытия биржи.

Roman, проще всего торговать через приложение. У меня есть два приложения Сбер и Тинькофф. Сделки через них слегка различаются. Расскажу про оба.

Сначала Сбер. Захожу в приложение и выбираю раздел "рынок" в нижней части экрана. После этого в верхней части появляются виды ценных бумаг: акции, облигации и т. д. Выбираю акции, выпадает список, в нем нажимаю на нужную. Появляется график и две кнопки — "купить" и "продать". Нажимаю "купить". В этот момент ничего не произойдёт, ещё надо будет несколько раз подтвердить покупку кодами из смс, поэтому не бойтесь. Появляется окошко с подтверждением из смс и только после этого открывается цена, количество и доступные мне деньги. По умолчанию стоит галочка "рыночная цена", в надёжных бумагах типа Газпрома, Лукойла её проще оставить. Дальше надо ввести количество. Как только изменяю количество, приложение показывает, сколько денег уйдёт на сделку. Внизу снова кнопка "купить", ввожу количество и нажимаю купить, снова нужно подтверждение по смс. Алгоритм такой.

Roman, теперь про Тинькофф.

Захожу в приложение, в нижней части раздел "что купить", нажимаю. После этого в верхней части появляются виды ценных бумаг. Выбираю акции, после этого надо ещё раз выбрать российские или американские. Раздел "Премиум" для инвесторов с большими деньгами, потому что там очень высокие комиссии. Выпадает список, из него выбираю нужную акцию и нажимаю на неё. Появляется график и одна кнопка "купить". Нажимаю купить, и снова сразу ничего не произойдёт! Появляется окошко с ценой и количеством. Если цену руками не менять, останется рыночная, как и в Сбере. Количество надо заполнить. Приложение здесь покажет сколько можно купить на свои деньги и сколько будет комиссия. Заполняю, нажимаю "купить", приложение хочет подтверждающий код из смс. Только после этого происходит сделка.

Страшно только первый раз нажать "купить".

Юлия, всё это очень мило, но я имел ввиду механизмы биржи для организации справедливой торговли. Хотел увидеть про биржевой стакан, про обязательства перед клиринговой компанией, про то, что участники рынка вправе сами устанавливать цену в заявке. Я вовсе не имел ввиду руководство по пользованию приложениями.

Roman, значит я Вас неправильно поняла 🙂 хорошо, что разобрались. Я правильно понимаю, что Вы это все знаете, но считаете, что в статье эти вопросы не раскрыты? Ну чтобы ещё простыню не писать 🙂

Юлия, вы правильно поняли. Я думаю написать свою статью в дополнение к вашей.

Roman, Причина такая же как например в случае с производителями автомобилей. Вы не можете напрямую покупать у производителя, ему это не удобно. Для этого создаётся дилерская сеть. Здесь всё тоже самое.

Андрей, инвестирование я бы игрой не назвала. Если Баффет купил акции кока-колы и держит их в портфеле, то дорожают они не потому, что другие инвесторы теряют деньги 🙂 Трейдинг, да — игра с нулевой суммой, выигрывают за счёт проигравших.

Андрей, frwbb компании могут дорожать в результате роста капитализации по мере развития компании. Посмотрите, что из себя представляла компания google лет 15 назад, или Apple в начале 80-х. Если бы Вы купили акции Apple тогда, то Вы бы очень хорошо заработали не из-за того, что кто-то проиграл, а от того, что сама компания выросла. Есть акции, стоимость которых за 20-30 лет выросли в цене в сотни раз вместе с ростом масштабов своей компании. Сто лет назад подобная история произошла с нефтяными компаниями и автопроизводителями. Но в том-то и дело, что, когда компания еще небольшая, мало кто из инвесторов-любителей обращает внимание на ее акции.

А такие крупные участники как Баффет или Далио, интересно, пользуются каким-то брокером или у них собственный брокер и выход на биржи?

Valeryi, акции необязательно покупать на бирже) они ведь вроде мажоритарные пакеты берут. Это делается просто договором купли-продажи с существующим собственником.

Valery I, в начале карьеры точно пользуются. А дальше брокеры сами соревнуются за таких клиентов. Брокерская деятельность специфическая, она не создаёт стоимость добавочную. Баффета вроде такое не интересовало. Про Далио не знаю.

Андрей, я не говорила, что глобально Вы не правы. Я сказала, что Ваша позиция может отталкивать людей от фондовой биржи — и вот с этим я не могу согласиться. Фондовая биржа — это дополнительные к банковским депозитам возможности увеличить свои сбережения. Да, есть риски. Их надо учитывать, и действовать осторожно. Продавать квартиру и бежать с деньгами на биржу не стоит. Но знать, что кроме депозита есть акции, облигации, ETF человеку не помешает.

Андрей, ужас, это бесполезно. Я купил акцию по 10 рублей, продал её вам по 20 рублей, вы получили 2 рубля дивидендов, потом компания объявляет байбек по 25 рублей.

Вы получили 7 рублей прибыли, я получил 10 рублей прибыли, за весь банкет заплатила сама компания. Но нет, вы продолжайте сравнивать биржу с пирамидой, забыв про самый главный признак пирамиды.

Андрей, на первичном аукционе есть ограничения по минимальной сумме и позволить себе это могут не все. По Вашим словам, люди без больших денег не могут инвестировать, а могут только играть. С этим ну никак не могу согласиться. Ну вот смотрите я купила Газпром по 140, продала Кеку за 200. А Кек дальше продал за 230. Мы с Кеком в прибыли, и тот, кто у него купил — тоже, потому что Газпром 250 стоит. И мы все трое довольны, как в аналогии с квартирой. Игры — на срочном рынке или валютном рынке. Если покупатель и продавец открывают НОВЫЕ контракты, то один получает прибыль за счёт другого.

Андрей, на мой взгляд вы на пустом месте подменяете понятия. Тут вполне классический рынок, спрос и предложение. Проецируя на ваш пример с квартирой — стоимость недвижимости может обвалится и покупатель вполне конкретно потеряет, хоть он и может пользоваться недвижимостью, ее невозможно конвертировать в то же количество универсальной меры товаров и услуг. А акция точно так же может иметь стабильную стоимость и покупатель может ее пользоваться (получать дивиденды).

Андрей, купить накануне выплаты и продать после невыгодно из-за дивидендного гэпа. Как правило, посадка примерно равна размеру дивидендов.

Андрей, если продаст 🙂 это как вопрос, что было раньше — курица или яйцо. Акции дорожают, потому что их покупают, а покупают, потому что считают недооцененными. Баффет выигрывает не только за счёт угадывания направления, но и за счёт срока инвестирования. За 10-15-20 лет может быть много взлетов и падений, которые рынок отыграет.

Андрей, просто непроглядная тьма в ваших представлениях об экономике. Как денежные потоки относятся к ВВП? Если говорить про расширение денежной массы, то это регулируется денежной политикой (monetary policy) центрального банка конкретного государства.

Roman, наоборот! Я фьючерсы люблю давно и нежно. Просто за счёт плеча, которые изначально присутствует во фьючерсах можно как заработать, так и потерять.

Андрей, внешние факторы могут до 0 снизить доходность вашей недвижимости — строительство многополосной трассы под окнами, нашествие насекомых и уйма других факторов. Опциональность дивидентов — ни разу не довод.

felidae, вы имеете право плевать, но лично я, не куплю акции ради дивидендов — для этого есть депозиты. Какой смысл получить дивиденд в несколько процентов, но при этом потерять, например, треть базового актива.

Андрей, смысл в том, чтобы купить акции условного сбера по 100 рублей N лет назад, получать сейчас 16% годовых в дивидендах и смотреть как он отрастает дальше. Или какой-нибудь AT&T, который сейчас стоит 40 баксов, 10 лет назад стоил 40 баксов и 20 лет назад стоил тоже 40 баксов, а дивиденды платит высокие и стабильно.

Но, опять же, не важен размер — важно, что вторичный рынок превращается в игру с положительной суммой.

felidae, Это лишь теория. Например, совсем ещё недавно была такая популярная фишка "Магнит". Где он сейчас? Он обделался и очень не скоро восстановится, если вообще восстановится. Представьте себе человека, который взял хорошую бумагу до ипотечного кризиса — ему пришлось бы пересиживать до настоящего времени, поскольку наш рынок, вот только восстановился. Ваша стратегия, годится только для акул бизнеса, которые могут пересидеть, хоть сто лет. Трейдеры так не поступают — выгоднее зафиксировать небольшой убыток и переложиться в другой инструмент, который быстро покроет убыток и начнёт приносить прибыль. За те десять лет, что вы будете пересиживать, этот трейдер заработает в десять раз больше, чем вы получите дивидендов, если вообще получите. Ошибка в том, что вы смотрите в историю назад и видите длинную историю благополучия, но забываете о том, что эта история может закончиться завтра. Вспомните великую депрессию, которая наступила абсолютно внезапно для акционеров.

Андрей,

> На бирже, так не бывает — доволен только выигравший.

И вы уже переобулись. У вас трейдер доволен что заработал на волатильности, я доволен, что заработал на дивидендах. Брокер и биржа довольны, что получили комиссию. Так бывает или всё-таки не бывает, алло?

Андрей, Банковские вклады застрахованы только до суммы 1400000 в одном банке. А если у вас, например, 100 млн. или больше? Вы только и будете бегать по банкам. Но если у человека есть 100 млн, то времени бегать по банкам у него наверняка не будет. А если Вы покупаете за валюту акции иностранных компаний, то 1) застрахованы от падений курса рубля, и 2) дивиденды по этим акциям часто в несколько раз выше, чем проценты по валютным вкладам в российских банках.

Вячеслав, вы совершенно не поняли о чём здесь идёт речь. Речь идёт о механизме обмена денег на акции и наоборот. Когда индекс РТС опустился до 500 пунктов, то сложилась ситуация, когда на счетах компаний наличных денег было больше, чем стоили их акции. Как такое может быть? На бирже всё может быть, поскольку идёт игра, где эмитент, лишь условный ориентир в этой игре.

Что касается вкладов, то не имеет значения застрахован вклад или нет — имеют значения лишь проценты, поскольку на бирже, так же ничего не застраховано. Берутся одинаковые условия, но даже в этих одинаковых условиях, вклад безопаснее.

Вячеслав, если у человека есть 100 миллионов ,он не будет рисковать ,акции ему нафиг не нужны .

А кому реально принадлежат акции при покупке через брокера?

Вот я купил через Тинькофф Инвестиции акции, они по идеи мои, ведь?

Но тут Олег решил свернуть всё, закрыл за один день проект и уехал чилить на Кубу.

Как я получу свои акции?

Он уедет вместе с ними?

Я смогу прийти (и куда прийти) и получить свои акции?

тьфунатебя, акции ваши, записи об этом хранятся в депозитарии (это ещё один профессиональный участник финансового рынка), если один брокер закроется — можно перейти к другому. Можно и просто так перейти.

Есть схемы, когда акции принадлежат брокеру — тогда всё сложнее, но именно ТИ этим не занимается, насколько я знаю.

тьфунатебя, акции Ваши. Если брокер добросовестный, то акции можно перевести к другому брокер, придётся только комиссию заплатить. Ну а если брокер недобросовестный и разорится, есть риск потерять и ценные бумаги. Поэтому брокера надо выбирать тщательно — крупного и надёжного. Есть на эту тему материалы — https://journal.tinkoff.ru/ask/in-street-name/

тьфунатебя, акции хранятся не у брокера, а в депозитарии.

Но, в момент банкротства, брокер может "взять на время" ваши акции. Это может произойти по таким штукам, как сделки РЕПО, овернайты.

Овернайты в Тинькофф Инвестициях включены по умолчанию. Включить или выключить овернайты можно в приложении.

Сделки РЕПО отключены по умолчанию, и для разрешения РЕПО нужно писать брокеру бумажный запрос. (Это в случае Тинькофф)

"Что бы вас могло подтолкнуть торговать и инвестировать на бирже?" Поставил себе цель — с определенного возраста убрать из лексикона слово "работа".

Ruslan, с какого?

Здравствуйте, Юлия. Прочитал некоторые ваши статьи, возник ряд вопросов по ФР. Был бы рад с вами пообщаться, возможно мой опыт тоже будет вам полезен.

Получение дохода из разных источников

Спасибо ,очень интересно .

Желание приумножить капитал

Желание приумножить капитал

Андрей, сразу же после выплаты дивидендов акции падают в цене приблизительно на сумму выплаченных дивидендов))

Андрей, в короткосрочной перспективе — да, Вы правы. Но в долгосроке все обстоит иначе. Допустим, компания расширяется, у нее растет выручка и прибыль, соответственно, в моменте(допустим после успешного отчета) компания будет недооценена. Из-за этого баланс спроса и предложения меняется в сторону покупателей, акции начинают больше покупать и цена акции поднимается до того уровня, на котором ее фундаментальные показатели не сравняются со средними показателями в отрасли. И если компания будет ежегодно выпускать хорошие отчеты(для упрощения не будем учитывать уловки в бухгалтерской отчетности и подкуп аудиторов), то ее акции будут ежегодно показывать рост. Акции компании в долгосроке растут потому, что сама компания тоже расширяется и начинает производить больше товаров и услуг. А вот короткосрочные движения могут быть связаны как раз исключительно с балансом спроса и предложения. Но тут тоже не все так однозначно. Первопричина — это всегда какое-то СОБЫТИЕ. Допустим, компания получила крупный заказ от государства(или другой компании и т. д.) на производство ее товара. Участники рынка понимают, что за этим последует увеличение выручки и прибыли компании. И уже потом меняется баланс спроса и предложения. С другой стороны, может быть и так, что какой-то(допустим крупный хедж-фонд) разом избавился от большого объема акций(допустим, они не знают, что такое айсберг или не используют его по тем или иным причинам). И тут предложения становится больше и акции, соответственно, снижаются. В общем, резюмируя, можно сказать, что Вы правы. По сути, даже в долгосроке цена акции зависит от баланса спроса и предложения, а вот этот баланс, в свою очередь, уже от каких-то других факторов(падение/рост выручки, штрафы от государства, срыв/заключение сделки на поставку товара или услуги и т. д.). Можно обобщить это все "деятельностью компании". Так вот, деятельность компании — это первопричина, а изменение стоимости ее акций — это следствие.

Скажите, при аресте средств, арестовывают мы ли средства на брокерских и индивидуальных счетах?

не только попытаться разобраться и заработать, но и при скором выходе на пенсию как то занять себя.

Урок № 3. Как устроен мир фондовой биржи?

За углом дома у вас наверняка есть кофейня, где вы каждое утро покупаете кофе. С каждым месяцем покупателей все больше. Вы решаете принять участие в этом бизнесе и предлагаете владельцу деньги на развитие. Тот соглашается, вы получаете долю в бизнесе и рассчитываете на часть прибыли в виде дивидендов. Но история может пойти и другим путем: в одно прекрасное утро кофейня за углом окажется закрыта, а владелец исчезнет вместе с деньгами.

Чтобы снизить вероятность такого поворота событий, придумали фондовый рынок. Здесь люди, у которых есть деньги, находят людей, которым деньги нужны. А биржа и еще целый ряд компаний делают так, чтобы интересы всех сторон были соблюдены. Чтобы эмитенты ценных бумаг не исчезали, вовремя отчитывались перед акционерами и соблюдали их права.

Говоря более «научно», биржа — это площадка, на которой государство (Министерство финансов, региональные или муниципальные власти) и компании ищут инвесторов для получения средств на дальнейшее развитие, а инвесторы выбирают, куда им интереснее вложить деньги, чтобы получать хороший доход. За свое «сводничество» биржа берет комиссию.

Основные активы, которые обращаются на бирже, — это валюта, акции, облигации, паи инвестиционных фондов, сырьевые товары и производные инструменты (фьючерсы, опционы).

Кто контролирует биржи?

Фондовые биржи хотя и относятся к негосударственным коммерческим структурам, но работают в рамках странового законодательства о рынке ценных бумаг. За их деятельностью следит государство в лице регулятора. В России это Банк России (Центральный банк), а, например, в США — Комиссия по ценным бумагам (SEC). Механизмы и правила работы биржи закреплены законодательно. В России они описаны в федеральных законах «О рынке ценных бумаг» и «Об организованных торгах».

Как биржа справляется одна?

Биржа не единственная структура, которая обеспечивает торговлю активами. Для нормального функционирования системы фондового мира требуется много участников, ключевые из них — брокеры, доверительные управляющие, депозитарий, регистратор, клиринговый центр. Все это профессиональные участники рынка ценных бумаг, каждый из которых решает конкретную задачу.

Допустим, вы открыли брокерский счет (сделать это можно здесь), пополнили его и хотите купить акции «Газпрома» по рыночной цене. Обратите внимание: бумаги на бирже продаются лотами. В один лот может входить одна, десять акций или более в зависимости от цены. В случае с «Газпромом» один лот состоит из десяти акций.

Что должно произойти, чтобы вы стали акционером крупнейшего в России производителя газа?

Начинается все с брокера, в котором вы открыли счет. Без него доступ на биржу невозможен. Через брокера вы даете поручение (заявку) на приобретение одного лота обыкновенных акций ПАО «Газпром» (в один лот как раз входит десять акций этой компании). Поручение дается либо через терминал / мобильное приложение, либо по телефону (заявка по голосу). Брокер проверяет, достаточно ли у вас средств, и отправляет заявку на биржу.

Биржа находит в списке заявок на продажу акций «Газпрома» самую дешевую на настоящий момент, ведь вы указали рыночную цену. Так как акции «Газпрома» являются высоколиквидными (то есть много инвесторов торгуют ими), на поиск второй стороны сделки уходят доли секунды — всегда есть кто-то, кто хочет купить или продать бумаги этой компании. С экзотичными бумагами этот процесс может занять целую торговую сессию или даже больше. Когда продавец для покупателя найден, биржа регистрирует сделку.

Информация о сделке направляется в клиринговый центр (другие названия — клиринговая палата или клиринговая компания). Задача этой инстанции — взаиморасчеты всех участников торгов, то есть поставка денег по каждой сделке продавцам бумаг и списание денежных средств со счетов покупателей. На этом этапе ваши деньги, по сути, превращаются в бумаги.

Информация о сделке по приобретению вами одного лота акций «Газпрома» фиксируется сразу двумя дополнительными инстанциями: регистратор внесет вас в реестр акционеров «Газпрома» (специальный список со стороны эмитента — компании ПАО «Газпром»). Затем он информацию передаст в базы данных депозитария, где в цифровом виде будут храниться сведения о вас как об акционере «Газпрома» и о бумагах, которые вам принадлежат. Депозитарий выступает одним из главных гарантов прав инвестора. Даже если ваш брокер по каким-то причинам перестанет существовать, сведения о том, какими бумагами вы владеете, сохранятся. Вы всегда сможете подтвердить свои права с помощью соответствующих документов из депозитария.

Один лот акций «Газпрома» после этих процедур появится на вашем брокерском счете. Российские акции торгуются в так называемом режиме Т+2. Он означает, что фактическим владельцем акции вы станете через два рабочих дня после дня сделки, хотя средства на приобретение бумаги будут «заморожены» в момент самой сделки, и вы не сможете ими воспользоваться для других действий.

Если вы захотите продать бумагу, ваша заявка пройдет такой же путь с поправкой на то, что теперь будет проверяться не наличие у вас средств, а факт владения ценной бумагой.

Какие фондовые биржи есть в России?

В России две основных площадки — Московская биржа и Санкт-Петербургская биржа (не путать с Санкт-Петербургской международной товарно-сырьевой биржей). Мосбиржа отличается высокой универсальностью и широкой инфраструктурой — в частности, в группу Московской биржи входят Национальный расчетный депозитарий и Национальный клиринговый центр.

На Мосбирже представлены несколько секций: фондовый рынок, валютный (мировые валюты), срочный (опционы и фьючерсы), денежный (сделки РЕПО таких игроков, как Банк России или ВЭБ), товарный (драгметаллы, зерно), МОЕХ Board (внебиржевой рынок).

Для начинающих инвесторов главная секция Мосбиржи — фондовый рынок. В нейпродаются российские и зарубежные акции, облигации, паи инвестиционных фондов.

Санкт-Петербургская биржа не имеет такой мощной инфраструктуры, но зато на ней можно купить бумаги иностранных компаний. Здесь их уже более 1 500, и список постоянно пополняется. Для российских розничных инвесторов это возможность покупать акции, облигации и депозитарные расписки мировых компаний без необходимости получать статус квалифицированного инвестора.

Какие есть риски?

В отличие от вкладов, инвестиции не застрахованы государством. Поэтому любой, кто хочет инвестировать, должен осознавать риски. На фондовом рынке два основных класса рисков.

Рыночные риски. Фондовый рынок тесно связан с экономикой. На стоимости бумаг отражаются даже, казалось бы, не связанные с финансами события — так, лишний твит президента США может заставить цену упасть вниз или, наоборот, взлететь. Полностью устранить рыночные риски невозможно, но реально их ограничить. Для этого достаточно придерживаться инвестиционной стратегии и правильно формировать портфель.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Риск банкротства оператора торгов (брокера). Хотя для инвестора это не конец света, но времени на урегулирование у него уйдет много. Бумаги, принадлежащие вам, зафиксированы в независимых от брокера структурах, а в случае банкротства инвестор переносит свои активы из одного брокера в другой. Согласно закону брокер не имеет права использовать средства клиентов для закрытия собственных долгов. Чтобы избежать подобной ситуации, тщательно выбирайте брокера или управляющую компанию.

Для инвестиций на бирже требуется посредник — банк, брокер, управляющая компания. На какие критерии стоит обратить внимание в первую очередь?

Как начать торговать на бирже и купить наконец первые акции ПАО «Газпром»?

Намного проще, чем кажется. И все можно сделать онлайн.

- брокера и откройте счет онлайн.

- Пополните счет, дождитесь зачисления денег. Убедитесь, что вам хватает средств на желаемую акцию (помним про лоты). Проверить стоимость всегда можно на сайте Мосбиржи, сайте Banki.ru или в вашем брокерском приложении.

- В мобильном приложении или личном кабинете брокера найдите «Газпром» и выставьте приказ на покупку бумаги по рынку.

- Ждите: вскоре бумага будет зачислена на ваш счет.

- Готово!

Количество зарегистрированных на Мосбирже частных инвесторов растет, и это лишь небольшая часть экономически активного населения страны. Почему россияне боятся выходить на биржу и что с этим делать?

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Источник https://www.vbr.ru/investicii/help/investicii/cennaya-bumaga-vidy-klassifikacii/

Источник https://journal.tinkoff.ru/guide/stock-exchange/

Источник https://www.banki.ru/investment/investment_education/?id=10946791

Источник