Как лизингополучателю перейти на ФСБУ 25/2018 в "1С:Бухгалтерии 8"

Аренде, в том числе финансовой аренде (лизингу), посвящена отдельная глава 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства, см. в статье "Аренда и лизинг: понятия и различия".

В настоящее время лизинг помимо Гражданского кодекса РФ регулируется:

Федеральным законом от 29.10.1998 № 164-ФЗ "О финансовой аренде (лизинге)";

приказом Минфина России от 17.02.1997 № 15 "Об отражении в бухгалтерском учете операций по договору лизинга" (с 01.01.2022 данный документ утрачивает силу в соответствии с приказом Минфина России от 25.04.2019 № 199);

рядом статей в главах 21, 25, 26.2 НК РФ.

С 01.01.2022 обязателен к применению Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 "Бухгалтерский учет аренды" (утв. приказом Минфина России от 16.10.2018 № 208н), но по желанию организация может применять новый стандарт досрочно.

Минфин России в Информационном сообщении от 25.01.2019 № ИС-учет-15 прокомментировал основные новации ФСБУ 25/2018. В частности, финансовое ведомство обратило внимание на то, что порядок бухгалтерского учета (БУ) объектов у одной стороны договора аренды (лизинга) не зависит от порядка учета у другой стороны этого же договора. Каждая сторона договора аренды (лизинга) организует и ведет бухгалтерский учет соответствующих объектов самостоятельно в порядке, установленном ФСБУ 25/2018.

При этом по правилам главы 25 НК РФ предмет лизинга может учитываться по-разному у лизингодателя и лизингополучателя в зависимости от того, кто ведет налоговый учет (НУ) такого имущества.

Учет лизинговых операций у лизингополучателя в "1С:Бухгалтерии 8"

Учет лизинговых операций у лизингополучателя в "1С:Бухгалтерии 8" был поддержан достаточно давно. Именно на основе данного функционала и был разработан вариант учета "сложной" аренды (в том числе лизинга) по ФСБУ 25/2018, который построен на использовании документов, аналогичных документам, применяемым ранее для учета лизинга. Для обобщения информации о расчетах по договорам аренды (лизинга) в программе предназначен счет учета 76.07 "Расчеты по аренде". К счету 76.07 открыты субсчета:

76.07.1 "Арендные обязательства";

76.07.2 "Задолженность по арендным платежам" (ранее этот счет назывался "Задолженность по лизинговым платежам"). Налоговый учет поддерживается только для этого субсчета;

76.07.5 "Проценты по аренде" — новый субсчет, который задействуется для учета процентных расходов в "1С:Бухгалтерии 8 КОРП" начиная с версии 3.0.93;

76.07.9 "НДС по арендным обязательствам".

Для обобщения информации об арендованном имуществе (о предмете лизинга) используются счета учета:

01.03 "Арендованное имущество";

01.К "Корректировка стоимости арендованного имущества";

02.03 "Амортизация арендованного имущества".

В БУ при переходе на ФСБУ 25/2018 на счетах 01.03 и 02.03 учитывается информация не об арендованном (лизинговом) имуществе, а о праве пользования активом (ППА). Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА — элемент справочника Основные средства.

Для целей НУ назначение счетов 01.03 и 02.03 не поменялось.

Счет 01.К предназначен для налогового учета неамортизируемой части стоимости основных средств (ОС) организации, находящихся в аренде.

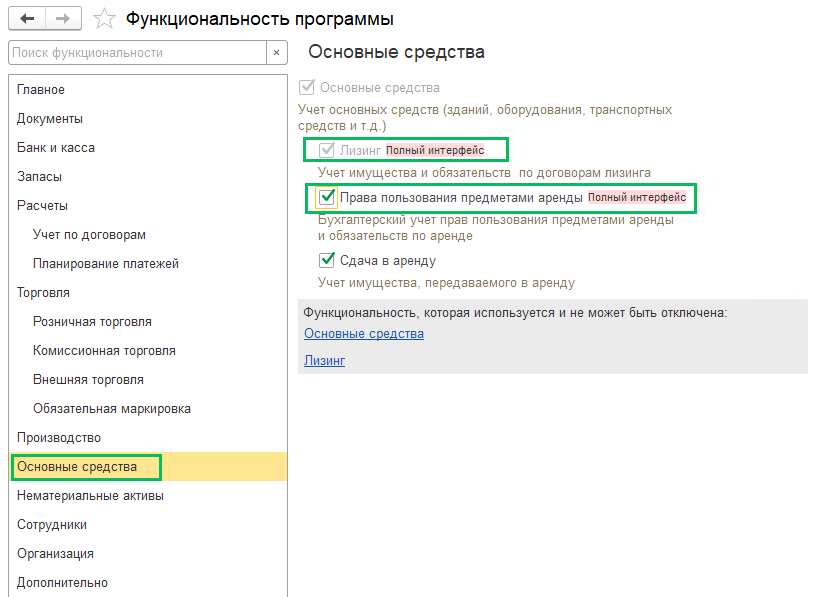

Для начала учета лизинговых операций в программе требуется включить соответствующую функциональность (раздел Главное — Функциональность). На закладке Основные средства следует установить флаг Лизинг.

Особенности перехода на ФСБУ 25/2018 у лизингополучателя

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики можно отражать в упрощенном порядке. Для этого по каждому договору аренды (лизинга) на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно признать ППА и обязательство по аренде с отнесением разницы на нераспределенную прибыль. При этом стоимость ППА принимается равной его справедливой стоимости, а стоимость обязательства по аренде — приведенной стоимости остающихся не уплаченными арендных платежей, дисконтированных по ставке, по которой арендатор привлекал или мог бы привлечь заемные средства на сопоставимых с договором аренды условиях (п. 50 ФСБУ 25/2018).

Упрощенный порядок перехода на ФСБУ 25/2018 поддерживается в "1С:Бухгалтерии 8".

Таким образом, лизингополучателю для перехода на ФСБУ 25/2018 в упрощенном порядке потребуется определить:

справедливую стоимость ППА;

приведенную стоимость обязательства по аренде.

Определение справедливой стоимости пока не является привычной в практике российского бухгалтерского учета и поэтому вызывает много вопросов. Справедливая стоимость определяется по правилам МСФО и требует профессионального суждения бухгалтера.

Согласно МСФО (IFRS) 16 "Аренда" (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н), справедливая стоимость — это сумма, на которую можно обменять актив или погасить обязательство в сделке между хорошо осведомленными независимыми сторонами, желающими совершить такую сделку.

При определении справедливой стоимости можно воспользоваться рекомендацией БМЦ от 17.12.2018 № Р-97/2018-КпР "Первое применение ФСБУ 25". Согласно указанной рекомендации, справедливая стоимость ППА на дату начала применения ФСБУ 25/2018 принимается равной:

балансовой стоимости обязательства по аренде — если по условиям договора не предполагается получение арендатором права собственности на предмет договора;

справедливой стоимости предмета аренды (лизинга) — если в конце аренды предполагается получение арендатором права собственности на предмет договора.

Как правило, договор лизинга предусматривает переход права собственности на предмет лизинга, поэтому за справедливую стоимость ППА можно принять справедливую стоимость предмета лизинга.

Теперь о том, как определить приведенную стоимость остающихся не уплаченными арендных платежей. Автоматический расчет приведенной стоимости (дисконтирование) и заполнение графика платежей доступны только в "1С:Бухгалтерии 8 КОРП". Но арендатор (лизингополучатель), относящийся к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять дисконтирование. Таким субъектам (например, малым предприятиям, не подпадающим под обязательный аудит) можно оценивать обязательство по аренде как сумму номинальных величин будущих арендных (лизинговых) платежей (п. 14 ФСБУ 25/2018).

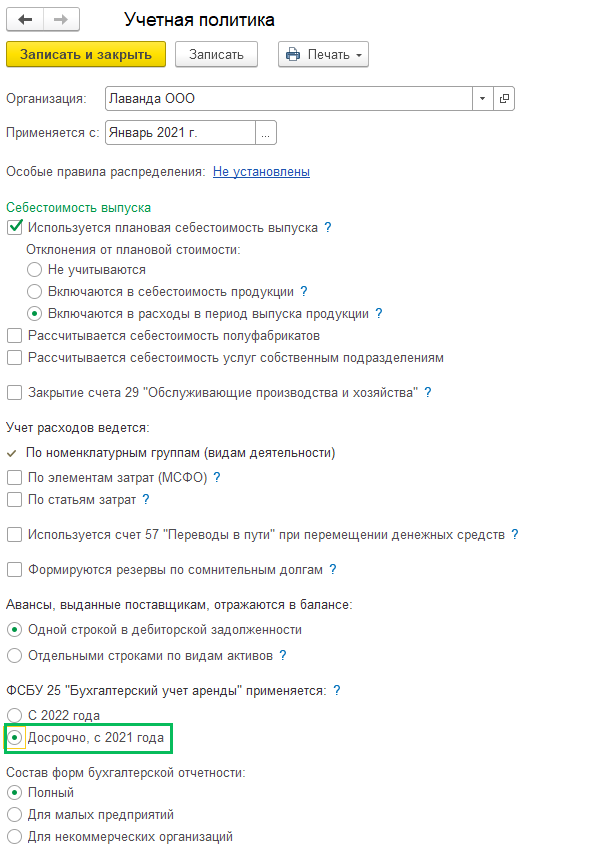

Для досрочного перехода на ФСБУ 25/2018 в настройках учетной политики переключатель ФСБУ 25 "Бухгалтерский учет аренды" применяется следует установить в положение Досрочно, с 2021 года.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингополучателя

Рассмотрим пример бухгалтерского и налогового учета (БУ и НУ) лизинговых операций у лизингополучателя при досрочном переходе на ФСБУ 25/2018, когда предмет лизинга учитывался на балансе лизингополучателя.

Пример 1

Операции 2020 года

До начала применения ФСБУ 25/2018 бухгалтерский учет лизинговых операций у лизингополучателя зависел от условий договора лизинга, в соответствии с которыми предмет лизинга мог учитываться на балансе лизингодателя или лизингополучателя. По условиям Примера 1 предмет лизинга учитывается на балансе лизингополучателя, поэтому в 2020 году автомобиль был принят к бухгалтерскому учету в качестве объекта основных средств по первоначальной стоимости, которая равнялась общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС. Поскольку в договоре лизинга выкупная стоимость автомобиля выделена отдельно и предусмотрен переход права собственности на имущество к лизингополучателю, то выкупная стоимость также была включена в учетную стоимость предмета лизинга, которая составила 3 120 тыс. руб. (3 744 тыс. руб. — 624 тыс. руб.).

Таким образом, до перехода на ФСБУ 25/2018 предмет лизинга учитывался как основное средство, а не как право пользования активом.

В налоговом учете лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству (пп. 10 п. 1 ст. 264 НК РФ). Предмет лизинга учитывается в составе амортизируемого имущества по сумме расходов лизингодателя на приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором объект пригоден для использования (п. 1 ст. 257 НК РФ, п. 10 ст. 258 НК РФ).

По условиям Примера 1 стоимость предмета лизинга в налоговом учете составила 2 500 тыс. руб.

Таким образом, на момент принятия к учету предмета лизинга неамортизируемая часть его стоимости, учтенная в налоговом учете по дебету счета 01.К, составила 620 тыс. руб. (3 120 тыс. руб. — 2 500 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа Услуги лизинга в учете отражались ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %).

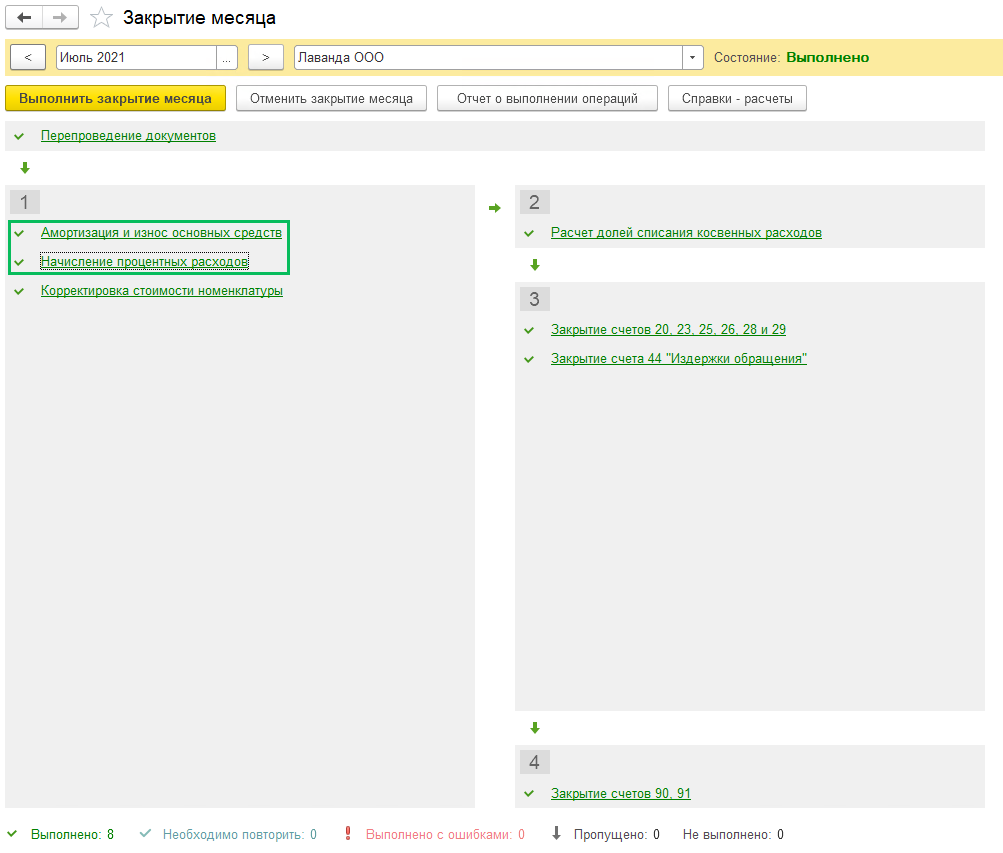

Также с сентября 2020 года выполнялись ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей.

Ежемесячная амортизация автомобиля в 2020 году составляла:

в бухгалтерском учете — 130 тыс. руб. (3 120 тыс. руб. / 24 мес.);

в налоговом учете — 104 тыс. руб. (2 500 тыс. руб. / 24 мес.).

Помимо этого, в налоговом учете ежемесячно признавались расходы по лизинговым платежам за вычетом начисленной амортизации в сумме 196 тыс. руб. (300 тыс. руб. — 104 тыс. руб.).

Расходы по лизинговым платежам корреспондируют со счетом 01.К. По мере признания лизинговых платежей отраженная по дебету счета 01.К сумма списывается до полного погашения. Затем в рассматриваемом Примере 1 по дебету счета 01.К образовывается отрицательный дебетовый остаток. На сумму, отраженную по дебету счета 01.К, корректируется остаточная стоимость предмета лизинга в налоговом учете.

Лизинговые операции у лизингополучателя на конец декабря 2020 года:

задолженность по лизинговым платежам — 2 304 тыс. руб. (360 тыс. руб. х 6 мес. + 144 тыс. руб.);

начисленная амортизация в БУ — 520 тыс. руб. ((3 120 тыс. руб. / 24 мес.) х 4 мес.);

остаточная стоимость предмета лизинга в БУ — 2 600 тыс. руб. (3 120 тыс. руб. — 520 тыс. руб.);

начисленная амортизация в НУ — 417 тыс. руб. ((2 500 тыс. руб. / 24 мес.) х 4 мес.);

признанные в НУ расходы по лизинговым платежам за вычетом начисленной амортизации — 783 тыс. руб. (300 тыс. руб. х 4 мес. — 417 тыс. руб.);

корректировка стоимости арендованного имущества в НУ, учтенная на счете 01.К, — отрицательная величина в сумме 163 тыс. руб. (620 тыс. руб. — 783 тыс. руб.);

остаточная стоимость предмета лизинга в НУ — 1 920 тыс. руб. (2 500 тыс. руб. — 417 тыс. руб. — 163 тыс. руб.).

Переход на ФСБУ 25/2018 с 2021 года

Для перехода на ФСБУ 25/2018 в упрощенном порядке лизингополучателю необходимо ввести остатки по договору лизинга, переходящему на 2021 год.

Во-первых, необходимо определить справедливую стоимость ППА. По условиям Примера 1 договор лизинга предполагает переход права собственности на грузовой автомобиль к лизингополучателю. Предположим, лизингополучатель воспользовался Рекомендацией № Р-97 и определил справедливую стоимость ППА как справедливую стоимость автомобиля на 01.01.2021, равную 1 700 тыс. руб.

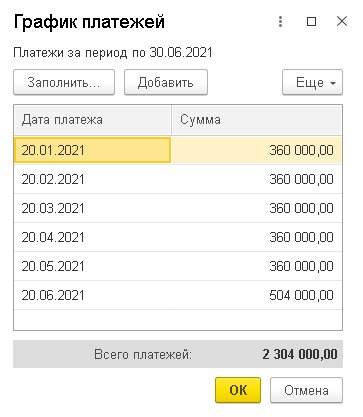

Во-вторых, для автоматического расчета приведенной стоимости обязательств по аренде сначала следует определить номинальную сумму остающихся не уплаченными лизинговых платежей. По условиям Примера 1 лизинговые платежи за период с января по июнь 2021 года с учетом выкупной стоимости составляют 2 304 тыс. руб., в том числе НДС 20 % (360 тыс. руб. х 6 мес. + 144 тыс. руб.).

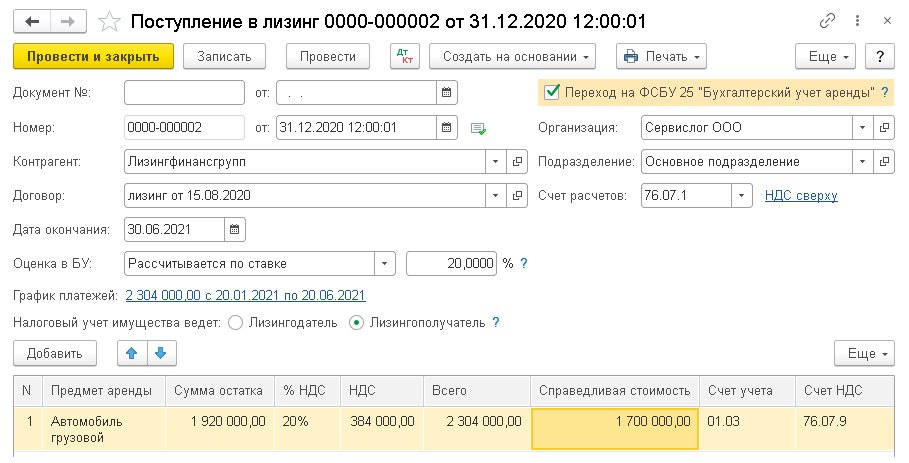

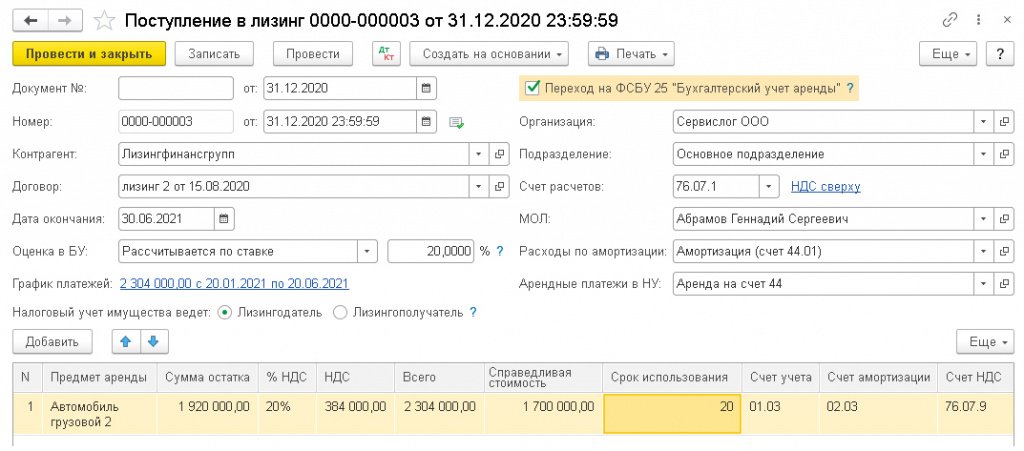

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 1).

Рис. 1. Переход на ФСБУ 25/2018

Программа "понимает", что введен документ, датированный концом года, предшествующего 2021 году, то есть году, с которого будет применяться новый стандарт. Поэтому в правой верхней части шапки документа появляется установленный по умолчанию флаг Переход на ФСБУ 25 "Бухгалтерский учет аренды".

В шапке документа следует указать контрагента-лизингододателя, договор с ним и дату окончания договора. Переключатель Налоговый учет имущества ведет следует установить в положение Лизингополучатель.

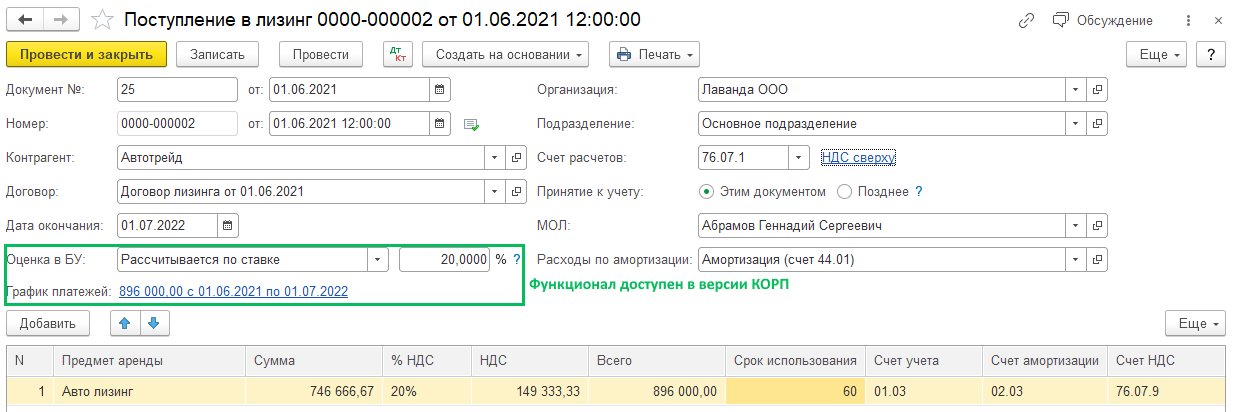

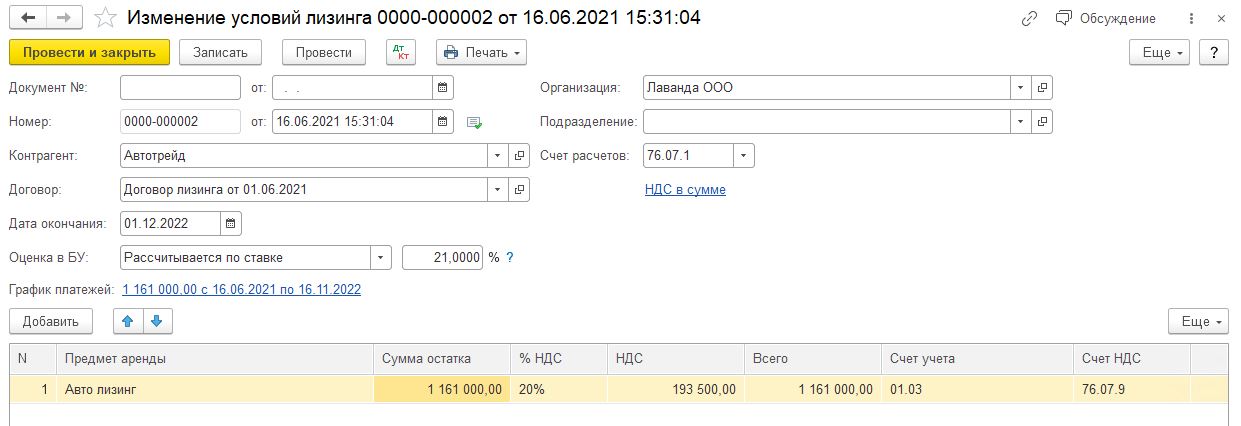

В "1С:Бухгалтерии 8 КОРП" потребуется указать способ оценки приведенной стоимости обязательства по аренде (Рассчитывается по ставке), процентную ставку (20 %) и заполнить график оставшихся платежей (рис. 2).

Рис. 2. График оставшихся платежей по договору

В табличной части документа в поле Предмет аренды следует указать предмет лизинга, выбрав его из справочника Основные средства (в 2020 году грузовой автомобиль был принят к бухгалтерскому учету в качестве объекта ОС, поэтому запись в справочнике уже имеется).

В поле Сумма остатка следует указать номинальную сумму оставшихся лизинговых платежей без НДС (1 920 тыс. руб.), а в поле Справедливая стоимость — справедливую стоимость автомобиля, определенную лизингополучателем в сумме 1 700 тыс. руб.

Сумма, рассчитанная в поле Всего (2 304 тыс. руб.), должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

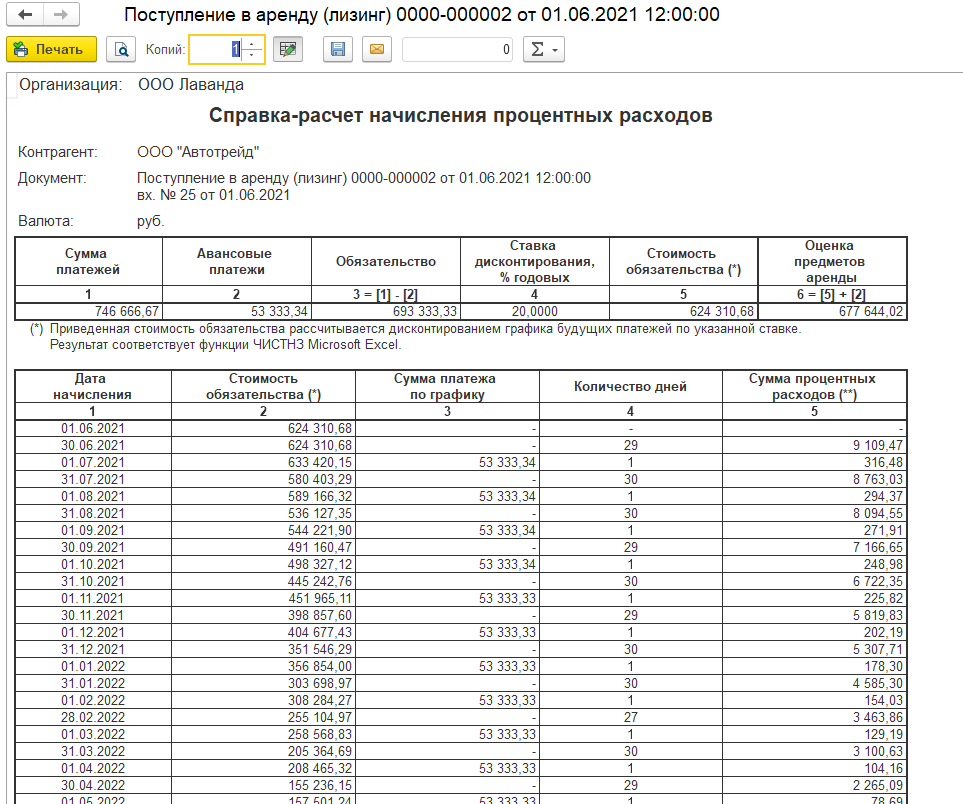

Из документа по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов (рис. 3).

Рис. 3. Справка-расчет процентных расходов

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета начисления процентных расходов. В графе 1 указана оставшаяся сумма платежей по договору без НДС (1 920 тыс. руб.), которая соответствует номинальной стоимости обязательства по аренде (графа 3), поскольку на 01.01.2021 авансовые платежи предусмотрены не были (графа 2). В графе 5 документа указана приведенная стоимость остатка обязательства по аренде, рассчитанная путем дисконтирования графика будущих платежей по ставке 20 % (1 827 тыс. руб.).

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов.

Таким образом, номинальная стоимость обязательства по аренде в размере 1 920 тыс. руб. без учета НДС разделяется на две части:

на приведенную стоимость обязательства по аренде (1 827 тыс. руб.);

на сумму процентов по аренде (93 тыс. руб.).

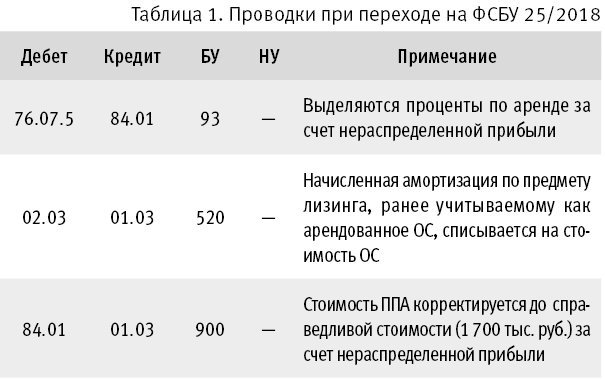

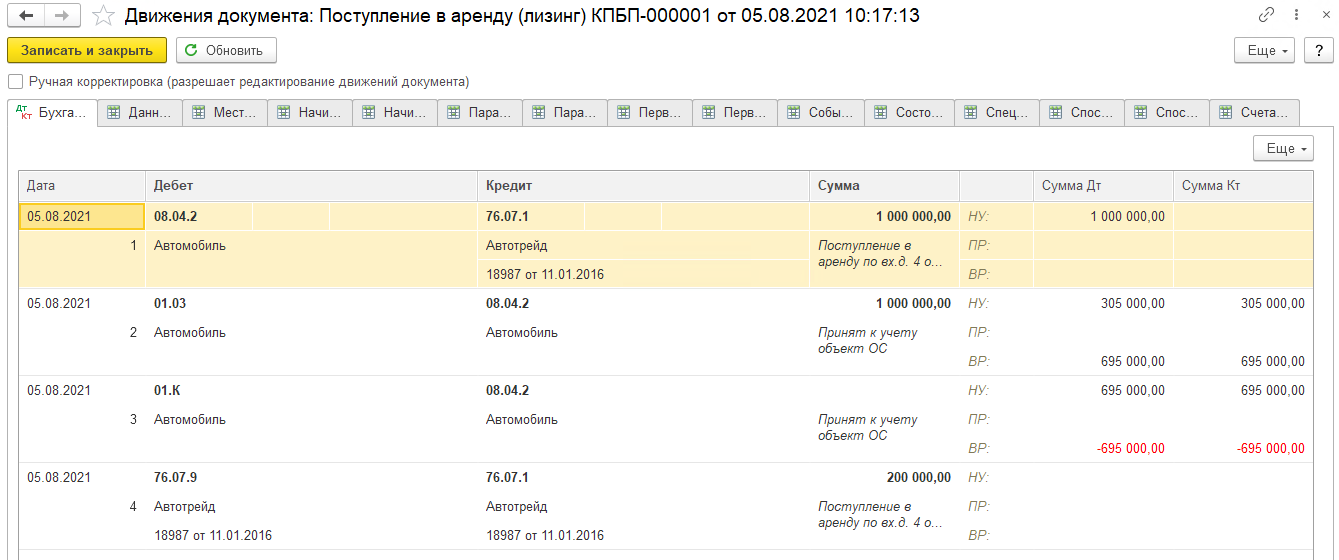

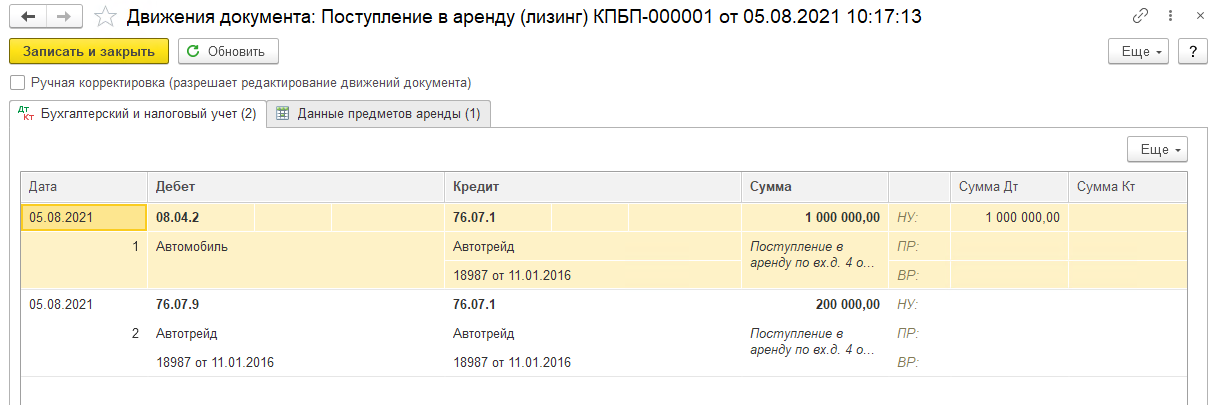

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета ОС. Бухгалтерские проводки формируются позднее — при выполнении отдельной регламентной операции Переход на ФСБУ 25, входящей в обработку Закрытие месяца за декабрь 2020 года. Эта регламентная операция должна выполняться только после формирования и сохранения бухгалтерской (финансовой) отчетности за отчетный год, то есть за 2020 год по условиям Примера 1.

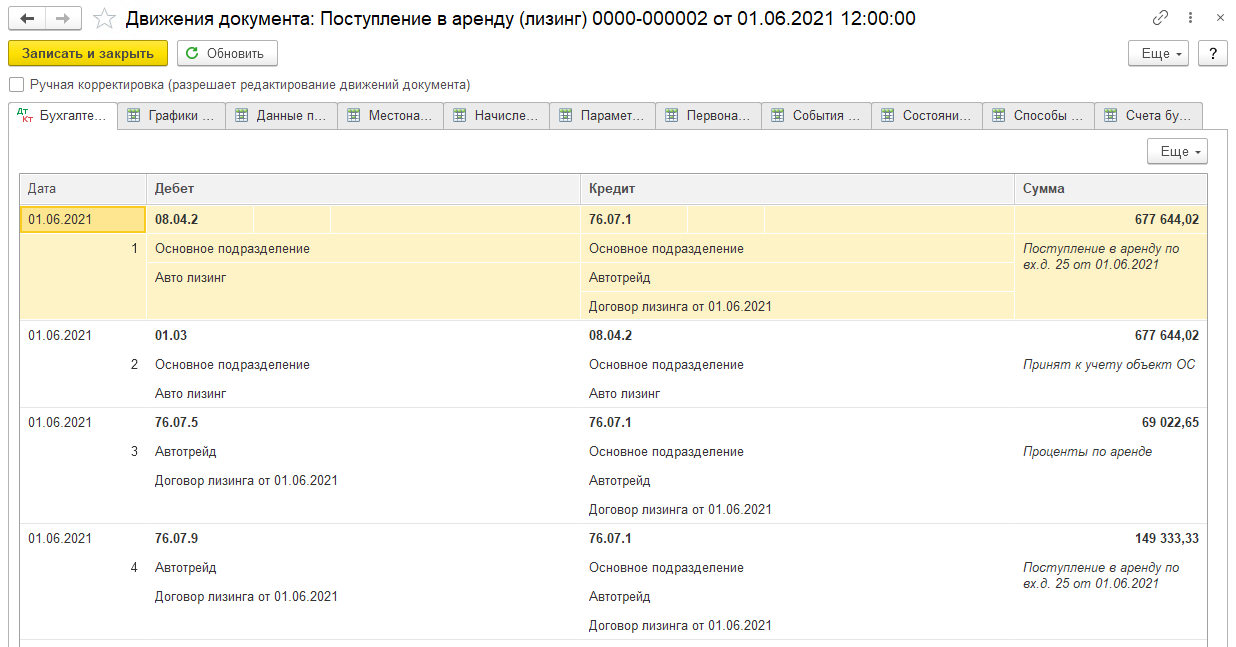

При проведении документа Переход на ФСБУ 25 формируются проводки только в бухгалтерском учете (таблица 1).

Таблица 1. Проводки при переходе на ФСБУ 25/2018

Обратите внимание, что переход на ФСБУ 25/2018 на налоговый учет не влияет. А в бухгалтерском учете предмет лизинга переквалифицирован из объекта ОС в новый объект ППА стоимостью 1 700 тыс. руб. При этом для учета ППА продолжает использоваться счет 01.03, а для его амортизации — счет 02.03. Амортизация ППА в бухгалтерском учете будет начисляться исходя из оставшегося срока полезного использования предмета лизинга, который программа определяет автоматически (по условиям Примера 1 — это 20 месяцев).

Лизинговые операции после перехода на ФСБУ 25/2018

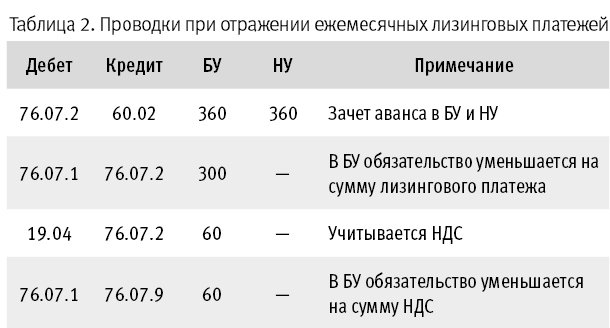

С января 2021 года с помощью документа Услуги лизинга в учете продолжают отражаться ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %). Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

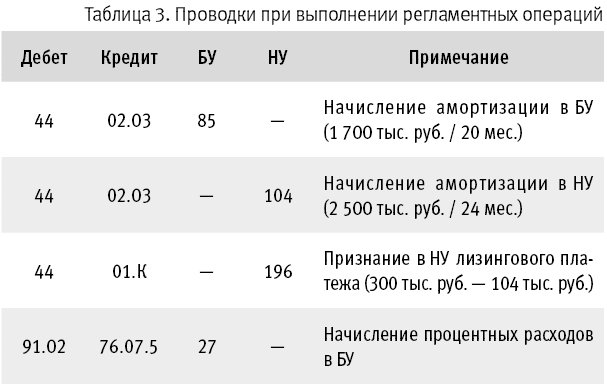

В конце января при выполнении ежемесячных регламентных операций: Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Детальный расчет расходов в БУ и НУ приведен в справках-расчетах:

Признание расходов по ОС, поступившим в аренду;

Начисление процентных расходов.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингодателя

Изменим условия Примера 1 и рассмотрим, как отражаются лизинговые операции у лизингополучателя при досрочном переходе на ФСБУ 25/2018, если предмет лизинга учитывался на балансе лизингодателя.

Пример 2

Операции 2020 года

По условиям Примера 2 предмет лизинга учитывается на балансе лизингодателя, поэтому в 2020 году автомобиль был учтен на забалансовом счете 001 "Арендованные основные средства" в сумме договора без учета НДС (3 120 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа поступления услуг лизингополучатель отражал в учете ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т.ч. НДС 20 %).

В бухгалтерском учете лизинговые платежи учитывались в расходах по обычным видам деятельности (п. 5 ПБУ 10/99 "Расходы организации"), в налоговом учете — в прочих расходах, связанных с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

Обязательство по аренде в учете лизингополучателя не отражалось.

Переход на ФСБУ 25/2018 с 2021 года

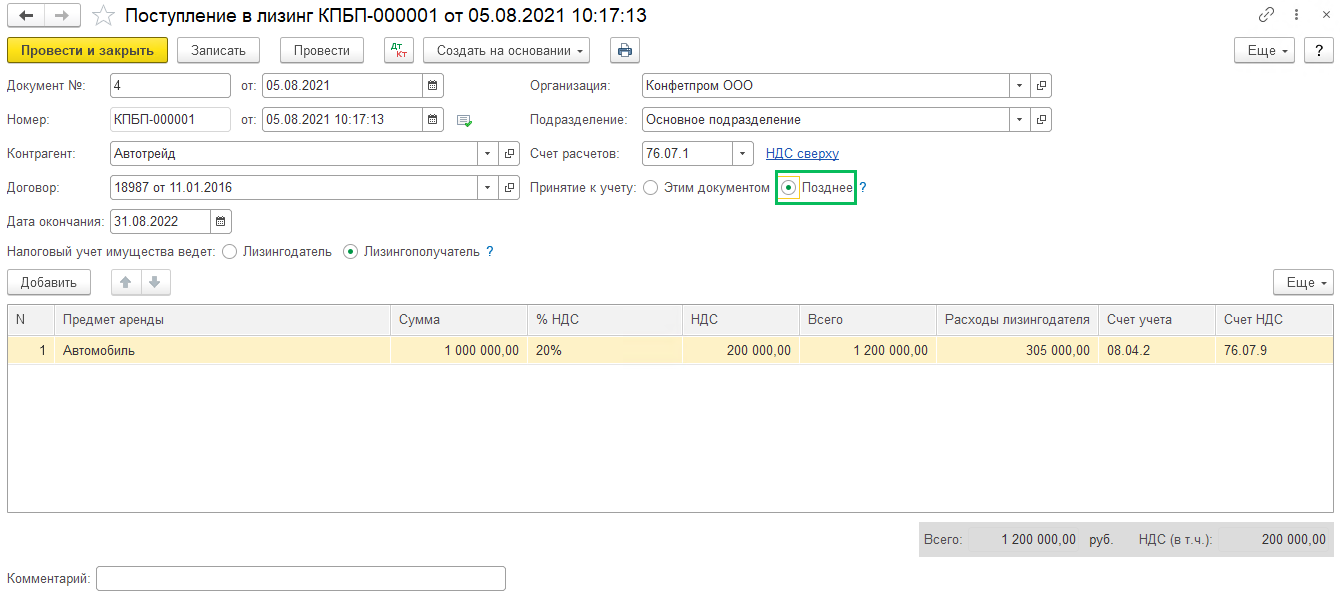

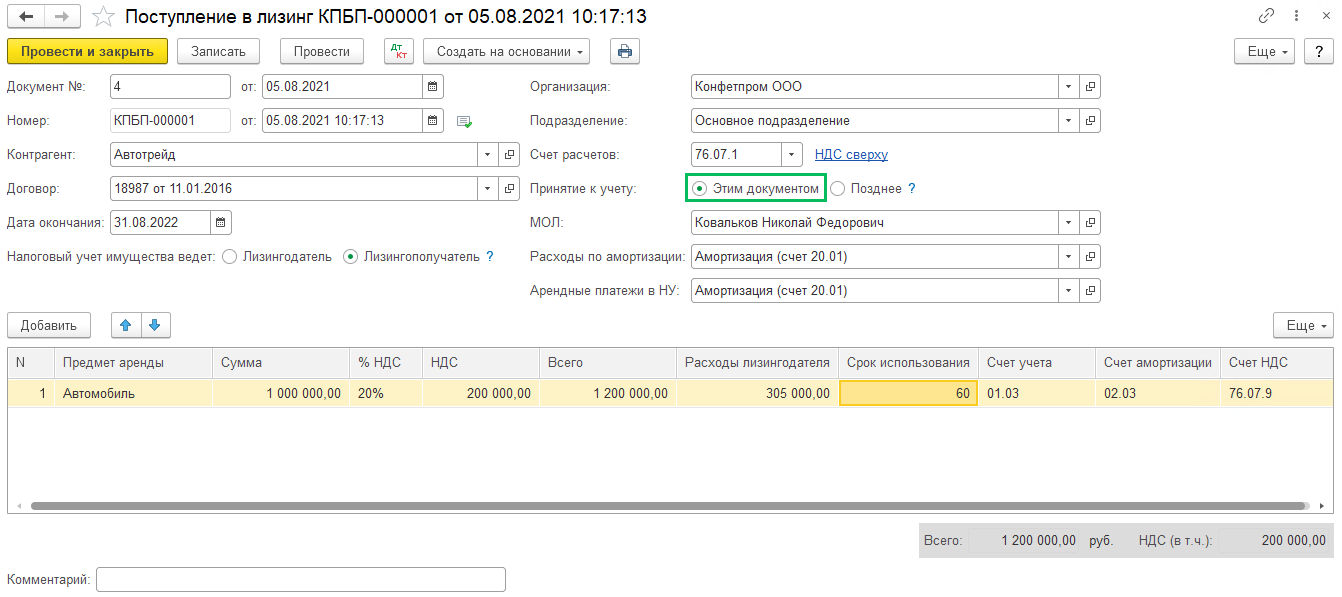

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 4).

Рис. 4. Переход на ФСБУ 25/2018

В шапке документа автоматически устанавливается флаг Переход на ФСБУ 25 "Бухгалтерский учет аренды".

Переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Остальные поля в шапке документа, в том числе порядок оценки обязательства в бухгалтерском учете, заполнение графика платежей, а также счета учета расходов по амортизации в бухгалтерском учете и признанию лизинговых платежей в налоговом учете, заполняются аналогично Примеру 1.

В табличной части документа в поле Предмет аренды следует указать новое ППА. Предварительно его следует добавить в справочник Основные средства по кнопке + прямо из формы документа.

В поле Срок использования следует вручную указать оставшийся срок полезного использования предмета лизинга (20 месяцев).

Остальные поля в табличной части документа заполняются аналогично Примеру 1.

Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов, не будет отличаться от справки, приведенной на рисунке 3, сформированной по условиям Примера 1.

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета основных средств.

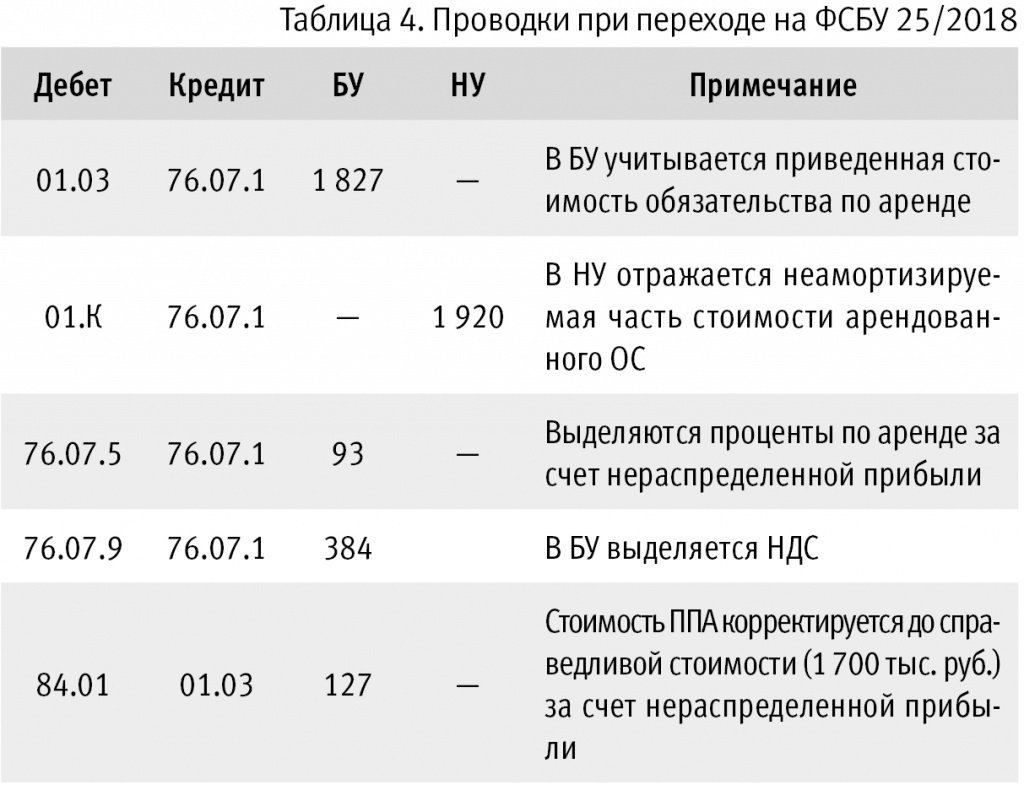

При проведении документа Переход на ФСБУ 25 за декабрь 2020 года формируются проводки (таблица 4).

Таблица 4. Проводки при переходе на ФСБУ 25/2018

При переходе на ФСБУ 25/2018 новый объект ППА стоимостью 1 700 тыс. руб. учитывается на балансе организации. Поэтому предмет лизинга следует списать с забалансового счета 001 с помощью документа Операция.

Лизинговые операции после перехода на НА ФСБУ 25/2018

С января 2021 года ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %) должны отражаться с помощью документа Услуги лизинга. Проводки, сформированные при проведении документа Услуги лизинга, не отличаются от Примера 1 и приведены в таблице 2.

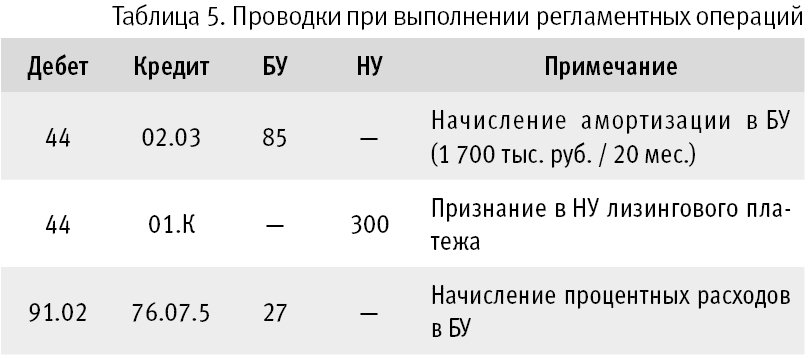

В конце января при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 5.

Таблица 5. Проводки при выполнении регламентных операций

По условиям Примеров 1 и 2 операции по начислению лизинговых платежей, а также регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей отражаются в учете лизингополучателя с февраля по май 2021 года включительно. А регламентная операция Начисление процентных расходов отражается в учете лизингополучателя с февраля по июнь включительно.

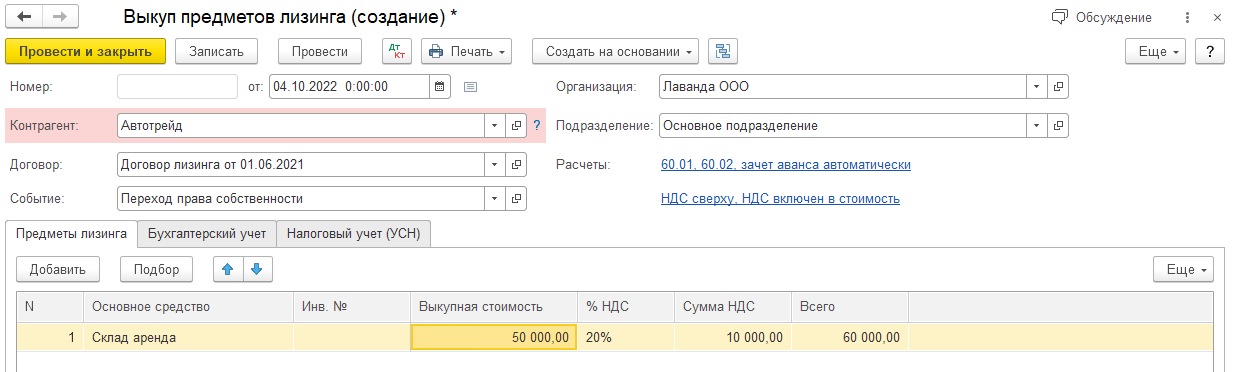

В июне лизингополучатель отражает переход права собственности на грузовой автомобиль с помощью документа Выкуп предметов лизинга. Операции по выкупу предметов лизинга, в том числе досрочный выкуп, рассмотрим в одной из следующих статей.

От редакции. В 1С:Лектории 21.01.2021 состоялась лекция "ФСБУ 25/2018 "Бухгалтерский учет аренды" с участием В.В. Приображенской (Минфина России). 01.04.2021 состоялась лекция "ФСБУ 25/2018 "Бухгалтерский учет аренды": поддержка в "1С:Бухгалтерии" с участием эксперта 1С: Е. Калинина. ФСБУ 25/2018: схемы учета в программе для арендатора ; Е. Калинина. Особенности учета аренды у арендатора ; Е. Калинина. Особенности учета лизинговых операций у лизингополучателя ; Е. Калинина. ФСБУ 25/2018 для арендодателя ; Е. Калинина. Ответы на вопросы .

Что такое лизинг

Лизинг простыми словами – это аренда имущества. Но с одним существенным отличием: имущество можно в конце срока договора выкупить за небольшую стоимость. Но покупка – это не обязательное условие. У клиента есть право выбора, как поступить. Почему появилась такая услуга, ведь есть кредиты, займы, аренда, рассрочка – множество способов пользоваться нужной вещью? Потому что у лизинга есть ряд экономических преимуществ. Давайте разберемся, в чем особенности лизинга и его отличия от других финансово-кредитных услуг?

Какое имущество можно взять в лизинг?

По законодательству РФ, можно взять любые непотребляемые вещи. Что значит этот термин? То, что можно оформить в лизинг вещи, которые длительный период сохраняют основные потребительские свойства. Сюда относится техника, транспорт, бытовая и компьютерная техника и т.д. То есть имущество, которое можно использовать долго. Потребляемые вещи подходят для однократного использования: продукты питания, строительные материалы.

Самые популярные товары, которые берут в лизинг:

- автомобильный транспорт;

- специальная техника;

- оборудование;

- недвижимость;

- персонал.

Что не может быть предметом лизинга?

Кроме того, что нельзя оформить в лизинг непотребляемые предметы, перечисленные выше (продукты питания, сырье и т.д.), есть еще ограничения.

Нельзя взять в длительную лизинговую аренду:

- земельные участки (возможна только классическая аренда);

- природные объекты (водоемы, реки, лесные массивы);

- памятники культуры;

- военную технику.

Виды лизингов

Классификация строится на сроке действия договора и на том, собирается ли клиент выкупать имущество. Есть три вида:

- финансовый: компания предлагает оформить договор на срок, который равен сроку службы имущества. А в конце сделке состоится его выкуп. Вся процедура похожа на систему рассрочки, только под небольшой процент;

- операционный: продолжительность соглашения меньше, чем срок службы имущества. В конце периода клиент может сделать выбор: заплатить всю сумму за товар и стать его собственником или оставить его компании;

- возвратный: схема работы сложней, чем в предыдущих видах. Сначала клиент продает лизинговой компании свое имущество, а затем берет ее в лизинг. По сути это кредитование под залог.

Лизинг по сравнению с кредитом: чем отличается и что выгодней

Главное отличие двух услуг состоит в том, что кредит может выдаваться в денежной форме, а лизинг – нет. Во втором случае компания может передавать клиенту только имущество.

Еще одно отличие: банки оценивают клиентов жестче, чем лизинговые компании. Дело в том, что банковские организации находятся под контролем ЦБ РФ, а значит, должны строго соблюдать критерии отбора кредитополучателя. Для банков нужно подготовить больше документов, а также соответствовать всем требованиям. Иметь хорошую кредитную историю, быть официально трудоустроенным, иметь регистрацию в регионе, где присутствует банк.

Процесс отбора клиентов у лизинговых компаний проще. Организации действуют исходя из внутренних методик оценки платежеспособности и ответственности клиента.

У лизинга есть несколько преимуществ:

- более быстрый срок рассмотрения заявки (около 15 минут). Среди кредитных продуктов такой скоростью может похвастаться только потребительский экспресс-кредит;

- гибкий график платежей. Компания может пойти навстречу клиенту и подстроить график под сезонность бизнеса. Кроме того, возможны отсрочки платежей в сложных финансовых ситуациях;

- лизинговые компании не требуют ни залога, ни поручителей, ни других способов обеспечения сделки;

- не нужно платить налог на имущество, потому что предмет сделки не находится в собственности клиента.

Лизинг по сравнению с арендой: чем отличается и что выгодней

Основное отличие: машину в лизинге можно выкупить в конце действия аренды. При стандартных арендных отношениях сделать это нельзя.

Еще одно отличие состоит в том, что лизинг не может предложить физическое лицо, только юридическое. А точнее – лизинговая компания, у которой есть право на соответствующую деятельность. Имущество в аренду может предложить как физическое, так и юридическое лицо.

Важное преимущество лизинга – налоговые льготы. Есть и еще одно. Компании, предоставляющие оборудование, могут предложить товары только из наличия. Если нужно какое-то специфическое, то компания не сможет удовлетворить запрос. Абсолютно другая ситуация с лизингом. Компания может купить именно то, что нужно клиенту.

Но есть плюс и у аренды – процесс оформления проходит гораздо быстрее. Не нужно подтверждать платежеспособность, предоставлять поручительство или залог.

Учет лизинга по ФСБУ 18 БП 3.0

Арендатор должен будет признавать имущество как право пользования активом (далее – ППА), не важно у кого на балансе находится предмет аренды (лизинга). Стоимость ППА будет погашаться через амортизацию.

Также арендатор признает обязательства по аренде. Сумма будущих арендных платежей будет состоять из приведенной стоимости арендных платежей и процентов по аренде.

ФСБУ 18/2018 позволяет не признавать право пользования активом и обязательство по аренде в следующих случаях и может пользоваться простой схемой учета аренды:

— срок аренды по договору менее 1 года;

— рыночная стоимость предмета аренды не превышает 300 000 рублей (при этом арендатор может получать экономические выгоды от предмета аренды);

— арендатор вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

При этом упрощения не распространяются:

— на договоры, предусматривающие выкуп предмета аренды;

— на предметы аренды, которые предполагается предоставлять в субаренду.

Активируйте в разделе Администрирование – Функциональность – Основные средства галку «Лизинг», если будете учитывать операции по договорам лизинга, и галку «Права пользования предметами аренды», если будете учитывать операции по аренде с признанием ППА.

В Учетной политике (раздел Главное) можно отметить, что организация начала досрочно применять ФСБУ 25. Рекомендуем вносить изменения в учетную политику через создание новой записи по гиперссылке История изменений.

Учет лизинга по простой схеме

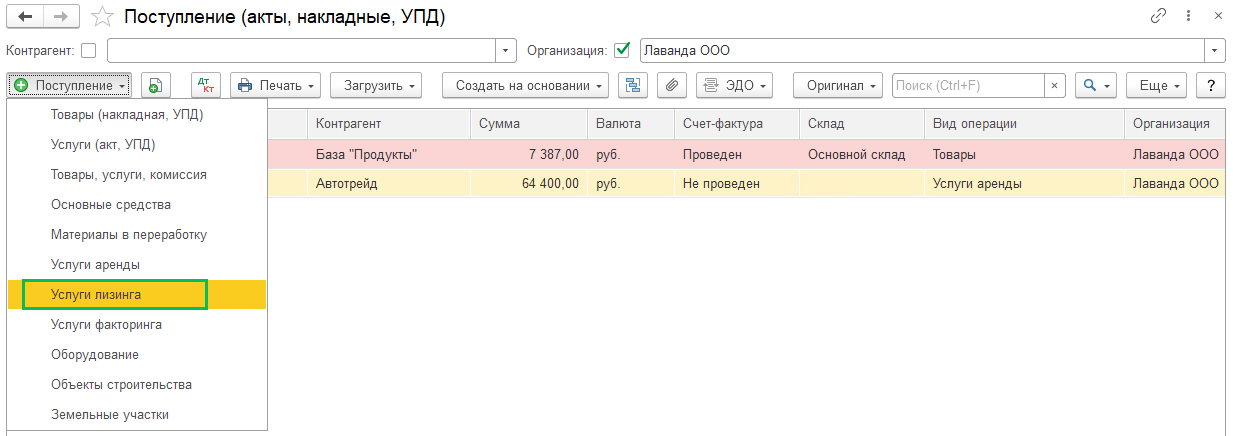

Для учета лизинговой платы по простой схеме формируйте документ Поступление с видом операции Услуги лизинга (Покупки – Поступление (акты, накладные, УПД) – Поступление – Услуги лизинга). Как говорилось выше, применять упрощенный способ могут субъекты малого предпринимательства, если предмет аренды не выкупается и если он не будет передаваться в субаренду.

Учет лизинга с признанием права ППА

Рассмотрим учет лизинга с признанием права ППА. Поступление в лизинг оформляем одноименным документом (ОС и НМА – Поступление в лизинг — Создать). В шапке документа укажите дату получения предмета лизинга от лизингодателя, лизингодателя из справочника Контрагенты и договор на лизинг, дату окончания лизинга, способ принятия к учета (этим документом или позднее), способ отражения расходов для амортизации предмета лизинга в бухгалтерском учете и налоговом учете. В Бухгалтерии предприятия версии КОРП указывается также способ оценки приведенной стоимости лизинговых платежей, ставка дисконтирования и график перечисления платы по договору лизинга.

В табличной части документа укажите предмет лизинга и сумму платы за весь период

На основании документа Поступление в лизинг можно вывести на печать Справку-расчет «Начисление процентных расходов».

Документ формирует следующие проводки:

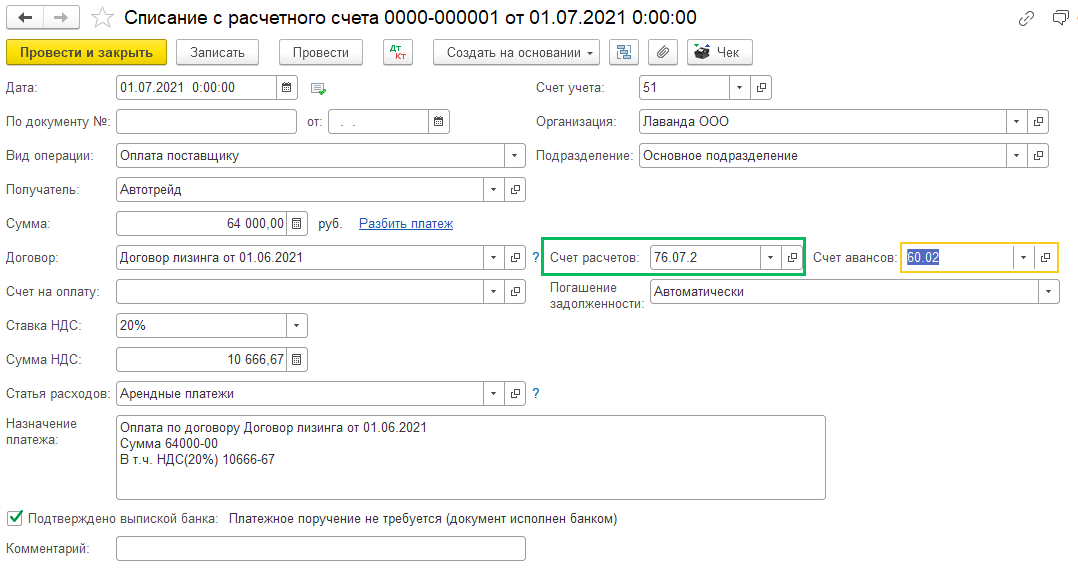

Перечисление лизинговой платы оформляется документом Списание с расчетного счета с видом операции «Оплата поставщику» (Банк и касса – Банковские выписки – Списание). Счет расчетов 76.07.2.

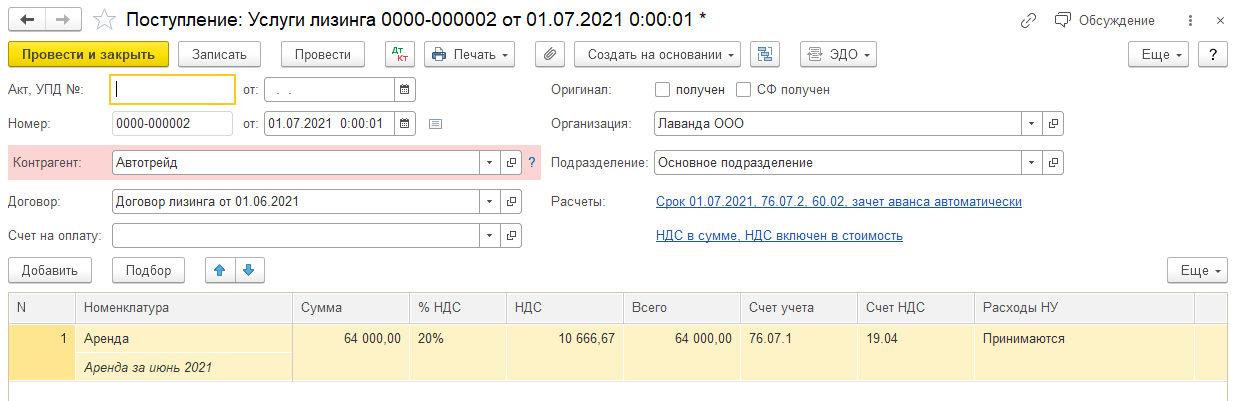

Начисление услуг по лизингу оформляем документом Поступление услуг лизинга (Покупки – Поступление (акты, накладные, УПД) – Поступление – Услуги лизинга).

В ходе работы помощника Закрытие месяца (Операции – Закрытие месяца) начислятся амортизация ОС и процентные расходы.

Изменение условий лизинга

В случае изменений условий лизинга создается документ в разделе ОС и НМА – Изменение условий лизинга — Создать.

Поступление в лизинг ОС

В разделе ОС и НМА – Поступление в лизинг – Создать. В шапке заполняются данные по нашей организации, организации-лизингодателе и договоре. Счет расчетов (76.07.1), а также указывается каким документом оформляется принятие к учету: данным документом или позднее.

В табличной части указывается ОС из справочника Номенклатура.

Проводки по документу (принятие к учету данным документом):

Проводки по документу (принятие к учету позже):

Если вы решили принимать к учету ОС позже, то документ формируется из раздела ОС и НМА – Принятие к учету ОС – Создать. При этом важно перевыбрать Вид документа с Оборудование на Предмет аренды. Иначе проводки будут сформированы некорректно.

Завершение лизинга

При окончании договора оформляется документ Выкуп предмета лизинга (Раздел ОС и НМА). В документе указывается предмета лизинга и его выкупная стоимость в табличной части.

Переход на ФСБУ 25/2018

Если на момент начала применения нового ФСБУ имеются действующие договора лизинга, то после сдачи отчетности за год оформляется вручную регламентная операция «Переход на ФСБУ 25». Планируется реализация корректировки остатков по счетам 09 и 77 для организаций, применяющих ПБУ 18/02.

Источник https://buh.ru/articles/documents/133156/

Источник https://bankiros.ru/wiki/term/cto-takoe-lizing

Источник https://scloud.ru/ask_question/os-i-nma/uchet-lizinga-po-fsbu-18-bp-3-0/

Источник