2.1. Понятие «инвестиционная деятельность».

2.2. Субъекты и объекты инвестиционной деятельности.

2.3. Нормативно-правовая база инвестиционной деятельности.

2.4.Нестабильность инвестиций.

2.1. С понятием «инвестиции» тесно связано и определение «инвестиционная деятельность». Термину «инвестиционная деятельность» можно дать широкое и узкое определение. В широком смысле инвестиционная деятельность— это деятельность, связанная с вложением средств в объекты инвестирования с целью получения дохода (эффекта). Подобная трактовка содержится в Законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», в соответствии с которым под инвестиционной деятельностью понимается вложение инвестиций и практические действия в целях получения прибыли и (или) достижения иного полезного эффекта. В узком смысле инвестиционная деятельность, или собственноинвестирование, представляет собой процесс преобразования инвестиционных ресурсов во вложения.

Движение инвестиций включает две основные стадии. Содержанием первой стадии — «инвестиционные ресурсы — вложение средств» — является собственно инвестиционная деятельность. Вторая стадия — «вложение средств — результат инвестирования» — предполагает окупаемость осуществленных затрат и получение дохода в результате использования инвестиций. Она характеризует взаимосвязь и взаимообусловленность двух необходимых элементов любого вида экономической деятельности: затрат и их отдачи.

С одной стороны, инвестиционная деятельность связана с вложением средств, с другой стороны, целесообразность этих вложений определяется их отдачей. Без получения дохода (эффекта) отсутствует мотивация инвестиционной деятельности, вложение инвестиционных ресурсов осуществляется с целью возрастания авансированной стоимости. Поэтому инвестиционную деятельность в целом можно определить как единство процессов вложения ресурсов и получения доходов в будущем.

При вложении капитальных ценностей в реальный экономический сектор с целью организации производства движение инвестиций на стадии окупаемости затрат осуществляется в виде индивидуального кругооборота производственных фондов, последовательной смены форм стоимости. В ходе этого движения создается готовый продукт, воплощающий в себе прирост капитальной стоимости, в результате реализации которого образуется доход.

Инвестиционная деятельность — необходимое условие индивидуального кругооборота средств хозяйствующего субъекта. В свою очередь деятельность в сфере производства создает предпосылки для новых инвестиций. С этой точки зрения любой вид предпринимательской деятельности включает в себя процессы инвестиционной и основной деятельности. Выступая на поверхности явлений как относительно обособленные сферы, инвестиционная деятельность и производственная, тем не менее представляют собой важнейшие взаимосвязанные составляющие единого экономического процесса.

Движение инвестиций, в процессе которого они последовательно проходят все фазы воспроизводства от момента мобилизации инвестиционных ресурсов до получения дохода (эффекта) и возмещения вложенных средств, выступает как кругооборот инвестиций и составляет инвестиционный цикл

2.2. С позиций структурного анализа инвестиционную деятельность как объект исследования можно рассмотреть в единстве следующих основных элементов: субъектов, объектов и собственно экономических отношений.

В соответствии с Законом «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» субъектами инвестиционной деятельностимогут быть хозяйствующие субъекты, банковские и небанковские финансово-кредитные институты, посреднические организации, инвестиционные биржи, граждане Российской Федерации, иностранные юридические и физические лица, государства и международные организации.

Главный субъект инвестиционной деятельности — это инвестор. Инвесторами могут быть вкладчики, покупатели, заказчики, кредиторы и другие участники инвестиционной деятельности.

Инвестор осуществляет самостоятельный выбор объектов инвестирования, определяет направления, объемы и эффективность инвестиций, контролирует их целевое использование, является собственником созданного объекта инвестиционной деятельности. Характерная особенность инвестора заключается в отказе от немедленного потребления имеющихся средств в пользу удовлетворения своих потребностей в будущем на новом, более высоком уровне. При этом сам инвестиционный объект решающего значения для инвестора не имеет. Он представляет интерес только в той мере, в какой обеспечивает удовлетворение целей инвестора, которые заведомо не совпадают с удовлетворением потребности потребителей в продукции, производимой с помощью инвестиционного объекта. Можно сказать, что инвестиционный объект для инвестора имеет промежуточный характер и продается или ликвидируется, как только перестает удовлетворять его целям.

Пользователи объектов инвестиционной деятельности— это юридические, физические лица, государственные и муниципальные органы власти, иностранные государства, международные организации, непосредственно использующие объекты инвестиционной деятельности. Пользователь объектов инвестиционной деятельности обычно совмещает роль заказчика (его также называют предприятие-проектоустроитель или предприятие-реципиент). Он определяет основные требования и масштабы предстоящих инвестиций, обеспечивает их финансирование, заключает контракты с различными исполнителями, организует взаимодействие между ними, несет ответственность за осуществление деятельности в целом.

В данном контексте важно подчеркнуть различие между стратегическими и портфельными инвесторами по отношению к предприятию-реципиенту. Стратегические инвесторыимеют целью приобретение контроля над собственностью для обеспечения реального управления предприятием.Портфельные инвесторыв меньшей степени интересуются оперативным управлением предприятий, а в большей — получением финансовых результатов от осуществления инвестиций (высокого текущего дохода или прироста капитала в будущем). Они в основном ориентированы на приобретение небольшой доли ценных бумаг предприятия. Обычно для предприятия-реципиента предпочтительнее стратегические инвесторы, поскольку кроме финансовых инвестиций достаточно часто обеспечивают предприятие различными видами технической и иной помощи. Однако возможен и противоположный случай — когда компания, выступающая в роли стратегического инвестора, реально заинтересована в ликвидации предприятия-реципиента как конкурента.

Субъекты инвестиционной деятельности могут выступать одновременно и как инвесторы, и как пользователи объектов инвестиционной деятельности, а также совмещать функции других участников инвестиционной деятельности.

В качестве иностранных субъектов инвестиционной деятельности могут выступать иностранные физические и юридические лица, государства и международные финансово-кредитные организации (Мировой банк, Европейский банк реконструкции и развития и др.).

Поскольку в инвестиционной деятельности принимают участие различные субъекты, мотивы их участия, интересы, которые они отстаивают, цели, которые они хотят достичь, весьма разнообразны. Их устремления могут не только совпадать, но и существенно отличаться, быть противоречивыми или конфликтными. Гармонизация интересов всех субъектов инвестиционной деятельности — необходимый фактор повышения эффективности инвестиций.

Рассматриваемые со стороны объекта инвестиции носят двойственный характер. С одной стороны, они выступают как инвестиционные ресурсы, отражающие величину неиспользованного для потребления дохода; с другой стороны, инвестиции представляют собой вложения (затраты) в объекты предпринимательской или иной деятельности, определяющие прирост стоимости капитального имущества.

В составе ресурсов, т.е. имущественных и интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности, можно выделить следующие группы инвестиций:

■ денежные средства и финансовые инструменты (целевые банковские вклады, паи, акции и другие ценные бумаги);

■ материальные ценности (здания, сооружения, оборудование | и другое движимое и недвижимое имущество);

■ имущественные, интеллектуальные и иные права, имеющие денежную оценку (нематериальные активы).

Из этого следует, что инвестиции, в ресурсном аспекте, могут существовать: в денежной, материальной, а также в форме имущественных прав и других ценностей. Но независимо от формы, которую принимают инвестиционные ресурсы, они едины по своей экономической сущности и представляют собой аккумулированный с целью накопления доход.

С точки зрения затрат инвестиции характеризуют направления вложений и выступают как объекты инвестиционной деятельности. Они включают:

■ основной и оборотный капитал;

■ ценные бумаги и целевые денежные вклады;

В процессе воспроизводства осуществляется постоянная трансформация объекта инвестиций, отражающая его двойственную природу: ресурсы преобразуются во вложения, в результате использования вложений формируется доход, являющийся источником инвестиционных ресурсов следующего цикла, и т.д.

Движение инвестиций предполагает взаимодействие субъектов инвестиционной деятельности, экономические отношения по поводу реализации инвестиций.Для осуществления инвестиционного процесса необходимо взаимодействие не менее двух сторон: инициатора проекта и инвестора, финансирующего проект. Помимо этих сторон, как отмечалось выше, в инвестиционной деятельности могут участвовать и другие субъекты. Реализация инвестиций при прочих равных условиях становится возможной при совпадении экономических интересов участников инвестиционного процесса. Поэтому рассматриваемые отношения выступают как совокупность экономических связей, характеризующихся определенными свойствами. Они выражают отношения субъектов воспроизводства, обладающих юридической и экономической самостоятельностью, проявляющих взаимную заинтересованность в осуществлении инвестиций.

Вся совокупность связей и отношений по реализации инвестиций в различных формах на всех структурных уровнях экономики образует экономическое содержание понятия инвестиционной сферы. Инвестиционная сфера представляет собой ключевой элемент экономической системы, значение которого определяется тем, что именно здесь формируются важнейшие пропорции экономики: между накоплением и потреблением, накоплением и инвестированием, инвестированием и приростом капитальных стоимостей, вложениями и их отдачей.

2.3. Рациональное по результатам и сбалансированное по степени гибкости регулирование инвестиционной деятельности в рыночной экономике невозможно вне создания определенных правовых форм.

Право— совокупность установленных или санкционированных государством обязательных правил поведения (норм), соблюдение которых обеспечивается мерами государственного воздействия. Право воздействует на инвестиционные процессы следующим образом:

1) устанавливает нормативную базу;

2) определяет статус субъекта инвестиционной деятельности;

3) устанавливает юридическую ответственность (гражданско-правовую, административную, уголовную, дисциплинарную, материальную) субъекта инвестиционной деятельности;

4) определяет возможности использования инвестиционной деятельности;

5) регулирует отношения субъекта с другими участниками инвестиционной деятельности, в том числе с государством.

С точки зрения воздействия на согласование интересов в процессе инвестиционной деятельности правовые нормы могут иметь запрещающий, дозволяющий, обязывающий и стимулирующий характер. Если в административно-командной экономике основная роль экономико-правовых регуляторов — предписывать, то в рыночной экономике соответствующие регуляторы экономического и правового характера призваны стимулировать и направлять инвестиционный процесс в интересах сбалансированного развития национальной экономики. Именно правовое регулирование налоговых льгот, преференций, льготных кредитов, банковских и бюджетных гарантий, уровней таможенных пошлин, квот, дотаций и субсидий, мер по поддержанию экспорта придает необходимую действенность соответствующим экономическим регуляторам. Правовое регулирование инвестиционной деятельности в Российской Федерации осуществляется, во-первых, общим гражданским и хозяйственным (предпринимательским) законодательством и, во-вторых, специальным инвестиционным законодательством, регулирующим порядок привлечения отечественных и иностранных капиталовложений.

К числу основных правовых актов общего регулирования относятся:

■ Гражданский кодекс Российской Федерации;

■ Земельный кодекс Российской Федерации;

■ Налоговый кодекс Российской Федерации;

■ Закон о Центральном банке Российской Федерации;

■ Закон о банках и банковской деятельности;

■ Закон о приватизации государственных и муниципальных предприятий;

■ законодательные акты о налогообложении, внешнеторговой деятельности и др.

Основополагающими правовыми актами специального регулирования в системе привлечения и осуществления инвестиций являются

■ Федеральный закон от 9 июля 1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации»;

■ Федеральный закон от 5 марта 1999 г. № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг»;

■ Федеральный закон от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)»;

■ Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)»;

■ Федеральный закон от 25 февраля 1998 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой

в форме капитальных вложений»;

■ Федеральный закон от 21 июля 1997 г. № 112-ФЗ «Об участках недр, право пользования которыми может быть предоставлено на условиях раздела продукции»;

■ Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг»;

■ Федеральный закон от 30 декабря 1995 г. № 225-ФЗ «О соглашениях о разделе продукции».

Специальное правовое регулирование инвестиционной деятельности носит комплексный характер, так как оно представлено нормативно-правовыми актами различного уровня и ряда отраслей законодательства

Нормативно-правовая база инвестиционной деятельностисодержит в себе нормативные акты трех уровней:

1) законодательные, включающие акты:

■ высшей юридической силы — федеральные конституционные и федеральные законы;

■ законодательство субъектов Федерации;

2) подзаконные акты:

■ указы Президента Российской Федерации;

■ внешнеэкономические соглашения субъектов Российской Федерации;

■ ведомственные акты — приказы и постановления министерств

ведомств Российской Федерации;

■ постановления и решения органов местного самоуправления;

3) локальные, представленные системой актов индивидуального

■ административные акты участников инвестиционной деятельности;

■ нормативно-правовые договоры (на основе международного публичного и частного права, гражданского и трудового права Российской Федерации).

Специалисты в области инвестиционной деятельности должны тщательно соотносить инвестиционную деятельность на национальном рынке с совокупностью действующих прав и норм правового регулирования предпринимательской деятельности в целом. Инвестору крайне важно знать основные положения законодательства и особенности действующих в стране методик для недопущения грубых ошибок в своей деятельности.

Высокие инвестиционные риски, дефицит накоплений у предприятий, высокая стоимость кредитных ресурсов предопределяют необходимость стимулирования инвестиционной деятельности. Действующая система стимулов в инвестиционной сфере российской экономики носит в основном фискальный характер, реализуясь, как правило, в форме налоговых и таможенных льгот.

Основными направлениями развития системы стимулирования инвестиционной активности являются:

■ предоставление бюджетных средств негосударственным структурам на возвратной основе;

■ реализация принципа права собственности (рассматриваются государственные, муниципальные и частные инвесторы), по которому из федерального бюджета выделяются капитальные вложения на развитие федеральной собственности, а из муниципального бюджета — на развитие муниципальной;

■ равенство прав инвесторов — гарантии прав и защиты инвестиции независимо от форм собственности предоставляются для всех инвесторов, как частных, в том числе иностранных, так и муниципальных и государственных.

Нормативно-правовые акты субъектов Федерации в области инвестиционной деятельностив своей основе направлены на предоставление дополнительных налоговых льгот (в части своей компетенции) и предоставление бюджетных гарантий инвесторам.

Налоговые льготы, предоставляемые субъектами Федерации инвесторам, могут быть распространены в той или иной степени на все налоги, формирующие бюджет субъектов. Однако наиболее часто льгот» предоставляются по налогу на прибыль, налогу на имущество, транспортному налогу, налогу на операции с ценными бумагами и акцизам в добывающих отраслях.

В основном схема предоставления субъектами Федерации налоговых льгот основывается на дифференциации размеров преференция по конкретному виду налога в зависимости от:

■ рода деятельности льготируемого субъекта (производственный сектор, банковское дело, страхование, лизинговая деятельность и т.д.)

■ длительности предоставления льгот (первый год, первые два года, третий, четвертый год, периодокупаемости);

■ целевого назначения инвестиций (республиканские целевые программы, инфраструктура, экспортеры, разведка и освоение новых месторождений).

Следует отметить проявление в последние годы некоторой выраженной тенденции в предоставлении инвесторам со стороны региональных властей налоговых льгот: ранее льготы предоставлялись осторожно и по весьма ограниченному спектру, в последнее время практически повсеместно и с большим разнообразием. Это свидетельствует, с одной стороны, об усилении борьбы регионов за привлечение инвестиций, с другой стороны, — о более полном понимании роли инвестиций в решении экономических, социальных и политических проблем регионов.

Принимая во внимание масштаб задач, которые предстоит решить для успешного развития экономики России, очевидно, что для инициирования устойчивого инвестиционного подъема необходимы согласованные меры по обеспечению благоприятной среды инвестиционной деятельности, выработка форм и методов экономического регулирования, учитывающих реальную инвестиционную ситуацию.

В Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» определены разнообразные формы и методы государственного регулирования инвестиционной деятельности в Российской Федерация

Во-первых, это создание общих благоприятных условий для инвестирования: совершенствование системы налогов, механизма начисления амортизации и использования амортизационных отчисления, проведение переоценки основных фондов в соответствии с темпами инфляции; защита интересов инвесторов и принятие антимонопольных мер; предоставление льготных условий пользования землей и другими природными ресурсами; расширение возможностей использования залогов при осуществлении кредитования; развитие финансового лизинга; защита российских организаций от поставок морально уставших технологий и оборудования; создание и развитие сети информационно-аналитических центров и др.

Во-вторых, предусмотрено государственное регулирование инвестиционной деятельности, в форме: разработки, утверждения и финансирования инвестиционных проектов за счет госбюджета; формирования перечня строек и объектов технического перевооружения для федеральных государственных нужд и финансирования их из бюджета; размещения на конкурсной основе средств бюджета для финансирования и госгарантий инвестиционных проектов на условиях возвратности, срочности, платности; выпуска облигационных займов, гарантированных целевых займов; вовлечение в инвестиционный процесс законсервированных объектов; предоставление концессий российским и иностранным инвесторам по итогам аукционов, конкурсов и т.д.

В сложившихся рыночных системах главная задача государства — создание благоприятных условий для активизации частных инвестиций при ограничении своей функции непосредственного инвестора. Однако российская экономическая практика истекшего десятилетия показывает, что переходная экономика как система, выведенная из состояния равновесия, требует для стабилизации и перехода к народнохозяйственному росту более активного участия государства не тольковсоздании институционально-правовой основы деятельности частных инвесторов, но и в прямом инвестировании в реальный сектор для Достижения необходимых структурных сдвигов. Сегодня нельзя недооценивать особую роль государственных инвестиций как важнейшего рычага модернизации структуры народного хозяйства, преодоления значительных экономических диспропорций.

2.4. Инвестиции выступают важным фактором, воздействующим на рост валового национального продукта. Следует отметить, что действие этого фактора не подчиняется какому-то строгому регламенту. Инвестиции весьма изменчивы, причем их изменчивость гораздо подвижнее, чем изменчивость валовом национального продукта. Возьмем, к примеру, продолжительность сроков службы оборудования. С экономической точки зрения здесь все вроде бы определенно: срок амортизации закончился, следовательно, необходимо менять оборудование. В реальной жизни все гораздо сложнее. По известным только предпринимателю причинам сроки действия оборудования могут быть продлены сверх периода амортизационных отчислений. Они могут быть частично обновлены, обновлены на 1/2, на 3/4, но основной капитал в течение какого-то периода может вовсе не обновляться, и с этими решениями предпринимателей связана амплитуда колебаний инвестиций в общественном производстве: они то расширяются, то сужаются. Инвестированию может быть подвергнуто производство и до истечения сроков амортизации, если этого требует научно-технический прогресс.

Характерная особенность инвестиций — их нерегулярность. С точки зрения той или иной отрасли экономики в ближайшее время инвестиции в ней могут не предвидеться, но коррективы могут произойти незамедлительно. Технические и технологические сдвиги в какой-то одной отрасли могут вызвать быстрые и интенсивные инвестиции в других, смежных отраслях экономики. Например, технический прогресс в автомобильной промышленности всегда вызывает поток инвестиций в нефтехимические отрасли производства. Это же самое происходит, по существу, со всеми взаимосвязанными друг с другом отраслями экономики. Колебания в инвестициях происходят в зависимости от размера текущей прибыли прибыль стабильна — стабильны инвестиции; прибыль растет — растут инвестиции; появляются тенденции к падению прибыли — тут же ограничиваются и инвестиции. Непостоянство прибыли увеличивает нестабильность инвестиций.

Наконец, предопределяют нестабильность инвестиций ожиданиям и их изменчивость. Ожидания подвержены изменчивости в силу большого количества обстоятельств, в том числе и состояния дел на фондовой бирже. Колебания курса акций, часто созданные искусственными биржевиками, чтобы нажиться на спекулятивных сделках с ценными бумагами, вызывают нестабильность в инвестиционной политике предпринимателей и домохозяев.

Принцип мультипликатора. Инвестиции будут приносить фирме дополнительную выручку, если с их помощью она сможет реализовать свою продукцию на большую сумму. Это означает, что очень важным фактором инвестиций является совокупный выпуск продукции ( или валовой продукт) и соответственно выручка.

Инвестиции, таким образом, зависят от выручки, которая в свою очередь определяется состоянием общеэкономической активности. Некоторые исследования показывают, что колебания выпуска продукции влияют на динамику инвестиций в течение деловых циклов.

Теория динамики инвестиций базируется на принципе «мультипликатора», который выдвинул Дж. М. Кейнс.

Мультипликатор— это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода. Механизм мультипликатора инвестиций следующий. Инвестиции в любой отрасли вызывают расширение производства и занятости в этой отрасли. В результате спрос дополнительно расширяется на предметы потребления, что в свою очередь вызывает расширение их производства. Последнее, обусловливает дополнительный спрос на средства производства и т.д. Помимо первичного эффекта возникают: вторичный, третичный и т.д. Занятость в одних отраслях порождает занятость в других как производную.

При росте инвестиций рост ВНП будет происходить в гораздо большем размере, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере ВНП называют мультипликационным эффектом.

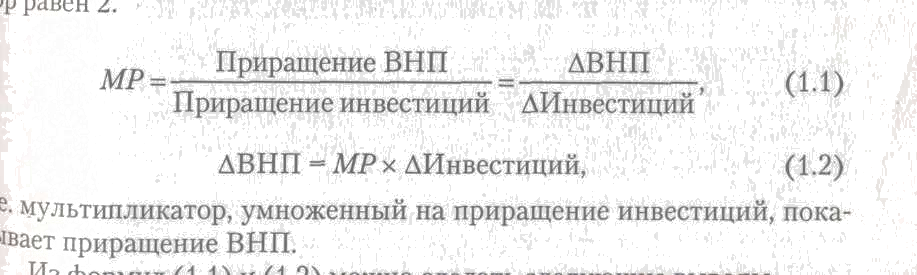

Мультипликатор (МР) — это числовой коэффициент, который показывает размеры роста ВНП при увеличении объема инвестиций.

Предположим, прирост инвестиций составляет 10 мрлд. руб., что привело к росту ВНП на 20 млрд руб. Следовательно, мультипликатор равен

т.е. мультипликатор, умноженный на приращение инвестиций, показывает приращение ВНП.

Из формул (1.1) и (1.2) можно сделать следующие выводы.

1. Чем больше дополнительные расходы населения на потребление, тем больше величина мультипликатора, а следовательно, приращение ВНП при данном объеме приращения инвестиций.

2. Чем больше дополнительные сбережения населения, тем меньше величина мультипликатора, а следовательно, приращение ВНП при данном объеме приращения инвестиций.

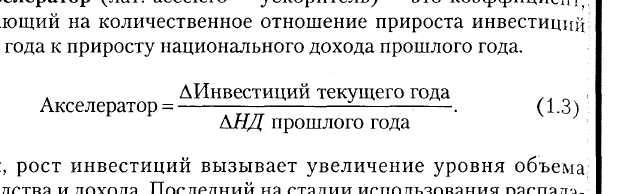

3. Чтобы выразить воздействие прироста дохода на прирост инвестиций, применяется акселератор.

Акселератор (лат.accelero— ускоритель) — это коэффициент, указывающий на количественное отношение прироста инвестиций данного года к приросту национального дохода прошлого года.

Так, рост инвестиций вызывает увеличение уровня объема производства и дохода, который на стадии использования распадается на потребляемую и сберегаемую части; при этом та его часть, которая направляется на потребление (например, покупку товаров), служит источником дохода для их производителей. Полученный доход в свою очередь распадается на потребление и сбережение и т.д. Таким образом, первоначальный рост инвестиций приводит к многократном увеличению дохода.

Эффект мультипликатора действует и в обратном направлении. При незначительном сокращении инвестиционных расходов может произойти существенное снижение дохода. Поэтому для стабильного и сбалансированного функционирования экономики следует обеспечивать определенное значение коэффициента мультипликации, создавать условия для бесперебойного осуществления инвестиционного процесса.

Таким образом, благодаря инвестициям происходит увеличения совокупного спроса, занятости населения и общего дохода.

Что такое инвестиции: определение, сущность и примеры

Евгений Смирнов

Евгений Смирнов

# Инвестиции

Доступно о том, что такое инвестиции

Простыми словами, инвестирование – это вложение капитала с целью заработать.

- Понятие и сущность инвестиций

- Роль инвестиций в экономике

- Признаки инвестиций

- Инвестирование – что это такое простыми словами

- Примеры инвестиционной деятельности

Грамотное распределение денежных средств является одной из важнейших составляющих деятельности как для государства, так и для компании или физического лица. Одним из способов приумножить имеющийся капитал является инвестирование.

Независимо от того, в каком контексте используется данный термин, охарактеризовать его можно следующими словами:

Инвестиции – это материальные или нематериальные затраты, целью которых является извлечение прибыли или достижение желаемого результата.

Понятие и сущность инвестиций

Введение в тему стоит начать с базовых понятий. Сам термин пришел к нам из латинского языка. В переводе на русский invest означает «вкладывать». Если давать определение простыми словами – это вложение денежных средств с целью их приумножения.

Не стоит путать краткосрочные вложения и инвестиции. Длительность последних, как правило, исчисляется годами.

Все инвестиции обязательно соответствуют определенному ряду критериев: сроки вложения, направления, риски, потенциальный доход (в том числе пассивный).

Сроки вложения. Обычно инвестиции вкладываются на определенный временной отрезок, и до тех пор, пока средства находятся в объекте инвестирования, вкладчик получает оговоренное вознаграждение – дивиденды.

Направление. Прежде чем вкладывать собственные средства в тот или иной проект, инвестор должен определить для себя направления деятельности, в которых он обладает необходимой компетенцией и, соответственно, способен правильно спрогнозировать доход, оценить риски и потенциальную выгоду.

Риск. Стоит понимать, что вкладывая в тот или иной объект, независимо от направления и финансовых показателей, инвестор подвергает свои средства риску. Его уровень может изменяться, однако вкладчик всегда рискует своими финансами в пределах вложенного капитала.

Возможный доход. Главная экономическая цель всего процесса, вне зависимости от направления вложения, – обеспечение дохода. Опираясь на данный показатель, инвестор должен принимать решение об инвестировании.

Получение пассивного дохода. Одно из основных преимуществ инвестирования заключается в получении пассивного дохода без непосредственного участия вкладчика. Эта особенность характерна для всех объектов инвестирования, от недвижимости до акций и государственных долговых облигаций.

Исходя из вышесказанного, можно сказать, что инвестициями могут быть свободные средства, имеющиеся в распоряжении физических или юридических лиц, и используемые для получения дополнительной прибыли. В качестве инвестиций могут выступать финансы, имущество, ценные бумаги и прочее.

Все инвестиции делятся на четыре вида: реальные, финансовые, валовые, частные/государственные.

- Реальные. Долгосрочные вложения в производственные отрасли.

- Финансовые. Представляют собой финансово-кредитные обязательства, ценные бумаги или деньги.

- Валовые. Средства, направленные в определенную сферу для увеличения капитала. Сюда же относятся и чистые инвестиции. Последние представляют собой вложения, направленные на увеличение размера основных средств, которые в дальнейшем будут направлены на улучшение производственного уровня.

- Частные и государственные. Вложения, владельцами которых являются частные инвесторы или государственные учреждения.

Западные учебники по экономике классифицируют инвестиции по следующим направлениям:

- государственные и частные;

- внешне- и внутриэкономические;

- финансовые или интеллектуальные;

- производственные и потребительские;

- косвенные или прямые.

Мы кратко рассмотрели основные понятия инвестиционной деятельности и экономическую сущность инвестиций, а также узнали, на какие виды они подразделяются. Теперь можно сделать вывод, что это финансовая деятельность, которая отражается на показателях как в микро-, так и в макроэкономике, а также играет важную роль в жизни частных инвесторов и всей страны в целом.

Государству инвестиции необходимы, в первую очередь, для модернизации предприятий, частным лицам они предоставляют возможность увеличить собственный капитал.

Роль инвестиций в экономике

Инвестиции выполняют важную функцию в развитии экономики страны. Они обеспечивают наличие необходимых материальных и нематериальных активов, необходимых для будущего роста.

Значение инвестиций в рыночной экономике объясняется их определением. К данному параметру можно отнести как традиционные денежные средства, как один из наиболее доступных инструментов, так и банковские вклады, технологии, производственное оборудование и прочие виды активов, которые можно вложить в объект экономической деятельности для извлечения прибыли.

Говоря о важности инвестиционной деятельности, нельзя не упомянуть о том, какова ее роль в развитии мировой экономики. Любое государство, которое хочет увеличивать текущие финансовые показатели, обязано взаимодействовать с другими странами. Сюда относится товарооборот, обмен денег, а также совместные экономические мероприятия и межправительственные проекты.

В зависимости от степени готовности к подобным процессам, государства делятся на закрытые, ограниченно закрытые и открытые. В последнем случае проще наращивать объемы торговли, поскольку в подобном процессе создается свобода предпринимательской деятельности. Это также является залогом повышения налоговых поступлений.

Кроме того, страны с открытой экономикой позволяют местным компаниям привлекать инвестиции иностранных инвесторов. В будущем такие предприятия смогут выйти на международный рынок, производить большее количество товара и тем самым улучшить общий инвестиционный климат страны.

Признаки инвестиций

Инвестициями являются те вложения, которые соответствуют следующим признакам:

- способность приносить доход инвестору;

- основная цель вложения – личный интерес инвестора;

- наличие рисков, даже если объектом инвестирования является надежный актив;

- длительный срок вложения средств – зачастую от одного года и дольше;

- четкая направленность и понимание того, куда необходимо вкладывать средства;

Главные источники для инвестирования – это собственные средства, привлеченные или заемные.

К собственным средствам относится уставной капитал, прибыль предприятия, а также специальный, целевой или резервный фонд. Заемные средства – это кредиты или займы, которые позволяют инвестору осуществлять свою деятельность. Они выдаются на определенный срок, подлежат возврату и зачастую являются платными. Размер платежа определяется процентом, установленным в рамках договора о сотрудничестве. Привлеченные средства могут быть получены на финансовых рынках за счет эмиссии ценных бумаг или внешнего капитала.

Инвестирование – что это такое простыми словами

Если говорить о том, что такое инвестирование простыми словами, можно сказать, что это вложение капитала с целью заработать. Это главная задача для данной деятельности, особенностями которой являются риск и потенциальный доход. Причем между двумя этими показателями наблюдается прямая связь – чем выше ожидаемый доход, тем выше и показатель риска.

Кроме того, под инвестициями понимается долгосрочное вложение, обычно от одного года. Это отличает их от спекулятивных действий на финансовых рынках.

В свою очередь, привлеченный капитал для эмитентов ценных бумаг имеет свое значение и цель. Дополнительное финансирование позволяет им расширять производство и выходить на новые рынки сбыта.

Подытоживая все вышесказанное, можно сделать вывод, что вся суть вложений сводится к получению дохода и наращиванию капитала.

Примеры инвестиционной деятельности

В качестве примеров инвестиционной деятельности можем рассмотреть компании, которые могут использовать имеющиеся активы и финансы для инвестирования. Например, банки и страховые компании.

Первые получают конкурентное преимущество благодаря особенностям своей деятельности, а также финансовым и другим инструментам, способным положительно влиять на результат капиталовложения.

Вторые отличаются тем, что объектами для привлечения денег являются страховые резервы. Кроме того, отдельно стоит выделить и цель, которую ставят перед собой страховые компании. Их главная задача заключается не в получении прибыли, а в сохранении финансовой стабильности благодаря успешному инвестированию.

Финансы, полученные в ходе инвестиционной деятельности, прежде всего отображают сделки предприятия в сфере купли-продажи по капитальным активам. Сюда относятся активы, внесенные на баланс компании с полезным сроком использования от одного года.

При этом стоит отметить, что руководство фирмы получает определенную свободу в принятии решений относительно того, что считать или не считать капитальными расходами. Успешность вложения средств в такую компанию напрямую зависит от владения инвестором данной информацией.

В качестве примера рассмотрим только что созданную компанию Х. В плане у нее заложена подготовка финансового отчета к концу месяца. В этом документе будут указаны размер полученной прибыли и понесенных убытков, а также баланс и сведения о движении средств.

По итогам стартового месяца компании не удалось получить доходы, но были некоторые операционные расходы. Соответственно, в итоговом отчете показатель чистой прибыли будет равен нулю. Кроме того, инвестиционная деятельность также не велась, поэтому в этом отчете показатель также равен нулю.

На протяжении второго месяца компания направляла инвестиции в землю и имущество. Подобная деятельность подразумевает собой отток капитала, что приводит к отрицательному показателю в отчете об инвестиционной деятельности.

Притоком являются финансы, вырученные в результате:

- сделок по реализации ценных бумаг, которые изначально были взяты для этой цели;

- реализации с учетом скидок;

- реализации производственных активов.

Оттоками называются средства, выплаченные:

- во время покупки ценных бумаг для их дальнейшей продажи;

- приобретение долгосрочных производственных активов;

По своей форме все инвестиции делятся на две формы. Первая — традиционная инвестиционная деятельность, вторая — альтернативная.

Используя подобное разделение, можно проанализировать наиболее популярные финансовые инструменты, относящиеся к каждой категории инвестиций.

Традиционные инвестиции — это акции компаний, долговые облигации, депозиты. Альтернативные инвестиции — это объекты недвижимости, частный капитал, предметы искусства, роскоши и т. д.

Источник https://studfile.net/preview/2789073/page:3/

Источник https://delen.ru/investicii/chto-takoe-investicii.html

Источник

Источник