Стоит ли покупать акции Boeing?

The Boeing Company — американская корпорация. Один из крупнейших мировых производителей авиационной, космической и военной техники. Входит в двенадцать самых больших промышленных корпораций США и «большую тройку» изготовителей вооружения и военной техники.

О компании

История компании начинается с постройки Уильямом Боингом гидросамолета B&W в 1916 году. Вскоре после первых испытаний он учредил компанию Pacific Aero Products Co. с капиталом $100 000 и купил 998 из 1000 акций.

Через год компания была переименована в the Boeing Airplane Co. и это название остается по сей день.

В состав корпорации входят три основных производственных подразделения: Boeing Commercial Airplanes (гражданская продукция), Boeing Integrated Defense Systems (продукция военного назначения и космическая техника) и Boeing Global Services (Обслуживание и сопровождение авиационной техники).

Больше всего компания сконцентрирована на производстве и продаже гражданских воздушных суден, и в свои “здоровые” годы более 50% выручки приходилось именно на этот бизнес . Поэтому при анализе будем опираться в основном на показатели компании в Boeing Commercial Airplanes.

Состояние сектора

Разберемся в чем заключается бизнес корпорации, и за что она получает деньги.

Боинг собирает и поставляет самолеты и другую технику многим авиакомпаниям. Затем предоставляет сервисные услуги — помогает чинить и обслуживать проданные самолеты.

По факту есть два основных фактора, которые влияют на прибыль:

Спрос на гражданские самолеты

Если люди будут заинтересованы в воздушных перемещениях, клиенты боинга (авиакомпании) будут заинтересованы в покупке новых самолетов и поддержании авиапарка в хорошем состоянии.

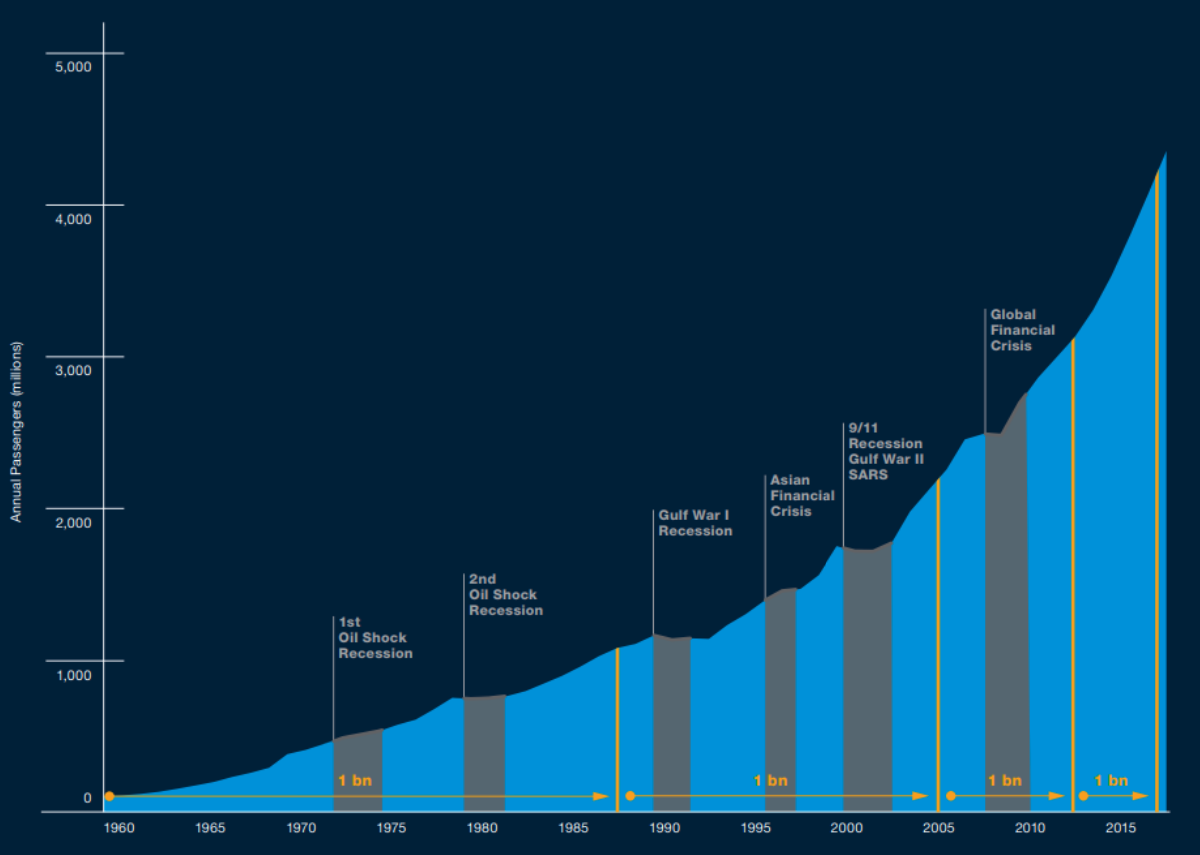

Нам необходимо оценить динамику пассажиропотока, тогда будет ясно, будут ли самолеты боинга продаваться.

Первое, что нужно понимать — отрасль гражданских авиаперевозок невероятно устойчива и постоянно набирает обороты.

График ниже показывает, как менялся пассажиропоток в условиях мировых кризисов.

До недавнего времени предпосылок, что тренд замедлится не было, но коронавирус внес свои коррективы.

Самый главный риск Боинга в этом кризисе — банкротство авиакомпаний. Каждый день простоя самолетов увеличивает убыток перевозчиков и уменьшает вероятность того, что они смогут оплатить сделанные ранее заказы на воздушные судна.

По заявлениям аналитиков у многих американских авиакомпаний Америки закончится кэш до конца июня, а самые стойкие продержаться до конца года.

Падение Боинга от максимумов уже превышает таковое в кризис 2008 года. Тогда государство спасало банки, похоже в этот раз придется выручать авиационный сектор.

Разумеется, когда с пандемией справятся, люди снова начнут летать, индустрия восстановится. А открытие новых аэропортов в Азии и по всему миру, рост уровня жизни в странах EM, общий рост населения будет способствовать росту отрасли.

До истории с короной рост пассажиропотока прогнозировался на 4,6% в год на протяжении следующих 18 лет. И если смотреть на такой длинный горизонт, то отрасль остается сильной.

Боинг считает, что к 2038 г. глобальный парк гражданских в.с. увеличится на 96% до 50660 самолетов и этому рынку потребуются сервисные услуги на сумму $9,1 трлн, что откроет новые возможности в этих сегментах.

Таким образом рынок гражданских самолетов и сервисов составит $16 трлн к 2038 г.

Надежность и безопасность

Для таких компаний, как Боинг, очень важно показать населению, что передвигаться по воздуху на их самолетах — надежно и безопасно. А еще более важно сохранить такую репутацию.

Любое известие о крушении самолета, причиной которого являлись технические неисправности может означать отказ от заключения контрактов на поставку в.с., что разумеется отразится крайне негативно.

Именно это произошло с Боингом.

В октябре 2018 года в Индонезии разбился самолет 737 MAX компании Lion Air, а в марте 2019-го этот же самолет компании Ethiopian Air, всего погибло 346 человек.

Все еще ведутся расследования — авиакомпании выдвигают обвинения боингу, он в свою очередь пытается найти оправдания и ищет нарушения у авиакомпаний и персонала, но все данные говорят о том, что виноват именно авиапроизводитель.

Причиной происшествий считают неисправную систему MCAS, которая отвечает за автоматическое опускание носа самолета при чрезмерном его задирании.

Самое печальное то, что руководство сознательно подвергло риску жизни людей в погоне за прибылью. MCAS была очень “сырой”, не прошла должной сертификации и вообще была спроектирована, чтобы воздушные судна компании могли конкурировать с более экономичными самолетами Airbus.

В ходе расследования были найдены переписки сотрудников корпорации, в которых говорилось, что они знали о проблемах с системой, и что должного обучения пилотов не проводилось, поскольку это было слишком трудоемко и затратно .

Более того, после первого крушения FAA (федеральное управление гражданской авиации) позволила компании летать дальше, понимая связанные с этим риски. В общем ситуация подрывает доверие еще и к регулятору.

С марта 2019 все полеты на 737 MAX были прекращены, в декабре 2019 глава корпорации подал в отставку , а 21 января этого года Боинг заявил, что производство 737 MAX остановлено на неопределенный срок, и возвращение их в эксплуатацию ожидается в середине текущего года.

Фин. положение

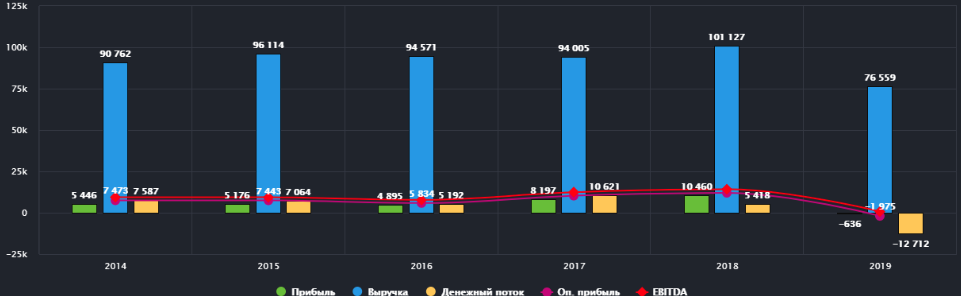

Теперь посмотрим как кризис, связанный с 737 МАХ отразился в отчетности компании.

Впервые за 20 лет компания показала убыток.

Выручка упала до $76 559 млн. (-24%). То есть компания продала меньше самолетов и заработала меньше денег.

В то же время операционные расходы сократились меньше — всего на 12% и составили $78 534 млн. То есть денег на производство было потрачено больше, чем заработано.

Это привело к резкому снижению на 95% EBITDA до $667 млн., а чистый убыток составил $636 млн. (-106%).

Мы видим, что фундаментально компания стала работать хуже, зарабатывать меньше денег и извлекать меньшую прибыль из имеющихся ресурсов.

В чем тут дело, думаю, уже понимаете.

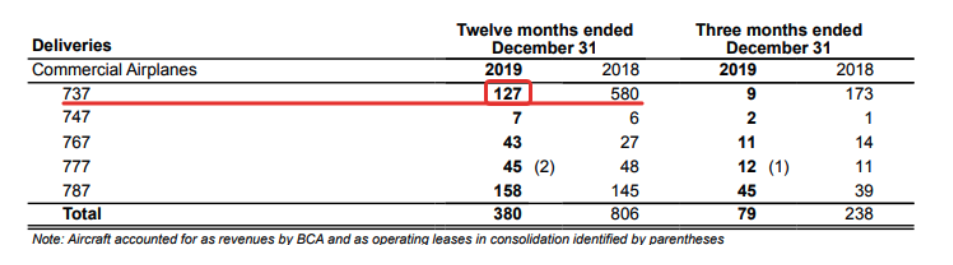

По итогам 2019 было выполнено всего 380 поставок в.с., что на 53% меньше, чем в прошлом году, а количество поставок 737 МАХ и вовсе сократилось на 78% до 127 штук

У компании есть так называемый портфель заказов — то есть контракты на поставку самолетов своим клиентам. На конец 2019 года он состоял из более 5400 самолетов и оценивался в $377 млрд. На конец 2018 этот же показатель равнялся $408 млрд.

А уже в январе текущего года Боинг вообще не получил заказов на самолеты . Впервые за 60 лет

Для того, чтобы как-то покрывать свои расходы: оплачивать штрафы FAA, выплачивать компенсации семьям пострадавших в крушении и авиакомпаниям за простой самолетов, Боингу пришлось брать дополнительные долги.

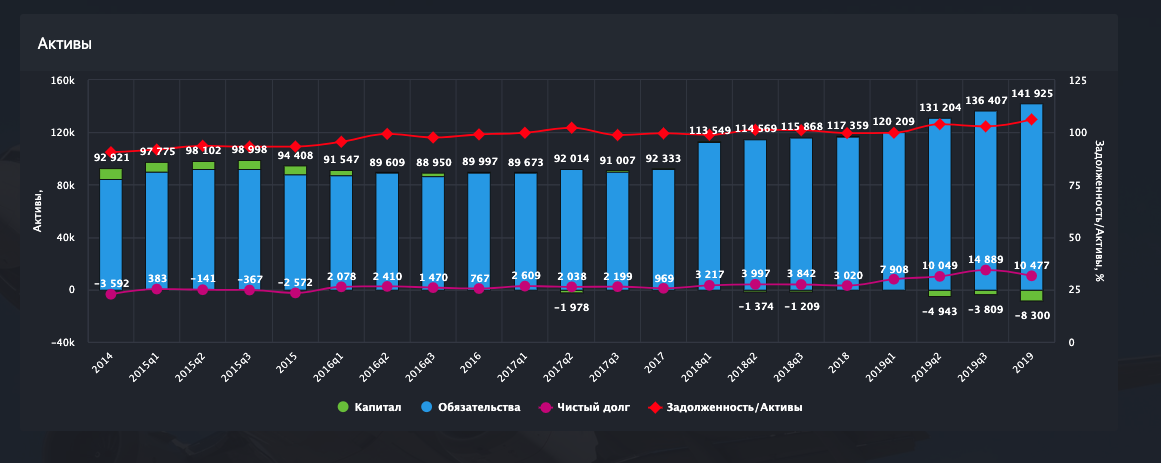

Это привело к тому, что сумма всех пассивов компании превысила активы, а капитал ушел в отрицательную зону (-8 300 млн. долларов).

То есть сейчас у компании не хватает денег, чтоб покрыть все имеющиеся долги.

Определенно проблемы компании не закончились. Прошел уже год с первого крушения и запрета на полеты 737 МАХ. Соответственно прекратились и поставки этой модели авиакомпаниям, а по условиям контрактов это позволяет клиентам Боинга отказаться от поставок в принципе. Самолеты 737 MAX могут так и остаться стоять на автомобильных парковках.

Видя все это агентство S&P решило снизить кредитный рейтинг Boeing с А- до BBB. В S&P также предупредили, что вместо положительного денежного потока в $2 млрд итогом 2020 года может стать отрицательный поток в $11 — $14 млрд.

Но здесь важно учитывать, что Боинг — невероятно важная для экономики США компания. Она обеспечивает работой более чем 160 000 граждан, поддерживает национальную транспортную систему, является крупнейшим экспортером страны и выполняет многие военные контракты.

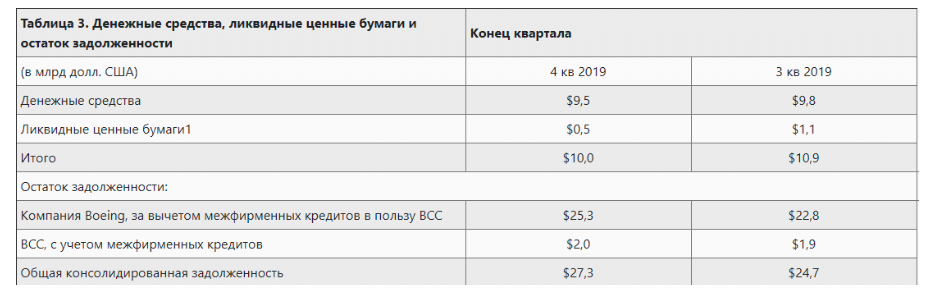

Более того, по заявлениям аналитиков ликвидности и денежных средств пока хватает.

10 млрд. кэша у компании было на счету по итогам 2019 года. Чтоб выплатить долг этого не хватит, но платить проценты корпорация может. Также остаются неиспользованные кредитные линии в размере почти 10 млрд .

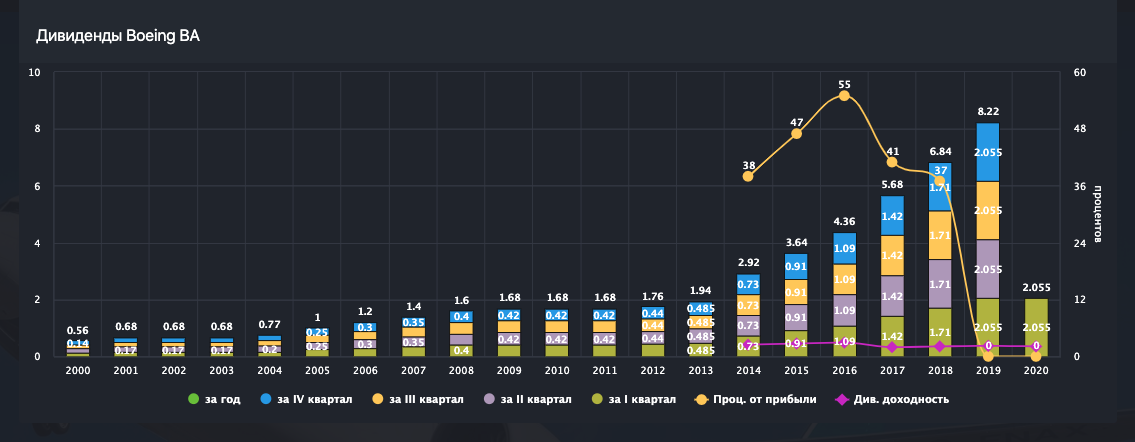

Компания платит дивиденды раз в квартал. Несмотря на огромные убытки Боинг все равно совершил выплату за 2019 год в размере 8,22 на акцию. Но в первом квартале 2020 впервые за 10 лет компания не увеличила дивиденд на акцию.

В текущей ситуации есть вероятность, что американский дивидендный аристократ будет вынужден срезать последующие выплаты.

Мультипликаторы

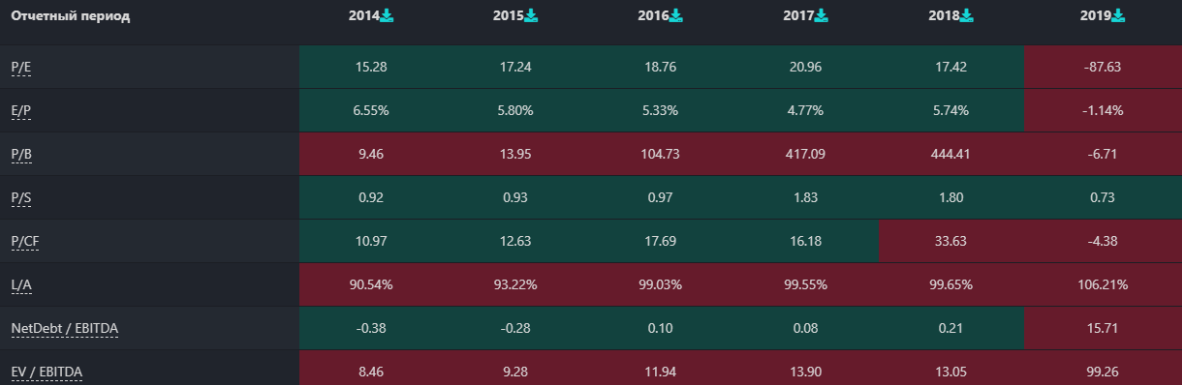

В связи с тем, что компания показала убыток мы не можем оценить многие мультипликаторы.

Но стоит обратить внимание на следующие показатели:

P/B. Особенно за предыдущие года. В 18 коэффициент составлял 444. То есть собственный капитал компании был просто крошечный по сравнению с капитализацией. Боинг развивался преимущественно за счет заемных средств. В 19 показатель стал отрицательным, как и значение капитала.

P/S снизился почти в 2 раза и теперь одна годовая выручка компании целиком перекрывает капитализацию. Явная недооцененность компании, но мы не можем быть уверены, что в текущей рыночной ситуации Боинг сможет не потерять в выручке в 2020 году

NetDebt/EBITDA равен 15,71. Это связано с увеличением чистого долга и сильнейшим падением операционной прибыли.

EBITDA используется, чтоб сравнить компании в идеальных условиях, то есть без учета налогов, амортизации и процентов. А NetDebt/EBITDA говорит нам о том, что при текущих значениях в идеальных условиях компании понадобится более 15 лет, чтобы покрыть долг.

EV/EBITDA вырос до 99,26. Реальная стоимость компании (ее капитал + все долги) превышает EBITDA в 99 раз.

Конкуренты

В отчете за 2019 год менеджмент отметил, что сложившаяся ситуация с простоем самолетов влечет за собой серьезный последствия. Компания начинает терять долю рынка, а конкуренты ее наращивать.

В то время, как боинг поставил всего 380 самолетов за 2019 год, его главный конкурент Airbus совершил поставки 863 (+8%) воздушных суден. Нарастил выручку на 11% до 70,4 млрд. евро и операционную прибыль на 19% до 6,95 млрд. евро

Но по итогам года тоже получил убыток, что связано с коррупционными скандалами и штрафами в размере 3,6 млрд. евро.

Из конкурентов в военно-промышленной сфере можно выделить UTX (United Technologies) и LMT (Lockheed Martin). Это крупнейшие корпорации, которые сотрудничают Федеральным правительством США.

Выводы

Boeing — пример того, как резко может измениться финансовое положение компании вследствие недобросовестной работы менеджмента и неожиданных кризисных явлений по типу коронавируса. Бизнес чувствовал себя отлично, пока крушения самолетов не ударили по репутации, а корона по основным покупателям корпорации.

Нам остается наблюдать за развитием ситуации и принимать самостоятельные решения, а боингу исправлять ошибки и надеяться, что пандемия не обанкротит к этому моменту все авиакомпании.

Полет нормальный: обзор акций Boeing

105 лет на рынке, рост в сотни раз и любовь как консервативных инвесторов, так и новичков рынка: всё это о компании Boeing. В чем ее секрет и почему ее акции за несколько десятилетий буквально взлетели в небеса? Финтолк знает ответ.

Компания Boeing

105 лет назад американский предприниматель Уильям Боинг основал компанию The Pacific Aero Products Company, и она взлетела. Буквально. Ведь господин Боинг стоял у истоков авиастроения. Уже через год произошел ребрендинг предприятия. Компанию переименовали в честь ее создателя — Boeing Airplane Company. Но и это название продержалось лишь до 1961 года. Тогда его сменили во второй и последний раз на современное The Boeing Company.

Сейчас «Боинг» — это огромная международная корпорация, которая не только занимается производством самолетов, но также вовлечена в строительство космической и военной техники, лизинг (долгосрочную аренду самолетов) и кредитование. В компании существует четыре специальных подразделения:

- Boeing Commercial Airplanes,

- Boeing Defense, Space & Security,

- Boeing Global Services,

- Boeing Capital.

Штаб-квартира «Боинга» расположена в одном из крупнейших городов США — Чикаго, штат Иллинойс. Председателем совета директоров (CEO) компании с 2020 года является Дэвид Кэлхун. Он же по совместительству выполняет обязанности президента компании.

Интересный факт: «Боинг» является самым большим экспортером США и вторым в мире (после другой американской фирмы — Lockheed Martin) производителем военной техники.

На данный момент рыночная капитализация компании превышает 135 млрд долларов. А вот начиналось все со 100 000 долларов Уильяма Боинга. Кажется, что числа несопоставимые. Подумать только: компания за 105 лет выросла в цене в сумасшедшие 1 350 000 раз. Но на самом деле все не так однозначно. Конечно, нынешний Boeing превосходит по масштабам начинание 1916 года, но 100 000 долларов тогда не равны 100 000 долларов сегодня. По тем временам это была космическая сумма. А объясняется все инфляцией.

До 1950-х годов основной упор «Боинг» делал на строительство бомбардировщиков. Оно и понятно, времена были непростые. Вторая мировая война оставила свой неизгладимый отпечаток. Впоследствии большую роль стала играть и коммерческая авиация.

Больше 40 лет Boeing был недоступен для покупки простым гражданам. Лишь в январе 1962 года произошло IPO Boeing на Нью-Йоркской фондовой бирже. С тех пор утекло много воды. Что же стало с акциями компании к настоящему моменту и где их можно купить сегодня?

Акции Boeing

В 1962 году их ценные бумаги были размещены по цене 0,837 доллара за штуку. В марте 2019 года они достигли своего рекордного значения 446,01 доллара. Иными словами, за неполные 60 лет бумаги авиагиганта выросли аж в 532 раза. Это еще при том, что в период с 1966 по 1997 год компания произвела восемь сплитов (увеличение количества акций в обращении без изменения рыночной капитализации компании — то, что сделал Илон Маск в Tesla). То есть, не будь умножения акций в обращении, цена их была бы на порядок выше. Движение ценных бумаг Boeing в динамике представлено на свечном графике ниже.

Как уже отмечалось, акции торгуются на Нью-Йоркской фондовой бирже (NYSE). Их тикер — BA. Всего в обращении находится чуть больше 586 млн акций. Наиболее крупным держателем бумаг компании является инвестиционная компания Vanguard Group. У нее находится около 7,21 %. Чуть меньше (7,04 %) имеет другой американский инвестор — холдинговая компания T Rowe Price.

«На данный момент активность авиаперевозок в мире восстановилась примерно до 75 % относительно допандемийного периода, что крайне негативно сказывается на маржинальности и возможности получать положительную чистую прибыль. За почти 1,5 кризисных года дефицит собственного капитала вырос в 2 раза: с ($8,6) млрд до ($18,3) млрд, и лишь к концу второго квартала компании удалось продемонстрировать положительную чистую прибыль и сокращение дефицита капитала».

Иван Домолазов, аналитик по глобальным рынкам «Солид Брокер»

Для многих финансистов важную роль при покупке акций играет размер дивидендов, которые выплачиваются менеджментом компании. А как с ними обстоят дела в Boeing?

Дивиденды Boeing

Вплоть до 2020 года компания платила ежеквартальные дивиденды. Как правило, их размер за каждую четверть года был равный. Годовая дивидендная доходность составляла порядка 3,6 %. При этом наблюдалось незначительное, но стабильное повышение размера выплат. Если в 2011 году ежеквартальный дивиденд составлял 0,42 доллара за акцию, то в 2019-м — 2,055 доллара за акцию. На рисунке ниже можно проследить размер последних выплат Boeing в динамике.

К сожалению, в марте 2020 года менеджмент компании объявил о приостановке каких-либо выплат. Это было связано с пандемией коронавируса и потерями от нее для Boeing. 27 января 2021 года компания отчиталась о рекордном убытке в своей истории. За 2020 год он составил 11,94 млрд долларов. Естественно, что в ближайшее время дивиденды платиться не будут. Их просто не из чего выплачивать.

А что будет с акциями Boeing в будущем и есть ли свет в конце туннеля?

Акции Boeing: прогноз

С точки зрения фундаментального анализа все выглядит достаточно неплохо. 2 августа 2021 года компания Boeing выпустила отчет за второй квартал. За этот период организация сумела получить прибыль в 567 млн долларов. Годом ранее в это же время у Boeing был убыток в 2,4 млрд долларов. В первую очередь это связано с восстановлением использования их лайнера 737 MAX. Выручка по всем подразделениям компании увеличилась. Более того, рост показателей оказался выше, чем ожидали аналитики. По мнению исполнительного директора Boeing Дэвида Колхуна, положительная динамика деятельности связана с массовой вакцинацией и ростом мировой торговли.

Марго Пажинская, финансовый аналитик инвестиционной платформы DotBig:

— Акции компании Boeing в последнее время, безусловно, переживают не самый лучший период, за 2020 год их стоимость снизилась на 35 %, самое резкое падение, на 75 %, было в апреле 2020 года. Сейчас акции Boeing начали восстанавливаться. Мы в целом видим тренд на рост активов, связанных с гражданской авиацией, который вызван постепенным открытием границ между странами, усилением темпов вакцинации, наращиванием темпов экономики. Есть все основания предполагать, что акции Boeing будут расти и дальше и в скором времени восстановятся до прежних объемов.

С точки зрения технического анализа все также выглядит неплохо. С апреля 2020 года акции Boeing начали расти. С минимальных значений марта (89 долларов) акции выросли более чем в три раза в марте 2021 года (278,4 доллара). После чего началась небольшая боковая коррекция. В настоящее время бумага торгуется на уровне 231,4 доллара. При этом она не исчерпала свой потенциал к росту. Ближайшим уровнем сопротивления должна стать отметка в 237,46 доллара. Ближайший уровень поддержки — 221,26 доллара. На рисунке ниже поддержка и сопротивление отмечены красными линиями.

Таким образом, хотя 2020 год стал для Boeing не самым удачным, сейчас компания восстанавливает утраченные позиции. Бумаги компании выглядят интересно как с фундаментальной, так и с технической стороны.

А как вы относитесь к вложениям в Boeing? Считаете ли вы, что компания разобралась со своими проблемами, или на ней уже можно поставить крест? Напишите об этом в комментариях.

Стоимость акций Boeing сегодня: онлайн-график BA + аналитика и прогноз

Приветствую. Темой сегодняшнего разговора будут акции Боинг.

Расскажу немного об истории компании, как все начиналось и каких масштабов достигло. Проанализирую, что сейчас происходит с бизнесом эмитента. Наверняка многие слышали про скандал вокруг Боинг 737 Макс, об этом также будет актуальная информация.

Взгляну на статистику по дивидендным выплатам и посмотрю, как эмитент проявляет себя в этом вопросе. Поразмышляю о дальнейших перспективах и скажу свое мнение об инвестициях в компанию «Боинг» на долгосрочную и краткосрочную перспективы. Итак, вперед!

Стоимость акций на бирже: онлайн-график

Данные о ценных бумагах

| Тикер | NYSE: ВА |

| Торговые площадки и время торговли | Нью-Йоркская фондовая биржа: |

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Динамика курса за все время

Котировки акций Боинг — это, без сомнения, растущая история, которая дала инвесторам потрясающие возможности для увеличения своего капитала. Долгосрочные инвестиции в бумаги этого эмитента скрашивались небольшими, но регулярно выплачиваемыми дивидендами.

Однако за последнее время ее акции после обновления очередных максимальных значений стали резко падать и потеряли почти четверть стоимости. Такая эмоциональная реакция связанна со скандалом вокруг Boeing 737 Max.

О компании

Фирма «Боинг» основана в далеком 1916 году, недавно компания праздновала свое 100-летие. Как говорят в самом Boeing, за это время люди перешли от прогулок по земле к хождению по Луне, а от верховой езды на лошадях к полетам на сверхзвуковых самолетах.

Основатель Боинг, на тот момент совсем небольшой фирмы по строительству гидросамолетов, был выпускником Йельского университета. Это Уильям Боинг. Он руководил компанией до февраля 1926 года и успел сделать из нее большую и крайне важную для страны корпорацию.

В годы Второй мировой войны организация только на своих заводах каждый месяц производила более 350 самолетов. Помимо этого, по конструкторским чертежам Боинг шло производство и на других предприятиях авиастроительной отрасли в Америке.

В послевоенное время Боинг сосредоточился в большей степени на гражданской и аэрокосмической отрасли.

Организация активно укрупнялась за счет сделок слияния и поглощения, например, в 1997 году корпорация Боинг поглотила огромного игрока в аэрокосмическом секторе — холдинг McDonnell Douglas. А в 2000 году компания Боинг провела еще несколько сделок по поглощению таких фирм, как Hughes Electronics, Hughes Space и Communications Company.

Сейчас компания «Боинг» — это одна из крупнейших в мире аэрокосмических корпораций. Однако в недавнем прошлом произошли 2 трагедии, которые сильно повлияли на бренд компании.

За полгода два самолета марки Боинг 737 макс потерпели крушение. После этого власти многих стран, в том числе и Россия, запретили эксплуатацию этих самолетов на территории своего воздушного пространства. Представители организации Boeing сказали, что возможной причиной является технический сбой в программном обеспечении лайнеров, и сейчас эта проблема активно решается

Продукция компании

Боинг выпускает авиатехнику с разным назначением.

Крупными направлениями деятельности являются:

- Гражданская авиация. Сюда входит выпуск авиалайнеров семейств Boeing: 737; 747; 767; 777; 787. В каждом семейства производственная линейка насчитывает от 2 до 8 самолетов.

- Вертолеты.

- Военная техника.

- Космическая аппаратура.

- Беспилотники.

Главные акционеры

Крупнейшими держателями акций эмитента являются инвестиционные фонды:

- Capital Group Companies — 10,18% акций;

- Evercore Trust Company — 7,41% акций;

- Blackrock — 4,84% акций;

- Vanguard Group Inc. — 4,62% акций;

- State Street — 4,43% акций.

Ключевая фигура и ее роль

СЕО компании Боинг является Dennis A. Muilenburg. Настоящий ветеран организации, успевший поработать на разных должностях в Boeing. Кресло исполнительного директора занимает с середины 2015 года. В его обязанности как руководителя корпорации в первую очередь входит управление текущей операционной деятельностью эмитента.

Дочерние компании

Крупными дочерними обществами фирмы Боинг являются:

- Boeing Canada;

- Boeing India;

- Boeing Defence UK;

- Boeing Helicopters;

- Boeing Capital;

- Boeing Commercial Airplanes;

- Boeing Phantom Works;

- Boeing Australia;

- Boeing Defense, Space & Security;

- McDonnell Douglas;

- Boeing Spain;

- Alteon Training.

Планы компании на будущее

Боинг стремится больше участвовать именно в космических проектах и активно сотрудничает в этом плане с НАСА. Хотя гражданская авиация все равно останется самым главным и масштабным направлением эмитента.

Статистика дивидендов

Боинг совершает регулярные выплаты на ежеквартальной основе. Каждый год выплаты дисконтируются в сторону увеличения.

Вот статистика по выплатам в расчете на одну акцию Боинг за несколько последних лет:

| Дата | Размер выплаты |

| 04-29-19 | $2,055 |

| 12-17-18 | $2,055 |

| 10-22-18 | $1,71 |

| 06-25-18 | $1,71 |

| 04-30-18 | $1,71 |

| 12-11-17 | $1,71 |

| 10-30-17 | $1,42 |

| 06-26-17 | $1,42 |

| 05-01-17 | $1,42 |

| 12-12-16 | $1,42 |

| 10-31-16 | $1,09 |

| 06-27-16 | $1,09 |

| 05-02-16 | $1,09 |

| 12-14-15 | $1,09 |

| 10-26-15 | $0,91 |

| 06-22-15 | $0,91 |

| 04-27-15 | $0,91 |

| 12-15-14 | $0,91 |

| 10-27-14 | $0,73 |

| 06-23-14 | $0,73 |

| 04-28-14 | $0,73 |

| 12-16-13 | $0,73 |

Интересные факты о компании

Боинг действительно активно развивается в сфере космических полетов. В 2018 году СЕО организации заявил, что первый человек, который вступит на Марс, обязательно прилетит туда на аппарате от компании Боинг.

Где и как купить акции сегодня

Акции эмитента торгуются на Нью-Йоркской фондовой бирже, но купить их можно и через российского брокера. Однако для этого необходимо обладать статусом квалифицированного участника торгов. Другой вариант, может, даже более подходящий для частных инвесторов, — это открыть счет онлайн в зарубежном брокере и купить акции Боинг через него.

Некоторые российские брокерские дома специально для торговли иностранными акциями открывают юридические структуры за рубежом, их тоже можно использовать.

Через зарубежного брокера

Список крупнейших брокеров можно посмотреть здесь.

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Через российского брокера

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

С перечнем местных брокеров, которые предоставляют доступ к иностранным активам, можно ознакомиться здесь.

Через зарубежную дочку российского брокера

Вот список российских брокеров, которые имеют представительства за рубежом.

Напрямую в компании, у частного лица или фирмы

Купить акции данного эмитента напрямую в офисе корпорации вряд ли получится, однако некоторые другие компании предоставляют такую возможность.

Чтобы совершить сделку по покупке акций Боинг с физическим или юридическим лицом, необходимо оформить специальный договор и обратиться в обслуживающий иностранный филиал.

Что влияет на цену акций

На котировки акций компании могут оказывать влияние разные факторы. Среди таких могут быть:

- финансовые и операционные результаты деятельности;

- ситуация со стабильностью полетов и безопасностью;

- цены на авиатопливо;

- общее экономическое состояние и спрос со стороны клиентов Боинг.

Перспективы компании

Для фирмы Боинг очень важно восстановить свой статус безопасного и надежного поставщика гражданских авиалайнеров. На данном этапе проходят тщательные проверки и техническое переоснащение самолетов. По информации СМИ, возобновление полетов на самолетах семейства Боинг 737 макс ожидается осенью 2019 года.

Аналитика и прогноз по бумаге

Сейчас акции компании «Боинг» находятся под некоторым давлением из-за трагических событий с крушением самолетов. Впоследствии можно ожидать постепенное восстановление доверия инвесторов и возврат стоимости акций к прежним уровням.

Однако это может быть отнюдь не быстрый процесс, компания понесла дополнительные финансовые издержки. Негативные новости могут сбить цену акций еще ниже, поэтому вполне логичным шагом для инвестора может быть наблюдение со стороны и покупка при серьезной коррекции.

Альтернатива в этой отрасли

Конкуренцию акциям Боинга за капитал инвесторов составляют бумаги других крупных авиастроительных фирм. В первую очередь это, конечно, организация Airbus.

Заключение

Подводя итоги, хочу заметить, что Боинг — это огромный игрок, который занимает высокую долю мирового рынка. Бизнес способен развиваться вместе с мировым экономическим ростом, а еще он неплохо диверсифицирован по разным направлениям.

Все это значит, что акции корпорации являются стабильным инструментом наращивания стоимости в долгосрочной перспективе. Однако попытки спекулятивной игры на ценных бумагах Боинг могут оказаться плачевными и принести убытки для трейдеров.

Лично я придерживаюсь мнения, что стоит дождаться конкретики по всем моментам и только в условиях определенности искать точки для входа в акции Боинг.

Если было интересно, подписывайтесь на статьи и делитесь ими в социальных сетях.

Источник https://investfuture.ru/articles/id/stoit-li-pokupat-aktsii-boeing

Источник https://fintolk.pro/polet-normalnyj-obzor-akcij-boeing/

Источник https://greedisgood.one/aktsii-boeing

Источник